Современные проблемы становления банкострахования в России

Автор: Шепелин Г.И., Крылова И.Ю.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 1 (20), 2016 года.

Бесплатный доступ

Статья посвящена развитию банкострахования в России. Исследуются этапы становления банкострахования в России, анализируются преимущества и недостатки данного вида страхования. В статье дана краткая характеристика современного состояния российского рынка банкострахования, изучены наиболее проблемные аспекты его формирования, а также рассмотрены основные тенденции развития.

Банкострахование, страховая компания, коммерческий банк, страховые услуги, каналы продаж страховых продуктов, партнерство

Короткий адрес: https://sciup.org/140115747

IDR: 140115747

Текст научной статьи Современные проблемы становления банкострахования в России

Модель сотрудничества страхового и банковского секторов экономики появилась в 1920-е гг. в странах Западной Европы. Понятие «банкострахование» зародилось во Франции в 70-х гг. ХХ века. Именно в это время начался большой спрос на ипотеку, вследствие чего страховщики начали реализовать услуги по страхованию жизни заемщиков в отделениях коммерческих банков.

Основная модель банкострахования на Западе представляет собой покупку коммерческими банками существующих страховых компаний.

Таким образом, коммерческий банк сегодня становится финансовым супермаркетом, который предоставляет услуги клиентам, как в банковской сфере, так и в страховой и в некоторых других финансовых сферах.

На сегодняшний день определение термина банкострахования является дискуссионным вопросом. Существует достаточно много определений этого понятия, данного как западными, так и отечественными экономистами. Так, например, экономисты Ф.Н. Ахмедов и У.И. Алиев считают, что «банкострахование – это процесс интеграции банков и страховщиков в целях реализации как страховых, так и банковских продуктов» [2, с. 68-89].

Достаточно детальное определение понятию банкострахования дают в своих научных трудах О.Ю. Донецкова и Е.А. Помогаева: «банкострахование – это новая организационно-функциональная конструкция на современном финансовом рынке. С институциональной точки зрения, банкострахование представляет собой модель партнёрства между страховыми компаниями и банками. С функциональной точки зрения, под банкострахованием понимается продажа страховых и банковских продуктов и услуг в отделениях банков» [3, с. 84].

По мнению Ю.Ю. Мягковой, «банкострахование – это объединение страховых компаний и коммерческих банков, которое основано на более эффективном использовании инфраструктуры и сети продаж» [4, с. 124].

Таким образом, проанализировав все вышеуказанные определения термина банкострахование, можно сделать вывод, что банкострахование представляет собой способ взаимного сотрудничества банков и страховых организаций через осуществление перекрестных продаж страховых полисов и банковских продуктов в отделениях банков в целях оптимизации системы каналов продаж, диверсификации предоставляемых услуг и повышения эффективности управления банковскими рисками.

Как уже было сказано выше, в современной рыночной экономике банкострахование – это, прежде всего, взаимовыгодное сотрудничество которое дает преимущества и банку, и страховой компании, и клиенту. Среди основных направлений банкострахования выделяют:

-

1. корпоративное;

-

2. розничное;

-

3. страхование рисков банков.

Определим достоинства банокстрахования для всех его участников.

Во-первых, для клиента:

-

• защита финансовой ответственности перед банком;

-

• гарантия возврата кредита в случае смерти заемщика или потери им трудоспособности;

-

• удобство оформления страхового полиса;

-

• финансовая защита имущества, передаваемого в залог, от разных рисков;

-

• повышение уровня сервиса;

-

• экономия времени и денежных средств.

Во- вторых, для банка:

-

• уменьшение рисков невозврата кредитов;

-

• диверсификация деятельности;

-

• повышение уровня конкурентоспособности;

-

• дополнительный комиссионный доход;

-

• привлечение новых клиентов,;

-

• использование страховых фондов банком в инвестиционных целях.

В-третьих, для страховщика:

-

• выход на новую нишу рынка и, соответственно, новых клиентов;

-

• уменьшение расходов на поиск новых каналов распространения страховых продуктов;

-

• повышение качества деятельности и имиджа организации;

-

• рост конкурентоспособности.

Таким образом, основные выгоды, мотивирующие партнерство страховщиков и банков - это рост доходности и конкурентоспособности, привлечение новых финансовых источников, а также уменьшение рисков.

В то же время банкострахование имеет некоторые недостатки:

-

1. Для клиента:

-

• Негибкость (стандартизированность) страховых продуктов в банкостраховании;

-

• Принудительное страхование, связанное с кредитованием.

-

2. Для банка:

-

• Страховые продукты требуют активного продвижения, «навязывания» их клиентам;

-

• Проблема выбора эффективных страховых компаний для сотрудничества.

-

3. Для Страховщика:

-

• Утрата персонального предоставления страховой услуги;

-

• Трудности в продвижение некоторых страховых продуктов и объяснения их предназначения клиентам из-за краткосрочных визитов клиентов в отделения банков.

В целом к недостаткам, препятствующим эффективному развитию банкострахования можно отнести и монополизацию финансовой отрасли, недоработанную законодательную базу; неодинаковой уровень зрелости страхового и банковского рынков; низкая страховая и финансовая культура населения; отсутствие необходимого программного обеспечения и другие.

Процесс формирования банкострахования в России отражает события, происходящие в мире в целом, и включает в себя следующие этапы:

-

1 этап (период до 2008 г.) – номинальное партнёрство страховых организаций с банками; страхование собственных рисков;

-

2 этап (период с 2008 до 2013 г.) – поиск банками страховых компаний, которые могли бы стать надежными партнерами;

-

3 этап (период 2014 г.) – отказ банков от покупки имеющихся уже на рынке страховых компаний и создание собственных аффилированных компаний, организация банковских групп;

4этап (период декабрь 2014-2015г.) – повышение ключевой ставки и кризис в российской экономике вызывают необходимость получения дополнительных комиссионных доходов [1, с. 26].

До современного экономического упадка отмечалось увеличение объемов кредитования малого и среднего бизнеса и, как следствие, объемы страхования жизни заемщиков, залогов и имущества также увеличивались, так как рост данного сегмента страхования лимитирован только ростом кредитования.

Исходя их статистических данных по России в сфере страхования, можно сделать вывод о том, что в последнее время происходит снижение темпов прироста и рост дальнейшей концентрации рынка банкострахования.

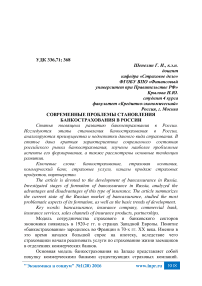

Рисунок 1 Динамика рынка банкострахования

Несмотря на сокращение кредитования, рынок банкострахования увеличился на 11% за 2014 год и составил 214 млрд. рублей. Как видно из рисунка 1, объем банкострахования в абсолютном выражении увеличивается с каждым годом. Но в то же время относительные показатели показывают противоположную тенденцию. Пик прироста банкострахования пришелся на 2012 год, а затем пошел на убыль.

Источим: RAEX t’Skcnepr PA-1

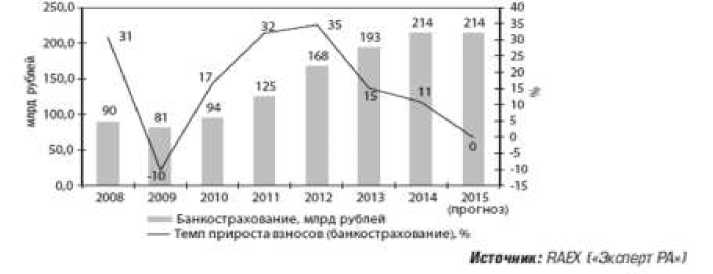

Рисунок 2 Доля банкострахования на страховом рынке

Доля банкострахования на рынке страхования за последние пять лет увеличилась на 5,9п.п. и по результатам 2014 года составила 21,7% (рис.2).

a OpJaufelMW. (ЖМимиеГ кр«р*т сминие**

■ С|рлмо1<мм рисах» в-лмкоо

■ Н»чмднтмо« стражошм1м>

Xerowm- Ш£Г Г-Лсп^г «J

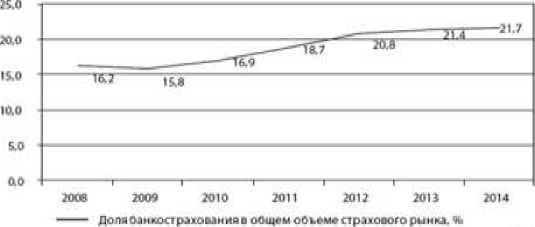

Рисунок 3 Структура рынка банкострахования

На рис. 3 показан рост некредитного страхования, который не позволил рынку банкострахования сократиться вслед за объемами кредитования. Страхование, не связанное с кредитованием, увеличилось более чем в два раза - с 26,8 млрд. рублей за 2013 год до 58 млрд. рублей за 2014 год, а его доля в структуре банкострахования увеличилась с 13,8% до 27,1%. При этом розничное страхование, связанное с кредитованием, сократилось на 8%, страхование юридических лиц при кредитовании сократилось на 8,7% за 2014 год.

Розничное страхования, связанное с кредитованием имеет в своей структуре в основном два направления - наибольшую долю имеют страхование жизни и здоровья заемщика потребительских кредитов (45,3%) и автострахование(26,6%). Однако прирост в этих двух категориях отрицательный, что связано с сокращением автокредитования, а также сокращением объёма выдачи кредитов, в том числе необеспеченных. В то же время по прогнозу «Эксперт РА» объем предоставленных ипотечных кредитов сократится на 70% за 2015 году. Тем не менее, ужесточение требований к ипотечным заемщикам может привести к росту ипотечного страхования. Наибольший удельный вес в структуре розничного страхования, несвязанного с кредитованием, имеют инвестиционностраховые продукты страхования жизни (48,3%) и смешанное страхование жизни(25,9). Стоит отметить, что рост взносов по некредитным видам банкострахования будет зависеть от активности страховых компаний и банков по продаже этих продуктов, а также от платежеспособного спроса населения. В структуре страхования юридических лиц через банки наибольшую долю занимает страхование имущества заемщиков (68,9%). В то же время мы наблюдаем прирост в 55п.п. в страховании жизни и здоровья владельцев малого и среднего бизнеса. Это объясняется тем, что, несмотря на уменьшение кредитов МСБ в 2015 году за счет ужесточения требований к заемщикам, страхование становится дополнительным требованием при кредитовании. А в структуре страхования рисков банков наибольшую долю занимает страхование сотрудников банка (74,3%).

Концентрация рынка банкострахования усиливается среди страховых компаний, входящих в топ-3, что связано с резким ростом доли ООО СК «Сбербанк страхование жизни» с 4,7% за 2013 год до 17% за 2014 год. В результате доля компаний из топ-3 увеличилась с 29% за 2013 год до 37%. В тройку лидеров по объему страховой премии по банкострахованию на 2015 год входят: ООО СК «Сбербанк страхование жизни», ООО СК «ВТБ Страхование» и Страховая группа «Альфастрахование». Таким образом, сильный прирост взносов ООО СК «Сбербанк страхование жизни» заместил часть падения рынка, связанного со снижением объемов кредитования, и обеспечил прирост всего рынка банкострахования. Отметим, что без учета взносов ООО СК «Сбербанк страхование жизни» рынок банкострахования сократился бы на 4% за 2014 год.

В заключении стоит отметить, что банкострахование способствует расширению сфер деятельности банков и страховых компаний и увеличению ее объемов, а также предоставлению выгодных условий сделок для клиентов и повышению уровня сервиса.

Среди современных тенденций развития банкострахования в России следует выделить увеличение доли банкострахования в общем объеме страхового рынка; рост рынка банкострахования в основном за счет увеличения доли ООО СК «Сбербанк страхование жизни»; снижение объемов страхования, связанного с кредитованием, и рост некредитного страхования в связи со сложившейся экономической ситуацией.

Список литературы Современные проблемы становления банкострахования в России

- Алехина Е.С., Третьякова И.Н., Яблонская А.Е. Теоретические аспекты и современные тенденции развития банкострахования в России//Финансы и кредит. -2015. -№26.

- Ахмедов Ф.Н., Алиев У.И. Развитие рынка банкострахования Российской Федерации в современных условиях//Финансы и кредит. -2013. -№4 (532).

- Донецкова О.Ю., Помогаева Е.А. Банкострахование: учеб. Пособие. М.: Директ-Медиа, 2013. -с.84.

- Мягкова Ю.Ю. Банкострахование как инструмент развития российского рынка страховых услуг -М.: РЭУ им. Г.В. Плеханова, 2013. -с.124-132.

- Официальный сайт рейтингового агентства «Эксперт РА». . -Режим доступа: http://raexpert.ru/(дата обращения: 04.09.2015).