Сравнение подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности доходности финансовых активов

Автор: Нагапетян Артур Рубикович

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономика

Статья в выпуске: 10, 2019 года.

Бесплатный доступ

В статье сравниваются различные подходы к моделированию индекса диверсификационного потенциала c целью выяснить, какой из них позволяет точнее прогнозировать волатильность доходности различных финансовых активов. Значение индекса диверсификационного потенциала рассчитывается на основе динамики попарных коэффициентов корреляции соответствующих финансовых активов. Для сравнения рассмотрены такие подходы к оценке динамики попарных коэффициентов корреляции, как MEWMA, OGARCH, модель динамической условной корреляции, модель реализованной корреляции и др. Результаты исследования демонстрируют, что для прогнозирования волатильности акций, фондовых индексов и случайных финансовых портфелей предпочтительнее использовать подход к моделированию динамики индекса диверсификационного потенциала на основе модели динамической условной корреляции. При прогнозировании волатильности доходности эффективных по Марковицу финансовых портфелей предпочтительнее использовать подход к моделированию динамики индекса диверсификационного потенциала на основе модели OGARCH.

Кластеризация волатильности, реализованная корреляция, диверсификационный потенциал рынка, моделирование корреляции, реализованная волатильность, эффективный портфель, вневыборочное прогнозирование

Короткий адрес: https://sciup.org/149132793

IDR: 149132793 | УДК: 336.763

Текст научной статьи Сравнение подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности доходности финансовых активов

В КОНТЕКСТЕ ПРОГНОЗИРОВАНИЯ ВОЛАТИЛЬНОСТИ ДОХОДНОСТИ ФИНАНСОВЫХ АКТИВОВ

Начиная с 1980-х гг. по мере появления все более сложных финансовых инструментов значимое число исследований посвящается анализу волатильности доходности финансовых активов. Волатильность имеет различные интерпретации. Например, она часто воспринимается как параметр, характеризующий изменчивость, дисперсию данных. Во многом в этом контексте понятие волатильности как меры риска используется в современной портфельной теории, что привело к тому, что данный показатель является базой для расчета риска в большинстве существующих подходов к риск-менеджменту.

Рассматриваемый показатель имеет большое практическое значение, что выражается в его повсеместном использовании в подходах к оценке рисков отдельных ценных бумаг, фондовых индексов, финансовых портфелей и в расчете иных параметров, например стоимости производных финансовых инструментов. Кроме того, исследование волатильности финансовых активов имеет также теоретическую значимость, во многом объясняемую попытками выявления определяющих ее факторов.

Широкое распространение получило явление кластеризации волатильности в теории временных рядов. В частности, кластеризация волатильности доходности активов отмечена еще в работах Б. Мандельброта [1]. Периоды высоких и низких значений волатильности чередуют друг друга. Почему возникает явление кластеризации волатильности, какие факторы имеют существенное влияние? Кластеризация волатильности рыночной доходности может оказывать серьезное влияние на макроэкономическую стабильность финансового рынка. Причиной этого выступает способность данного фактора обеспечивать одномоментный рост показателей риска практически всех финансовых инструментов как в отдельных отраслях экономики, так и финансового рынка в целом, что может стать предпосылкой возникновения финансовых кризисов различного масштаба. Современные подходы к моделированию и прогнозированию волатильности во многом основаны на использовании явления кластеризации волатильности, однако в большинстве случаев они не отвечают на вопрос, почему именно оно возникает.

Полагаем, что возможным шагом в направлении исследования причин возникновения явления кластеризации волатильности, в свою очередь влияющей на динамику волатильности активов, может стать введение понятия диверсификационного потенциала заданного множества активов, характеризующего как степень существующих возможностей диверсификации на соответствующем рынке, так и относительную важность общих макроэкономических условий функционирования на рынке в целом или в определенном секторе по сравнению с частными инвестиционными параметрами отдельно рассматриваемых активов, что будет выявляться на основе динамики попарных коэффициентов корреляции соответствующих активов [2]. В периоды, когда динамика попарных коэффициентов корреляции между активами будет стремиться к единице, возможность диверсификации будет снижаться, что, по нашему мнению, должно приводить к росту волатильности на макроуровне на определенный период, ввиду чего будет наблюдаться кластер высоких значений волатильности как на макроуровне, так и на уровне отдельно рассматриваемых активов. Если будет продемонстрировано значимое влияние индекса диверсификационного потенциала рынка на волатильность акций, фондовых индексов и финансовых портфелей, это станет существенным шагом в исследовании как практических, так и теоретических вопросов, касающихся моделирования волатильности как базового параметра в риск-менеджменте на микроуровне отдельных инвесторов, финансовых институтов и на макроуровне финансовых регуляторов. Поэтому моделирование волатильности доходности акций с учетом индекса диверсификационного потенциала рынка является актуальной и важной проблемой, имеющей огромное практическое и теоретическое значение.

В статье предложены подходы к моделированию волатильности доходности акций, фондовых индексов, финансовых портфелей, отличающиеся от уже существующих возможностью учета динамики диверсификационного потенциала рынка. Продемонстрировано наличие значимого влияния индекса диверсификационного потенциала рынка на волатильность акций, фондовых индексов, финансовых портфелей. Разработана модель прогнозирования волатильности доходности акций, фондовых индексов, финансовых портфелей, учитывающая влияние динамики диверсификационного потенциала рынка и позволяющая значимо повысить прогнозные качества существующих моделей.

Цель исследования – сравнить подходы к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности доходности финансовых активов.

Задачи исследования:

-

1) представить подходы к моделированию волатильности доходности финансовых активов;

-

2) предложить подходы к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности доходности финансовых активов;

-

3) сравнить и выявить, какой из предложенных подходов к моделированию индекса диверсификационного потенциала рынка позволяет наиболее точно прогнозировать волатильность доходности рассматриваемых финансовых активов.

В 1982 г. Р. Энгл предложил к рассмотрению модель авторегрессионной условной гетеро-скедастичности – ARCH(p) которая может быть описана уравнением (1) [3]:

a 2 = to + ct i U 2 - 1 + а2и 2- 2 + ... + a p U t — m , (1)

где u t - 1 - квадрат последнего относительного изменения рыночного показателя.

Свое развитие данная модель получила в работе Т. Боллерслева в 1986 г. в форме модели обобщенной авторегрессионной условной гетероскедастичности – модели GARCH (p, q), уравнения (2), (3) [4]:

a t = ш + « i u t— i + ... + apu t — p + P iat- i + ... + pqat — q , (2)

w = yV , (3)

где VL - константа, характеризующая значение долгосрочной дисперсии;

-

a t - квадрат волатильности (дисперсия) рыночного показателя в n -й день.

В исследовании А.Д. Аганина с использованием данных российского финансового рынка продемонстрировано превосходство моделей семейства реализованной волатильности при про- гнозировании волатильности [5]. При работе с реализованной волатильностью необходимо использовать микроданные. Величина дневной реализованной волатильности рассчитывается по формуле (4) [6]:

<72 = 1 ^= 1^ , (4)

где r 2 t - квадрат логарифмической доходности в момент n дня t ;

Mt - число наблюдений доходности внутри дня t .

В 2004 г. был предложен метод прогнозирования реализованной волатильности HAR-RV, формула (5) [7]:

a™ id = c + /? (d) RVt (d) + /? (w) RVt (w) + /3 ( m) RVt (m) + et + 1 , (5)

где а (^)1а — оценка предсказания волатильности на один день;

RVt (d) - оценка реализованной волатильности, рассчитанная по формуле (4);

w = 5;

m = 22;

RVt(n) = (RVt + — + RVt - И + 1)/n, et + 1 - ошибка модели, подчиняющаяся закону «белого шума».

Расчет показателя диверсификационного потенциала предлагается осуществить по фор- муле (6), где динамика коэффициента корреляции между рассматриваемыми активами рассчи- тывается на основе моделей класса DCC или RC (Realized Correlation) [8]:

Xi.> j Cor(ai,a j )u

И

DPIt

где DPIt - индекс диверсификационного потенциала экономики в момент времени t ;

cor(ai,aj')t - коэффициент корреляции между рассматриваемыми активами с 1 и с2 в момент времени t ;

n – количество пар активов в заданном множестве.

Включение индекса диверсификационного потенциала в модель реализованной корреляции будет осуществлено посредством формулы (7) и др.

a™ ld = c + /? (d) RVt (d) + /? (w) RVt (w) + /S ( m) RVt (m) +^ d - D/) DPIt (d) + Et + 1 , (7)

где DPI(d) - индекс диверсификационного потенциала индекса Московской биржи (DPI_MICEX).

Для расчета попарных коэффициентов корреляции используются модели MEWMA, OGARCH, DCC и модификации RV. Затем по формуле (6) производится расчет значений индекса DPI. Далее, на основе полученных индексов DPI производится прогнозирование значений волатильности рассматриваемых активов по формуле (7). В качестве показателя DPI будет рассмотрен в том числе вариант с усреднением значений индекса DPI, полученных при использовании всех примененных методов. Полученные результаты будут сравниваться на основе процедуры MCS (Model Confidence Set) [9].

В таблице 1 приведена информация о компаниях, на примере акций которых реализуется исследование в части сравнения подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности акций.

Таблица 1 – Информация об акциях, на примере которых произведено сравнение рассматриваемых подходов к моделированию индекса диверсификационного потенциала рынка в рамках прогнозирования волатильности

|

Наименование |

Обозначение |

Индекс |

|

ПАО «Сбербанк» |

SBER |

MICEXFNL |

|

ПАО «Московская биржа» |

MOEX |

MICEXFNL |

|

ПАО «ЛУКОЙЛ» |

LKOH |

MICEXO&G |

|

ПАО «Газпром» |

GAZP |

MICEXO&G |

|

ПАО «ФСК ЕЭС» |

FEES |

MICEXPWR |

|

ПАО «ФГК-РусГидро» |

HYDR |

MICEXPWR |

|

ПАО «МТС» |

MTSS |

MICEXTLC |

|

ПАО «Ростелеком» |

RTKM |

MICEXTLC |

|

ПАО «Норильский никель» |

GMKN |

MICEXM&M |

|

ПАО «НЛМК» |

NLMK |

MICEXM&M |

|

ПАО «Магнит» |

MGNT |

MICEXCGS |

|

ПАО «Аэрофлот» |

AFLT |

MICEXTRN |

|

ПАО «Уралкалий» |

URKA |

MICEXCHM |

В таблице 2 приведена информация об отраслевых индексах российского фондового рынка, на примере которых реализуется исследование в части сравнения подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности фондовых индексов.

Таблица 2 – Информация о фондовых индексах, на примере которых произведено сравнение рассматриваемых подходов к моделированию индекса диверсификационного потенциала рынка в рамках прогнозирования волатильности

|

Наименование |

Обозначение |

|

Индекс финансов |

MICEXFNL |

|

Индекс нефти и газа |

MICEXO&G |

|

Индекс электроэнергетики |

MICEXPWR |

|

Индекс телекоммуникаций |

MICEXTLC |

|

Индекс металлов и добычи |

MICEXM&M |

|

Индекс потребительского сектора |

MICEXCGS |

|

Индекс химии и нефтехимии |

MICEXCHM |

|

Индекс транспорта |

MICEXTRN |

|

Индекс Московской биржи |

MICEX |

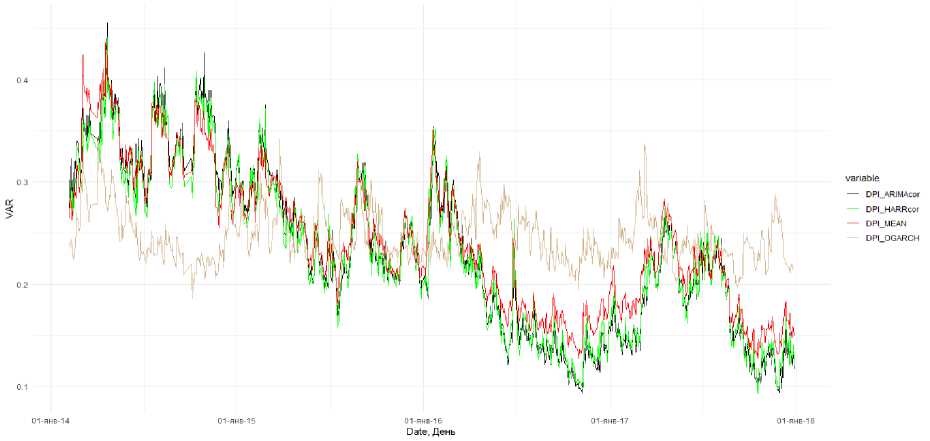

На рисунке 1 приведена динамика ежедневных значений индекса диверсификационного потенциала Московской биржи за период с января 2014 г. по декабрь 2017 г., рассчитанных на основе формулы (6), где для расчета и моделирования ежедневных попарных коэффициентов корреляции использовались модели реализованной корреляции, DCC, ARIMA и др.

Рисунок 1 – Динамика ежедневных значений индекса диверсификационного потенциала DPI_MICEX за период с января 2014 г. по декабрь 2017 г., рассчитанная и смоделированная на основе различных моделей

Различные походы к моделированию индекса диверсификационного потенциала будут сравниваться на основе результатов, соответствующих модели вневыборочного прогнозирования волатильности, в которые они были добавлены в качестве факторов на основе процедуры MCS. Для «обучения» модели будем использовать временной отрезок, равный общему числу имеющихся данных, за исключением 150 дней. Далее, на основании отобранных данных оцениваем параметры соответствующей модели и осуществляем прогноз на 1 период. Затем осуществляем новую оценку параметров модели, используя тот же объем данных, со сдвигом на 1 период. После оценки опять осуществляем прогноз на 1 период. Проделав данную процедуру 150 раз, мы получим 150 значений прогноза соответствующей модели для рассматриваемых активов.

В таблице 3 приведены результаты сравнения рассматриваемых моделей HAR-RV и HAR-RV_DPI (9 модификаций расчета DPI) на основе MCS за временной промежуток 150 дней при вневыборочном прогнозировании. Модификации расчета DPI приведены в предыдущей статье автора [10].

Таблица 3 – Результаты сравнения качества прогнозов с использованием моделей HAR-RV и HAR-RV_DPI (10 модификаций расчета DPI) на основе MCS при вневыборочном прогнозировании

|

Модификация DPI |

HAR-RV_DPI точнее |

Равнозначны |

|

MEWMA |

10 |

3 |

|

OGARCH |

4 |

9 |

|

DCC |

11 |

2 |

|

RV |

7 |

6 |

|

HAR-RС |

8 |

5 |

|

HAR-RСlog |

8 |

5 |

|

HAR-RСsqrt |

8 |

5 |

|

AARIMA |

8 |

5 |

|

ARIMA |

8 |

5 |

|

MEAN |

8 |

5 |

Рассчитано автором для 13 наиболее ликвидных акций российского рынка на основе вневыборочного прогнозирования (150 периодов) с дальнейшим применением процедуры MCS для 10 модификаций расчета DPI, всего 19 500 регрессий без учета MCS.

Согласно данным в таблице 3, HAR-RV_DPI_DCC (модификация HAR-RV_DPI, где DPI рассчитан на основе модели DCC) ни в одном случае «не уступила» модели HAR-RV, в 11 случаях была значима лучше. В остальных случаях модели имели одинаковую точность. На основе полученных данных формируется вывод о том, что вводимая переменная, характеризующая динамику диверсификационного потенциала рынка, оказывает значимое влияние на показатель реализованной волатильности рассматриваемых активов (акций).

В таблице 4 приведены результаты сравнения подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности фондовых индексов.

Таблица 4 – Результаты сравнения качества прогнозов волатильности фондовых индексов с использованием моделей HAR-RV и HAR-RV_DPI, где DPI рассчитан на основе модели DCC, HAR-RC, среднее значение совокупности моделей на основе MCS

|

Актив |

HAR-RV_DPI_DCC |

HAR-RV_DPI_HAR-RC |

HAR-RV_DPImean |

|

MICEX |

1 |

1 |

1 |

|

MICEXFNL |

1 |

0 |

1 |

|

MICEXO&G |

1 |

1 |

1 |

|

MICEXTRN |

1 |

1 |

1 |

|

MICEXM&M |

1 |

1 |

1 |

|

MICEXCHM |

1 |

1 |

1 |

|

MICEXPWR |

1 |

1 |

1 |

|

MICEXTLC |

0 |

0 |

0 |

|

MICEXCGS |

1 |

0 |

0 |

Рассчитано автором для 9 наиболее ликвидных акций российского рынка на основе вневыборочного прогнозирования (150 периодов) с дальнейшим применением процедуры MCS для 3 модификаций расчета DPI, всего 4 050 регрессий без учета MCS.

Согласно данным таблицы 4, в 8 случаях из 9, согласно тесту MCS, модель HAR-RV_DPI_DCC значимо лучше справляется (это обозначено единицей на пересечении соответствующего столбца и строки) с прогнозированием реализованной волатильности рассматриваемых фондовых индексов по сравнению с моделью HAR-RV.

Для сравнения подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности эффективных по Марковицу финансовых портфелей были сформированы 300 портфелей, состоящих из 8 активов. Далее, для неповторяющихся портфелей из 8 активов рассчитывались веса, характеризующие эффективное множество портфелей, а уже из них выбирался портфель с максимальным коэффициентом Шарпа. Расчеты проводились в R при помощи пакетов PortfolioAnalytics и Portfolio.optimization . Было сгенерировано 300 портфелей со случайными весами, состоящими из активов, приведенных в таблице 1. Для каждого из портфелей рассчитаны прогнозные значения реализованной волатильности при вневыборочном прогнозировании на один период на основе модели HAR-RV и HAR-RV_DPImean, HAR-RV_DPI_DCC и HAR-RV_DPI_HAR-RC и др. (всего 10 модификаций) за период с июня 2017 г. по декабрь 2017 г.

В таблице 5 приведены результаты сравнения рассматриваемых моделей HAR-RV и HAR-RV_DPI (10 модификаций) на основе MCS за временной промежуток 150 дней при вневыбороч-ном прогнозировании 9 фондовых индексов, 300 случайных и 300 эффективных портфелей.

Таблица 5 – Результаты сравнения качества прогнозов с использованием моделей HAR-RV и HAR-RV_DPI (10 модификаций) на основе MCS при вневыборочном прогнозировании

|

Модификация DPI |

HAR-RV_DPI точнее |

||

|

Фондовые индексы (всего 9) |

Случайные портфели (всего 300) |

Эффективные по Марковицу портфели (всего 300) |

|

|

MEWMA |

8 |

285 |

266 |

|

OGARCH |

3 |

243 |

290 |

|

DCC |

8 |

293 |

261 |

|

RV |

5 |

0 |

224 |

|

HAR-RС |

6 |

261 |

243 |

|

HAR-RСlog |

6 |

264 |

240 |

|

HAR-RСsqrt |

6 |

261 |

241 |

|

AARIMA |

7 |

266 |

231 |

|

ARIMA |

6 |

258 |

241 |

|

MEAN |

7 |

243 |

239 |

Рассчитано автором для 9 наиболее ликвидных акций российского рынка, 300 случайных портфелей и 300 эффективных по Марковицу портфелей на основе вневыборочного прогнозирования (150 периодов) с дальнейшим применением процедуры MCS для 10 модификаций расчета DPI, всего 913 500 регрессий без учета MCS.

По результатам моделирования ни в одном случае модель HAR-RV_DPI (с различными модификациями моделей, приименных для расчета DPI) «не уступила» модели HAR-RV. Так, модификация HAR-RV_DPI_DCC была лучше модели HAR-RV при прогнозировании волатильности случайных портфелей в 293 случаях из 300. В остальных случаях модели имели одинаковую точность.

На основе полученных данных можно сделать вывод, что вводимая переменная, характеризующая динамику диверсификационного потенциала рынка, оказывает значимое влияние на показатель реализованной волатильности рассматриваемых активов.

На основе полученных результатов можно заключить, что в большинстве случаев при работе с вневыборочными данными введенная переменная, вне зависимости от способа ее расчета и моделирования, позволяла модели HAR-RV_DPI превосходить модель HAR-RV. Это означает, что модель HAR-RV_DPI позволяет более точно прогнозировать волатильность доходности финансовых активов по сравнению с существующими. Полученные результаты продемонстрировали, что, если необходимо прогнозировать волатильность доходности отдельных акций, следует использовать подход к моделированию диверсификационного потенциала, основанный на модели DCC (в 11 из 13 случаев была лучше базовой модели), при прогнозировании волатильности доходности фондовых индексов необходимо использовать подход к моделированию диверсификационного потенциала, основанный на моделях MEWMA и DCC (8 из 13), при прогнозировании волатильности доходности случайных финансовых портфелей – DCC (293 из 300) и, наконец, при прогнозировании волатильности доходности эффективных по Марковицу портфелей – OGARCH (290 из 300). Для реализации метода сравнения моделей на основе вневыбороч-ного прогнозирования волатильности и дальнейшей оценки на основе процедуры MCS (без учета самой процедуры MCS) для 622 активов было осуществлено по 150 регрессий для каждой из 10 рассмотренных модификаций к расчету DPI, всего 933 000 регрессий для получения данных, приведенных в таблице 3 и 5.

Таким образом, предложенный подход к прогнозированию волатильности доходности финансовых активов (формула (7)), отличающийся от существующих возможностью учета динамики диверсификационного потенциала рынка, позволяет получить более точные результаты по сравнению с уже существующими подходами (с формальным доказательством на основе процедуры MCS). Причем в большинстве случаев динамику индекса диверсификационного потенциала необходимо считать на основе модели DCC или OGARCH.

Применение методических рекомендаций по вопросам использования динамики индекса диверсификационного потенциала для получения наиболее точных прогнозных значений волатильности доходности финансовых активов частными инвесторами, финансовыми корпорациями и институтами позволит им принимать более эффективные решения в сфере управления финансовыми рисками. Чем более точный прогноз волатильности доходности финансовых активов доступен при работе с финансовыми активами, тем больше возможностей для осуществления диверсификации и хеджирования рисков.

Динамика предложенного индекса диверсификационного потенциала рынка влияет на волатильность всех рассмотренных финансовых активов, именно это создает предпосылки возникновения потенциальных кризисных явлений. Ведь одновременный рост волатильности большинства финансовых активов приводит к тому, что падает оценка стоимости данных активов в контексте залоговых операций. Например, если был выдан кредит под залог акций, то повышение их волатильности потребует дополнительных обеспечительных мер. В случае с производными финансовыми инструментами повышаются требования к уровню обеспечения. Все перечисленные последствия вызывают повышение спроса на ликвидность, что приводит к одномоментному стремлению большого количества участников рынка выставить на продажу финансовые активы. Именно это является ключевой предпосылкой возникновения потенциальных кризисных явлений. Применение методических рекомендаций по вопросам использования динамики индекса диверсификационного потенциала позволит финансовому регулятору (ЦБ РФ) заблаговременно предвидеть возможные скачки рыночной волатильности (например, на основе волатильности доходности индекса ММВБ) и принимать соответствующие меры для недопущения или снижения негативных последствий потенциальных кризисных явлений при формировании предпосылок трансформации кластеризации волатильности доходности активов на микроуровне в кластеризацию волатильности доходности на макроуровне.

Ссылки:

Список литературы Сравнение подходов к моделированию индекса диверсификационного потенциала рынка в контексте прогнозирования волатильности доходности финансовых активов

- Mandelbrot B. The Variation of Certain Speculative Prices // The Journal of Business. 1963. Vol. 36, no. 4. P. 394-419. DOI: 10.1086/294632

- Нагапетян А.Р. Моделирование корреляции доходности акций в контексте расчета показателя диверсификационного потенциала заданного множества активов // Теория и практика общественного развития. 2019. № 6 (136). С. 54-61. DOI: 10.24158/tipor.2019.6.8

- Engle R.F. Autoregressive Conditional Heteroscedasticity with Estimates of Variance of United Kingdom Inflation // Econometrica. 1982. Vol. 50, no. 4. P. 987-1007. DOI: 10.2307/1912773

- Bollerslev T. Generalized Autoregressive Conditional Heteroskedasticity // Journal of Econometrics. 1986. Vol. 31, no. 3. P. 307-327. DOI: 10.1016/0304-4076(86)90063-1

- Higgins M., Bera K. A Class of Nonlinear Arch Models // International Economic Review. 1992. Vol. 33, no. 1. P. 137-158. DOI: 10.2307/2526988

- Lanne M., Saikkonen P. Non-Linear GARCH Models for Highly Persistent Volatility // The Econometrics Journal. 2005. Vol. 8, no. 2. P. 251-276.

- DOI: 10.1111/j.1368-423x.2005.00163.x

- Аганин А.Д. Сравнение GARCH и HAR-RV моделей для прогноза реализованной волатильности на российском рынке // Прикладная эконометрика. 2017. № 4 (48). С. 63-84

- Bandi F.M., Russel J.R. Separating Microstructure Noise from Volatility // Journal of Financial Economics. 2006. Vol. 79, no. 3. P. 655-692.

- DOI: 10.1016/j.jfineco.2005.01.005

- Consistent High-Precision Volatility from High-Frequency Data / F. Corsi, G. Zumbach, U. Mäuller, M. Dacorogna // Economic Notes. 2001. Vol. 30, no. 2. P. 183-204.

- DOI: 10.1111/j.0391-5026.2001.00053.x

- Hansen P.R., Lunde A. Realized Variance and Market Microstructure Noise // Journal of Business & Economic Statistics. 2006. Vol. 24, no. 2. P. 127-161.

- DOI: 10.1198/073500106000000071

- Corsi F. A Simple Approximate Long-Memory Model of Realized Volatility // Journal of Financial Econometrics. 2009. Vol. 7, no. 2. P. 174-196.

- DOI: 10.1093/jjfinec/nbp001

- Нагапетян А.Р. Моделирование корреляции доходности акций в контексте расчета показателя диверсификационного потенциала заданного множества активов // Теория и практика общественного развития. 2019. № 6 (136). С. 54-61.

- DOI: 10.24158/tipor.2019.6.8

- Hansen P.R., Lunde A., Nason J.M. The Model Confidence Set // Econometrica. 2011. Vol. 79, no. 2. P. 453-497.

- DOI: 10.3982/ecta5771

- Нагапетян А.Р. Моделирование корреляции доходности акций в контексте расчета показателя диверсификационного потенциала заданного множества активов // Теория и практика общественного развития. 2019. № 6 (136). С. 54-61.

- DOI: 10.24158/tipor.2019.6.8