Сравнительная характеристика налоговых систем стран-участниц Таможенного союза

Автор: Мазько Е.С., Оробей Т.О., Германович Н.Е.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-3 (13), 2014 года.

Бесплатный доступ

В статье приведена сравнительная характеристика налоговых систем стран-участниц Таможенного союза, выявлены основные проблемы при интеграции налоговых систем данных стран.

Налог, налоговая система, налоговая ставка, налоговая нагрузка

Короткий адрес: https://sciup.org/140109470

IDR: 140109470

Текст научной статьи Сравнительная характеристика налоговых систем стран-участниц Таможенного союза

Стремление к торгово-экономическому единению в современном мире свойственно всем континентам. Таможенный союз – новая форма межгосударственной экономической интеграции. Данная форма интеграции дает значительные экономические, политические и социальные выгоды ее участникам.

Одним из важнейших составляющих элементов экономического механизма страны является налоговая система, сформированная в соответствии с национальным налоговым законодательством. От того насколько близки налоговые системы государств, во многом зависит и эффективность их интеграции.

Анализируя налоговые системы государств-членов Таможенного союза (Республика Беларусь, Республика Казахстан, Российская Федерация), следует отметить, что условия развития национальных экономик привели к формированию многочисленных отличий как по отдельным налоговым терминам и институтам, так и в целом по налоговым системам.

Налоговая система в государствах – членах Таможенного союза в настоящее время сформирована, принят и действует ряд нормативных правовых актов.

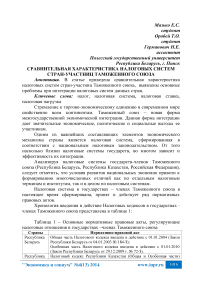

Хронология введения в действие Налоговых кодексов в государствах -членах Таможенного союза представлена в таблице 1:

Таблица 1 – Основные нормативные правовые акты, регулирующие налоговые отношения в государствах –членах Таможенного союза

|

Страны |

Нормативно-правовой акт |

|

Республика Беларусь |

Общая часть Налогового кодекса введена в действие с 01.01.2004 (Закон Республики Беларусь от 04.01.2003 № 184-З); Особенная часть Налогового кодекса введена в действие с 01.01.2010 (Закон Республики Беларусь от 29.12.2009 г. № 72-З). |

|

Республика |

Налоговый кодекс Республики Казахстан (Общая и Особенная части) |

|

Казахстан |

введен в действие с 01.01.2002 (Закон Республик Казахстан от 12.06.2001 № 210). |

|

Российская Федерация |

Часть 1 Налогового кодекса введена в действие с 01.01.1999 (Федеральный закон от 31.07.1998 № 147-ФЗ); Часть 2 Налогового кодекса введена в действие с 01.01.2001 (Федеральный закон от 05.08.2000 № 118-ФЗ). |

Примечание – Источник: [1]

В Республике Беларусь и Республике Казахстан действует двухуровневая система налогообложения (республиканский, местный уровни); в Российской Федерации – трехуровневая система налогообложения (федеральный, региональный и местный уровни) [1].

В таблице 2 приведены ставки основных налогов в государствах-членах Таможенного союза.

Таблица 2 – Ставки основных налогов в государствах-членах

Таможенного союза

|

№ п/п |

Вид налога |

Республика Беларусь |

Республика Казахстан |

Российская Федерация |

|

1. |

Налог на добавленную стоимость (%) |

20 (10; 0) |

12 (0) |

18 (10; 0) |

|

2. |

Налог на прибыль (%) |

18 |

20 (15; 10) |

20 |

|

3. |

Налог на доходы физических лиц (%) |

12 |

Диффер. ставка 5; 10 |

13 |

|

4. |

Социальный налог (%) |

34 |

Диффер. ставка 11 (4,5 – 20) |

30 |

|

5. |

Налог на имущество |

Диффер. ставка 0,1 – 2 |

Диффер. ставка 0,05 – 1,5 |

Диффер. ставка ≤ 2,2 |

|

Примечание – Источник: |

[5] |

|||

Уровень ставок прямых налогов в государствах – членах Таможенного союза различен.

Самая низкая ставка налога на прибыль – в Республике Беларусь (18%), в Российской Федерации и Республике Казахстан эта ставка составляет 20%.

Ставка подоходного налога с физических лиц в Республике Казахстан (индивидуальный подоходный налог) является самой низкой (10%). В Российской Федерации ставка подоходного налога (точнее, НДФЛ) выше, чем в других государствах – членах Таможенного союза, она составляет 13%. В Республике Беларусь ставка подоходного налога с физических лиц составляет 12%, а с 2015 года увеличится до 13%. В отношении отдельных категорий налогоплательщиков предусмотрены иные ставки указанного налога. Так, например, с доходов, полученных физическими лицами, участвующими в реализации бизнес-проектов в сфере новых и высоких технологий, от нерезидентов парка высоких технологий, действует ставка в размере 9%. В отношении доходов, получаемых от осуществления предпринимательской (частной нотариальной) деятельности, – 15%.

В государствах – членах Таможенного союза действуют разные ставки социального налога. Самая низкая ставка социального налога – в Республике Казахстан (от 4,5 до 20%). В Республике Беларусь и Российской Федерации функции социального налога выполняют страховые взносы, размер тарифов которых самый высокий среди государств – членов Таможенного союза, он составляет 30%.

Ставки налога на имущество в государствах-членах Таможенного союза имеют дифференцированные значения. Так, в Республике Беларусь годовая ставка налога на недвижимость составляет от 0,1 % до 2 %. В Республике Казахстан уровень ставок налога на имущество находится в пределах 0,05 – 1,5 %. В Российской Федерации ставки налога на имущество не превышают 2,2 %.

Анализ косвенных налогов показывает, что в каждом из государств существуют свои особенности. Так, в Республике Беларусь – самая высокая ставка НДС – 20%. В Республике Казахстан ставка НДС – 12 %. В Российской Федерации ставка НДС имеет размере 18 %. Различные ставки НДС в государствах-членах Таможенного союза объясняются, прежде всего, различиями экономических систем, а также ходом экономических реформ. Особенностью является наличие пониженной ставки НДС в 10 % в Республике Беларусь и Российской Федерации на группы товаров социального значения.

Ставки акцизов в государствах-членах Таможенного союза ежегодно утверждаются правительствами стран. При этом в Российской Федерации принят переходный период с 2010 по 2013 г. с ежегодным увеличением ставок акцизов на товары в основном на 20–30 %, а по отдельным товарным позициям – в два раза [3].

Различия в ставках акцизов в основном весьма незначительны, за исключением таких товарных позиций, как бензин автомобильный, дизельное топливо и сигареты без фильтра. Ставки акцизов на сигареты без фильтра в Российской Федерации превышают ставки стран-союзниц в несколько раз. Что касается акцизов на бензин автомобильный и дизельное топливо, то ставки по ним на 1 тонну являются наименьшими в Казахстане, а наибольшими в Российской Федерации.

Налоговая нагрузка в 2013 году в Беларуси составила 27,2% ВВП, в России – 33,3%, в Казахстане – 26% [2,6].

Данные исследований Всемирного банка «Ведение бизнеса» свидетельствуют о том, что среди исследуемых стран Беларусь находится на первом месте по общему числу налоговых выплат (10) . В России и Казахстане налоговых выплат насчитывается 7. При этом общая налоговая ставка (в процентах от прибыли) в Республике Беларусь составляет 54,9%, в России — 50,7%, Казахстане — 28,6%. Всего же на налоговый учет белорусский бизнес тратит 319 часов в год, казахстанский — 188 часов, российский — 177. Именно условия ведения экономической деятельности станут определяющим фактором успеха или провала страны в Таможенном союзе. Использовать возможности интеграции в рамках Таможенного союза с максимальной выгодой сможет тот, кто создаст наиболее приемлемые условия для ведения бизнеса. Ведь от этого, прежде всего, и зависит состояние экономики и ее конкурентоспособность. И в этой связи деятельность государства как раз и должна быть направлена на создание условий для бизнеса, повышения деловой активности.

Таблица 3 – Сравнительная характеристика параметров налоговой политики стран-участниц Таможенного союза в рейтинге ”Ведение бизнеса 2014“

|

Показатели |

Беларусь |

Россия |

Казахстан |

|

Выплаты (количество) |

10 |

7 |

7 |

|

Время (часы) |

319 |

177 |

188 |

|

Налог на прибыль (% прибыли) |

13,4 |

8,0 |

15,9 |

|

Налог и выплаты на зарплату (% прибыли) |

39,0 |

36,7 |

11,2 |

|

Другие налоги (% прибыли) |

1,5 |

6,1 |

1,6 |

|

Общая налоговая ставка (% прибыли) |

54,0 |

50,7 |

28,6 |

Примечание – Источник: [6]

Подводя итог сравнительной оценки налоговых систем в странах Таможенного союза, можно сказать, что структура налогообложения в данных странах характеризуется определенной степенью унификации: налоговые системы всех стран Таможенного союза предполагают взимание прямых и косвенных налогов. Однако налоговые ставки по прямым и косвенным налогам существенно отличаются.

В перспективе государствам-членам Таможенного союза следует единообразно определить сферу действия налоговых кодексов в отношении регулирования взимания основных налоговых платежей, унифицировать подходы в части определения соотношения положений налогового и таможенного законодательства. Необходимо выработать и закрепить в налоговых законодательствах государств-членов Таможенного союза единые подходы к вопросу осуществления налогового учета и формирования налоговой отчетности, а также в отношении осуществления налогового контроля.

В целом же унификация налоговых законодательств будет способствовать формированию единых начал и принципов правового регулирования налоговых отношений, обеспечит одинаковые условия работы для субъектов хозяйствования, и в конечном итоге будет содействовать экономической интеграции государств-членов Таможенного союза, что в дальнейшем приведет к созданию гармонизированного налогового и торгового пространства и, как следствие, к увеличению политического и экономического веса союза в глобальном масштабе.