Статистический анализ основных показателей банковского сектора Российской Федерации

Автор: Зайцева Ю.В., Катынь А.В.

Журнал: Огарёв-online @ogarev-online

Статья в выпуске: 6 т.12, 2024 года.

Бесплатный доступ

Банковский сектор является составной частью финансовой системы страны. В его состав входят банки и различные финансовые институты. Изучение показателей банковского сектора и построение их прогнозных значений позволяет принимать решения и строить планы на будущее.

Активы банковского сектора, анализ, банковский сектор, динамика, прогноз, экономика

Короткий адрес: https://sciup.org/147250562

IDR: 147250562 | УДК: 311.336.71

Текст научной статьи Статистический анализ основных показателей банковского сектора Российской Федерации

Банковская система является одним из наиболее важных элементов экономики, который во многом определяет ее развитие. Коммерческие банки развивают экономику страны посредством использования, распределения и перераспределения большей части денежных ресурсов. Привлечение вкладов банковской системой оказывает значимое влияние в целом на денежное обращение в экономике, быстрое развитие ведущих секторов и рост инвестиций, а также на благосостояние населения.

Сущность понятия «банковской системы» как «совокупности различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период» дано Б. А. Райзбергом [1]. Если готовить про законодательное утверждение данного понятия, то в Федеральном законе «О Центральном банке Российской Федерации (Банке России)» отмечается, что банковская система состоит из Центрального банка (ЦБ), кредитных организаций и их ассоциации [2]. Банковские учреждения выступают организаторами денежных оборотов, используются органами государственной власти при финансировании отраслей экономики, выполняют посреднические и консультационные функции. На территории Российской Федерации за последние годы отмечается сокращение как общего количества кредитных организаций, так и тех, которые имеют право на осуществление банковских операций. Динамика числа кредитных организаций, представлена на рисунке 1.

-

■ число кредитных организаций, всего

-

■ в том числе имеющих право на осуществление банковских операций

Рис. 1. Динамика числа кредитных организаций, зарегистрированных на территории Российской Федерации за 2018–2022 годы, единиц [3].

Для анализа деятельности банковских учреждений используют макроэкономические показатели, которые определяют уровень экономического развития страны и являются основой при оценке банковской системы Российской Федерации. Их динамику можно проследить по данным таблицы 1. Все представленные показатели за пятилетний период имеют тенденцию к увеличению. Но интенсивность роста показателей у всех различна. С начала 2019 года величина активов банковского сектора России увеличилась почти на 60%. Наибольший прирост активов произошел в 2020 году (+16,49%). При этом собственные средства банковского сектора в этом году имели наименьший прирост за исследуемый период (3,93%). По состоянию на начало 2021 года отмечается резкий рост вложений в ценные бумаги. Прирост в этом году выше предыдущего и последующего в пять и более раз (34,46%). Также за 2020 год отмечается значительное увеличение депозитов и средств корпоративных клиентов. Если на начало 2020 года они по сравнению с предыдущим годом были выше всего на полпроцента, то к началу 2021 года их размеры увеличились больше, чем на 20%. Прирост вкладов физических лиц за период с 2019 года остается относительно стабильным, на уровне 5–8%.

Таблица 1

Динамика макроэкономических показателей результатов функционирования банковского сектора на начало 2019-2023 годов [3]

|

Показатель |

01.01.19 |

01.01.20 |

01.01.21 |

01.01.22 |

01.01.23 |

Темп прироста базисный, % |

|

Активы банковского сектора, млрд руб. |

86 232 |

88 796 |

103 842 |

120 310 |

134 516 |

55,99 |

|

Темп прироста цепной, % |

– |

2,97 |

16,94 |

15,86 |

11,81 |

– |

|

Собственные средства (капитал) банковского сектора, млрд руб. |

10 269 |

10 981 |

11 413 |

12 605 |

13 348 |

29,98 |

|

Темп прироста цепной, % |

– |

6,93 |

3,93 |

10,44 |

5,89 |

– |

|

Корпоративные кредиты и кредиты, предоставленные физлицам, включая просроченную задолженность, млрд руб. |

52 912 |

56 654 |

64 804 |

74 949 |

83 377 |

57,58 |

|

Темп прироста цепной, % |

– |

7,07 |

14,39 |

15,65 |

11,24 |

– |

|

Вложения в ценные бумаги, млрд руб. |

11 484 |

12 012 |

16 151 |

17 289 |

19 449 |

69,36 |

|

Темп прироста цепной, % |

– |

4,60 |

34,46 |

7,05 |

12,49 |

– |

|

Вклады физлиц, млрд руб. |

28 459 |

30 412 |

32 834 |

34 695 |

36 619 |

28,67 |

|

Темп прироста цепной, % |

– |

6,86 |

7,96 |

5,67 |

5,55 |

– |

|

Депозиты и средства корпоративных клиентов, млрд руб. |

28 005 |

28 146 |

34 067 |

39 885 |

46 653 |

66,59 |

|

Темп прироста цепной, % |

– |

0,50 |

21,04 |

17,08 |

16,97 |

– |

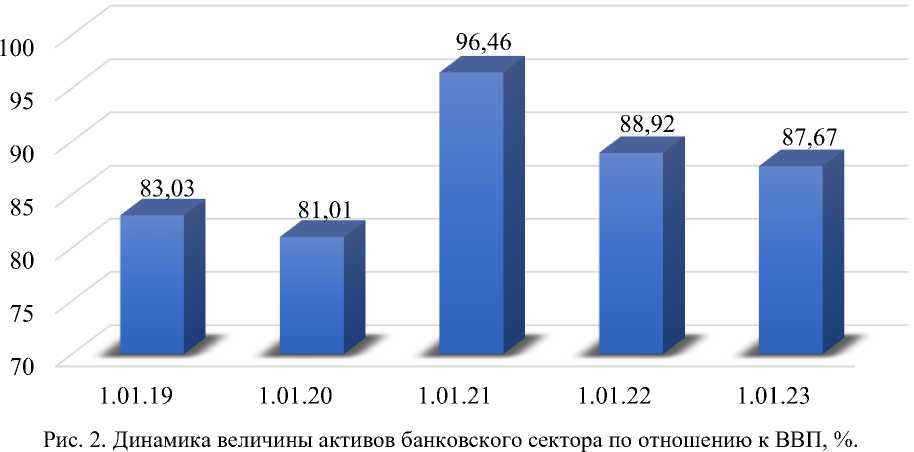

На рисунке 2 представлена динамика величины активов по отношению к ВВП. Чем больше значение данного показателя, тем быстрее происходит развитие банковского сектора по сравнению с развитием ВВП в стране. Если показатель превышает 100%, значит банки в текущем году развивались быстрее, чем рос уровень ВВП в России. Но как видно из рисунка, данный показатель ни разу за анализируемый период не превышал 100%, это значит, что темпы роста активов банков развиваются медленнее темпов роста величины ВВП России. Таким образом, развитие системы национальной экономики происходит под влиянием банковского сектора. Если исходить из представленной динамики основных макроэкономических показателей, можно сделать вывод, что функционирование банковской системы в 2019–2023 годах обладало нестабильностью.

Следующим немало важным показателем для характеристики деятельности банков является капитал, который включает в себя основной и дополнительный капитал. Динамика данного показателя представлена в таблице 2.

Таблица 2

Динамика капитала банковского сектора за 2018–2022 годы, (на начало года)

|

Структура капитала |

2018 |

2019 |

2020 |

2021 |

2022 |

Темп роста за 2018 – 2022гг., % |

|

Собственные средства (капитал) всего, млрд. руб. |

9059,3 |

10269,3 |

10981,1 |

11413,1 |

12605,1 |

39,1 |

|

Основной капитал, |

6587,4 |

7499,7 |

8224,6 |

8890,8 |

9933,2 |

50,8 |

|

Базовый |

6408,2 |

7012,3 |

7643,2 |

8043,2 |

8739,8 |

36,4 |

|

Добавочный |

179,2 |

487,4 |

581,3 |

847,6 |

1193,4 |

565,6 |

|

Дополнительный капитал |

2471,9 |

2769,6 |

2756,6 |

2522,4 |

2671,9 |

8,1 |

Рассмотрев динамику капитала банковского сектора за 2018–2022 годы, можно отметить рост показателя за весь анализируемый период. За эти пять лет собственные средства банковского сектора выросли с 9059,3 млрд. рублей до 12605,1 млрд. рублей на 39,1% (3545,8 млрд. рублей). Как видно, прирост основного капитала отмечается из года в год, а вот в динамике дополнительного капитала в 2020 и 2021 годах относительно предыдущих лет отмечается убыль соответственно на 13 и 234,2 млрд. рублей. В структуре основного капитала банковского сектора основную долю составляет базовый капитал, доля которого с 2018 года снизилась с 97,27% до 87,98%, при этом увеличился вес добавочного капитала. Если в 2018 году соотношение базового каптала к добавочному составляло 35,8, то к 2022 году это соотношение равно 7,3. Но рост в целом собственных средств (капитала) позволяет судить о финансовой устойчивости банковского сектора, его надежности и стабильности.

В динамике развития основных показателей банковского сектора отмечается устойчивая тенденция к увеличению, для описания которых определены аналитические функции путем перебора различных уравнений (кривых роста) и определения наилучшего из них при помощи коэффициента детерминации R2. В таблице 3 представлены основные характеристики аналитического выравнивания для активов банковского сектора.

Таблица 3

Основные характеристики кривых роста для активов банковского сектора

|

Вид функции |

Аналитическое уравнение |

Коэффициент детерминации |

|

Линейная |

ŷ t =68314,6+12808,2∙ t |

0,965 |

|

Экспоненциальная |

ŷ t =73530∙e0,1193 t |

0,933 |

|

Полиномиальная |

ŷ t =80668,0+2219,9∙ t +1764,7∙ t 2 |

0,958 |

Для описания основной тенденции и дальнейшего прогнозирования выбирается линейная функция, т.к. ей соответствует наибольшее значение коэффициента детерминации. Аналогично были выбраны наилучшие функции для других показателей банковского сектора, которые представлены в таблице 4. Согласно выбранным трендовым моделям были определены прогнозные значения на 2024 и 2025 годы.

Таблица 4

Прогнозные значения основных показателей банковского сектора на 2024–2025 годы

|

Показатель |

Аналитическое уравнение |

Прогнозное значение |

|

|

01.01.2024 |

01.01.2025 |

||

|

Активы банковского сектора, млрд руб. |

ŷ t =68314,6+12808,2∙ t |

145163,81 |

157972,03 |

|

Собственные средства (капитал) банковского сектора, млрд руб. |

ŷ t =9799,6+425,9t+58,7∙ t 2 |

14468,76 |

15657,96 |

|

Корпоративные кредиты и кредиты, предоставленные физлицам, включая просроченную задолженность, млрд руб. |

ŷ t =42771,7+7922,5∙ t |

95989,88 |

109595,87 |

|

Вложения в ценные бумаги, млрд руб. |

ŷ t =8914,9+2120,7∙ t |

21639,11 |

23759,81 |

|

Вклады физлиц, млрд руб. |

ŷ t =26422,9+2060,3∙ t |

38784,70 |

40845,01 |

|

Депозиты и средства корпоративных клиентов, млрд руб. |

ŷ t =20640,7+4903,5∙ t |

50061,70 |

54965,20 |

Предсказывание будущих значений при помощи математических моделей тренда на основе имеющихся данных осуществляется при предположении, что в условиях развития банковской сферы не произойдет никаких серьезных изменений, и что все процессы будут развиваться со скоростью, аналогичными для периода наблюдений. Так, по прогнозам, значения величины активов на 01.01.2024 года будут составлять 145163,81 млрд. рублей, а на 01.01.2025 они вырастут до 157972,03 млрд. рублей при условии, что значения всех сопряженных факторов останутся на неизменном уровне. В целом, прогнозирование макроэкономических показателей требует использования различных методов и определения интервала прогноза, в котором учитывается влияние случайных факторов. Статистическое прогнозирование является инструментом управления, используется для планирования и принятия решений на любом уровне.

Подводя итог можно сказать, что изучение банковского сектора осуществляется при помощи системы экономических показателей, которые позволяют дать ей характеристику и оценку. Показатели деятельности кредитных организаций используются для оценки их текущего состояния, эффективности управления, а также для прогноза развития. Благодаря оценкам этой группы показателей, формируются различные рейтинги российских банков. Рассмотренная динамика результатов функционирования банковского сектора и их прогнозные значения показывают, что в ближайшей перспективе ожидается улучшение обстановки в банковской системе страны.

Список литературы Статистический анализ основных показателей банковского сектора Российской Федерации

- Райзберг Б. А., Стародубцева Е. Б. Курс экономики: учебник. - М.: ИНФРА-М, 2014. - 684 с.

- Российская Федерация. Федеральный закон. О центральном банке Российской Федерации (Банке России): Федеральный закон №86-ФЗ: [принят Государственной Думой 27 июня 2002 года]. [Электронный ресурс] // Консультант Плюс: [сайт информ.-правовой компании]. - Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_37570 (дата обращения 02.03.2024).

- Центральный банк Российской Федерации [Электронный ресурс]. - Режим доступа: http://www.cbr.ru (дата обращения 02.03.2024).