Структурный анализ интеграции подсистем методом главных компонент

Автор: Покидышева Л.И., Покидышева Е.В.

Журнал: Сибирский аэрокосмический журнал @vestnik-sibsau

Рубрика: Математика, механика, информатика

Статья в выпуске: 4 (30), 2010 года.

Бесплатный доступ

Освещены методы анализа кризисных ситуаций на примере финансовых данных. Приведены результаты оценки интеграции компонент денежно-кредитной и банковской системы в период экономического кризиса 2008 г. Представлена методика выявления подсистемы, выполняющей доминирующую роль в адаптационном ответе на кризисные ситуации.

Кризис, адаптация, интеграция подсистем, денежно-кредитная политика, банковская политика

Короткий адрес: https://sciup.org/148176309

IDR: 148176309 | УДК: 519.2+004.02+336.7

Текст научной статьи Структурный анализ интеграции подсистем методом главных компонент

Одним из критериев успешной модернизации российской экономики является полномасштабное финансовое участие в ней российской банковской системы.

Разразившийся мировой финансовый кризис повлек за собой изменения в российской экономике и акцентировал внимание многих ученых-экономистов на исследовании причин его возникновения и предотвращения в будущем. В связи с этим становится актуальным изучение состояния денежно-кредитной и банковской системы в период мирового финансового кризиса.

В работах [1; 2] авторами построена система моделей адаптационного ответа на кризисные ситуации, основанная на концепции «адаптационной энергии» [3; 4]. Для применения этих моделей к реальным системам с целью управления их необходимо сделать более реалистичными путем декомпозиции. Ресурс не просто направляется на нейтрализацию различных факторов, но поступает в распоряжение различных подсистем, которые, в свою очередь, нейтрализуют действующие факторы.

В данной работе мы представляем разработанную в [5] методику декомпозиции фактор-ресурсных моделей адаптации, на модели подсистем рассматриваемой системы. Анализ взаимодействия факторов и системы сведен к взаимодействию факторов и подсистем.

Для изучения интеграции подсистем в эксперименте мы использовали метод главных компонент и находили, параметры каких подсистем дают значительный вклад в первую главную компоненту. Этот подход дает возможность исследовать изменение конфигурации подсистем при увеличении давления внешних факторов [6; 7].

Выдвинута гипотеза о том, что степень интеграции подсистем зависит от величины внешних воздействий [6]. Известно, что в первую подсистему входят показатели с номерами j = 1, …, n 1, во вторую подсистему – с номерами j = n 1 + 1, …, n 2, в k -ю подсистему входят признаки с номерами j = nk– 1 + 1, …, nk , причем nk = m , где m – количество исследуемых подсистем.

Если первая главная компонента коррелирует с k исследуемыми показателями m различных подсистем, то для i-го периода имеет место соотношение y = ai 1 z 1 + ai 2 z 2 + - + ain1zn1 + ain ,+1 zn ,+1 + ... + ain 2 zn 2 + ... + aintznt ’ где i = 1… K1, K1 – количество исследуемых периодов, nk = т.

Иначе можно записать n1n2 nk y-=E(aijzj) ■ E (ajJ+-+ E (ayzj).

J = 1 j = n i + 1 j = n k - 1 + 1

Делим сумму модулей коэффициентов корреляции аij для каждой подсистемы на количество n 1, n 2, ..., nk показателей соответственно.

Получаем совокупность значений { uip }, где i – номер исследуемого периода; р – номер подсистемы, p = 1 … m :

и ip

n

ние банковской и денежно-кредитной системы в динамике. Более подробно о результатах анализа финансовых данных методом корреляционной адаптомерии было изложено в работах [7; 8].

Степень напряжения зависит от работы подсистем, входящих в данную систему, от значимости интегрированного показателя подсистем. Поэтому далее была произведена оценка степени интеграции показателей подсистем, для оценки роли и значимости каждой подсистемы, выявления показателей, оказывающих наибольшее влияние на свою подсистему и денежно-кредитную и банковскую систему в целом, и для оценки эффективности проводимой политики.

Был произведен расчет точек интеграции U для подсистем банковской и денежно-кредитной политик. Полученные максимальные значения показателей интеграции подсистем позволяют выделить уровни воздействий, наиболее сильно влияющие на сопряженность исследуемой денежно-кредитной и банковской системы.

Следует отметить, что в каждом исследуемом периоде первая главная компонента имеет самые большие значения корреляций с показателями банковской политики.

Для дальнейшего анализа назовем коэффициенты корреляций первой главной компоненты со значением выше 0,5 и ниже –0,5 значимыми коэффициентами, сильными корреляционными связями.

Обращает на себя внимание тот факт, что сильные корреляционные связи с максимальным количеством рассматриваемых параметров всей системы имеются в период с июля по сентябрь 2007 г., в августе 2008 г. и мае 2009 г.

Это говорит о том, что в данные периоды почти 77 % показателей оказывали значительное влияние на состояние денежно-кредитной и банковской системы. Однако эти периоды не соответствуют максимальным точкам интеграции U обеих подсистем (рис. 1) и в то же время совпадают с периодами «пиков» кризиса (рис. 2).

Данный факт говорит о том, что в период кризиса, когда «ресурсы» наиболее влияющих на систему в точ-

Si «„i /(n

p

' p - n p - 1 )

\ j = n p - 1 + 1 J

Определяем значение степени интеграции каждой подсистемы для каждого периода. Завершающим этапом

является нахождение максимального значения { uip }.

В качестве иллюстрации предложенной методики нами была проведена оценка интеграции компонент денежно-кредитной и банковской системы в период экономического кризиса 2008 г. В нашем исследовании денежно-кредитная и банковская система с позиции регу-

лирования представлена двумя подсистемами: подсистема денежно-кредитной политики и подсистема банковской политики.

Набор показателей (параметров системы), который в дальнейшем будет использован для анализа интеграции подсистем денежно-кредитной и банковской политик,

поделен на две группы, каждая из которых описывает свою подсистему. Были взяты балансовые показатели всех коммерческих банков: Сводная статистическая отчетность по крупнейшим банкам – агрегированный балансовый отчет по всем действующим кредитным организациям, балансовые показатели Банка России, показатели, характеризующие инструменты денежно-кредитной политики. Данные взяты с официального сайта Банка России (URL: за период с 01.12.2002 по 01.08.2010 г. В результате была получена таблица данных (генеральная совокупность), состоящая из 75 показателей, описывающих денежно-кредитную и банковскую политику за 7,75 лет (93 месяца). В рамках данной статьи представлены результаты исследования показателей 2007–2008 гг.

Проведена комплексная оценка сопряженности денежно-кредитной и банковской политик, основанная на методе корреляционной адаптометрии и методе оценки степени интеграции подсистем [6].

Следует отметить, что метод корреляционной адапто-метрии позволяет нам охарактеризовать общее напряже-

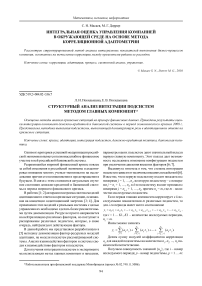

Рис. 1. График динамики значений точек интеграции U подсистем банковской и денежно-кредитной политик (01.01.2007–01.12.2009)

ках максимальной интеграции U показателей исчерпывается, система начинает активно задействовать «резервные ресурсы» – максимальное число показателей, для преодоления кризиса.

Анализируя рис. 1, видим, что в большинстве рассматриваемых периодов (ме сяцы) подсистема банковской политики играет ключевую роль в работе денежно-кредитной и банковской системы. Лишь в некоторые периоды подсистема денежно-кредитной политики имеет величину интеграции выше банковской: апрель–июнь 2007 г., ноябрь 2007 г., август–сентябрь 2009 г.

При рассмотрении параметров подсистемы банковской политики выявлено, что высокие значения корреляции первой главной компоненты с параметрами этой подсистемы достигается в следующие периоды: январь– март 2007 г., январь–февраль 2007 г., июнь–август 2008 г., январь–март 2009 г. Максимум интеграции приходится на январь 2008 г. и февраль 2009 г.

При рассмотрении параметров подсистемы денежно-кредитной политики выявлено, что высокие значения корреляции первой главной компоненты с параметрами этой подсистемы достигается в периоды: март–июнь 2007 г., октябрь–ноябрь 2007 г., январь 2008 г., апрель– май 2008, июль 2008 г., февраль и апрель 2009 г. Максимум интеграции приходится на май 2007 г., июль 2008 г. и апрель 2009 г.

Проанализируем динамику значений точек интеграции U подсистем банковской и денежно-кредитной политик относительно друг друга.

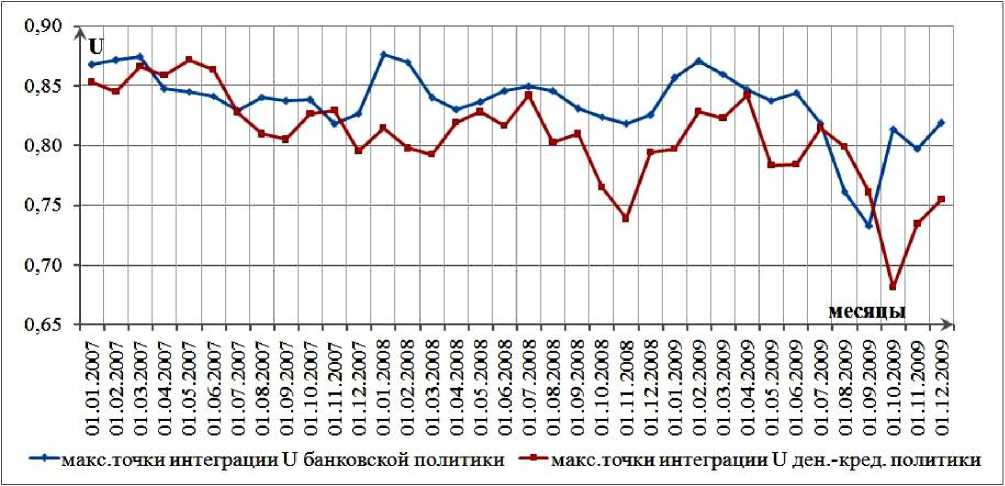

Для этого сопоставим полученные данные по интеграции подсистем с графиком динамики веса корреляционного графа G и дисперсии D , полученными нами ранее (рис. 2).

Первое, что следует отметить: для подсистемы денежно-кредитной политики характерна более «скачкообразная» динамика значения интеграции. Это объясняется постоянным проведением мероприятий денежно-кредитного регулирования, часто (в условиях кризиса) – резкой сменой направленности денежно-кредитной политики, и, как следствие, использование инструментов денежнокредитной политики в разных объемах. Поскольку банковская политика во многом является ответной реакцией на действия денежно-кредитной политики, результаты денежно-кредитной политики отражаются в показателях банковской системы с определенным временным лагом.

В период кризиса 2008 г. («разрушение системы», август–ноябрь 2008 г.) величина интеграции обеих подсистем снижается (см. рис. 2). При этом величина интеграции подсистемы денежно-кредитной политики снижается быстрее. Это говорит о том, что во время кризиса в сентябре 2008 г. именно подсистема банковской политики «приняла на себя основной удар» и испытывала большее напряжение, чем подсистема денежно-кредитной политики.

В создавшейся ситуации были проведены следующие мероприятия денежно-кредитной политики:

-

– снижены нормативы обязательных резервов (с 5 до 0,5 %);

-

– увеличены объемы предоставляемой кредитным организациям рублевой ликвидности;

-

– система инструментов Банка России дополнена кредитами без обеспечения;

-

– в IV квартале 2008 г. сроки рефинансирования по отдельным операциям увеличены и доступ к ним расширен за счет снижения требований к контрагентам и принимаемому обеспечению;

-

– понижены процентные ставки по отдельным инструментам рефинансирования, произведено структурирование их по типу и срочности.

В этот же период, начиная с сентября 2008 г., Правительство РФ активно размещает денежные средства бюджета на депозитах в коммерческих банках.

Рис. 2. График динамики значений точек интеграции U подсистем банковской и денежно-кредитной политик, веса корреляционного графа G и дисперсии D показателей банковской и денежно-кредитной политик (01.01.2007–01.12.2009)

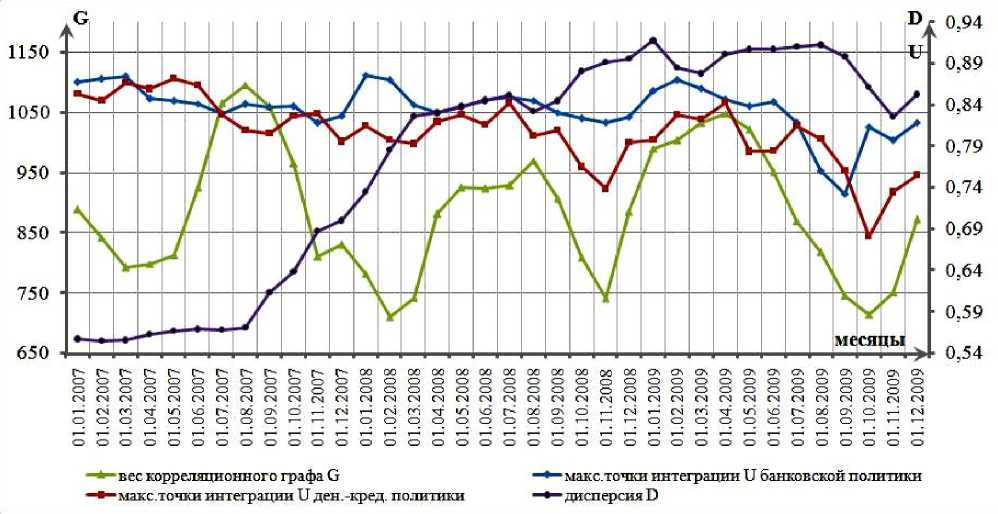

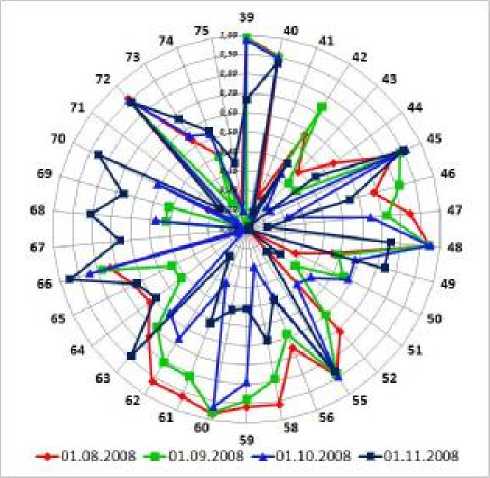

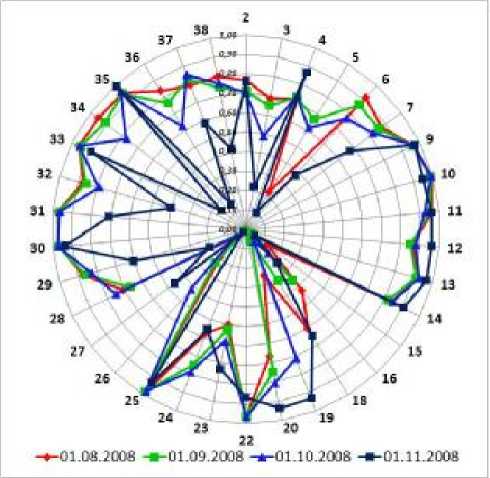

Рассмотрим действительный вклад использованных инструментов в интеграцию подсистемы денежно-кредитной политики на графике динамики значений корреляций первых главных компонент обеих подсистем (рис. 3 и 4). Показатели подсистем на рисунках пронумерованы последовательно: точки 1–38 – показатели подсистемы банковской политики, точки 39–75 – показатели подсистемы денежно-кредитной политики).

Рис. 3. Динамика значений корреляций первых главных компонент с параметрами подсистемы денежно-кредитной политики (01.08.08–01.11.08)

Рис. 4. Динамика значений корреляций первых главных компонент с параметрами подсистемы банковской политики (01.08.08–01.11.08)

Можно увидеть следующие изменения значений корреляций первой главной компоненты (см. рис. 3):

-

– рост влияния показателей: кредиты и депозиты (49); средняя ставка РЕПО (66); кредиты ЦБ без обеспечения (67); валютные интервенции, нетто-покупка млрд долл.

США (68); валютные интервенции, нетто-покупка, млрд евро (69); задолженность по ломбардным кредитам на начало месяца (70); объем сделок валютный СВОП, долл. США (73);

-

– снижение влияния показателей: денежная масса (39); облигации Банка России у кредитных организаций (44); средства, размещенные у нерезидентов, и ценные бумаги, выпущенные нерезидентами (48); прочие активы (основные средства и аванс по налогу на прибыль и т. д.) (52); средства на счетах в Банке России кредитных организаций-резидентов (56); прочие пассивы (58); капитал (59); международные золотовалютные резервы, млрд. долл. США (60); среднемесячный курс доллара США (61); среднемесячный курс евро (62).

Также важно отметить показатели, по которым наблюдало сь сначала снижение значения корреляций первой главной компоненты (сентябрь, октябрь 2008 г.), а затем сильный рост в ноябре 2008 г.:

-

– размещение бюджетных средств на депозитах в коммерческих банках (63);

-

– операции Банка России по предоставлению и абсорбированию ликвидности (64). Значение корреляций данного показателя в сентябре упало практически до нуля;

-

– объем прямого РЕПО (65). Значение корреляций данного показателя в сентябре упало практически до нуля.

Значение корреляций первой главной компоненты показателей обязательных резервов и ставки обязательных резервов (42 и 46) демонстрирует следующую динамику: рост в августе 2008 г, падение в сентябре 2008 г. и снова рост в октябре 2008 г.

Полагаем, что полученные результаты подтверждают эффективность проводимой денежно-кредитной и банковской политики.

Но основное напряжение в ноябре 2008 г. пришлось на подсистему банковской политики. Именно за счет влияния банковской политики денежно-кредитная система находила ресурсы для преодоления кризиса.

При этом наблюдается снижение величины интеграции подсистемы банковской политики. Это происходит прежде всего за счет ослабления влияния таких показателей, как (см. рис. 4): счета в Банке России (3); долговые обязательства Российской Федерации (6); акции (7); средства предприятий и организаций на расчетных, текущих и прочих счетах (28); фонды и прибыль банков – всего (22); средства клиентов в расчетах (29); вклады физических лиц (31); средства клиентов по факторинговым операциям (32); векселя и банковские акцепты (34), средства в расчетах (36); кредиторы (37); доходы будущих периодов (38).

В то же время наблюдается рост влияния таких показателей, как корреспондентские счета в банках – всего (4); средства в расчетах (19); дебиторы (20); кредиты, депозиты и иные привлеченные средства, полученные кредитными организациями от Банка России (23).

Особое внимание следует обратить на показатели (см. рис. 4), которые оказывали наибольшее влияние на денежно-кредитную и банковскую систему в данный период времени. Это показатели:

-

– прочее участие коммерческих банков в уставных капиталах (9);

-

– кредиты и прочие размещенные средства, предоставленные нефинансовым организациям (10);

-

– просроченная задолженность по кредитам нефинансовым организациям (11);

-

– кредиты, предоставленные физическим лицам (12);

-

– просроченная задолженность по кредитам физическим лицам (13);

-

– кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям (14);

-

– кредиты, депозиты и иные средства, полученные от других банков – всего (25);

-

– депозиты юридических лиц (30);

-

– облигации (33);

-

– резервы (35).

Анализируя показатели банковской системы, которые оказывали наибольшее влияние на денежно-кредитную и банковскую систему в период с августа по ноябрь 2008 г., приходим к выводу о конкретных мерах денежнокредитной политики, необходимых для данного периода времени.

Таким образом, в отличие от ранее осуществленных исследований по оценке состояния денежно-кредитной и банковской систем, впервые применен метод корреляционной адаптометрии и метод оценки степени интеграции подсистем, которые позволяют:

-

– выявить силу взаимосвязи между показателями банковской и денежно-кредитной системы, и, что особенно важно, скрытые внутренние закономерности системы;

-

– выявить показатели денежно-кредитной и банковской политики, оказывающие наибольшее влияние на всю денежно-кредитную и банковскую систему в исследуемый период времени, оценить целесообразность внесения корректировок в проводимые политики для эффективного регулирования денежно-кредитной и банковской системы;

-

– определить тенденции развития и потенциальные угрозы для системы в результате проводимых политик;

-

– диагностировать возможно сть возникновения экономического кризиса.

Практическая значимость проведенного исследования заключается в том, что выявлен скрытый системный кризис в 2007 г. Об этом свидетельствует резкий сильный рост значения дисперсии исследуемых показателей (почти в два раза) [8]. Между тем последствия данного скры- того системного кризиса проявились в банковской и денежно-кредитной системе в 2008 г. Применение разработанных моделей и методов в экономических системах позволит выявлять предкризисные ситуации, что может быть использовано для принятия управленческих решений.

Считаем, что полученные результаты доказывают применимость методов корреляционной адаптометрии и оценки степени интеграции подсистем к изучению денежно-кредитной и банковской системы могут быть использованы при решении задач обнаружения и анализа критических ситуаций при мониторинге экономической ситуации в стране или регионе.