Сущность внутреннего налогового контроля организации

Автор: Бедняев Д.Н., Хамурова Е.О.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 1-1 (59), 2020 года.

Бесплатный доступ

В статье рассмотрено понятие внутреннего налогового контроля, его сущность и значимость для коммерческих организаций. Помимо прочего раскрыты основные функции внутреннего налогового контроля как элемента системы внутреннего контроля на предприятии, приведена и описана структура рассматриваемого элемента. Также внимание было уделено методике оценки эффективности дизайна системы внутреннего налогового контроля.

Внутренний налоговый контроль, оценка эффективности, дизайн системы внутреннего налогового контроля

Короткий адрес: https://sciup.org/170181974

IDR: 170181974 | DOI: 10.24411/2411-0450-2020-10006

Текст научной статьи Сущность внутреннего налогового контроля организации

В настоящий момент процесс управления коммерческим предприятием не может быть осуществлен без системы внутреннего налогового контроля. Его сущность представлена деятельностью по мониторингу своевременности, правильности и полноты исчисления и перечисления в бюджет налогов, проверке достоверности налоговой отчетности. В результате такой деятельности обеспечивается не только выполнение норм налогового законодательства, но и происходит уменьшение налоговых рисков и снижение налоговых платежей.

Предметом налогового контроля, как правило, выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, а также бухгалтерская документация. Контроль над документацией позволяет исключить совершения ошибок в будущем и избежать штрафов и пеней [1].

Внутренний налоговый контроль выполняет следующие функции:

– Формирует налоговую базу при исчислении налогов;

– Позволяет достичь полноты и своевременности исполнения обязательств по налогам, максимально использовать налоговые льготы;

– Исключает из учитываемых объекты, не подлежащие налогообложению.

Методы проведения внутреннего налогового контроля представлены комплексом всевозможных методик и способов проверки деятельности предприятия: методы документального контроля и информативные методы, инвентаризация и встречная сверка, методы экономического анализа.

На практике организации сталкиваются с рядом проблем, связанных с организацией внутреннего налогового контроля:

– Отсутствие законодательной и нормативной базы, инструкций и пособий, регулирующих процесс проведения внутреннего налогового контроля;

– Частое изменение законодательства о налогах и сборах;

– Отсутствие рекомендаций, описывающих основные методы и принципы организации внутреннего налогового контроля;

– Недостаток учебной научной литературы, характеризующей модели организации налогового контроля [3].

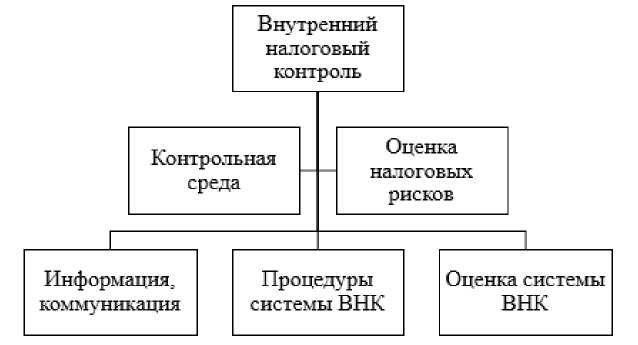

Система внутреннего налогового контроля включает пять составляющих, представленных на схеме ниже.

Рисунок. Структура системы внутреннего налогового контроля

Контрольная среда – совокупность стандартов и принципов деятельности организации, определяющие понимание внутреннего налогового контроля и требования к нему [5]. Она отражает общую культуру управления предприятием, позволяет создать надлежащее отношение персонала к нему, тем самым осуществляя налоговый контроль.

Оценка налоговых рисков заключается в процессе выявления и анализе налоговых рисков. При их обнаружении предприятие создает необходимую контрольную среду, организуя внутренний налоговый контроль, информируя персонал и оценивая результаты его осуществления.

Процедуры внутреннего налогового контроля включают документальное оформление собранных данных; надзор и контроль за компьютерной обработкой информации и информационными системами. Особое внимание следует уделить информации и связи, обеспечивающим функционирование внутреннего налогового контроля. Качество информации влияет на результативность контроля, коммуникация способствует ее распространению для принятия управленческих решений в отношении налогового контроля.

Оценка системы налогового контроля способствует проверке правильности и достоверности непрерывного процесса контроля. Она должна проводиться регулярно (не реже 1 раза в год) для проверки эффективности и результативности организации и предотвращения негативных последствий. Отдел внутреннего контроля может провести оценку следующих направлений:

– контроль эффективности системы внутреннего контроля;

– контроль правильности входящей информации – выборочная проверка составления первичных документов и занесения в базу данных;

– контроль своевременности и полноты отражения первичных данных в бухгалтерском учете – выборочная сверка, пересчет, аналитические процедуры;

– контроль обеспечения экономической и информационной безопасности;

– контроль исполнения текущих и стратегических задач – проверка системы полномочий и эффективности связей между работниками и руководством.

Оценка системы внутреннего налогового контроля включает оценку эффективности дизайна системы внутреннего налогового контроля и оценку операционной эффективности системы внутреннего налогового контроля [6].

Эффективный дизайн системы внутреннего контроля – организация системы внутреннего налогового контроля, при которой она достигает поставленных целей. Его оценка позволяет выявить недостающие и неэффективные процедуры в системе. При проведении оценки эффективности дизайна описывается последовательность и структура процесса, происходит ознакомление с матрицей рисков и процедур внутреннего налогового контроля по уменьшению налоговых рисков.

Тестирование операционной эффективности системы налогового контроля тре- бует составления плана, включая способы, процедуры, объемов и периода тестирования. При этом применяется ряд способов, к примеру, проведение опроса персонала экономического субъекта с целью оценки знания и квалификации, а также для получения информации о порядке совершения сделок и операций. Более того, может проводиться наблюдение за совершением операций и сделок или повторное прове- дение процедуры внутреннего налогового контроля.

Для наиболее эффективной и достоверной оценки следует применять перечисленные способы в совокупности. Результаты оценки оформляются документально и представляются руководству предприятия. При этом, объем, состав и формы доку- ментации определяются самим экономическом субъектом в зависимости от потребности.

Таким образом, внутренний налоговый контроль – важная составляющая системы собой процесс получения достоверной информации о правильности ведения налогового учета, включая исчисление и уплату налогов и других выплат, составление налоговых регистров и заполнение налоговых деклараций. Состав внутреннего налогового контроля представлен такими элементами, как контрольная среда, оценка налоговых рисков, процедура системы внутреннего контроля, информация и коммуникация, оценка системы внутреннего налогового контроля. Налоговый контроль позволяет правильно выбрать налоговую ставку, исчислить налоговую базу, определить налогооблагаемые и необлагаемые объекты. Его отсутствие, как правило, ведет к возникновению налоговых рисков, вследствие которых могут ухудшиться показательности деятельности предприятия, его банкротство и приостановление деятельности. Внутренний контроль позволяет своевременно обнаружить потери и ущерб от воздействия налоговых внутреннего контроля экономического рисков.

субъекта. Его организация представляет

Список литературы Сущность внутреннего налогового контроля организации

- Информация Минфина России N ПЗ-11/2013 "Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности".

- Методические указания по подготовке Положения о системе управления рисками (Росимущество, 2015 г.). - [Электронный ресурс]. - Режим доступа: https://rosim.ru

- Костикова А.М. Внутренний налоговый контроль как инструмент управления деятельностью предприятия // Молодой ученый. - 2018. - №2. - С. 61-62.

- Башаримова Н. С. Внутренний налоговый контроль // Н.С. Башаримова, Е.С. Колтун // Молодой ученый. - 2018. - №19. - С. 30-31.

- Моргунов В.В. Внутренний налоговый контроль как часть системы внутреннего контроля в организации // В сборнике Современные тенденции в науке и образовании по материалам международной научно-практической конференции. - 2014. - С. 167.

- Гафарова Г.Р. Внутренний налоговый контроль как одно из направлений налогового контроля / Г.Р. Гафарова, Ф.И. Табачник // В сборнике Современная налоговая система: состояние, проблемы и перспективы развития по материалам Международной научно-практической конференции. - 2017. - С. 122-128.