Тенденции развития региональных банков в Российской Федерации

Автор: Нихтий Е.О., Шалова В.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 1 (44), 2018 года.

Бесплатный доступ

Данная статья посвящена вопросу создания региональной банковской системы в Российской Федерации. Для этой цели проведен анализ статистических данных о количестве действующих кредитных организаций и их филиалов в территориальном разрезе, в результате которого были выявлены тенденции региональной структуры банковской системы России. В статье рассматривается законопроект о юридическом закреплении термина «региональный банк», а также приводятся обязательные нормативы для нового вида кредитной организации.

Региональная банковская система, региональный банк, региональные кредитные организации, банковская деятельность

Короткий адрес: https://sciup.org/140236002

IDR: 140236002

Текст научной статьи Тенденции развития региональных банков в Российской Федерации

Сегодня вопросы развития региональных банков находятся под пристальным вниманием ученых, политиков, экономистов, так как центральным звеном региональной финансовой системы являются именно эти банки.

Создание региональных банковских систем – это перспектива развития банковской системы страны в целом. Однако термин «региональный банк» до настоящего времени не закреплен в законодательных актах Российской Федерации. Тем не менее вопросы формирования и функционирования региональных банковских систем выходят на первый план.

Исследованию территориальной структуры банковской системы России посвящено много работ. На их основе можно выделить следующие тенденции: сокращение числа самостоятельных территориальных банков в регионах, концентрация денежных активов населения и бизнеса в столичных кредитных организациях, сосредоточение банковских активов в государственных банках, проблемы функционирования региональных банков.

С одной стороны, укрупнение банков России – закономерный процесс интеграции страны в мировую экономику, с другой стороны, риск потери полноценной финансовой системы.

По данным Центрального Банка, на 1 июля 2017 года из 680 действующих банков, 355 зарегистрированы в Москве и Московской области (всего в ЦФО - 393 банка), далее идут Приволжский ФО - 82, Северо-Западный ФО - 57, Южный ФО (с учетом Крымского федерального округа) - 40, Сибирский ФО - 38, Уральский ФО - 31, Северо-Кавказский ФО - 21 и Дальне-Восточный ФО - 18 банков [1].

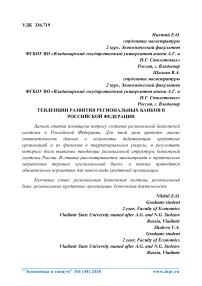

Согласно «Сведениям о количестве действующих кредитных организаций и их филиалов в территориальном разрезе», публикуемым ЦБ РФ, на 1 января 2017 г. в регионах России, кроме Москвы и Московской области, действовали 110 самостоятельных кредитные организаций — банки, головной офис которых находился в данном регионе. В каждом таком регионе было в среднем по 2-3 региональных банка, количество регионов, не имеющих «своих» банков, увеличилось до 66 (рис.1,2,3).

Дальневосточный федеральный округ

Сибирский федеральный округ

Уральский федеральный округ

Приволжский федеральный округ

Северо-Кавказский федеральный округ

Южный федеральный округ

Северо-Западный федеральный округ г. Москва

Центральный федеральный округ

Количество филиалов в регионе Количество филиалов в регионе

Количество КО в регионе рис.1 - Кол-во действующих кредитных организаций и их филиалов в территориальном разрезе на 01.01.2016.

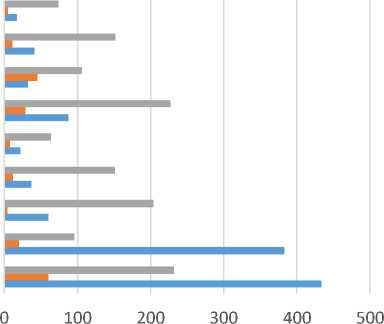

Дальневосточный федеральный округ

Сибирский федеральный округ

Уральский федеральный округ

Приволжский федеральный округ

Северо-Кавказский федеральный округ

Южный федеральный округ

Северо-Западный федеральный округ г. Москва

Центральный федеральный округ

-

■ Количество филиалов в регионе ■ Количество филиалов в регионе

-

■ Количество КО в регионе

рис.2 – Кол-во действующих кредитных организаций и их филиалов в территориальном разрезе на 01.01.2017.

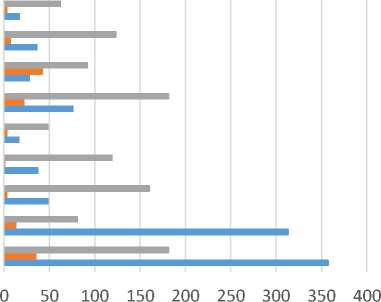

Дальневосточный федеральный округ

Сибирский федеральный округ

Уральский федеральный округ

Приволжский федеральный округ

Северо-Кавказский федеральный округ

Южный федеральный округ

Северо-Западный федеральный округ г. Москва

ЦФО

-

■ Количество филиалов в регионе ■ Количество филиалов в регионе

-

■ Количество КО в регионе

рис.3 – Кол-во действующих кредитных организаций и их филиалов в территориальном разрезе на 01.01.2018.

Согласно проекту Федерального закона «О внесении изменений в отдельные законодательные акты Российской Федерации» (внесение изменений в Федеральный закон «О банках и банковской деятельности») с 1 января 2018 г. Центральный Банк намерен ввести новый вид кредитной организации - региональный банк.

Региональный банк - кредитная организация, величина активов которой не превышает 7 миллиардов рублей, имеющая право осуществлять банковские операции, предусмотренные настоящим Федеральным законом, исключительно на территории субъекта Российской Федерации, в котором находится постоянно действующий исполнительный орган кредитной организации, и на территории субъектов Российской Федерации, граничащих с ним [2].

В соответствии с предложенным законопроектом «О внесении изменений в ФЗ «О банках и банковской деятельности», ходатайствовать о получении региональной лицензии смогут банки с капиталом не менее 300 млн рублей и величиной активов не более 7 млрд рублей. Региональные банки будут работать на территории конкретного региона. Они не смогут открывать филиалы за его пределами, проводить трансграничные операции и операции с нерезидентами. Кроме того, межбанковские операции такие банки обязаны будут осуществлять через центрального контрагента [2].

Центральный Банк подтверждает планы по введению регулятивных послаблений для региональных банков: для них число обязательных нормативов будет сокращено до пяти (табл.1). В пояснительной записке к законопроекту уточняется, что останутся два норматива достаточности собственных средств: совокупного и основного капитала; один норматив текущей ликвидности; два норматива концентрации кредитного риска — на одного заемщика (группу связанных заемщиков) и на связанное с банком лицо (группу связанных лиц).

Таблица 1 Обязательные нормативы для региональных банков

|

Нормативы и требования |

Не будут применяться |

|

^ Норматив достаточности капитала Н1.0 ^ Норматив достаточности основного капитала Н1.2 |

0 Норматив достаточности базового капитала Н1.1 0 Буферы капитала: -надбавка поддержания достаточности капитала -антициклическая надбавка 0 Показатель «финансового рычага» (leverage) (норматив с 2018 г.) |

|

^ Норматив текущей ликвидности Н3 |

0 Действующие нормативы ликвидности: -мгновенной ликвидности Н2 -долгосрочной ликвидности Н4 0 Нормативы ликвидности в соответствии с Базелем III: -краткосрочной ликвидности (LCR, НКЛ) -чистого стабильного фондирования |

|

^ Норматив максимального риска на одного заемщика (группу связанных заемщиков) Н6 ^ Норматив максимального риска на связанное с банком лицо (группу связанных с банком лиц) Н25 |

0 Нормативы:

участникам

собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц |

Кроме того, для региональных банков будут упрощены требования к раскрытию информации. Упрощенное регулирование позволит региональным банкам снизить издержки, а также будет способствовать повышению доступности банковских услуг на территории Российской Федерации.

Кредитные организации, которые не хотят получать статус регионального банка, должны к 1 января 2018 г. увеличить минимальный размер капитала до 1 млрд руб.

Таким образом, внедряются пропорциональные требования в банковской сфере, все российские банки предполагается разделить на три группы. Это системно значимые, к которым уже установлены особые требования, банки федерального значения и региональные банки. По словам главы Центрального Банка, введение такого регулирования предполагает переходный период, предположительно до 2 лет, в течение которого банки смогут определиться, как они видят свое будущее.

Идея введения особого статуса для регионального банка – актуальна и правильна. Внедрение упрощенного регулирования для региональных банков позволит снизить издержки на соблюдение ими международных стандартов и будет способствовать повышению доступности банковских услуг на территории России.

Именно региональные банки, действующие в нескольких субъектах страны, обслуживают значительную часть мелкого и среднего бизнеса, которые неинтересны крупным банкам в силу их незначительных оборотов. Таким образом, региональные кредитные организации, которые взаимодействуют на индивидуальных условиях с бизнесом, обеспечивают доступность финансовых услуг в удаленных районах и населенных пунктах.

Но существует и ряд опасений: финансисты обеспокоены введением жестких ограничений Центрального банка для нового вида банков [3]. Норматив величины активов региональных банков, их география и запрет на осуществление трансграничных операций могут привести к проблемам как для самих банков, так и для их клиентов.

Список литературы Тенденции развития региональных банков в Российской Федерации

- Официальный сайт Центрального Банка Российской Федерации. . -Статистические данные. Режим доступа: http://www.cbr.ru/

- Проект Федерального закона «О внесении изменений в ФЗ «О банках и банковской деятельности». . -Режим доступа: http://www.cbr.ru/

- «Банки второго сорта» деловой еженедельник «Профиль». . -Режим доступа: http://www.profile.ru/economics/item/110052-banki-vtorogo-sorta/