Управление проблемными активами банков на примере банковского сектора РФ

Автор: Зиниша О.С., Охрименко Т.А.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 3 (34), 2017 года.

Бесплатный доступ

В статье рассматривается анализ проблемных кредитов, а также сформирован прогноз просроченной задолженности с помощью метода моделирования - экстраполяции.

Проблемная задолженность, кредит, шаговый регрессионный анализ, метод экстраполяции

Короткий адрес: https://sciup.org/140122942

IDR: 140122942

Текст научной статьи Управление проблемными активами банков на примере банковского сектора РФ

В настоящее время роль кредита в развитии экономики приобретает особую остроту. Возникший на Западе финансовый кризис отрицательно сказался на экономике РФ, а именно привел к сокращению объемов кредитования и негативно проявил себя в сфере кредитных отношений.

Практически полное отсутствие экономической политики в промышленности привело к потере адресности кредита, что, способствует хаотичному распределению финансов и сдерживает рост производства, усиливает тяготение всей экономики и финансового сектора к кризису.

Банковская практика свидетельствует, что проблемная задолженность - это задолженность по ссуде, которая может содержать и не содержать явных признаков проблемности, например нарушения сроков возврата основного долга и процентов, обесценивания вторичного источника погашения [2].

Работа с проблемными кредитами является основным направлением по снижению кредитных рисков. Определение проблемного кредита с позиций ЦБ РФ предполагает наличие у кредита одного из двух признаков - достаточно длительного неисполнения заемщиком своих обязательств по кредитному договору и реальной угрозы такого неисполнения.

Отечественная система управления проблемной задолженностью существует с недавнего времени и не успела приобрести зарубежный опыт. Имеющиеся в наличии разработки были созданы в условиях плановой экономики и недостаточно учитывают коммерческий аспект кредитного процесса. Это обусловливает необходимость исследования системы управления портфелем проблемной ссудной задолженности кредитных организаций, существующей в настоящее время в российской банковской практике.

Рост количества проблемных ссуд способствует снижению качества кредитного портфеля банка, возникновению дополнительных затрат, минимизации прибыли, а также может привести к банкротству.

На протяжении нескольких лет в российской экономике наблюдается негативная тенденция роста просроченной задолженности. Банки, оказывающие услуги кредитования как юридическим, так и физическим лицам, все чаще сталкиваются с проблемами несвоевременного погашения задолженности или невозвратом кредитов.

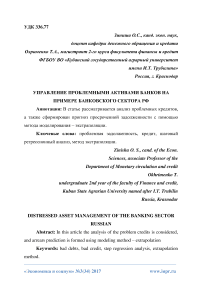

Динамику просроченной задолженности по кредитам юридических лиц в рублях по видам экономической деятельности рассмотрим на рисунке 1 [1].

-

□ Обрабатывающие производства

-

□ Строительство

-

□ Оптовая и розничная торговля

-

□ Операции с недвижимым имуществом

-

□ Сельское хозяйство, охота и лесное хозяйство

-

□ Транспорт и связь

-

□ Прочие виды деятельности

-

□ На завершение расчетов

-

□ Добыча полезных ископаемых

Рисунок 1 - Структура просроченной задолженности по кредитам юридических лиц в рублях по видам экономической деятельности на 2013

2015 гг.,% [1]

Данные, представленные на рисунке 1, свидетельствуют о том, что наибольший удельный вес в структуре просроченной задолженности по кредитам в 2013-2015гг. занимает оптовая и розничная торговля.

Доля просроченной задолженности по кредитам уменьшилась по таким видам экономической деятельности: добыча полезных ископаемых (на 1,8% меньше, чем в 2013г.), сельское хозяйство, охота и лесное хозяйство (в 2015г. возросла на 2,07%), оптовая и розничная торговля (снизилась до 24,01%), обрабатывающие производства (на 6,67% меньше 2013г.). То есть, с ростом остатков проблемных кредитов происходит затруднение функционирования всей банковской системы.

Большое количество проблемных задолженностей, связано с некачественным управлением активами, включая управление кредитным портфелем. Эта ситуация усугубляется нестабильным финансово -экономическим положением заемщиков в неопределенно изменяющихся макроэкономических условиях переходного периода. Это приводит к тому, что реальный уровень проблемной и просроченной ссудной задолженности в отечественных коммерческих банках значительно выше, чем среднемировой показатель, и, по оценке, составляет 30-40%., а в некоторых банках или филиалах банков может достигать 60-70%.

Для более детального исследования наиболее значимых факторов, влияющих на рост задолженности по кредитам, депозитам и прочим размещенным средствам проведем их отбор методом шаговой регрессии или шагового регрессионного анализа.

Сущность данного метода заключается в последовательном включении факторов в уравнение регрессии и последующей проверке их значимости. При проверке значимости введенного фактора определяется, насколько уменьшается сумма квадратов остатков и увеличивается величина множественного коэффициента корреляции [3, с. 198].

Используя данные просроченной задолженности по кредитам, депозитам и прочим размещенным средствам, доходов населения, прибыли юридических лиц, сформированные на уровне РФ за последние 8 лет, проведем множественный корреляционно-регрессионный анализ с целью выявления влияния зависимых факторов на результативный (просроченная задолженность по кредитам, депозитам и прочим размещенным средствам).

Для этого построим исходную таблицу 1, в которой просроченную задолженность по кредитам обозначим переменной y (млрд. руб.), доходы населения - x1(млрд. руб.), прибыль юридических лиц без субъектов малого предпринимательства - х2 (млрд. руб.).

Таблица 1 – Матрица множественного корреляционно-регрессионного анализа

|

Год |

у |

х 1 |

х 2 |

|

2008 |

422,0 |

25 244,0 |

5 354,0 |

|

2009 |

1 014,7 |

28 708,4 |

5 852,0 |

|

2010 |

1 035,9 |

32 498,0 |

7 353,0 |

|

2011 |

1 133,0 |

35 649,0 |

8 794,0 |

|

2012 |

1 257,4 |

39 904,0 |

9 213,0 |

|

2013 |

1 398,0 |

44 650,0 |

9 519,0 |

|

2014 |

1 978,0 |

47 900,0 |

10 465,0 |

|

2015 |

3 046,6 |

53 100,6 |

12 654,0 |

|

Итого |

11 285,6 |

307 654,0 |

69 204,0 |

|

Среднее значение |

1 410,7 |

38 456,75 |

8 650,5 |

Возможность четкой интерпретации коэффициентов, с точки зрения экономики, сделало линейное уравнение регрессии очень распространенным в эконометрических исследованиях. Это уравнение всегда дополняется расчетом тесноты связи. При использовании линейной регрессии, в качестве такого показателя, выступает линейный коэффициент корреляции.

Для решения уравнения, отражающего зависимость между переменными, (в нашем случае - это линейное уравнение у ̂=b0+b1x1+b2x2), найдем параметр b, который называется коэффициентом регрессии и показывает, насколько изменится результативный признак при изменении факторного признака на одну расчетную единицу.

Линейное уравнение множественной регрессии имеет следующий вид:

ty = 0,297 tx1 + 0,630 tx2 (1)

Так как β - коэффициенты неравны (β1 = 0,295; β2 = 0,632) , то на просроченную задолженность по кредитам разное влияние оказывают доходы населения и прибыль юридических лиц.

С целью расширения возможностей экономического анализа определим коэффициент эластичности, показывающий, на сколько процентов изменится значение результативного признака при изменении факторного на 1% [3].

Получим следующие значения: Эyx = 0,662; Эyx = 1,267.

Значит, при увеличении доходов населения на 1%, просроченная задолженность по кредитам в среднем увеличится на 0,66%, исключив влияние второго фактора. Если увеличить прибыль юридических лиц на 1%, то просроченная задолженность по кредитам в среднем увеличится на 1,27%.

Далее определим частный коэффициент корреляции, который характеризует тесноту связи между результатом и соответствующим фактором при закреплении влияния других факторов, включенных в уравнение регрессии. Интерпретация выходных значений коэффициента корреляции представлена в таблице 2.

Таблица 2 - Оценка линейного коэффициента корреляции [3]

|

Значение коэффициента связи |

Характер связи |

Интерпретация связи |

|

r = 0 |

Отсутствует |

- |

|

0 < r < 1 |

Прямая |

С увеличением х увеличивается у |

|

-1 < r < 0 |

Обратная |

С увеличением х уменьшается у, и наоборот |

|

r = 1 |

Функциональная |

Каждому значению факторного признака строго соответствует одно значение результативного признака |

Связь между просроченной задолженностью по кредитам и доходами населения и просроченной задолженностью и прибылью юридических лиц прямая и средняя, так как значение показателя положительно и находится в интервале [0;1]. Как правило, с ростом доходов населения задолженность по кредитам должна снижаться, однако в нашем случае это можно объяснить следующим образом: в период экономического роста физические и юридические лица активнее берут кредиты, так как у них появляется уверенность в завтрашнем дне. То есть чем больше доход, тем больше убежденность в том, что кредит будет своевременно погашен.

Множественный коэффициент корреляции равный R yxix2 = 0,923. показал, что связь между просроченной задолженность по кредитам и обоими факторами очень тесная.

Оценим значимость уравнения регрессии и множественного коэффициента детерминации R2 с помощью критерия F-Фишера. F -критерий Фишера является параметрическим критерием и используется для сравнения дисперсий двух вариационных рядов. FH = 11,53

F-Фишера критическое значение составит 5,79, т.е. Fкр=5,79.

Так как Fн > Fкр, то уравнение множественной регрессии и коэффициент детерминации R2 статистически значимы.

В уравнении множественной регрессии не все факторы могут оказывать статистически существенное влияние на изменение результативного признака. Оценка значимости факторов в уравнении регрессии может быть дана с помощью частного F-критерия или критерия t-Стьюдента: FHX1 = 0,103; F hx2 = 0,463

Так как FHX i ; F hx2 < F кр , то в уравнение регрессии нецелесообразно включение фактора х1 (доходы населения) и фактора х2 (прибыль юридических лиц).

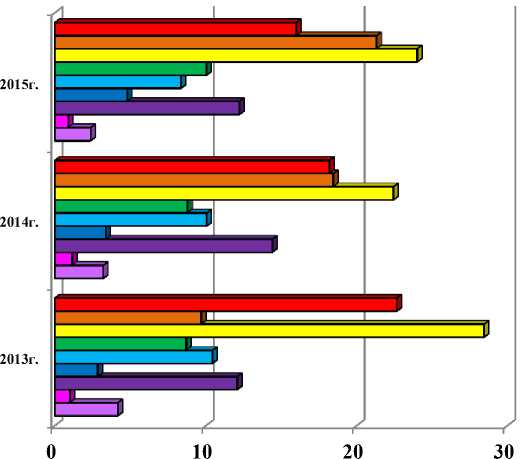

В среднем ежегодно за 2008-2015 гг. просроченная задолженность по кредитам по России увеличивается на 290,47 млрд. руб.

Рисунок 2 - Просроченная задолженность РФ по кредитам за 2008-

2015 гг. (составлено автором)

На рисунке 2 наблюдается рост просроченной задолженности в России в динамике. Это явление связано с изменением таких факторов как индекс инфляции и средневзвешенная процентная ставка по кредитам. Так, с увеличением индекса инфляции и процентной ставки по кредитам увеличивается и задолженность по кредитам. В целом в РФ за период 2008-2015 гг. наблюдается тенденция роста просроченной задолженности.

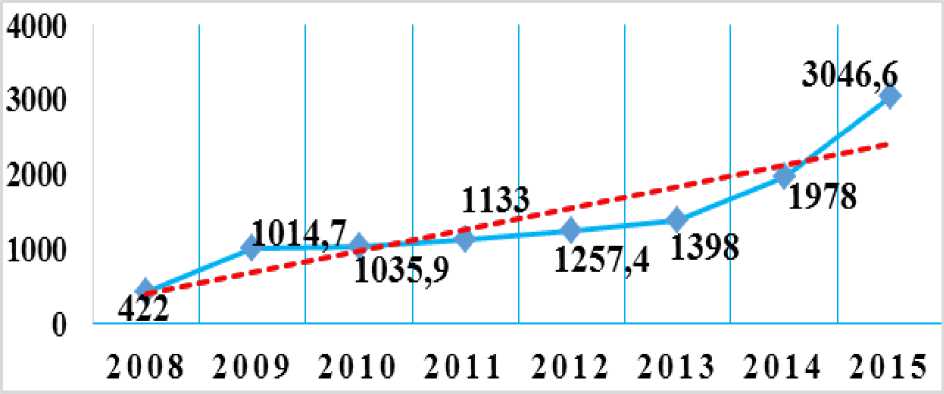

Чтобы показать, какой будет величина просроченной задолженности по кредитам в будущем, воспользуемся методом прогнозирования экономических явлений - методом экстраполяции. Метод предполагает проверку показателей, имеющихся данных, на основе чего можно предсказать возможные изменения.

Рассмотрим прогнозирование просроченной задолженности на рисунке 3 в виде объемной гистограммы.

Рисунок 3 - Прогноз просроченной задолженности РФ, 2016-2020 гг.

(составлено автором)

Исходя из рисунка 3 видно, что уровень общего долга перед банками к 2020г. повысится еще больше. В соответствии с прогнозом, в 2016г., задолженность по кредитам снизится и составит 2 718 млрд. руб., однако, к 2018г. она снова начнет расти и составит 3 435 млрд. руб., а к 2020г. – 3040 млрд. руб.

Резкий рост просроченной задолженности объясняется рядом причин, таких как: макроэкономическая ситуация в стране, рост инфляции и безработицы, снижение платежеспособности заемщика, недостаточная финансовая грамотность клиента, экономический кризис и другие.

В целях урегулирования проблемной задолженности и возврата просроченной задолженности предложим следующий комплекс мероприятий:

-

- сотрудничество банков РФ с иностранными коллекторскими агентствами; рекапитализация банков, в результате которой у кредитных организаций появятся дополнительные финансовые ресурсы; создание специальных структур по выкупу и управлению проблемными активами;

координация усиления всех служб кредитных организаций по работе с проблемной задолженностью; реорганизация, реструктуризация и финансовое оздоровление компаний - должников.

Внедрение предложенных рекомендаций позволит существенно снизить уровень проблемных активов банков, что в свою очередь, приведет к достижению экономической стабильности.

Список литературы Управление проблемными активами банков на примере банковского сектора РФ

- Бюллетень банковской статистики. Структура просроченной задолженности по кредитам юридических лиц -резидентов и индивидуальных предпринимателей в рублях по видам экономической деятельности и отдельным направлениям использования средств по состоянию на 2013-2015гг . -Режим доступа: http://www.cbr.ru/publ/?PrtId=bbs (дата обращения: 25.01.2017).

- Лаврушин, О.И. Роль кредитов и модернизация деятельности банков в сфере кредитования: учебное пособие/О.И. Лаврушин. -М.: КНОРУС, 2013. -272 с.

- Шмойлова, Р.А. Практикум по теории статистики: учебное пособие/Р.А. Шмойлова, В.Г. Минашкин, Н.А. Садовникова. -М.: Финансы и статистика, 2006. -416 с.

- Федеральная служба государственной статистики . -Режим доступа: http://www.gks.ru/free_doc/doc_2016/rusfig/rus16.pdf (дата обращения: 12.02.2017).