Установки российских студентов в отношении индивидуальных пенсионных накоплений

Автор: Тюриков Александр Георгиевич, Разов Павел Викторович, Марков Дмитрий Игоревич

Журнал: Народонаселение @narodonaselenie

Рубрика: Уровень, качество и условия жизни населения

Статья в выпуске: 3 т.24, 2021 года.

Бесплатный доступ

Вопросы пенсионного обеспечения являются одной из актуальнейших проблем как в мировой, так и отечественной социально-экономической политике, подтверждением чему служат частые изменения в пенсионных законодательствах. Так, российская пенсионная система за последние два десятка лет подверглась серьёзным изменениям уже четыре раза, однако, по меркам развитых стран, размер пенсии продолжает оставаться неудовлетворительным. С целью привлечения в национальную экономику долгосрочных финансовых ресурсов и повышения качества жизни будущих пенсионеров, органы власти все активнее демонстрируют свою заинтересованность в подталкивании населения к участию в системе негосударственного пенсионного обеспечения. В статье представлены результаты социологического исследования «Сберегательные стратегии студентов Финансового университета», которое было направлено на выявление установок российских студенчества в отношении формирования индивидуальных пенсионных накоплений в негосударственных пенсионных фондах (НПФ). Согласно полученным результатам, студенты, в целом, уже задумываются о будущей пенсии. Однако, для того чтобы формировать накопления на будущую старость, студентам необходим достаточный размер как текущих доходов, так и доходов в долгосрочной перспективе. Наиболее предпочтительными инструментами для этого студентам представляются иностранная валюта, ценные бумаги и наличные рубли; наименьший интерес вызывают услуги НПФ и страховых компаний, что обусловливается представлениями о недостаточной доходности, а также рискованности деятельности данных организаций. Чтобы привлечь молодежную аудиторию НПФ необходимо не только иметь репутацию надежных, прозрачных и клиентоориентированных организаций, но и выстроить хорошую коммуникацию с потенциальными вкладчиками, с целью разъяснения принципов и механизма своей работы.

Сбережения, пенсия, негосударственные пенсионные фонды, молодежь

Короткий адрес: https://sciup.org/143177793

IDR: 143177793 | DOI: 10.19181/population.2021.24.3.6

Текст научной статьи Установки российских студентов в отношении индивидуальных пенсионных накоплений

Выход на пенсию — неизбежная часть жизненного пути, однако далеко не для каждого она окажется беззаботной: средний размер пенсии по старости в 2020 г. составил 15878 рублей при прожиточном минимуме в 9311 рубля 1. Покупательская способность пенсии в 2020 г., таким образом, составила 1,7 прожиточного минимума, аналогичное значение было и в 2014 году. Система негосударственного пенсионного обеспечения (НПО) призвана помочь будущим получателям пенсии за счет дополнительных пенсионных отчислений.

Государство ярко подчеркивает свою заинтересованность в участии населения в добровольных пенсионных планах и повышении доверия к негосударственным пенсионным фондам (НПФ), что обусловливается как потребностями национальной экономики в долгосрочных инвестиционных ресурсах, так и необходимостью повышения качества жизни будущих пенсионеров. Примерами этому могут послужить, с одной стороны, введение системы негосударственного пенсионного обеспечения в 1998 г., затем государственного софинансирования пенсий в 2008 году. А в 2019 г. Министерством финансов РФ был анонсирован проект «гарантированного пенсионного плана» (ГПП)2. С другой стороны, Банк России активно вытесняет слабых игроков из сферы НПО. Так за последние 5 лет количество НПФ снизилось с 74 в 2016 г. до 47 в первом квартале 2020 года. При этом активы НПФ продолжают расти, достигнув своего пикового значения в 4453,07 млрд. рублей в конце 2019 года. Численность клиентов НПФ также продолжает расти, но медленными темпами и преимущественно за счет усилий работодателей [1. С. 47–49].

Ввиду долгосрочности процесса формирования накоплений в НПФ (30 и более лет), приоритетной целевой аудиторией данных организаций является молодежь. Исходя из этого исследовательский интерес вызывают установки молодежи в отношении своей будущей пенсии в целом, и в отношении услуг НПФ в частности.

Описание исследования и методология

Социологическое исследование «Сберегательные стратегии студентов Финансового университета», которое проводилось на базе учебно-научной социологической лаборатории в декабре 2020 г., было направлено на выявление установок молодых людей на формирование пенсионных накоплений и использования необходимых для этого различных инструментов. Эмпирическим объектом исследования стали студенты московского и региональных филиалов Финансового университета при Правительстве РФ (44284 человек). Инструментарий исследования включал в себя проведение анкетного онлайн-опроса через систему личных кабинетов студентов Финансового университета. Выборочная совокупность (N=2000; ошибка выборки=4,5% при доверительной вероятности=95%) была построена на данных официального учета обучающихся Финансового университета и репрезентирует опрошенных по полу, филиалу и направлению подготовки. Анкета исследования включала 34 закрытых вопроса в следующей последовательности: сначала респондентам предлагалось поразмышлять на общие темы, касающиеся представлений студентов о своей будущей пенсии и способах её обеспечения, а к концу анкеты — какими характеристиками должны обладать НПФ, чтобы опрошенные были заинтересованы отчислять в них часть своих ежемесячных доходов.

Анализ трансформации российской пенсионной системы и последствий реформирования для населения находит отражение в публикациях и дискуссиях на научных конференциях [2], но изучение установок российской молодежи в области негосударственного пенсионного обеспечения — новое направление. Много исследо- ваний по данной тематике проводилось преимущественно качественными методами — посредством глубинных и полуфор-мализованных интервью и фокус-групп. Так, интересны разработки С. А. Юшковой и М. В. Дорошенко, выделивших 4 вида пенсионных стратегий основанные на доверии государству и готовности к самостоятельным действиям в рамках пенсионной системы: 1) енсионный нииим», 2) «самостоятельная пенсионная активность», 3) «пенсионный патернализм» и 4) «пенсионное партнерство» [3. С. 43]. С. Е. Вершинин, О И Власова Н. Б Костина и И В Че быкина в своих работах выделили несколько иные модели: а) «неивесторы» (молодежь не имеюща ниаких представлнй о пенсионном инвестировании, о порядке формирования будущей пенсии и не инте- ресующаяся состояниям пенсионного за-конодательс ва); б) «лоялны инвес оры» (молодежь планирующая в среднесрочной и долгосрочной перспективе инвестировать в будущую пенсию); и в) «инвесторы (молодежь на данный момент инвестирующая в будущую пенсию, интересующаяся пенсионным законодательством) [4]. Ученые приходят выво у что патеналстские уста- новки молодежи в сфере пенсионного обеспечения обусловливаются такими факторами, как негативный пенсионный опыт у непосредственного окружения; недоверие к пенсионной системе в целом; низкая информированность о механизме формирования пенсий через Пенсионный фонд России и НПФ, личное нежелание повышать свою осведомленность в данных вопросах, а так-ж отсутствие свободных денежных редс в [5; 6]. О. В. Заяц и Д. И. Зиннатуллина, работая с понятием «пенсионная грамотность», также приходят к выводу о низкой информированности молодежи в вопосах функ ционирования пенсионной системы [7].

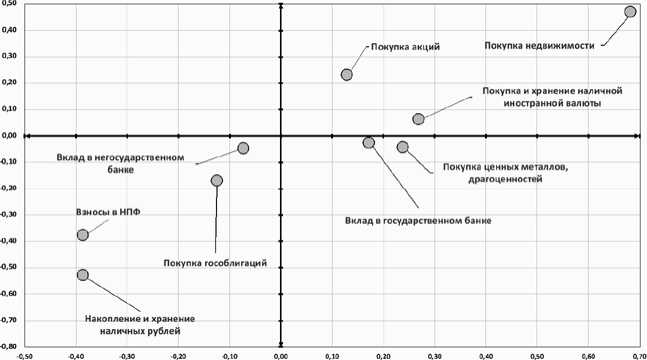

В рамках данной статьи особого внимания заслуживает р бот О. А. Александровой и Д И. Маркова, поставивших целью в своем исследовании изучить установки молодежи в отношении индивидуальных пенсионных накоп ений [8]. Авторы ука зывают, что в вопросах обеспечения своей будущей старости молодежь полагается в первую очеред на ли ные сбер жен я, наиболее надежной формой которых являются вложения в недвижимость, акции и наличную иностранную валюту (рис. 1).

Сохранность

Рис. 1. Оценка молодежью различных финансовых инструментов с точки зрения доходности и сохранности вложений, в индексах от –1 до +1

-

Fig. 1. Assessment of various financial instruments by young people in terms of profitability and safety of investments, in indices from –1 to +1

Источник: [8].

Взносы в НПФ и хранение наличной национальной валюты рассматриваются молодежью как наименее доходные и наименее надежные способы формирования накоплений на старость [8. С. 54]. Схожие результаты демонстрируют и исследования аналитического центра НАФИ 3. Поэтому, и упомянутый ранее ГПП не представляет для мо л од ежн о й аудит о рии большог о интереса [8. С. 56].

Результаты исс едования

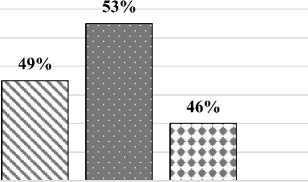

1. Горизонт планирования российских студентов в вопросах пенсионных накоплений. Как показали результаты он-лайн-опроса, студентам Финансового универ с итета свойственно задум ы ваться об источниках личного дохода после окончания вуза, на что указывают около 90 % обучаю щ ихся, ак в М оскве, так и в других регионах (рис. 2).

Горизонт планирования студентов Финансового университета условно можно поделить на 4 группы: во-первых, каждый второй опрошенный (47%) задумывается об источниках дохода в краткосрочной перспективе на ближайшие 5 лет; во-вторых, о перспективе до 10–15 лет положительно отвечает на этот вопрос лишь 17%; в тр ть х на б л ее дл итель ный пер иод, в том числе при достижении пенсионного возраста задумывается каждый четверт ы й студен т ; в четвертых, среди рес п ондентов также оказались и те, кто вовсе не размышлял над данным вопросом, причем их количество превышает 10% от всех опрошенных студентов.

П редставители мужского пола оказали ь более «дальнозорк им и» п о сравнению с девушками. Так, каждый пятый юноша задумывается об этом в перспективе д о 10–15 лет а ка ж дый четве р т ы й — на более длительный период. Для девушек характерны более краткосрочные пла-

Да, задумывался в перспективе до 10-15

Да, на ближайшие 5 лет

№@@@@4RR^^ 19%

| 16%

Да, на более длинный период, в том числе при достижении пенсионного возраста

fSSSSSSSSSSSSSSSSSil

Г<<<<<<<<^ 24%

| 24%

I 12%

Не задумывался | 11%

| 13%

В В целом □ Москва □ Регионы

Рис. 2. Распределение ответов на вопрос «Задумывались ли Вы об источниках личного дохода после окончания ВУЗа?», в % от опрошенных.

-

Fig. 2. Distribution of answers to the question «Have you thought about the sources of personal income after graduation?», in % of respondents.

Источник: составлено авторами по результатам исследования.

ны н а и жа й шие 5 лет (по 48% студенток в московском и региональных филиалах).

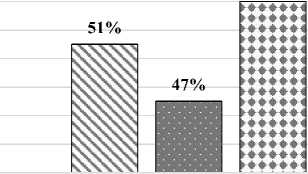

Несмотря на сложность прогнозирова-ия воего будущего в ус ови разли -ных экономических вызовов, более по- ловины студентов задумываются о своей будущей пенсии (рис. 3). Как показало след ние, овременных студенто за ставляет прогнозировать свою будущую пенсию: во-первых, осознание необходимости сос вить для себя до го рочный финансовый план (52%), во-вторых, наблюдение за пенсионным опытом старших поколений (48%). Примечательно, что первый аспект в большей степени побуждает задуматься о пенсии юношей (70% в московском и 58% в региональных фи- лиалах), тогда как второй аспект — почти в равной мере девушек и юношей. Частые бсуждения в СМИ и оциаль х сетях как оказалось, в наименьшей степени подталкивают опрошенных проявлять заин-тере ованность о воей будущей пенсии (20%), что может быть обусловлено развлекательным контентом, потребителями которого чаще всего является молодежь

Таким образом, для большинства опро ш ен н ы х студе н то в Ф ин ансового ун и вер ситета характерен краткосрочный (на бли-

54%

Да

Нет

QB целом ■ Москва QРегионы

Рис. 3. Распределение ответов на вопрос «Задумывались ли Вы о своей будущей пенсии?», в % от опрошенных

-

Fig. 3. Distribution of answers to the question «Have you thought about your future pension?», in % of respondents

-

2. Установки российских студентов к планированию своей пенсии. Главным основанием формирования долгосрочных накоплений для студентов Финансового университета является уровень доходов, как текущих (49%), так и гарантированных в долгосрочной перспективе (50%). Преференции со стороны государства в виде налогового вычета интересуют лишь каждого пятого опрошенного (рис. 4).

Источник: составлено авторами по результатам исследования.

жай ши е пять лет) гор и зо н т п л а н иования. Тем не менее, каждый второй участник исследования уже размышляет о своей будущей пе н с ии . П ри чи но й этого яв л я е тс я , с о дной стороны, осознание необходимости составления долгосрочного финансового п ла н а , а с д р у гой ст орон ы — на бл юдени е за жизнью нынешних пенсионеров.

Соглас н о р езультатам опроса, среди учащихся широко распространенным является мнение о том, что размер нынешней госу дар ств е нн о й п ен с ии о е н ь м а л 4: 73% опр ошенных указывают на недостаточность суммы пенсии для обеспече н ия своих потребносте й в ст а рости а 22% счи т а ют что нес м отря на размер пенсии его будет достаточно для обеспечения базовых нужд; лишь 5% респондентов придерживаются противоположной точки зрения. Такие установки обусловливаются тем, что в сегодняшних усло виях студенту необходимо миним ум 20 тыс.

Достаточный размер текущих доходов

| 53%

************************♦♦♦♦♦♦♦♦1 46/1

Преференции со стороны государства, налоговый вычет 13%

19%

20%

19%

SSSSSSSSSSSSSSSSS^^

Высокий гарантированный доход в । е долгосрочной перспективе ВВВВВВВВВВВВВВВВВВВВВВВВВВВВИВВВВВВ1 ■ _____________________________________________________________I 49%

ИВ целом И Москва □ Регионы

Рис. 4. Распределение ответов на вопрос «Что поспособствовало бы тому, чтобы Вы начали формировать накопления на будущую пенсию уже сейчас?», в % от опрошенных (сумма ответов больше 100%, так как можно было дать 2–3 варианта ответа).

-

Fig. 4. Distribution of answers to the question «Which of the following would contribute to your starting to form savings for a future pension now?», in % of respondents (the sum of the answers exceeds 100%, since the question implied several possible answers) Источник: составлено авторами по результатам исследования.

рублей для обеспечения себя одного. Причем каждый третий респондент из столичного ф илиала уста н авливае т для се б я пла н ку выше 60 тыс. рублей. В региональных филиалах у опрошенных запросы скромнее: каждому второму достаточно 20– 4 0 тыс. рубл ей , ч т о б ы п о к р ы ть о и а с ход ы

В качестве основных источников обеспечения своей будущей старости студен- ты Финансового университета выделяют, во-первых, личные сбережения и накопления (65%), во-вторых, прибыль от собственного бизнеса (49%), в-третьих, заработную плату, то есть работу в пенсионном возрасте (46%), и, в-четвертых, доход о сдачи имущес ва в аренду (46% Поми мо этого, 40% опрошенных рассчитывают на доход от финансовых операций — от

Таблица 1

Распредел е н е ответо в н а в опрос «К ак В ы п олагаете, к акие и сточник и дохода ( п о м и м о государственной пенсии) будут обеспечивать Вас в старости?» в % от всех опрошенных су м м а то б ь ше 100 % , та к к м ожно бы ло д ать н есколько р и а то в т е та )

Table 1

Distribution of answers to the question «In your opinion, what sources of income (in addition to the state pension) will provide you in old age?», in % of all respondents (the sum of the answers exceeds 100%, since the question implied several possible answers).

|

И ст чник дохода |

В ц е лом |

М осква |

Реги о ны |

|

Личн с б ережения, н копления |

6 % |

67 % |

6 % |

|

Прибыль от собственного бизнеса |

49% |

50% |

48% |

|

Заработная плата (работа в пенсионном возрасте) |

46% |

44% |

48% |

|

Доход от сдачи имущества в аренду |

46% |

55% |

38% |

|

Доход от финансовых операций (от вкладов в банке, дивиденды) |

40% |

48% |

32% |

|

Доход супруга/супруги |

28% |

24% |

32% |

|

Помощь детей, других родственников |

28% |

31% |

25% |

|

Доход, полученный с продажи продуктов, выращенных на дачном участке |

8% |

8% |

8% |

|

Мне достаточно будет государственной пенсии |

1% |

1% |

2% |

Источник: составлено авторами по результатам исследования.

вкладов в банке, дивиденды и тому подобное (табл. 1). В меньшей степени обучающиеся рассчитывают в старости на доходы супруга/супруги (28%), помощь детей и других родственников (28%), а также доходы от продажи продуктов, выращенных на дачном участке (8%).

Более детальный анализ показал, что девушки чаще готовы положиться в будущем на личные сбережения и накопления. Более того, среди них независимо от места обучения больше распространена установка работать в пенсионном возрасте. Каждая вторая (57%) студентка московского филиала настроена на получение в пенсионном возрасте дополнительных средств от сдачи имущества в аренду, в региональных филиалах — каждая третья (37%). Расположение филиалов аналогично отразилось и на готовности студенток в отношении финансовых операций: в московском филиале — 44, в региональных — 29%. У юношей в приоритете — личные сбережения и накопления, а также прибыль от собственного бизнеса, финансовых операций и рентные доходы. Об источнике дохода в результате финансовых операций (вклады в банке, дивиденды) (56%) и от

Таблица 2

Распределение ответов на вопрос «Если вы планируете делать накопления на пенсию, то какой финансовый инструмент вы выберите?» в % от опрошенных, готовых делать накопления на пенсию (сумма ответов больше 100%, так как можно было дать несколько вариантов ответа)

сдачи имущества в аренду (53%) чаще думают столичные студенты (в регионах — 44% и 39% соответственно). Как и в случае с девушками, регион обучения сказывается на установках, что обуславливается более развитой и привлекательной инвестиционной инфраструктурой.

Если приоритетным источником обеспечения старости для студентов являются личные сбережения, то возникают очевидный вопрос, посредством каких инструментов данные сбережения будут формироваться. Как показали результаты исследования, наиболее популярными способами создания пенсионных резервов среди участников исследования являются: накопления наличных денежных средств в виде иностранной валюты (42%), долгосрочные ценные бумаги (40%) и наличные денежные средства в национальной валюте (39%). Всего 15% указали, что для накоплений на старость воспользовались бы услугами НПФ. Тоже самое касается и страховых компаний (табл. 2). Ожидаемо, что долгосрочные ценные бумаги (48%), наличная валюта (47%) и услуги кредитных организаций (26%) оказались

Table 2.

Distribution of answers to the question «If you plan to save for retirement, what financial instrument will you choose?», in % of respondents, who are ready to save for retirement (the sum of the answers exceeds 100%, since the quesЦtion implied several possible answers)

|

Финансовый инструмент |

В целом |

Москва |

Регионы |

|

Наличные денежные средства (валюта) |

42% |

47% |

37% |

|

Долгосрочные ценные бумаги |

40% |

48% |

32% |

|

Наличные денежные средства (рубли) |

39% |

32% |

45% |

|

Депозит в денежно-кредитной организации |

22% |

26% |

18% |

|

Драгоценные металлы и/или камни |

18% |

18% |

17% |

|

Пенсионные накопления в НПФ |

15% |

17% |

14% |

|

Пенсионные накопления в страховой компании |

15% |

12% |

19% |

Источник: составлено авторами по результатам исследования.

б ол ее пр ед о ч ительн ы м ос б ми формирования накоплений на будущую пенсию у студентов московского филиала, т о да ка к наличны е рубли (45 % ) более актуальны для опрошенных из филиалов в регионах.

Низкую долю желающих делать отчис ления в НПФ, можно объяснить, во-первых, отсутствием ясности в механизмах функционирования НПФ для молодежной аудитории; во-вторых, с отсутствием реальных положительных примеров — вкладчиков в НПФ с высоким размером пенсии; в-третьих, уже имеющимся отрицательным опы ом заморозки накопительной части пенсии в рамках обязательного пенсионного страхования и повыше-и пенсион о озра та; в-че вер ых, недостаточной реальной доходностью деятельности НПФ [8. С. 49], и, в-пятых, об- ращ с к уж оп с ным ранее резуль татам (рис. 4), формирование накоплений напрямую связано с размером свободных денежных средств оторыми сту денты преимущественно не располагают. Так, каждый третий участник исследова-ия отметил что рассмотрел б возмож ность воспользоваться услугами НПФ после трудоустройства и при наличии «лишних денег»

Участники исследования сходятся во мнении, чт о наиболее выгодн ы й возраст для начала формирования накоплений в НПФ — от 25 до 45 лет, когда человек достигнет наибольших успехов в карьере, на что указал каждый второй опрошенный, а каждый третий полагает, что делать накоп л е ни я на п нси и необ оди мо как мо ж но раньше (рис. 5):

Чем раньше, тем лучше (от 18 до 25 лет)

eiaaaaaaaaaaaaaaaaaaaec^

30%

I 37%

Когда достигну успеха в карьере (от 25 до 45 лет)

^\\\\\\\\\\\\\\\\\\\\\\\\\\\\^ 45%

I 44%

I 45%

В зрелом возрасте (от 45 до 60 лет)

I 12%

И -3%

I 12%

Сразу перед пенсией (от 60 до 65 лет)

Ни в каком возрасте не выгодно

ХХХХХХХ1 9%

, —1 11%

I 6%

□ В целом В Москва □ Регионы

Рис. 5. Распределение ответов на вопрос «Как вы думаете, в каком возрасте наиболее выгодно начать откладывать на негосударственную пенсию, например, в негосударственном пенсионном фонде?», в % от всех опрошенных

-

Fig. 5. Distribution of answers to the question «At what age do you think it is most profitable to start saving for a non-state pension, for example, in a non-state pension fund?», in % of all respondents

Источник: составлено авторами по результатам исследования.

Каждый десятый респондент допускает, что откладывать на негосударственную пенсию, например, в НПФ, не выгодно ни в каком возрасте (9%). Причем подобные сомнения чаще сво ственны юношам независимо от филиала обучения. Наиболее комфортный размер отчислений для формирования достойной дополнительной пенсии составляет до 5–6% от заработной платы (62%). При этом 20% юношей, обучающимся в Москве, было бы комфортно отчислять и по 7 10% от своей заработной платы после успешного трудоустройства (рис. 6).

1-2%

^^^^^^^Ж|

I 1 1 % ~I 10%

I 26%

3-4% ................................| 22' .

5-6%

7-10%

10% и более

Никакой не комфортно

SB целом □ Москва □ Регионы

Рис. 6. Распределение ответов на вопрос «Какой ежемесячный процент от заработной платы Вам было бы комфортно отчислять для формирования достойной (например, не менее 40000 рублей в месяц) дополнительной (негосударственной) пенсии при трудоустройстве после окончания обучения?», в % от всех опрошенных

Fig. 6. Distribution of answers to the question «What monthly percentage of salary would you be comfortable deducting for formation of a decent (for example, at least 40,000 rubles a month) additional (non-state) pension when applying for a job after graduation?», in % of all respondents

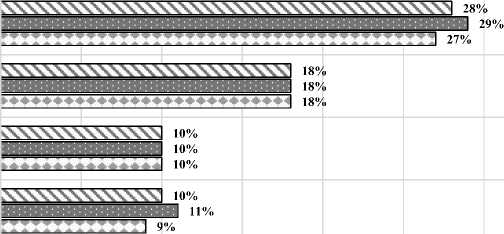

3. Факторы вовлечения российских студентов к участию в системе негосударственно о нсионного обеспечения. Почти каждый пятый студент Финансового университета (21%) затрудняется в представлениях о том какие опции должен предусматривать выгодный дл н г п сионный план. Тем не менее, элемент открытости, а именно во можнос тследить состояние сче та в личном кабинете, по мнению почти 60% опрошенных, должен обязательно присутствовать в любом пенсионном плане. Для 40% участников исследова-ни та же к у льн й предс ляет-ся возможность изменить условия. Причем респонденты из московского филиала делают на ней больший акцент (44%), по сравнению с респондентами из регион льн х фили (36%). Нали ие -топлатежа для ежемесячного списания средств с банковской карты важно каждому третьему студенту независимо от места обучения (рис. 7):

Источник: составлено авторами по результатам исследования.

П имеча те льно, чт о у ров ен ь аний о пенсионной системе у своих ровесников участники исследования в целом оценивают неудовлетворительно (55%); только 12% людей молодого возраста присущ д та н ый уро в ен ь ан и й о пе сии и механизмах ее формирования, а 28% — частично знакомы с механизмами формирования пенсии Исходя из этого сле дует вывод о необходимости проведения инф р мацион ны х ка м нии у у среди студентов, например, в форме обязательных образовательных курсов.

Надежность (70%), понятность и прозрачность (53%) фонда являются главными условиями при выборе студентами пенсион о го плана в НП Ф Ка жд ому третьему респонденту важна возможность при н об ди м ости ( ч р звыч й ной, непредвиденной ситуации) восполь-

Наличие автоплатежа для ежемесячного списания с банковской карты

I 31%

^■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■■*■ ■*■■*"4 зз%

Возможность отслеживания накоплений в личном кабинете

6666666666666666666666666666666666666666666И

I 61 %

____________________________________________________________________________________________________________________________________________________I 0

Возможность изменения условий пенсионного плана

86666666666666666666666666^1

ТЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯЯД 44%

666666666666666ЕЙ

Затрудняюсь ответить

I Z1 /о

И В целом ЕИ Москва □ Регионы

Рис. 7. Распределение ответов на вопрос «По вашему мнению, какие опции должен предусматривать пенсионный план, чтобы Вы делали ежемесячные отчисления в негосударственные пенсионные фонды» в % от всех опрошенных (сумма ответов больше 100%, так как можно было дать несколько вариантов ответа).

-

Fig. 7. Distribution of answers to the question «In your opinion, what options should a pension plan provide for you to make monthly contributions to non-state pension funds», in % of all respondents (the sum of the answers exceeds 100%, since the question implied several possible answers).

Источник: составлено авторами по результатам исследования.

зоваться имеющимися на счеты накоплениями. Примечательно, что отзывы в Ин-ер (18%), а также репут ц я НПФ в СМИ (19%) являются самыми незначительными причинами при выборе НПФ (т бл 3 .

Таблица 3

Распределение ответов на вопрос «Что важно для Вас при выборе пенсионной програм м ы в н осуда р стве нном пенсио н н ом ф онде? » , в % о о п р о ше нн ых

Table 3

D s r bu o n answers t o the q u est on « Wha t is impo tant f r yo u w e n cho sing a pension program in a non-state pension fund?», in % of respondents.

|

Характеристика НПФ |

В целом |

Москва |

Регионы |

|

Н адежн с ь фонда |

70% |

7 0% |

70% |

|

Понятность и прозрачность деятельности фонда |

53% |

56% |

50% |

|

Возможность отслеживать состояния счета в режиме онлайн |

44% |

44% |

45% |

|

а ие ичн г о к инета, приложения на телефон |

40% |

38% |

42% |

|

Возможность при необходимости воспользоваться накоплениями |

34% |

33% |

35% |

|

Продолжительность присутствия НПФ на рынке |

27% |

32% |

23% |

|

Возможность принимать участие в управлении — выбирать иногда больший р с , ра ы е т те ии |

24% |

25% |

22% |

|

Опыт родственников, друзей, учувствовавших в НПФ |

23% |

23% |

23% |

|

Репутация НПФ в СМИ |

19% |

20% |

17% |

|

Отзывы клиентов НПФ в Интернете |

18% |

19% |

16% |

Источник: составлено авторами по результатам исследования.

Возможно т принимат участие в управлении своим пенсионным планом, а именно выбирать иногда больший риск р зные стратегии в ы ае и е рес у 28% юношей, обучающихся в Москве (в регионах — 23%). Наличие личного каб не а и сп ц альн о рил ж ния на смартфоне актуально в большей степени для девушек, как и опыт родственников, знакомых друзей учувствовав- ших в про раммах НПФ нез висимо от места обучения.

В завершение анкеты участникам ис- е д ов аия бло р едл ж е н туный вопрос. Как показали результаты, каждый четвертый готов продолжить накопления то в т ом случ ае , ес и уст р от ся на работу после окончания учебы (26%), особенно такая стратегия свойственна студенткам из региональных филиалов (рис. 8).

Да, если ежемесячная сумма взноса не будет превышать 1000 рублей

Да, если ежемесячная сумма взноса не будет превышать 5000 рублей

Да, если устроюсь после вуза на работу

Да, если будут лишние деньги

Нет, не буду продолжать копить

8838383838383838383838383838383838383838383838383838383838383838383838383 24%

~I 26%

I 27%

I 22%

I 24%

I 20%

18%

И В целом 13 Москва □ Регионы

Рис. 8. Распределение ответов на вопрос «Представьте ситуацию. Готовы ли Вы продолжить накопления на будущую пенсию и получить в качестве «бонуса» уже накопленный пенсионный капитал?», в % от всех опрошенных

-

Fig. 8. Distribution of answers to the question «Imagine a situation. Are you ready to continue saving for a future pension and receive the already accumulated pension capital as a gift?», in % of all respondents

Источник: составлено авторами по результатам исследования.

Для каждого третьего решающим фактором в предложенной ситуации является сумма отчислений: 20% опрошенных продолжат накопления на будущую пенсию, если ежемесячная сумма взноса не будет превышать 1000 рублей; 19% — готовы отчислять не более 5000 рублей в месяц.

Заключение

Проведенное исследование позволяет сделать следующий выводы.

Во-первых, для российского студенчества (на примере студентов Финансового университета при Правительстве РФ) свойственен краткосрочный горизонт планирования в отношении источников своего обеспечения. Тем не менее, вопросы будущей пенсии волнуют большин- ство студентов. Основными источниками обеспечения своей старости студентами представляются личные сбережений, прибыль от собственного бизнеса, работа в пенсионном возрасте, а также пассивные источники дохода в виде ренты, процентов по вкладам и дивиденды.

Во-вторых, по мнению студентов, услуги НПФ являются наименее привлекательной формой вложений своих доходов на длительное время, что обусловливается как недостаточным уровнем осведомленности в сфере пенсионного обеспечения, негативным опытом реформирования пенсионной системы не в пользу нынешних и будущих получателей пенсии, а также отсутствием свободных денежных средств.

В-третьих, тем не менее, студенты осознают необходимость создания долго- срочных финансовых резервов, и намерены это делать, как только будут позволять доходы. Чтобы привлечь внимание молодежной аудитории, НПФ должны обеспечить себе репутацию (не только в СМИ, но и подтвердить это функционировани- ем на рынке, положительным опытом своих клиентов) надежных (то есть обеспечивать реальную сохранность и доходности вложенных средств), прозрачных, а также клиентоориентированных организаций.

Список литературы Установки российских студентов в отношении индивидуальных пенсионных накоплений

- Финансовое поведение населения. Мониторинг. 2020 / под ред. А. В. Ярашевой. - Москва: ИСЭПН ФНИСЦ РАН, 2020.- 123 с. 978-5-4465-2933-9. ISBN: 978-5-4465-2933-9

- Finansovoye povedeniye naseleniya. Monitoring [Financial Behavior of the Population. Monitoring]. 2020. Ed. A. V. Yarasheva. Moscow. ISEPN FNISTS RAN [Institute of Socio-Economic Studies of Population of the Federal Center of Theoretical and Applied Sociology RAS]. 2020. 123 p. 978-5-4465-2933-9. (in Russ.) ISBN: 978-5-4465-2933-9

- Александрова, О. А. VI Международная научно-практическая конференция "Доходы, расходы и сбережения населения России: тенденции и перспективы" / О. А. Александрова, А. Я. Ярашева // Народонаселение. - 2021. - Т. 24. - № 1. - С. 144-150. DOI: 10.19181/population.2021.24.1.13

- Aleksandrova O. A., Yarasheva A. V. 6 Mezhdunarodnaya nauchno-prakticheskaya konfferentsiya "Dokhody, raskhody i sberezheniya naseleniya Rossii: tendentsii i perspektivy" [VI International research and practical conference "Incomes, Expenditures and Savings of the Russian Population: Trends and Prospects"]. Narodonaselenie [Population]. 2021. Vol. 24. No. 1. P. 144-150. 10.19181/ population.2021.24.1.13. (in Russ.) DOI: 10.19181/population.2021.24.1.13.(inRuss.)

- Юшкова, С.А. Стратегии пенсионного поведения в условиях реформирования пенсионной системы / С. А. Юшкова, М. В. Дорошенко // Власть. - 2019. - Т. 27. - № 1. - С. 41-46. DOI: 10.31171/vlast.v27i1.6196

- Yushkova S. A., Doroshenko M. V. Strategii pensionnogo povedeniya v usloviyakh reformirovaniya pensionnoy sistemy [Strategies of pension behavior in the conditions of reforming the pension system]. Vlast' [The Authority]. 2019. Vol. 27. No. 1. P. 41-46. 10.31171/vlast.v27i1.6196. (in Russ.) DOI: 10.31171/vlast.v27i1.6196.(inRuss.)

- Вершинин, С.Е. Представления молодых россиян о своем пенсионном будущем / С. Е. Вершинин, О. И. Власова // Вестник Челябинского государственного университета. - 2015. - № 26. - С. 124-130.

- Vershinin S. E., Vlasova O. I. Predstavleniya molodykh rossiyan o svoyem pensionnom budushchem [Ideas of young Russians about their retirement future]. Vestnik Chelyabinskogo gosudarstvennogo universiteta [Bulletin of Chelyabinsk State University]. 2015. No. 26. P. 124-130. (in Russ.)

- Власова, О.И. Пенсионные планы молодого поколения россиян: государственный патернализм или субъектное партнерство? / О. И. Власова, Н. Б. Костина // Вопросы управления. - 2015. - № 6. - С. 211-217.

- Vlasova O. I., Kostina N. B. Pensionnyye plany molodogo pokoleniya rossiyan: gosudarstvennyy paternalizm ili sub"yektnoye partnerstvo? [Pension plans of the younger generation of Russians: state paternalism or subject partnership?] Voprosy upravleniya [Management Issues]. 2015. No. 6. P. 211-217. (in Russ.)

- Власова, О.И. Социальные практики в сфере пенсионного поведения молодого поколения / О. И. Власова, И. В. Чебыкина // Евразийский Союз Ученых. - 2017. - № 12-2(45). - URL: https://cyberleninka.ru/article/n/sotsialnye-praktiki-v-sfere-pensionnogo-povedeniya-molodogo-pokoleniya (дата обращения: 20.08.2021).

- Vlasova O. I., Chebykina I. V. Sotsial'nyye praktiki v sfere pensionnogo povedeniya molodogo pokoleniya [Social practices in the field of pension behavior of the younger generation]. Yevraziyskiy Soyuz Uchenykh [Eurasian Union of Scientists]. 2017. No. 12-2(45). Available at: https://cyberleninka.ru/article/n/sotsialnye-praktiki-v-sfere-pensionnogo-povedeniya-molodogo-pokoleniya (Accessed: 20 August 2021). (in Russ.)

- Заяц, О.В. Уровень информированности молодежи о пенсионном страховании в России (на примере студентов ДВФУ) / О. В. Заяц, Д. И. Зиннатуллина // World Science: Problems and Innovations / под ред. Г. Ю. Гуляева. Ч. 4. - Пенза: Наука и просвещение, 2018. - С. 317-321. 978-5-907204-86-7. ISBN: 978-5-907204-86-7

- Zayats O. V., Zinnatullina D. I. Uroven' informirovannosti molodezhi o pensionnom strakhovanii v Rossii (na primere studentov DVFU) [The level of youth awareness about the pension insurance in Russia (on the example of the Far Eastern Federal University students)]. World Science: Problems and Innovations. Proceedings of the XXIII International scientific and practical conference. Ed. G. Yu. Gulyaev. Part 4. Nauka i prosveshcheniye [Science and Education]. Penza. 2018. Р. 317-321. 978-5-907204-86-7. (in Russ.) ISBN: 978-5-907204-86-7

- Александрова, О. А. Обеспеченные или нищие: что думают молодые россияне о будущей старости и как намерены действовать? / О. А. Александрова, Д. И. Марков // Мониторинг общественного мнения: экономические и социальные перемены. - 2020. - № 3. - С. 42-65. DOI: 10.14515/monitoring.2020.3.1607

- Aleksandrova O. A., Markov D. I. Obespechennyye ili nishchiye: chto dumayut molodyye rossiyane o budushchey starosti i kak namereny deystvovat'? [The well-off or the poor: what do young Russians think about their future old age and how do they intend to act?] Monitoring obshchestvennogo mneniya: ekonomicheskiye i sotsial'nyye peremeny [Monitoring of Public Opinion: Economic and Social Changes]. 2020. No. 3. Р. 42-65. 10.14515/monitoring.2020.3.1607. (in Russ.) DOI: 10.14515/monitoring.2020.3.1607.(inRuss.)