В нескольких метрах от банка

Автор: Бойкова Мила

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Инвестиционный климат. Недвижимость

Статья в выпуске: 7 (135), 2013 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142171061

IDR: 142171061

Текст обзорной статьи В нескольких метрах от банка

Источники (рис. 1–4): Банк России, расчеты АИЖК .

Людям надо где-то жить

Подводя итоги первого года работы (с 21 мая 2012 года) кабинета министров Дмитрия Медведева, в пресс-службе Правительства РФ отметили, что в России в 2013 году продолжается рост показателей по вводу нового жилья и по объему ипотечного кредитования. За 2012 год у нас было выдано почти 700 тыс. ипотечных кредитов на общую сумму, превышающую 1 трлн руб., — это в 1,3 раза выше показателей 2011 года.

По наблюдению экспертов Агентства по ипотечному жилищному кредитованию (АИЖК) , такие объемы являются максимальными не только в посткризисном периоде, но и за всю историю наблюдений показателя ежегодной выдачи ипотечных кредитов Банком России.

Для сравнения: в предкризисном 2008 году было предоставлено 349,5 тыс. ипотечных займов на сумму 655,8 млрд руб., что в два раза уступает уровню 2012 года в количественном и в 1,6 раза в денежном выражении. И свидетельствует о том, что рынок ипотечного кредитования полностью восстановился после кризиса.

Анализ группировки ипотечных ссуд по срокам просроченной задолженности показывает стабильно хорошее качество портфеля. Это подтверждается тем, что в условиях значительного увеличения ипотечного портфеля банков объем дефолтных ссуд (с просрочкой от 90 дней и выше) сократился не только в относительном, но и в абсолютном выражении (2,5% и 50,3 млрд руб. на 01.01.2013 против 4,1% и 60 млрд руб. на 01.01.2012).

По данным Банка России , на конец 2012 года объем задолженности по ипотечным кредитам, по которым не было допущено ни одного просроченного платежа либо срок просрочки не превышает 30 дней, составил 97,04% (95,35% годом ранее).

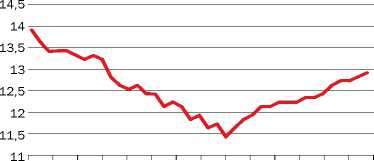

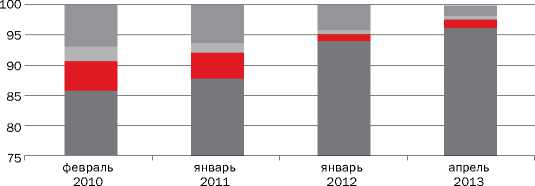

По информации Центробанка , за период с января по март этого года было выдано 141 984 ипотечных кредита на общую сумму 226 939 млн руб., что в 1,12 раза превышает уровень трех месяцев 2012 года в количественном и в 1,25 раза в денежном выражении. Однако, согласно анализу месячной динамики предоставления ипотечных кредитов, произведенному специалистами АИЖК , темпы роста рынка ипотеки продолжают замедляться, составив в марте 2013 года 109% в количественном и 121% в стоимостном выражении (минимальные значения с января 2010 года наблюдались в декабре 2012-го, когда темп роста составил 107% в количественном и 121% в стоимостном выражении; рис. 1). Снижение темпов роста рынка обусловлено, с одной стороны, исчерпанием эффекта низкой базы предыдущих периодов: рынок недвижимости пребывал в кризисном состоянии 2008 года и ударными темпами восстанавливался после кризиса, с другой — этому способствует постепенный рост ставок выдачи по ипотечным кредитам, что вызывает сокращение потребительского спроса. Так, в марте 2013 года средняя ставка выдачи по ипотечным кредитам в рублях увеличилась на 0,1 п.п. и составила 12,9%, что на 0,8 п.п. выше уровня марта 2012 года (рис. 2). Данный уровень процентной ставки по ипотечным кредитам на 5,88 п.п. превысил зафиксированный Росстатом показатель месячной инфляции.

Однако в первый весенний месяц этого года ряд банков (не менее шести активных участников, включая лидеров рынка) произвел снижение ставок как по всей линейке основных продуктов, так и в рамках отдельных сегментов (до оформления собственности, кредиты в валюте и т.п.). Начало указанным изменениям положил Сбербанк, снизив с 1 марта ставки по своим ипотечным продуктам на 1 п.п. (см. комментарий Натальи Алымовой об ипотеке в Сбербанке).

При отсутствии внешних шоков в 2013 году есть вероятность укрепления тренда к снижению ставок. В значительной мере это будет происходить в форме специальных программ и акций на временной основе.

Продолжается рост ипотечного портфеля на балансах банков. Так, на 01.04.2013 он составил 2094,3 млрд руб., что на 36% превышает уровень соответствующего

ТЕМПЫ ЗАМЕДЛИЛИСЬ

СТАВКИ РАСТУТ

Рис. 1. Динамика объема выдачи ипотечных кредитов (млрд руб.) и годовые темпы роста (%) в 2011–2013 годах, помесячно

Рис. 2. Ставки по ипотечным кредитам в рублях, выданным в течение месяца в 2010–2013 годах, % годовых

01 04 07 10 01 04 07 10 01 04 07 10 01 03

2010 2011 2012 2013

периода 2012 года. Абсолютный прирост портфеля с 01.04.2012 по 01.04.2013 составил 554,5 млрд рублей.

При этом качество ипотечного портфеля остается на стабильно высоком уровне: доля ипотечных ссуд, — сообщают аналитики АИЖК , опираясь на статистику Банка России, — не имеющих просроченной задолженности, на 01.04.2013 составила 96,2% от всего объема ипотечного портфеля, а доля дефолтной задолженности с просроченными платежами от 90 дней и более составила

При отсутствии общеэкономических катаклизмов в 2013 году вероятно укрепление тренда к снижению ставок — в виде специальных программ и акций.

1,71% по сравнению с 3,69% годом ранее (рис. 3). Важно, что снижение уровня просроченной задолженности «30+» происходит не только в относительном, но и в абсолютном выражении. С начала 2012 года он сократился с 68,8 до 48,6 млрд руб., в то время как совокупный ипотечный портфель банков вырос с 1,5 до 2,1 трлн рублей.

В условиях роста общего объема ипотечного портфеля на балансах банков сокращается доля просроченных платежей в общем объеме накопленной ипотечной задолженности, составив на 1 апреля этого года 2% (рис. 4). Доля просроченных платежей по рублевой задолженности равна 1,41% по сравнению с максимумом в 2,8% в конце 2010 года, по валютной задолженности — 11,79%, а объем просроченных валютных платежей — 14 млрд руб., что составляет 33,5% от всего объема просроченных платежей, при этом доля валютной задолженности в ипотечном портфеле банков всего 5,7%.

12 плюсов Сбербанка

В этом году главный банк страны лидирует на ипотечном рынке и по количеству выданных кредитов, и по богатству ассортимента кредитных жилищных программ на покупку или строительство объектов недвижимости.

Ирина Доброхотова, председатель совета директоров компании ООО «БЕСТ-Новострой» : «Условия получения ипотечных кредитов смягчаются, программы банков совершенствуются. Сейчас много привлекательных программ для покупателей новостроек. Например, «Доступная столица» от Сбербанка позволяет покупать жилье на начальной стадии готовности, то есть по самым низким ценам — в кредит по ставке 12% и без дополнительного обеспечения.

Акция Сбербанка «12–12–12», действующая с 1 марта по 31 августа текущего года, заметно повысила продажи

\ НЕДВИЖИМОСТЬ \

ИПОТЕКУ ВОЗВРАЩАЮТ ИСПРАВНО

КРЕДИТЫ В ВАЛЮТЕ ПРОБЛЕМНЕЕ

Рис. 3. Структура просроченной задолженности по срокам задержки платежей в 2010–2012 годах, %

Без просрочки От 1 до 30 дней От 31 до 90 дней Свыше 90 дней

Рис. 4. Доля просроченных платежей в общем объеме накопленной задолженности в 2011–2013 годах, %

По рублевым кредитам Общая По валютным кредитам

Примечание: Падение доли просроченной задолженности по ипотечным кредитам в иностранной валюте в декабре 2012 года вызвано проведенной Сбербанком России конвертацией просроченной задолженности из иностранной валюты в рубли.

01 03 05 07 09 11 01 03 05 07 09 11 01 03

2011 2012 2013

Следствием постепенного роста ставок по ипотечным кредитам явилось сокращение потребительского спроса.

не устраивают текущие условия кредитования, и предоставляет им возможность перекредитоваться по условиям, действующим в агентстве. КПК позволяет переоформить уже имеющийся ипотечный кредит вне зависимости от того, в какой организации он был взят и в какой валюте. Ставки перекредитования соответствуют стоимо-

Обратная ипотека — передача владельцем своего жилья в залог банку либо государственной структуре в обмен на кредит. Ссуда выдается под определенный процент. Сумма займа зависит от срока и рыночной стоимости жилья. Основное отличие такой программы от обычной прямой ипотеки заключается в том, что заемщик единоразово или равными ежемесячными платежами получает от банка определенную сумму денег, а погашение ссуды производится кредитной организацией один раз, после смерти заемщика. Финуч-реждение реализует недвижимость и возмещает свои затраты по выданному кредиту. Обратная ипотека — это альтернатива договору пожизненной ренты.

строящихся объектов недвижимости. В «БЕСТ-Новострой» ипотека по данной программе предлагается покупателям квартир в ЖК «Новое Бутово», «Одинцовский парк», «Новые Ватутинки» и «Марьино Град».

Программа «12–12–12», как и все остальные проекты кредитования Сбербанка, имеет ряд преимуществ, среди которых, например, то, что добровольное страхование жизни и трудоспособности заемщика не влияет на величину процентной ставки, при этом справка о доходах может быть предоставлена по форме банка. В целом потенциальному заемщику для подачи заявки на ипотеку достаточно предоставить лишь паспорт гражданина РФ » .

Константин Шибецкий, директор ипотечного отделения ГК «МИЦ» : «На сегодня акция Сбербанка «12–12–12» является уникальным по своей доступности предложением на рынке. Согласно условиям акции ставка по кредиту независимо от периода (до и после регистрации ипотеки) составляет 12% годовых, минимальный первоначальный взнос — 12% от стоимости объекта недвижимости, максимальный срок кредитования — 12 лет».

Мария Литинецкая, гендиректор компании «Ме-триум Групп» : «В Сбербанке интересно брать кредит тем, кто получает зарплату на карточку банка, из документов потребуется только заявление и паспорт, плюс номер карты».

Эксперты компании «Пересвет-Инвест» подчеркивают, что ипотечные программы от Сбербанка наиболее популярны у покупателей. Сказывается и надежность банка, и различные специальные программы, в том числе для молодых семей.

АИЖК может перекредитовать граждан Стандарты кредитования по продуктам АИЖК в части требований к малоимущим заемщикам в 2012 году остались без изменений. Однако в 2012 году значительно расширилась продуктовая линейка АИЖК. 1 апреля этого года был запущен еще один новый ипотечный продукт — «Кредит на погашение ранее предоставленного кредита» (КПК). Продукт предназначен для заемщиков, которых сти ипотечного продукта АИЖК «Стандарт» и начинаются от 9,2% годовых в рублях. Кроме того, заемщик может перекредитоваться как по фиксированной, так и по комбинированной ставкам, величина которых время от времени пересчитывается в зависимости от уровня инфляции (но не может превышать 17% в рублях).

Меры предосторожности

Эксперты рынка отмечают наличие некоторых пробелов в законодательстве по ипотеке, а также неотработанность имеющихся технологий получения ипотечных займов.

Ирина Доброхотова : «Важными мерами, которые направлены на повышение качества ипотечного кредитования, являются обсуждаемые сейчас поправки в закон «Об ипотеке (залоге недвижимости) » , а именно: ограничение суммы ипотечного кредита до 90% от стоимости жилья, так как при первоначальном взносе менее 10% у банка возникают достаточно высокие риски невозврата кредита; введение обязательного ипотечного страхования при сумме первоначального взноса менее 30%, что защитит в первую очередь заемщиков; право приобретать ипотечную страховку не только заемщику, как это сейчас предусмотрено законодательством, но и банку-кредитору.

Изменения предлагается внести и в закон «О несостоятельности (банкротстве)». В ноябре 2012 года Госдума приняла законопроект, закладывающий механизмы банкротства россиян (физлиц) и регулирующий их правовое положение в этой ситуации. Закон, в случае его утверждения, должен будет ввести в правовое русло взаимоотношения банков с должниками. Предполагается, что россияне, попавшие в трудную жизненную ситуацию, сами смогут обращаться в суд с заявлением о реструктуризации имеющихся у них долгов».

Эксперты АИЖК называют серьезной проблему, связанную с уступкой прав по кредитам, которые были выданы банками физическим лицам, а потом переданы небанковским организациям (в частности, коллекторам). После утверждения Постановления Пленума Верховного суда РФ №17 от 28.06.2012 такая уступка фактически была признана незаконной, если иное не было прямо указано при заключении договора с заемщиком. Понятно, что это было сделано с целью защитить потребителя финансовых услуг от недобросовестных кредиторов и взыскателей. К сожалению, позиция ВС РФ по данному вопросу вступила в противоречие с ранее высказанным мнением Высшего арбитражного суда.

Проблема действительно актуальна: на практике начались отказы судов при обращении взыскания на заложенное имущество. Случались отказы и банкам, и АИЖК, и ипотечным агентам. Если мы говорим о том, что сделка по переуступке прав незаконна, то мы ставим под сомнение сразу все сделки секьюритизации (секьюритизация, от англ. securities — «ценные бумаги», — одна из форм привлечения финансирования путем выпуска ценных бумаг, обеспеченных активами, генерирующими стабильные денежные потоки, например портфель ипотечных кредитов. — Р ЕД .). И та стратегия развития ипотечного рынка, которая была принята правительством, делает основной упор на развитие именно этого сегмента.

Мария Литинецкая: «Развитию ипотеки в целом способствовало бы введение единых баз данных как по кре- дитным историям, так и по юридическим лицам или объектам недвижимости. Также хотелось бы заменить бумажный документооборот на электронный. Это существенно снизит материальные затраты и время».

Нормы роста на будущее

Правительство на ближайшие несколько лет обозначило ориентир уровня ставки по ипотеке. Но он относительный, а не абсолютный, — отмечают эксперты АИЖК . Превышение ставки над уровнем инфляции к 2018 году должно быть не более 2,2%. При этом прогнозный уровень инфляции к 2018 году рассчитан как 4,7%. В итоге, сложив обе цифры, мы получим 6,9% годовых. Сейчас по некоторым программам, разработанным АИЖК , кредит можно получить под 8–10% годовых. Однако не все зависит только от нашей экономики. Так, в этом году ставки вынудил повышать мировой финансовый кризис, из-за чего у банков возникли сложности с привлечением дешевого финансирования.

По прогнозам экспертов АИЖК , в 2013 году будет выдано около 650–800 тыс. ипотечных кредитов на сумму