Векторная модель коррекций ошибок для оценки влияния мировых цен нефти на ВВП Азербайджанской Республики

Автор: Айюбова Натаван Солтан Кызы

Журнал: Известия Санкт-Петербургского государственного экономического университета @izvestia-spgeu

Рубрика: Глобализация и мирохозяйственные процессы

Статья в выпуске: 1 (139), 2023 года.

Бесплатный доступ

В статье представлены результаты эконометрического анализа колебаний мировых цен на нефть, их влияния на национальную экономику Азербайджана и определения интегрируемости временных рядов. Исследование динамики функционирования временных рядов на основе исходных данных выявило их нестационарность, что не позволяет осуществить построение «качественной» прогнозной модели. Для реализации целей исследования и «улучшения качества» формируемой модели, служащий для расчетов прогнозных оценок, были проведены соответствующие эконометрические процедуры и исследована интегрируемость временных рядов. В работе проводится анализ взаимного влияния мировых цен на нефть (внешних и внутренних факторов) на ВВП страны. В частности, используется метод векторной модели коррекции ошибок - VECM. Тест основан на использовании коинтеграционных уравнений между переменными, где длина лагов и определение причинности по Грэнджеру решается в рамках модели.

Ввп, мировые цены на нефть, экономико-математическая модель, векторная модель коррекций ошибок

Короткий адрес: https://sciup.org/148326203

IDR: 148326203

Текст научной статьи Векторная модель коррекций ошибок для оценки влияния мировых цен нефти на ВВП Азербайджанской Республики

При совершенствовании системы государственного макроэкономического регулирования важна эффективность применения элементов экономической политики. Имеет большое значение выявление и

ГРНТИ 06.91.00

EDN CQLXNW

Натаван Солтан кызы Айюбова – кандидат экономических наук, доцент, доцент кафедры математической экономики Бакинского государственного университета.

Контактные данные для связи с автором: AZ1148, Баку, ул. Захида Халилова, 23 (Azerbaijan, Baku, Zahid Khalilov

Статья поступила в редакцию 01.12.2022.

исследование взаимосвязей между показателями секторов экономики, между внутренними и внешними показателями, количественная оценка этих взаимосвязей, выявление закономерностей, разработка трендов, характеризирующих динамику развития разных областей экономики и их применение в управлении.

Эконометрические модели на основе математико-статистических методов, их верификация и апробация позволяют выявить связи между количественными характеристиками экономических объектов для подготовки математических условий прогноза, определить значения всех параметров в модели и обеспечить адекватность ее соответствия реальному поведению исследуемого параметра, получить эффективные значения параметров моделей, проверить теоретические и экономические положения и выводы на основе эмпирической информации [1, 11, 22, 23].

В эконометрических исследованиях получило широкое распространение моделирование экономических показателей с изучением реакций индикаторов на различные шоки. То есть, прогнозирование носит не только количественный, но и качественный характер. Другими словами, исследователь может просто указать количественное изменение исследуемого показателя, также может указать от каких других показателей это изменение может зависеть и каким образом. Подготовка моделей для прогнозирования, это – статистический анализ данных, анализ зависимостей и взаимосвязей между факторами. Анализ работ по теме исследования

Анализ чувствительности национальных экономик к изменениям мировых цен на нефть всегда был интересным и исследуемым вопросом. В работе [2] проведена оценка влияния возможных приоритетов денежно-кредитной политики на динамику макроэкономических показателей и цены на нефть. В статье [5] автор, анализируя взаимосвязи экономических показателей в российской экономике с изменчивостью мировых цен на нефть, дает оценку и предлагает систему одновременных эконометрических уравнений. Автор в работе [9] предлагает теоретическую модель анализа структурных колебаний в экономике, где основными исследуемыми переменными выбраны экспорт энергоносителей и рост экономики.

Изучая взаимосвязи между макроэкономическими параметрами и мировыми ценами на нефть, исследователи [6] выявляют факторы, имеющие долгосрочную положительную связь с ценами на нефть, применяя математические подходы. В работе [8] результаты исследований автора демонстрируют, что перманентное изменение нефтяных цен порождало «куполообразный» отклик в динамике уровня производства. Делается вывод о том, что влияние увеличения цен на нефть на темпы роста ВВП положительное в краткосрочном и отрицательное в среднесрочном периоде. В статье [7] изучено влияние роста цен импорта природного газа и сырой нефти на национальную экономику, разработаны сценарные прогнозы важных макроэкономических показателей Беларуси на 2008 год.

Основные результаты исследования

Для нахождения ранга коинтеграции векторной модели для ВВП Азербайджана и мировыми ценами на нефть следует провести предварительный анализ временных рядов по параметрам. Статистические данные для проведения эконометрических тестов были взяты автором с официального сайта Государственного Комитета Статистики Азербайджана [3], с сайта Центрального Банка Азербайджана [4], из открытых международных информационных интернет-источников [10, 12-16].

Тест Dickey–Fuller и аналогичные ему процедуры KPSS, Phillips–Perron, Breusch–Godfrey serial correlation LM–test, Ljung–Box и Augmented Dickey–Fuller применяются в авторегрессионном моделировании для определения стационарности в рядах. С помощью расширенного теста Дики–Фуллера, применяя метод разностей, по данным рядов можно удалить существующую автокорреляцию из временных рядов и проверить их на стационарность [17]. Для расширенного анализа остатков модели был использован параметр, как независимый фактор, представляющий остатки, и проведен регрессионный анализ. На следующем шаге, при помощи теста Дики–Фуллера на единичный корень, была осуществлена проверка стационарности для переменных.

Регрессионный анализ для множественной модели для ВВП ( GDP ) с четырьмя независимыми параметрами дал весьма положительные следующие результаты. R2 составил 98%, DW=1.88, t-критерий для Azeri Light 124 (рrob. 0.00566), для Brent 1689 (рrob. 0.0038), для West Texas Intermediate –472 (рrob. 0.000002) и для Mresid 2099 (рrob. 0.00003). F-критерий составляет 6.38E+14 с вероятностью prob.=0.000024, что больше критических значений на всех уровнях значимости: F расч. >2.25 (0.1);

F расч. >2.87 (0.05); F расч. >4.43 (0.01). Параметр DW весьма удовлетворен и указывает на отсутствие автокорреляции. По входным параметрам n 1 =21 и n 2 =4 с 95%-вероятностью нижняя и верхняя границы критических значений для DW составляют d l = 0.927 и d u =1.812.

Критерий составляет DW=1.883 и находится правее, приближается к отметке 2, что подтверждает отсутствие автокорреляции в регрессионной модели. Для исследуемой модели критерии Акаике и Шварца почти совпадают и имеют наименьшие значения, соответственно, -9.049 и -9.041. Регрессионная модель принимает следующий вид:

GDP= 354.02 Azeri_light+ 540.268 Brent –105.94 West_Texas_Intermediate+Mresid – 6701.798. (1)

Путем изменения параметров был проведен тест Дики–Фуллера и выбраны результаты с разностями 2-го порядка (см. табл. 1), без тренда, c константой, применяя критерий Шварца, с максимальным числом лагов 4 и получены результаты, принимающие альтернативную гипотезу о стационарности для временных рядов по всем факторам в модели, на всех уровнях значимости.

Таблица 1

Результаты расширенного теста Дики–Фуллера

|

Переменные |

Кр. зн. 1% |

Кр. зн. 5% |

Кр. зн. 10% |

t-критерий |

Вероятность |

|

GDP |

-3.886751 |

-3.052169 |

-2.666593 |

-4.436996 |

0.0034 |

|

Azeri_Light |

-4.004425 |

-3.098896 |

-2.690439 |

-4.032918 |

0.0095 |

|

Brent |

-4.004425 |

-3.098896 |

-2.690439 |

-4.151370 |

0.0077 |

|

West_Texas_Intermediate |

-3.857386 |

-3.040391 |

-2.660551 |

-8.843333 |

0.0000 |

|

Mresid |

-4.004425 |

-3.098896 |

-2.690439 |

-5.460860 |

0.0008 |

Тест Харке–Бера проверяет ошибки наблюдений на нормальность, сверяя центральные моменты третьего и четвертого порядка с центральным моментом нормального распределения. Данный тест исследует нулевую гипотезу о нормальности распределения против альтернативной гипотезы, не принимающий нормальность распределения ошибок наблюдений. Для ВВП тест Харке–Бера получил следующее значение: JBGDP=1.25, при prob.=0.535>0.05, что подтверждает нормальность распределения. Результаты теста представлены в табл. 2. Принимается нулевая гипотеза о нормальности распределения. По значениям Кsk.=–0.068; Ккur.=1.812 наблюдается очень слабое отклонение коэффициентов от значений для нормального распределения: Кsk.=0; Ккur.=3, что не мешает принятию решения о нормальности распределения для ошибок наблюдений временного ряда GDP.

Таблица 2

Результаты дескриптивных статистик переменных

|

GDP |

Azeri_Light |

Brent |

West_Texas_ Intermediate |

Mresid |

|

|

Средняя |

38154.56 |

52.46227 |

63.46000 |

75.53143 |

-0.000529 |

|

Медиана |

42693.00 |

52.18517 |

61.51000 |

64.78000 |

756.0769 |

|

Максимум |

75234.70 |

103.9699 |

111.6300 |

124.2300 |

16908.11 |

|

Минимум |

5272.800 |

7.319492 |

24.45000 |

31.86000 |

-20587.48 |

|

Стандартное отклонение |

23615.69 |

25.98500 |

28.84630 |

29.76424 |

9814.413 |

|

Асимметрия |

-0.068729 |

0.163608 |

0.347257 |

0.451374 |

-0.146638 |

|

Эксцесс |

1.812306 |

2.611764 |

1.966200 |

1.782927 |

2.298478 |

|

Jarque-Bera |

1.250823 |

0.225572 |

1.357204 |

2.009194 |

0.505876 |

|

Вероятность |

0.535041 |

0.893342 |

0.507326 |

0.366192 |

0.776516 |

|

Наблюдения |

21 |

21 |

21 |

21 |

21 |

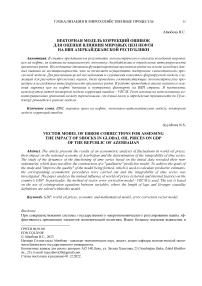

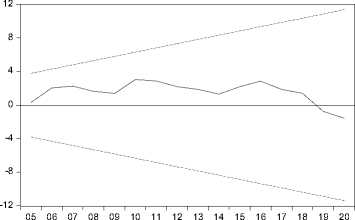

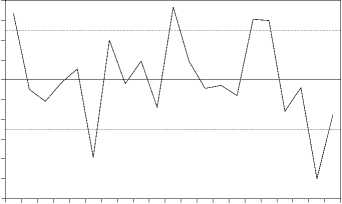

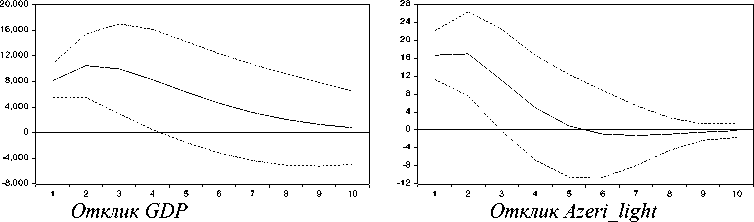

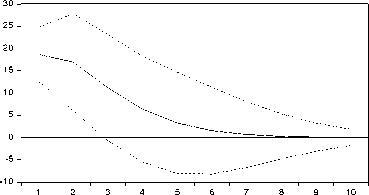

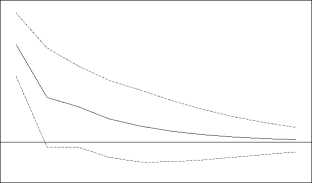

На графиках, представленных на рис. 1, построены рекурсивные и стандартизированные оценки остатков, как результат CUSUM-теста. Анализ диаграммы подтверждает нулевую гипотезу о стабильности параметров модели, так как выполняются соответствующие условия. Иными словами, рекурсив- ные оценки остатков не выходят за пределы доверительного интервала с 95% вероятностью. Итак, рекурсивные и стандартизированные оценки невязок по остаткам модели указывают на стабильность, устойчивость разработанной модели.

CUSUM 5% Significance

1.6

00 02 04 06 08 10 12 14 16 18 20

Standardized Residuals

1.2

0.8

0.4

0.0

-0.4

-0.8

-1.2

-1.6

-2.0

-2.4

Рис. 1. Рекурсивные и стандартизированные оценки остатков

С помощью теста, определяющего корни характеристического полинома, для проверки состояния стабильности были рассчитаны обратные корни AR для GDP. Значения корней: 0.645249-0.141177i; 0.645249+0.141177i не превышают единицу. С входными параметрами к1=4, к2=21 с вероятностями 0.1; 0.05; 0.01 были определены критические значения для F по тесту Рамсей, соответственно, 2.22; 2.82; 4.31 и сравнены с вычисленным значением для F. Так как выполняется условие Fрасч.=0.00227 По тесту White, где prob. F(14,6)=0.4384>0.05, при n=21 Obs×R2 – коэффициент детерминации равен 15.457 и она меньше значения Хо,34(14) = 17.12. Выполняется требуемое условие для Но. Соответствующее р-значение превышает уровень значимости 0,05 (0,34>0,05), т.е. нулевую гипотезу о го-москедастичности случайного члена можно не отвергать. Значит гипотеза о гетероскедастичности отклоняется, и по тесту White мы делаем вывод об отсутствии гетероскедастичности в остатках. Итак, можно представить исследуемые соотношения в форме VECM, которая выражает долговременную равновесную взаимосвязь между переменными [19, 20]. На этом этапе исследования во избежание формирования сингулярной матрицы данных с определителем ноль, переменная Mresid была удалена из независимых переменных. Результаты теста Энгла–Грэйнджера и Йохансена на коинтегрированность временных рядов с интервалом лагов от 1 до 3, показали, что наилучшими по информационным критериям Акайке и Шварц были определены значения -9.451096* и -9.56012*. Были проведены Trace и Maximum Eigenvalue тесты со вторыми разностями переменных временных рядов, где проверялись нулевая и альтернативная гипотезы. По обеим тестам при проверке гипотез в случаях превышения рассчитанных значений статистик над критическими значениями принимались альтернативные гипотезы о наличии одного коинте-грационного уравнения на уровне значимости 0.05. Полученные результаты указывают на долгосрочную взаимосвязь и подлинность корреляции между временными рядами переменных. При проведении теста Грэйнджера результаты показали, что между переменными имеют место как прямые, так и обратные связи. Это позволяет построить модели коррекции ошибок как для зависимой переменной, так и для всех остальных переменных [18, 21]. Составлены уравнения коррекций ошибок для разностей второго порядка для рядов GDP, Azeri_light, Brent, West_Texas_Intermediate на основе квартальных исходных данных для возможности реализации теста VEC Estimates: Δ(ΔGDP)=0.026(ΔGDP(-1)-30279.16ΔAzeri_light(-1)+33113.55ΔBrent(-1)- - 277.54 ΔWest_Texas_ Intermediate(-1)+30603.56)-0.605Δ(ΔGDP(-1))-0.299375Δ(ΔGDP(2))+ +368.32Δ(ΔAzeri_light(-1))+22.8Δ(ΔAzeri_light(-2))-350.48Δ(Δ(Brent(-1))+33.07Δ(ΔBrent(-2))+ +56.18Δ(ΔWest_Texas_Intermediate(-1))-33.17Δ(ΔWest_Texas_Intermediate(-2)+267.83; (2) Δ(ΔAzeri_light)=0.00018(ΔGDP(-1)-30279.16ΔAzeri_light(-1)+33113.55ΔBrent(-1)- - 2771.54 ΔWest_Texas_Intermediate(-1)+30603.56)-0.00102Δ(ΔGDP(-1))-0.00068Δ(ΔGDP(2))+ +3.26Δ (ΔAzeri_light(-1))-3.362218Δ(ΔAzeri_light(-2))-3.348383Δ(ΔBrent(-1))+ +3.321108Δ(ΔBrent(-2)) +0.034Δ(ΔWest_Texas_Intermediate(-1))- -0.147913Δ(ΔWest_Texas_Intermediate(-2))+0.77; (3) Δ(ΔBrent)=0.00017(ΔGDP(-1)-30279.16ΔAzeri_light(-1)+33113.55ΔBrent(-1)- - 2771.54 ΔWest_Texas_Intermediate(-1)+30603.56)-0.001019Δ(ΔGDP(-1))-0.00072Δ(ΔGDP(-2))+ +3.55Δ(ΔAzeri_light(-1))-3.25Δ(ΔAzeri_light(-2))-3.37Δ(ΔBrent(-1))+3.24Δ(ΔBrent(-2))+ +0.054Δ(ΔWest_Texas_ Intermediate(-1))+0.76Δ(ΔWest_Texas_Intermediate(-2))+0.76; (4) Δ(ΔWest_Texas_Intermediate)=0.00022(ΔGDP(-1)-30279.16ΔAzeri_light(-1)+ +33113.55ΔBrent(-1)-2771.54ΔWest_Texas_Intermediate(-1)+30603.56)-0.0014Δ(ΔGDP(-1))- -0.00083Δ (ΔGDP(-2))+3.9Δ(ΔAzeri_light(-1))-2.75Δ(ΔAzeri_light(-2))-3.8Δ(ΔBrent(-1))+ +2.78Δ (ΔBrent(-2))+0.15Δ(ΔWest_Texas_Intermediate(-1))- -0.23Δ(ΔWest_Texas_Intermediate(-2))+0.8. (5) Представленная векторная модель коррекции ошибок позволяет анализировать и прогнозировать динамику экономики Азербайджана с учетом изменения мировых цен на нефть. По полученным результатам, VAR Residual Normality Tests (тест о нормальном распределении остатков) в распределении остатков, асимметрия по всем компонентам близка к нулю, значит наблюдаемая асимметрия остатков незначительная, минимальная. Эксцесс немного превышает значение 3, то есть островершинность распределения тоже незначимая. По обеим характеристикам распределение можно считать нормальным. По тесту Харке–Бера тоже распределение является нормальным. JB=36.09, при prob.= 0.53>0.05, что указывает на нормальность распределения по остаткам. Как видно из графиков на рисунке 2, реакции импульсных функций переменных на структурные шоки охватывают первые 3 года десятилетнего периода, с дальнейшим постепенным переходом на стабильный период. -5 -10 Отклик Brent Рис. 2. Реакции импульсных функций отклика 1 2 3 4 5 6 7 8 9 10 Отклик West Texas Intermediate Для определения влияния экзогенных переменных на эндогенную переменную был применен эконометрический метод декомпозиции дисперсий ошибок прогноза. По этому методу определяется вклад изменения рассматриваемой переменной в ее дисперсию ошибок прогноза и дисперсию других переменных. Тест проведен для ближайших 10 лет. Результаты показывают, что в годовом прогнозе GDP наибольшие ошибки приходятся на шоки GDP, Azeri_light, Brent и West_Texas_Intermediate, соответственно, в размерах 86% за второй год, 20,3% за десятый год, 9,8% за девятый год и 11,08% за десятый год; для Azeri_light эти значения составляют в соответствующем порядке 22,3% за первый год, 79,9% за второй год, 15,13% за девятый год, 8,99% за десятый год; для Brent, соответственно, 22,1% за первый год, 79,7% за второй год, 15,4% за девятый год и 8,86% за десятый год; для West_Texas_Intermediate, соответственно, 25,7% за первый год, 74,6% за второй год, 19,27% за восьмой год и 7,15% за десятый год. Итоги анализа показывают, что наибольшую неопределенность в прогноз для GDP, Azeri_light, Brent и West_Texas_Intermediate дают собственные изменения в течение первого триместра рассматриваемого периода. Выводы По результатам проведенного исследования, посвящённой строению векторной модели коррекции ошибок, с помощью которой можно дать количественную оценку влияния мировых цен нефти на ВВП Азербайджана на краткосрочной и долгосрочной перспективе, можно сделать следующие выводы: 1. При анализе временных рядов по исходным данным была выявлено их нестационарность, для достижения «положительных» результатов по порядку интегрируемости и стационарности временных рядов были проверены разности первого и второго порядка данных по обобщенному тесту Дики–Фуллера. Значимые результаты были получены по разностям второго порядка. Построенная модель достаточно адекватна, демонстрирует стационарность для временных рядов как для эндогенной, так и для экзогенных переменных и может быть применена для определения прогнозных значений ВВП как в краткосрочном периоде, так и в долгосрочном периоде; 2. Разработанные в ходе исследования векторные модели коррекции ошибок (2), (3), (4) и (5) можно считать статистически значимыми. Это обосновывают положительные результаты тестов и графического анализа; 3. Построенная векторная модель коррекции ошибок дает возможность количественно оценить характеристики исследуемых показателей, связей между ними по краткосрочным и долгосрочным периодам, оценить перспективную динамику показателей; 4. Долгосрочную равновесную взаимосвязь между переменными можно считать стабильной, так как после нарушения в краткосрочных периодах от шоковых реакций стабильность восстанавливается. Построенные модели позволяют измерить как отклонения от равновесного состояния, так и скорость восстановления равновесия. Анализ результатов показал, что реакции импульсных функций переменных на структурные шоки охватывают первые 3 года десятилетнего периода, с дальнейшим постепенным переходом на стабильный период; 5. Был применен метод декомпозиции дисперсий ошибок прогноза для определения влияния экзогенных переменных на эндогенную переменную. Анализ результатов показал, что наибольшую неопределенность в прогноз для GDP, Azeri_light, Brent и West_Texas_Intermediate дают собственные изменения в течение первого триместра рассматриваемого периода; 6. Полученные результаты могут быть полезными для выявления реальных тенденций ВВП Азербайджана и определения его взаимозависимостей с другими макроэкономическими переменными, для определения его взаимозависимостей с вариацией цен на энергоносители на основе анализа динамики рассматриваемых показателей, для разработки рекомендаций и образования направлений перспективного экономического развития страны.

Список литературы Векторная модель коррекций ошибок для оценки влияния мировых цен нефти на ВВП Азербайджанской Республики

- Айюбова Н.С. Об измерении коинтеграционных соотношений между показателями временных рядов текущего счета платежного баланса и ВВП (на примере Азербайджанской Республики) // Вопросы статистики. 2022. № 29 (5). С. 35-45.

- Варшавский Л.Е. Моделирование динамики цены на нефть при разных режимах развития рынка нефти // Прикладная эконометрика. 2009. № 1 (13).

- Макроэкономические показатели. Официальный сайт Государственного Комитета Статистики Азербайджанской Республики. [Электронный ресурс]. Режим доступа: https://www.cbar.az/page-41/macroeconomic-indicators (дата обращения 30.03.2022).

- Макроэкономическая статистика. Официальный сайт Центрального Банка Азербайджана. [Электронный ресурс]. Режим доступа: https://www.cbar.az/page-41/macroeconomic-indicators (дата обращения 30.03.2022).

- Мельников Р.М. Влияние динамики цен на нефть на макроэкономические показатели российской экономики // Прикладная эконометрика. 2010. № 1 (17). С. 20-29.

- Михайлов А.Ю., Бураков Д.В., Диденко В.Ю. Взаимосвязь цен на нефть и макроэкономических показателей в России // Финансы: теория и практика. 2019. № 23 (2). С. 105-116.

- Кравцов М.К., Пашкевич А.В., Бурдыко Н.М., Гаспадарец О.И. Система эконометрических моделей для анализа и краткосрочного прогнозирования основных макроэкономических показателей Республики Беларусь // Экономика и управление. 2007. № 3. С. 69-80.

- Полбин А.В. Оценка влияния шоков нефтяных цен на российскую экономику в векторной модели коррекции ошибок // Вопросы экономики. 2017. № 10. С. 27-49.

- Фетисов Г.Г. Задача снижения зависимости российской экономики от сырьевого экспорта и альтернативы экономической политики // Проблемы прогнозирования. 2008. № 3. С. 17-36.

- Average annual Brent crude oil price from 1976 to 2022. [Электронный ресурс]. Режим доступа: https://www.statista.com/statistics/262860/uk-brent-crude-oil-price-changes-since-1976 (дата обращения 30.03.2022).

- Ayyubova N.S. Econometric analysis and modeling of the dynamics of the balance of payments' development in Azerbaijan // Statistics and Economics. 2022. Vol. 19 (2). Р. 14-22.

- Azerbaijan Crude Oil Production. [Электронный ресурс]. Режим доступа: https://tradingeconomics-com.translate.goog/azerbaijan/crude-oilproduction?_x_tr_sl=en&_x_tr_tl=ru&_x_tr_hl=ru&_x_tr_pto=sc (дата обращения 02.09.2022).

- Breakeven Fiscal Oil Price for Azerbaijan. [Электронный ресурс]. Режим доступа: https://fred.stlouisfed.org/series/AZEPZPIOILBEGUSD (дата обращения 02.09.2022).

- Crude Oil Prices: Brent - Europe. [Электронный ресурс]. Режим доступа: https://fred.stlouisfed.org/series/DCOILBRENTEU (дата обращения 12.08.2022).

- Crude Oil Prices: West Texas Intermediate (WTI) - Cushing, Oklahoma. [Электронный ресурс]. Режим доступа: https://fred.stlouisfed.org/series/DCOILWTICO#0 (дата обращения 12.08.2022).

- Crude Oil Prices - 70 Year Historical Chart. [Электронный ресурс]. Режим доступа: https://www.macrotrends.net/1369/crude-oil-price-history-chart (дата обращения 12.08.2022).

- Dickey D.A., Fuller W.A. Distribution of Estimators for Autoregressive Time Series with a Unit Root // Journal of the American Statistical Association. 1979. Vol. 74. Р. 427-431.

- Granger C. W.J. Time Series Analysis, Cointegration, and Applications // American Economic Review. 2004. Vol. 94 (3). P. 421-425.

- Johansen S. Statistical Analysis of Cointegration Vector // Journal of Economic Dynamics and Control. 1988. № 12. Р. 231-254.

- Johansen S., Juselius K. Maximum Likelihood Estimation and Inference on Cointegration with Applications to the Demand for Money // Oxford Bulletin of Economics and Statistics. 1990. № 52. Р. 169-210.

- Kontorovich G.G. Time series analysis // Economic Journal of the Higher School of Economics. 2003. V. 7, № 1. P. 79-103.

- Orudzhev E.G., Ayyubova N.S. Empirical analysis of balance of payments dynamics // Caspian Journal of Applied Mathematics, Ecology and Economics. 2020. V. 8, № 1. Р. 3-9.

- Orudzhev E.G., Ayyubova N.S. Empirical analysis of the factors affecting the balance of payments in Azerbaijan // Actual problems of economics. 2016. V. 181, № 7. Р. 400-410.