Венчурная экосистема Европейского союза: современное состояние и основные тенденции развития

Автор: Павлова Ю.Ю.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 2-2 (60), 2020 года.

Бесплатный доступ

В статье рассматривается функционирование венчурной индустрии Европейского союза. Рассмотрены механизмы государственной поддержки инновационного предпринимательства, дана оценка эффективности политики ЕС по стимулированию венчурного сектора. Проведен SWOT-анализ венчурной экосистемы ЕС, дана оценка влияния наднациональных органов на развитие институтов венчурного бизнеса.

Венчурный бизнес, венчурная экосистема, венчурный капитал, стартап, экономика инноваций, европейский союз, бизнес-инкубатор, бизнес-акселератор, европейский инвестиционный банк, мсп

Короткий адрес: https://sciup.org/170182473

IDR: 170182473 | DOI: 10.24411/2411-0450-2020-10128

Текст научной статьи Венчурная экосистема Европейского союза: современное состояние и основные тенденции развития

Общемировой тенденцией сегодня является формирование экономики знаний, нацеленной на расширенное воспроизводство интеллектуального капитала и его способности генерировать инновации. Это создает высокую добавочную стоимость, новые рабочие места и в целом положительно влияет на экономический рост.

Ключевым механизмом поддержки инноваций является венчурный капитал (VC) - финансовые ресурсы, предоставляемые профессиональными инвесторами на долгосрочной основе молодым высокотехнологичным компаниям (стартапам), обла- дающим потенциалом и способным привнести значительный вклад в экономику - с целью их развития и роста [1].

При этом для появления и развития стартапов необходимо наличие соответствующей среды - венчурной экосистемы (рис. 1), в которой возможна генерация новых идей и их трансфер на рынок, в которой достаточное количество источников рискового капитала, сформированная инфраструктура для «выхода» компаний в реальный сектор, развитый механизм поддержки для встраивания нового предприятия в цепочку добавленной стоимости.

Рис. 1. Типовая модель современной венчурной экосистемы

Рассмотрим поэтапно, как функционирует такая венчурная экосистема на примере Европейского союза – второго в мире после США рынка по объемам венчурного инвестирования.

Этап 1. Генерация инновационных жизнеспособных идей.

Первый этап напрямую связан с формированием инновационного продукта, который в дальнейшем станет катализатором экономического роста и привнесет прибавку к ВВП. Отправной точкой в его создании является проведение научных исследований, аналитики рынка, и определения потребности потребителей. Важную роль в создании благоприятной среды для формирования идеи играет государство и проводимая им инновационная политика.

Одними из первых нормативноправовых актов Европейского союза в данной сфере стали «Зеленая книга об инновациях» и «Первый план действий в сфере инноваций в Епропе» (первая половина 1990-х годах). В них были затронуты аспекты налогового регулирования, темы научно-технического и инновационного прогресса. В 2000 году на саммите в Лиссабоне были определены приоритеты инновационной политики ЕС (закрепленные Советом Европы в 2002 году): создание единого пространства для исследований на платформе научного объединения стран ЕС, эффективная спонсорская поддержка НИОКР (наращивание доли расходов на НИОКР до 3% от ВВП к 2020 году, в 2018 году – 2,2%), координирование инновационной деятельности. В 2002-2006 гг. начало развиваться Единое Европейское исследовательское пространство: отсутствие национальных границ в исследованиях, более эффективное использование материальной базы, мобильности научнотехнического кадрового состава.

С 2014 года в ЕС реализуется восьмая программа стратегического развития Европейского союза «Горизонт 2020» с бюд- жетом около 80 млрд евро. По сравнению с предшествующими программными документами в Горизонт-2020 акцент сделан на рисковые исследования: на финансирование венчурных фондов ЕС выделено около 200 млн евро. Эти средства направлены на привлечение до 2,1 млрд. евро государственных и частных инвестиций. В свою очередь, это, как ожидается, привлечет около 6,5 млрд евро новых инвестиций в инновационные стартапы и масштабные компании по всей Европе, существенно увеличив объем доступного венчурного капитала. В программу Горизонт 2020 внесены упрощенная система получения грантов, принятие не традиционных исследовательских идей, маркетинговый анализ проектов и др.

Отдельным блоком программы является международное сотрудничество в сфере инноваций: ученые-разработчики из других стран могут получить финансирование из Европейского исследовательского совета и вывести на международный рынок идеи и ноу-хау. Скоординированными усилиями страны ЕС формируют благоприятный климат для инноваций.

Для оценки среды Евросоюза, в которой могут формироваться инновационные идеи, рассмотрим динамику затрат на НИОКР, источники вложений и секторы, статистику научных публикаций.

Расходы на НИОКР в странах Евросоюза в 2009-2018 годы увеличивались в среднем на 3,95% ежегодно и к 2018 году достигли 336,4 млрд евро. Для сравнения в США этот показатель в 2018 году составил свыше 495 млрд евро при среднеговодом приросте в 6,28%. Из стран ЕС наиболее близка по темпам наращивания вложений в НИОКР Германия – рост в 5,1% ежегодно, объемы к 2018 году составляют около 105 млрд евро (31% всех расходов на НИОКР ЕС).

400000,0

300000,0

200000,0

100000,0

0,0

20092010 2011 2012 2013 2014 2015 201620172018

^^ Others EU

^^ United Kingdom

^^ Germany

^^ France г European Union - 28

countries

Рис. 2. Динамика расходов на НИОКР в странах Евросоюза в 2009-2018 гг., млн евро [2]

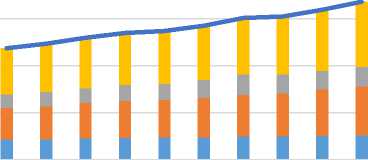

Наибольший объем вложений (рис. 3) приходится на предпринимательский сектор: около 66% при среднегодовом темпе прироста доли в 8,6 млрд евро (со среднегодовым темпом увеличения доли в общих затратах на НИОКР на 0,55 п.п.).

400 000,00

300 000,00

200 000,00

100 000,00

0,00

шпПШ

^ ^ А»

- > Л Jo Л <ъ ^ ^ ^ ^ ^

^^ Higher education sector

^^ Government sector

^^ Private non-profit sector

^^ Business enterprise sector

^^^^^■. European Union - 28

countries (2013-2020)

Рис. 3. Динамика расходов ЕС на НИОКР, млн евро [2]

Сложившаяся в Евросоюзе структура инновационных процессов характеризуется высокой ролью бизнес-сектора. При этом одним из ключевых элементов рынка венчурных инвестиций является корпоративный венчурный капитал. Поэтому сфера научно-исследовательской подготовки для венчурной деятельности становится тесно интегрированной в деятельность промышленных предприятий. Крупные корпорации ЕС создают небольшие подчиненные предприятия – для генерации и развития новых инициатив.

По данным базы Scopus в 2018 году в мире было опубликовано свыше 4,8 млн научных статей, в т.ч. свыше 683 тыс. в США, около 600 тыс. в Китае, 211 тыс. в

Великобритании, 180 тыс. в Германии, 120 тыс. во Франции. Для сравнения в 2008 году общее количество публикаций составило 2,4 млн статей, в т.ч. около 540 тыс. в США, 262 тыс. в Китае, 157 тыс. в Великобритании, 137 тыс. в Германии, 97 тыс. во Франции. Для стран Евросоюза особенно характерна тенденция к наращиванию количества публикаций, что свидетельствует об «окупаемости» затрат государства на НИОКР.

Согласно данным World Intellectual Property Organization в 2018 году в ЕС было подано свыше 166,5 тыс. заявок на патенты, из которых 47% – заявки резидентов, 53% – нерезидентов.

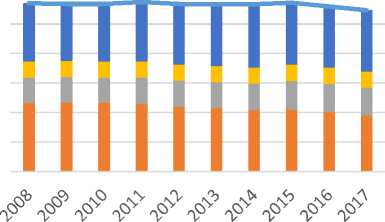

По данным Евростата общее количество зарегистрированных патентов в ЕС в области высокотехнологичного производства и научных разработок сохраняется на уровне около 55 тыс. (рис. 4). При этом в 2017 году 35% заявок пришлось на Германию, 17,4% на Францию и около 10% на Великобританию.

70 000,00

^™ Others

60 000,00

50 000,00

40 000,00

30 000,00

20 000,00

10 000,00

0,00

^™ United Kingdom

^™ France

^™ Germany (until 1990 former territory of the FRG)

Рис. 4. Количество патентных заявок в Европейское патентное ведомство в 2008-2017 гг.,

шт. [2]

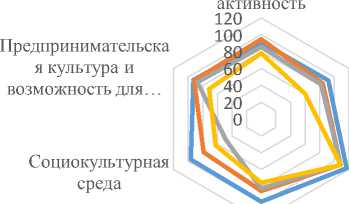

Эффективность политики Европейского союза по стимулированию венчурного сектора подтверждается и показателями Venture Capital and Private Equity Attrac- tiveness Index (за 100% взяты оценки параметров страновых условий в США) (рис. 5).

Экономическая

Развитость рынка капитала

Налогообложение

Защита инвесторов и корпоративное законодательство

i^^^^eВеликобритания ^^^^^^ Германия ^^^^^ Франция ^^^^^ Евросоюз

Рис. 5. Показатели VCPE Index 2018 – рейтинга привлекательности стран с венчурным капиталом и частными инвестициями для некоторых стран Евросоюза [3]

На фоне усредненных показателей Евросоюза три ведущих венчурных центра – Германия, Франция и Великобритания, в 2018 году демонстрировали одновременно высокие позиции по всем показателям за исключением развитости социокультурной среды (уровень квалификации специалистов, затраты на подбор, наем и увольнение персонала и т.д.).

Нехватка опытных профессиональных кадров, способных осуществлять инновационные прорывы и управлять инновационными процессами, оказывает существенное влияния как на этапы привлечения VC/PE инвестиций проект, так и его последующую имплементацию в экономику.

Поэтому в Европейском союзе в настоящее время уделяется особое внимание созданию соответствующей среды, заключающейся в оказании информационноконсультационной поддержки через систему бизнес-инкубаторов.

Среди государственных инкубаторов лидируют структуры из США и Китая. При этом в ТОП-5 также вошли I3P -Incubatore delle Imprese Innovative del Politecnico di Torino (Италия), Montpellier BIC (Франция) и Uppsala Innovation Centre (Швеция).

Среди частных бизнес-инкубаторов на ведущих позиция среди стран Евросоюза представлен только Ирландия – Guinness Enterprise Centre.

Этап 2. Мобилизация VC/PE капитала для реализации инновационных идей.

На наднациональном уровне государственно-частным посредником Европейской комиссии в развитии венчурной индустрии в странах Европейского союза выступает Европейский инвестиционный фонд (EIF) и его дочерние организации в форме фондов фондов. Ключевая цель – обеспечение устойчивого развития экономики через формирование венчурных фондов для инвестиций в проекты на ранних стадиях.

В 2018 году EIF заключили рекордное количество сделок с участием венчурного капитала, позволивших привлечь новые фонды и увеличить размер существующих – 96 (на 1,6 млрд евро), что на 9% больше, чем в 2017 году. Европейский венчурный капитал превратился в процветающую экосистему отчасти благодаря 12 млрд евро обязательств, принятых EIF через сеть из 398 управляющих фондами. Другие признаки здоровой экосистемы включают компании стоимостью более 1 млрд евро (единороги), а также наличие «выходов», которые возвращают стоимость всего фонда (home runs) и денежные средства инвесторам.

Наряду с прямым инвестированием средств в венчурные фонды, EIF участвует в реализации программ по развитию инноваций, выполняя функции проектного офиса, информационного партнера и другие. Отличительной особенностью EIF является равномерное распределение финансирования МСП с акцентом на наименее развитые регионы Европы для выравнивания общего фона. Посредникам предлага- ется комплексная линейка продуктов для финансирования рисков.

Крупнейшим проводником частного капитала в венчурный сектор является созданная в 1999 году Европейская ассоциация бизнес-ангелов (European Business Angel Network, EBAN). Она объединяет более 150 организаций, инвестирующих ежегодно до 7,5 млрд евро в развитие малых и средних предприятий (МСП). В состав Ассоциации входят: бизнес-ангелы, фонды венчурного капитала на ранних стадиях инвестирования, бизнес-акселераторы, краудфайндинговые платформы, рыночные инвесторы ранних стадий.

По сути Ассоциация является связующим звеном между источниками венчурного капитала и стартами, оказывая при этом нефинансовую поддержку как первым, так и вторым. Инвесторам открывается доступ к источникам кадров и программам обучения персонала, эксклюзивным мероприятиям и стартап-конференциям для обмена опытом, канал для поиска перспективных проектов.

Для стартапов, например, в рамках партнерства EBAN с Amazon планируется предоставление 1000 рекламных кредитов Amazon на сумму 10 млн долл. [5].

На региональных уровнях одними из проводников VC/PE инвестиций, а также информационной поддержки в небольшие инновационные компании выступают биз-нес-акселераторы. Акселераторы выполняют отбор перспективных проектов и талантливых предпринимателей, тем самым привлекая к ним инвесторов и бизнес ангелов.

Например, британский венчурный акселератора Seedcamp за восемь лет работы поддержал более 200 компаний, одна из которых стала «единорогом», а всего 91% смогли привлечь дальнейшее финансирование в размере более 350 млн долл.

Другой европейский акселератор Startupbootcamp реализует трехмесячные финансовые программы для стартапов, в течение которых компании получают возможность сотрудничать более чем с 400 менторов, партнеров и инвесторов, а также получают доступ к главным рынкам Европы, США и стран АТР.

В топ-5 лучших бизнес-акселераторов при вузах 2019 года по версии UBI Glopal вошли Aalto Startup Center’s Business Generator (Финляндия) и Imec (Бельгия). Среди государственных акселераторов – EIT Digital Accelerator (Евросоюз), ISDI Accelerator (formerly IMPACT Accelerator) (Испания), NDRC (Ирландия). Среди лучших частных бизнес-акселераторов страны Евросоюза в 2019 году представлены не были.

Также провайдерами венчурного капитала для стартапов в Европе являются краудинвестинговые/краудфайндинговые платформы, появившиеся в регионе в конце 2000-х гг. Совокупный объем накопленного краудинвестинга в Европе по состоянию на 2019 год оценивается в 6,48 млрд долл. (в Северной Америке в 17,2 млрд долл., в Азии в 10,54 млрд долл.) [6].

Наиболее либеральное законодательство в области акционерного краудфайндин-га имеет Великобритания, поэтому именно здесь в 2012 году был запущена первая одобренная регулирующими органами платформа. Венчурные инвесторы получают налоговые льготы при инвестициях по госпрограммам Enterprise Investment Scheme (EIS) (UK Government, 2019), привлекающих до 12 млн фунтов, и Seed Enterprise Investment Scheme (SEIS) (UK Government, 2018) для компаний, привлекающих до 150 тыс. фунтов. При этом активы компании, которая привлекает инвестиции от микроинвесторов не должны превышать 15 млн. фунтов и иметь не более 250 сотрудников на полной ставке.

В соответствии с британским законом инвестор в праве требовать до 30% возврата по налогу на прибыль при инвестициях до 1 млн фунтов за налоговый год.

В Германии в 2012 году был законодательно введен новый вид инвестиционного инструмента – «частичная ссуда», который позволяет физическим лицам предоставлять компаниям займы в обмен на долю в их прибыли без права принятия управленческих решений и с привязкой % по займу к прибыли или выручке компании. Займы такого рода регулируются мягко, что спо- собствовало росту популярности краудин-вестинга.

Стоит также подчеркнуть, что в плане развития краудинвестинга страны Европы опережают США, где первая официально одобренная площадка появилась только в 2016 году.

Еще одной важной площадкой для привлечения венчурных инвестиций выступает Европейский портал инвестиционных проектов, созданный Европейской комиссией [7]. На портале представлены данные о стартапах, которым требуются инвестиции (общее описание компании, финансовые показатели, бизнес-модель, объем ранее привлеченных денежных средств, биография основателя компании и т.д.). Данный инструмент является эффективным связующим звеном между предпринимателями и потенциальными инвесторами, позволяющим в режиме онлайн ознакомиться с ключевыми характеристиками компании. По состоянию на начало 2020 года на портале представлено 774 проекта с требуемым объемом инвестиций до 15 млн евро.

Этап 3. «Выход» сформировавшихся проектов из системы и их успешная имплементация в экономику страны в качестве самостоятельных субъектов.

Основной целью государств-членов Евросоюза при формировании венчурной индустрии является создание благоприятного климата для эффективного внедрения новшеств.

В Евросоюзе востребованы как стратегический выкуп, так и публичное размещение акций – IPO. В первом случае за счет интегрированности малых инновационных предприятий с промышленно развитыми крупными предприятиями, успешные наработки «вливаются» в бизнес-процессы корпорации.

Наиболее часто на основе партнерских сделок по принципу joint venture. Например, корпорация выпускает со стартапом совместный продукт или использует разработанную стартапом технологию в своих продуктах. Такой способ в ЕС применяет нидерландская компания Unilever, владеющая венчурным фондом Unilever Technology Ventures. Проекты фонда тесно сотрудничают с линейным заводом компании для улучшения технологии производства продукции компании.

Во втором случае частый выход европейских компаний на IPO обуславливается наличием развитой инфраструктуры фондового рынка и деловой репутации европейских бирж. В частности, на Лондонской фондовой бирже (LSE) помимо основной секции для известных и крупных компаний выделена альтернативная секция (AIM) для небольших быстрорастущих компаний, в которой предъявляются упрощенные требования для проведения IPO.

Также в Евросоюзе развиты региональные торговые площадки, как Франфурт- ская фондовая биржа, биржа Люксембурга, Венская фондовая биржа, единая биржа балтийского региона OMX (объединяет торговые площадки Стокгольма, Копенгагена, Хельсинки, Вильнюса, Риги и Таллина). Подобная диверсификация позволяет компаниям подбирать наиболее приемлемую площадку для размещения акций, что повышает шансы на привлечение капитала.

Проведем анализ сильных и слабых сторон венчурной экосистемы Евросоюза при помощи инструмента SWOT-анализа (табл.).

Таблица. SWOT-анализ венчурной экосистемы ЕС

|

Потенциальные преимущества |

Потенциальные слабые стороны |

|

|

kJ Ч & О К и |

|

|

|

kJ 4 & U W a |

Потенциальные возможности |

Потенциальные угрозы |

|

|

Таким образом, венчурная экосистема в странах Европейского союза объединяет в себе научную, промышленную, экономическую, региональную и социальную ком- поненты. Государственный курс на увеличение расходов на НИОКР, вовлеченность в инновационные процессы бизнес-структур, наличие программ для привле- чения зарубежных ученых способствует генерации идей. Их «жизнеспособность» в гибких условиях тестируется развитой системой бизнес-инкубаторов и бизнес- акселераторов.

Формирование на рынке единого научного пространства и тесная вертикальноинтегрированная связь наднационального, регионального и местного уровней ЕС через систему фондов (EIF) и Ассоциации бизнес-ангелов позволяет эффективно распределять инвестиционные ресурсы и «взращивать» потенциально прибыльные компании. Наличие развитой инфраструктуры фондовых бирж и диверсификация торговых площадок стимулируют компании к выходу на IPO.

Ключевыми проблемами в европейской венчурной индустрии являются подбор высококвалифицированных специалистов и сохраняющиеся трудности с привлечением капиталов в проекты.

Список литературы Венчурная экосистема Европейского союза: современное состояние и основные тенденции развития

- DaRin, M., T. F. Hellmann and Puri, M. (2011) A Survey of Venture Capital Research. TILEC Discussion Paper № 2011-044.

- Статистическая служба Европейского союза (Евростат) - электронный ресурс. - [Электронный ресурс]. - Режим доступа: http://epp.eurostat.ec.europa.eu

- Venture Capital and Private Equity Attractiveness Index (VCPE Index) 2018.

- The UBI Global World Rankings Report of business incubators and accelerators 19/20. - [Электронный ресурс]. - Режим доступа: https://ubi-global.com

- Европейская ассоциация бизнес-ангелов (EBAN). - [Электронный ресурс]. - Режим доступа: http://www.eban.org/about-angel-investment/for-entrepreneurs

- Puzzle-Capital - электронный ресурс. - [Электронный ресурс]. - Режим доступа: http://puzzle-capital.com

- Европейская комиссия - Европейский портал инвестиционных проектов. - [Электронный ресурс]. - Режим доступа: https://ec.europa.eu/eipp/desktop/en/card-view