Виды факторинга

Автор: Ли На

Журнал: Теория и практика современной науки @modern-j

Рубрика: Основной раздел

Статья в выпуске: 6 (48), 2019 года.

Бесплатный доступ

В статье рассматриваются различные виды факторинга.

Факторинг, дебиторская задолженность

Короткий адрес: https://sciup.org/140274719

IDR: 140274719 | УДК: 658.64

Текст научной статьи Виды факторинга

Факторинг (англ. factor - агент, посредник) - разновидность торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала клиента, связанная с переуступкой клиентом Фактору неоплаченных платежных требований за поставленную продукцию, выполненные работы, оказанные услуги и соответственно права получения платежа по ним1.

Суть факторинга состоит в покупке Фактором денежных требований поставщика к покупателю и их инкассацию за определенное вознаграждение.

В Гражданском кодексе РФ дается такое определение факторинга: «По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту данное денежное требование» [6]. Таким образом, в ГК РФ нет понятия «факторинг», а употребляется понятие «финансирование под уступку денежного требования».

Классификация факторинга представлена на рисунке 1.

Рисунок 1. Классификация факторинга

При внутреннем факторинге стороны по договору купли-продажи находятся в пределах одной страны. При международном факторинге поставщик и покупатель – резидентами разных государств.

Международный факторинг, в отличие от операций по торговому финансированию, используется для работы по долгосрочным или бессрочным внешнеэкономическим контрактам, характеризующимся регулярностью поставок и тенденцией к увеличению товарооборота [7].

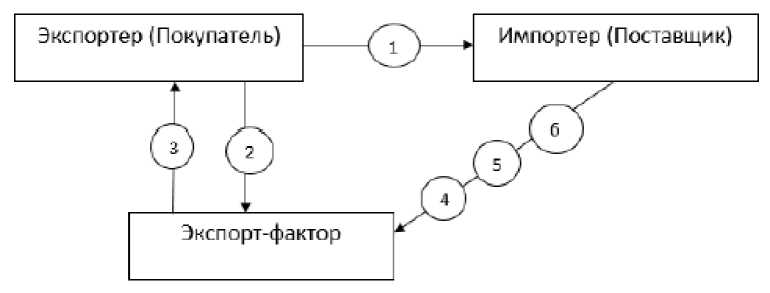

Схема международного факторинга представлена на рисунке 2.

Рисунок 2. Схема международного факторинга

Международный факторинг подразделяется на экспортный и импортный и осуществляется по двум основным моделям: однофакторной и двухфакторной.

При экспортном факторинге без права регресса происходит финансирование экспортера под уступку требования к иностранному дебитору. При этом Фактор гарантирует своему клиенту возврат выручки от иностранного дебитора.

При экспортном факторинге с правом регресса клиент получает финансирование размере 70-90% от суммы поставки на срок отсрочки по контракту, но в случае неоплаты дебитором товаров клиент обязан исполнить обязательства за своего дебитора. Регрессивный факторинг уменьшает риски банков и факторинговых компаний.

По импортному факторингу по запросу экспорт-фактора предоставляется гарантия возврата валютной выручки от российских покупателей и тем самым дается возможность импортерам получить отсрочку платежа. Импортный факторинг осуществляется по схеме двухфакторной модели международного факторинга [1].

При однофакторной модели экспортного факторинга факторинговая компания или банк, у которого обслуживается экспортер (экспорт-фактор), принимает на себя администрирование и сбор задолженности с импортера. Процесс финансирования проходит следующие этапы (рисунок 3):

-

1. Отгрузка товара покупателю на условиях отсрочки платежа;

-

2. Уступка Экспорт-фактору экспортером денежного требования к импортеру;

-

3. Финансирование (до 90% суммы поставки);

-

4. Поступление 100% оплаты от иностранного импортера на расчетный счет поставщика;

-

5. Поставщик переводит на факторинговый счет 100% от суммы поставки;

-

6. Экспорт-фактор переводит остаток платежа за минусом комиссии на расчетный счет поставщика.

Рисунок 3. Однофакторная модель экспортного факторинга

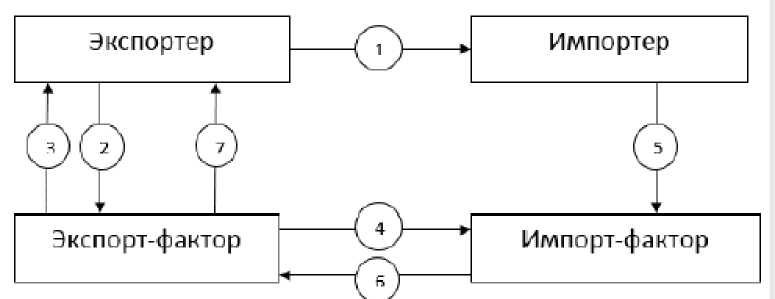

Двухфакторная модель экспортного факторинга предполагает разделение рисков между банком экспортера и банком импортера. В двухфакторной модели финансирование проходит следующие этапы (рисунок 4):

-

1. Отгрузка товара на условиях отсрочки платежа;

-

2. Уступка денежного требования;

-

3. Финансирование (до 90% от суммы поставки);

-

4. Переуступка денежного требования Импорт-фактору;

-

5. Платеж по инвойсу - в течение периода отсрочки покупателем производится оплата 100% суммы поставки на счет Импорт-фактора;

-

6. Импорт-фактор перечисляет сумму полученных платежей от Импортера на транзитный валютный счет;

-

7. Перевод остатка платежа за минусом комиссии.

Рисунок 4. Двухфакторная модель экспортного факторинга

Преимущество двухфакторного факторинга состоит в объективности суждения о платежеспособности покупателей, так как для компании, обслуживающей импортера, долговые требования являются внутренними, а не внешними, как для Экспорт-фактора. Это особенно выгодно, когда торговля ведется между странами с существенными различиями в их экономических и правовых системах, поскольку разрешаются значительные проблемы и риски, связанные с ведением международного бизнеса, такие как иностранный язык, неизвестное законодательство, незнакомая процедура взимания дебиторской задолженности [5].

Наиболее распространенные виды внутреннего факторинга это факторинг с правом регресса и без права регресса.

Факторинг с правом регресса – наиболее востребованный в России вид факторинга - предполагает ответственность поставщика в случае неоплаты документов дебиторами.

При факторинге без права регресса все риски, связанные с неисполнением или ненадлежащим исполнением дебитором своих обязательств банк принимает на себя. Чтобы хеджировать риски, банк может их передать в страховую компанию.

Открытый (с уведомлением) факторинг связан с переуступкой поставщиком товарораспределительных документов Фактору с обязательным уведомлением дебиторов об участии в расчетах факторинговой компании [3].

Закрытый (без уведомления) факторинг служит для поставщика скрытым источником финансирования, так как никто из его дебиторов не проинформирован о том, что выписанные на них требования были переуступлены третьей стороне (Фактору). Если оплата не поступает своевременно, то долговое обязательство передается банку, который самостоятельно принимает меры по взысканию задолженности с дебитора. Закрытый факторинг существенно дороже, по сравнению с открытым, так риски для банка выше [2].

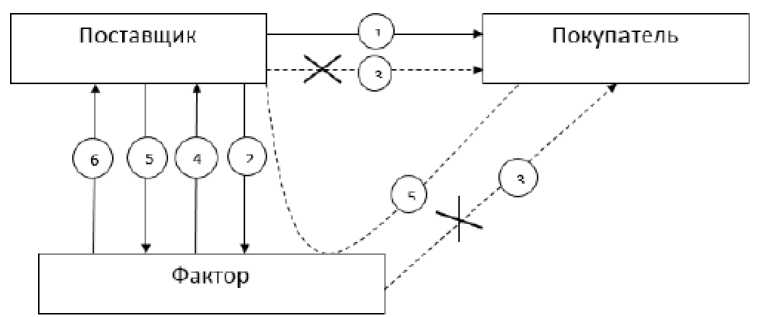

Финансирование в условиях закрытого факторинга проходит следующие этапы (рисунок 5):

-

1. Поставка товаров на условиях отсрочки платежа;

-

2. Уступка Фактору денежного требования к должнику по поставке;

-

3. Уведомление об уступке денежного требования не направляется;

-

4. Выплата Фактором досрочного платежа поставщику (до 90% от суммы поставки);

-

5. Поступление оплаты покупателя на специальный счет поставщика, автоматическое списание поступивших денежных средств на факторинговый счет;

-

6. Выплата Фактором поставщику остатка полученных от покупателя денежных средств за вычетом комиссии.

Рисунок 5. Схема закрытого факторинга

В основном закрытый факторинг предназначен для поставщиков, осуществляющих поставки:

-

• сетевым покупателям, не желающим подписывать уведомления, с целью реализации системы взаимозачетов с поставщиком;

-

• любым другим покупателям, не желающим использовать схему факторинга и подписывать уведомления.

Реверсивный факторинг наиболее подходит фирмам, которые по определенным причинам ограничены в возможности получения от своих поставщиков отсрочки платежа на закупаемый товар, либо желающих увеличить предоставляемые сроки отсрочки платежей или суммы заказов. Основное отличие реверсивного факторинга от открытого – его нацеленность на покупателя. Покупатель является инициатором заключения сделки, и все риски, связанные с неплатежеспособностью покупателя, а также бремя выплаты комиссии Фактору перекладываются с поставщика на покупателя. В реверсивном факторинге основным является финансирование кредиторской задолженности, покрытие рисков поставщика и информационно-аналитическое обслуживание [4].

Как правило, при реверсивном факторинге Фактор принимает на себя обязательство по оплате покупателем поставок, производимых поставщиком на условиях отсрочки платежа. Предприятию (покупателю) устанавливается лимит, в пределах которого факторинговая компания гарантирует поставщикам предприятия оплату отгруженных партий товара на условиях отсрочки платежа. Оплата производится в течение суток после предоставления отгрузочных документов. При этом никаких требований к финансовому состоянию поставщика Фактор не предъявляет. По истечении отсрочки платежа покупатель расплачивается с Фактором, погашая задолженности за поставленный товар, перечисляя причитающуюся финансовому агенту комиссию.

Список литературы Виды факторинга

- Колобанов Д.Е. Факторинг как инструмент и продукт развития банковской деятельности. Монография. - Иваново, 2010.

- Кузьменко В.В. Современный факторинг в системе кредитных отношений. Монография. - Ставрополь, 2011.

- Мартыненко Н.Н. Банковское дело в 2 частях. Ч. 2. Учебник для академического бакалавриата. - М.: Юрайт, 2018. - 368 с.

- Стешина М.О. Реверсивный факторинг: в главной роли - покупатель // Международные банковские операции. 2013. № 4 (50).

- Чиж М.Д. Факторинг как инструмент финансирования внешнеэкономической деятельности: Дис.. канд. экон. наук: 08.00.14 СПб. 2005 184 с.

- Гражданский кодекс Российской Федерации (часть вторая, глава 43): Федеральный закон от 26.01.1996 № 14-ФЗ.

- Министерство экономического развития http://www.ved.gov.ru/rus_export/factoring/ (дата обращения 15.05.2019)