Влияние мирового кризиса на бюджетную политику субъектов Российской Федерации

Автор: Чимитдоржиева Екатерина Цыренжабовна, Доржиева Валентина Васильевна

Журнал: Экономический журнал @economicarggu

Рубрика: Наука и практика

Статья в выпуске: 2 (16), 2009 года.

Бесплатный доступ

С целью снижения негативного влияния мирового финансового кризиса на национальную экономику рассматриваются особенности финансового кризиса в России, его влияние на изменения в проводимой правительством бюджетной политике, оцениваются факторы, позволяющие стабилизировать сложившуюся ситуацию в стране и субъектах Федерации.

Кризис; национальная экономика; бюджетная политика; стабилизация ситуации

Короткий адрес: https://sciup.org/14914893

IDR: 14914893

Текст научной статьи Влияние мирового кризиса на бюджетную политику субъектов Российской Федерации

По мере исторического развития мировой рыночной системы феномен экономических кризисов видоизменился. На начальном этапе индустриального развития (XVIII-XIX вв.) экономический кризис формировался как самостоятельное явление. Ведущей причиной его было превышение объемов производства по отношению к платежеспособному спросу. Издержки, приносимые кризисом, выражались прежде всего в форме потери больших объемов уже созданных материальных благ (физическое уничтожение), роста безработицы, снижения доходов.

В XX и XXI вв. на развитие мировой экономики повлияло два новых обстоятельства. Во-первых, постепенно сложилась система экономической политики государства, нацеленной на регулирование конъюнктурных перепадов. Во-вторых, в структуре мировой экономики резко возросла финансовая составляющая, что проявилось в формировании института акционерного капитала, системы рынков капитала, валют, ценных бумаг, а в последние десятилетия - производных ценных бумаг. Динамика данного блока мировой экономики обусловила то обстоятельство, что объемы финансовых операций существенно превзошли масштабы экономических операций с материальными благами.

Периодически повторяющиеся кризисы в работе рыночного механизма постепенно видоизменили формы своего проявления. Если в период индустриального развития финансовые сбои в форме разорения банков становились преимущественно предпосылкой дальнейших промышленных спадов, то в постиндустриальном мире проявляющаяся очередность видоизменилась. Финансовая сфера достигла столь крупного масштаба, что стала относительно самостоятельным экономическим блоком, развивающимся по своим закономерностям. В частности, возникла полоса кризисов, которая преимущественно задевала финансовую сферу и относительно слабо затрагивала сферу производства. Некая самостоятельность финансового хозяйства, таким образом, породила и относительную независимость финансовых сбоев. В процессе развития (т. е. усложнения внутренней структуры) финансовой сферы следует видеть причину более широкого и многоаспектного проявления финансовых кризисов.

В современной экономике наблюдается определенный парадокс: несмотря на то что финансовый кризис может не приводить к резкому спаду производства, экономические потери от него стали в последние десятилетия существенно возрастать, принося странам миллиардные убытки. При этом следует, однако, учитывать, что в размерах убытков значатся в немалой мере финансовые потери самих фирм как активных соучастников финансовых рынков. Эти последствия отражаются на социально-экономическом положении страны преимущественно косвенно (например, через снижение платежей налогов в бюджет). Спады же в материальной сфере, как показали последние десятилетия, устраняются, как правило, относительно быстро.

Согласно существующим оценкам, средний ущерб от финансовых кризисов стал достигать в последнюю четверть XX в. примерно 30% ВВП (включая социальные издержки, рост безработицы, снижение доходов населения). Наглядным примером является сбой, произошедший на фондовом рынке США 19 октября 1987 г. («черный понедельник»), в течение которого акции американских корпораций подешевели почти на 25%, что стало причиной краха многих крупных бирж мира.

В отечественной экономической науке эволюционировало и само представление о финансовых кризисах. До XXI в. данный термин воспринимался экономистами как понятие, сопряженное с состоянием финансов государства. Финансовый кризис трактовался лишь как форма сбоя в бюджете страны (проблема резко возросшего дефицита, ведущая затем к инфляционным последствиям). По мере приобщения российской экономической науки к мировым терминологическим традициям, складывающимся во второй половине XX в. преимущественно в англо-американском экономическом пространстве, стало меняться и восприятие отечественными экономистами категории «финансовые кризисы».

Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева дают следующее определение финансового кризиса: «Глубокое расстройство государственной финансовой, денежной системы, проявляющееся в резком несоответствии доходов бюджета их расходам, в нестабильности и падении валютного курса национальной денежной единицы, во взаимных неплатежах экономических субъектов, в несоответствии денежной массы в обращении требованиям закона денежного обращения»1. Такой кризис часто сопровождается инфляцией. Обычно он является частью более общего экономического кризиса, прежде всего кризиса производства. Известны отдельные финансовые кризисы, вызванные войнами и другими чрезвычайными экономическими и политическими событиями, а также порождаемые циклическими и экономическими кризисами перепроизводства2.

Мир в кризисных сетях

Современный финансовый кризис отличается как глубиной, так и размахом. Он, пожалуй, впервые после Великой депрессии охватил весь мир. В основе кризиса лежат макроэкономические, микроэкономические и институцио- нальные причины. Ведущей макроэкономической причиной оказался избыток ликвидности в экономике США, что в свою очередь, определялось многими факторами, включая общее снижение доверия к странам с развивающимся после кризиса 1997-1998 гг. рынком; инвестирование в американские ценные бумаги странами, накапливающими валютные резервы (Китай) и нефтяные фонды (страны Персидского залива); политику низких процентных ставок, которую проводила ФРС в 2001-2003 гг, пытаясь предотвратить циклический спад экономики США. Согласно данным межстрановых исследований, охватывавших длительные временные периоды, кредитная экспансия является одним из типичных условий финансовых кризисов. Таким образом, риски развития кризиса в результате ослабления денежно-кредитной политики, реализовавшиеся в 2007-2008 гг, - не исключение, а общее правило.

На этом фоне наступлению кризиса способствовали и микроэкономические факторы - развитие новых финансовых инструментов, прежде всего структурированных производных облигаций. Считалось, что они позволяют снизить риски, распределяя их среди инвесторов и обеспечивая правильную оценку. На самом деле использование производных инструментов фактически привело к маскировке рисков, связанных с низким качеством субстандартных ипотечных кредитов, и к их непрозрачному распределению среди широкого круга инвесторов.

Наконец, в числе институциональных причин отметим недостаточный уровень оценки рисков как регуляторами, так и рейтинговыми агентствами.

Региональное неравенство

Логика развития мировых кризисных процессов, которую, к сожалению, повторяет Россия, развивается в направлении от финансового кризиса к банковскому и далее, к кризису в реальном секторе экономики. Все это свидетельствует о том, что, в отличие от предыдущих кризисных периодов в развитии мировой экономики (например, предыдущего финансового кризиса 1998 г), современные процессы связаны с системными причинами и ведут к углублению системного экономического кризиса. Ожидается, что в 2009 г. и в период 2010-2011 гг. внешние условия развития российской экономики ухудшатся по сравнению с предшествующим трехлетним периодом. В текущем году ожидается замедление роста спроса в группе стран - ведущих импортеров российских товаров, а также снижение темпов роста потребительских цен в странах - ведущих поставщиках товаров в Россию, равно как и то, что низкие цены на сырьевые товары будут воздействовать на отечественную экономику в направлении ограничения темпов экономического роста и сдерживания инфляции.

По мнению В.И. Самарухи и Т.Г. Красновой, оценить уровень и последствия мирового кризиса можно, лишь оценив реальные масштабы происходящих явлений3. Между тем большинство российских экспертов оценивают их весьма поверхностно, поскольку не обладают реальной объективной информацией. Так, по оценке Всемирного банка (ВБ), мировая реальная экономика может произвести продукции в год на 53 трлн4 долл. Данная цифра фигурирует во многих отчетах ВБ и МВФ. Каковы же истинные масштабы совокупного фиктивного капитала, включая различные ценные бумаги, сказать сложно, поскольку официальных данных по этому поводу нет. Многие зарубежные эксперты отмечают, что общая сумма сделок равна приблизительно 300 трлн долл., т. е. фиктивный капитал в 5,7 раза превышает объем реальной экономики. Некоторые экономисты данное состояние мировой экономики характеризуют как коллапс спекулятивно-виртуальных денег, который образовался в результате многократного оборота товаров на биржевых торгах. Следует обратить внимание на тот факт, что оценки масштабов избыточного фиктивного капитала весьма разноречивы. Соответственно, столь же различны и прогнозы последствий кризиса.

Согласно заявлению главы Министерства финансов А. Кудрина в 2009 г. бюджет недополучит доходов на сумму 1,5-2 трлн руб., которые правительству придется заместить из резервного фонда5. По мнению Кудрина, 2009 г. станет самым трудным для российской и мировой экономики со времени окончания Второй мировой войны.

Правительство РФ в целях предотвращения негативных последствий финансового кризиса внесло изменения в Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации». Теперь возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100% суммы депозита, но не более 700 тыс. руб. (раньше было 100 тыс. руб.). Это дает населению некоторую уверенность в возврате своих вкладов. Минус же лишь в том, что данная правовая норма не страхует вклады от инфляции.

Своевременно внесены изменения и в закон «О Центральном банке Российской Федерации (Банке России)». Теперь Центральный банк сможет предоставлять кредитным организациям, имеющим рейтинг не ниже установленного уровня, кредиты без обеспечения на срок не более 6 мес. Это позволяет Центральному банку осуществлять поддержку текущей ликвидности самых устойчивых и динамичных банков РФ.

В середине октября 2008 г. вступил в силу Федеральный закон «О дополнительных мерах по поддержке финансовой системы Российской Федерации». В целях обеспечения возможности предоставления Внешэкономбанком кредитов Центральный банк РФ размещает в нем депозиты на общую сумму 50 млрд руб. На депозиты сроком до 31 декабря 2019 г. в этом же банке размещаются и средства Фонда национального благосостояния (на сумму не более 450 млрд руб. по ставке 7% годовых). Кроме того, Центральный банк РФ предоставляет Сберегательному банку РФ субординированные кредиты на сумму 500 млрд руб. на срок до 31 декабря 2019 г. по ставке 8% годовых.

По мнению В.И. Самарухи и Т.Г. Красновой6, гораздо более грамотным решением представляется обещанное министром финансов Кудриным предоставление субординированных кредитов 100 российским банкам на общую сумму 950 млрд руб. сроком на 5 лет.

Эффективность государственной антикиризисной программы, проводимой Правительством РФ в настоящее время, сложно оценить. Несмотря на все попытки, предпринимаемые правительством, избежать негативного влияния мирового финансового кризиса на национальную экономику, до сих пор остановить не удалось. Российский кризис может иметь свою отличительную особенность - скорее всего он неравномерно распределится между российскими регионами, некоторые из которых будут испытывать более серьезные экономические проблемы по сравнению с другими. Уже сегодня признаки этого кризисного неравенства проявляются в некоторых регионах страны.

Пути выхода

Полагаем, что при разработке бюджетной политики субъектов РФ в условиях современного финансового кризиса необходимо решить следующие задачи.

-

1. Использовать меры фискальной политики для решения острых социальных проблем. Среди них, с одной стороны, снижение уровня жизни граждан и рост безработицы, а с другой - замедление развития отраслей социальной сферы. Здесь важен выбор мер стимулирующей политики, чтобы помощь получали именно те, кто в ней действительно нуждаются, а бюджетные расходы не приводили к дополнительному росту инфляции.

-

2. Организация поддержки реального сектора экономики в условиях возможной рецессии. Во избежание резкого спада в реальном секторе экономики в силу неблагоприятных внешних условий и внутренней нестабильности и связанных с этим экономических и социальных последствий необходимы стимулирующие меры со стороны администрации регионов, например снижение ставок налогообложения, взимаемых в связи с применением упрощенной системы налогообложения, либо ставок налога на прибыль организаций, зачисляемого в бюджеты региона.

-

3. Развитие малого бизнеса и самозанятости населения. В условиях финансового кризиса вопросы поддержки малого и среднего бизнеса приобретают особое значение, так как именно малый бизнес имеет возможность начать собственное дело, обеспечить дополнительную занятость и рост производства за счет предоставления субсидий субъектам малого предпринимательства на возмещение части затрат при получении кредитных ресурсов и ведении бизнеса, на оказание поддержки стартующему бизнесу.

-

4. Снижение затрат в системе управления за счет оптимизации расходных обязательств органов исполнительной власти, усиление финансовой дисциплины при расходовании бюджетных средств.

В апрельском (2009 г.) докладе МВФ содержится прогноз темпов прироста ВВП по крупнейшим странам мира, в том числе России. По оценкам экспертов, темпы прироста ВВП России в 2008 г. будут около 7%, а официальный уровень инфляции -14%. Следует отметить, что прогнозируемый рост объемов ВВП в 2008 г. вполне возможен, учитывая неплохие темпы экономики за 10 мес. Возникает же вопрос о размере реальной инфляции и темпах роста в 2009 г, поскольку реальный сектор экономики уже сейчас начал чувствовать нехватку средств не только для инвестиций, но и для пополнения оборотных капиталов.

Как отметил А. Кудрин7, с учетом нового макроэкономического прогноза правительство будет вносить корректировки в бюджет. В 2009 г. не только появится дефицит бюджета, но его величина будет значима при условии проведения антикризисных мер. 2010-2011 гг. должны стать годами выхода на более приемлемую величину дефицита, с точки зрения долгосрочной макроэкономической устойчивости. В 2010 г. дефицит не должен превысить 5% ВВП, а в 2011 г-3%.

В. Путин озвучил планы по увеличению финансовой помощи субъектам РФ. Планируется, что ее общий объем вырастет на 300 млрд руб., дотации для обеспечения сбалансированности региональных бюджетов - в размере 150 млрд руб., дополнительные бюджетные кредиты сроком до 3 лет в том же размере8. Правительство одобрило также изменения в Бюджетном кодексе, расширяющие полномочия органов власти субъектов РФ по предоставлению финансовой помощи нуждающимся в ней муниципалитетам. Тем не менее проблему выпадающих доходов регионов это кардинальным образом не решает, но речь идет о существенных поддерживающих мерах. Ключевыми вопросами остаются эффективность финансового планирования на региональном уровне, в том числе эффективность расходов, и обеспечение целевого расходования средств.

К развитию хозяйственной инициативы

Важным условием обеспечения эффективности использования бюджетных средств и определения путей ее повышения является постоянное совершенствование методов планирования и финансирования бюджетных расходов и доходов. Причем без существенных изменений бюджетного планирования сложно выработать подход к определению очевидных результатов финансирования бюджетных расходов. Отсутствие обоснованной системы показателей эффективности расходования бюджетных средств, характерное для ежегодного бюджетирования и, по большому счету, наследуемое при переходе к многолетнему распределению финансовых ресурсов, может оказать негативное влияние на широкое применение более прогрессивного подхода на этапе как становления, так и его активного внедрения.

В последние годы субъекты Федерации получили определенные права в области налогообложения и распоряжения региональной собственностью. В результате укрепилась зависимость доходной базы бюджета субъектов Федерации от эффективности управления процессом формирования собственной финансовой базы. Существующие доходные источники нельзя признать исчерпывающими, что является причиной несбалансированности бюджетов субъектов Федерации. Отсюда упорядочение финансового обеспечения полномочий субъектов РФ становится важнейшим условием укрепления российской государственности на основе принципов финансовой самостоятельности и федерализации.

Между тем в настоящее время отсутствуют эффективные стимулы роста доходов бюджетов субъектов Федерации, что ведет к появлению большого числа хронически дотационных территорий. Плавное выравнивание бюджетов за счет дотаций и субвенций создает у региональных органов власти иждивенческие настроения и не способствует в них развитию хозяйственной инициативы. По сути игнорируется принцип функционирования финансовых кругооборотов в рамках бюджета - их объективная связь со сферой производства товаров и услуг. Отход от плановой методики, основывающейся на балансовых методах, не компенсировался разработкой методики прогнозирования доходов бюджетов разных уровней, характерных для рыночного хозяйствования. Поэтому существует необходимость совершенствования механизма прогнозирования доходной части региональных бюджетов, повышения уровня собственных доходов регионов.

По нашему мнению, при формировании доходов региональных бюджетов необходим системный учет факторов, прежде всего организационно-правовых и внутренних, определяющих региональные особенности и самообеспеченность регионов. Основными факторами, от которых зависит величина бюджета, остаются:

-

- социально-экономические;

-

- связанные с изменением налогового и бюджетного законодательства;

-

- связанные с деятельностью налогоплательщиков.

Так, наибольшее влияние по группе социально-экономических факторов оказывает налоговая база территории. Применяемые методы и подходы в прогнозировании налоговых доходов бюджетов не гарантируют в достаточной мере объективную оценку предстоящих поступлений в местные, региональные и федеральный бюджеты и связаны с высоким уровнем неопределенности, что приводит к принятию неверных управленческих и финансовых решений.

Подтверждением этого может служить факт отсутствия единого подхода к оценке доходных возможностей регионов и их муниципальных образований, в то время как в условиях усиления их роли в регулировании различных аспектов социально-экономической жизни в России возрастает значение объективных оценок их доходных возможностей и финансового самообеспечения. Поэтому прогнозирование доходов региональных и местных бюджетов требует совершенствования как методологии, так и методики, а показатели налогового потенциала и собираемости налогов должны стать основополагающими инструментами бюджетно-налогового планирования.

Прогнозный инструментарий

Методы прогнозирования можно разделить на две группы. Первую группу составляют эвристические методы, т. е. методы с преобладанием субъективных начал (интуиции, опыта, экспертных оценок, опросов и т. д.). Вторая группа представлена экономико-математическими методами, в которых превалирует объективное начало. При их использовании структура моделей уста- навливается и проверяется экспериментально в условиях, допускающих объективное наблюдение и измерение.

Методы прогнозирования начиная с 1970-х гг. обогащаются и совершенствуются в мировой экономической науке и практике нарастающими темпами. Особую роль в этом играют два фактора. Во-первых, экономические кризисы в последней четверти века вынудили экономистов и менеджеров разных стран искать адекватные методы управления. В результате резко расширился прогнозный инструментарий. Во-вторых, широкое распространение получила вычислительная техника. Это позволило преодолеть существующие вычислительные сложности математического аппарата и значительно расширить круг пользователей.

Несмотря на определенную стабильность макроэкономики, непосредственно в налоговой сфере происходили некоторые изменения в структуре и распределении налогов, которые по мере понижения уровня бюджета играли все большую роль. Однако на уровне страны в целом такие изменения не играли заметной роли в динамике сбора налогов и поддавались формальной корректировке. На уровне района такие изменения уже имели существенное значение. Сложившаяся ситуация вызывает необходимость применения адаптивных методов прогнозирования, поскольку могут быть заданы параметры модели, позволяющие регулировать удельные веса данных временного ряда (скажем, задавать превалирующее значение последним данным, чтобы учесть большинство таких изменений).

Адаптивная модель путем последовательного включения в нее данных настраивается (самообучается) с учетом вновь вводимых. Ошибки прогноза по мере поступления новых данных поступают на вход системы и позволяют откорректировать модель. Гибкость модели и ее самонастройка с учетом ошибок делают модель в достаточной степени приемлемой для практики. Однако организация финансов в России, подвижность ее низших звеньев вызывают целесообразность учета конкретных обстоятельств функционирования объекта моделирования.

Появляется необходимость увеличения инерционности временного ряда, которого можно достичь двумя путями. Классификация районов по уровню социально-экономического развития предполагает выделение групп районов с более однородными показателями. Тогда суммарные величины временного ряда таких групп позволят увеличить его инерционность. На основе предварительного анализа налоговых поступлений методом канонических корреляций могут быть выделены группы налогов, изменяющихся примерно одинаково. В таком случае группировка этих налогов также будет способствовать увеличению инерционности динамического ряда. Данные направления предварительного анализа помогут значительно поднять чувствительность эконометрической модели и, соответственно, улучшат качество прогноза.

Низкий уровень бюджета требует подключить к уточнению модели экспертные методы, а также индикативное планирование. На районном уровне известны предприятия, существенно влияющие на налоговые поступления.

Изменения в структуре и распределении налогов, в деятельности предприятий учитываются путем коррекции данных, полученных в эконометрической модели.

Таким образом, введение в систему экономико-математических методов экспертных оценок и методов индикативного планирования позволяет построить точную модель прогноза доходов бюджета на региональном и районном уровнях. Отметим, что крупные субъекты Федерации (например, Москва,) имеют высокую инерционность своего хозяйства, позволяющую упростить данную методику за счет исключения ряда методов из системы прогнозирования.

На примере Бурятии

Основываясь на динамике налоговых поступлений в Республике Бурятия, мы построили прогнозы их возможных изменений. В табл. 1 приведены помесячные поступления налоговых доходов с января 2004 г. по декабрь 2007 г. (всего) без разделения на доходы федерального, республиканского и местных бюджетов.

Таблица 1

Налоговые доходы Республики Бурятия в бюджеты всех уровней в 2004-2007 гг., тыс. руб.

|

Месяц |

2004 |

2005 |

2006 |

2007 |

|

Январь |

876 935 |

1 708 948 |

2 076 007 |

1 231 694 |

|

Февраль |

701 101 |

1 728 481 |

2 459 420 |

846 623 |

|

Март |

1 259 393 |

1 849 992 |

2 477 204 |

1 690 235 |

|

Апрель |

2 136 617 |

1 758 829 |

1 910 765 |

1 376 684 |

|

Май |

1 053 282 |

1 499 963 |

2 921 238 |

1 879 502 |

|

Июнь |

1 131 094 |

1 427 282 |

2 585 433 |

1 512 825 |

|

Июль |

195 137 |

1 394 902 |

2 132 191 |

2344 140 |

|

Август |

917 856 |

1 310 242 |

2 333 428 |

1 443 117 |

|

Сентябрь |

857 267 |

1 546 974 |

2 359 101 |

2 351 188 |

|

Октябрь |

1 275 043 |

1 461 098 |

2 701 702 |

2 281 840 |

|

Ноябрь |

866 602 |

1 423 545 |

2 730 066 |

2 654 730 |

|

Декабрь |

972 774 |

1 770 500 |

2 093 905 |

2 665 092 |

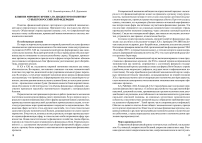

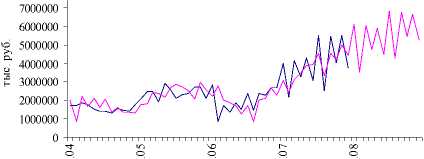

Как видно из таблицы, налоговые доходы существенно различаются по месяцам, причем отличия эти носят системный характер, г е. налицо влияние сезонности. Так, большие значения показателя в апреле объясняются тем, что в этом месяце происходят платежи по годовым балансам, налоги по упрощенной системе налогообложения (УСНО) за год. В декабре платится дважды подоходный налог, единый социальный налог, взносы на обязательное пенсионное страхование. В мае происходит оплата налога на доходы физических лиц по декларациям о доходах. В начальные месяцы кварталов платят налоги малые предприятия: прибыль, НДС, имущество, УСНО и налог на вмененный налог, окончательные расчеты по платежам крупных предприятий. В то же время на январь, февраль, март, сентябрь, октябрь, помимо ежемесячных платежей (подоходного налога, акцизов, налога на использование природных ресурсов и т. д.), годовых и квартальных платежей не приходится. Таким образом, налоговая система предполагает неравномерность поступления налоговых доходов по месяцам, что находит отражение в выраженной сезонности временного ряда. График налоговых поступлений изображен на рис. 1.

м есяцы

---Налоговые доходы

Рис. 1. Налоговые доходы в бюджеты всех уровней в 2004-2007 гг.

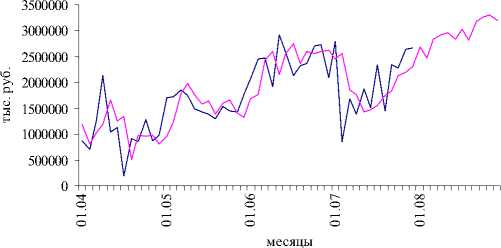

Прогнозирование общей суммы налоговых поступлений на 2008 г. по Республике Бурятия с помощью метода экспоненциального сглаживания показало, что оптимальной для данного ряда динамики является модель с линейным трендом и аддитивной сезонностью (рис. 2). Средняя относительная ошибка прогноза составляет 14,9%, что является неудовлетворительным результатом.

---Исходные данные ---Прогноз

Рис. 2. Прогноз налоговых доходов (всего) бюджетов всех уровней на 2008 г.

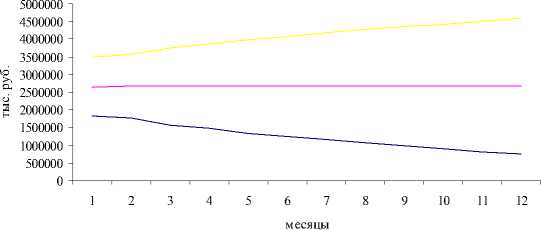

Получение прогноза с помощью модели АРПСС показало, что наилучшей является модель АРПСС (1,1,0), которая имеет следующие характеристики (таб. 2).

Таблица 2

Характеристики модели АРПСС (1,1,0), полученной для общей суммы налоговых поступлений

|

Показатели |

Параметр |

Стандартная ошибка |

Сзначение |

Значимость |

|

pW |

-0,538792 |

0,125584 |

-4,29029 |

0,000091 |

Найдем по таблице распределения Стьюдента t^UV-1 ;?)= t^ (47;0,05) =2,01.

Из полученных результатов следует, что параметр р(1) значимо отличается от нуля. Анализ остатков временного ряда показал, что автокорреляция отсутствует, статистика Дабина-Уотсона равна 1,99. На рис. 3 представлен прогноз налоговых поступлений на 2008 г.

----Граница доверительного интервала---Прогноз Граница доверительного интервала

Рис. 3. Прогноз налоговых поступлений (всего) бюджетов всех уровней на 2008 г.

Между тем полученные результаты можно заметно улучшить, если применить предварительную обработку данных с помощью компонентного анализа. Всего в перечень налоговых поступлений в бюджеты всех уровней, собираемых на территории Республики Бурятия, входят 48 видов налогов и сборов. Для улучшения аналитических возможностей исходных данных сгруппируем все виды налогов по экономическому признаку: налог на прибыль, подоходный налог, единый налог, налог на добавленную стоимость, акцизы всех видов, налог на имущество всех видов, налоги на природные ресурсы всех видов, земельные налоги, единый социальный налог, прочие налоги. Очевидно, что разные сроки уплаты разных налогов разными плательщиками обусловлива- ют различную колеблемость этих налоговых поступлений. Для повышения устойчивости исходного временного ряда считаем, что было бы полезно объединить налоги по признаку вариативности, выделяя разные налоги с одинаковой сезонностью уплаты.

Анализ матрицы факторных нагрузок после вращения показывает, что первая главная компонента тесно коррелирует с налогом на имущество, акцизами, земельным налогом. Вторая главная компонента тесно связана с единым налогом, налогом на природные ресурсы всех видов, единым социальным налогом. Третья главная компонента оказывает наибольшее влияние на подоходный налог и НДС, четвертая - с налогом на прибыль и прочими налогами.

Построим прогноз с помощью моделей АРПСС и экспоненциального сглаживания для каждой главной компоненты, затем результаты прогнозирования просуммируем и подставим в исходную модель.

С этой целью построим новый сводный показатель по следующему правилу:

-

1) первые 36 значений переносим из первого сводного показателя со сдвигом вперед на 12 мес;

-

2) дополняем полученный ряд прогнозными значениями, которые являются суммой прогнозных значений 1-3 укрупненных налогов.

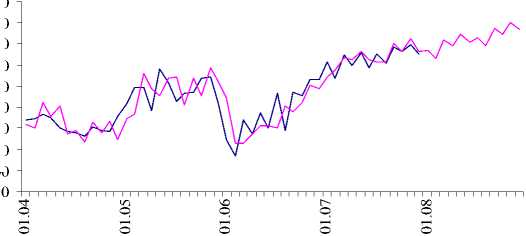

Результаты представлены на рис. 4 и 5.

месяцы

---Исходные данные ---Прогноз

Рис. 4. Прогноз совокупных налоговых поступлений с учетом раздельного прогнозирования методом АРПСС на 2008 г.

Характеристики модели, составленной с учетом раздельного прогнозирования с помощью аппарата АРПСС, демонстрируют более высокое качество прогноза. Средняя ошибка прогноза составляет 1,7%, что в 8,8 раз ниже средней ошибки, полученной при прогнозировании налоговых поступлений по исходным данным.

8000000 1

месяцы

---Исходные данные---Прогноз

Рис. 5. Прогноз совокупных налоговых поступлений с учетом раздельного прогнозирования методом экспоненциального сглаживания на 2008 г.

Расчеты показали, что средняя ошибка прогноза в модели, построенной с учетом раздельного прогнозирования методом экспоненциального сглаживания, составляет 4%. Качество модели улучшилось, но не превысило аналогичных показателей предыдущей модели. Отсюда вывод: частные прогнозы, составленные на основе моделей АРПСС, дают лучший результат по сравнению с аналогичными значениями, полученными методом экспоненциального сглаживания.

Следовательно, на основе проведенного анализа методики налогового прогнозирования целесообразно проведение частых прогнозов налоговых поступлений, чтобы на их основе разработать универсальную (единую) методику планирования налоговых поступлений в бюджеты различных уровней. Предложенная методика позволит учесть практически все особенности и параметры процесса налогового планирования, рассчитать изменение итога бюджета и каждой отдельной статьи, что весьма актуально в условиях финансового кризиса. Ведь от правильности определения и полноты сбора налогов зависит объем средств, находящихся в ведении правительства, для решения насущных государственных проблем функционирования и развития.

Список литературы Влияние мирового кризиса на бюджетную политику субъектов Российской Федерации

- Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. М., 2006.

- Большой экономический словарь/под ред. А.Н. Азрилияна. М., 2002.

- Самаруха В.И., Краснова Т.Г. О некоторых особенностях экономического кризиса в России // Известия Иркутской государственной экономической академии. 2008. № 6 (62). С. 58-62.

- Экономика и жизнь. 2008. № 29.

- Кудрин А. Мировой финансовый кризис и его влияние на Россию//Вопросы экономики. 2009. № 1.

- Самаруха В.И., Краснова Т.Г. О некоторых особенностях экономического кризиса в России // Известия Иркутской государственной экономической академии. 2008. № 6 (62). С. 58-62.

- Антикризисные меры для властей разных уровней: Региональная политика. 2009. 9-15 марта. http://www.ancentr.ru/modules/analitical_comments/rpfc_160309.html