Влияние пространственной концентрации финансовых институтов на инвестиционный потенциал приграничных территорий

Автор: Филатова Н.Г.

Журнал: Региональные проблемы @regionalnye-problemy

Рубрика: Социально-экономические основы устойчивого развития регионов

Статья в выпуске: 2-3 т.24, 2021 года.

Бесплатный доступ

В работе исследуется взаимосвязь факторов пространственной концентрации финансовых институтов и инвестиционного потенциала приграничных территорий. Проведен сравнительный анализ пространственной структуры системы финансовой поддержки предпринимательства в приграничных регионах Сибирского и Дальневосточного федеральных округов. Рассмотрены последствия неравномерной концентрации финансовых институтов для региональных экономических систем.

Пространственное развитие, финансовые институты, инвестиционный потенциал, приграничные территории

Короткий адрес: https://sciup.org/143176841

IDR: 143176841 | УДК: 336.714(571) | DOI: 10.31433/2618-9593-2021-24-2-3-183-187

Текст научной статьи Влияние пространственной концентрации финансовых институтов на инвестиционный потенциал приграничных территорий

Одним из ключевых условий повышения инвестиционной привлекательности приграничных регионов РФ является развитие институциональной системы финансовой поддержки предпринимательства, что в свою очередь определяет доступность финансовых ресурсов для инвестиционных целей.

Представленная в регионах инфраструктура финансовой поддержки предпринимательства может существенно отличаться по ряду показателей: уровню локальной концентрации региональных и столичных банков, степени развития партнерской сети региональной гарантийной системы, характеру кооперационных связей меж- ду институциональными инвесторами, предпринимателями и региональными органами власти (устойчивость горизонтальных и вертикальных взаимосвязей).

Для региональных экономических систем пространственная концентрация финансовых институтов развития может иметь как положительные, так и негативные последствия. К положительным эффектам относят стимулирование экономической, инвестиционной и инновационной активности в регионе, усиление локальной конкуренции в банковском секторе. В качестве отрицательных эффектов выделяют:

-

- процессы миграции финансовых

ресурсов из периферийных районов в экономические центры (миграция бизнеса, сокращение количества субъектов малого и среднего бизнеса);

-

- централизация финансовой системы и сокращение регионального банковского сектора [1];

-

- формирование инвестиционно непривлекательных территорий, что в дальнейшим обостряет проблемы интеграции периферийных регионов в единое экономической пространство [3];

-

- концентрация государственных компаний на растущих рынках: вследствие «неразвитых» институтов поддержки государство становится основным инвестором.

Наиболее остро последствия неравномерной пространственной концентрации финансовых институтов могут прослеживаться в приграничных регионах, актуализируя вопросы их экономической безопасности и трансграничной экономической интеграции.

Результаты корреляционно-регрессионного анализа панельных данных по динамике количества финансовых институтов и инвестиционного потенциала в 85 субъектах РФ за период 2000–2019 гг. свидетельствуют о наличии статистически значимой связи между показателями концентрации региональных банков и инвестиционным потенциалом региона (коэффициент линейной корреляции Пирсона составляет 0,89). В качестве переменных факторов в регрессионную модель также включены: количество столичных банков в регионе, количество венчурных фондов, объем гарантий и поручительств, выданных региональными гарантийными организациями, показатель рыночной активности в банковском секторе (показатель GAP, рассчитываемый по методике ЦБ РФ, отражает развитие конкурентного окружения банка-лидера в регионе). Коэффициент детерминации регрессии (R-квадрат) равен 0,94, что указывает на значимость разработанной модели.

На основе регрессионной модели можно сделать общий вывод: факторы пространственной концентрации финансовых институтов поддержки предпринимательства оказывают положительное влияние на инвестиционный потенциал региона. Усиление пространственной концентрации приводит к росту инвестиционного потенциала региона. Низкая пространственная концентрация финансовых институтов в регионе выступает сдерживающим фактором развития инвестиционного потенциала.

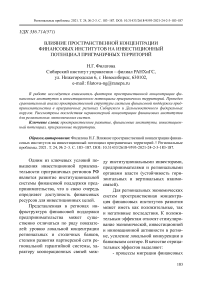

По степени влияния пространственной концентрации финансовых институтов на инвестиционный потенциал приграничные регионы РФ можно разделить на две группы: с высокой и низкой пространственной концентрацией. В табл. приведен сравнительный анализ приграничных регионов Сибирского (СФО) и Дальневосточного федеральных округов (ДФО).

К регионам с высокой пространственной концентрацией в СФО можно отнести Новосибирскую и Омскую области, в ДФО – Приморский край. Здесь значения показателей инвестиционного потенциала самые высокие (1,6%, 0,9% и 1,2% соответственно). Регионы, в которых отсутствует как минимум один из факторов, характеризуются низкой пространственной концентрацией, в

Таблица

Показатели пространственной концентрации институтов финансовой поддержки предпринимательства в регионах СФО и ДФО на 01.01.2019 г.

Indicators of spatial concentration of the financial institutions for financial support of business in the regions of the SFD and the FEFD as of 01.01.2019

Table 1

|

Приграничные регионы |

Количество региональных банков и их филиалов, ед. |

Количество столичных банков в регионе, ед. |

Количество венчурных фондов, ед. |

Объем гарантий и поручительств, млн. руб. |

Показатель рыночной активности |

Инвест. потенциал, % |

|

Высокая пространственная концентрация финансовых институтов |

||||||

|

СФО: |

||||||

|

Новосибирская область |

4 |

34 |

4 |

1338,3 |

30 |

1,6 |

|

Омская область |

2 |

7 |

1 |

859,5 |

16 |

0,9 |

|

ДФО: |

||||||

|

Приморский край |

8 |

11 |

1 |

2097,3 |

25 |

1,2 |

|

Низкая пространственная концентрация финансовых институтов |

||||||

|

СФО: |

||||||

|

Алтайский край |

2 |

3 |

0 |

883,4 |

25 |

1,1 |

|

Республика Алтай |

1 |

1 |

0 |

0 |

19 |

0,2 |

|

Республика Тыва |

1 |

2 |

0 |

30 |

36 |

0,2 |

|

ДФО: |

||||||

|

Республика Бурятия |

0 |

3 |

0 |

67,4 |

39 |

0,7 |

|

Забайкальский край |

0 |

2 |

0 |

315,2 |

14 |

0,6 |

|

Хабаровский край |

0 |

16 |

1 |

4998,7 |

39 |

1 |

|

Амурская область |

2 |

5 |

0 |

65,5 |

15 |

0,5 |

|

Еврейская автономная область |

0 |

1 |

0 |

22,5 |

12 |

0,2 |

Примечание: составлено автором по данным по данным ЦБ РФ, Российской ассоциации венчурного инвестирования, аналитического агентства RAEX, Корпорации МСП

СФО это Алтайский край, Республика Алтай, Республика Бурятия; в ДФО – Республика Бурятия, Забайкальский край, Хабаровский край, Амурская область, Еврейская АО. Показатели инвестиционного потенциала в данных регионах ниже 1%.

Также отметим тенденцию к сокращению регионального банковского сектора за период с 2000 по 2019 гг. (количество региональных банков с филиалами сократилось более чем в 5 раз) [2], которая характерна не только для регионов СФО и ДФО, но и в целом для РФ.

При этом Алтайский и Хабаровский края можно рассматривать как переходные регионы, способные повысить свой инвестиционный потенциал при условии развития финансовой инфраструктуры.

Таким образом, для большинства регионов Сибирского и Дальневосточного федеральных округов характерна низкая пространственная концентрация финансовых институтов поддержки предпринимательства, что сдерживает рост инвестиционного потенциала регионов и является причиной слабой интегрированности приграничных территорий в международное экономическое пространство. Основным стратегическим направлением социально-экономического развития данных регионов является диверсификация отраслевой структуры экономики за счет развития малого и среднего предпринимательства в непрофильных для региона отраслях, что актуализирует вопросы доступности кредитных источников финансирования инвестиционных проектов.

Несмотря на развитие цифровых банковских технологий, фактор локализации институтов поддержки предпринимательства (региональных и столичных банков, гарантийных организаций, венчурных фондов и прочих институтов развития) остается значимым для стимулирования инвестиционной активности бизнеса в регионе. Количественные параметры оценки пространственной концентрации финансовых институтов могут быть полезны при разработке мероприятий по оптимизации институтов развития и совершенствованию их инвестиционных стратегий в приграничных регионах РФ.

Список литературы Влияние пространственной концентрации финансовых институтов на инвестиционный потенциал приграничных территорий

- Агеева С.Д., Мишура А.В. Влияние пространственной концентрации банковского сектора России на кредитование регионов и малого и среднего бизнеса // Вопросы экономики. 2019. № 1. С. 92-108. DOI: 10.32609/0042-8736-2019-1-92-108

- Количественные характеристики банковского сектора Российской Федерации. URL: http://www.cbr.ru/statistics/bank_sector/lic/ (дата обращения 05.01.2021)

- Пространственное развитие современной России: тенденции, факторы, механизмы, институты / под ред. Е.А. Коломак. Новосибирск: ИЭОПП СО РАН, 2020. 502 с