Влияние специальных налоговых режимов на развитие малого предпринимательства в регионе

Автор: Коновалов В.Н.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-1 (63), 2020 года.

Бесплатный доступ

Развитие экономики любого государства тесно взаимосвязано с развитием малого бизнеса - значимой составляющей рыночной системы хозяйствования в современном мире. Без малого бизнеса не могут полноценно развиваться и работать ни экономика, ни общество. Налоговая система Российской Федерации, действующая в настоящий момент, отличается использованием специальных налоговых режимов - их предназначение в том, чтобы формировать самые благоприятные финансового-экономические условия для компаний, относящихся к малому бизнесу и индивидуальным предпринимателям (ИП). Выбирая для себя систему налогообложения, малый бизнес должен останавливать внимание на тех вариантах, которые наилучшим образом соответствуют виду деятельности, возможностям и интересам.

Налоги, налоговые режимы, усн, енвд, патент, налоговая нагрузка, малое предпринимательство, налоговое стимулирование

Короткий адрес: https://sciup.org/170190057

IDR: 170190057 | DOI: 10.24411/2411-0450-2020-10409

Текст научной статьи Влияние специальных налоговых режимов на развитие малого предпринимательства в регионе

Не вызывает сомнений тот факт, что развитие малого предпринимательства помогает экономическому росту как в целом мировой экономики, так и отдельно взятых стран. В экономически развитых государствах, таких как Япония или США, доля малого и среднего бизнеса составляет примерно 50%, в Евросоюзе - в среднем 70%. В развивающихся странах малое предпринимательство прогрессирует столь же внушительными темпами - например, в Бразилии и Китае весь производимый ВВП на 60% обеспечивается малым предпринимательством. Такой вид бизнеса имеет существенное значение для обеспечения занятости населения, поскольку активно создает новые рабочие места. Так, в некоторых государствах (Япония, Египет, Китай) до 80% трудоспособного населения занято именно в малом предпринимательстве. В США и Европейском союзе эта цифра находится в диапазоне от 55 до 70% [1]. В Российской Федерации ситуация сложилась совершенно другая. Малое предпринимательство составляет только 10% от всего ВВП страны, и не более 20% трудоспособного населения занято в этом секторе хозяйственной деятельности. По этой причине малое предпринимательство на данный момент не имеет большого зна- чения при обеспечении государственных финансовых потребностей [2].

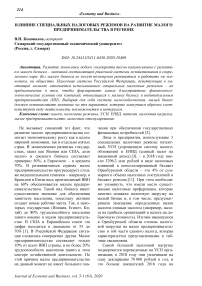

Лица и предприятия, использующие 3 специальных налоговых режима: патентный, УСН (упрощенную систему налогообложения) и ЕНВД (единый налог на вмененный доход) [3], - в 2018 году внесли 3296,3 млн рублей в виде налоговых вливаний в консолидированный бюджет Оренбургской области - это 4% от суммарного объема налоговых поступлений в бюджет региона [11]. При этом необходимо упомянуть, что имели место существенные налоговые преференции, которые заметно снижали налоговую нагрузку на малый бизнес и, в том числе, предусматривали замещение определенных видов налогов единым налогом (например, налога на прибыль организаций и налога на добавочную стоимость). Изучим имеющуюся в Оренбургской области степень налоговой нагрузки на малое предпринимательство в той части единого налога, которая характеризуется представленными в таблице сведениями.

Самой большой налоговой нагрузке подвергаются переведенные на УСН организации; в 2018 году они уплачивали на одну декларацию 70 000 рублей в год, и это больше показателей 2016 года на

15,7%. Компании, перешедшие на ЕНВД, платят в 3,5 раза меньше, а именно 18 300 рублей в год на одну декларацию. Уровень налоговой нагрузки при этом снизился на 15,7%, если сравнивать 2018 и 2016 годы.

Таблица. Уровень налоговой нагрузки по организациям Оренбургской области, приме- няющим специальные налоговые режимы в 2016-2018 гг. [11]

|

Показатель 1 |

2016 г. 1 |

2017 г. 1 |

2018 г. 1 |

Изменение |

Темп роста |

|

Упрощенная система налогообложения |

|||||

|

Количество сданных деклара- |

28099 |

29570 |

31116 |

+3017 |

110,7 |

|

Сумма налога, подлежащего |

1700,1 |

1848,5 |

2177,4 |

+477,3 |

128,1 |

|

Сумма налога на одну декла- |

60,5 |

62,5 |

70,0 |

+9,5 |

115,7 |

|

Единый налог на вмененный доход |

|||||

|

Количество налогоплательщи- |

25529 |

25102 |

25167 |

-362 |

82,9 |

|

Сумма налога, подлежащего |

553,6 |

521,7 |

460,2 |

-93,4 |

83,1 |

|

Сумма налога на одного нало- |

21,7 |

20,8 |

18,3 |

-3,4 |

84,3 |

|

Патентная система налогообложения |

|||||

|

Количество ИП применяющих |

7645 |

8228 |

8797 |

+1152 |

115,1 |

|

Колич е ство выданных патен- |

9972 |

11000 |

12024 |

+2052 |

120,6 |

|

Поступило налога, млн. руб. |

113,1 |

118,8 |

123,7 |

+10,6 |

109,4 |

|

Сумма налога на один патент, |

11,3 |

10,8 |

10,3 |

-1,0 |

91,2 |

|

Сумма налога на одного ИП, |

14,8 |

14,4 |

14,1 |

-0,7 |

95,3 |

На наш взгляд, наибольшего внимания заслуживает патентная система налогообложения. Из данных, приведенных в таблице, видно, что для одного предпринимателя стоимость патента на год равнялась 14 100 рублей, это меньше 2016 года на 4,7%. Если произвести структурный анализ видов деятельности, где наиболее активны индивидуальные предприниматели, можно заметить проявления негативной ситуации за усредненными показателями. Так, из более чем 12 000 патентов, выданных по состоянию на 01.01.2019, почти 48% индивидуальных предпринимателей занимаются торговлей в розницу. С учетом того, что ИП имеют полномочия нанимать в штат до пятнадцати человек, становится явно видно чисто символическое значение размера платы за патент. Аналогично обстоят дела с объемом ЕНВД, уплачиваемого индивидуальными предпринимателями и компаниями, только они имеют право нанимать работников в количестве до 100 человек. Касаемо рассматриваемой категории налогоплательщиков отсутствует подробная отчетность о числе организаций и ИП, переведенных на эту систему по видам экономической деятельности (в отличие от патентной системы налогообложения) [5]. Но из-за почти полного совпадения видов деятельности, доступных плательщикам ЕНВД, с видами деятельности, предусмотренными для патентной системы, формируется вывод о том, что основными видами являются общественное питание и торговля. Из этого можно сделать вывод о том, что система специальных режимов налогообложения в формате патента и ЕНВД нацелена сейчас главным образом на формирование льготных условий для предпринимателей и компаний, занимающихся торговлей в розницу.

На текущий момент система налогообложения, применяемая к малому предпринимательству, стала, за счет замещения уплаты нескольких разных налогов одним единым с более низкой процентной ставкой, инструментом для снижения налоговой нагрузки экономических отраслей, которые не относятся к приоритетным для активизации экономического роста; по этой причине значительно сокращаются бюджетные доходы государства. Между тем, введение системы налогообложения в формате ЕНВД в середине 1990-х годов имело совершенно другую целевую направленность. Ключевым значением этой системы было максимально возможное уменьшение спектра возможностей сокрытия получаемой выручки компаниями, связанными с обслуживанием граждан. Многие делали это для ухода от обложения налогом.

После введения ЕНВД прошло почти двадцать пять лет, и за это время в деятельности налоговых органов Российской Федерации произошли разного рода серьезные качественные изменения, касающиеся налогового администрирования. Сегодня они оборудованы инновационной техникой с широкими возможностями и новой технологией произведения налогового контроля. Начал эксплуатироваться единый центр обработки данных на базе Федеральной налоговой службы, помогающий в автоматизированном режиме контролировать сферу налогообложения; информационная система дает возможность в реальном времени получать сведения о новых транзакциях. Создана и постепенно вводится в эксплуатацию в сферах общественного питания и розничной торговли инновационная контрольнокассовая техника нового образца, которая в онлайн-режиме контролирует выручку, получаемую компаниями, предоставляющими услуги гражданам страны.

Для того, чтобы уменьшить налоговую нагрузку на организации, действующие в Оренбургской области и использующие специальные налоговые режимы, был внесен ряд корректировок в Закон Оренбургской области от 14.11.2012 № 1156/343-V-ОЗ «О патентной системе налогообложения». Согласно отредактированному варианту, начиная с 01.01.2019 проведена индексация объема возможного ежегодного дохода по отдельным разновидностям предпринимательской деятельности, который возможен для получения индивидуальным предпринимателем.

Плательщикам ЕНВД, так же как налогоплательщикам с патентной системой налогообложения, дается возможность снизить соответствующие налоги на расходы по покупке новых контрольно-кассовых аппаратов, исходя из стоимости не более 18 000 рублей за один аппарат.

Вплоть до 31 декабря 2020 года предусмотрены двухлетние «налоговые каникулы» для начинающих предпринимателей, использующих патентную или упрощенную систему налогообложения, если их деятельность заключается в бытовом об- служивании, научной, производственной или социальной сферах.

Влияние на налоговую политику Оренбургской области в 2020 году, а также на 2021-2022 плановые года, окажет также ряд внешних факторов, основной из которых – изменения, вносимые в федеральное законодательство. Чтобы поддержать малое предпринимательство, планируется увеличить объем полномочий субъектов РФ в области регулирования патентной системы налогообложения, а именно:

– предоставить право на установку ограничений по использованию патентной системы налогообложения исходя из суммарной площади сдаваемых в аренду или найм помещений (нежилых и жилых), а также участков земли, являющихся собственностью индивидуального предпринимателя; из общего числа транспортных средств (наземных и водных), применяемых при использовании патентной системы налогообложения; из суммарного количества точек стационарной и нестационарной торговой сети и точек общественного питания, либо их общей занимаемой площади;

– дать право на установку объема годового дохода, потенциально возможного к получению индивидуальным предпринимателем на одну единицу физического показателя (например – на единицу среднего числа наемных сотрудников, на одно транспортное средство, на одну тонну грузоподъемности транспорта, на квадратный метр площади сдаваемых в аренду помещений или участков; на пассажирское место; на одну точку торговой сети или один квадратный метр площади точек торговой сети/организации общественного питания.

В планах есть увеличение списка разновидностей предпринимательской деятельности, имеющих право применения патентной системы налогообложения. В частности, планируется внесение в этот список вида предпринимательской деятельности, подразумевающего животноводство либо оказание услуг в этой сфере, а также растениеводство либо оказание услуг в этой сфере [10].

По нашему мнению, необходимо сделать основной упор на льготы, устанавли- ваемые в отношении расходов, для эффек- меняться лишь к приоритетным экономи- тивного налогового стимулирования развития малого бизнеса. Основной используемой формой налоговых инструментов для государственной поддержки малого предпринимательства должна стать УСН – упрощенная система налогообложения. Одновременно данный режим налогообложения должен служить не только для снижения налоговой нагрузки на коммерческую деятельность в области малого предпринимательства, но также помогать в целом развитию экономики Российской Федерации путем обеспечения крупных предприятий промышленности инновационными научными разработками, комплектующими деталями, экземплярами новых технических приборов и решений.

Есть ряд мер, которые помогут осуще- ствить поставленные цели:

-

1. Ограничение секторов деятельности, которые разрешают предпринимателям переходить на упрощенную систему налогообложения. Такая система должна при-

- ческим отраслям – прикладная наука, разработка инновационных технологий и их ввод в эксплуатацию, развитие промышленности и др.

-

2. Обеспечение дополнительных стимулов экономического развития деятельности за счет установки подходящего налогового механизма. Результатом развития станет создание новых образцов продукции, экономический рост, усовершенствование технологических решений.

Существует потребность в выработке определенной программы действий с целью получения положительных социальных и экономических эффектов в предприятиях Российской Федерации. Данная программа должна включать в себя как мероприятия по снижению налоговой на- грузки на труд и налоговое стимулирование, а также мероприятия, касающиеся полного пересмотра существующей системы специальных налоговых режимов.

Список литературы Влияние специальных налоговых режимов на развитие малого предпринимательства в регионе

- Митюрникова Л.А., Ревякина Т.Ю. Сравнительный анализ налоговых систем Канады, России, Японии // Международный бухгалтерский учет. - 2015. - №7. - С. 52-58.

- Митрофанова И.А., Эрентраут А.А. Налогообложение малого предпринимательства в России и за рубежом: реалии и прогнозы // Молодой ученый. - 2012. - Т. 1. № 1. - С. 130-135.

- Российская Федерация. Законы. Налоговый кодекс Российской Федерации (часть первая) от 31.08.1998 №146-ФЗ (ред. от 02.08.2019)). - [Электронный ресурс]. - Режим доступа: www.consultant.ru.ru. (дата обращения: 03.05.2020).

- Сыроижко В.В. Анализ региональных налоговых поступлений в консолидированный бюджет Российской Федерации (на примере Воронежской области) / В.В. Сыроижко, В.В. Колесников, М.В. Глушкова // Регион: системы, экономика, управление. - 2018. - № 2 (41). - С. 183-192.

- Нелезина Е. С. Основы функционирования специальных налоговых режимов // Современные проблемы и перспективные направления инновационного развития науки: сборник. - Самара: Агентство международных исследований, 2019. - С. 124-127.