Внешняя торговля России в первой половине 2020 г.: сокращение товарооборота в период пандемии

Автор: Кнобель А.Ю., Фиранчук А.С.

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 23 (125), 2020 года.

Бесплатный доступ

Экспорт топливно-энергетических товаров в 1-м полугодии 2020г. снизился на 34% из-за падения мировых цен на энергоресурсы. Несырьевой неэнергетический экспорт увеличился на 2,8% в стоимостном выражении вследствие снижения мировых цен на некоторые товары этой группы (6,5%), что было компенсировано двукратным ростом поставок драгоценных камней и металлов. Импорт сократился на 6,5%, что связано в первую очередь со снижением ВВП России из-за пандемии.

Короткий адрес: https://sciup.org/170176089

IDR: 170176089

Текст научной статьи Внешняя торговля России в первой половине 2020 г.: сокращение товарооборота в период пандемии

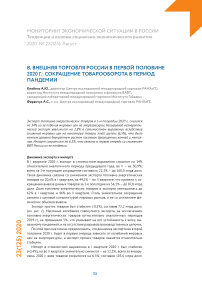

В I квартале 2020 г. экспорт в стоимостном выражении снизился на 14% относительно аналогичного периода предыдущего года, во II – на 30,9%; всего за 1-е полугодие сокращение составило 22,3% – до 160,0 млрд долл. Такая динамика связана со снижением экспорта топливно-энергетических товаров на 20,6% в I квартале, на 49,1% – во II квартале, что привело к сокращению вывоза данных товаров за 1-е полугодие на 34,1% – до 87,8 млрд долл. Доля топливно-энергетических товаров в экспорте уменьшилась до 62% в I квартале и 46% во II квартале. Столь значительное сокращение связано с ценовой конъюнктурой мировых рынков, а не со снижением физических объемов вывоза.

23(125) 2020

Экспорт прочих товаров был стабилен (-0,5%), составив 72,2 млрд долл. (см. рис. 1 ). Месячные колебания совокупного экспорта, за исключением топливно-энергетических товаров (относительно аналогичных периодов 2019 г.), не превышали 5%, что указывает на его устойчивость к шоку, вызванному пандемией, и на отсутствие разрывов производственных цепочек.

По этой причине можно предположить, что динамика экспорта во второй половине 2020 г. будет в первую очередь зависеть от колебаний мировых цен на энергоресурсы, а экспорт прочих товаров окажется относительно стабилен.

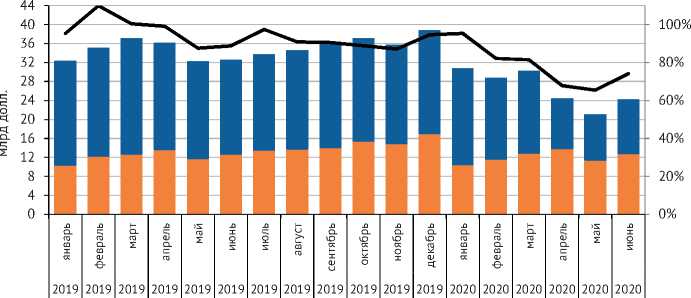

Импорт в стоимостном выражении в I квартале 2020 г. был стабилен (+0,4%), но во II квартале значительно снизился – на 12,5%, всего за январь-июнь 2020 г. ввоз товаров сократился на 6,5%, составив 105,6 млрд долл.

^™ Экспорт топливно - энергетических товаров , левая ось

^™ Экспорт прочих товаров , левая ось

—Экспорт , в % к соответствующему месяцу предыдущего года , правая ось

Рис. 1. Динамика экспорта России в 2019–2020 гг.

Источник: расчеты авторов на основе данных ФТС.

Рис. 2. Динамика импорта России в 2019–2020 гг.

Источник: расчеты авторов на основе данных ФТС.

23(125) 2020

Такая динамика импорта вызвана в первую очередь сокращением ВВП в месяцы с общенациональными нерабочими днями ( рис. 2 ).

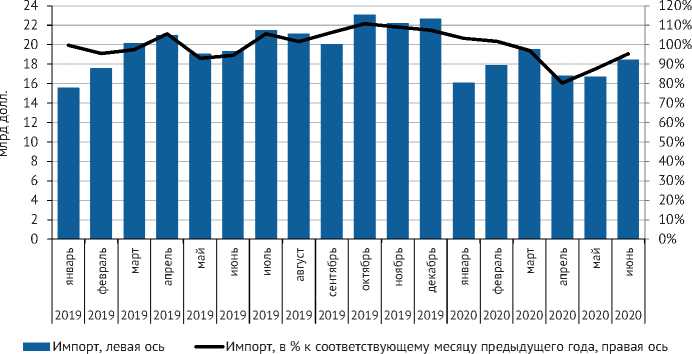

В 1-м полугодии 2020 г. вывоз товаров составил 63% от уровня аналогичного периода 2013 г. При этом вывоз всех товаров, за исключением топливно-энергетических, вернулся к уровню 2013 г. еще в 2018 г., после чего колебался в пределах 5% от этого показателя ( рис. 3 ). Несмотря на схожесть масштабов снижения импорта в 2016 и 2020 гг., причины были различны. В 2016 г. основную роль сыграло ослабление реального курса рубля к доллару (на 12,8%), в то время как ВВП был стабилен. В 1-м полугодии 2020 г. главной причиной снижения импорта явилось сокращение ВВП на 4,2%1 из-за нерабочих дней и других последствий пандемии. Снижение реального курса рубля к доллару на 3,8% может объяснить порядка 1/3 от наблюдавшегося сокращения импорта2. Такая ситуация

^^^^^мЭкспорт топливно-энергетических товаров ^^^^^^^^Экспорт прочих товаров ^^^^^™ Импорт

Примечание . Сравнение данных за 1-е полугодие каждого года.

Рис. 3. Динамика экспорта и импорта России в 2013–2020 гг.

Источник: расчеты авторов на основе данных ФТС.

является скорее исключением, так как курс рубля в краткосрочной перспективе более волатилен, чем показатель ВВП, а эластичности потребления стоимостных объемов импорта по курсу и объему ВВП имеют сходные абсолютные значения. По этой причине краткосрочная динамика импорта в последние годы в основном определялась колебаниями курса. Следовательно, допуская отсутствие повторения режима нерабочих дней, можно предсказать, что динамика импорта вновь будет следовать за колебаниями курса рубля.

Экспортные цены

В первой половине 2020 г. для большинства крупных товарных групп экспорта (выделяемых ФТС) наблюдалось значительное снижение экспортных цен. Сокращение физических объемов вывоза имело место для товарных групп из отрасли «Машины и оборудование» и «Металлы».

Резкое сокращение экспорта топливно-энергетических товаров (на 34%) вызвано спадом экспортных цен на нефть, нефтепродукты, уголь и трубный газ (на 21–41%) при стабильных физических объемах вывоза нефти и нефтепродуктов и сокращении поставок угля (-13%) и трубного газа (-18%). Продолжилась тенденция последних лет на снижение вывоза сырой нефти (-3%) и увеличение поставок нефтепродуктов (+5%). Экспорт сжиженного природного газа также продолжает расти (на 12%) – его доля в совокупном экспорте достигла 2,4% (+0,27 п.п. к 1-му полугодию 2019 г.).

Экспорт продовольственных товаров и сельскохозяйственного сырья в стоимостном выражении вырос на 19%, несмотря на незначительное снижение индекса цен (-2,7%), табл. 1 . Экспорт зерна за 1-е полугодие составил 12,4 млн т.

23(125) 2020

Экспорт химической продукции сократился на 13%, что вызвано снижением экспортных цен при слабом росте физических объемов вывоза (+1,5%). Значительно сократился только вывоз синтетического каучука (-15%).

Экспортные цены на основные позиции древесины и бумажной продукции претерпели снижение до 30%, что вызвало сокращение экспорта на 9% в стоимостном выражении при слабом увеличении физических объемов вывоза (+2%). Сохранилась тенденция последних лет по сокращению вывоза необработанных лесоматериалов (-16%).

Стоимость экспорта металлов уменьшилась на 16%, что связано как со снижением цен на данную продукцию (-10%), так и с сокращением объемов поставок (-6%). Экспортные цены на черные металлы снизились на 12–20%, а объемы вывоза сохранились на уровне первых 6 месяцев прошлого года (-3%). В случае никеля и алюминия наблюдается противоположная картина - резкое снижение объемов вывоза (на 36 и 28% соответственно) при стабильных ценах.

Совокупный экспорт наиболее высокотехнологичных товарных отраслей - « Машины, оборудование и транспортные средства» и «Другие товары» - в стоимостном выражении сократился на 18%. Снижение объемов поставок наблюдалось для основных позиций бытовой техники, машин, твэлов, турбин и вагонов. Произошло двукратное падение экспорта легковых автомашин и десятикратное снижение поставок открытых вагонов.

Несырьевой неэнергетический экспорт

За 1-е полугодие 2020 г. ННЭ увеличился в стоимостном выражении на 2,8% (без учета секретных товарных позиций), а в физическом выражении - на 10%. Динамика экспорта несырьевых неэнергетических товаров в разбивке по отраслям не имела общего тренда ( табл. 1 ).

Учитывая волатильность мировых цен в условиях пандемии, следует рассматривать физические объемы вывоза как более достоверный показатель динамики ННЭ. Среди крупных товарных отраслей (более 5 млрд долл. за полугодие) увеличился вывоз продовольственной и сельскохозяйственной продукции (+23%), продукции химической промышленности (+1,5%), древесины (+1,8%) и драгоценных камней и металлов (в 2,1 раза); сократился вывоз металлов и изделий из них (-6,5%) и машин и оборудования (-16%).

23(125) 2020

Таблица 1

Динамика несырьевого неэнергетического экспорта в 1-м полугодии 2020 г. по товарным отраслям**

|

Позиции экспорта несырьевых неэнергетических товаров по товарным отраслям |

Объем поставок, млрд долл. |

Изменение в январе-июне 2020 г. относительно января-июня 2019 г., % |

|||

|

январь-июнь 2019 |

январь-июнь 2020 |

стоимостных объемов |

индекса цены |

индекса физических объемов |

|

|

Продовольственные товары и сельскохозяйственное сырье (кроме текстильного) |

10,35 |

12,38 |

19,6 |

-2,7 |

23,0 |

|

Продукция химической промышленности, каучук |

12,37 |

10,69 |

-13,6 |

-14,8 |

1,5 |

|

Кожевенное сырье, пушнина и изделия из них |

0,07 |

0,07 |

-11,9 |

-5,0 |

-7,3 |

|

Древесина и целлюлозно-бумажные изделия |

5,65 |

5,20 |

-7,9 |

-9,6 |

1,8 |

|

Текстиль, текстильные изделия и обувь |

0,60 |

0,66 |

10,5 |

-0,8 |

11,4 |

|

Драгоценные камни, драгоценные металлы и изделия из них* |

3,74 |

10,37 |

177,0 |

34,1 |

106,5 |

|

Металлы и изделия из них |

18,60 |

15,65 |

-15,9 |

-10,0 |

-6,5 |

|

Машины,оборудование и транспортные средства** |

9,24 |

7,39 |

-20,0 |

-4,7 |

-16,0 |

|

Другие товары (без вооружения) |

1,29 |

1,22 |

-5,1 |

-4,4 |

-0,7 |

|

Всего** |

61,94 |

63,66 |

2,8 |

-6,5 |

10,0 |

* Данные по группе 710229 «Алмазы промышленные» и 710820 «монетарное золото» недоступны.

“ Без секретных товарных позиций: вооружение, самолеты, алмазы, монетарное золото и прочее.

Источник: расчеты авторов на основе данных ФТС.

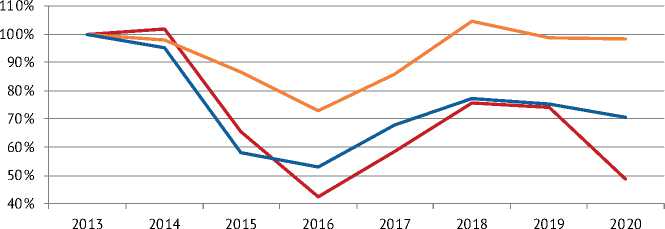

Изменение в 2009, в %

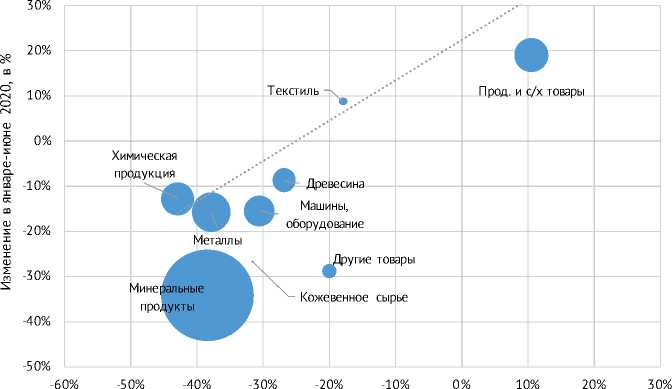

Примечание. Для 2020 г. – сравнение с 1-м полугодием 2019. Отрасль «драгоценные камни и металлы» не показана на графике.

Рис. 4. Динамика экспорта России в кризисы 2009 г. и первой половины 2020 г.

Источник: расчеты авторов на основе данных ФТС и COMTRADE.

Индекс долларовых цен ННЭ снизился на 6,5%: сокращение произошло для всех товарных отраслей (от 0,8 до 14,8%), кроме драгоценных камней и металлов (+34%). Такая ситуация характерна в период кризиса и роста неопределенности из-за повышенного спроса на надежные активы, в том числе монетарного золота.

Сравнение пандемии и глобальной рецессии

В 2009 г. снижение мирового ВВП составило 1,67%, а падение российского экспорта всех товаров – 37%. За 1-е полугодие 2020 г. мировой ВВП снизился на 4,1% относительно 1-го полугодия 2019 г.1, российский экспорт – на 23%. Таким образом, реакция российского экспорта на изменение мирового ВВП в 2020 г. оказалась в 4 раза слабее.

23(125) 2020

При сопоставлении динамики по отдельным товарным отраслям можно указать на наличие схожей реакции в кризисы 2009 и 2020 гг. для большинства из них. Например, в 2009 г. вырос только экспорт отрасли продовольствия и сельхозтоваров (11%), который также увеличился в 1-м полугодии 2020 г. (19%). Для семи товарных отраслей, выделяемых ФТС, снижение экспорта наблюдалось как в 2009 г., так и в 2020 г. ( рис. 4 ). При этом только в отрасли «другие товары» снижение 2020 г. оказалось более значимым, чем в 2009 г. Следует отметить значительное увеличение экспорта отрасли «драгоценные камни и металлы» в 2020 г. – в 2,1 раза, тогда как в глобальный кризис 2009 г. экспорт этих товаров сократился (-24%). ж