Внутренний аудит как инструмент управления стоимостью страховой компании

Автор: Лабушева Яна Геннадьевна

Журнал: Вестник Российского нового университета. Серия: Человек и общество @vestnik-rosnou-human-and-society

Рубрика: Инвестиции и финансовая устойчивость

Статья в выпуске: 1, 2015 года.

Бесплатный доступ

В статье рассматривается роль оценки рисков страховой компании при проведении внутреннего аудита и управлении стоимостью компании

Внутренний аудит, управление стоимостью компании, риск-менеджмент, страховая компания

Короткий адрес: https://sciup.org/148161079

IDR: 148161079 | УДК: 65.01

Текст научной статьи Внутренний аудит как инструмент управления стоимостью страховой компании

В условиях рыночной конкуренции на благополучную деятельность страховой организации влияет уровень выполнения и достижения поставленных перед ней целей, соблюдение принятых установок и намеченных ориентиров, финансово-экономическая и правовая политика, а также устойчивость ее положения среди конкурентов на рынке. Организация выполнения указанных требований – это одна из главных задач управления компанией.

Стадии процесса управления страховой компанией представлены на рис. 1.

При этом каждая из стадий чередуется со стадиями контроля.

Внутренний контроль, с одной стороны, обе- спечивает возможность принятия эффективных управленческих решений, а с другой стороны, – в интеграции с процессами организации и регулирования обеспечивает исполнение принятых решений. Следует отметить, что эти стороны внутреннего контроля находятся в неразрывном единстве и динамическом взаимодействии в циклах управленческих процессов.

В теории и практике управления страховой компанией одним из важных аспектов является вопрос формы внутреннего контроля как способа организации и выражения определенным образом упорядоченной совокупности контрольных процедур.

Наиболее действенной формой внутреннего

ВЕСТНИК 2015

1. Планирование

2. Организация

3. Учет

____ I

Сбор, обработка, рассмотрение информации и выработка управленческого решения

I

Организация и регулирование реализации управленческого решения

I

Сбор, измерение, регистрация и обработка информации о результатах выполнения управленческого решения

4. Анализ

;

Разложение информации, полученной на стадии учета, на компоненты, изучение и оценка

Рис. 1. Стадии процесса управления страховой компанией контроля является внутренний аудит.

21 января 2014 г. вступили в силу поправки к закону об организации страхового дела. Они, в

ВЕСТНИК 2015

частности, обязывают страховые компании организовать систему внутреннего контроля, создать подразделение внутреннего аудита либо назначить внутреннего аудитора и отчитаться об этом перед органом страхового надзора [1].

Предпосылками изменений в законе о страховом деле послужило:

-

– создание Мегарегулятора на базе Центрального банка Российской Федерации;

-

– необходимость, по мнению регулятора, усилить контроль над страховщиками;

-

– ухудшение финансового положения ряда страховых компаний и отдельные дефолты;

-

– постепенная унификации требований к страховым компаниям и банкам;

-

– декларирование необходимости соответствия международным подходам.

Таким образом, в силу закона, внутренний аудит предназначен для обеспечения надежности внутреннего контроля, проверки соответствия деятельности страховщика действующему законодательству, нормативным актам, правилам и стандартам профессиональных объединений.

Однако необходимость внутреннего аудита обусловлена еще и проблемами, связанными с «эффектом масштаба». В экономике понятие «эффект масштаба» означает, что, во-первых, по мере роста масштаба компания достигает снижения издержек за счет действия ряда факторов (положительный эффект масштаба); во-вторых, наряду с этим существует отрицательный эффект масштаба, что выражается в определенных управленческих трудностях, связанных с координированием и контролированием деятельности крупной страховой компании.

Затрудняется контроль различных звеньев управления со стороны центрального руководства, что повышает риск ошибок и злоупотреблений персонала. Руководство в страховой компании разрабатывает политику и процедуры работы. Однако персонал может не всегда их понимать или не всегда выполнять по тем или иным причинам. Менеджеры не имеют достаточно времени, для того чтобы проверить исполнение, и часто не обладают специфическими инструментами такой проверки. Следовательно, они не могут своевременно обнаружить недостатки и отклонения. Внутренние аудиторы помогают менеджерам: обеспечивают защиту от ошибок и злоупотреблений, определяют зоны риска и возможности устранения будущих недостатков или недостач, помогают идентифицировать и усилить слабые места в системах управления и найти те принципы управления, которые были нарушены. Наряду с этим необходимо прово- дить обсуждение проблем с высшими органами управления компании, потребности и предложения которых определяют процедуры внутреннего аудита (внутренние аудиторы должны обеспечить управляющих любой информацией, касающейся компетенции этих специалистов).

Особенно важен внутренний аудит в том случае, если страховая компания имеет разбросанные в географическом отношении филиалы или отделения, местное руководство которых принимает самостоятельные решения. В этом случае центральному руководству необходима достоверная информация об их деятельности, чтобы осуществлять контроль и комплексную оценку принятых решений. Таким образом, органы управления пользуются услугами внутренних аудиторов как дополнительными ресурсами, помогающими им осуществлять функции по управлению компанией.

Создание эффективной системы внутреннего аудита в страховой компании позволяет:

-

– обеспечить эффективное функционирование, устойчивость и максимальное (согласно установленным целям) развитие организации в условиях многоплановой конкуренции;

-

– сохранить и эффективно использовать ресурсы и потенциал в страховой компании;

-

– своевременно выявить и минимизировать коммерческие, финансовые и иные риски в управлении компанией;

– сформировать адекватную современным, постоянно меняющимся условиям хозяйствования систему информационного обеспечения всех уровней управления, позволяющую своевременно адаптировать функционирование компании к изменениям во внутренней и внешней среде [2].

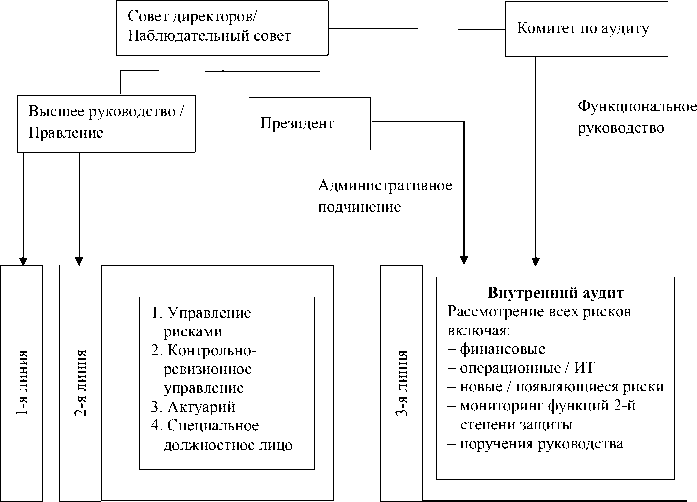

Таким образом, систему внутреннего контроля страховой компании, с учетом вышесказанного, можно представить в виде модели с тремя уровнями защиты (рис. 2).

Методику аудита можно реализовать путем осуществления следующих шагов.

-

1. Установить основные внешние и внутренние факторы функционирования страховой компании. Изучить особенности страховой компании, вытекающие из специфики отрасли, видов деятельности, спектра страховых услуг, страховых рынков, иных обстоятельств.

-

2. Проанализировать схемы управления страховой компанией, порядок управления филиалами, организационные схемы управления – линейного, функционального, структуру исполнительного органа, порядок взаимосвязи между основными подразделениями, взаимозависимость.

Рис. 2. Линии защиты при организации внутреннего аудита

-

3. Изучить штатные расписания, внутренние инструкции и положения по филиалам, службам, отделам, участкам, ключевым должностным лицам, а также нормативные документы, на основании которых составлены и протарифицирова-ны штатные расписания.

-

4. Выделить области ответственности и полномочий управленческого персонала (администрации), области интересов и полномочий собственника – государства.

-

5. Оценить обоснованность принятой модели управления.

-

6. Оценить рациональность процедур принятия решений.

-

7. Оценить качество системы информационного обеспечения принятия решений в страховой компании [3].

Необходимо отметить, что основная задача внутреннего аудита – оценка эффективности системы управления рисками и внутреннего контроля и выработка рекомендаций по оптимизации системы, так как внутренние аудиторы играют важную роль в мониторинге системы управления рисками, но не имеют в качестве основной обязанности реализацию и поддержание функционирования этой системы. В то время как владельцем процесса и основным потребителем информации риск-менеджмента является исполнительное руководство компании, внутренний аудит – это независимый от менеджмента инструмент контроля Совета директоров. Объединять внутренний аудит и риск-менеджмент в одном подразделении нецелесообразно

В настоящий момент различают два варианта внутреннего контроля: традиционный и риск-ориентированный.

-

– традиционный внутренний аудит – это контроль по факту, т.е. предметом его анализа являются уже наступившие рисковые события;

-

– риск-ориентированный внутренний аудит предполагает также и предупредительный контроль, т.е. выявление потенциальных проблемных ситуаций и выработку рекомендаций по их недопущению [5].

В страховании с учетом специфики деятельности и необходимости постоянно прогнозировать размеры резервов [4], необходимые для исполнения принятых обязательств и вероятность наступления страховых случаев, целесообразно применять риск-ориентированный подход (рис. 3).

Можно отметить, что риск – величина непостоянная. Его изменения во многом обусловлены изменениями в экономике, а также рядом других факторов. Страховое общество должно постоянно следить за развитием риска: ведутся соответствующие статистический учет, анализ и обработка собранной информации [6]. Исходя из полученной информации о возможном развитии риска, страховщик делает его оценку, которая заключается в анализе всех рисковых обстоятельств, характеризующих параметры риска. Выделяют соответствующие группы риска, которые служат мерой и критерием оценки.

ВЕСТНИК 2015

Определение деятельности, приводящей к увеличению приносимой заинтересованными сторонами ценности

Понимание рисков в масштабах всей компании

Оценка влияния на ценность, приносимую заинтересованным сторонам

План аудита

Оценка рисков в рамках аудиторской вселенной

Определение рисков

Определение аудиторской вселенной

ВЕСТНИК 2015

Рис. 3. Переход к риск-ориентированному подходу

Использование риск-менеджмента в страховании включает три позиции:

-

1) выявление последствий деятельности экономических субъектов в ситуации риска;

-

2) умение реагировать на возможные отрицательные последствия этой деятельности;

-

3) разработка и осуществление мер, при помощи которых могут быть использованы или компенсированы негативные результаты предпринимаемых действий.

Управление рисками, выявленными в ходе аудита, включает в себя анализ и экономический контроль факторов риска, потенциально угрожающих капиталам, доходности или эффективности работы компании. Управление рисками одинаково и повсеместно применяется как один из рычагов и механизмов управления стоимостью компании.

Список литературы Внутренний аудит как инструмент управления стоимостью страховой компании

- Закон Российской Федерации от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»//СПС Консультант плюс.

- Письмо Министерства финансов РФ от 25.12.2013 № 07-04-15/57289 «Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности»//СПС Консультант плюс.

- Международные профессиональные стандарты внутреннего аудита от 12.08.2014. Институт внутренних аудиторов . -http://www.iia.

- Вершинина О.В. Основные направления формирования инновационного подхода к оценке стоимости страхового бизнеса//Экономика и предпринимательство. -2013. -Т. 7. -№ 1 (30). -С. 206-209.

- Кузовлева Н.Ф., Бобылева Д.В. Понятие и особенности внутреннего контроля в страховых организациях//Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. -2014. -№ 10. -Электронный ресурс СПС Консультант плюс.

- Жидков М.А., Казицкая Н.В. Особенности отражения в бухгалтерском учете автотранспортных предприятий операции по договорам ОСАГО и КАСКО//Автомобиль. Дорога. Инфраструктура. -2014. -№ 2 (2). -С. 33.