Восстановление импорта инвестиционных товаров: процессы импортозамещения замедляются

Автор: Г. Идрисов, А. Каукин, П. Павлов

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 17 (35), 2016 года.

Бесплатный доступ

Резкие изменения обменного курса рубля в период 2014–2016 гг. не привели к снижению доли инвестиционных товаров в стоимостной структуре российского импорта. При этом спрос перераспределялся в пользу более дешевых аналогов. Восстановление импорта инвестиционных товаров, наблюдающееся со второй половины 2016 г., отчасти связанное с укреплением рубля, свидетельствует о приостановке процессов импортозамещения.

Короткий адрес: https://sciup.org/170176659

IDR: 170176659

Текст научной статьи Восстановление импорта инвестиционных товаров: процессы импортозамещения замедляются

По данным Банка России, в период с января 2014 г. по сентябрь 2016 г. ослабление российской валюты составило около 25%1, соответственно выросли рублевые цены импортных товаров. Как следствие, произошло сокращение объемов импорта. При этом доля инвестиционных товаров в совокупном импорте в течение всего этого периода оставалась стабильной – около 40%.

Фактически флуктуации обменного курса, включая скачкообразное его снижение в конце 2014 г., не привели к изменению стоимостной структуры импорта в разрезе инвестиционных и неинвестиционных товаров.

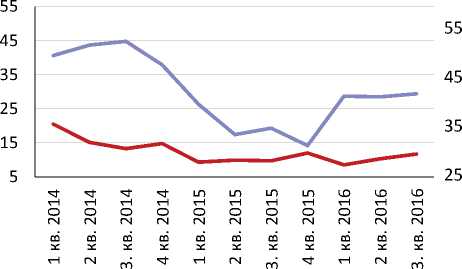

С января по сентябрь 2016 г. реальный курс рубля по отношению к доллару вырос, что снизило рублевые цены импортных товаров и способствовало переходу к положительным темпам прироста импорта инвестиционных товаров (как в стоимостном, так и в физическом объемах) к концу 1-го полугодия 2016 г. (см. рис. 1 ).

40%

2016/08

■ Темп прироста физического объема импорта инвестиционных товаров Темп прироста стоимостного объема импорта инвестиционных товаров

Источник: расчеты авторов по данным ФТС РФ.

Рис. 1. Стоимостной и физический объем импорта, % к соответствующему периоду предыдущего года

Структура импорта

Оценка динамики структуры импорта инвестиционных товаров в период до и после существенных изменений макроэкономических условий и введения ограничений на торгуемость товаров1 показывает достаточно высокий уровень ее стабильности. В 2013–2016 гг.2 в число основных товарных групп, приобретаемых по импорту, входили: легковые автомобили, запчасти к различным видам наземного транспорта и телекоммуникационное оборудование (см. табл. 1 ).

Таблица 1 СТРУКТУРА ИМПОРТА ИНВЕСТИЦИОННЫХ ТОВАРОВ,

СТОИМОСТНОЙ ОБЪЕМ

|

Группа ТН ВЭД (4 знака) |

Доля в импорте, % |

|

|

2013 г. |

2016 г. |

|

|

8517 – аппараты телефонные, включая аппараты телефонные для сотовых сетей… |

5,52 |

8,60 |

|

8703 – автомобили легковые и прочие моторные транспортные средства… |

12,32 |

8,25 |

|

8708 – части и принадлежности моторных транспортных средств… |

8,33 |

7,85 |

|

8419 – машины, оборудование промышленное или лабораторное… |

1,79 |

6,70 |

|

8471 – вычислительные машины и их блоки… |

3,58 |

4,83 |

|

8481 – краны, клапаны, вентили и аналогичная арматура для трубопроводов, котлов… |

1,68 |

2,33 |

|

8414 – насосы воздушные или вакуумные, воздушные или газовые компрессоры… |

1,74 |

1,81 |

|

8413 – насосы жидкостные с расходомерами или без них; подъемники жидкостей… |

1,64 |

1,78 |

|

8479 – машины и механические устройства, имеющие индивидуальные функции… |

1,95 |

1,75 |

|

8529 – части, предназначенные исключительно или в основном для аппаратуры… |

1,85 |

1,48 |

|

8707 – кузова (включая кабины) для моторных транспортных средств… |

2,94 |

1,38 |

|

8407 – двигатели внутреннего сгорания с искровым зажиганием… |

1,89 ■ |

1,30 ■ |

|

8704 – моторные транспортные средства для перевозки грузов… |

2,16 |

1,28 |

|

8502 – электрогенераторные установки… |

2,35 ■ |

1,12 ■ |

|

8429 – бульдозеры с неповоротным и поворотным отвалом, грейдеры, планировщики… |

2,24 |

0,90 |

|

Остальные группы |

48,03 ■ |

48,64 |

|

Итого |

100 |

100 |

Источник: расчеты авторов по данным ФТС РФ.

Сопоставление структуры импорта легковых автомобилей в натуральном выражении во 2-м полугодии 2013 г. (накануне периода макроэкономической турбулентности) и во 2-м полугодии 2015 г. показывает существенный рост доли японских и немецких иномарок3. Отчасти это может быть объяснено тем, что в среднем автомобили данных производителей не настолько сильно подорожали в рублях, как, к примеру, автомобили производства США и Великобритании4, отчасти – маркетинговой политикой конкретных фирм, преследующих цель сохранения доли рынка за счет снижения нормы прибыли, а также изменением структуры парка приобретаемых автомобилей.

Рассматривая смежный сегмент грузовых автомобилей, отметим изменение структуры спроса в разрезе стран происхождения техники. За июль 2013 г. – декабрь 2015 г. существенно увеличилась доля грузовиков, импортируемых из Таиланда1. По данным ФТС, в III–IV кварталах 2013 г. средняя цена грузовика массой до 5 т составляла при поставках: из Германии – 26,1 тыс. долл., из Таиланда – 18,6 тыс. долл. В то же время в III–IV кварталах 2015 г. цена грузовика массой до 5 т составляла в случае производства: в Германии – 19,4 тыс. долл., в Таиланде – 17,1 тыс. долл.

Российский потребитель переориентировался на покупку более дешевой техники. Наблюдаемое сжатие границ ценового диапазона в разрезе стран происхождения одной и той же товарной группы является признаком сокращения продуктового разнообразия и иллюстрацией развития кризисных тенденций.

Примечательным представляется факт снижения физического и стоимостного объема импорта грузовых автомобилей белорусского производства на фоне увеличения их средней цены на 30% (в долларах США). Существенно изменилась структура спроса грузовых автомобилей белорусского производства: увеличилась доля дорогой, в том числе супертяжелой техники (включая, к примеру, карьерные самосвалы «БелАЗ»2). Эта тенденция может быть объяснена удовлетворительной экономической динамикой в секторе добычи сырьевых полезных ископаемых (включая уголь3 и металлическую руду), который ориентирован на экспорт и «выигрывает» в условиях девальвации национальной валюты.

Факторы импортозамещения

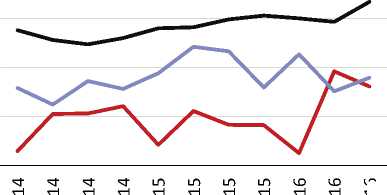

С III квартала 2014 г. по IV квартал 2015 г. наблюдалось последовательное снижение доли импортной продукции в товарообороте автотранспортных средств и комплектующих (см. рис. 2 ). Однако процессы им-портозамещения в этом сегменте остановились на рубеже 2015–2016 гг. Синхронно с укреплением рубля начался рост доли импорта по отмеченным товарным группам. При этом если доля импорта в совокупном товарообороте машин и оборудования весь предшествующий период стагнировала в районе 30%, то с начала 2016 г. она также начала расти4.

В числе основных факторов, которые могли бы способствовать реализации в России политики импортозамещения, следует отметить: ослабление национальной валюты; введение ограничений на торгуемость товаров, связанных с применением санкций и контрсанкций; реализацию целенаправленной политики экономических властей. Статистические

^^^^еАвтотранспортные средства

< Автомобильные детали, узлы и принадлежности

3. кв. 2016

Машины и оборудование

Бытовые электротовары, радио- и телеаппаратура

^^^^^Фармацевтические и медицинские товары, медтехника…

Источник : Росстат.

Рис. 2. Доля импортной продукции в общем объеме товарооборота, % данные за 2015 г. свидетельствуют1, что реализация потенциала импор-тозамещения была низкой, новыми возможностями смогли воспользоваться лишь некоторые отрасли. Укрепление рубля, наблюдавшееся в I–III кварталах 2016 г., стало одним из факторов приостановки процессов импортозамещения. Фактически закрепить временные «успехи импортозамещения»2 не получилось: краткосрочное преимущество, полученное рядом отраслей от падения курса рубля и введения санкций и контрсанкций, не было подкреплено преобразованиями, которые стали бы основой устойчивого роста в средне- и долгосрочном периоде.•