Взаимодействие финансового омбудсмена как представителя гражданского общества с институтами денежно-кредитной системы

Автор: Акопян К.Г., Васянина А.О.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 2 (12), 2016 года.

Бесплатный доступ

В статье рассмотрено понятие финансового омбудсмена, история его развития как института внесудебного разрешения споров в зарубежных странах. Особое внимание уделено опыту стран СНГ, а именно Армении. Определены основные этапы становления института финансового примирителя в России. В ходе проведенного исследования выявлены проблемы развития института финансового омбудсмена в России, предложены пути их решения.

Внесудебное разрешение споров, реструктуризация долга, финансово-кредитные организации, валютная ипотека, финансовый омбудсмен

Короткий адрес: https://sciup.org/170180110

IDR: 170180110

Текст научной статьи Взаимодействие финансового омбудсмена как представителя гражданского общества с институтами денежно-кредитной системы

Внедрение негосударственной системы разрешения споров во внесудебном порядке является показателем степени развития рыночных механизмов в государстве. На протяжении всей истории развития рыночных отношений в обществе такие суды, например, существовавшие в форме третейских судов, исполняли функцию органов, специализированных на разрешении споров между хозяйствующими субъектами. Стоит заметить, что они имеют ряд безусловных преимуществ перед государственной системой разрешения споров: дело рассматривается в более короткие сроки, сумма затрат для сторон судебного процесса меньше, чем при обращении в государственный суд.

Очевидные преимущества внесудебного процесса разрешения споров обусловливают его востребованность в современных условиях, когда: большинство государственных судов перегружены огромным количеством подаваемых исков, в связи с чем, увеличивается срок рассмотрения дел. Другой объективной причиной обращения к внесудебному процессу разрешения споров является повсеместное усложнение коммерческих отношений и применяемых правовых конструкций, в рамках функционирования финансового рынка, что побудило банковское сообщество к созданию эффективного механизма урегулирования возникающих спорных ситуаций - института финансового омбудсмена. Значимость создания данного института также обусловливается низким уровнем финансовой грамотности населения.

Финансовым посредником или омбудсменом называют независимое лицо, которое имеет полномочия разрешать споры внесудебного процесса между банками и физическим лицом, выступая в качестве защитника интересов последнего. Помимо банковской сферы омбудсмен вправе рассматривать дела в сферах финансовых рынков и страховых услуг.

Первым государством, в котором институт финансового омбудсмена начал применяться в процедуре внесудебных споров, стала Германия в 1992 г., при этом деятельность финансового омбудсмена успешно реализуется даже без специального законодательного регулирования. Вслед за Германией многие зарубежные страны, не только европейские, стали вводить в практику модель германского омбудсмена.

На данном этапе развития экономики финансовый омбудсмен функционирует во многих странах: ЮАР, Германия, Пакистан, Великобритания, Шри-Ланка, Польша, Бельгия, Франция, Нидерланды, Дания,, Норвегия, Португалия, Италия и др. В странах СНГ институт омбудсмена финансовой системы впервые был создан в

Республике Армения в соответствии с законом «О примирителе финансовой системы» 24 января 2009 г. За первый год работы, из 378 заявлений-жалоб на финансовые организации, в пользу потребителей были решены 61% требований [1].

В Республике Армения существует официальный сайт финансового примирителя, на котором публикуются отчеты с 2009 года. В стране также принят закон, регулирующий деятельность финансового посредника, который, в свою очередь, обязывает все банки исполнять решения, принятые омбудсменом. Исходя из данных, представленных в таблице, можно сделать

(2010-2014 гг.) количество жалоб, поступивших финансовому омбудсмену, увеличилось. Это говорит о высокой степени доверия населения к финансовому посреднику: в случае возникновения спорных финансовых ситуаций в первую очередь обращаются к успешно функционирующему институту. Эффективность работы финансового примирителя подтверждается статистикой: более половины жалоб пересматривается, частично или полностью удовлетворяются споры. Безусловно, в этом есть и заслуга коммерческих банков Армении, готовых идти навстречу своим клиентам, физическим лицам.

вывод о том, что за последние пять лет

Таблица. Количество и структура жалоб, представленных финансовому омбудсмену 2013 – 2014 гг. в Республике Армении [2]

|

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

|

Количество жалоб |

642 |

915 |

1549 |

2231 |

3907 |

|

- касающиеся финансовой системы: |

192 |

803 |

1311 |

2003 |

3244 |

|

* не подлежит пересмотру со стороны примирителя |

450 |

252 |

360 |

376 |

577 |

|

* подлежит пересмотру со стороны примирителя |

66 |

551 |

951 |

1627 |

2667 |

|

решенные вопросы на основании жалоб |

- |

43 |

26 |

92 |

130 |

|

- принимали в обсуждение письменные жалобы |

110 |

144 |

392 |

818 |

1276 |

|

* удовлетворили требование путем примирения |

39 |

62 |

190 |

412 |

537 |

|

* отказано |

30 |

42 |

100 |

217 |

263 |

|

* частично удовлетворили |

27 |

15 |

51 |

78 |

314 |

|

* приостановили обсуждение |

13 |

12 |

32 |

80 |

136 |

|

* требований удовлетворили |

0 |

11 |

18 |

27 |

25 |

|

* отказались обсуждать |

1 |

2 |

1 |

4 |

1 |

Институт финансового омбудсмена в странах СНГ развит не только в Армении. В Казахстане также создан подобный институт, однако финансовый посредник этого государства действует только в страховой сфере.

Инициатором создания института внесудебного рассмотрения споров с участием физических лиц – клиентов кредитных организаций в Российской Федерации выступила Ассоциация российских банков (АРБ). Сейчас деятельность финансового омбудсмена законодательно не закреплена и основывается на утвержденных советом АРБ документах. Этот факт значительно усложняет работу финансового примирителя. Сам финансовый омбудсмен называет сложившуюся ситуацию тупиком, так как уже имеющийся законопроект о финансовом уполномоченном, который наделил бы институт финансового примирителями большим кругом прав, прошел стадию первого чтения полтора года назад и не двигается дальше.

Согласно принятым АРБ документам, главными целями финансового омбудсмена в России, являются: обеспечение доступной, простой, внесудебной процедуры разрешения гражданско-правовых споров между кредитными организациями и их клиентами на сумму до 300000 рублей; оказание помощи физическим лицам в виде консультаций [3].

Схема работы омбудсмена выглядит следующим образом. Для рассмотрения спора финансовым омбудсменом, заяви- тель должен подать ему жалобу, предварительно направив жалобу в адрес финансовой организации, в ходе отношений с которой у клиента возник спор [4]. Решение омбудсмена для лица, на которое была подана жалоба, может носить как обязательный, так и рекомендательный характер. В России, в действующем законодательстве, финансовому омбудсмену трудно решать споры граждан с поставщиками финансовых услуг, поскольку сила его решений распространяется исключительно на организации, которые подписали документ о работе с посредником. Немаловажным является тот факт, что обращение к омбудсмену добровольно и бесплатно.

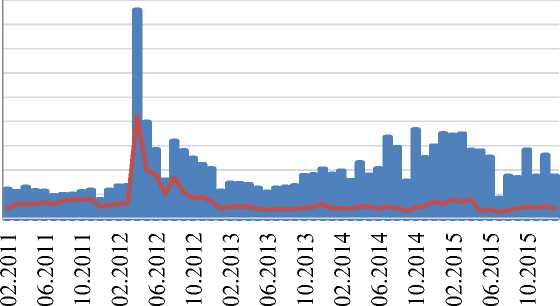

Создание института финансового омбудсмена оказывает положительное влияние на банковскую сферу путем разрешения финансовых споров и сокращения просроченной задолженности, размер которой год от года растет: в настоящее время доля проблемных активов в общей структуре портфеля активов коммерческих банков составляет более 10% [5]. По данным Центрального банка РФ размер просроченной более чем на 90 дней задолженности физических лиц банкам с 1 января 2014 г. по 1 января 2016 г. вырос почти вдвое, с 549,3 млрд. до 1,084 трлн. руб., ее доля в объеме выданных ссуд увеличилась с 5,8 до 10,5% [6]. Однако, по мнению финансового омбудсмена Павла Медведева, действительная доля физических лиц, неспособных обеспечивать свои долги, составляет порядка 20%. Таким образом, просроченную задолженность имеет около 7,5 млн. человек из 40 млн. заемщиков. В такой ситуации повышается число финансовых споров, а благодаря деятельности омбудсмена банку не придется обращаться в суд, долг по кредитному договору будет реструктуризирован и выплачен. Проследим динамику деятельности финансового омбудсмена с момента его создания в России на рисунке.

^еКоличество обращений г Урегулировано споров

Рис. Динамика деятельности финансового омбудсмена в России в период

1.02.2011 г. – 1.02.2015 г.

За весь период работы омбудсмена, в секретариат финансового примирителя поступило 25826 обращений, урегулировано споров – 8394.

В феврале 2016 г. финансовому омбудсмену продолжали поступать обращения физических лиц с просьбой о предоставлении реструктуризации по кредитным договорам, валютной ипотеке, о возврате несанкционированно снятых с банковских карт денежных средств; жалобы на высо- кий размер процентов и штрафных санкций при несвоевременной оплате кредита; на некорректные действия работников банков и коллекторских агентств [7]. В течение всей деятельности омбудсмена, на первом месте по количеству обращений стоят обращения, связанные с реструктуризацией.

К сожалению, доля урегулированных финансовым омбудсменом споров сокращается. Павел Медведев отмечает, что причина данной тенденции кроется в открытии кредитов физическими лицами в нескольких банках одновременно. В такой ситуации финансовому примирителю становится крайне трудно убедить каждую финансовую организацию пойти навстречу плательщику.

Не менее насущной проблемой для органов государственной власти и для финансового омбудсмена стала валютная ипотека, после октября 2014 года. Несмотря на то, что количество заемщиков по валютным ипотечным жилищным кредитам в течение 2015 года снизилось на 22% и составляет на февраль 2016 года 25 тыс. человек, каждый пятый из них нуждается в помощи. Рекомендация Банка России реструктурировать ипотеку, выданную до 1 января 2015 года, включая ее конвертацию в рубли по курсу на 1 октября 2014 года, не нашла отклика у коммерческих банков. Тем не менее, за январь-ноябрь 2015 года банки реструктурировали более 4,8 тыс. валютных кредитов. Разработанная программа поддержки заемщиков, оказавшихся в трудной ситуации, на которую правительство выделило Агентству по ипотечному жилищному кредитованию (АИЖК) 4,5 млрд. руб. не работает эффективно: АИЖК получило только 24 заявки от «валютных ипотечников», так как слишком строги критерии отбора тех заемщиков, которым необходима помощь [8]. Коммерческие банки готовы пойти на пересмотр и возможную конвертацию кредита, но только на индивидуальной основе по социальным критериям. Таким образом, остается целый пласт «валютных ипотечников», которым ждать помощи попросту не от куда, именно они и обращаются к финансовому примирителю. Но если коммерческие банки не готовы следовать рекомендациям Центрального банка РФ, что можно говорить о решении финансового омбудсмена, деятельность которого законодательно не закреплена. В сложившейся ситуации, когда ни у государства, ни у банков нет достаточных средств для помощи «валютным ипотечникам», представляется важным поддержать мнение ведущих российских финансовых омбудсменов, что единственным решением данного вопроса может стать круглый стол между банками, государством и валютными ипотечными заемщиками [9].

Таким образом, проведенный анализ становления и развития института финансового омбудсмена позволил показать его объективную необходимость в современных условиях функционирования финансовой системы России. Были выявлены преимущества создания данного института, как для банков-кредиторов, так и для их клиентов - физических лиц: для банков преимущества заключаются в минимизации потенциального ущерба репутации и имиджу банка, а также в повышении лояльности клиентов; для клиентов - физических лиц, услуги омбудсмена бесплатны и позволяют решить возникшие финансовые споры с кредитором, не дожидаясь своей очереди рассмотрения дела в государственном суде. Как для банка, так и для заемщика очень важен вопрос времени, поскольку финансовый омбудсмен может рассмотреть конфликт гораздо быстрее судьи. И, пожалуй, самое важное, что заложено в деятельности посредника - это то, что он не зависит ни от кредитных организаций, ни от государства, то есть действует максимально объективно и профессионально.

Однако, в настоящее время, законодательного закрепления института финансового омбудсмена для его эффективной работы недостаточно. Представляется, что в современных условиях развитие института финансового примирителя должно проходить при содействии коммерческих банков, которые должны быть заинтересованы в сотрудничестве с финансовым посредником и урегулировании конфликтов с потребителями банковских продуктов вне суда

Список литературы Взаимодействие финансового омбудсмена как представителя гражданского общества с институтами денежно-кредитной системы

- Who we are // Financial System Mediator [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://fsm.am/en-us/Who-we-are

- Reports // Financial System Mediator [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://fsm.am/en-us/Reports

- Положение «Об общественном примирителе на финансовом рынке (финансовом омбудсмене)»: положение Ассоциации российских банков от 20 сентября 2010 г.: утв. Советом АРБ, протокол от 20.09.2010 N2 // «Вестник Ассоциации российских банков», №18 - 2010 - сентябрь.

- Регламент Общественного примирителя на финансовом рынке (финансового омбудсмена): регламент Ассоциации российских банков от 20 сентября 2010 г.: утв. Советом АРБ, протокол от 20.09. 2010 г. № 2// «Вестник Ассоциации российских банков», №18 - 2010 - сентябрь.

- Шмиголь Н.Н. Задачи развития российской банковской системы с учетом уроков кризиса // Экономика и бизнес: теория и практика. - 2015. - №9. - С. 108-117.

- Информация о рисках кредитования физических лиц в 2015 году // Центральный банк Российской Федерации [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://www.cbr.ru/statistics/print.aspx?file=bank_system/risk_15.htm&pid=pdko_sub&sid=ITM_60627

- Информационный бюллетень финансового омбудсмена № 61 (январь 2016 г.) // Сайт Ассоциации российских банков [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://arb.ru/upload/files/ombudsmen/InfoBull-61.pdf

- «Об основных условиях реализации программы помощи отдельным категориям заемщиков по ипотечным жилищным кредитам (займам), оказавшихся в сложной финансовой ситуации, и увеличении уставного капитала открытого акционерного общества «Агентство по ипотечному жилищному кредитованию»: постановление Правительства Российской Федерации от 20 апреля 2015 г. N 373 г. Москва: утверждено распоряжением Правительства Российской Федерации от 27 января 2015 г. N 98-р // Рос. газ. - 2015 - 27 апреля.

- Медведев призвал ипотечников, банки и власти сесть за круглый стол // Газета «Аргументы недели» [Электронный ресурс]. - Электрон. дан. - Режим доступа: http://argumenti.ru/society/2016/02/434088