Взаимосвязь налогообложения с региональной и социальной дифференциацией в России: подход к оценке на основе налоговых индикаторов

Автор: Пугачев Андрей Александрович

Журнал: Проблемы развития территории @pdt-vscc-ac

Рубрика: Территориальные финансы

Статья в выпуске: 1 т.27, 2023 года.

Бесплатный доступ

В России сегодня достаточно остро стоят проблемы региональной и социальной дифференциации и поиска путей их преодоления, одним из которых может быть развитие потенциала налоговых инструментов сглаживания неравенства. Цель исследования - определение налоговых индикаторов неравенства регионов России по поступлениям НДФЛ для оценки взаимосвязи подоходного налогообложения с региональной и социальной дифференциацией. Приращение научного знания в рамках настоящего исследования состоит в разработке и апробации подхода к оценке уровня дифференциации регионов России и граждан на основе показателей концентрации и вариации по среднедушевым налоговым поступлениям, являющихся налоговыми индикаторами неравенства граждан по доходам и неравенства субъектов Федерации по поступлениям НДФЛ. В рамках исследования с использованием пакета «Анализ данных» табличного процессора MS Excel рассчитаны 7 показателей дифференциации, концентрации и вариации по 85 регионам за 16 лет с 2006 по 2021 год на основе данных Росстата и Федеральной налоговой службы РФ. В результате сформирован единый Data set, включающий около 10 тыс. показателей. Расчет и анализ налоговых индикаторов позволил доказать, что НДФЛ в России не только не сглаживает неравенство граждан по доходам, но и, наоборот, усиливает его. В региональном разрезе неравенство граждан проявляется более ярко вследствие существенной дифференциации субъектов Федерации. С позиций сглаживания неравенства граждан по доходам, а также региональной дифференциации по налоговым поступлениям целесообразными могут быть такие меры в области подоходного налогообложения, как усиление прогрессии НДФЛ, введение необлагаемого минимума, корректировка системы налоговых вычетов, переход к уплате НДФЛ по месту регистрации налогоплательщика. Поиск действенных инструментов преодоления неравенства в России открывает широкие перспективы для дальнейших исследований.

Ндфл, неравенство, дифференциация, концентрация, вариация, налоговые индикаторы, бюджет, сглаживание, коэффициент джини

Короткий адрес: https://sciup.org/147239179

IDR: 147239179 | УДК: 336.225 | DOI: 10.15838/ptd.2023.1.123.5

Текст научной статьи Взаимосвязь налогообложения с региональной и социальной дифференциацией в России: подход к оценке на основе налоговых индикаторов

Новейшая история России остро поставила проблемы дифференциации по экономическому положению как для регионов, так и для граждан. Несмотря на предпринимаемые меры, сгладить неравенство не удается на протяжении 30 лет. Социальное неравенство по доходам становится критичным: по различным оценкам, до 20% граждан живут за чертой бедности, в то же время 0,0001% взрослого населения в России – около 500 «сверхбогатых» граждан – владеют 40% всех финансовых активов россиян, или суммой $640 млрд1.

Уровень благосостояния в регионах России существенно дифференцирован. Коэффициент Джини по субъектам Федерации отличался в 2021 году на 0,10 п. от 0,42–0,44 в Тюменской области, Ямало-Ненецком и Ненецком автономных округах и Москве до 033–0,34 в республиках Ингушетии, Калмыкии, Карачаево-Черкесии, Карелии, Удмуртии, Хакасии, Чувашии, а также в Тверской, Мурманской, Новгородской, Владимирской, Кировской, Костромской, Челябинской областях и Еврейской автономной области2. Среднедушевые денежные доходы населения по регионам в 2021 году, по данным Росстата, различались до 6 раз. Например, при 18 тыс. руб. на человека в месяц в Республике Ингушетии, 20 тыс. руб. – в Республике Тыва и 20,5 тыс. руб. – в Карачаево-Черкесской Республике в автономных округах они со- ставляют 97,4 тыс. руб. – в Чукотском, 96 тыс. руб. – в Ямало-Ненецком, 85,2 тыс. руб. – Ненецком и 88 тыс. руб. – в Москве3.

Действующая система выравнивания бюджетной обеспеченности регионов приводит к рискам иждивенческих настроений бедных регионов при отсутствии стимула развития у традиционных регионов-доноров. При этом дифференциация не остается постоянной, в связи с чем необходимы индикаторы динамики дифференциации регионов и граждан в зависимости от воздействующих факторов, в частности от подоходного налогообложения.

Проявление региональной и социальной дифференциации в налоговых показателях не становилось предметом отдельных исследований. Вместе с тем вопросы диспропорций регионального развития, социального неравенства граждан, воздействия налогообложения на неравенство достаточно глубоко рассмотрены как отечественной, так и зарубежной наукой.

Социальные аспекты и справедливость налогообложения исследуются в работах отечественных ученых со времен имперской России XIX–XX вв.: И.Е. Горлова, А.А. Исаева, Д.М. Львова, Н.И. Тургенева, И.И. Янжула. Среди современных ученых значительный вклад внесли И.В. Караваева, Л.И. Гончаренко, Н.И. Малис, И.А. Майбуров, М.Р. Пинская, Ю.Д. Шмелев и др.

Экономист, декабрист Н.И. Тургенев считал справедливым соразмерное распреде- ление налогов, соответствующее доходам граждан (Сперанский и др., 1998).

И.В. Караваева приходит к выводу, что в России «адаптивность социально ориентированных налогов задачам социальной защиты населения нельзя считать удовлетворительной». Основной особенностью применения налоговых методов социальной поддержки населения является стремление компенсировать ухудшение социальноэкономической ситуации наращиванием доли социальных расходов, для чего наращены объемы отчислений в государственные фонды социального страхования. При этом практически игнорируется возможность использования социально ориентированных налогов и, прежде всего, формирования адресной системы подоходного налогообложения (Караваева, 2012).

Н.И. Малис и Л.П. Грундел отмечают: «Назрела необходимость изменения подхода к налогообложению доходов и имущества физических лиц и ужесточению контроля за сбором налогов» (Малис, Грундел, 2021).

И.А. Майбуров подчеркнул, что переход к пропорциональной модели НДФЛ практически не повлиял на его фискальную значимость, не принес ожидаемого эффекта легализации заработных плат и кардинального снижения доли скрытой оплаты труда. Еще в 2015 году ученый отмечал, что «реформа подоходного налогообложения может не оправдать ожидания малоимущих слоев населения и расслоение российского общества по доходам не уменьшится, так как предлагается использование слишком мягкой шкалы прогрессии» (Майбуров, 2015).

М.Р. Пинская приходит к выводу, что «существующая социально-экономическая дифференциация населения обусловлена недостатками системы налогообложения доходов физических лиц» (Пинская, 2015).

В.Г. Пансков подчеркивает: «Справедливой может считаться только такая налоговая система, при которой после уплаты налогов достигается сокращение неравенства в экономическом положении плательщиков» (Пансков, 2020). Ю.Д. Шмелев также заключает, что справедливость налоговой полити- ки необходимо оценивать по ее способности уменьшать степень неравенства в распределении доходов и богатства (Шмелев, 2017).

В исследовании потенциала налогообложения в сокращении неравенства сегодня не сформирован комплексный подход, имеется существенный интерес к этой теме. Классикой становятся исследования Дж. Ролза, концепция справедливости которого допускает определенное неравенство в налогообложении, если оно способствует повышению благосостояния менее обеспеченных слоев общества. В частности, Ролз писал: «То, что некоторые должны иметь меньше, чтобы остальные процветали, может быть и рационально, но не справедливо. Но нет никакой несправедливости в больших преимуществах, заработанных немногими, при условии, что менее удачливые тем самым улучшают свое положение» (Rawls, 1999).

Эмпирические исследования в основном доказывают, что прогрессивное подоходное налогообложение сглаживает неравенство. Например, ученые показали, что рост неравенства в США коррелирует со снижением прогрессивности налогов: в период снижения прогрессии подоходного налога с 1980 по 2014 год доля доходов после уплаты налогов, полученная наиболее обеспеченными 10% граждан США, выросла с 30 до 40%, а до уплаты налогов – с 35 до 47% (Piketty et al., 2018).

Представители научной школы Финансового университета при Правительстве РФ (Л.И. Гончаренко, В.Г. Пансков, Н.П. Мельникова, Е.В. Балацкий, А.В. Тихонова, Ю.В. Малкова, Н.А. Назарова, А.С. Адвокатова, Е.Н. Екимова) исследуют влияние подоходного налогообложения на социальное неравенство, а также налоговых вычетов по НДФЛ на его сокращение. Или сделан вывод об отсутствии воздействия НДФЛ на социальное неравенство в России. Разработана модель подоходного налогообложения, позволяющая максимизировать фискальный эффект НДФЛ и нивелировать дифференциацию уровня доходов различных слоев населения, а также произведена оценка ее влияния на социальное неравенство в России (Мельникова, Тихонова, 2018; Адвокатова и др., 2019).

В.В. Громов исследует вероятные бюджетные потери от введения в России необлагаемого подоходным налогом минимума и приходит к выводу, что введение необлагаемого минимума по НДФЛ при преобладании налогоплательщиков с низкими доходами приведет к существенным потерям для региональных бюджетов, а значительные региональные диспропорции создают риск того, что такая налоговая реформа усугубит региональное неравенство (Gromov, 2021).

Н.В. Зубаревич рассматривает особенности неравенства в России в территориальном разрезе и оценивает их взаимосвязь с показателями бюджетной обеспеченности регионов. Она доказывает, что внутрирегиональные различия обусловлены устойчивым центр-периферийным неравенством, а воздействие на него государства посредством бюджетного перераспределения является слабым (Зубаревич, 2019; Зубаревич, 2021).

Вопросы территориальной дифференциации, обусловленные в том числе особенностями налогообложения и налоговой конкуренции регионов, изучены Л.Б. Парфеновой. Сформирован вывод о том, что в России налоги являются не причиной региональной дифференциации, а инструментом ее компенсации (Parfenova et al, 2016).

В рамках настоящего исследования мы ставим цель по определению налоговых индикаторов неравенства регионов России по поступлениям подоходного налога для оценки взаимосвязи подоходного налогообложения с региональной и социальной дифференциацией.

Выводя за периметр исследования вопросы многообразия и различий подходов к терминологическому определению региональной и социальной дифференциации, подчеркнем, что региональную дифференциацию в статье мы будем рассматривать с позиций ее бюджетных проявлений как различия между субъектами Федерации по уровню среднедушевых налоговых поступлений, а под социальной дифференциацией – неравенство граждан по уровню благосостояния и доходов, в том числе в региональном разрезе.

Приращение научного знания в рамках настоящего исследования состоит в разработ- ке и апробации подхода к оценке уровня и динамики дифференциации регионов России и граждан на основе показателей концентрации и вариации по среднедушевым налоговым поступлениям. Они выступают в качестве налоговых индикаторов неравенства граждан по доходам и неравенства субъектов Федерации по поступлениям НДФЛ. Предлагается оценивать динамику и соотношение размаха вариации, стандартного отклонения, коэффициента вариации, децильного коэффициента фондов, децильного коэффициента дифференциации, квинтильного коэффициента фондов, аналога коэффициента Джини по среднедушевым поступлениям НДФЛ в консолидированный бюджет субъектов Федерации, налоговым доходам в целом и ВРП. Помимо уровня дифференциации регионов налоговые индикаторы помогут оценить влияние налогообложения на региональное и социальное неравенство.

Методология и данные для исследования

Разработка подхода к оценке взаимосвязи и проявления региональной и социальной дифференциации на основе налоговых индикаторов призвана определить влияние подоходного налогообложения на региональное и социальное неравенство в России. В качестве индикаторов использованы стандартные для оценки расслоения статистические показатели. В рамках исследования они впервые применены к данным по среднедушевым налоговым поступлениям по НДФЛ в консолидированные бюджеты субъектов Федерации и среднедушевым налоговым поступлениям во все уровни бюджетной системы в региональном разрезе. Определение их соотношения со среднедушевым ВРП с помощью показателей динамики и коэффициента опережения позволяет оценить позитивное или негативное влияние налогообложения на неравенство регионов и граждан в России. Это альтернативная, по сравнению с традиционно применяемыми в этой области исследований корреляционно-регрессионным или факторным анализом, оценка проявлений регионального и социального неравенства на основе налоговых индикаторов, а также влияния налогообложения на неравенство.

В рамках исследования проведен расчет казателей неравенства, выбранных для ана-индикаторов неравенства. Совокупность по- лиза, представлена в табл. 1. Они призваны

Таблица 1. Индикаторы неравенства регионов России по среднедушевым поступлениям НДФЛ в консолидированные бюджеты субъектов Федерации

Анализ приведенных в табл. 1 индикаторов призван способствовать оценке уровня дифференциации и концентрации поступлений по НДФЛ между регионами в динамике. Использование более широкого спектра показателей неравенства необходимо для достоверной и полноценной оценки неравенства субъектов Федерации по уровню налоговых поступлений в консолидированный бюджет на душу населения.

В качестве показателя концентрации мы рассчитали также аналог коэффициента Джини. Он демонстрирует, насколько фактическое распределение налоговых поступлений по НДФЛ на душу населения в субъектах Федерации отклоняется от полностью равномерного их распределения, то есть показывает степень неравномерности распределения налоговых доходов. Этот коэффициент весьма распространен в настоящее время в исследовании различных проявлений неравенства (Салмина, 2019). Среди существующих способов его расчета выбран наиболее популярный (Pyatt et al., 1980) – посредством ковариации. Он не показывает, в сторону каких групп регионов происходит перекос, поэтому наряду с ним важно оценить и более простые коэффициенты: децильные и квинтильные, не учитывающие, в свою очередь, изменений в группе средних регионов, к изменениям, по которым как раз более чувствителен аналог коэффициента Джини. Таким образом, представленные показатели неравенства дополняют и нивелируют недостатки друг друга, что способствует отражению более полной картины.

Расчеты проведены для регионов России за 2006–2021 гг. Период ограничен наличием данных ФНС РФ по поступлениям по отдельным видам налогов в территориальном раз- резе. В результате сформирован единый Data set, включающий около 10 тыс. показателей по 85 субъектам РФ за 16 лет. Использованы официальные данные ФНС РФ по поступлению налогов и сборов в бюджеты субъектов Федерации (отчет 1-НМ «Отчет о начислении и поступлении налогов, сборов, страховых взносов и иных обязательных платежей в бюджетную систему Российской Федерации»4), данные Росстата о валовом региональном продукте (ВРП)5 и численности населения в регионах6.

Дифференциация регионов

России по показателям налоговых поступлений

Результаты расчетов показателей неравенства субъектов Федерации по поступлениям НДФЛ в консолидированные бюджеты представлены в табл. 2.

Размах вариации r по поступлениям НДФЛ в консолидированные бюджеты субъектов Федерации на душу населения является существенным. Например, в 2021 году он достиг 126,5 тыс. руб. на человека в год: максимум 132,1 тыс. руб. на человека в Чукотском автономном округе, а минимум 5,6 тыс. руб. на человека в Республике Ингушетии. Коэффициент вариации V поступлений НДФЛ в консолидированные бюджеты субъектов Федерации имел разнонаправленную динамику в рассматриваемом периоде, оставаясь в диапазоне 82–104%. Это подтверждает высокую степень дифференциации регионов по налоговым поступлениям НДФЛ, поскольку значение V > 33% свидетельствует о неоднородности исследуемой совокупности.

Децильный коэффициент фондов k 1 составил от 9,6 в 2012 году до 17,5 в 2006 году. Он демонстрирует, что поступления по НДФЛ на душу населения в 10% наиболее обеспеченных регионов в 9,6–17,5 раза выше, чем в 10% наименее обеспеченных регионов. Например, в 2021 году этот коэффициент со-

Таблица 2. Динамика дифференциации регионов России по среднедушевым поступлениям НДФЛ в консолидированные бюджеты субъектов Федерации в 2006–2021 гг.

Децильный коэффициент дифференциации k2 имеет меньшее значение относительно децильного коэффициента фондов: от 3,7 в 2006 году до 4,7 в 2021 году. Это объясняется тем, что относительно k1 из рас- чета k2 исключаются самые бедные и самые богатые регионы. Так, например, в 2021 году он составил 4,7 как отношение среднедушевых налоговых поступлений по НДФЛ в Мурманской области 63 тыс. руб. на человека к поступлениям в Республике Адыгея – 12,7 тыс. руб.

Поскольку квинтильный коэффициент фондов k 3 затрагивает 40% регионов, а не 20%, как децильный k 1 , также имеет меньшие значения: от 5,4 в 2012–2014 гг. до 6,6 в 2019 году. Соответственно, поступления НДФЛ на душу населения в 20% наиболее обеспеченных регионов превышали поступления в 20% наименее обеспеченных в 5,4– 6,6 раза. Например, в 2021 году он составил

5,8. В семнадцати наименее обеспеченных регионах поступления НДФЛ составили в среднем 11,8 тыс. руб. на человека в год, в то время как в семнадцати наиболее богатых в 5,8 раза больше – 68,9 тыс. руб.

Рассчитанные коэффициенты концентрации отражают высокую дифференциацию регионов России по поступлениям НДФЛ в консолидированный бюджет на душу населения. Их недостатком является учет только «крайних» точек в совокупности, поэтому для анализа изменений в группе регионов со средними налоговыми доходами по НДФЛ рассчитан более к ним чувствительный показатель – аналог коэффициента Джини k 4 . В 2006–2021 гг. он находился на высоком уровне и возрастал: от 0,248 в 2006 году до 0,360 в 2021 году. Это высокое значение коэффициента, отражающее чрезмерный уровень дифференциации субъектов Федерации по среднедушевым поступлениям НДФЛ в консолидированные бюджеты.

Интерес представляет также динамика оцениваемых индикаторов неравенства. За исследуемые 16 лет показатели продемонстрировали разнонаправленную динамику. Так, коэффициент вариации сократился на 13 п. п. до 85%, что свидетельствует о сближении однородности регионов, но все еще высоком уровне вариации. Децильный коэффициент фондов сократился с 17,49 до 10,81 (на 6,68), а децильный коэффициент дифференциации, напротив, вырос с 3,67 до 4,68 (на 1,01, или 27,6%), следовательно, разрыв между самыми обеспеченными по среднедушевым поступлениям НДФЛ и самыми бедными сократился, но между восьмым регионом с конца и с начала ранжированного списка разница возросла, то есть ближе к середине группы регионов дифференциация усиливается. Это подтверждает и квинтильный коэффициент фондов, поскольку он за 16 лет сократился незначительно по сравнению с децильным коэффициентом фондов – на 1,7% против 38,2%, или в абсолютном выражении с 5,94 до 5,84 (на 0,1). Аналог коэффициента Джини, как показатель, учитывающий изменения в группе средних регионов, возрос с 0,248 в 2006 году до 0,36

в 2021 году, или на 0,111 (44,9%). Это очень существенный рост показателя, свидетельствующий о нарастании неравенства регионов по уровню налоговых поступлений НДФЛ в консолидированный бюджет субъектов Федерации.

Важно также, что коэффициенты дифференциации k 2 , k 3 , k 4 , за исключением децильного коэффициента фондов (k 1 ), на протяжении 16 лет прирастали сильнее (снижались медленнее), чем аналогичные показатели дифференциации регионов по среднедушевому ВРП. Это доказывают коэффициенты опережения. Данный факт позволяет констатировать, что неравенство регионов по среднедушевым поступлениям НДФЛ нарастает быстрее, чем неравенство по уровню экономического развития. Следовательно, подоходное налогообложение в России не сглаживает неравенство, а, напротив, способствует его нарастанию.

Таким образом, все рассчитанные показатели подтвердили высокую территориальную дифференциацию в России по поступлениям НДФЛ на душу населения, что свидетельствует о ярко выраженном в региональном разрезе неравенстве граждан по доходам. Максимальные значения большинства рассчитанных показателей пришлись на 2009 год. Причинами этого, очевидно, являются кризисы в экономике и их последствия при отсутствии действенных инструментов развития отстающих регионов и механизма снижения зависимости налоговых поступлений в наиболее обеспеченных регионах от добывающих отраслей, нарастающая урбанизация и аккумулирование капиталов в крупных агломерациях.

Интересной представляется сравнительная оценка показателей дифференциации субъектов Федерации по НДФЛ и по налоговым доходам в целом, зачисляемым в бюджеты всех уровней бюджетной системы. Результаты расчетов показателей неравенства субъектов Федерации по налоговым доходам в целом представлены в табл. 3.

Показатели неравенства субъектов Федерации по уровню налоговых доходов в целом, зачисляемых в бюджеты всех уровней

Таблица 3. Динамика дифференциации регионов России по среднедушевым налоговым поступлениям в бюджеты всех уровней в 2006–2021 гг.

|

Год |

Размах вариации, тыс. руб. / чел. |

Стандартное отклонение, тыс. руб. / чел. |

Коэффициент вариации |

Децильный коэффициент фондов |

Децильный коэффициент дифференциации |

Квинтильный коэффициент фондов |

Аналог коэффициента Джини |

|

r |

σ |

V |

k 1 |

k 2 |

k 3 |

k 4 |

|

|

2006 |

825,3 |

129,3 |

223 |

63,41 |

5,50 |

23,99 |

0,553 |

|

2007 |

823,4 |

125,4 |

205 |

50,01 |

4,73 |

18,41 |

0,531 |

|

2008 |

1 005,8 |

156,6 |

208 |

51,02 |

6,32 |

19,86 |

0,541 |

|

2009 |

554,4 |

98,2 |

181 |

36,58 |

4,71 |

14,51 |

0,519 |

|

2010 |

900,6 |

136,7 |

191 |

43,69 |

5,91 |

16,44 |

0,521 |

|

2011 |

1 178,1 |

185,5 |

200 |

54,65 |

5,96 |

19,64 |

0,541 |

|

2012 |

1 339,4 |

215,4 |

205 |

52,79 |

5,34 |

19,04 |

0,539 |

|

2013 |

1 223,4 |

210,4 |

203 |

45,74 |

6,02 |

17,73 |

0,538 |

|

2014 |

1 310,9 |

230,6 |

198 |

49,19 |

6,09 |

18,41 |

0,544 |

|

2015 |

1 443,4 |

249,7 |

197 |

52,42 |

6,42 |

20,11 |

0,555 |

|

2016 |

1 509,8 |

242,5 |

187 |

43,71 |

6,07 |

17,23 |

0,530 |

|

2017 |

2 119,0 |

313,2 |

200 |

46,55 |

6,37 |

18,78 |

0,531 |

|

2018 |

2 733,4 |

456,4 |

222 |

62,92 |

7,29 |

24,30 |

0,569 |

|

2019 |

2 945,6 |

463,1 |

213 |

66,06 |

7,60 |

24,05 |

0,564 |

|

2020 |

2 239,7 |

324,1 |

184 |

45,89 |

7,32 |

20,12 |

0,533 |

|

2021 |

3 479,8 |

550,7 |

209 |

56,41 |

7,39 |

24,07 |

0,561 |

|

Абсолютное изменение, 2006–2021 |

2 654,5 |

421,4 |

-14 |

-7,00 |

1,88 |

0,08 |

0,008 |

|

Относительное изменение, 2006–2021, % |

321,6 |

325,8 |

-6,5 |

-11,0 |

34,2 |

0,3 |

1,4 |

|

Коэффициент опережения по сравнению с ВРП |

1,22 |

1,36 |

1,30 |

1,13 |

|||

Рассчитано по: Данные по формам статистической налоговой отчетности // ФНС РФ. URL: https://www.nalog.gov.ru/rn77/related_activities/ statistics_and_analytics/forms (дата обращения 10.11.2022); Валовой региональный продукт на душу населения. URL: https://www.fedstat.ru/ indicator/42928 (дата обращения 10.11.2022); Численность постоянного населения на 1 января // ЕМИСС. URL: https://www.fedstat.ru/ indicator/31557 (дата обращения 10.11.2022).

бюджетной системы, демонстрируют высокое расслоение регионов по уровню реализованного налогового потенциала. Коэффициент вариации V составил от 181% в 2009 году до 223% в 2006 году. Децильный коэффициент фондов k 1 – от 36,6 в 2009 году до 66,1 в 2019 году. Децильный коэффициент дифференциации k 2 – от 4,7 в 2007 и 2009 гг. до 7,6 в 2019 году. Квинтильный коэффициент фондов k 3 – от 14,5 в 2009 году до 24,3 в 2018 году. Аналог коэффициента Джини k 4 – от 0,519 в 2009 году до 0,569 в 2018 году.

Относительно динамики индикаторов неравенства регионов по среднедушевому уровню налоговых доходов в целом отметим, что здесь они возросли не так силь- но, как по НДФЛ. Децильный коэффициент фондов снизился на 7,0 с 63,41 до 56,41, или на 11%. Децильный коэффициент дифференциации возрос до 7,39 на 1,88, или на 34,2%. Квинтильный коэффициент фондов практически не изменился: 24,07 (+0,08, или 0,3%). Аналог коэффициента Джини также существенно не изменился: 0,561 (+0,008, или 1,4%). Коэффициенты опережения также оказались выше, чем для среднедушевого ВРП, что свидетельствует об отсутствии сглаживающего неравенство воздействия у налоговой системы в России. Она его усугубляет, как и подоходное налогообложение в частности.

Сопоставим рассчитанные индикаторы региональной дифференциации с соответ- ствующими индикаторами по ВРП, которые представлены в табл. 4.

Уровень расслоения по ВРП достиг сопоставимого уровня расслоения по среднедушевым налоговым поступлениям НДФЛ, но остается существенно ниже, чем по налоговым доходам в целом. Децильный коэффициент фондов k 1 не превысил 17,3. Децильный коэффициент дифференциации k 2 находился в диапазоне 3,6–4,5. Квинтильный коэффициент фондов k 3 – 6,88,9. Аналог коэффициента Джини k 4 – 0,423– 0,471. Это тоже весьма высокие значения индикаторов неравенства регионов России. Более низкие значения показателей дифференциации по ВРП, нежели чем по налоговым доходам в целом, свидетельствуют о том, что действующая налоговая система усиливает неравенство. Логично, что в связи с этим значение межбюджетных трансфертов для регионов из федерального бюджета в последнее время возрастает.

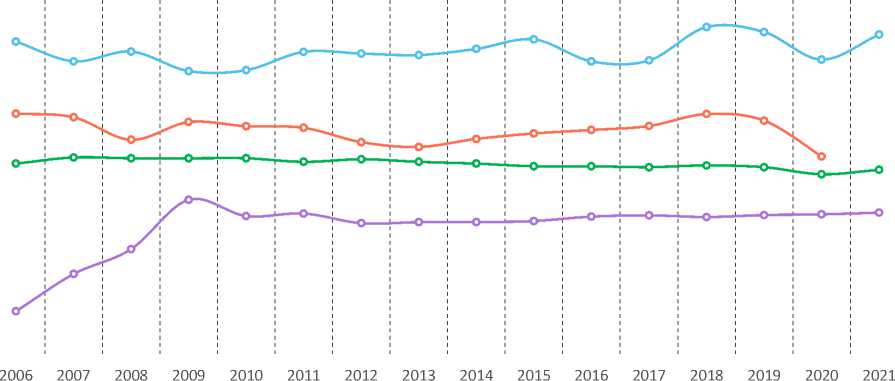

Различие и единство индикаторов неравенства регионов России и социального неравенства проиллюстрированы на примере соотношения коэффициента Джини по доходам населения России как показателя неравенства граждан по доходам с рассчитанными в рамках исследования аналогами коэффициента Джини (рис.).

Все представленные показатели в динамике отражают высокую степень территориальной дифференциации и монетарного неравенства в России. В рассматриваемом периоде они находились на стабильно высоком уровне с некоторым снижением в 2008–2010 гг. Коэффициент Джини Росстата составлял от 0,403 до 0,422. Аналог коэффициента Джини для ВРП на душу населения – от 0,434 в 2013 году до 0,471 в 2006 и 2018 гг.; для среднедушевых налоговых доходов, зачисляемых в бюджеты всех уровней бюджетной системы, – от 0,519 в 2009 году до 0,569 в 2018 году; для среднедушевых поступлений НДФЛ в консолидированные бюджеты субъектов Федерации – от 0,248 в 2006 году до 0,360 в 2021 году. Трендовый анализ в рамках рассматриваемого периода показы-

Таблица 4. Динамика дифференциации регионов России по среднедушевому ВРП в 2006–2021 гг.

|

Год |

Децильный коэффициент фондов |

Децильный коэффициент дифференциации |

Квинтильный коэффициент фондов |

Аналог коэффициента Джини |

|

k1 |

k2 |

k3 |

k 4 |

|

|

2006 |

17,29 |

4,11 |

8,87 |

0,471 |

|

2007 |

16,43 |

3,66 |

8,53 |

0,467 |

|

2008 |

14,61 |

3,83 |

7,80 |

0,442 |

|

2009 |

15,06 |

3,56 |

8,11 |

0,462 |

|

2010 |

15,12 |

3,66 |

8,05 |

0,457 |

|

2011 |

15,27 |

3,92 |

7,71 |

0,455 |

|

2012 |

13,77 |

3,84 |

7,14 |

0,439 |

|

2013 |

12,92 |

3,67 |

6,83 |

0,434 |

|

2014 |

15,61 |

3,67 |

7,50 |

0,443 |

|

2015 |

15,66 |

4,01 |

7,80 |

0,449 |

|

2016 |

15,05 |

4,45 |

7,81 |

0,453 |

|

2017 |

15,57 |

4,54 |

8,06 |

0,457 |

|

2018 |

15,93 |

4,45 |

8,30 |

0,471 |

|

2019 |

15,37 |

4,41 |

8,03 |

0,464 |

|

2020 |

12,65 |

4,07 |

6,87 |

0,423 |

|

Абсолютное изменение, 2006–2021 |

-4,64 |

-0,04 |

-2,00 |

-0,049 |

|

Относительное изменение, 2006–2022, % |

-26,9 |

-1,0 |

-22,5 |

-10,4 |

Рассчитано по: Валовой региональный продукт на душу населения. URL: https://www.fedstat.ru/indicator/42928 (дата обращения 10.11.2022).

0,600

0,550

0,500

0,450

0,400

0,350

0,300

0,250

0,200

Среднедушевые налоговые поступления в бюджеты всех уровней бюджетной системы РФ

ВРП на душу населения

Доходы населения (коэффициент Джини Росстата)

Среднедушевые поступления НДФЛ в консолидированные бюджеты субъектов РФ

Рис. Динамика аналогов коэффициента Джини по среднедушевым поступлениям НДФЛ в консолидированный бюджет субъектов Федерации, налоговым доходам в целом, ВРП на душу населения, коэффициента Джини в 2006–2021 гг.

Составлено по: данные таблиц 2–4; Коэффициент Джини // ЕМИСС. Государственная статистика. URL: https://www.fedstat.ru/indicator/31165 (дата обращения 04.11.2022).

вает отсутствие значимой тенденции роста или снижения региональной дифференциации по аналогам коэффициента Джини для среднедушевых ВРП, поступлений НДФЛ и налоговых доходов, которые остаются на стабильно высоком уровне.

Таким образом, налогообложение в России в 2006–2021 гг. не способствовало сглаживанию неравенства, а, напротив, усиливало его, и подоходное налогообложение было одним из усугубляющих факторов. В рассматриваемом периоде не происходило также и сглаживания неравенства по доходам граждан в территориальном разрезе.

В2021году, спустя20лет, вРоссиивновь введена прогрессивная шкала НДФЛ. Она представлена двухступенчатой шкалой: 13 и 15%. В отношении доходов до 5 млн руб. в год сохранена ставка 13%, а в отношении доходов более 5 млн руб. в год налог составляет 650 тыс. руб. и 15% с суммы доходов, превышающей 5 млн руб.7 Эта мера пока не оказывает и вряд ли окажет существенное влияние на сглаживание неравенства граждан по текущим доходам вследствие того, что неравенство в России достаточно велико, а прогрессия мягкая, слабо воздействующая на сглаживание «шпиля» доходов наиболее богатых граждан. Социальная значимость перераспределения доходов за счет налоговой прогрессии в совокупности с увеличением государственных расходов тем выше, чем выше уровень социальной дифференциации (Майбуров, Иванов, 2021).

Среди государственных финансовых инструментов социальные трансферты в России оказывают более существенное влияние на сглаживание неравенства, чем налогообложение, за счет повышения доходов наименее обеспеченных граждан. Позитивными здесь являются тенденции усиления адресности социальной защиты за счет более точечного определения нуждающихся категорий граждан. Например, с 1 апреля 2021 года для назначения выплат на детей от 3 до 7 лет учитываются доходы и имущество граждан8.

Введение с 2021 года прогрессивной ставки НДФЛ – 13 и 15%, ужесточение условий налогообложения доходов по процентам от вкладов – это первый необходимый, но не достаточный шаг с позиций сглаживания неравенства в России. Для этого целесообразно дальнейшее повышение прогрессии и введение необлагаемого минимума.

Фактором, негативно воздействующим на неравенство граждан по уровню доходов, имплементированным в систему подоходного налогообложения в России, является регрессивный характер налогообложения, к которому приводят налоговые вычеты. Они существенно снижают эффективную ставку НДФЛ для граждан, которые приобретают недвижимость и осуществляют долгосрочные инвестиции (имущественный и инвестиционный налоговые вычеты), а это в большинстве своем далеко не нуждающиеся бедные граждане, а обеспеченные и граждане среднего класса. Это также подтверждает целесообразность необлагаемого минимума.

Вместе с тем введение необлагаемого минимума по НДФЛ не способствует сокращению неравенства доходов граждан в региональном разрезе, а, возможно, усилит его. Это опасение обусловлено тем, что в наименее обеспеченных с точки зрения поступлений НДФЛ регионах многие налогоплательщики имеют невысокие доходы, а необлагаемый минимум будет составлять их весомую часть, что приведет к существенному выпадению доходов бюджета по НДФЛ. Для наиболее обеспеченных регионов выпадение доходов вследствие введения необлагаемого минимума не будет критичным. Таким образом, важно при введении необлагаемого минимума учесть риск усиления региональных диспропорций. Возможно, смягчению этого риска способствует переход к уплате НДФЛ по месту регистрации налогоплательщика, а не по месту работы. Это поможет перераспределить налоговые поступления НДФЛ от регионов – центров притяжения рабочей силы в пользу регионов – доноров рабочей силы, то есть регионов с низким уровнем доходов. Центрами притяжения рабочей силы традиционно являются Москва и Санкт-Петербург, города-миллионники, а также добывающие регионы Севера, где граждане чаще работают вахтовым методом, прежде всего это автономные округа (Ханты-Мансийский – Югра и Ямало-Ненецкий в составе Тюменской области, Ненецкий в составе Архангельской области и Чукотский).

Кризисные условия 2022 года в России могут существенно и негативно отразиться на уровне неравенства граждан. При прогнозируемом снижении ВВП и потребительского спроса на фоне ускорившейся инфляции благосостояние граждан будет снижаться, что, при более значительном влиянии на низкодоходные слои населения, приведет к нарастанию неравенства. Так, вследствие мирового финансово-экономического кризиса 2008 года в России в 2009 году индикаторы неравенства регионов по среднедушевым налоговым доходам в целом существенно сократились, а по среднедушевым поступлениям НДФЛ, напротив, возросли. С 2010 года ситуация диаметрально развернулась. То есть в период экономической рецессии дифференциация по налоговым поступлениям НДФЛ растет, а по общим налоговым доходам – сокращается.

Отягчающими для России в условиях нынешнего кризиса становятся условия гео-экономической неопределенности, а также тот факт, что благосостояние в экономиках, находящихся под санкционным давлением, не растет в долгосрочной перспективе. Например, в Иране на протяжении последних 15 лет ВВП на душу населения стабильно находится в диапазоне 4,6–4,8 тыс. долл. (в постоянных ценах)9. Все это накладывает определенные условия на разработку инструментов сглаживания неравенства в России для обеспечения их эффективности.

Выводы

Проведенное исследование позволило сформулировать следующие обобщающие выводы.

-

1. Разработанный и апробированный подход позволил на основе налоговых индикаторов оценить уровень регионального и социального неравенства и определить влияние налогообложения на неравенство в России. Подтверждено, что социальная и региональная дифференциация в России находятся на стабильно высоком уровне.

-

2. Уровень региональной дифференциации в России тесно связан с уровнем неравенства граждан. Поступления по НДФЛ выступают проявлением первого и индикатором второго, что обусловливает возможность формирования совокупности налоговых индикаторов региональной и социальной дифференциации. Для этого использованы показатели вариации, дифференциации и концентрации: размах вариации, стандартное отклонение, коэффициент вариации, децильный коэффициент фондов, децильный коэффициент дифференциации, квинтильный коэффициент фондов, аналог коэффициента Джини.

-

3. С помощью расчета и анализа налоговых индикаторов доказано, что в России налогообложение, и НДФЛ в частности, не только не сглаживает неравенство граждан по доходам, но и, наоборот, усиливает его. Это демонстрируют рассчитанные аналоги

ЛИТЕРАТУРА коэффициента Джини: дифференциация регионов по среднедушевым налоговым поступлениям в бюджеты всех уровней значительно выше, чем по среднедушевому ВРП (0,561 > 0,423). Также это подтверждают и рассчитанные коэффициенты опережения децильного коэффициента фондов (1,22), децильного коэффициента дифференциации (1,36), квинтильного коэффициента фондов (1,30) и аналога коэффициента Джини (1,13) среднедушевых налоговых поступлений в бюджетную систему по сравнению с ВРП. Поскольку все они превышают 1, это говорит об опережающем нарастании неравенства по среднедушевым налоговым поступлениям по сравнению с неравенством по среднедушевому ВРП. В региональном разрезе неравенство граждан проявляется более ярко вследствие существенной дифференциации субъектов Федерации.

Полагаем, что с позиций сглаживания неравенства граждан по доходам, а также региональной дифференциации по налоговым поступлениям целесообразными могут быть такие меры в области подоходного налогообложения, как усиление прогрессии НДФЛ, введение необлагаемого минимума, корректировка системы налоговых вычетов, а также переход к уплате НДФЛ по месту регистрации налогоплательщика. Поиск действенных инструментов преодоления неравенства в России открывает широкие перспективы для дальнейших исследований.

Адвокатова А.С., Балацкий Е.В., Гончаренко Л.И. [и др.] (2019). Влияние подоходного налогообложения на социальное неравенство в России / под ред. Л.И. Гончаренко. Москва: Кнорус. 224 с.

Зубаревич Н.В. (2019). Неравенство регионов и крупных городов России: что изменилось в 2010-е годы? // Общественные науки и современность. № 4. С. 57–70. DOI: 10.31857/S086904990005814-7

Зубаревич Н.В. (2021). Возможности децентрализации в год пандемии: что показывает бюджетный анализ? // Региональные исследования. № 1 (71). С. 46–57. DOI: 10.5922/1994-5280-2021-1-4

Караваева И.В. (2012). Теория социально ориентированного налогообложения: генезис, пути развития, особенности применения // Научные труды МИМ ЛИНК. № 28. С. 189–211.

Майбуров И.А. (2015). К 100-летию подоходного налога в России: теоретический анализ основных этапов реформы // Journal of Tax Reform. Т. 1. № 2-3. С. 161–176. DOI: 10.15826/jtr.2015.1.2.010

Майбуров И.А., Иванов Ю.Б. (2021). Теоретико-методологический конструктив индивидуального подоходного налогообложения: монография для магистрантов, обучающихся по программам направлений «Экономика», «Государственный аудит» и «Финансы и кредит». Москва: Юнити-Дана. 327 с.

Малис Н.И., Грундел Л.П. (2021). Современные тренды повышения доходной базы региональных бюджетов в условиях нестабильной экономики // Экономические системы. Т. 14. № 1. С. 159–166. DOI: 10.29030/2309-2076-2021-14-1-159-166

Мельникова Н.П., Тихонова А.В. (2018). Имущественные налоговые вычеты и справедливость налогообложения доходов физических лиц // Международный бухгалтерский учет. № 18. С. 1100–1112. URL: http://elib.fa.ru/art2018/bv1698.pdf

Пансков В.Г. (2020). О новой ставке НДФЛ // Финансы. № 8. С. 25–29.

Пинская М.Р. (2015). Подходы к пониманию налоговой справедливости // Journal of Tax Reform. Т. 1. № 1. С. 90–99. DOI: 10.15826/jtr.2015.1.1.006

Салмина А. (2019). Сравнительный анализ показателей неравенства – их особенности и применение // Общество и экономика. Вып. 7. C. 35–58. DOI: 10.31857/S020736760005832-4

Сперанский М.М., Тургенев Н.И., Орлов М.Ф. (1998). У истоков финансового права. Москва: Статут. 427 с.

Шмелев Ю.Д. (2017). О критериях оценки эффективности и справедливости налоговой политики государства // Экономика. Налоги. Право. № 2. С. 113–120.

Gromov V.V. (2021). Introduction of the personal tax-free allowance in Russia and its budget implications. Journal of Tax Reform , 7 (1), 20–38. DOI: https://doi.org/10.15826/jtr.2021.7.1.088

Klasen S., Scholl N., Lahoti R., Ochmann S., Vollmer S. (2016). Inequality – worldwide trends and current debates. Courant Research Centre: Poverty, Equity and Growth, 209. Available at: https://www.econstor.eu/ bitstream/10419/142156/1/86139593X.pdf

Parfenova L., Pugachev A., Podviezko A. (2016). Comparative analysis of tax capacity in regions of Russia. Technological and Economic Development of Economy, 22 (6), 905–925. DOI: https://doi.org/10.3846/20294913.2016.1216019

Piketty T., Saez E., Zucman G. (2018). Distributional national accounts: Methods and estimates for the United States. The Quarterly Journal of Economics, 133 (2), 553–609. Available at: https://doi.org/10.1093/qje/qjx043

Pugachev A.A. (2022). Taxation-based indicators as a measure of income inequality in Russian Regions. Journal of Tax Reform , 8 (1), 40–53. DOI: https://doi.org/10.15826/jtr.2022.8.1.107

Pyatt G., Chen C.-N., Fei J. (1980). The distribution of income by factor components. Quarterly Journal of Economics , 11, 451–473. Available at: https://documents1.worldbank.org/curated/en/843001468178771126/pdf/ REP162000The0d0by0factor0components.pdf

Rawls D. (1999). A Theory of Justice . Oxford University Press. 538 р.

Savchenko Y.Y., Korchagina I.A., Goleva O.G. (2019). The results of the Russian mechanical engineering movement on the path of new industrialization. Advances in Social Science, Education and Humanities Research, 240, 600–604. DOI: https://dx.doi.org/10.2991/sicni-18.2019.122

Список литературы Взаимосвязь налогообложения с региональной и социальной дифференциацией в России: подход к оценке на основе налоговых индикаторов

- Адвокатова А.С., Балацкий Е.В., Гончаренко Л.И. [и др.] (2019). Влияние подоходного налогообложения на социальное неравенство в России / под ред. Л.И. Гончаренко. Москва: Кнорус. 224 с.

- Зубаревич Н.В. (2019). Неравенство регионов и крупных городов России: что изменилось в 2010-е годы? // Общественные науки и современность. № 4. С. 57-70. DOI: 10.31857/S086904990005814-7

- Зубаревич Н.В. (2021). Возможности децентрализации в год пандемии: что показывает бюджетный анализ? // Региональные исследования. № 1 (71). С. 46-57. DOI: 10.5922/1994-5280-2021-1-4

- Караваева И.В. (2012). Теория социально ориентированного налогообложения: генезис, пути развития, особенности применения // Научные труды МИМ ЛИНК. № 28. С. 189-211.

- Майбуров И.А. (2015). К 100-летию подоходного налога в России: теоретический анализ основных этапов реформы // Journal of Tax Reform. Т. 1. № 2-3. С. 161-176. DOI: 10.15826/jtr.2015.1.2.010

- Майбуров И.А., Иванов Ю.Б. (2021). Теоретико-методологический конструктив индивидуального подоходного налогообложения: монография для магистрантов, обучающихся по программам направлений «Экономика», «Государственный аудит» и «Финансы и кредит». Москва: Юнити-Дана. 327 с.

- Малис Н.И., Грундел Л.П. (2021). Современные тренды повышения доходной базы региональных бюджетов в условиях нестабильной экономики // Экономические системы. Т. 14. № 1. С. 159-166. DOI: 10.29030/2309-2076-2021-14-1-159-166

- Мельникова Н.П., Тихонова А.В. (2018). Имущественные налоговые вычеты и справедливость налогообложения доходов физических лиц // Международный бухгалтерский учет. № 18. С. 1100-1112. URL: http://elib.fa.ru/art2018/bv1698.pdf

- Пансков В.Г. (2020). О новой ставке НДФЛ // Финансы. № 8. С. 25-29.

- Пинская М.Р. (2015). Подходы к пониманию налоговой справедливости // Journal of Tax Reform. Т. 1. № 1. С. 90-99. DOI: 10.15826/jtr.2015.1.1.006

- Салмина А. (2019). Сравнительный анализ показателей неравенства - их особенности и применение // Общество и экономика. Вып. 7. C. 35-58. DOI: 10.31857/S020736760005832-4

- Сперанский М.М., Тургенев Н.И., Орлов М.Ф. (1998). У истоков финансового права. Москва: Статут. 427 с.

- Шмелев Ю.Д. (2017). О критериях оценки эффективности и справедливости налоговой политики государства // Экономика. Налоги. Право. № 2. С. 113-120.

- Gromov V.V. (2021). Introduction of the personal tax-free allowance in Russia and its budget implications. Journal of Tax Reform, 7 (1), 20-38. DOI: https://doi.org/10.15826/jtr.2021.7.1.088

- Klasen S., Scholl N., Lahoti R., Ochmann S., Vollmer S. (2016). Inequality - worldwide trends and current debates. Courant Research Centre: Poverty, Equity and Growth, 209. Available at: https://www.econstor.eu/ bitstream/10419/142156/1/86139593X.pdf

- Parfenova L., Pugachev A., Podviezko A. (2016). Comparative analysis of tax capacity in regions of Russia. Technological and Economic Development of Economy, 22 (6), 905-925. DOI: https://doi.org/10.3846/20294913.2016.1216019

- Piketty T., Saez E., Zucman G. (2018). Distributional national accounts: Methods and estimates for the United States. The Quarterly Journal of Economics, 133 (2), 553-609. Available at: https://doi.org/10.1093/qje/qjx043

- Pugachev A.A. (2022). Taxation-based indicators as a measure of income inequality in Russian Regions. Journal of Tax Reform, 8 (1), 40-53. DOI: https://doi.org/10.15826/jtr.2022.8.1.107

- Pyatt G., Chen C.-N., Fei J. (1980). The distribution of income by factor components. Quarterly Journal of Economics, 11, 451-473. Available at: https://documents1.worldbank.org/curated/en/843001468178771126/pdf/ REP162000The0d0by0factor0components.pdf

- Rawls D. (1999). A Theory of Justice. Oxford University Press. 538 р.

- Savchenko Y.Y., Korchagina I.A., Goleva O.G. (2019). The results of the Russian mechanical engineering movement on the path of new industrialization. Advances in Social Science, Education and Humanities Research, 240, 600-604. DOI: https://dx.doi.org/10.2991/sicni-18.2019.122