Законодательные инициативы и развитие ESG-банкинга в России

Автор: Бисултанова А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 6-1 (112), 2024 года.

Бесплатный доступ

В последние годы ESG (Environmental, Social, Governance) банкинг становится все более важным направлением в развитии финансового сектора России. В статье рассматриваются ключевые законодательные акты и нормативные документы, направленные на интеграцию ESG-принципов в банковскую деятельность. Затронуты основные инициативы, такие как Указ Президента о национальных целях развития, план действий Центрального банка России по устойчивому развитию и методические рекомендации по раскрытию ESG-рисков. Также приведены примеры применения законодательных актов, включая выпуск зеленых облигаций и улучшение отчетности по ESG-факторам. В статье подчеркивается значимость этих мер для создания устойчивой и ответственной финансовой системы в России.

Устойчивое развитие, корпоративная отчетность, международные правила, регулирование

Короткий адрес: https://sciup.org/170204758

IDR: 170204758 | DOI: 10.24412/2411-0450-2024-6-1-72-74

Текст научной статьи Законодательные инициативы и развитие ESG-банкинга в России

В последние годы концепция ESG (Environmental, Social, Governance) приобрела значительное внимание в финансовом секторе. Все больше банков и финансовых институтов осознают важность интеграции экологических, социальных и управленческих факторов в свою деятельность [1].

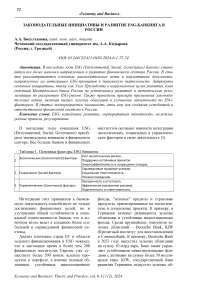

Таблица 1. Основные факторы ESG банкинга

|

1. |

Экологические (Environmental) факторы |

Учет экологических рисков. Поддержка устойчивых проектов. Энергоэффективность и сокращение отходов. |

|

2. |

Социальные (Social) факторы |

Справедливые трудовые условия. Социальная ответственность. Этичное поведение. |

|

3. |

Управленческие (Governance) факторы |

Прозрачность и отчетность. Эффективное управление рисками. Подотчетность и ответственность. |

Интеграция этих принципов в банковскую деятельность способствует не только достижению финансовых целей, но и улучшению общей устойчивости и социальной ответственности банков, что в конечном итоге ведет к созданию более стабильной и справедливой финансовой системы.

Анализ ключевых стран ЕС в области зеленого финансирования и ESG показал, что в настоящее время в более чем 200 финансовых институтах Европы уже существует более 500 новых зеленых продуктов в портфеле, а именно зеленые облигации, устойчивые инвестиционные фонды, "зеленые" кредиты и страховые продукты, ориентированные на экологические и социальные проекты. К примеру, в Германии активно развиваются зеленые облигации и устойчивые инвестиционные фонды. Среди крупнейших эмитентов зеленых облигаций – Deutsche Bank, KfW (Кредитный институт для восстановления) и Commerzbank. К примеру, Deutsche Bank в 2023 году выпустил зеленые облигации на сумму 10 млрд евро, Банк также управляет устойчивыми инвестиционными фондами с активами на сумму более 30 миллиардов евро. KfW, государственный банк развития Германии, выпустил зеленые об- лигации на сумму 15 млрд евро. Commerzbank выпустил зеленые облигации на сумму 5 млрд евро, Банк также управляет устойчивыми инвестиционными фондами с активами на сумму 20 млрд евро [1].

В Европейском союзе (ЕС) действуют одни из самых передовых правил ESG в мире среди всех экономических регионов. Под лозунгом «Европейского нового зеленого курса» Европа реализует широкий комплекс мер, направленных на борьбу с изменением климата, поддержку устойчивых инноваций и превращение Европы в первый климатически нейтральный континент к 2050 году [2]. В последние годы ЕС принял ряд законодательных инициатив, направленных на усиление устойчивого развития и улучшение корпоративной отчетности по ESG-критериям:

-

1. EU Sustainable Finance Action Plan (План действий ЕС по устойчивому финансированию);

-

2. EU Taxonomy Regulation (Регулирование ЕС о таксономии);

-

3. Disclosure Regulation (Регулирование отчетности);

-

4. European Green Deal (Европейское зеленое соглашение) [3].

В России в последние годы было принято несколько законодательных актов и нормативных документов, направленных на развитие ESG-банкинга и устойчивого финансирования:

-

1. Указ Президента Российской Федерации «О национальных целях развития Российской Федерации на период до 2030 года» (2020 год);

-

2. План действий по устойчивому развитию и климатической политике Центрального банка России (2021 год);

-

3. Методические рекомендации по раскрытию информации о рисках, связанных с изменением климата, и ESG-факторах (2021 год);

-

4. Национальная стратегия устойчивого развития и «зеленой» экономики (разрабатывается);

-

5. Изменения в законодательстве о ценных бумагах.

-

2. Социальные риски (Social Risks) связаны с воздействием банковской деятель-

- ности на общество – риски трудовых отношений и риски общественного мнения

-

3. Управленческие риски (Governance Risks) связаны с корпоративным управлением и этическими стандартами, к ним относятся:

На данном этапе развития экономики несколько ведущих российских банков уже активно внедряют ESG-принципы в свою деятельность (табл. 2).

Таблица 2. ESG-банкинг в России в 2023 году

|

Показатель |

Сбербанк |

ВТБ |

Альфа-Банк |

|

Стратегия устойчивого развития |

Включает поддержку проектов по снижению углеродного следа и развитию зеленой энергетики |

Финансирование проектов в области возобновляемой энергии и энергоэффективности |

Разработка финансовых продуктов для экологически и социально значимых проектов |

|

Объем выпуска зеленых облигаций |

30 млрд руб. |

25 млрд руб. |

15 млрд руб. |

|

Кредиты для зеленых проектов |

20 млрд руб. |

15 млрд руб. |

10 млрд руб. |

|

Снижение выбросов CO2 |

300,000 тонн в год |

250,000 тонн в год |

150,000 тонн в год |

|

Социальные инициативы |

Инвестиции в проекты по улучшению образования и здравоохранения (3 млрд руб.) |

Инвестиции в проекты по улучшению условий в сфере образования и здравоохранения (2 млрд руб.) |

Инвестиции в проекты по улучшению образовательных и медицинских услуг (1 млрд руб.) |

Несмотря на многочисленные преимущества и растущую популярность ESG-банкинга, этот подход все же связан с определенными рисками. В данной связи первую очередь стоит затронуть экологические риски, то есть риски, связанные с изменением климата, а также переходные риски – переход к низкоуглеродной экономике требует значительных изменений в бизнес-моделях и технологиях, что ведет к обесцениванию активов и увеличению операционных расходов и репутационные риски – банки, не соблюдающие экологические стандарты столкнутся с ухудшением репутации и потерей доверия со стороны клиентов и инвесторов.

-

- коррупционные риски;

-

- риски нарушения законодательства;

-

- риски нехватки компетенций [4, 5].

В свою очередь для успешного управления рисками ESG-банкинга банки долж- ны:

-

- проводить регулярную оценку ESG-рисков;

-

- разрабатывать стратегии адаптации и смягчения рисков;

-

- повышать осведомленность и обучать сотрудников;

-

- обеспечивать прозрачность и отчетность [6].

Риски ESG-банкинга представляют собой значительные вызовы, требующие комплексного подхода к управлению. Банки, которые эффективно справляются с этими рисками, могут не только миними- зировать потенциальные угрозы, но и извлечь выгоду из возможностей, связанных с устойчивым развитием и ответственным инвестированием.

Список литературы Законодательные инициативы и развитие ESG-банкинга в России

- World’s Biggest Banks Made $3 Billion on Green Debt in 2023 - Bloomberg. - [Электронный ресурс]. - Режим доступа: https://www.bloomberg.com/news/articles/2024-01-03/world-s-biggest-banks-made-3-billion-on-green-debt-last-year.

- Bisultanova A. Sustainable financial services as a tool for sustainable economic development // В сборнике: E3S Web of Conferences. - 2023. - С. 05004.

- Sustainable finance package 2023 - European Commission. - [Электронный ресурс]. - Режим доступа: https://finance.ec.europa.eu/publications/sustainable-finance-package-2023_en.

- Гапон М.Н., Баранова И.В. Управление рисками при ESG-трансформации предприятий агропромышленного комплекса России // Экономика, предпринимательство и право. - 2022. - Т. 12. № 12. - С. 3361-3378.

- Алимова И.О., Бердиева В.Б., Шарай А.А. ESG-инвестиции в банковской сфере: российская и зарубежная практика в современных реалиях // Вестник Северо-Кавказского федерального университета. - 2023. - № 2 (95). - С. 7-14.

- Смирнов В.Д. Управление ESG рисками в коммерческих организациях // Управленческие науки. - 2020. - №3.