Зарубежные методы анализа кредитоспособности заемщиков, как важный инструмент в управлении кредитными рисками банка

Автор: Гуменюк П.О.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-1 (23), 2016 года.

Бесплатный доступ

В данной статье изложены наиболее современные методы анализа кредитоспособности заемщиков, используемые за рубежом, как важный инструмент в управлении кредитными рисками банка. Выявлены преимущества методик «Пять си», «CAMELS», «CAMPARI», «Dun & Bradstreet, PARSER. Определены перспективы и возможности адаптации зарубежных методик к условиях российских банков.

Банк, риск, кредитоспособность, оценка, метод, кредитный риск, снижение

Короткий адрес: https://sciup.org/140119114

IDR: 140119114

Текст научной статьи Зарубежные методы анализа кредитоспособности заемщиков, как важный инструмент в управлении кредитными рисками банка

Актуальность данной темы заключаются в том, что в настоящее время российскими банками активно начинают использоваться зарубежные модели оценки кредитоспособности. В большей степени такие методики используются банками с участием иностранного капитала. Однако, многие иностранные методики не учитывают большинства факторов, присущих именно российским заемщикам, что делает их менее эффективными и нереальными к использованию в нашей стране. При этом часть зарубежных методик позволяет выявить факторы риска, которые не выявляются при использовании российских методик. Поэтому интерес к зарубежным методикам у банков должен возникать при формировании собственной системы оценки кредитоспособности заемщика и возможности фрагментарного использования иностранных методик.

Цель статьи – проанализировать преимущества и недостатки наиболее распространенных иностранных методик, оценки кредитоспособности заемщиков и возможности их применения в России.

На сегодняшний день наиболее известными методиками анализа кредитоспособности заемщиков, используемыми иностранными банками, являются28:

-

- правило 5C (пяти "си");

-

- CAMELS;

-

- PARSER;

-

- PARTS;

-

- CAMPARI;

-

- скоринговые системы;

-

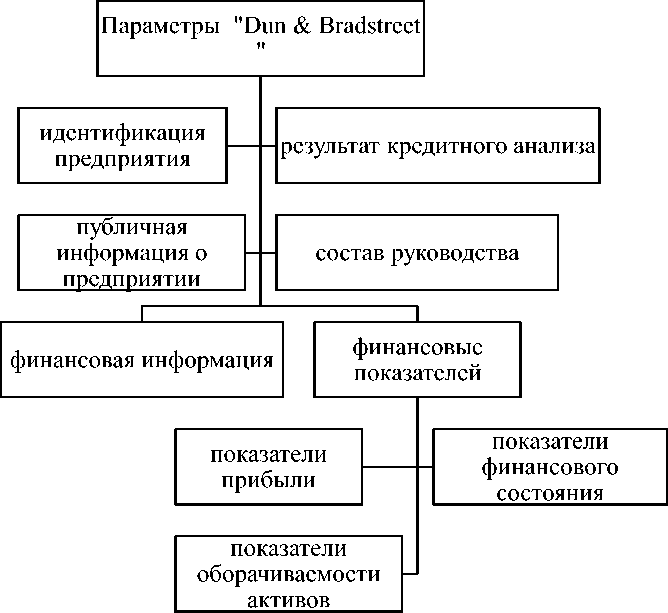

- методика Dun & Bradstreet.

Рассмотрим преимущества и недостатки казанных методик и возможность адаптации их к российским Банкам.

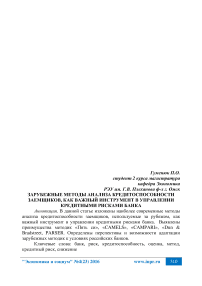

Первая методика «5С», в большей степени используется американскими банками и основана на сценке пяти параметров29:

Климова Н.В. Анализ кредитоспособности организации // Бухучет в строительных организациях. 2012. N 8. С. 24 - 27.

-

29 Рудой Н.М. Автоматизация оценки кредитоспособности заемщика с применением рейтинговых систем // Банковское кредитование. 2013. N 2. С. 53

рисунок 1 – составляющие методика оценки кредитоспособности «пять си»

Данная методика включает все основные методики американских компаний-заемщиков, которые не всегда возможно использовать в России. Например, в России не используется показатель репутации заемщика, который имеет конкретное значение и рейтинговую шкалу. Также в условиях нестабильности экономики сомнительным оказывается параметр экономической конъюнктуры и его числовое выражение.

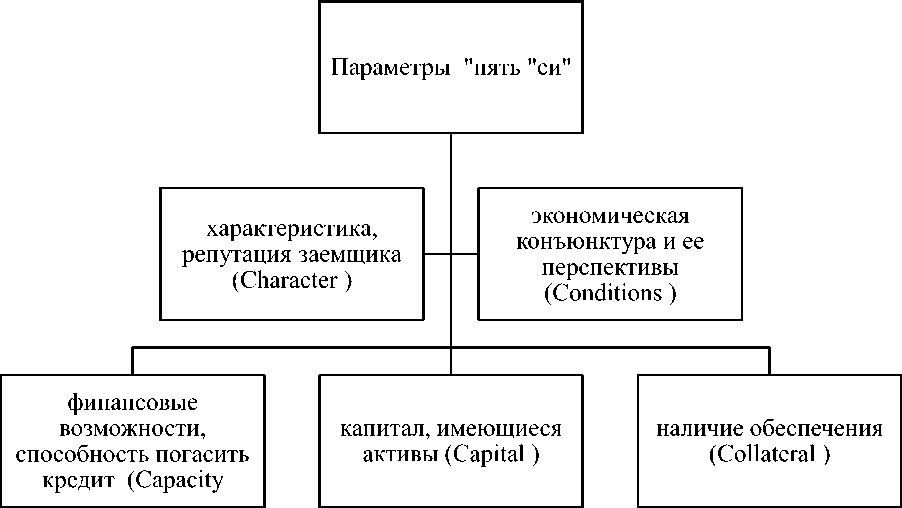

Наиболее востребованной среди российских банков на сегодня является методика CAMELS, предложенная Мировым банком, которая включает элементы, приведенные на рисунке 2.

рисунок 2 – составляющие методика оценки кредитоспособности «CAMELS»

Каждая составляющая оценки в этой методике предполагает использование определенной системы коэффициентов ликвидности, финансовой устойчивости, платежеспособности и других параметров. Во многих российских банках данная методика адаптирована к нашим условиям, т.е. Используются коэффициенты, свойственные России, рыночным условиям и структуре менеджмента, которые отличаются от зарубежных моделей. Данная методика наиболее достоверно позволяет оценить кредитоспособность заемщика, справедливо оценивает его возможности и выявляет некредитоспособных клиентов.

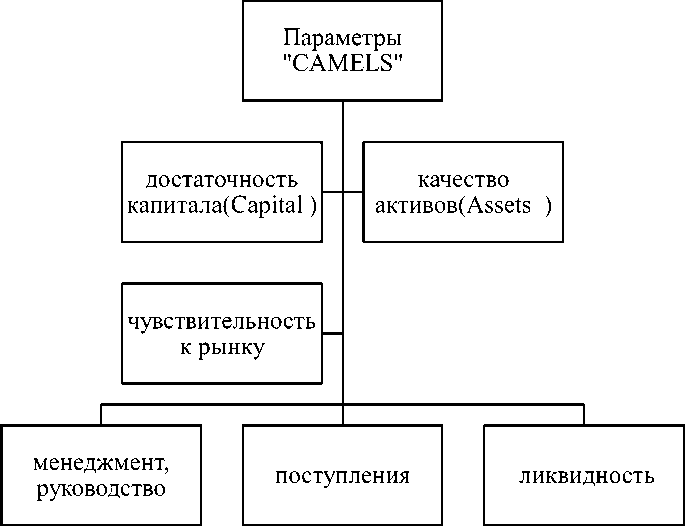

Система PARSER, используется в большей степени Банками Великобритании. Система PARTS, также используемая английскими банками, отличается от предыдущей системы меньшим числом параметров оценки, каждая из которых при этом оценивает большую группу показателей. Так, в системе PARSER используют группы показателей, оценивающих репутацию заемщика, сумму кредита и возможности его погашения, а также обеспечение заемных средств и целесообразность привлечения кредита под конкретный проект. В тоже время система PARTS все те же группы показателей кредитоспособности заемщика определяет в пяти группах: назначение, сумма, возвращение долга, срок и залог. По сути данные методики одинаковы и нецелесообразны для применения российскими банками, поскольку не учитывают прогнозирование финансового состояния заемщика, его ликвидность и платежеспособность. Оценка ведется только в базовых параметрах текущего времени. Методика CAMPARI используется европейскими банками и включает элементы, приведенные на рисунке 3.

рисунок 3 – составляющие методика оценки кредитоспособности «CAMPARI»

-

30 Бардакова Е.В. Современные методы анализа денежного потока корпоративного заемщика // Банковское кредитование. 2012. N 6. С. 51

В России в большей степени использование зарубежных методик применимо в межбанковском кредитовании или кредитовании заемщиков, имеющих иностранный капитал, поскольку именно указанные группы заемщиков составляют отчетность по стандартам МСФО и позволяют провести качественный анализ рейтинговых показателей. В отношении российских заемщиков широко используются скоринговые системы, которые в должной степени оценивают кредитоспособность заемщиков. Однако, в использовании скоринговых моделей необходимо участие специалиста, способного более точно определить некоторые параметры надежности заемщика. В частности и в отношении заемщиков физических лиц скоринговые модели часто ориентируется на фотографию потенциального заемщика, которая не всегда удачно отображается при помощи электронных средств. И в то же время только специалист сможет определить реальность доходов клиента путем общения с его работодателем, которые невозможно подтвердить документально.

Таким образом, использование зарубежного опыта в оценке кредитоспособности заемщиков в России возможно только в дифференцированном виде, основанном на получении среднеотраслевых значений, рейтингах отраслей и предприятий. В отношении клиентов физических лиц использование зарубежных методик возможно, однако оно должно быть в обязательном порядке сопровождено участием квалифицированного специалиста, имеющего опыт в общении и анализе реальности данных клиентов, его честности и реальности обеспечить своевременную выплату кредита и процентов по нему.

Список литературы Зарубежные методы анализа кредитоспособности заемщиков, как важный инструмент в управлении кредитными рисками банка

- Климова Н.В. Анализ кредитоспособности организации//Бухучет в строительных организациях. 2012. N 8. С. 24 -27.

- Лаврушин О.И., Афанасьева О.Н., Корниенко С.Л. Банковское дело: современная система кредитования: Учебное пособие/Под ред. О.И. Лаврушина. М.: КноРус, 2009. С. 76.

- Бардакова Е.В. Современные методы анализа денежного потока корпоративного заемщика//Банковское кредитование. 2012. N 6. С. 51 -59.

- Рудой Н.М. Автоматизация оценки кредитоспособности заемщика с применением рейтинговых систем//Банковское кредитование. 2013. N 2. С. 53 -68.