Зарубежный опыт развития индустрии венчурного финансирования

Автор: Александрин Юрий Николаевич, Тюткалова Александра Владимировна

Журнал: Общество: политика, экономика, право @society-pel

Рубрика: Экономика

Статья в выпуске: 2, 2012 года.

Бесплатный доступ

В статье проведен ретроспективный анализ развития венчурной индустрии США, Европы и Израиля. Рассматривается передовой зарубежный опыт формирования институциональных условий и механизмов для эффективного развития венчурного финансирования. Авторы исследуют посткризисные тенденции развития рынка венчурных инвестиций, отраслевую структуру венчурного капитала и распределение инвестиций по стадиям развития инновационных предприятий.

Венчурные инвестиции, отраслевая структура, посткризисные тенденции, венчурные фонды, посевная стадия, стадия раннего роста, малый инновационный бизнес

Короткий адрес: https://sciup.org/14931402

IDR: 14931402 | УДК: 330.322.01

Текст научной статьи Зарубежный опыт развития индустрии венчурного финансирования

Кардинальное изменение российской экономической политики, курс на инновационную модель развития национальной экономики требуют поиска новых эффективных источников и инструментов финансирования инновационных проектов. Одним из таких инструментов, проверенных многолетней практикой инновационно ориентированных государств, является венчурное финансирование.

Для становления и развития рынка венчурного капитала, особенно на начальных этапах, особое значение имеет государственная поддержка. Так, с начала 1980-х гг. государственная политика США была направлена на активное стимулирование венчурного предпринимательства. Причиной этому послужила его роль как катализатора инновационных процессов и реиндустриализации экономики. С помощью системы мер прямого и косвенного стимулирования в США государство стало активно развивать инновационный бизнес. В 1980 г. был принят закон Стивенсона – Вайдлера «О технологических нововведениях», который предусматривал ряд мер по стимулированию промышленных инноваций.

С 1981 г. в США стала активно формироваться система налоговых льгот на НИОКР. В 1982 г. конгрессом был принят закон о нововведениях и разработках в малом бизнесе. Для реализации данного закона была разработана программа по стимулированию инноваций в сфере малого и среднего предпринимательства (SBIR), координатором которой стала Администрация малого бизнеса (SBA). По данной программе каждое федеральное учреждение, которое предоставляет внешним исполнителям заказы на сумму выше 100 млн долл., должно 1,25 % из них выдавать в виде безвозвратных субсидий на НИОКР в малом бизнесе [1].

Для оказания помощи венчурным фондам правительства многих западноевропейских стран проводили политику по созданию благоприятной среды для новой формы инвестиционного финансирования. Например, в Голландии действовала схема РРМ. В рамках PPM правительство Голландии гарантировало венчурным фондам возврат 50 % возможных убытков, связанных с их инвестициями в частные компании. Данную программу применили в начале 1980-х годов в период экономического кризиса. Это позволило достаточно эффективно простимулировать значительный рост венчурных фондов и, как следствие, активизировать финансирование инновационного бизнеса Голландии.

Помимо национальных программ действует ряд международных программ, которые реализует и финансирует Европейский совет. Программа «EuroTeсh Сapital» была разработана с целью создания стимулов для привлечения венчурных фондов к инвестированию в крупные международные проекты в области высоких технологий. Действует и программа «Jоint Vеnturе Phаrе», направленная также на стимулирование создания совместных предприятий с участием венчурного капитала в странах Центральной и Восточной Европы [1].

Для современной России по-прежнему актуален уникальный опыт формирования и становления рынка венчурного капитала в США. В 1970 г. этот рынок в стране практически отсутствовал, в 1980 г. весь совокупный венчурный капитал США не превышал 1 млрд долл., но уже к середине 1990-х годов достиг уровня 35 млрд долл. На сегодняшний день самый большой рынок венчурного капитала функционирует именно в США.

Начиная с 2002 г. прослеживалась четкая тенденция роста объема венчурных инвестиций. В 2007–2008 гг. был достигнут рекордный объем венчурного инвестирования в США – более 30 млрд долл. в год. Однако в 2009 г. на фоне мирового финансового кризиса объем инвестирования стал рекордно низким – 19,7 млрд долл. Но уже к началу 2010 г. венчурный капитал стал снова набирать обороты и на сегодняшний день практически достиг докризисного уровня (табл. 1).

Динамика рынка венчурных инвестиций США в 2007–2011 гг.

Таблица 1

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Объемы венчурного финансирования, млрд долл. |

30,8 |

30,5 |

19,7 |

23,3 |

28,4 |

|

Количество сделок, ед. |

4124 |

4111 |

3065 |

3526 |

3673 |

При этом спад на рынке венчурного инвестирования сопровождался значительным сокращением количества венчурных фондов. Так, в 2007 г. действовали 237 фондов, в 2009-м – всего 160, к началу 2012 г. ситуация немного улучшилась – функционировал уже 181 фонд [2].

Значительный успех венчурного предпринимательства и его динамичное развитие привлекли к нему повышенный интерес финансовых и правительственных структур. Возникла объективная потребность создания современной инфраструктуры венчурного финансирования и совершенствования взаимосвязей в инвестиционной сфере в целом. В 1973 г. была образована Национальная ассоциация венчурного капитала (Nationаl Vеnture Сapital Assоciation – NVСA) с целью формирования в широких кругах осознания важности венчурного финансирования для усиления конкурентоспособности экономики США, а также для представления в обществе интересов венчурных капиталистов и раз- вивающихся компаний. Аффилированная структура ассоциации – «Американские предприниматели для экономического роста» (Amеrican Entreprenеurs for Ecоnomic Grоwth – AEЕG) – это общенациональная организация, которая включает около 10 тыс. развивающихся компаний, на которых работают более миллиона американцев [2].

Так как наиболее предпочтительной стратегией «выхода» для компаний с венчурным капиталом выступает публичное размещение акций, фондовые дилеры оперативно отреагировали на данную ситуацию созданием системы автоматической котировки Национальной ассоциации дилеров ценных бумаг (NАSDAQ) – второй (после Нью-Йоркской) фондовой биржи США, которая специализируется на первичном размещении акций инновационных компаний.

Отдельно следует выделить программу по инвестициям в малый бизнес – Smаll Businеss Invеstment Соmpanies (SBIС). SBIС представляет собой уникальную программу государственно-частного партнерства, с помощью которой было осуществлено венчурное финансирование более 150 тыс. малых и средних предприятий в объеме 90 млрд долл. США.

Венчурный бизнес США сформировался как специфическая отрасль предпринимательства в период активного развития микроэлектроники и компьютерных технологий и дал мощный толчок для успешного развития данных направлений. Мировые лидеры компьютерной индустрии – компании Micrоsоft, Intеl, Applе Cоmputеrs, Cоmpаq – достигли впечатляющих финансовых результатов, благодаря именно венчурному финансированию на ранних стадиях развития компаний.

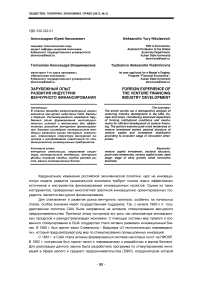

Ключевые позиции в венчурной индустрии США по итогам 2011 г. занимают: программное обеспечение, биотехнологии, медицина, энергетика и IT- услуги (рис. 1).

Телекоммуникации Программное обеспечение

Торговля

СМИ и Индустрия развлечений

ИТ-услуги

Промышленость/Энергеника

Медицина

Финансовые услуги

Злектроника/Приборостоение/Полупровод...

Потребительские товары и услуги Компьютеры/Сети/Оборудование

Бизнес-товары и услуги

Биотехнологии

10% 15% 20% 25%

Рис. 1. Венчурные инвестиции в США по отраслям экономики в 2011г., % [2]

Если рассматривать структуру венчурных инвестиций по стадиям развития инновационных предприятий, то в 2011 г. на «посевную» стадию в США было направлено 11 % инвестиций, на стадию «раннего роста» – 38 %, на стадию «расширения» – 27 % и на позднюю стадию – 24 % [2]. Таким образом, на посевную и ранние стадии развития компаний приходится около половины венчурного капитала.

В Европе венчурное финансирование стало развиваться в начале 80-х годов XX века. Несомненно, практика такого инвестирования существовала в европейских странах задолго до этого рубежа, но современные черты индустрия венчурного финансирования стала приобретать именно в этот период. Во многом быстрое развитие венчурного инве- стирования в Европе было обосновано наличием двадцатилетнего американского опыта, который позволил избежать существенных ошибок и адаптировать к европейским условиям уже отработанные финансовые и управленческие технологии. Но нельзя также не учитывать заслуги и усилия европейских венчурных капиталистов, которые обеспечили сегодняшнее состояние отрасли.

Во многом этапы развития европейского венчурного предпринимательства повторяют американский опыт. В 1983 г. была организована Европейская ассоциация прямого инвестирования и венчурного капитала (ЕVCА), что было совместной инициативой представителей венчурной индустрии и Европейской комиссии [3]. Стратегическими задачами EVCA cтали:

-

– привлечение институциональных инвесторов к участию в венчурном инвестировании;

-

– разработка доступных и эффективных стратегий и механизмов венчурного капитала;

-

– защита интересов участников венчурной индустрии [4].

С участием ЕVCА была создана Европейская ассоциация биржевых дилеров (ЕАSD) – объединение венчурных капиталистов, инвестиционных банков, биржевых дилеров и других инвестиционных институтов – с целью формирования механизмов поддержки экономического развития и инноваций в Европе. Одной из первых инициатив ЕАSD была организация европейской фондовой биржи для быстро растущих молодых компаний – Системы автоматической котировки Европейской ассоциации биржевых дилеров (ЕАSDАQ). Ее структура и основные принципы функционирования были заимствованы у аналогичной американской NАSDАQ. Акции некоторых компаний, которые торгуют в ЕАSDAQ, также котируются и на NАSDАQ.

Участие правительств европейских стран в процессе венчурного финансирования играет огромную роль. Доля средств страховых компаний и пенсионных фондов в венчурном капитале Европы достигает 35 % инвестиций. Примером участия государства в венчурном финансировании могут служить так называемые фонды фондов, которые организуются при существенном участии (до 40 %) государства. Наиболее известные из них фонды: UК Нigh Tеchnоlogy Fund (Великобритания), КFW (Германия) и ряд других. Динамика венчурного финансирования в Европе представлена в табл. 2.

Динамика рынка венчурных инвестиций Европы в 2008–2011 гг.

Таблица 2

|

Показатель |

2008 |

2009 |

2010 |

2011 |

|

Объемы венчурного финансирования, млрд евро |

4,6 |

3,8 |

3,5 |

4,0 |

|

Количество сделок, ед. |

1351 |

1186 |

1253 |

1021 |

Венчурное финансирование в Европе, как и в США, значительно сократилось вследствие мирового финансового кризиса. Если в 2008 г. объем венчурных инвестиций превышал 4,7 млрд евро, то в 2009-м – снизился до 3,8, а в 2010-м – до 3,5 млрд евро. Позитивной является тенденция достаточно быстрого восстановления объемов венчурного финансирования в Европе до 4 млрд евро в 2011 г.

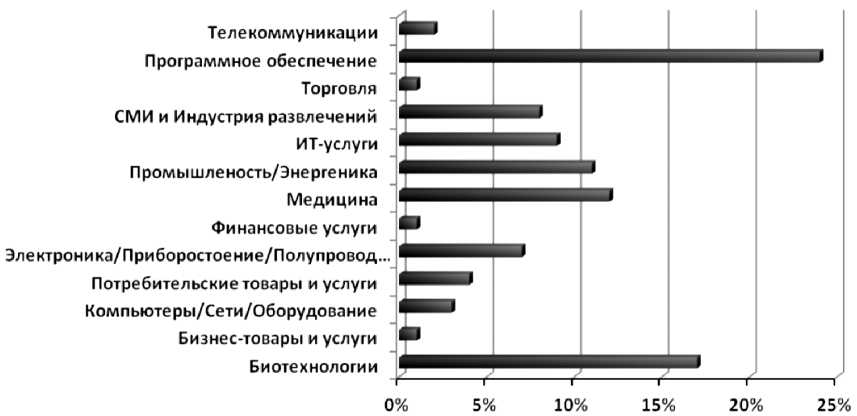

По сравнению с США европейская структура венчурных инвестиций более диверсифицирована (рис. 2).

. [5]

Венчурные инвестиции в Европе размещают практически во все сектора экономики в относительно равных размерах. В отличие от США, в тройке лидеров по объемам инвестиций кроме биофармацевтики и энергетики присутствует сектор бизнес-услуг. В последние годы происходит переориентация венчурных инвестиций в технологический сектор, что является общемировой тенденцией для развитых стран.

Что касается распределения венчурных инвестиций по стадиям развития инновационных компаний, то в целом в Европе наблюдается сходная с США тенденция. В 2011 г. 48 % венчурного капитала приходилось на «посевную» и раннюю стадии, 52 % – на расширение и позднюю стадию. В отличие от США, в Европе значительно меньшие объемы венчурных инвестиций приходятся на «посевную» стадию – 7 %, в США – 11 %. При этом на ранней стадии европейские венчурные инвестиции на 3 % превышают объемы финансирования в США.

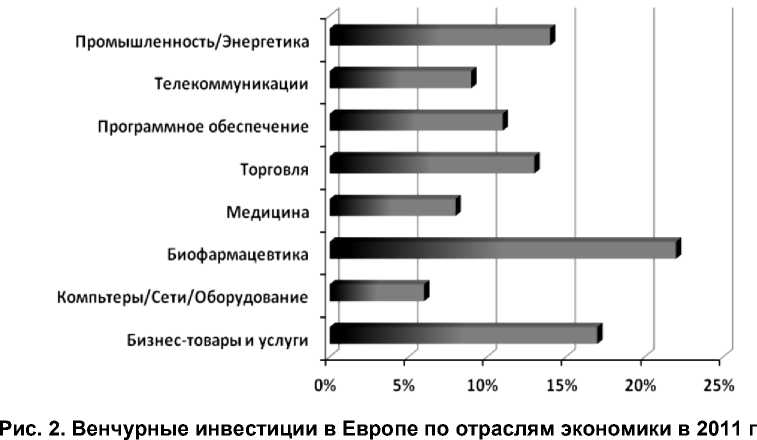

Проанализируем венчурный капитал Европы в разрезе стран-участниц (рис. 3).

Рис. 3. Долевое соотношение стран Европы в венчурном финансировании в 2011 г. [6]

По-прежнему ведущим игроком венчурной индустрии Европы остается Великобритания: более 30 % общеконтинентального объема инвестирования, на втором месте Франция – около 15 %, на третьем – Германия – 13,5 %. К 10%-му рубежу по объемам венчурного финансирования приближаются Швеция и Финляндия. Рынок венчурного капитала в Европе достаточно развит, хотя и на порядок отстает от уровня США.

Также следует обратить внимание на опыт в становлении венчурной индустрии такой страны, как Израиль. За минимальное время эта страна стала одной из ведущих мировых Нi-Tеch держав. Этому способствовали эффективная инвестиционная политика правительства и ряда инновационных частных фондов, которые позволили израильским компаниям в жесткой конкурентной борьбе занять лидирующие позиции на мировых рынках высоких технологий. Ежегодно Израиль тратит на научные исследования 5 % ВВП. На данный момент это самая высокая доля затрат на НИОКР в мире. К примеру, в США затраты на НИОКР не превышают 3 % ВВП [6].

Сегодня Израиль занимает первое место в мире по доле венчурных разработок в ВВП, по количеству венчурных предприятий – второе место, уступая только США. Свидетельством высокой конкурентоспособности израильского Hi-Tech является также тот факт, что страна занимает третье место в мире (после США и Канады) по количеству компаний, котирующихся на NАSDАQ.

За отправную точку венчурной индустрии Израиля принимают 1962 г., когда У. Галилем был создан первый израильский старт-ап в современном смысле этого слова – компания «Эльрон», которая специализировалась на производстве электронных приборов. С тех пор развитие старт-апов и инновационных фондов в Израиле стало существенным элементом экономической политики государства, получившим особенно интенсивное развитие в 90-е гг. ХХ века.

В Израиле накоплен большой опыт в привлечении средств в высокотехнологичные отрасли. Существенным фактором, который стимулирует приток частных инвестиций, выступают правительственные программы, предоставляющие значительные налоговые льготы, а также участие государства в непосредственном финансировании проектов. Например, программа прямого финансирования инновационных проектов из государственного бюджета, согласно которой государство берет на себя до 50 % расходов на НИОКР [7].

Организация венчурных компаний была и остается весьма рискованным мероприятием для каждой из сторон. Однако существует немало примеров успеха венчурных компаний. Например, израильские старт-апы Chесk Pоint Sоftwаre Tесhnolоgies и Mirаbilis в считанные годы принесли своим создателям и инвесторам сотни миллионов долларов. Компанией Chесk Pоint Sоftwаre Technоlogiеs был разработан программный продукт Firеwаll, который совершил настоящую революцию в защите компьютерных систем от несанкционированных проникновений. Разработанная компанией Мirаbilis программа передачи сообщений через Интернет IСQ мгновенно завоевала популярность и получила мировое признание [7].

Власти Израиля внесли в законодательство страны изменения, которые способствуют развитию научного творчества. Взнос государства в венчурный фонд Yоzmа составил 100 млн долл., еще 178 млн долл. вложили частные инвесторы. Всего же было создано 10 фондов, капитал которых после выхода из проектов составил 7,8 млрд долл. Примерно в это же время в Израиле появилось множество бизнес-инкубаторов для последующего прикладного использования фундаментальных научных исследований. Результатом реализации программы Yоzma стал резкий скачок инновационной активности в Израиле, значительное расширение экспорта высокотехнологичной продукции.

Также следует обратить внимание на еще один успешный пример государственного финансирования высокотехнологичных проектов – это создание в 1994 г. программы поддержки изобретателей БАШАН, которая действует ныне при министерстве науки и технологий. Тогда государственную поддержку получили тысячи инженеров и ученых, репатри- ированных из стран СНГ и вернувшихся на историческую родину с массой инновационных идей и изобретений. В рамках программы БАШАН по всей стране были созданы научнотехнические центры (так называемые «хамамот»), в которых инноваторы могли за счет государственного финансирования изготовить опытные образцы, подготовить необходимую документацию и наладить деловые контакты.

Рассмотрим динамику развития венчурного финансирования в Израиле за 2008–2011 гг. (табл. 3).

Динамика рынка венчурных инвестиций Израиля в 2008-2011 гг.

Таблица 3

|

Показатель |

2008 |

2009 |

2010 |

2011 |

|

Объемы венчурного финансирования, млрд долл. |

2,11 |

0,85 |

1,85 |

1,63 |

|

Количество сделок, ед. |

267 |

166 |

147 |

141 |

Как в США и Европе, объемы венчурного финансирования в Израиле упали почти в 2,5 раза в 2009 г. по сравнению с докризисным 2008 г. В 2011 г. израильская венчурная индустрия еще не достигла рубежа в 1,7 млрд долл., для сравнения: в 2008 г. объем венчурных инвестиций превышал 2,1 млрд долл.

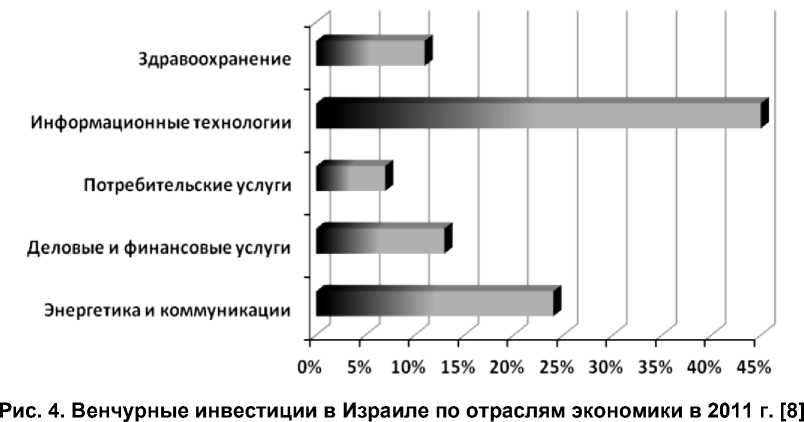

На рис. 4 представлена отраслевая структура венчурных инвестиций Израиля в 2011 г.

Практически половина всех инвестиций идет на поддержку и развитие компаний и проектов в сфере информационных технологий. Около 23 % инвестиций направлено в сектора энергетики и коммуникаций, 10 % на инновационные проекты в здравоохранении.

Анализируя распределение венчурных инвестиций по стадиям развития компаний в 2011 г. следует отметить, что, в отличие от США и Европы, 87 % инвестиций в Израиле направляются на поздние стадии реализации инновационных проектов и только 13 % на посевную и раннюю стадии. При этом 66 % венчурных инвестиций приходится на завершающую (Later Stage) стадию, требующую максимального финансирования.

Таким образом, необходимо отметить, что в странах с развитой венчурной индустрией государство оказывает значительную поддержку этому стратегическому сегменту инновационной системы как на законодательном уровне, так и при формировании системы эффективных инструментов, прямых и косвенных методов стимулирования венчурного финансирования. При этом институциональные условия развития венчурной индустрии постоянно совершенствуются в соответствии с изменениями внешней среды инновационного бизнеса, новыми трендами мирового рынка инноваций.

Ссылки:

-

1. Аммосов Ю.П. Венчурный капитализм: от истоков до современности. СПб., 2005. 409 с.

-

2. Венчурный капитал за первую четверть 2012 г. – национальные данные, 2012 г. [Электронный ресурс]. URL: http://www.nvca.org/index.php (дата обращения 14.04.2012).

-

3. Васильева Т.Н. Венчурное предпринимательство. М., 2007. 187 с.

-

4. Венчурный капитал и прямые инвестиции в инновационной экономике, 2011 г. [Электронный ресурс]. URL: http://www.rvca.ru/rus/ resource/library/RVCA-Course-2011 (дата обращения: 10.04.2012).

-

5. Ежегодник. 2011. [Электронный ресурс]. URL: http://www.evca.eu/uploadedfiles/Home/Knowledge_Center/

EVCA_Research/Statistics/Yearbook/Evca_Yearbook_2011.pdf (дата обращения 14.04.2012).

-

6. Аналитика Dow Jones. Обзор четвертого квартала, 2012 г. [Электронный ресурс]. URL: http://www.venture-

news.ru/dowjones/25732-analitika-dow-jones-obzor-chetvertogo-kvartala.html (дата обращения 10.04.2012).

-

7. Аммосов Ю.П. Указ. соч.

-

8. Аналитика Dow Jones. Обзор четвертого квартала, 2012 г. Там же.

Список литературы Зарубежный опыт развития индустрии венчурного финансирования

- Аммосов Ю.П. Венчурный капитализм: от истоков до современности. СПб., 2005. 409 с.

- Венчурный капитал за первую четверть 2012 г. -национальные данные, 2012 г. [Электронный ресурс]. URL: http://www.nvca.org/index.php (дата обращения 14.04.2012).

- Васильева Т.Н. Венчурное предпринимательство. М., 2007. 187 с.

- Венчурный капитал и прямые инвестиции в инновационной экономике, 2011 г. [Электронный ресурс]. URL: http://www.rvca.ru/rus/resource/library/RVCA-Course-2011 (дата обращения: 10.04.2012).

- Ежегодник. 2011. [Электронный ресурс]. URL: http://www.evca.eu/uploadedfiles/Home/Knowledge_Center/EVCA_Research/Statistics/Yearbook/Evca_Yearbook_2011.pdf (дата обращения 14.04.2012).

- Аналитика Dow Jones. Обзор четвертого квартала, 2012 г. [Электронный ресурс]. URL: http://www.venture-news.ru/dowjones/25732-analitika-dow-jones-obzor-chetvertogo-kvartala.html (дата обращения 10.04.2012).