Значение анализа финансовых результатов в системе стратегического планирования

Автор: Ракова А.И.

Журнал: Мировая наука @science-j

Рубрика: Основной раздел

Статья в выпуске: 1 (22), 2019 года.

Бесплатный доступ

В статье обосновывается важность и значение анализа финансовых результатов для целей эффективного управления финансовыми ресурсами и обоснования стратегии развития предприятия. В работе уточняется определение понятия финансовый результат, приводится общая схема формирования финансовых результатов в соответствии с принятыми в отечественной практике подходами, а также выделяются основные факторы внешней и внутренней среды, влияющие на формирование прибыли (убытка). Важным моментом выступает уточнение места анализа финансовых результатов в системе стратегического финансового планирования.

Финансовые результаты, прибыль, убыток, анализ финансово-хозяйственной деятельности, стратегическое планирование финансовых результатов

Короткий адрес: https://sciup.org/140263859

IDR: 140263859

Текст научной статьи Значение анализа финансовых результатов в системе стратегического планирования

Пожалуй, ни одному из показателей в учебной и научной литературе не уделяется столько внимания как финансовым результатам. Это связано с тем фактом, что получение прибыли как конечного финансового результата выступает целью деятельности любого коммерческого предприятия. Только положительный финансовый результат, а именно прибыль, обеспечивает возможность поступательного развития компании. Конечно, одной прибыли для обеспечения финансовой устойчивости и стабильности недостаточно. Однако если финансово устойчивое и платежеспособное предприятие на протяжении определенного временного промежутка будет получать убытки, то рано или поздно это приведет к его банкротству. Данный факт связан тем, что каким бы запасом финансовой прочности не обладало предприятие, только постоянная «подпитка» за счет собственных источников финансирования способна обеспечить стабильное развитие и устойчивое существование в будущем.

Актуальность исследования вопросов анализа финансовых результатов связана еще и с тем фактом, что в последние годы макроэкономическая ситуация изменилась в худшую сторону. Внешние условия осуществления финансовой и производственной деятельности усложнились, а, следовательно, вопросы обеспечения финансовой устойчивости и прибыльности приобрели особое значение. Добиваться положительных финансовых результатов стало затруднительнее. В такой ситуации важно использовать все инструменты системы управления финансовыми ресурсами, включая, в том числе и проведения анализа финансовых результатов.

Определимся, что же понимается под финансовыми результатами на современном этапе развития экономических отношений.

В наиболее общем виде под финансовым результатом принято понимать результат функционирования предприятия, получаемый путем сопоставления полученных доходов и расходов. При этом финансовые результаты могут определяться по отдельным структурным подразделениям, отдельным направлениям бизнеса или продуктов, в разрезе операционной, финансовой и инвестиционной деятельности, а также в целом по коммерческому предприятию.

Существуют и другие подходы к определению понятия финансовый результат, однако их отличие по факту не существенно. В том случае если доходы предприятия превышают величину расходов – можно констатировать прибыльность компании, в противном случае речь идет об убытке.

Важным моментом при определении финансового результата выступает выбор вариантов распределение доходов и расходов в разрезе направлений деятельности, продуктов, структурных подразделений.

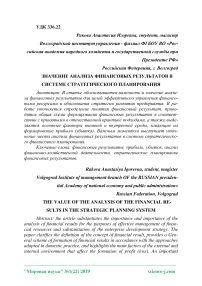

Необходимо отметить, что в получении положительного финансового результата (прибыли) заинтересованы не только собственники предприятия, но также и другие участники экономических отношений. Это связано с совокупностью обстоятельств, перечень которых наглядно представленных на рисунке 1.

Положительный финансовый результат - прибыль

Рисунок 1 - Значение положительного финансового результата для участников финансово-экономических отношений

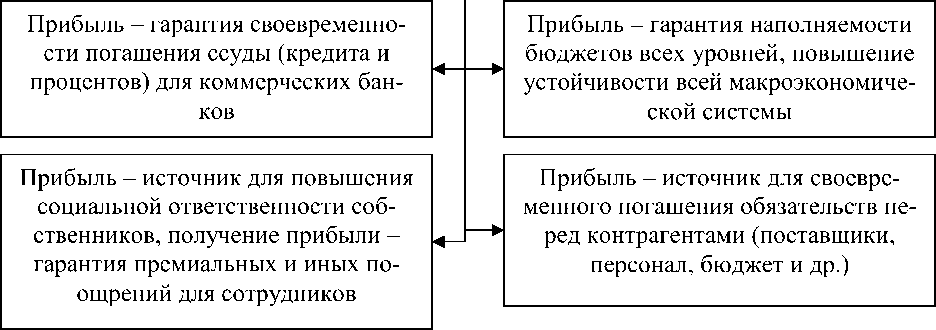

Для целей анализа финансовых результатов важно понимание как происходит формирование итогового финансового показателя - прибыли и убытка. Исходя из принятой отечественной практики, основанной на правовом регулировании вопросов формирования финансовых результатов, общая схема данного процесса будет выглядеть, как представлено на рисунке 2.

Рисунок 2 – Процесс формирования чистой прибыли (убытка) коммерческого предприятия

На формирование финансовых результатов влияние оказывают факторы внешней и внутренней среды, которые следует учитывать при формировании стратегии развития предприятия. В частности к факторам внешней среды можно отнести следующие из них:

-

- технологические факторы - применяемые в практике отечественных компаний технологии; мировой опыт применяемых технологий, а также восприимчивость отрасли к инновациям и др.;

-

- политические факторы - политика Правительства РФ по отношению к данной отрасли; наличие программ поддержки отрасли; регулирование банковской сферы в части предоставления заемных средств и др.;

-

- социально-культурные факторы - практика организации предпринимательской и управленческой деятельности; обычаи ведения деловых переговоров и др.;

-

- экономические факторы - спрос и предложение на сырье и материалы, степень развитости рынка сырья и материалов;

-

- конъюнктура рынка - спрос и предложение на рынке продукции, уровень конкуренции на рынке продукции и другие рыночные факторы;

-

- природные факторы - разработка и внедрение законов об окружающей среде; введение жестких нормативов об охране окружающей среды на региональном уровне власти.

В свою очередь факторы внутренней среды выглядят следующим образом:

-

- организация системы планирования - наличие стратегии развития предприятии, системы бюджетирования и подходы к ее организации, методы планирования; подходы к классификации затрат; наличие центров ответственности и др.;

-

- производственные факторы - наличие необходимой техники и степень ее изношенности; квалификация производственных рабочих и др.

-

- финансовая политика - организация работы с дебиторской и кредиторской задолженностью; наличие системы внутреннего финансового контроля; подходы к выбору источников финансирования и др.;

-

- организация бухгалтерского учета - выбранный метод учета затрат и калькулирования себестоимости; учетная политика предприятия; степень автоматизации учета; наличие системы управленческого учета;

-

- система управления персоналом - квалификация персонала; стиль руководства и культура управления, степень делегирования полномочий нижестоящему уровню менеджмента; наличие эффективной системы обучения, система мотивации;

-

- инновационная политика - подход к выбору технологий производства продукции; подход к выбору сырья и материалов; технологии обработки экономической информации и др.

Анализ финансовых результатов выступает составной частью общей системы управления финансовыми ресурсами. Именно данные анализа финансовых результатов, а также прогнозы развития рынка присутствия коммерческого предприятия и общей макроэкономической обстановки во многом определяют плановые показатели доходов и расходов на будущие периоды.1

Здесь прослеживается прямая зависимость – не стоит планировать высокую эффективность основной деятельности и ставить соответствующие стратегические задачи в том случае, если в отчетном периоде был получен убыток. Первоначально необходимо определиться с причинами превышения расходов над доходами, что возможно с применением соответствующего инструмента, а именно, анализа финансово-хозяйственной дея-тельности.2

Следует отметить, что методика анализа, описываемая в современной учебной литературе, достаточно стандартная и включает в себя такие основные этапы как:

-

- анализ динамики доходов и расходов коммерческого предприятия в разрезе операционной, финансовой и инвестиционной деятельности за ряд отчетных периодов (как правило, проводится на основании отчета о финансовых результатах);

-

- факторный анализ прибыли предприятия – установление влияния цен и структуры произведенной продукции на выручку от продаж и прибыль от продаж;

-

- план-фактный анализ – проводится путем сопоставления фактически достигнутых результатов и плановых показателей, установленных в рамкам системы бюджетирования и стратегии развития предприятия.

-

- анализ структуры затраты предприятия, при этом определяется вклад отдельных статей расходов в формировании общей величины себестоимости продукции.3

В последние годы свое развитие получили более прогрессивные методы и приемы анализа финансовых результатов. В частности, практическое применение находит так называемый маржинальный анализ. В этом случае определяется прибыль отдельного направления или продукта, без учета тех затрат (общехозяйственных и общепроизводственных) которые подлежать распределению. «Правильность» применения такого инструмента как маржинальный анализ объясняется тем, что даже при самом прогрессивном подходе к распределению подобного рода расходов, информация искажается, исключение момента распределения позволяет более точно определить прибыльность того или иного продукта.

Здесь надо отметить, что проведение подобного анализа возможно только в том случае если на предприятии формируется соответствующая управленческая отчетность. С одной стороны, при внедрении данного ин- струмента возрастают временные затраты на формирование соответствующей информационной базы, с другой стороны полученные данные обладают несомненной ценностью для руководства предприятия.

Тот факт, что анализ финансово-хозяйственной деятельности имеет особое значение при формировании стратегии развития предприятия, позволил выделить в отдельное направление такой инструмент как стратегический анализ.

Стратегический подход в анализе финансовых результатов позволяет ориентировать все процессы, происходящие на предприятии на выполнение поставленных целей и задач. Помимо того, что анализ финансовых результатов позволяет сформировать видение перспектив развития предприятия, данный инструмент финансового управления также устанавливает, насколько достигнуты (или недостигнуты) текущие цели и задачи в рамках уже реализуемой стратегии.

Для целей применения итоговых данных анализа финансовых результатов при формировании стратегии развития предприятия необходимо выполнить ряд действий:

-

- трансформация бухгалтерского учета или выделение отдельного направления системы управления финансовыми ресурсами - управленческого учета, с целью предоставления информации удобной для проведения анализа текущих результатов стратегии развития;

-

- использования принципа начисления при формировании информации о доходах и расходах предприятия, что, по мнению специалистов, повышает уровень достоверности информации;

-

- применять прогрессивные методы анализа формирования финансовых результатов, таких как маржинальный анализ, анализ денежных потоков;

-

- применять принцип соответствия – то есть понесенные расходы должны соотноситься с теми доходами, которые будут только получены в результате осуществления данных затрат.

Список литературы Значение анализа финансовых результатов в системе стратегического планирования

- Билько Л.В. Финансовая стратегия как важная составляющая общей стратегии компании // Экономика и социум. - 2018. - № 1(44). - С. 122-125.

- Галицкая Ю.Н., Войнова В.В. Методические подходы к анализу финансовых результатов предприятия // Экономика и бизнес: теория и практика. - 2018. - № 5(1). - С. 50-53.

- Маширова Т.Н., Сейсенбаева Ж.М., Алтаева А.О. Анализ и методы привлечения финансовых ресурсов на предприятии // В сборнике: WORLD SCIENCE: PROBLEMS AND INNOVATIONS. Сборник статей XVII Международной научно-практической конференции: в 3 частях. - 2018. - С. 121-123.

- Микаелян Е.Р. Значение и задачи анализа финансовых результатов в корпоративном управлении // Интернаука. - 2018. - № 13(47). - С. 51-52.

- Татаровская Т.Е. Стратегический подход в учете и анализе деятельности экономических субъектов // Вестник Самарского государственного экономического университета. - 2017. - № 5(151). - С. 47-51.