Акцизы в системе налогообложения сельского населения России в годы НЭПа

Автор: Марискин Олег Иванович

Журнал: Гуманитарий: актуальные проблемы науки и образования @jurnal-gumanitary

Рубрика: Исторические науки

Статья в выпуске: 2 (10), 2010 года.

Бесплатный доступ

В статье исследуется значение акцизов в системе налогообложения сельского населения России, их соотношение с прямыми налогами и доля в государственном бюджете. Анализируются потребление крестьянами подакцизных товаров

Акциз, косвенные и прямые налоги, крестьянское хозяйство, потребление, государственный бюджет

Короткий адрес: https://sciup.org/14720555

IDR: 14720555 | УДК: 336.22

Excises in system of the taxation of agricultural population of Russia in years of the new economic policy

In article value of excises in system of the taxation of agricultural population of Russia is investigated, their parity with direct taxes and a share in the state budget. Are analyzed consumption by peasants of the excise goods

Текст научной статьи Акцизы в системе налогообложения сельского населения России в годы НЭПа

In article value of excises in system of the taxation of agricultural population of Russia is investigated, their parity with direct taxes and a share in the state budget arealso observed. Consumption by peasants of the excise goods is takern into consideration.

Переход к НЭПу, денатурализация крестьянского хозяйства, восстановление кустарных промыслов, разрешение торговли, возобновление денежного обращения и другие факторы обусловили возрождение косвенных налогов, которые взимались в тот период в основном в форме акцизов на потребительские товары.

Классики марксизма и практически все их последователи резко критиковали косвенные налоги как наиболее тяжелые для населения, отдавая предпочтение прямым налогам, прежде всего подоходному, предлагая введение резко прогрессивной шкалы. Однако важно отметить, что теоретические воззрения марксизма не нашли отражения в практике налогообложения СССР в период НЭПа. Экономист П. В. Микеладзе оправдывал изменение отношения к косвенным налогам в советское время: «Отрицательное отношение к косвенным налогам как массовым налогам изменилось вследствие того, что изменилось строение государственного расходного бюджета: деньги, собираемые с масс в форме акцизов и других налогов, расходуются в интересах тех же широких масс населения - [14, с. 91].

При выработке общей системы косвенного обложения за основу были взяты два положения: во-первых, привлечение к обложению продуктов массового потребления, которые только и могут дать государству крупные поступления, во-вторых, обложение таких продуктов, чтобы тяжесть обложения распределялась более или менее равномерно между плательщиками в соответствии с их платежеспособностью [13, с. 132]. Характерной чертой налоговой системы являлась множественность косвенных налогов, обусловленных прежде всего низким уровнем потребления. Факт обращения законодателя к косвенному обложению указывает (не говоря о чисто социально-политических условиях) на невозможность опираться лишь на прямое обложение и на необходимость захвата широкой массы населения, особенно если ее совокупный доход составляет более или менее значительный процент всего народного дохода.

В 1921 г. были введены акцизы на вино, спички, табачные изделия, гильзы, курительную бумагу, Декретом СНК РСФСР от 9 августа 1921 г. был введен акциз с продажи винных, плодово-ягодных и изюмных вин [7]. Налог взимался в размере 25 коп. с бутылки или 4 руб. с ведра при выпуске из оптовых складов в торговые заведения, путем наклейки бандеролей [15, с. 47]. Акциз на спички (в размере ■/ копейки, с помещения не более 75 спичек) был введен декретом СНК РСФСР от 14 ноября 1921 г. Декретом от 1 ноября 1921 г. вводился акциз с табачных изделий и гильз, взимаемый в размере 60 коп. с фунта табака, 1 руб. с 1 000 папирос, 1 руб. 25 коп. с 1 000 сигарет, 2 руб. 50 коп. с 1 000 сигар и 5 коп. с 1 фунта махорки [14, с. 48].

В 1922 г. были введены акцизы на спирт, отпускаемый на технические надобности; нефтепродукты; пиво; мед; квас; соль; сахар (свекловичный и крахмальный); чай, кофе и их суррогаты; фруктовые и искусственные воды; свечи, в 1923 г. —на текстильные изделия и галоши.

Циркуляр Центроналога от 30 марта 1922 г. предусматривал установление следующих ставок акцизов в советских рублях: с 1 апреля —виноградные, плодово-ягодные и изюмные вина —6 млн 400 тыс. с ведра; курительный табак —400 тыс. с фунта; махорка —20 тыс. с фунта; папиросы —800 тыс. с 1 000 штук; сигары —5 млн; сигареты —2 млн с 1 000 штук; спички —3 тыс. за коробку до 75 спичек; пиво —2 млн с ведра; мед, квас, воды —200 тыс. с ведра; соль — 400 тыс. с пуда; осветительные нефтяные продукты — 600 тыс., прочие прозрачные нефтяные продукты — 1 млн 200 тыс. с пуда, свекловичный сахар —по 10 млн руб. с каждого пуда; крахмальный сахар — 400 тыс. руб. [15, с. 265, 558].

Из перечисленных предметов виноградное вино, кофе и чай (облагаемый таможенными пошлинами) и их суррога- ты, сахарин, поваренная соль, крахмальный сахар, фруктовые и искусственные воды, свечи, текстильные изделия и резиновые галоши в дореволюционный период не облагались вовсе. Вообще с точки зрения благосостояния и потребления широких масс обложение акцизами предметов первой необходимости было нежелательно.

В 1920-е гг. к таким акцизам (среди прочих) в первую очередь следует отнести обложение соли (введенное 23 февраля 1923 г. и отмененное 1 апреля 1927 г. [17, оп. 4, д. 833, л. 13 об]). Восстановление после почти 40-летнего промежутка (отменен в 1881 г.) соляного акциза почти совпадает со сбором общегражданского налога —подушного. Выбор и области прямого обложения, и сферы акцизов столь грубых форм обложения был не случаен и вызван обстановкой, в которой находилась экономика, и податными возможностями населения. И. В. Караваева и И. В. Архипкин считают, что этот акциз сыграл значительную роль в первой половине 1920-х гг. не только по бюджетным соображениям (ежегодные поступления составляли 15—18 млн руб.), но и потому, что служил почти единственным источником акцизного обложения деревни ввиду недостатка на рынке прочих продуктов сельского потребления [9, с. 49].

Развитие ряда отраслей легкой промышленности и соответственное расширение ассортимента на потребительском рынке дали возможность изменить структуру акцизного обложения с одновременным его расширением. Параллельно постепенный рост акцизных поступлений дал возможность понизить налоговое бремя на предметы наиболее широкого потребления. При переводе в августе 1923 г. всех акцизных ставок в червонное выражение акциз на соль был установлен в 45 коп. с пуда. По декрету от 27 ноября 1923 г. произошло снижение акциза до 22 коп. [14, с. 99; 21, с. 123].

Декретом ВЦИК и СНК от 9 марта 1922 г. был восстановлен акциз на осветительные нефтяные масла. Ставки налога несколько раз менялись в связи с обес-

цениванием советского рубля. Декрет от 20 августа 1923 г. установил акцизные ставки в червонном исчислении с керосина в 80 коп. с пуда. С 11 января 1924 г. акциз на керосин был снижен до 60 коп. [17, оп. 5, д. 956, л. 39]. Уплата сельским населением этого акциза на душу составляла в 1923/24 г. в среднем 6 коп., в 1924/25 г. - 10,8 коп., в 1925/26 г. -12,0 коп. [17, оп. 5, д. 957, л. 52].

Общее потребление спичек земледельческим сельским населением по исчислению ЦСУ составило в 1924/25 г. 14,2 спичечной коробки на душу. Акцизная ставка составляла 0,6 коп. с коробки, вмещающей не более 75 штук. Всего в среднем приходилось по 8,5 коп. акциза на человека [17, оп. 5, д. 957, л. 93].

В Пензенской губернии на одного сельского жителя в 1923/24 г. в среднем приходилось потребление соли на 0,14 руб., керосина —на 0,18 руб., мыла —на 0,13 руб., спичек — на 0,08 руб., сахара — на 0,06 руб., табака —на 0,07 руб., свечей — на 0,03 руб., галош —на 0,005 руб., чая — на 0,001 руб., дрожжей —на 0,001 руб. [10, с. 234—235, 255—257]. Потребление подакцизных товаров в среднем на одно крестьянское хозяйство Ульяновской губернии в 1923/24 г. составило: керосин —0,98 руб., табак —0,98 руб., соль —0,57 руб., сахар — 0,61 руб., спиртные напитки —0,14 руб. [11, с. 2-3, 18-19, 39-43].

Декретом СНК от 30 января 1923 г. разрешалась выделка 20-градусной наливки и настоек, а по декрету от 3 декабря 1924 г. —увеличение их крепости до 30 градусов. С 1 октября 1925 г. была допущена продажа 40-градусного хлебного вина, с 5 октября 1925 г. введена казенная винная монополия, по которой исключительное право на приготовление и продажу водки получил Центроспирт.

Ставки акциза на водку были установлены постановлением ЦИК и СНК 18 сентября 1925 г. По этому закону хлебное вино сверх основного акциза на спирт в размере 30 коп. с градуса было обложено дополнительно акцизом по 2 руб. с ведра [17, оп. 5, д. 956, л. 119].

Продажная цена хлебного вина была незначительна, в размере 20 руб. с ведра, или 1 руб. за бутылку в одну двадцатую ведра без посуды. С каждого ведра хлебного вина приходилось 14 руб. акциза. Цена с 1 декабря 1925 г. увеличилась до 30 руб. за ведро, или 1,5 руб. за бутылку. Постановлением ЦИК и СНК от 28 ноября 1925 г. дополнительный акциз с хлебного вина был повышен с 2,0 до 10,8 руб. Однако такое резкое повышение имело последствием значительное понижение потребления хлебного вина, которое по высокой цене не могло конкурировать с самогонкой. Поэтому уже с июля 1926 г. акциз был понижен с 10,8 до 3 руб. 20 коп. [17, оп. 5, д. 956, л. 120—121]. С 1 октября 1927 г. произошло новое повышение дополнительного акциза с хлебного вина с 3 руб. 20 коп. до 3 руб. 40 коп. с одновременным понижением цены вина с 22 руб. до 20 руб. 60 коп. за ведро [17, оп. 4, д. 833, л. 14].

Введение винной монополии и повышение ставок акциза, по мнению Наркомфина СССР, было направлено на решение триединой задачи —пополнение бюджета, вытеснение самогона из потребления населения и борьба с излишним расходом хлебных припасов [17, д. 956, л. 117].

Выделка самогона начала развиваться после введения «сухого закона- в 1914 г. под руководством военнопленных и бывших рабочих винокуренных заводов [1, с. 6], получавших спирт путем его отгонки из заквашенных хлебных припасов или сахаристых веществ, подвергнутых брожению. В период военного коммунизма выкуривание самогона производилось в основном для собственного потребления и внутридеревенского обмена. Со времени НЭПа и восстановления товарооборота самогон пошел в город. В 1921 г. даже в голодавших губерниях промысел не прекращался, а затем быстро развился, чему содействовали, кроме высокого урожая, низкие цены на хлеб. Крестьянину гораздо выгоднее было переработать зерно на самогон, сбыть его в городе, приобрести нужные фабричные товары и уплатить налоги.

и

Официальные источники в те годы отмечали увеличившееся потребление сахарного песка в деревне, по сравнению с довоенным временем, когда крестьянское население потребляло почти исключительно рафинад, что объяснялось именно развитием самогоноварения [17, оп. 4, д. 951, л. 182]. Продукты, идущие на изготовление самогона были крайне разнообразны— доминирующее место занимали ржаная и пшеничная мука, черная патока и сахарный песок. В среднем на изготовление одного ведра 40-градусного крепкого самогона, расходовалось до 2 ■/ пуда хлеба, в то время как при заводском винокурении— не более 1 пуда [17, оп. 5, д. 956, л. 157-158].

О расцвете самогоноварения говорит тот факт, что в 1923 г. по РСФСР было отобрано милицией 115 000 аппаратов и 83 300 ведер самогона, что в среднем на губернию или область составляло: 1 770 аппаратов и почти 1 300 ведер самогонки [1, с. 8—9]. По данным губмили-ции, по Пензенской губернии в 1923 г. было зарегистрировано 13 тыс. случаев самогонокурения. В 1924 г. их количество увеличилось до 27 тыс. [6, с. 12].

Вследствие огромной конкуренции со стороны дешевого самогона потребление крестьянами «казенного вина- в середине

1920-х гг. было незначительным: в 1926/27 г. в Пензенской н Симбирской губерниях продажа водки составила лишь 1,17 л на душу (до революции — 5,8—7,8 л) [2, с. 61]. Среди производителей самогона встречались лица разного имущественного положения. По материалам Н. Росницкого, исследовавшего более 30 тыс. крестьянских хозяйств Пензенской губернии, к большим праздникам самогонокурением занималось почти каждое хозяйство, в остальное время — исключительно беднота. Нередко бедняки гнали само- гон из чужого сырья, так как более зажиточные боялись, что штрафы за самогон могут разорить их хозяйство, «а с бедняка н спрос не большой- [18, с. 228]. Единственное средство борьбы с самогоном крестьяне видели в удешевлении «русской горькой - до 60 коп. за бутылку с увеличением ее крепости до 40 градусов. «За время революции крестьяне привыкли к 80градусному перегону, а “русская горькая” была слабой и казалась нм водичкой- [19, с. 123]. Советская власть основным средством борьбы с самогоном избрала административные и карательные меры. В Уголовный кодекс были внесены изменения, по которым за самогонокурение предусматривался штраф до 100 руб. или принудительные работы до 1 месяца. В массовом порядке стали проводиться обыски, конфискация аппаратов и самогона.

Пензенский губернский статистический комитет, проводивший обследование по требованию Пензенского губернского исполнительного комитета, обеспокоенного ростом выгонки н потребления самогона в регионе, установил, что если в 1912 г. жителями губернии были выпиты 523 тыс. ведер водки, то в 1927 г. только самогона —681 тыс. ведер, или на 25 % больше. При этом сотрудники губернского исполнительного комитета предупреж-

Таблица 1 [17, оп. 3, д. 1015, л. 183 об].

Годовое потребление подакцизных товаров в сельской местности по СССР в 1923—1925 гг.

|

1923/24 г. |

1924/25 г. |

|

|

Сахар Поваренная соль Чай Табизделия Керосин Смазочные масла Бензин Свечи Вино Пиво Фруктовые воды Спички (коробок) Наливки и настойки Кофе |

5,1 фунта 17,73 фунта 1,57 фунта 3,0 фунта 12,0 фунта 1,8 фунта 0,2 фунта 0,25 зол. руб. 0,1 ведра 0,01 ведра 0,001 ведра 12 штук — - |

6,9 фунта 19,95 фунта 0,9 фунта 3,0 фунта 10,0 фунта 2,8 фунта 0,5 фунта 0,5 зол. руб. 0,75 ведра 0,01 ведра 0,001 ведра 15 штук 0,01 ведра - |

дали, что эти цифры ориентировочные и жесть обложения, по данным ЦСУ, не- их следует увеличить как минимум на 20- 25 % [16, с. 62].

В результате расширения объектов обложения косвенные налоги в структуре налогообложения сельского населения СССР стали занимать важнейшее место — в 1924/25 г. на душу приходилось 1,95 руб. (30,85 % всех налогов с крестьян), в 1925/26 г. - 3,62 руб. (46,17 %). Акцизы со спиртных напитков в первый период составили 6,8 , во второй —уже 24,89 %.

Увеличение годового потребления подакцизных товаров в сельской местности по

СССР можно проследить по табл. 1.

Прочие подакцизные товары (галоши, дрожжи и гильзы) в 1924/25 г. потреблялись в среднем по России на сумму акциза в городах 0,15 коп. и в сельской местности — 0,06 коп. На душу населения по размерам потребления под а к ц и з и ы х предметов приходилось в

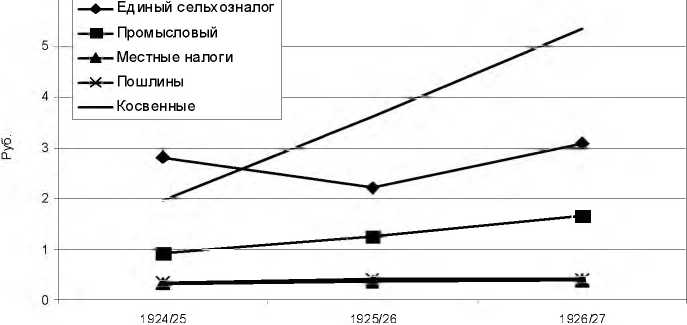

Таблица 2 [22, с. 114-117].

Структура налогообложения сельского населения СССР в 1924/25-1926/27 гг.

|

Налоги, сборы |

Годы |

|||||

|

1924/25 |

1925/26 |

1926/27 |

||||

|

На 1 душу (руб.) |

% |

На 1 душу (руб.) |

% |

На 1 душу (руб.) |

% |

|

|

ЕСХН |

2,8 |

44,30 |

2,2 |

28,06 |

3,09 |

28,37 |

|

Промысловый |

0,91 |

14,40 |

1,25 |

15,94 |

1,66 |

15,24 |

|

Местные |

0,32 |

5,06 |

0,36 |

4,59 |

0,38 |

3,49 |

|

Пошлины |

0,34 |

5,38 |

0,41 |

5,23 |

0,42 |

3,86 |

|

Косвенные |

1,95 |

30,85 |

3,62 |

46,17 |

5,34 |

49,04 |

|

В том числе |

||||||

|

акцизы |

||||||

|

со спиртных напитков |

0,43 |

6,80 |

1,44 |

18,37 |

2,71 |

24,89 |

|

Итого |

6,32 |

100 |

7,84 |

100 |

10,89 |

100 |

1923/24 г. в городах 11 руб. 81 коп., в сельской местности — 2 руб. 67 коп., в 1924/25 г. — соответственно 17 руб. 91 коп. и 4 руб. 71 коп. [17, оп. 3, д. 1015, л. 184].

По данным комиссии СНК СССР по изучению тяжести обложения населения

(председатель замнаркомфина М. И. Фрумкин), условно-чистый доход крестьянского хозяйства за 1924/25 — 1925/26 гг. вырос в среднем на 23,5 % и составил 113,9 руб. Удельный вес всех налоговых изъятий по отношению к доходу на 1 душу сельского населения составил в 1924/25 г. - 7,3 , в 1925/26 г. -6,9 % [22, с. 89; 22, с. 191]. Общая тя- сколько отличалась от расчетов комиссии СНК: в 1924/25 г. - 8,6 % дохода, в 1925/26 г. —9,0 % [13, л. 13]. По данным налоговых сводок, отношение всех платежей крестьян к условно-чистому доходу в 1925/26 г. составило 9,2 % [20, с. XIII].

В 1926/27 г. продолжало расти косвенное обложение с сельского населения —5,34 руб. на одну душу, что составило более 49 % всех налогов. Обращает на себя внимание и факт значительной уплаты крестьянством акцизов со спиртных напитков — 2,71 руб. (25 % всех выплат), что говорит о постепенном восстановлении потребления водки в крестьянской среде. Доля пошлин, промыслового и местных налогов в середине 1920-х гг. в структуре налогообложения сельского населения существенно не изменилась (табл. 2, рисунок).

В первой половине 1920-х гг. была заложена основа социальной модели прямых налогов (вместо экономической), что отразилось прежде всего на поступлениях в государственный бюджет: значительно увеличилась доля косвенных налогов. Поступление косвенных налогов с сельскохозяйственного населения по отношению к прямым составило в 1922/23 г. 34,6 %, в

Годы

Рисунок. Структура налогообложения сельского населения СССР в 1924/25 — 1926/27 гг.

1923/24 г. - 41,2, в 1924/25 г. - 49,9, в 1925/26 г. - 56,7, в 1926/27 г. - 60,4 % [17, оп. 5, д. 672, л. 57].

Общая сумма акцизных поступлений в бюджет СССР составила в 1922/23 г. 103,5 млн руб., в 1925/26 г. — 842, в 1926/27 г. - 1 197, в 1927/28 г. - 1 479, в 1928/29 г. - 1 789, в 1929/30 г. -2 629 млн руб. За 8 лет сумма акцизных сборов увеличилась более чем в 25 раз. В 1922/23 г. в составе налоговых доходов СССР акцизы занимали 17,7 %, в 1923/ 24 г. - 30,5, в 1924/25 г. - 38,4, в 1925/ 26 - 47,2, в 1926/27 г. - 51,3, в 1927/ 28 г .- 59,6, 1928/29 г. - 56,9, в 1929/ 30 г. —46,5 %. Доля всех косвенных налогов в составе всех налоговых доходов СССР за те же годы составила соответственно: 29,1 %; 39,1 %, 46,1 %; 55,6 %; 59,4 %; 70,1 %; 65,1 %; 51,9 % [4, с. 15, 17, 24, 26, 47, 49, 56, 58, 82, 84; 12, с. 77]. В 1920-е гг. в общей сумме государственных доходов бюджета СССР на долю акцизов приходилось в среднем около 20 %.

Почти десятилетний советский опыт акцизного обложения дал благоприятные результаты для роста доходных поступлений по всем акцизам. Благодаря постепенному росту платежеспособности населения и увеличению производства подак- цизной продукции акцизные поступления ежегодно росли. В то же время, поскольку происходило переложение акциза на потребителя, соответственно повышалась цена подакцизного продукта, т. е. акциз влиял на размеры потребления, и этим акциз приобретал важную роль одного из регуляторов потребления.

К 1930 г. система акцизного обложения в СССР включала: акцизы со свекловичного сахара, с чая (байхового и прессованного), прессованных дрожжей, резиновых галош, нефтепродуктов, зажигательных спичек, со свечей, спирта и производимых из него продуктов, с пива, табачных изделий, папиросных гильз, парфюмерных и косметических изделий. Таким образом, в 1921 — 1930 гг. основу акцизного обложения в СССР составлял принцип охвата косвенными налогами категорий товаров, пользующихся наиболее широкими и постоянным спросом как у городского, так и у сельского населения, в том числе товаров первой необходимости (соль, сахар, спички, керосин, дрожжи, чай). По сравнению с дореволюционным периодом (до 1914 г.) в годы НЭПа число объектов акцизного обложения существенно возросло, появились новые акцизы, возросла дифференциация ставок обложения отдельных товаров.

Сложившаяся в период НЭПа система бюджетных взаимоотношений, имевшая множество каналов изъятия государственных доходов в ходе налоговой реформы 1930—1932 гг., была фактически устранена. Для государственных предприятий и организаций устанавливались два вида изъятия доходов в бюджет —налог с оборота и отчисления от прибыли. Для кооперативных предприятий были введены налог с оборота и подоходный налог.

В налоге с оборота были объединены 53 ранее существовавших платежа, в том числе акцизы (со спирта, водки, коньяка, пива, дрожжей, сахара, чая, спичек, табачных изделий, гильз, парфюмерии и косметики, нефтепродуктов, свечей, резиновых калош), промысловый налог, лесной доход, доход от недр и т. д. Введение налога с оборота официально рассматривалось как унификация системы косвенного налогообложения. Фактически же были установлены множественные квазиакцизы. Налог с оборота принял форму надбавки к оптовой цене и взимался с населения при продаже товаров и услуг в сети розничной торговли. По сути, налог с оборота усложнил систему косвенного налогообложения.

В мировой практике налог с оборота имел и имеет более узкое экономическое содержание — определяется как косвенный налог, включаемый в цены ограниченной группы товаров, потребление которых по социальным соображениям экономически регламентируется. В советской же налоговой практике использование налога с оборота означало введение нового механизма формирования доходной части бюджета. Как верно отмечают авторы четырехтомной монографии «История Министерства финансов России ■■, этот синтетический налог был очень удобен для сформированной системы государственного регулирования экономики и мог существовать только в рамках этой системы [8, с. 280]. Методы включения в розничные цены товаров и услуг налога с оборота и последующего его изъятия в бюджет стали мощным и весьма эффективным инструментом пополнения бюджета и перекачки средств из фонда потребления в фонд производственного накопления, но эти же методы достаточно быстро спровоцировали отрыв движения финансовых ресурсов от кругооборота материальных ценностей.

Список литературы Акцизы в системе налогообложения сельского населения России в годы НЭПа

- Теория и практика налогов/В.И. Голованов и др. -М.: Госфиниздат, 1930. -254 с.

- Сельское хозяйство Союза ССР в 1925-26 году по данным налоговых сводок по единому сельхозналогу. -М.: Фин. изд-во НКФ СССР, 1927. -642 с.

- Росницкий Н. Полгода в деревне. -Пенза, 1925. -320 с.

- Росницкий Н. Лицо деревни. По материалам обследования 28 волостей и 32730 крестьянских хозяйств Пензенской губернии. -М.; Л.: Гос. изд., 1926. -126 с.

- РГАЭ. Ф.7733. Оп. 5. Д. 957.

- РГАЭ. Ф.7733. Оп. 5. Д. 956.

- РГАЭ. Ф.7733. Оп. 4. Д. 951.

- РГАЭ. Ф. 7733. Оп. 5. Д. 672.

- РГАЭ. Ф. 7733. Оп. 4. Д. 833.

- РГАЭ. Ф. 7733. Оп. 3. Д. 1015.

- Панин С.Е. Повседневная жизнь советских городов: пьянство, проституция, преступность и борьба с ними в 1920-е годы (на материалах Пензенской губернии). -Пенза: ПГПУ, 2002. -242 с.

- Налоги. Сборник декретов, инструкций и циркуляров за 1921-1922 гг. -Пгр.; М.: Фин.-экон. бюро НКФ, 1922. -772 с.

- Микеладзе П. В. Косвенные налоги. -Л.: Финиздат НКФ СССР Сев.-Зап. Обл.отделения, 1927. -124 с.

- Меньков Ф. Налоги и налоговая политика Советской власти//На новых путях: Итоги НЭПа, 1921 -1922. -М.: Совет труда и обороны, 1923. -С. 125 -154

- Лифшиц М. И. Налоговая политика ВКП(б) и оппозиция. -М.; Л.: Московский рабочий, 1928. -80 с.

- Крестьянские бюджеты по Ульяновской губернии за 1923/24 год. -Сенгилей: Изд. Ульяновского губ.статбюро, 1926. -46 с.

- Крестьянские бюджеты 1922/23 г. и 1923/24 г. Центрально-земледельческий район. Т.XXXI. вып.3. -М.: Изд-во ЦСУ СССР, 1927. -511 с.

- Караваева И.В. Косвенное налогообложение в России начала XX в.: этапы трансформации/И.В. Караваева, И.В. Архипкин//Финансы. -№8 -2001. -С. 48 -52.

- История Министерства финансов России: в 4 т. -М.: ИНФРА-М, 2002. Т. II. -512 с.

- Известия ВЦИК №177 от 12 августа 1921 г.

- И. К. Наш быт//Под знаменем ленинизма. [Пенза] 1925. -№ 6 (39). -С. 11 -12.

- Данилов В. П. Советская налоговая политика в доколхозной деревне//Октябрь и советское крестьянство. 1917 -1927 гг. -М.: Наука, 1977. -С. 165 -191.

- Государственный бюджет СССР. -М.: Госфиниздат, 1955. Ч.1. -185 с.

- ГАРФ. Ф. А -259. Оп. 11б. Д. 4355.

- Воронов Д. Н. О самогоне. -М.: Госмедиздат, 1928. -32 с

- Воронов Д. Н. Алкоголь в современном быту. -М.; Л.: Госиздат, 1930. -132 с.

- Тяжесть обложения в СССР: Социальный состав, доходы и налоговые платежи населения СССР в 1924, 1925, 1926 и 1927 гг.: Доклад комиссии СНК СССР по изучению тяжести обложения населения Союза. -М.: Гос. фин. изд-во, 1929. -172 с.