Анализ методов определения ликвидационной стоимости бизнеса и имущественного комплекса организации в современных российских экономических условиях

Автор: Довбня А.В., Косорукова Ирина Вячеславовна

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Экономика и управление народным хозяйством - оценка различных объектов

Статья в выпуске: 5 (188), 2017 года.

Бесплатный доступ

В статье рассматриваются особенности и проблемы расчета ликвидационной стоимости бизнеса и имущественного комплекса организации. Предлагаются методические подходы, применение которых способствует устранению выявленных проблем. Актуальность темы обусловлена отсутствием детальных методик оценки ликвидационной стоимости указанных объектов в специальной литературе.

Ликвидационная стоимость имущественного комплекса и бизнеса, индекс изменения фондоотдачи, дефицит рыночных инвестиций, максимизация стоимости объекта оценки, фактор вынужденной продажи, упорядоченная ликвидация

Короткий адрес: https://sciup.org/170172888

IDR: 170172888

Текст научной статьи Анализ методов определения ликвидационной стоимости бизнеса и имущественного комплекса организации в современных российских экономических условиях

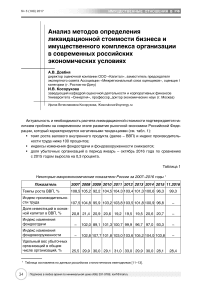

Актуальность и необходимость расчета ликвидационной стоимости подтверждается наличием проблем на современном этапе развития рыночной экономики Российской Федерации, который характеризуется негативными тенденциями (см. табл. 1):

-

• темп роста валового внутреннего продукта (далее – ВВП) и индекс производительности труда ниже 100 процентов;

-

• индексы изменения фондоотдачи и фондовооруженности снижаются;

-

• доля убыточных организаций в период январь – октябрь 2016 года по сравнению с 2015 годом выросла на 0,3 процента.

Таблица 1

Некоторые макроэкономические показатели России за 2007–2016 годы 1

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

11.2016 |

|

Темпы роста ВВП, % |

108,5 |

105,2 |

92,2 |

104,5 |

104,3 |

103,4 |

101,3 |

100,6 |

96,3 |

99,3 |

|

Индекс производительности труда |

107,5 |

104,8 |

95,9 |

103,2 |

103,8 |

103,5 |

101,8 |

100,9 |

96,8 |

– |

|

Доля инвестиций в основной капитал в ВВП, % |

20,8 |

21,4 |

20,9 |

20,6 |

19,2 |

19,5 |

19,5 |

20,6 |

20,7 |

– |

|

Индекс изменения фондоотдачи |

– |

102,0 |

89,1 |

101,3 |

100,7 |

99,9 |

96,7 |

97,0 |

93,3 |

– |

|

Индекс изменения фондовооруженности |

– |

102,8 |

107,7 |

101,8 |

103,0 |

103,6 |

105,2 |

104,0 |

103,8 |

– |

|

Удельный вес убыточных организаций в общем числе организаций, % |

25,5 |

29,9 |

30,0 |

29,1 |

31,0 |

33,0 |

29,9 |

30,0 |

28,1 |

28,4 |

1 Таблица составлена по данным российских статистических ежегодников [11–13].

Для российской экономики все еще характерны кризисные явления, а также процесс активного импортозамещения, который сопровождается дефицитом рыночных инвестиций и существенными факторами риска для российских и иностранных инвесторов, что, в свою очередь, обусловлено значительным ужесточением денежно-кредитных отношений.

Эти тенденции указывают на необходимость расчета ликвидационной стоимости активов и бизнеса, которая формируется в условиях ликвидации организаций или при оценке стоимости залогов, которыми зачастую выступают имущественные комплексы организаций (целиком или их части) или бизнесы (акции, доли, паи в уставных (складочных) капиталах). При этом в нормативных документах и специальной литературе недостаточно подробно рассматривается методика расчета ликвидационной стоимости имущественного комплекса организации и бизнеса. Зачастую между этими объектами оценки не делается разницы при формировании ликвидационной стоимости, что недопустимо, поскольку это приводит к неверной оценке (завышению или занижению) стоимости таких объектов.

Как указывается в пункте 33 Принципов МСО Международных стандартов оценки (см. [5, с. 29]), определение стоимости, в том числе ликвидационной, имущественного комплекса организации и бизнеса должно проводиться исходя из целей максимизации стоимости объекта оценки, то есть анализа наиболее эффективного использования объекта (НЭИ), и получения оптимальных характеристик ликвидационной стоимости в зависимости от типа ликвидации (упорядоченная, принудительная, скраповая – стоимость прекращения существования активов предприятия) (см., например, [14]), что в конечном итоге может способствовать заинтересованным сторонам, прежде всего собственникам и кредиторам, в максимальной степени удовлетворить свои требования и интересы, а при условии сохранения и реорганизации хозяйствующего субъекта позволяет наиболее точно определить стратегические направления последующего развития с целью максимизации стоимости и последующего эффективного управления объектом.

В связи с этим необходимо рассмотреть механизм оценки ликвидационной стоимости имущественного комплекса и бизнеса хозяйствующего субъекта с применением различных подходов, поскольку в учебной и специальной литературе они описаны недостаточно подробно, так как, по существу, являются, скорее, исключением, чем правилом. В определенной ситуации использование таких методик позволяет получить качественный результат при расчете ликвидационной стоимости при условии корректного формулирования допущений при определении критериев выбора типа ликвидации, что в конечном итоге играет решающую роль в процессе максимизации ликвидационной стоимости.

Определение ликвидационной стоимости (ФСО № 12) [4] рекомендуется использовать в ходе проведения процедур, применяемых в делах о банкротстве и исполнительном производстве, при разработке и экспертизе программ реорганизации организаций и финансировании реорганизации организаций, в случаях оценки имущества для целей залога, иных случаях отчуждения имущества за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

Существующая методология определения ликвидационной стоимости бизнеса и имущественного комплекса организации

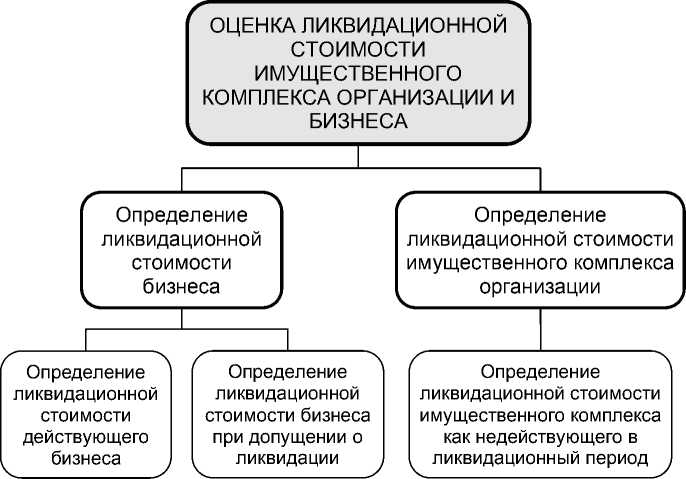

В федеральном стандарте оценки «Оценка бизнеса (ФСО № 8)» [2] указано, что такие объекты оценки, как бизнес и имущественный комплекс, различаются (см. рис. 1).

Согласно пункту 2 ФСО № 8 под бизнесом понимается предпринимательская деятельность организации, направленная на извлечение экономических выгод, а в пункте 4 ука-

Рис. 1. Определение ликвидационной стоимости бизнеса и имущественного комплекса организации зывается, что объектами оценки в случае оценки бизнеса являются акции, паи в паевых фондах производственных кооперативов, доли в уставном (складочном) капитале. В этом же пункте ФСО № 8 указывается, что имущественный комплекс целиком или его часть могут служить объектом оценки.

В статье 132 Гражданского кодекса Российской Федерации раскрывается сущность предприятия как имущественного комплекса: «в состав предприятия как имущественного комплекса входят все виды имущества, предназначенные для его деятельности, включая земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукцию, права требования, долги, а также права на обозначения, индивидуализирующие предприятие, его продукцию, работы и услуги (коммерческое обозначение, товарные знаки, знаки обслуживания), и другие исключительные права, если иное не предусмотрено законом или договором».

Согласно пункту 3 ФСО № 8 основным подходом к оценке бизнеса является доходный подход, а согласно пункту 11 этого документа для целей оценки стоимости активов и обязательств, то есть имущественного комплекса организации, основным является затратный подход.

Не стоит также упускать из виду требования ФСО № 9 [3], где в качестве объекта оценки рассматривается оценка «имущества, связанного общим функциональным назначением» (комплекс имущества). В соответствии с пунктами 6 и 7 ФСО № 9 в задании на оценку необходимо формулировать допущения об использовании комплекса имущества в рамках его независимого функционирования и реализации имущества отдельно от иных активов или реализации в составе комплекса имущества (стоимость объекта оценки определяется как часть в стоимости комплекса имущества, приходящаяся на оцениваемое имущество при реализации всего комплекса имущества, с учетом стоимости специализированного имущества) 2.

Соответственно, при оценке ликвидационной стоимости имущественного комплекса речь может идти об имущественном комплексе целиком или его части (которая может быть обособлена как физически, так и юридически).

При этом с точки зрения методологии оценки указанная на рисунке 1 классификация объектов оценки может быть представлена так, как показано в таблице 2.

Таблица 2

Методика расчета ликвидационной стоимости бизнеса и имущественного комплекса в зависимости от допущений о продолжении деятельности или ликвидации

|

Объект оценки |

Бизнес (доли, акции, паи в уставном (складочном) капитале) |

Имущественный комплекс (совокупность активов и обязательств) |

|

|

Допущение |

О продолжении деятельности |

О ликвидации |

|

|

Формула |

Ликвидационная стоимость = = рыночная стоимость бизнеса х х дисконт, связанный с укороченным сроком экспозиции 3 |

Ликвидационная стоимость = = дисконтированные денежные потоки за период от даты оценки до момента прекращения их генерирования + + (ликвидационная стоимость активов – – затраты на ликвидацию и прекращение деятельности – – обязательства) |

Ликвидационная стоимость = = ликвидационная стоимость активов – затраты на ликвидацию и прекращение деятельности – – обязательства |

При допущении о ликвидации бизнеса или имущественного комплекса следует адекватно использовать метод ликвидационной стоимости из арсенала методов затратного подхода, описанного в пункте 11.2 ФСО № 8. Когда мы оцениваем бизнес или имущественный комплекс при допущении о ликвидации (см. табл. 1), методология расчета их ликвидационной стоимости не совсем одинаковая. Особенностью оценки ликвидационной стоимости бизнеса при допущении о ликвидации является то, что не всегда на дату оценки денежные потоки бизнеса равны нулю, и тогда их нужно рассчитать оценщику, проди-сконтировать и суммировать с ликвидационной стоимостью имущественного комплекса, методология оценки которого описана в пункте 11.2 ФСО № 8.

Кроме того, поскольку в понятии «имущественный комплекс» превалирует имущественная составляющая и затратный подход основан на принципе замещения, следует подходить дифференцированно к рассматриваемым активам, отражающимся в статьях ликвидационного баланса. Такая дифференциация должна адекватно отражаться на величине скидки, показывающей отличие рыночной стоимости от ликвидационной. Назовем такую скидку ликвидационной.

Основа возникновения ликвидационной стоимости – наличие чрезвычайных или условно чрезвычайных обстоятельств, приводящих к нарушению рыночных факторов. К таким обстоятельствам относится фактор ограниченности времени продажи (отчуждение имущества за срок экспозиции объекта оценки, меньший типичного срока экспозиции для ры- ночных условий) и фактор вынужденной продажи (когда продавец вынужден совершить сделку по отчуждению имущества).

Как уже было указано, в теории оценки известны три типа ситуаций расчета ликвида- ционной стоимости:

-

• упорядоченная ликвидация;

-

• вынужденная ликвидация;

-

• ликвидация по стоимости скрапа (годные остатки).

Типичным случаем возникновения ликвидационной стоимости является реализация активов предприятия по отдельности в процессе упорядоченной ликвидации – когда имеется достаточное время экспозиции и не возникают условия вынужденной продажи активов.

При ликвидации имущества возникает необходимость в уменьшении сроков экспозиции (предпродажных мероприятий и самой продажи), которые ограничены в силу необходимости достаточно быстрого освобождения (реализации) активов. В этом случае именно время, имеющееся для продажи активов, играет решающую роль для определения величины ликвидационной стоимости (при прочих равных условиях).

В свою очередь, продолжительность временно ́ го периода определяется условиями каждого конкретного случая ликвидации (упорядоченная или вынужденная). При этом необходимо иметь в виду, что решение о ликвидации может быть как добровольным (то есть имеет место запланированная акция), так и вынужденным. Как правило, первый случай дает бо ́ льшую вариативность в принятии решений и позволяет разработать более эффективные планы ликвидации (см. табл. 3).

Таблица 3

Факторы, определяющие величину ликвидационной скидки

|

Фактор |

Рыночная стоимость |

Ликвидационная стоимость |

|||

|

при планомерной ликвидации |

при вынужденной ликвидации |

||||

|

продавец |

покупатель |

продавец |

покупатель |

||

|

Добровольность продажи/покупки |

Добровольно |

Добровольно |

Вынужден продать |

Добровольно |

|

|

Срочность продажи/покупки |

Несрочно |

Срок ограничен |

Срочно |

||

|

Информированность об объекте продажи |

Продавец и покупатель информированы |

Информирован |

Возможность получения информации |

Информирован |

Недостаток информации |

|

Достаточность маркетингового периода |

Достаточен |

Недостаточен |

|||

Таким образом, продавец обязан продать имущество в короткие сроки, а покупатель имеет недостаточно информации об объекте сделки. Период для проведения маркетингового исследования ограничен для обеих сторон. При планомерной ликвидации (по сравнению с вынужденной) у продавца есть запас времени на поиск более выгодных условий сделки, а у покупателя – для получения более полной информации об объекте сделки.

В рамках предлагаемой методики ликвидационная стоимость активов ликвидируемой организации определяется согласно Методическим рекомендациям по оценке имущества и имущественных прав в условиях вынужденной реализации и сокращенного периода экспозиции (на базе метода GMLV) [17]. Этот метод позволяет учитывать два фактора:

-

1) фактор стоимости денег во времени;

-

2) фактор эластичности спроса по цене.

Причем, по сути, учет первого фактора позволяет отразить специфику денежного измерителя, а учет второго фактора – специфику спроса на объект. С учетом указанных факторов ликвидационная стоимость какого-либо актива определяется по следующей формуле:

K e it ( m )

Vl = Vm X Kl = Vm X где VL – ликвидационная стоимость актива, соответствующая фиксированному периоду его экспозиции (tf), который короче разумно долгого рыночного периода экспозиции, р.;

-

Vm – рыночная стоимость актива, р.;

KL – коэффициент соотношения ликвидационной и рыночной стоимостей актива;

td – продолжительность периода дисконтирования, которая рассчитывается по формуле:

td = tr – tf, где td – продолжительность периода дисконтирования, годы;

tr – продолжительность разумно долгого (рыночного) периода экспозиции актива, годы;

tf – продолжительность фиксированного периода экспозиции актива, годы;

m – количество периодов начисления процентов в течение года;

i – ставка дисконтирования в годовом исчислении;

Ke – поправочный коэффициент, учитывающий влияние эластичности спроса по цене на ликвидационную стоимость актива 4, рассчитываемый по формуле:

Ke = [(Q2 – Q1) / (Q2 + Q1)] / [(P2 – P1) / (P2 + P1)], где Q1 – исходная величина спроса на объект оценки;

-

Q 2 – итоговая величина спроса на объект оценки;

-

P 1 – исходная цена объекта оценки;

-

P 2 – итоговая цена объекта оценки.

Ликвидность определяется в зависимости от прогнозируемого срока реализации имущества на свободном рынке по рыночной стоимости. По срокам реализации в месяцах 5 степень ликвидности имеет следующие градации 6:

-

• высокая – 1–2 месяца;

-

• средняя – 3–6 месяцев;

-

• низкая – 7–18 месяцев.

Пример расчета ликвидационной стоимости имущественного комплекса организации при упорядоченной ликвидации

Для примера делаем допущение о том, что рыночный срок экспозиции активов в составе объекта оценки (имущественного комплекса) на открытом рынке составит 18 месяцев.

Реальный предполагаемый срок продажи оцениваемых активов может составлять от 6 до 12 месяцев в рамках расчета ликвидационной стоимости. За этот период необходимо подготовить продажу имущества – привести в порядок правоустанавливающие и сопроводительные документы, которые позволят зарегистрировать право новому собственнику. При сравнении нормального срока рыночной экспозиции и реально имеющегося срока на продажу имущества получаем дефицит времени для нормальной (упорядоченной) продажи имущества по рыночной стоимости (табл. 4.).

Таблица 4

Средние сроки максимальной и минимальной продолжительности экспозиции активов организации, мес.

|

Параметр |

Вид имущества |

||

|

недвижимое |

движимое, прочие внеоборотные активы |

оборотные активы |

|

|

Нормальный срок экспозиции актива |

18 |

6 и менее |

|

|

Срок, отведенный для продажи имущества |

6 |

||

|

Дефицит времени |

12 |

0 |

|

|

Срок, отведенный для продажи имущества |

12 |

||

|

Дефицит времени |

6 |

0 |

|

Расчет ставки дисконтирования

Ставка дисконтирования представляет собой уровень доходности, на который согласился бы инвестор, принимая решение о вложении денег в конкретный проект (бизнес или имущественный комплекс). В этом случае расчет ставки дисконтирования заключается в оценке рисков, связанных с вложением денег в конкретный актив в условиях его ликвидации.

В приведенном примере ставка дисконтирования для исчисления коэффициента текущей стоимости получена кумулятивно и включает безрисковую составляющую и поправки на риск вложения в этот вид имущества (предлагается применить поправки на риск конкурсного производства и на имущественные риски) 7.

В качестве безрисковой ставки принята долгосрочная ставка доходности рынка ГКО-ОФЗ по состоянию на 1 июля 2015 года – 10,51 процента годовых (см. [18]).

Поправка на риск конкурсного производства учитывает исполнительный сбор судебных приставов (в примере принимается в размере 7 процентов). Этот риск связан с возможностью перехода от процедуры добровольной ликвидации к конкурсному производству, где сроки экспозиции жестко ограничены решением суда.

Поправка на имущественные риски связана с риском как физической утраты имущества (неисправимое повреждение объектов), так и утраты правоподтверждающих документов на них. Эта поправка принимается равной среднему тарифу по страхованию имущественных рисков по отдельным видам имущества (см. таблицы 5 и 6) или финансовых и предпринимательских рисков в полном объеме (от всех видов рисков) (см. табл. 7).

Таблица 5

Тарифы страхования коммерческой недвижимости (строений), в процентах от страховой суммы [19]

|

Страховая компания |

Диапазон страхового взноса |

Средний размер страхового взноса |

|

«АльфаСтрахование» |

0,4–1,4 |

0,9 |

|

Страховой дом ВСК * |

0,3–1,3 |

0,8 |

|

«Ингосстрах» |

0,3–1,4 |

0,85 |

|

НАСТА |

0,1–1 |

0,55 |

|

«Прогресс-Нева» |

0,5–1 |

0,75 |

|

«РЕСО-Гарантия» |

0,4–0,6 |

0,5 |

|

РОСНО |

0,4–1,15 |

0,775 |

|

«УралСиб» ** |

0,6–1,1 |

0,85 |

|

Среднее значение размера страхового взноса по страховым компаниям |

0,75 |

|

* Приняты максимальные тарифы.

** Тариф не зависит от того, проводится страхование с осмотром или без осмотра страхуемого имущества.

Таблица 6

Тарифы страхования оборудования юридических лиц, в процентах от страховой суммы [20]

|

Страховая компания |

Размер страхового взноса при полном страховом пакете |

Максимальный размер страхового взноса |

|

«АльфаСтрахование» |

0,14–0,5 |

0,5 |

|

«Ингосстрах» |

0,185–0,45 |

0,45 |

|

«Капиталъ Страхование» |

0,12–0,6 |

0,6 |

|

«Прогресс-Нева» |

0,188–2 |

2 |

|

«Росгосстрах» |

0,12–0,8 |

0,8 |

|

РОСНО |

0,17–1,46 |

1,46 |

|

«УралСиб» |

0,1–0,5 |

0,5 |

|

Среднее значение размера страхового взноса по страховым компаниям |

0,9 |

|

Результаты расчетов ставки дисконтирования и коэффициента для расчета ликвидационной стоимости активов с учетом дефицита времени для нормальной рыночной продажи имущества сведены в таблицу 8.

Таблица 7

Тарифы страхования финансовых и предпринимательских рисков по полному пакету (от всех видов рисков), в процентах от страховой суммы

Страховая компания Размер страхового взноса Источник Стерх 3,03 0%D0%97%D0%9C%D0%95%D0%A0%20%D0%A2 %D0%90%D0%A0%D0%98%D0%A4%D0%9D%D0 %AB%D0%A5%20%D0%A1%D0%A2%D0%90%D0 ВСК 4,3 Открытие 3,4 Ренессанс 4,43 pdf Среднее значение размера страхового взноса по страховым компаниям 3,79

Таблица 8

Результат расчета ставки дисконтирования и коэффициента соотношения ликвидационной и рыночной стоимостей (КL) активов при разных сроках экспозиции

|

Параметр |

Вид имущества |

|||||

|

недвижимое |

движимое, прочие внеоборотные активы |

оборотные активы |

||||

|

Нормальный срок экспозиции актива, мес. |

18 |

18 |

6 и менее |

|||

|

Срок, отведенный для продажи имущества, мес. |

6 |

12 |

6 |

12 |

6 |

12 |

|

Дефицит времени, мес. |

12 |

6 |

12 |

6 |

0 |

|

|

Безрисковая ставка, % |

10,51 |

|||||

|

Надбавка за имущественные риски, % |

0,75 |

0,9 |

3,79 |

|||

|

Риск конкурсного производства, % |

7 |

|||||

|

Ставка дисконтирования, % годовых |

18,26 |

18,41 |

21,30 |

|||

|

Ставка дисконтирования, % в месяц |

1,52 |

1,53 |

1,78 |

|||

|

Коэффициент эластичности |

0,76 |

1,00 |

||||

|

КL |

0,634 |

0,694 |

0,633 |

0,694 |

1,000 * |

|

* В этом примере коэффициент равен 1, но на практике для запасов и дебиторской задолженности этот показатель довольно часто меньше 1.

Далее рыночная стоимость активов в составе баланса была пересчитана с учетом понижающих коэффициентов, учитывающих сокращенный срок экспозиции имущества за минусом обязательств, и составлен ликвидационный баланс организации (см. табл. 9).

В расчетах авторы исходили из предположения о том, что рассматриваемая организация является добросовестным должником, поэтому ее обязательства подлежат погашению в полной мере и в установленные сроки.

Таким образом, определена ликвидационная стоимость имущественного комплекса организации по видам ликвидируемых активов при проведении процедуры упорядоченной ликвидации.

Пример расчета ликвидационной стоимости бизнеса при допущении о ликвидации

Если предполагается оценка ликвидационной стоимости бизнеса при допущении о его дальнейшей ликвидации, например, в рамках процедур несостоятельности, даже при наличии фактических убытков имеет смысл проанализировать возможность применения доходного подхода с пересмотром текущих показателей себестоимости с учетом моратория на выплату обязательств и процентов по кредитам на период банкротства хозяйствующего субъекта, с применение метода расчета реверсивных платежей в постпрогнозном периоде по ликвидационной стоимости активов предприятия и с учетом прогнозных денежных потоков от текущей деятельности за ликвидационный период – так называемого «последнего выдоха» организации.

При указанных допущениях денежные потоки могут иметь положительную динамику из-за пересмотра в процессе внешнего управления структуры себестоимости, оптимизации бизнес-процессов, сокращения штатных сотрудников (не менее чем на 30 процентов) и т. д., что в конечном итоге может привести к всплеску остаточных (последних) перед закрытием организации денежных потоков.

При этом в расчете ликвидационной стоимости существует объективная необходимость учета:

-

• реализации активов в ускоренные сроки;

-

• элемента денежного потока в виде капитальных вложений в размере минимальных оттоков денежных средств для поддержания работоспособности организации в остаточный ликвидационный период;

-

• отсутствия внесения поправки на излишек (недостаток) чистого оборотного капитала (далее – ЧОК ), принимая гипотезу об отсутствии рыночно образованного ЧОК как такового в период банкротства (указанная генерация, как правило, не имеет четкого учета и анализа в оценочной деятельности и в практике банкротства).

Если в послепрогнозный период ожидается банкротство организации с последующей продажей имеющихся активов, то при расчете учитываются расходы, связанные с ликвидацией, и скидка на срочность отчуждения имущества (при срочной ликвидации).

Формула расчета чистого денежного потока ( ДП ) в ликвидационный период имеет вид 8:

ДП = чистая прибыль + амортизация – капитальные вложения – изменение ЧОК.

Эта формула определяет денежный поток без возможности роста бизнеса, то есть не прогнозируется изменение обязательств (кроме учета погашений имеющихся на дату оценки), капитальные вложения учитываются только в части обеспечения работы имею-

О | го со | ссЕ а ш со ° к: со о Ml? S Н X о ф X X х т со х ф >П ф х н о со со _ со о со И ф'з $ го 1 | ос £ го го о со 3 х § 2 2 ГО X о О о Н с X “ ^ m s ш t 5 со о 5 го се т 9 го о о s s со со CI а х а | ||||||||||||||||||

4 § CO III hi III * о о 1 о g- £ в го S Q. § 5 S X X s О x 56 | 00 | СП н ф со ф ф \о § ” 2 5 8 О С о го ш н х о х а 9*2 ф t го Го Л го ” CI СЕ | |||||||||||||||||

>x | £ о о D. CD О D. О < е £ ш со ш LD < О О EZ О о X ш ш d ш о £ | ||||||||||||||||||

>x | |||||||||||||||||||

co X CD co | ci o H s' о о 0) H 0) CE )S о 00 о о о н о о н н ф I СП т CD | d о н s' н о о ф н Ф с[ )S о со о о о -0 н о о 5 X О н о ф \о ф О | а о X н 'о? X ф о \о о о о со X о 5 X 5 X \о X EZ | d о н d -0 S EZ о; СП н о _s | d 6 -0 н d -0 \о S EZ о; СП н о _s | d о -0 н of S ф о S т н о ф -0 о S =г СП со S н о < + | d о -0 н cj о S Ф EZ )S -0 о S =г СП S 00 S с; 00 со о 00 S н СП S СП о EZ Н О СП 00 н о СЕ Ф О + | о н о \о со ^ о; У X X X н со - а о го S °-9 го о с И 4 X Ф о f х со с се со го li 2 со X 1 а S tn Ф со * S О I с; сп 00 а Ф о 2 2 5 ° го т t ^ го 8 1 о | о_ о -0 н о ф S ф ф со S | о_ о н о н о EZ )S -0 ф X ф Е1 | о; S СП со о S н о о S С[ СП со СП н о | о; S СП 00 о S н о о S С[ н ф S =г S я я со о | о_ о -0 н со" о о н о EZ X -0 ф ф С[ -0 н о о S о н о о; СП | 5 со СЕ . О Q. о 6 с X со н § со" 2 о О с а х g х 2 о Ф X X со Ф о се х ’ГО о Ф CL го Е 9 го 2 s го о; 2 со со о 2 го 1 О О с | о_ о -0 н СП 00 н о СЕ Ф а о го X X Ф ф се со X со со со а о EZ | о_ о н s" S =г СП со S СП о )S ф S =г СП S 00 S с; о ф СП со 00 о о X о СП а. | о. о со о (D § \о £ о 1 о о X I | ||

щихся активов и бизнеса в целом, поправка на избыток/недостаток чистого оборотного капитала не планируется.

Расчет ликвидационной стоимости бизнеса при допущении о ликвидации схематично представлен в виде последовательности действий в таблице 10.

Таким образом, по состоянию на дату оценки определена ликвидационная стоимость бизнеса при проведении процедуры упорядоченной ликвидации.

В современных российских экономических условиях представленные методики определения ликвидационной стоимости могут быть использованы при анализе несостоятельности любой организации, что представляет большой интерес как инструмент распознания неблагоприятных последствий финансовой деятельности организации и принятия эффективных управленческих решений.

Список литературы Анализ методов определения ликвидационной стоимости бизнеса и имущественного комплекса организации в современных российских экономических условиях

- О внесении изменений в отдельные законодательные акты Российской Федерации: Федеральный закон от 3 июля 2016 года № 360-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

- Об утверждении Федерального стандарта оценки «Оценка бизнеса (ФСО № 8)»: приказ Министерства экономического развития Российской Федерации от 1 июня 2015 года № 326. Доступ из справочной правовой системы «КонсультантПлюс».

- Об утверждении Федерального стандарта оценки «Оценка для целей залога (ФСО № 9)»: приказ Министерства экономического развития Российской Федерации от 1 июня 2015 года № 327. Доступ из справочной правовой системы «КонсультантПлюс».

- Об утверждении Федерального стандарта оценки «Определение ликвидационной стоимости (ФСО № 12)»: приказ Министерства экономического развития Российской Федерации от 17 ноября 2016 года № 721. Доступ из справочной правовой системы «КонсультантПлюс».

- Международные стандарты оценки 2011 / пер. с англ.; под ред. Г. И. Микерина, И. Л. Артеменкова. М.: Российское общество оценщиков, 2013.