Анализ сопоставимости результатов расчета стоимости при использовании потоков на собственный и инвестированный капитал, или всегда ли WACC?

Автор: Островский А.В., Кемов А.Н.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Практический опыт - оценка всех видов собственности

Статья в выпуске: 1 (88), 2009 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/170151840

IDR: 170151840

Текст статьи Анализ сопоставимости результатов расчета стоимости при использовании потоков на собственный и инвестированный капитал, или всегда ли WACC?

А.В. Островский руководитель отдела оценки бизнеса и инвестиционных проектов ООО «АКЦ

«Департамент профессиональной оценки», кандидат технических наук

А.Н. Кемов старший консультант ООО «НЭО Центр»

Как известно, теорема Модильяни-Миллера говорит о том, что стоимость компании не зависит от источников ее финансирования. Соответственно, в оценке бизнеса применимы два основных способа построения денежных потоков: на собственный и на инвестированный капитал компании.

По опыту авторов настоящей статьи, оценщики и инвестиционные аналитики при применении доходного подхода, как правило, не задумываются о выборе модели денежного потока. Поток на инвестированный капитал с применением средневзвешенной стоимости капитала (WACC) становится общепринятым во всех случаях. Авторам приходилось видеть отчеты оценщиков и инвестиционных аналитиков, в которых расчет денежного потока на инвестированный капитал применялся при доле заемного капитала в структуре капитала менее одного процента. Одной из причин сложившейся практики является нерешенный вопрос об ограничениях в применении модели расчета на собственный капитал, связанных с максимальным отношением заемного капитала к собственному (назовем это соотношение параметром D/E), при котором применение этой модели корректно.

Целью настоящей статьи является желание авторов еще раз продемонстрировать сопоставимость результатов расчетов при выборе моделей расчета денежного потока на собственный или инвестированный капитал, а также определить максимальное значение параметра D/E, при котором результаты расчета величины собственного капитала по моделям начинают существенно расходиться. При этом определение максимального значения параметра D/E проводилось лишь для некоторых частных случаев, рассмотренных в настоящей статье.

Авторы статьи также полагают, что в условиях современного мирового кризиса, когда получение заемных средств становится проблематичным, модель расчета на собственный капитал компании может быть востребована, поэтому практикующим оценщикам бизнеса, возможно, будет полезно узнать о некоторых ограничениях при ее применении, определенных в статье.

В теории оценки при расчетах на собственный и инвестированный капитал должны быть получены одинаковые результаты. Обычно расчет на инвестированный капитал рекомендуется применять в случае значительной доли долга в структуре инвестированного капитала (подобного рода рекомендации часто даются оценщикам, например, на курсах переподготовки и повышения квалификации). Однако ссылок на то, насколько значительна должна быть доля долга для выбора модели расчета денежного потока на инвестированный капитал, авторы не встречали в оценочной литературе, равно как не слышали и от лекторов.

Таким образом, цель настоящей статьи – для частного (но достаточно типичного) варианта расчета показать, при каких максимальных значениях параметра D/E выбор модели на собственный или инвестированный капитал практически не оказывает влияния на результат расчета стоимости. Тем самым авторы намеревались показать, что спектр применимости расчета на собственный капитал компании достаточно широкий.

Для решения поставленной задачи на основе одних и тех же исходных данных были построены две модели:

-

• модель расчета на собственный капитал (модель 1);

-

• модель расчета на инвестированный капитал (модель 2).

Далее при различных значениях параметра D/E были получены значения собственного капитала, рассчитанные по моделям 1 и 2. Было принято, что разница между полученными значениями собственного капитала не должна превышать 6–7 процентов (погрешность модели). При превышении погрешности модели при некотором значении параметра D/E более чем на 7 процентов делался вывод о том, что найденное соотношение между значением долга и собственным капиталом является максимальным, выше которого модель расчета на собственный капитал не обеспечивает необходимой точности, и нужно обязательно применять модель расчета на инвестированный капитал.

В расчете применены переменные значения WACC и модель оценки доходности финансовых активов (CAPM), соответствующие структуре капитала в каждом из годов прогнозного периода. Период дисконтирования принят равным 5 годам.

Исходными параметрами модели, влияющими на размер собственного капитала, являются:

-

1) исходный размер EBIT равен 500 единицам;

-

2) темпы роста EBIT в прогнозном периоде равны:

Год прогноза

2

3

4

5

Прирост EBIT, %

20

15

10

6

-

3) в моделях применена переменная ставка дисконтирования, размер которой зависит от величины долга. Базовый размер ставки дисконтирования для собственного капитала (при величине долга равной нулю) равен 17,4 процента;

-

4) стоимость заемного капитала принята равной 13,5 процента (максимальная ставка по кредитам для нефинансовых организаций1);

-

5) величина необходимых инвестиций принята на уровне 5 процентов от EBIT;

-

6) прирост оборотного капитала принят равным 10 процентам от величины EBIT;

-

7) долгосрочные темпы роста приняты на уровне 4 процентов.

Модель расчета на собственный капитал (значение долга – 0 процентов от величины собственного капитала)

Таблица 1

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

EBIT |

500 |

600 |

690 |

759 |

805 |

|

Величина долга* |

0 |

0 |

0 |

0 |

0 |

|

Отношение долга к собственному капиталу (D/E), % |

0 |

0 |

0 |

0 |

0 |

1 // Бюллетень банковской статистики. 2008. № 10.

Таблица 1( продолжение )

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

Коэффициент Beta |

1,0 |

1,0 |

1,0 |

1,0 |

1,0 |

|

Превышение доходности рынка над безрисковой ставкой (Rm-Rf), % |

5,5 |

5,5 |

5,5 |

5,5 |

5,5 |

|

Ставка дисконтирования, % |

17,4 |

17,4 |

17,4 |

17,4 |

17,4 |

|

Процентные платежи по долгу |

0 |

0 |

0 |

0 |

0 |

|

Прибыль до налогообложения |

500 |

600 |

690 |

759 |

804,54 |

|

Чистая прибыль |

380 |

456 |

524 |

576,84 |

611 |

|

Величина долга |

0 |

0 |

0 |

0 |

0 |

|

Изменение величины долга |

0 |

0 |

0 |

0 |

0 |

|

Капитальные вложения |

25 |

30 |

35 |

38 |

40 |

|

Оборотный капитал |

50 |

60 |

69 |

75,9 |

80,454 |

|

Изменение собственного оборотного капитала |

– |

10 |

9 |

7 |

5 |

|

Денежный поток |

355 |

416 |

481 |

532 |

567 |

|

Период дисконтирования |

0,5 |

1,5 |

2,5 |

3,5 |

4,5 |

|

Фактор дисконтирования |

0,923 |

0,786 |

0,670 |

0,571 |

0,486 |

|

Дисконтированный денежный поток |

328 |

327 |

322 |

304 |

276 |

|

Сумма дисконтированных денежных потоков прогнозного периода |

1 556 |

– |

– |

– |

– |

|

Долгосрочные темпы роста, % |

– |

– |

– |

– |

4 |

|

Реверсия |

– |

– |

– |

– |

4 405 |

|

Текущая стоимость реверсии |

2 142 |

– |

– |

– |

– |

|

Собственный капитал |

3 698 |

4 154 |

4 678 |

5 255 |

5 866 |

* Здесь и далее в таблицах денежные суммы указаны в условных единицах.

Таблица 2

Модель расчета на собственный капитал (значение долга – 600 единиц)

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

EBIT |

500 |

600 |

690 |

759 |

805 |

|

Величина долга |

0 |

600 |

600 |

600 |

600 |

|

Отношение долга к собственному капиталу (D/E), % |

0 |

15 |

13 |

12 |

11 |

|

Коэффициент Beta |

1,0 |

1,1 |

1,1 |

1,1 |

1,1 |

|

Превышение доходности рынка над безрисковой ставкой (Rm-Rf) |

5,5 |

5,5 |

5,5 |

5,5 |

5,5 |

|

Ставка дисконтирования, % |

17,4 |

18,0 |

17,9 |

17,9 |

17,8 |

|

Процентные платежи по долгу |

0 |

81 |

81 |

81 |

81 |

|

Прибыль до налогообложения |

500 |

519 |

609 |

678 |

723,54 |

|

Чистая прибыль |

380 |

394 |

463 |

515,28 |

550 |

Таблица 2 ( продолжение )

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

Величина долга |

0 |

600 |

600 |

600 |

600 |

|

Изменение величины долга |

0 |

600 |

0 |

0 |

0 |

|

Капитальные вложения |

25 |

30 |

35 |

38 |

40 |

|

Оборотный капитал |

50 |

60 |

69 |

75,9 |

80,454 |

|

Изменение собственного оборотного капитала |

– |

10 |

9 |

7 |

5 |

|

Денежный поток |

355 |

954 |

419 |

470 |

505 |

|

Период дисконтирования |

0,5 |

1,5 |

2,5 |

3,5 |

4,5 |

|

Фактор дисконтирования |

0,923 |

0,780 |

0,662 |

0,562 |

0,478 |

|

Дисконтированный денежный поток |

328 |

745 |

278 |

265 |

241 |

|

Сумма дисконтированных денежных потоков прогнозного периода |

1 856 |

– |

– |

– |

– |

|

Долгосрочные темпы роста, % |

– |

– |

– |

– |

4 |

|

Реверсия |

– |

– |

– |

– |

3 799 |

|

Текущая стоимость реверсии |

1 816 |

– |

– |

– |

– |

|

Собственный капитал |

3 672 |

4 066 |

4 529 |

5 044 |

5 594 |

При указанных исходных параметрах модели были получены значения собственного капитала по моделям 1 и 2 при различных соотношениях долга и собственного капитала (см. таблицы 1 и 2).

Значения собственного капитала при других значениях долга были рассчитаны аналогично.

Таблица 3

Модель расчета на инвестированный капитал (значение долга – 0 процентов от величины собственного капитала, рассчитанной по модели 1)

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

EBIT |

500 |

600 |

690 |

759 |

805 |

|

Величина долга |

0 |

0 |

0 |

0 |

0 |

|

Доля долга в инвестированном капитале, % |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Доля собственного капитала в инвестированном капитале |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Отношение долга к собственному капиталу (D/E), % |

0 |

0 |

0 |

0 |

0 |

|

Коэффициент Beta |

1,0 |

1,0 |

1,0 |

1,0 |

1,0 |

|

Превышение доходности рынка над безрисковой ставкой (Rm-Rf), % |

5,5 |

5,5 |

5,5 |

5,5 |

5,5 |

|

Ставка дисконтирования для собственного капитала, % |

17,4 |

17,4 |

17,4 |

17,4 |

17,4 |

Таблица 3 ( продолжение )

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

Ставка дисконтирования для инвестированного капитала, % |

17,4 |

17,4 |

17,4 |

17,4 |

17,4 |

|

Процентные платежи по долгу |

0 |

0 |

0 |

0 |

0 |

|

Прибыль до налогообложения |

500 |

600 |

690 |

759 |

805 |

|

Чистая прибыль |

380 |

456 |

524 |

577 |

611 |

|

Возврат процентов по долгу |

0 |

0 |

0 |

0 |

0 |

|

Капитальные вложения |

25 |

30 |

35 |

38 |

40 |

|

Изменение собственного оборотного капитала |

0 |

10 |

9 |

7 |

5 |

|

Денежный поток |

355 |

416 |

481 |

532 |

567 |

|

Период дисконтирования |

0,5 |

1,5 |

2,5 |

3,5 |

4,5 |

|

Фактор дисконтирования |

0,923 |

0,786 |

0,670 |

0,571 |

0,486 |

|

Дисконтированный денежный поток |

328 |

327 |

322 |

304 |

276 |

|

Сумма дисконтированных денежных потоков прогнозного периода |

1556 |

– |

– |

– |

– |

|

Долгосрочные темпы роста, % |

– |

– |

– |

– |

4 |

|

Реверсия |

– |

– |

– |

– |

4405 |

|

Текущая стоимость реверсии |

2 142 |

– |

– |

– |

– |

|

Инвестированный капитал |

3 698 |

– |

– |

– |

– |

|

Величина долга |

0 |

– |

– |

– |

– |

|

Собственный капитал |

3 698 |

4 114 |

4 595 |

5 127 |

5 693 |

Таблица 4

Модель расчета на инвестированный капитал (значение долга – 600 единиц)

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

EBIT |

500 |

600 |

690 |

759 |

805 |

|

Величина долга |

0 |

600 |

600 |

600 |

600 |

|

Доля долга в инвестированном капитале, % |

0,0 |

12,5 |

11,4 |

10,3 |

9,4 |

|

Доля собственного капитала в инвестированном капитале, % |

100,0 |

87,5 |

88,6 |

89,7 |

90,6 |

|

Отношение долга к собственному капиталу (D/E), % |

0 |

14 |

13 |

12 |

10 |

|

Коэффициент Beta |

1,0 |

1,1 |

1,1 |

1,1 |

1,1 |

|

Превышение доходности рынка над безрисковой ставкой (Rm-Rf), % |

5,5 |

5,5 |

5,5 |

5,5 |

5,5 |

|

Ставка дисконтирования для собственного капитала, % |

17,4 |

18,0 |

17,9 |

17,9 |

17,8 |

|

Ставка дисконтирования для инвестированного капитала, % |

17,4 |

17,0 |

17,0 |

17,1 |

17,1 |

|

Процентные платежи по долгу |

0 |

81 |

81 |

81 |

81 |

Таблица 4 ( продолжение )

|

Параметр |

Прогнозный период |

||||

|

1 |

2 |

3 |

4 |

5 |

|

|

Прибыль до налогообложения |

500 |

519 |

609 |

678 |

724 |

|

Чистая прибыль |

380 |

394 |

463 |

515 |

550 |

|

Возврат процентов по долгу |

0 |

62 |

62 |

62 |

62 |

|

Капитальные вложения |

25 |

30 |

35 |

38 |

40 |

|

Изменение собственного оборотного капитала |

0 |

10 |

9 |

7 |

5 |

|

Денежный поток |

355 |

416 |

481 |

532 |

567 |

|

Период дисконтирования |

0,5 |

1,5 |

2,5 |

3,5 |

4,5 |

|

Фактор дисконтирования |

0,923 |

0,790 |

0,675 |

0,576 |

0,491 |

|

Дисконтированный денежный поток |

328 |

329 |

324 |

306 |

278 |

|

Сумма дисконтированных денежных потоков прогнозного периода |

1566 |

– |

– |

– |

– |

|

Долгосрочные темпы роста, % |

– |

4 |

|||

|

Реверсия |

– |

– |

– |

– |

4 498 |

|

Текущая стоимость реверсии |

2 210 |

– |

– |

||

|

Инвестированный капитал |

3 776 |

– |

– |

– |

– |

|

Величина долга |

0 |

– |

– |

– |

– |

|

Собственный капитал |

3 776 |

4 192 |

4 673 |

5 205 |

5 771 |

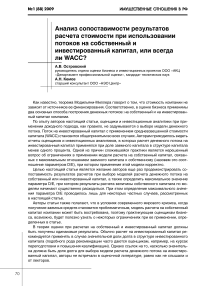

доля заемного капитала от размера собственного капитала поток на собственный капитал

■ поток на инвестированный капитал с вычетом начального долга

Соотношение величины собственного капитала, рассчитанной по модели 2 при различных значениях долга, и величины собственного капитала, рассчитанной по модели 1

Значения инвестированного капитала при других значениях долга были рассчитаны аналогично.

Таблица 5

|

i I X 0) 05 X 05 >< -Q X

X T-§ S as a a as X № S 2 § e g ? ^ о >X о О 05 X Ci E ^ X 05 О x 2 "= a § § 8 g $ £ co e ^ о о

О 0) о щ -0 X X X X g Щ 0) X X 0) a о E о о о |

о о о о> |

см см |

СО со ю |

ю см |

LO СМ |

|

о о со |

О О) |

см О) о ю |

00 см см |

О см |

|

|

о о со |

ю 00 |

о 00 00 |

о см |

со |

|

|

о о см |

см |

О) со |

о О) |

см |

|

|

о о со со |

00 ю |

см |

О) со |

со |

|

|

о о о со |

Lf) |

см со |

|||

|

о о LO |

со |

со |

о см |

1- |

|

|

о о со |

см со о |

см О) о |

см |

||

|

о о см |

со о |

со |

см со о |

||

|

о о со со |

О) 00 |

со см 00 со |

см о |

LO |

|

|

о о о со |

ю |

см Ю со |

О) 00 О) со |

СО |

|

|

о о см |

S |

о со |

со о со |

h* |

|

|

о о со |

со |

см со со |

00 О) 00 со |

со |

|

|

о о см |

со |

см со со со |

со |

LO |

|

|

о о со |

со |

см со со |

со со |

со |

|

|

о |

о |

00 О) со со |

00 О) со со |

||

|

о Щ i 1 и щ см |

S § CD Е X 3 §5ss <ь ег 2 -|!н 05 X о ем Щ Е о о | 5 О со х 2 |

m >s 2 х 5 о 2 о ® £ § е со о х со о. Е о 2 5 х о 5 1 Ё 2 I'g 2 |8g& 8 § 68513$ |

$ >§ О 2 5 С п X <0 _ О 2 о со £ X 5 Ш О о X су Q. Q. о 2 5 х S 5 2 со со Й ь <0 § К S о X О X 2. CD х р \О е 5 и е Л о со 2 х со О О 2 § X 2 |

1 о ч? S i $ 1 3 П в в | 5 38 н S щ о § § |

Значение долга при проводимых расчетах изменялось от 0 до 9 000 единиц, что соответствует диапазону D/E: 0 – 183% от величины собственного капитала, рассчитанной по модели 1. Полученные значения приведены в таблице 5 и на графике.

Предварительный вывод, полученный из анализа таблицы и графика для частого случая следующий: при увеличении долга до уровня 130 процентов от величины собственного капитала выбор модели расчета не оказывает существенное влияние на результат расчетов (результаты расходятся на величину, не превышающую принятой погрешности модели. При этом значение D/E = 130 соответствует точка пересечения кривых, после которой они расходятся).

Далее был проведен анализ чувствительности результата расчета стоимости к изменению исходных параметров модели.

Темпы роста EBIT в прогнозном периоде

При снижении темпов роста EBIT в прогнозном периоде до 0 процентов за каждый период расхождение между результатами, полученными при расчете по моделям 1 и 2, составило не более 10 процентов вплоть до значения долга, равного 148 процентам от величины собственного капитала.

При повышении темпов роста EBIT в прогнозном периоде до 40 процентов за каждый период расхождение между результатами, полученными при расчете по моделям 1 и 2, составило не более 10 процентов вплоть до значения долга, равного 54 процентам от величины собственного капитала. Дальнейшее увеличение темпов роста в каждый прогнозный период привело к тому, что расхождение между результатами стало выше погрешности модели.

Базовая величина ставки дисконтирования, равная 17,4 процента

Снижение базовой ставки до уровня менее 15,4 процента привело к тому, что расхождения между результатами расчетов по моделям 1 и 2 оказались выше погрешности модели начиная с величины долга, равной 65 процентам от величины собственного капитала.

Увеличение базовой ставки дисконта до уровня 30,4 процента привело к тому, что расхождения между результатами расчетов по моделям 1 и 2 оказались выше погрешности модели начиная с величины долга, равной 120 процентам от величины собственного капитала.

Стоимость заемного капитала принята равной 13,5 процента

Снижение стоимости заемного капитала до уровня 8 процентов привело к тому, что расхождения между результатами расчетов по моделям 1 и 2 оказались существенно выше погрешности модели начиная с величины долга, равной 112 процентам.

Повышение стоимости заемного капитала до уровня 16 процентов привело к тому, что расхождения между результатами расчетов по моделям 1 и 2 оказались выше погрешности модели при величине долга, равной 78–92 процентам.

Общая величина необходимых капитальных вложений и инвестицийв оборотный капитал

Изменение величины необходимых капитальных вложений и инвестиций в оборотный капитал от величины EBIT в диапазоне от 0 до 70 процентов не приводило к существенному расхождению между результатами расчетов по моделям 1 и 2.

Долгосрочные темпы роста

Снижение долгосрочных темпов роста до 0 процентов привело к расхождению между результатами расчетов по моделям 1 и 2 выше погрешности модели начиная с величины долга, равной 100 процентам.

Повышение долгосрочных темпов роста до 6 процентов привело к расхождению между результатами расчетов по моделям 1 и 2 существенно выше погрешности модели начиная с величины долга, равной 28 процентам.

Общий вывод

Результат, полученный при применении модели расчета на собственный капитал компании, практически совпадает с результатом, полученным при применении модели расчета на инвестированный капитал.

В приведенном примере такой вывод справедлив для достаточно широкого диапазона параметра D/E, при доле долга даже несколько превышающей долю собственного капитала. Следовательно, модель расчета денежных потоков на собственный капитал имеет все основания для более широкого применения.

По результатам сопоставления расчет на собственный капитал несколько более консервативен. Этот вывод не претендует на неоспоримость.

Авторы настоящей статьи при анализе чувствительности не рассматривали случаи одновременного изменения исходных параметров расчета – это тема дальнейших исследований.

КОНСУЛЬТАЦИОННАЯ ГРУППА |<- ||¥мтпп|| ф

ДЕПАРТАМЕНТ ОЦЕНКИ ЖЖ2

» Разработка инвестпроектов

» Разработка ТЭО

» Бизнес-планирование

» Оценка бизнеса

» Оценка нематериальных активов

»Оценка имущественных комплексов^

Москва, Лихов пер., 4

многоканальный