Динамика экспортно-импортных операций в химической отрасли России: стартовые позиции на пороге геополитических сдвигов

Автор: Малышев Михаил Константинович, Печенская-Полищук Мария Александровна

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Отраслевая экономика

Статья в выпуске: 4 т.17, 2024 года.

Бесплатный доступ

Химическая отрасль в России имеет огромное значение для промышленного производства, сельского хозяйства и потребительского сектора. Особенность данной отрасли в РФ состоит в её достаточно низком удельном весе в ВВП страны (менее 2%), а также производстве продукции относительно низкой добавленной стоимости: минеральные удобрения, азотные соединения, пластмассы, синтетические смолы и каучуки. Для химической отрасли характерно стабильное превышение импорта продукции над экспортом. Так, за 2013-2020 гг. среднее превышение объёма импорта над экспортом в стоимостном выражении составляло 62,6%, или 16,3 млрд долларов. В структуре экспорта химической продукции ключевую долю (44,1%) занимают минеральные удобрения, доходы от которых за 8 лет составили около 64,2 млрд долларов. При этом основным направлением импорта стала фармацевтическая продукция (39,2%) с суммарным объёмом закупок в 91,2 млрд долларов. Негативной тенденцией во внешней торговле послужило существенное сокращение средней стоимости экспортной тонны химической продукции на 40% до 324 долларов. Цель работы заключается в выявлении тенденций во внешней торговле продукцией химической промышленности России, что станет информационно-аналитической базой для разработки и принятия стратегических решений развития отрасли на принципах импортозамещения и углубления переработки. Объект исследования - отношения, возникающие между Россией и зарубежными странами по поводу экспорта и импорта химической продукции. В ходе работы использовались методы сравнительного, динамического и удельно-весового анализа, метод систематизации. Информационной базой выступили данные Федеральной таможенной службы об экспортно-импортной деятельности химической отрасли России; отечественная и зарубежная литература по вопросам особенностей функционирования отрасли в условиях санкций; данные информационно-новостных и аналитических агентств.

Внешняя торговля, экспортно-импортные операции, рынки сбыта, санкции, химическая отрасль, производство минеральных удобрений

Короткий адрес: https://sciup.org/147244547

IDR: 147244547 | УДК: 339.56.05 | DOI: 10.15838/esc.2024.4.94.6

Текст научной статьи Динамика экспортно-импортных операций в химической отрасли России: стартовые позиции на пороге геополитических сдвигов

Введение в проблематику

Изучение показателей экспортной и им- В структуре промышленного производства портной деятельности отраслей промышленного производства в любой стране мира позволяет сделать вывод об особенностях развития и месте конкретной страны в мировом товарообороте. В рамках российского экспорта сырьевая и низкопередельная направленность характерна не только для нефтегазовой отрасли и металлургии, но и химической промышленности.

Химическая промышленность является одной из ведущих отраслей тяжелой индустрии. Она имеет важное значение в развитии производительных сил, укреплении обороноспособности государства и обеспечении жизненных потребностей общества. Потребителями продукции данной отрасли выступают практически все сегменты народного хозяйства (машиностроение: пластик, лаки, краска; сельское хозяйство: минеральные удобрения, кормовые добавки, препараты для борьбы с вредителями; транспорт: моторное топливо, смазочные материалы и т. д.)1.

РФ химическая отрасль занимает около 6,8%, в структуре обрабатывающих производств – около 10,4% по объему отгруженных товаров по полному кругу предприятий. В то же время предприятия химического комплекса обеспечивают около 5% общероссийского объема валютной выручки2. В российском валовом продукте химическая отрасль занимает всего 1,8%, тогда как в более развитых странах её уровень значительно выше: Южная Корея – 10%, Германия – 8%, Япония – 7%, Франция – 7%, Италия – 6%, Евросоюз – 5%, США – 5%3.

В России химическая промышленность в основном производит крупнотоннажную продукцию с низкой добавленной стоимостью, имеет высокий потенциал к производству более высоких переделов, что особо актуально в условиях санкционного давления и необходимости снижения зависимости от импорта, однако не использует его эффективно.

В связи с этим целью исследования является определение ключевых тенденций во внешней торговле продукцией химической промышленности России, что станет информационно-аналитической базой для разработки и принятия стратегических решений развития отрасли на принципах импортозамещения и углубления переработки.

Поставленная цель подразумевает поэтапное решение ряда взаимосвязанных задач :

-

– анализ литературы по вопросам, связанным с особенностями развития химической промышленности РФ, а также с влиянием санкционного давления западных стран на экономику мира, России и, в частности, на её химическую отрасль;

-

– анализ структуры и объема экспортноимпортных операций в денежном и натуральном выражении;

-

– выявление изменений во взаимной торговле продукцией химической промышленности между Россией и другими странами;

-

– определение наиболее крупных товарных позиций по экспорту и импорту, а также регионов РФ, которые являются ключевыми экспортерами и импортерами химической отрасли.

На основании поставленной цели и перечисленных задач гипотеза исследования заключается в том, что экспорт химической промышленности России в настоящее время имеет более низкую добавленную стоимость относительно импорта отраслевой продукции.

Теоретический обзор и степень изученности темы

В научно-экономической литературе особенности развития химической отрасли РФ исследовались с разных позиций. Так, отечественными авторами рассмотрены потенциал им-портозамещения российского химпрома; его конкурентоспособность на мировой арене; обмен технологиями в условиях санкций; развитие отечественной фармацевтики; вклад компаний химической отрасли в формирование доходов бюджетной системы, развитие территорий и местных сообществ; влияние анти-российских санкций на мировую продовольственную безопасность и прочее. В публикациях зарубежных исследователей подмечено распространение влияния санкций не только на энергетические рынки, но и на другие секторы российского природно-ресурсного и производственного комплекса, с этой позиции в исследованиях анализируются факторы, влияющие на ценообразование минеральных удобрений.

Учёными (Буценко и др., 2017) сделан вывод о том, что Россия обладает ценовым конкурентным преимуществом в мировой торговле продукцией химической промышленности, а направления дальнейшего роста видятся в инновациях, росте инвестиций в новые виды минеральных удобрений. Исследователями Государственного университета управления отмечено, что химическая промышленность РФ была затронута рядом ограничений, в том числе запретом на экспорт технологий, оборудования и компонентов для производства химических веществ, а также санкциями против некоторых крупных российских производителей (Смагуло-ва, Фетисова, 2023). В публикации исследователей Всероссийской академии внешней торговли изучена актуальная тема кооперации России и Индии в сфере фармацевтической продукции. Авторы пришли к выводу о том, что наиболее экономически рациональным вариантом сотрудничества является создание совместных предприятий, занимающихся НИОКР для производства и продажи продукции на рынках обеих стран (Логина и др., 2021). Кроме того, учёными подмечена особо острая ситуация на мировом рынке удобрений ввиду присутствия России в тройке лидеров мировых поставщиков и, соответственно, сильного влияния страны на обеспечение глобальной продуктовой безопасности. В опубликованном материале прогнозируется, что события вокруг Украины и дальше будут создавать проблемы в финансировании, страховании, логистике и доставке грузов, поддерживая дальнейший рост цен (Зворыкина, Тихонова, 2022).

Научные сотрудники Российского технологического университета считают, что ключевыми проблемами импортозамещения в химической промышленности России являются поверхностное отношение к улучшению делового климата в отрасли, сомнительное распределение государственных субсидий на производство, а также сложные бюрократические процедуры при подаче заявки на субсидию или грант (Проворова, Жемерикин, 2020). Исследователи

Орловского ГАУ им. Н.В. Парахина предложили меры по развитию сегмента минеральных удобрений в условиях санкционного давления на Россию. Авторы посчитали необходимым совершенствовать материально-техническую базу, государственные меры поддержки как сельхозпроизводителей, так и производителей удобрений (Богачев, Дорофеева, 2022).

Учёными Курского государственного медицинского университета и Курского института кооперации установлено, что во внешней торговле России фармацевтической продукцией сохраняется преобладание объемов импорта продукции над ее экспортом, что является следствием невысокого научно-технического потенциала химической промышленности страны. Сохраняющаяся высокая зависимость России от импорта лекарственных средств остаётся важной проблемой, требующей решения (Овод и др., 2023). Коллективом исследователей Вятского государственного университета названы тенденции развития производства малотоннажной химической продукции в рамках программы импортозамещения. Авторы отметили сокращение импорта химических средств защиты растений в последние годы, что предопределило необходимость восполнения данной продукции на внутреннем рынке в виде отечественных аналогов (Савельева и др., 2022). Исследователями Института Африки РАН обозначены проблемы, с которыми столкнулись африканские страны в 2022 году в результате противостояния России и коллективного Запада. Авторы отметили снижение закупок Африкой зерновых культур, нефти и газа, а также минеральных удобрений из-за роста цен на данную продукцию. Негативное воздействие в первую очередь ощутили на себе менее экономически развитые страны и незащищённые группы населения (Волков, Константинова, 2023).

Исследования Вологодского научного центра РАН, затрагивающие химическую отрасль, связаны с оценкой финансового взаимодействия корпораций отрасли с государством, ролью химической промышленности в формировании доходов бюджетной системы (Малышев, 2021а; Малышев, 2021b), влиянием деятельности крупнейших предприятий химической промышленности на развитие экономики регионов (Разгулина, Барабанов, 2014; Разгулина, 2015), с потенциалом химической промышленности в качестве драйвера роста экономики страны и региона (Широкова, 2021).

Публикации зарубежных ученых также не обошли стороной вопросы влияния санкций на российскую экономику, в частности её химическую промышленность.

R. Johnston пишет, что правительства США и Евросоюза пристально следят за ситуацией с дальнейшими санкциями против России, которые выходят за рамки энергетических рынков и непосредственно нацелены на другие секторы российского природно-ресурсного и производственного комплекса. Автор подчёркивает, что даже без прямых санкций российское производство и экспорт широкого спектра сырьевых товаров, таких как пшеница, удобрения, золото, уран, пиломатериалы, целлюлоза и бумага, уголь, алюминий и палладий, находятся под угрозой из-за самовольного отчуждения активов нерусскими фирмами и санкций, ограничивающих доступ к международным банковским и страховым рынкам (Johnston, 2022). M. Cor-mann и L. Boone в совместной публикации отмечают, что Россия и Украина играют важную роль в мировой экономике. На данные страны приходится около 30% мирового экспорта пшеницы, 20% кукурузы, минеральных удобрений и природного газа и 11% нефти. В результате конфликта цены на многие из этих товаров резко выросли, хотя существенных перебоев в производстве или объемах экспорта не наблюдалось (Cormann, Boone, 2022). В публикации исследователей из Китая справедливо замечено, что санкции западных стран против России привели к дефициту энергоресурсов в Евросоюзе. Особенно сильное влияние на себе испытывают такие энергоемкие отрасли, как сельское хозяйство и химическая промышленность. Производство минеральных удобрений на азоте для европейских компаний стало сверхзатратным, в связи с чем ЕС снизил тарифы на импорт энергоносителей из других стран, что в определенной степени способствовало улучшению общего состояния других стран (Chen et al., 2023). В статье молдавских исследователей отмечено, что политическая напряженность в отношениях между Республикой Молдова и Российской Федерацией привела к введению Россией эмбарго, запретов и налогов на импорт молдавской продукции. Из-за высокой доли молдавского экспорта, ориентированного на

Россию до 2014 года, республика переориентировала свою торговлю на страны Евросоюза после подписания Соглашения об ассоциации4 (Clichici, Iordachi, 2019). X. Yui пишет, что ограничительные меры против России касаются не только государства, но и юридических лиц и некоторых представителей власти. Эти меры включают замораживание средств незаконных экономических ресурсов технического или материального характера, а также тех субъектов экономики, чья деятельность направлена на производство и применение химического оружия (Yui, 2022). В исследовании польских учёных определено, что цены на сырье, необходимое для производства минеральных удобрений, играют значимую роль в производственных решениях фермеров. Рост цен на топливо и удобрения в 2022 году отрицательно отразился на эффективности и рентабельности сельского хозяйства, что и наблюдалось в странах Европы при росте стоимости газа (Weremczuk, Malitka, 2022).

Таким образом, в исследованиях отечественных и зарубежных авторов относительно особенностей развития химической промышленности России и её функционирования в условиях санкций отмечены ведущие позиции РФ на мировом рынке минеральных удобрений. При этом мировой энергетический кризис 2022 года, вызванный санкциями в отношении российских топливно-энергетических компаний, значительно повлиял на удорожание стоимости газа в Европе, деятельность европейских предприятий, базирующаяся на активном использовании газа, стала убыточной. В частности, это касается производства минеральных удобрений (особенно азотных).

Материалы и методы исследования

При подготовке публикации использовался спектр методов и ресурсов, который позволил сделать исследование более целостным. Так, вертикальный анализ имеющихся полных данных Федеральной таможенной службы (2013– 2020 гг.) свидетельствует, что наибольший удельный вес в финансовой структуре экспорта продукции химической промышленности из России занимают минеральные удобрения

(42,2–49,2%, или 7–9,1 млрд долл.), не являющиеся продукцией с высокой добавленной стоимостью. Учитывая объём экспорта минеральных удобрений в весовом выражении (27,3–34,6 млн тонн), определено, что цена их реализации за границей варьировалась от 205 до 334 долл. за тонну и снижалась (-38,6%).

Структурный анализ импорта продукции химической промышленности в Россию за аналогичный период показал наибольшую долю фармацевтической продукции в общем объёме закупок (35,6–43,3%, или 8,7–14,6 млрд долл.). В связи с этим расчётная стоимость 1 тонны ключевого импорта химической продукции в РФ находилась в пределах от 54,4 до 85,9 тыс. долл. (в среднем 69,6 тыс. долл. за 1 тонну). Таким образом, средняя цена 1 тонны ключевого экспорта (минеральные удобрения) ниже цены 1 тонны ключевого импорта (фармацевтическая продукция) в 194,9–376,3 раза, что наглядно показывает высокую зависимость России от зарубежных лекарственных средств, а также негативно сказывается на сальдо внешнеторгового баланса химической отрасли. Ретроспективный сравнительный анализ динамики объёма экспорта и импорта продукции химической отрасли свидетельствует, что в финансовом выражении суммарная величина импорта химпрома в Россию на 34–77,3% превышала экспорт продукции из страны. На основе удельновесового анализа структуры экспорта выявлены страны – лидеры в закупках химической продукции из России: Бразилия (12,9%), Украина (12,7%), Китай (9,6%), а также страны – лидеры в импорте продукции в РФ: Германия (38,6%), Франция (21,7%), Китай (19%).

Анализ средневзвешенных значений цен на экспорт и импорт продукции показал, что стоимость 1 тонны импортируемой химической продукции в Россию в 5,6–8,3 раза выше цены 1 экспортной тонны из РФ.

Результаты исследования

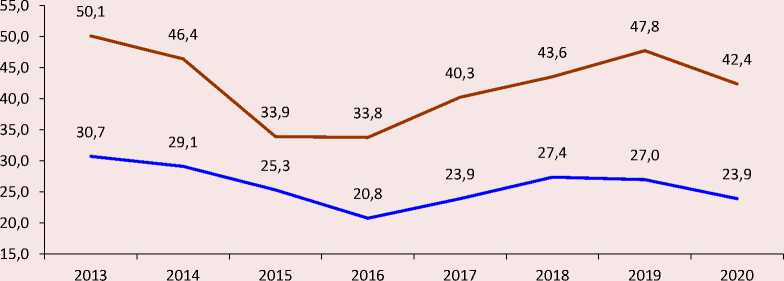

За 2013–2020 гг. экспорт и импорт химической продукции РФ имели схожие тренды динамики (падение / рост). Однако стоимость импорта в среднем была на 62,6% (16,3 млрд долл.) больше. При этом из-за пандемии COVID-19 объём закупок химической продукции сократился на 15,4% – с 50,1 до 42,4 млрд долл., тогда как экспорт сжался на 22,2% – с 30,7 до 23,9 млрд долл. (рис. 1) .

Рис. 1. Динамика экспорта и импорта продукции химической отрасли России за 2013–2020 гг., млрд долл.

^^^^^н Экспорт ^^^^^^^^^ Импорт

Источник: Химическое производство: аналитический бюллетень. Выпуск 45. Итоги 2021 года. URL: https://riarating. ru/files/ratings/

Превышение совокупной стоимости импорта над экспортом обусловлено вывозом из России за рубеж дешёвых низкопередельных и крупнотоннажных товаров (удобрения, различные углероды и спирты, аммиак) в обмен на закупки дорогой продукции с высокой добавленной стоимостью (фармацевтическая продукция, искусственный корунд и оксиды алюминия, радиоактивные элементы и изотопы).

В структуре экспорта продукции химической отрасли наибольший удельный вес занимают удобрения (44,1%), продукты неорганической химии (19,7%) и органические химические соединения (19,3%), к остальным 16,9% экспорта относятся эфирные масла; парфюмерные, косметические, туалетные средства; мыла, моющие средства, смазочные материалы, воски, свечи, пасты и пластилин; краски, лаки, мастики и шпатлёвки; взрывчатые вещества; пиротехника; спички; белковые вещества; модифицированные крахмалы; клеи; ферменты.

За 2013–2020 гг. вывоз за рубеж минеральных удобрений в денежном выражении сократился на 23%, с 9,12 до 6,99 млрд долларов примерно одинаково по видовому составу: на 26% до 2,5 млрд долл. – по азотным удобрениям, на 19% до 1,8 млрд долл. – по калийным, на 24% до 2,7 млрд долл. – по смешанным. Такие значения сложились даже несмотря на соразмер- ное увеличение натуральных объемов – на 25% до 34,1 млн тонн. В итоге эта ситуация спровоцировала сильное удешевление стоимости экспортной тонны удобрений – с 334 до 205 долл. за 1 тонну (-39%).

Экспорт продукции неорганической химии из России в денежном выражении снизился на 46% – с 5 до 2,7 млрд долл. Однако, как и с удобрениями, её натуральный объём вырос на 29%, до 7,9 млн тонн, а средняя стоимость экспортной тонны постепенно потеряла в цене 58% – с 815 до 339 долл. за 1 тонну. Среди продуктов неорганической химии, имеющих самый крупный удельный вес в структуре экспорта, замедление продаж отмечалось в торговле аммиаком (-47%, или -739 млн долл.), углеродом (-28%, или 172 млн долл.) и драгоценными металлами в коллоидном состоянии (-99,8%, с 1,31 млрд до 2 млн долл.). Экспорт прочих оксидов металлов вырос на 3%, со 170 до 175 млн долл.; карбонатов – на 11%, со 179 до 199 млн долл. Падение цен на газ на мировых рынках на фоне сохранения регулируемых внутренних цен поставило под угрозу конкурентоспособность российских производителей аммиака и его производных5.

Экспорт органических химических соединений показал отрицательную динамику (-46%, с 4,6 до 2,5 млрд долл.), в натуральном выражении он вырос на 5% (до 5,6 млн тонн). В результате таких изменений средняя стоимость вывозимой за рубеж 1 тонны органических соединений уменьшилась на 49%, до 441 доллара. Отмечалось снижение вывоза ациклических углеводородов (-69%, или -1052 млн долл.), ациклических и производных спиртов (-41%, или 339 млн долл.), гетероциклических азотных соединений (-40%, или -212 млн долл.), циклических углеводородов (-44%, или -206 млн долл.) и эфиров (-40%, или -118 млн долл.; табл. 1 ).

Таким образом, несмотря на увеличение объема экспорта в натуральном выражении на 24% (до 49,7 млн тонн), снижение средней цены экспортной тонны на 40% (до 324 долл.)

обусловило сокращение стоимостного объема экспорта на 25% – с 21,4 до 16,1 млрд долл.

Говоря о страновой структуре экспорта продукции химической отрасли России за 2013– 2020 гг. (табл. 2) , отметим, что наибольшее количество поставок осуществлялось в Бразилию (12,9 млрд долл., или 8,9%).

Если не принимать во внимание показатели коронакризисного 2020 года, то экспорт в страну за 2013–2019 гг. вырос на 22% (до 1,91 млрд долл.) в результате роста закупок Бразилией минеральных удобрений на 21% (+330 млн долл.). Сокращение объема к 2020 году на 25% (до 1,43 млрд долл.) в первую очередь произошло за счет снижения поставок минеральных удобрений не только из-за пандемии COVID-19, но и за счёт создания в Латинской Америке предприятий полного цикла6.

Таблица 1. Экспорт химической продукции из России по ключевым товарным группам за 2013–2020* гг.

Период Удобрения Продукты неорганической химии Органические химические соединения Общий экспорт продукции химической промышленности из РФ млн долл. млн тонн долл. за тонну млн долл. млн тонн долл. за тонну млн долл. млн тонн долл. за тонну млн долл. млн тонн долл. за тонну 2013 9120 27,3 334 4980 6,11 815 4600 5,36 858 21400 39,95 536 2014 8990 30,9 291 5110 6,15 831 4500 5,61 802 21300 43,92 485 2015 8850 31,7 279 3820 6,45 592 2970 5,85 508 18000 45,39 397 2016 6420 30,6 210 2370 6,85 346 2360 5,89 401 13600 44,83 303 2017 7220 34,4 210 2630 6,77 388 3240 5,65 573 16400 48,49 338 2018 8230 34,1 241 3620 8,11 446 4250 6,32 672 19500 50,29 388 2019 8400 34,6 243 3450 8,47 407 3670 6,68 549 19300 51,71 373 2020 6990 34,1 205 2670 7,88 339 2480 5,62 441 16100 49,71 324 Всего за 2013–2020 64200 257,6 249 28700 56,8 505 28100 47,0 598 145500 374,3 389 2020 к 2013, раз 0,77 1,25 0,61 0,54 1,29 0,42 0,54 1,05 0,51 0,75 1,24 0,60 Доля, %** 44,1 68,8 х 19,7 15,2 х 19,3 12,5 х 100 100 х * Выбор периода обусловлен наличием доступа к подробной и структурированной статистике за эти годы. Кроме того, по существующим данным, за 2021 год (Товарооборот «Продукция химической промышленности». Аналитика за 2021 год. URL: отмечался рост экспорта удобрений (+78,8%) до 12,5 млрд долл., продуктов неорганической химии (+52,1%) до 4,06 млрд долл., органических химических соединений (+38,7%) до 3,44 млрд долл. относительно 2020 года. Итоговый экспорт за 2021 год после снятия ограничений пандемии COVID-19 составил 25,9 млрд долл. (+60,9% к 2020 году). ** Доля в общем экспорте продукции химической промышленности из РФ. Источник: Экспорт продукции химической промышленности из России по товарам. URL: export/world/06

Таблица 2. Структура экспорта химической продукции из России по странам за 2013–2020 гг.

|

№ |

Страна |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Всего за 2013–2020, млрд долл. |

Доля, %* |

2019 к 2013 |

2020 к 2019 |

|

млн долл. |

раз |

||||||||||||

|

1 |

Бразилия |

1560 |

1860 |

1570 |

1180 |

1460 |

1910 |

1910 |

1430 |

12,9 |

8,9 |

1,22 |

0,75 |

|

2 |

Украина |

2480 |

2260 |

2020 |

1530 |

1630 |

1160 |

963 |

700 |

12,7 |

8,7 |

0,39 |

0,73 |

|

3 |

Китай |

1590 |

1470 |

1320 |

974 |

1100 |

1000 |

1210 |

892 |

9,6 |

6,6 |

0,76 |

0,74 |

|

4 |

Финляндия |

1410 |

1370 |

961 |

740 |

989 |

1430 |

1250 |

971 |

9,1 |

6,3 |

0,89 |

0,78 |

|

5 |

Казахстан |

1060 |

926 |

787 |

837 |

1330 |

1140 |

1170 |

1230 |

8,5 |

5,8 |

1,10 |

1,05 |

|

6 |

Беларусь |

909 |

896 |

709 |

732 |

1020 |

1170 |

1210 |

1100 |

7,7 |

5,3 |

1,33 |

0,91 |

|

7 |

США |

961 |

922 |

1210 |

524 |

663 |

1100 |

856 |

461 |

6,7 |

4,6 |

0,89 |

0,54 |

|

8 |

Турция |

1180 |

974 |

671 |

397 |

438 |

672 |

634 |

462 |

6,4 |

4,4 |

0,54 |

0,73 |

|

9 |

Польша |

742 |

685 |

582 |

518 |

681 |

787 |

760 |

560 |

5,3 |

3,6 |

1,02 |

0,74 |

|

10 |

Индия |

546 |

609 |

875 |

541 |

483 |

583 |

557 |

771 |

5,0 |

3,4 |

1,02 |

1,38 |

|

11 |

Нидерланды |

505 |

727 |

531 |

484 |

550 |

788 |

831 |

454 |

4,9 |

3,3 |

1,65 |

0,55 |

|

12 |

Эстония |

187 |

354 |

308 |

315 |

343 |

563 |

788 |

770 |

3,6 |

2,5 |

4,21 |

0,98 |

|

13 |

Италия |

942 |

1100 |

517 |

85,8 |

107 |

108 |

91,1 |

72,6 |

3,0 |

2,1 |

0,10 |

0,80 |

|

14 |

Бельгия |

343 |

294 |

443 |

241 |

226 |

432 |

390 |

191 |

2,6 |

1,8 |

1,14 |

0,49 |

|

15 |

Германия |

467 |

383 |

272 |

226 |

250 |

353 |

318 |

275 |

2,5 |

1,7 |

0,68 |

0,86 |

|

16 |

Литва |

345 |

277 |

247 |

179 |

207 |

307 |

306 |

223 |

2,1 |

1,4 |

0,89 |

0,73 |

|

17 |

Латвия |

225 |

233 |

217 |

196 |

225 |

284 |

299 |

268 |

2,0 |

1,3 |

1,33 |

0,90 |

|

18 |

Швейцария |

565 |

552 |

344 |

74,6 |

97,6 |

71,5 |

62,8 |

150 |

1,9 |

1,3 |

0,11 |

2,39 |

|

19 |

Узбекистан |

199 |

220 |

177 |

180 |

216 |

251 |

301 |

358 |

1,9 |

1,3 |

1,51 |

1,19 |

|

20 |

Швеция |

199 |

322 |

148 |

143 |

218 |

259 |

177 |

61,8 |

1,5 |

1,1 |

0,89 |

0,35 |

|

Итого по 20 странам, млрд долл. |

16,4 |

16,4 |

13,9 |

10,1 |

12,2 |

14,4 |

14,1 |

11,4 |

108,9 |

х |

0,86 |

0,81 |

|

|

Всего по миру, млрд долл. |

21,4 |

21,3 |

18,0 |

13,6 |

16,4 |

19,5 |

19,3 |

16,1 |

145,6 |

100 |

0,90 |

0,83 |

|

|

Доля, %** |

76,7 |

77,2 |

77,3 |

74,2 |

74,6 |

73,7 |

73,0 |

70,8 |

74,8 |

х |

-3,7 |

-2,2 |

|

* Доля страны в совокупном экспорте химической продукции из России за 2013–2020 гг.

** Доля 20 стран-лидеров в экспорте химической продукции из России по годам.

Источник: Экспорт продукции химической промышленности из России по странам. URL: export/world/06

Постепенная приостановка внешней торговли с Украиной за 2013–2020 гг. на 72% (с 2,5 млрд до 700 млн долл.) была связана с экономическими санкциями и началом вооруженного конфликта с 2014 года7. Эти события повлияли на экспорт удобрений (сокращение в 33,6 раза, или -547 млн долл.), продуктов неорганической химии (-81%, или -800 млн долл.), органических химических соединений (-64%, или -126 млн долл.). При этом поставки фармацевтической продукции в Украину выросли на 78%

(на 71 млн долл.). Общий объем экспорта в страну за 8 лет составил 12,7 млрд долл., или 8,7% от суммарных поставок за рубеж.

Китай являлся третьим по величине экспортным партнером РФ, на него пришлось 6,6% общего экспорта продукции химической отрасли, что эквивалентно 9,6 млрд долл. За 2013–2020 гг. экспорт в Китай сократился на 44% – с 1,59 млрд до 892 млн долл., при этом за год пандемии – на 26%. Отрицательную динамику показал экспорт удобрений (-45%, или -436 млн долл.) и органических химических соединений (-69%, или -376 млн долл.). Увеличился экспорт продуктов неорганической химии (+117%, или +47 млн долл.) и прочих химических продуктов (в 7,8 раза, или +71 млн долл.). В 2020 году из-за коронавируса Китай максимально оптимизировал свой импорт. Страна отказалась от закупок той продукции, которую могла заменить сама. Об этом активно высказывалось правительство КНР, поддерживая политику «нулевой терпимости»8.

Экспорт химической продукции в Финляндию сократился на 31%, с 1,41 млрд до 971 млн долл. к 2020 году. Значительнее всего это повлияло на поставки органических химических соединений (-57%, или -632 млн долл.), а также продуктов неорганической химии (-28%, или -38 млн долл.). При этом положительную динамику продемонстрировал экспорт удобрений (в 2,9 раза, или +228 млн долл.). Всего за 8 лет поставки химической продукции в Финляндию составили 9,13 млрд долл. (6,3% общего экспорта).

Поставки в Казахстан за 2013–2020 гг. выросли на 16% (с 1,06 до 1,23 млрд долл.), и даже в ковидный год торговля не сократилась (+5% к 2019 году). Рост экспорта произошел благодаря прочим химическим продуктам (+78%, или +91 млн долл.), фармацевтике (+26%, или +36 млн долл.), эфирным маслам и парфюмерии (+27%, или +32 млн долл.), а также лакокрасочным изделиям (+38%, или +25 млн долл.) и удобрениям (+52%, или +40 млн долл.). Сокращение экспорта пришлось на продукты неорганической химии (-21%, или -46 млн долл.), органические химические соединения (-10%, или -10 млн долл.) и взрывчатые вещества (-24%, или -9 млн долл.). Казахстан занимает пятую позицию в структуре российского экспорта химической продукции с удельным весом 5,8% и объемом 8,47 млрд долларов.

Таким образом, экспорт продукции химической промышленности из России в 20 ключевых стран за 2013–2020 гг. сократился на 31% – с 16,4 до 11,4 млрд долл., а снижение торговли в пандемию составило 19% (относительно 2019 года).

Что касается экспорта химической продукции по субъектам РФ, то в тройку лидеров по этому показателю входят Пермский край (17%), Москва (11%) и Вологодская область (7,1%). На них приходится 35,1% от общего объема поставок из российских регионов общим объемом 51,1 млрд долл. за 8 лет.

Ключевой экспортируемой продукцией из Пермского края являются удобрения – в Бразилию (26,3%), Китай (19,9%), Индию (8%), США (7,2%) и Индонезию (4,8%). За 2013– 2020 гг. экспорт удобрений сжался до 2,02 млрд долл. (-24%) в основном за счет прекращения поставок хлорида и сульфата калия. Общий экспорт из Пермского края в 2020 году составил 2,4 млрд долл. (-29% к 2013 году и -23% к 2019 году). Объем экспорта химической продукции из Москвы в 2020 году достиг 1,89 млрд долл. (-22%). Отрицательную динамику продемонстрировали поставки продуктов неорганической химии, в первую очередь драгоценных металлов в коллоидном состоянии (сокращение в 3273 раза – с 1,08 млрд до 330 тыс. долл.). При этом был отмечен рост поставок органических химических соединений (+17%, или +76 млн долл.), эфирных масел и парфюмерии (+37%, или +92 млн долл.), фармацевтики (в 2 раза, или +166 млн долл.), моющих средств и смазочных материалов (в 2,6 раза, или +103 млн долл.), а также прочих химических продуктов (в 3,3 раза, или +131 млн долл.). Санитарные ограничения снизили объёмы экспорта на 8% относительно 2019 года. Вологодская область, экспорт химической продукции которой на 98,6% состоит из минеральных удобрений, ограничила поставки за рубеж в 2020 году до 1,36 млрд долл. (-6% к 2019 году), однако за 2013–2019 гг. отмечалась положительная динамика (+3%, до 1,45 млрд долл.). Среди ключевых стран, закупающих минеральные удобрения у региона, можно выделить Бразилию (10,9%), Индию (10,2%), США (6,9%), Финляндию (6,5%), Польшу (5,2%), Украину (3,8%), Турцию (3,7%), Бельгию (3,6%), Францию (3%) и Румынию (2,6%). Основное падение экспорта произошло за счет отказа Бразилии от части поставок смешанных минеральных удобрений (-68%, или -100 млн долл.) и полной остановки поставок в Украину.

Таким образом, экспорт продукции химической отрасли из 20 ключевых субъектов РФ за 2013–2020 гг. сократился на 26% – с 19 до 14,1 млрд долл., на 16% – в период пандемии (табл. 3) .

Таблица 3. Структура экспорта химической продукции из регионов России за 2013–2020 гг.

|

№ |

Субъект РФ |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Всего за 2013–2020, млрд долл. |

Доля, %* |

2019 к 2013 |

2020 к 2019 |

|

млн долл. |

раз |

||||||||||||

|

1 |

Пермский край |

3370 |

3780 |

3850 |

2490 |

2860 |

2960 |

3100 |

2400 |

24,8 |

17,0 |

0,92 |

0,77 |

|

2 |

Москва |

2420 |

2790 |

1790 |

1230 |

1940 |

1920 |

2050 |

1890 |

16,0 |

11,0 |

0,85 |

0,92 |

|

3 |

Вологодская обл. |

1410 |

1270 |

1330 |

1010 |

940 |

1540 |

1450 |

1360 |

10,3 |

7,1 |

1,03 |

0,94 |

|

4 |

Самарская обл. |

1800 |

1720 |

1260 |

739 |

775 |

1290 |

1170 |

882 |

9,6 |

6,6 |

0,65 |

0,75 |

|

5 |

Тульская обл. |

1240 |

1250 |

946 |

737 |

889 |

1150 |

1070 |

819 |

8,1 |

5,6 |

0,86 |

0,77 |

|

6 |

Новгородская обл. |

848 |

868 |

674 |

548 |

724 |

916 |

1230 |

996 |

6,8 |

4,7 |

1,45 |

0,81 |

|

7 |

Ленинградская обл. |

722 |

758 |

661 |

522 |

630 |

799 |

852 |

745 |

5,7 |

3,9 |

1,18 |

0,87 |

|

8 |

Саратовская обл. |

779 |

646 |

719 |

466 |

524 |

770 |

697 |

567 |

5,2 |

3,5 |

0,89 |

0,81 |

|

9 |

Московская обл. |

538 |

415 |

371 |

468 |

589 |

690 |

804 |

831 |

4,7 |

3,2 |

1,49 |

1,03 |

|

10 |

Тюменская обл. |

731 |

616 |

476 |

503 |

566 |

837 |

505 |

179 |

4,4 |

3,0 |

0,69 |

0,35 |

|

11 |

Республика Башк ортостан |

728 |

583 |

475 |

408 |

533 |

606 |

540 |

459 |

4,3 |

3,0 |

0,74 |

0,85 |

|

12 |

Ставропольский край |

615 |

573 |

487 |

405 |

424 |

442 |

587 |

477 |

4,0 |

2,8 |

0,95 |

0,81 |

|

13 |

Кировская обл. |

645 |

683 |

562 |

372 |

453 |

442 |

372 |

384 |

3,9 |

2,7 |

0,58 |

1,03 |

|

14 |

Воронежская обл. |

718 |

632 |

590 |

433 |

364 |

467 |

235 |

151 |

3,6 |

2,5 |

0,33 |

0,64 |

|

15 |

Нижегородская обл. |

410 |

375 |

372 |

327 |

405 |

457 |

509 |

475 |

3,3 |

2,3 |

1,24 |

0,93 |

|

16 |

Санкт-Петербург |

335 |

627 |

444 |

298 |

422 |

370 |

380 |

362 |

3,2 |

2,2 |

1,13 |

0,95 |

|

17 |

Кемеровская обл. |

554 |

437 |

325 |

327 |

380 |

359 |

344 |

277 |

3,0 |

2,1 |

0,62 |

0,81 |

|

18 |

Республика Татарстан |

369 |

331 |

250 |

254 |

375 |

492 |

401 |

363 |

2,8 |

1,9 |

1,09 |

0,91 |

|

19 |

Волгоградская обл. |

363 |

310 |

240 |

212 |

281 |

339 |

315 |

298 |

2,4 |

1,6 |

0,87 |

0,95 |

|

20 |

Смоленская обл. |

387 |

293 |

305 |

265 |

323 |

315 |

221 |

171 |

2,3 |

1,6 |

0,57 |

0,77 |

|

Итого по 20 субъектам РФ, млрд долл. |

19,0 |

19,0 |

16,1 |

12,0 |

14,4 |

17,2 |

16,8 |

14,1 |

128,6 |

88,3 |

0,89 |

0,84 |

|

|

Всего по субъектам РФ, млрд долл. |

21,4 |

21,3 |

18,0 |

13,6 |

16,4 |

19,5 |

19,3 |

16,1 |

145,6 |

100,0 |

0,90 |

0,83 |

|

|

Доля, %** |

88,7 |

89,0 |

89,6 |

88,3 |

87,8 |

88,0 |

87,2 |

87,5 |

88,3 |

х |

-1,5 |

0,3 |

|

* Доля региона в совокупном экспорте химической продукции из России за 2013–2020 гг.

** Доля 20 регионов-лидеров в экспорте химической продукции из России по годам.

Источник: Экспорт химической продукции из регионов России. URL:

За 2013–2020 гг. в структуре импорта химической продукции в РФ наибольший удельный вес имели фармацевтика (39,2%, или 91,2 млрд долл.); органические соединения (12,2%, или 28,4 млрд долл.) и продукты неорганический химии (11,2%, или 26,1 млрд долл.). К прочей импортируемой на территорию России химической продукции относятся эфирные масла и парфюмерия, краски, лаки, мастики, шпатлёвки, моющие средства, смазочные материалы, воски, свечи, пасты, пластилин, белковые вещества, модифицированные крахмалы, клеи, ферменты, взрывчатые вещества, пиротехника и спички. Их общий удельный вес в импорте составляет 37,4%. Закупки фармацевтической продукции, занимающие первое место в структуре импорта, уменьшились на 26% (с 14,6 до 10,8 млрд долл.) за счёт частичного отказа от лекарственных средств (-38%, или -4,4 млрд долл.), в частности пенициллинов, антибиотиков, препаратов, содержащих инсулин, а также кортикостероидных гормонов и их производных. В натуральном выражении масса импортных лекарственных средств уменьшилась до 140 тыс. тонн, а стоимость одной тонны снизилась на 10% – с 85,9 до 77,1 тыс. долл. Закупки органических химических соединений выросли на 37% (с 3,33 до 4,57 млрд долл.) за счет роста импорта гетероциклических соединений с атомами азота (в 2,2 раза, или +457 млн долл.), нуклеиновых кислот и их солей (в 4,6 раза, или +369 млн долл.), аминосоединений (+42%, или +84 млн долл.), провитаминов и витаминов (+30%, или +41 млн долл.), карбоновых кислот (+64%, или +71 млн долл.), гормонов и их производных (+43%, или +68 млн долл.), антибиотиков (в 2 раза, или + 94 млн долл.) и сераорганических соединений (+66%, или +54 млн долл.). Общая масса импортных органических соединений увеличилась на 23%, до 1,6 млн тонн, а их средняя стоимость возросла на 11%, до 2892 долл. за 1 тонну. Импорт продуктов неорганической химии в денежном выражении уменьшился на 10% (с 3,4 до 3,07 млрд долл.), в весовом выражении – на 6% (до 5,77 млн тонн). В связи с этим цена импортной тонны подешевела всего на 4%, до 532 долларов. Отрицательную динамику в закупках показали радиоактивные элементы и изотопы (-30%, или -232 млн долл.), карбонаты (-56%, или -106 млн долл.), фториды (-23%, или -14 млн долл.), щелочные и редкоземельные металлы (-63%, или 16 млн долл.), а также цианиды (-69%, или -82 млн долл.).

Таким образом, за 2013–2020 гг. импорт химической продукции в РФ сократился на 13% (с 33,7 до 29,4 млрд долл.), в натуральном выражении – на 3% (до 10,9 млн тонн), а средняя стоимость ввозимой на территорию России тонны химической продукции – на 10%, до 2696 долл. за тонну (табл. 4).

За 2013–2020 гг. ключевыми странами, поставляющими России продукцию химической отрасли на сумму более чем 10 млрд долл., стали Германия (38,6 млрд долл.), Франция (21,7 млрд долл.), Китай (19 млрд долл.), США (14,3 млрд долл.) и Италия (12,2 млрд долл.).

Сокращение импорта из Германии в РФ на 28% (с 6,09 до 4,41 млрд долл.) связано с падением закупок фармацевтической продукции (-32%, или -1 млрд долл.), прочих химических продуктов (-10%, или -65 млн долл.), органических химических соединений (-24%, или -158 млн долл.), эфирных масел, парфюмерных и косметических средств (-38%, или -212 млн долл.), а также лакокрасочных изделий, мастик и шпатлевок (-33%, или -159 млн долл.). За 2019–2020 гг. закупки из Германии приостановились на 20%. Объем импортной продукции химической отрасли из Франции снизился до 2,17 млрд долл. (-38%). Отрицательная динамика отмечалась у фармацевтики (-59%, или -834 млн долл.), эфирных масел (-40%, или -428 млн долл.) и органических химических соединений (-19%, или -59 млн долл.). Пандемия коронавируса сократила поставки из Франции

Таблица 4. Импорт химической продукции в Россию по ключевым товарным группам за 2013–2020* гг.

|

Период |

Фармацевтическая продукция |

Органические химические соединения |

Продукты неорганической химии |

Общий импорт продукции химической промышленности в РФ |

||||||||

|

млн долл. |

млн тонн |

долл. за тонну |

млн долл. |

млн. тонн |

долл. за тонну |

млн долл. |

млн тонн |

долл. за тонну |

млн долл. |

млн тонн |

долл. за тонну |

|

|

2013 |

14600 |

0,17 |

85882 |

3330 |

1,28 |

2602 |

3400 |

6,13 |

555 |

33738 |

11,28 |

2991 |

|

2014 |

12800 |

0,17 |

75294 |

3090 |

1,19 |

2597 |

3290 |

5,54 |

594 |

31200 |

10,59 |

2946 |

|

2015 |

8700 |

0,16 |

54375 |

2650 |

1,14 |

2325 |

3250 |

5,52 |

589 |

23600 |

9,78 |

2413 |

|

2016 |

8840 |

0,16 |

55250 |

2710 |

1,28 |

2117 |

2540 |

5,79 |

439 |

23100 |

10,09 |

2289 |

|

2017 |

10800 |

0,17 |

63529 |

3520 |

1,39 |

2532 |

2940 |

5,76 |

510 |

27900 |

10,74 |

2598 |

|

2018 |

10600 |

0,16 |

66250 |

4110 |

1,41 |

2915 |

3820 |

5,76 |

663 |

29800 |

10,74 |

2775 |

|

2019 |

14100 |

0,2 |

70500 |

4450 |

1,66 |

2681 |

3820 |

6,08 |

628 |

33900 |

11,48 |

2953 |

|

2020 |

10800 |

0,14 |

77143 |

4570 |

1,58 |

2892 |

3070 |

5,77 |

532 |

29360 |

10,89 |

2696 |

|

Всего за 2013–2020 |

91200 |

1,31 |

69618 |

28400 |

10,95 |

2594 |

26100 |

46,34 |

563 |

232509 |

85,61 |

2716 |

|

2020 к 2013, раз |

0,74 |

0,82 |

0,90 |

1,37 |

1,23 |

1,11 |

0,90 |

0,94 |

0,96 |

0,87 |

0,97 |

0,90 |

|

Доля, %** |

39,2 |

1,5 |

х |

12,2 |

12,8 |

х |

11,2 |

54,1 |

х |

100 |

100 |

х |

* По имеющимся на 2021 год данным импорт химической продукции в Россию после пандемии 2020 года вырос на 22,1%, до 35,9 млрд долларов: фармацевтическая продукция (+27,8%, до 13,8 млрд долл.); органические химические соединения (+27,8%, до 5,84 млрд долл.); продукты неорганической химии (+11,4%, до 3,42 млрд долл.).

** Доля в общем импорте продукции химической промышленности в РФ.

Источник: Импорт продукции химической промышленности в Россию. URL:

в Россию на 690 млн долл. (-24%). В противовес падению импорта из западных стран Европы Китай за 2013–2020 гг. нарастил поставки в Россию на 80% – с 1,86 до 3,35 млрд долл. Ключевой рост пришелся на органические химические соединения (в 2,4 раза, или +1 млрд долл.), инсектициды, гербициды, регуляторы роста растений, связующие вещества для производства литейных форм, огнеупорные цементы, строительные растворы (+95%, или +203 млн долл.), эфирные масла, парфюмерные, косметические и туалетные средства (+24%, или +30 млн долл.)., фармацевтическую продукцию (в 3,1 раза, или +184 млн долл.).

Поставки химической продукции из США в Россию не изменились и по итогам 2013 и 2020 гг. составляли 1,97 млрд долл., однако за 2013–2019 гг. показали рост (+15%, до 2,26 млрд долл.). В структуру импорта химической продукции из США в РФ вошли фармацевтика (41,2%), прочие химические продукты (21,5%), эфирные масла, парфюмерия и косметика (11,5%), органические химические соединения (7,2%) и продукты неорганической химии (6,5%). Аналогичная динамика у импорта продукции из Италии: за 2013–2019 гг. рост закупок на 3% и ограничение торговли на 13% за 2020 год (к 2019 году), обусловленное изменениями в объёмах закупок лекарственных средств (-24%, или -211 млн долл. к 2013 году).

Рост импорта продукции химической промышленности за 2013–2019 гг. (без учёта панде-мийного года) во все страны мира в целом вырос менее чем на 1% (с 33,7 до 33,9 млрд долл.), при этом ограничительные меры в мире привели к сокращению импорта в Россию на 13% – до 29,4 млрд долл. (табл. 5).

Таблица 5. Структура импорта химической продукции в Россию из стран за 2013–2020 гг.

|

№ |

Страна |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Всего за 2013–2020, млрд долл. |

Доля, %* |

2019 к 2013 |

2020 к 2019 |

|

млн долл. |

раз |

||||||||||||

|

1 |

Германия |

6090 |

5580 |

3870 |

3830 |

4580 |

4720 |

5510 |

4410 |

38,6 |

16,6 |

0,90 |

0,80 |

|

2 |

Франция |

3510 |

3200 |

2150 |

2260 |

2800 |

2720 |

2860 |

2170 |

21,7 |

9,3 |

0,81 |

0,76 |

|

3 |

Китай |

1860 |

1910 |

1760 |

1890 |

2350 |

2840 |

3000 |

3350 |

19,0 |

8,2 |

1,61 |

1,12 |

|

4 |

США |

1970 |

1730 |

1650 |

1370 |

1640 |

1700 |

2260 |

1970 |

14,3 |

6,1 |

1,15 |

0,87 |

|

5 |

Италия |

1800 |

1540 |

1140 |

1230 |

1480 |

1560 |

1860 |

1620 |

12,2 |

5,3 |

1,03 |

0,87 |

|

6 |

Англия |

1470 |

1090 |

905 |

911 |

1140 |

1030 |

1130 |

839 |

8,5 |

3,7 |

0,77 |

0,74 |

|

7 |

Швейцария |

867 |

855 |

705 |

741 |

832 |

1000 |

1390 |

1230 |

7,6 |

3,3 |

1,60 |

0,88 |

|

8 |

Украина |

1210 |

1200 |

861 |

595 |

776 |

1030 |

939 |

743 |

7,4 |

3,2 |

0,78 |

0,79 |

|

9 |

Индия |

984 |

881 |

689 |

701 |

902 |

883 |

1080 |

1040 |

7,2 |

3,1 |

1,10 |

0,96 |

|

10 |

Бельгия |

999 |

983 |

729 |

750 |

855 |

810 |

851 |

740 |

6,7 |

2,9 |

0,85 |

0,87 |

|

11 |

Нидерланды |

1070 |

1040 |

704 |

661 |

739 |

710 |

783 |

678 |

6,4 |

2,7 |

0,73 |

0,87 |

|

12 |

Казахстан |

744 |

780 |

897 |

608 |

626 |

828 |

762 |

730 |

6,0 |

2,6 |

1,02 |

0,96 |

|

13 |

Польша |

1030 |

817 |

588 |

584 |

696 |

679 |

732 |

615 |

5,7 |

2,5 |

0,71 |

0,84 |

|

14 |

Ирландия |

610 |

699 |

391 |

446 |

579 |

765 |

1070 |

1040 |

5,6 |

2,4 |

1,75 |

0,97 |

|

15 |

Испания |

670 |

709 |

503 |

538 |

676 |

712 |

747 |

625 |

5,2 |

2,2 |

1,11 |

0,84 |

|

16 |

Венгрия |

781 |

666 |

488 |

469 |

610 |

528 |

555 |

450 |

4,5 |

2,0 |

0,71 |

0,81 |

|

17 |

Словения |

734 |

690 |

452 |

438 |

538 |

514 |

561 |

509 |

4,4 |

1,9 |

0,76 |

0,91 |

|

18 |

Беларусь |

447 |

464 |

347 |

393 |

555 |

613 |

724 |

696 |

4,2 |

1,8 |

1,62 |

0,96 |

|

19 |

Австрия |

595 |

488 |

283 |

308 |

383 |

406 |

467 |

380 |

3,3 |

1,4 |

0,78 |

0,81 |

|

20 |

Австралия |

303 |

381 |

391 |

319 |

383 |

464 |

530 |

500 |

3,3 |

1,4 |

1,75 |

0,94 |

|

Итого по 20 странам, млрд долл. |

27,7 |

25,7 |

19,5 |

19,0 |

23,1 |

24,5 |

27,8 |

24,3 |

191,8 |

82,5 |

1,00 |

0,88 |

|

|

Всего по миру, млрд долл. |

33,7 |

31,2 |

23,6 |

23,1 |

27,9 |

29,8 |

33,9 |

29,4 |

232,5 |

100,0 |

1,01 |

0,87 |

|

|

Доля, %** |

82,3 |

82,4 |

82,6 |

82,4 |

82,9 |

82,3 |

82,0 |

82,8 |

82,5 |

х |

-0,3 |

0,7 |

|

* Доля страны в совокупном импорте химической продукции в Россию за 2013–2020 гг.

** Доля 20 стран-лидеров в импорте химической продукции в Россию по годам.

Источник: Импорт химической продукции из стран мира в Россию. URL:

В течение 2013–2020 гг. основная масса импорта зарубежной продукции химической отрасли пришлась на Москву (60,4%, или 140,5 млрд долл.), на втором месте Московская область (9,3%), на третьем Санкт-Петербург (5,5%). Таким образом, на три данных субъекта РФ приходится 75,2% импорта. Однако лидерство Москвы в закупках связано не с реальной потребностью населения столицы в таком объеме продукции, а с наличием логистических центров в первоначальных пунктах приема зарубежной продукции.

За 2013–2019 гг. объем импорта в столицу вырос всего на 2%, до 21,1 млрд долл., при этом пандемия коронавируса снизила данный показатель на 18%, до 17,3 млрд долл. За все

8 лет отрицательная динамика отмечалась у фармацевтики (-28%, или -3,43 млрд долл.), эфирных масел, парфюмерии и косметики (-29%, или -850 млн долл.), а также красок, лаков и мастик (-36%, или -402 млн долл.). Импорт химической продукции в Московскую область в 2013–2020 гг. также имел отрицательную динамику (-9%, до 2,94 млрд долл.) по тем же товарным группам, что и в столице: фармацевтика (-25%, или -290 млн долл.), краски, лаки (-24%, или -122 млн долл.) эфирные масла (-42%, или -137 млн долл.). Ввоз продукции в Санкт Петербург прочих химических продуктов снизился по следующим направлениям: связующие вещества для производства литейных форм (-30%, или -36 млн долл.),

Таблица 6. Структура импорта химической продукции в регионы России за 2013–2020 гг.

|

№ |

Субъект РФ |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Всего за 2013–2020, млрд долл. |

Доля, %* |

2019 к 2013 |

2020 к 2019 |

|

млн долл. |

раз |

||||||||||||

|

1 |

Москва |

20600 |

19100 |

13400 |

14100 |

17100 |

17800 |

21100 |

17300 |

140,5 |

60,4 |

1,02 |

0,82 |

|

2 |

Московская обл. |

3220 |

2860 |

2120 |

2100 |

2660 |

2780 |

2950 |

2940 |

21,6 |

9,3 |

0,92 |

1,00 |

|

3 |

Санкт-Петербург |

1900 |

1850 |

1390 |

1310 |

1510 |

1590 |

1590 |

1570 |

12,7 |

5,5 |

0,84 |

0,99 |

|

4 |

Иркутская обл. |

346 |

761 |

795 |

597 |

659 |

952 |

949 |

758 |

5,8 |

2,5 |

2,74 |

0,80 |

|

5 |

Красноярский край |

573 |

493 |

473 |

349 |

420 |

644 |

700 |

604 |

4,3 |

1,8 |

1,22 |

0,86 |

|

6 |

Нижегородская обл. |

400 |

459 |

443 |

456 |

549 |

601 |

578 |

566 |

4,1 |

1,7 |

1,45 |

0,98 |

|

7 |

Свердловская обл. |

383 |

260 |

409 |

266 |

325 |

404 |

452 |

260 |

2,8 |

1,2 |

1,18 |

0,58 |

|

8 |

Калининградская обл. |

364 |

308 |

256 |

212 |

270 |

317 |

340 |

238 |

2,3 |

1,0 |

0,93 |

0,70 |

|

9 |

Республика Хакасия |

460 |

257 |

199 |

166 |

213 |

318 |

272 |

236 |

2,1 |

0,9 |

0,59 |

0,87 |

|

10 |

Республика Татарстан |

276 |

229 |

217 |

266 |

241 |

256 |

248 |

338 |

2,1 |

0,9 |

0,90 |

1,36 |

|

11 |

Калужская обл. |

126 |

158 |

109 |

161 |

283 |

282 |

406 |

355 |

1,9 |

0,8 |

3,22 |

0,87 |

|

12 |

Ленинградская обл. |

266 |

208 |

151 |

133 |

207 |

244 |

260 |

273 |

1,7 |

0,7 |

0,98 |

1,05 |

|

13 |

Томская обл. |

257 |

276 |

449 |

141 |

165 |

117 |

187 |

108 |

1,7 |

0,7 |

0,73 |

0,58 |

|

14 |

Самарская обл. |

249 |

209 |

138 |

135 |

156 |

146 |

184 |

140 |

1,4 |

0,6 |

0,74 |

0,76 |

|

15 |

Рязанская обл. |

168 |

201 |

133 |

183 |

178 |

148 |

127 |

212 |

1,4 |

0,6 |

0,76 |

1,67 |

|

16 |

Белгородская обл. |

123 |

119 |

112 |

136 |

176 |

198 |

241 |

223 |

1,3 |

0,6 |

1,96 |

0,93 |

|

17 |

Республика Башкортостан |

315 |

193 |

174 |

151 |

119 |

140 |

97,1 |

112 |

1,3 |

0,6 |

0,31 |

1,15 |

|

18 |

Краснодарский край |

168 |

170 |

139 |

137 |

164 |

159 |

166 |

195 |

1,3 |

0,6 |

0,99 |

1,17 |

|

19 |

Тульская обл. |

209 |

186 |

135 |

125 |

138 |

154 |

136 |

137 |

1,2 |

0,5 |

0,65 |

1,01 |

|

20 |

Ростовская обл. |

203 |

164 |

118 |

117 |

135 |

152 |

162 |

165 |

1,2 |

0,5 |

0,80 |

1,02 |

|

Итого по 20 субъектам РФ, млрд долл. |

30,6 |

28,5 |

21,4 |

21,2 |

25,7 |

27,4 |

31,1 |

26,7 |

212,6 |

91,4 |

1,02 |

0,86 |

|

|

Всего по субъектам РФ, млрд долл. |

33,7 |

31,2 |

23,6 |

23,1 |

27,9 |

29,8 |

33,9 |

29,4 |

232,5 |

100,0 |

1,01 |

0,87 |

|

|

Доля, %** |

90,8 |

91,2 |

90,5 |

92,0 |

92,0 |

92,0 |

91,9 |

90,9 |

91,4 |

х |

1,1 |

-1,0 |

|

* Доля региона в совокупном импорте химической продукции в Россию за 2013–2020 гг.

** Доля 20 регионов-лидеров в импорте химической продукции в Россию по годам.

Источник: Импорт химической продукции в регионы России. URL:

инициаторы реакций, ускорители, катализаторы (-80%, или -19 млн долл.), активированный уголь (-52%, или -13 млн долл.), антидетонаторы и антиоксиданты (-81%, или -16 млн долл.), а также ускорители вулканизации каучука (-47%, или -8 млн долл.). Наращивание импорта химической продукции в Иркутскую область в 2,2 раза (с 346 до 758 млн долл.) связано с двукратным ростом закупок продуктов неорганической химии, а именно искусственного корунда и оксида алюминия (в 2,5 раза, или +354 млн долл.). Рост органических химических соединений составил 7,3 раза (с 14 до 100 млн долл.). Увеличение ввоза в Красноярский край на 5% (с 573 до 604 млн долл.) также связано с закупками искусственного корунда и оксида алюминия (+21%, или +85 млн долл.) по причине нахождения на территориях Иркутской области и Красноярского края крупных корпораций цветной металлургии – ПАО «Русал» и ПАО «Норникель». Доля остальных 15 регионов в структуре импорта находилась на уровне 11,9%, а общий объём закупок в эти субъекты РФ в 2020 году составил 3,56 млрд долл. (-10,3%).

Таким образом, совокупный импорт продукции химической отрасли в 20 ключевых регионов за 2013–2019 гг. вырос на 1,63%, а за 2020 год из-за действия санитарных ограничений снизился до 26,7 млрд долл. (-14,1% от уровня 2019 года). Удельный вес регионов – ключевых импортёров продукции химической отрасли среди всех субъектов РФ за 2013–2020 гг. составлял около 90–92% (табл. 6).

Затрагивая вопрос о добавленной стоимости ввозимой и вывозимой продукции химической отрасли, стоит сказать о значительно более высокой цене импортной тонны по сравнению с экспортной. При этом в динамике эта разница увеличивалась. Так, в 2013 году цена ввозимой продукции в РФ в среднем составляла 2991 долл. за тонну, что в 5,6 раза выше стоимости экспортной тонны (536 долл. за 1 тонну). Однако к 2020 году разница между ценой импортной и экспортной тонны выросла до 8,3 раза: импорт – 2696 долл. за тонну, экспорт – 324 долл. за тонну. Ключевой вклад в высокую стоимость импорта вносит дорогостоящая зарубежная фармацевтическая продукция, средняя цена которой около 69,6 тыс. долл. за тонну, т. е. в 179 раз дороже средней стоимости экспорта. Таким образом, крайне важным для России является ориентир на сокращение зависимости от зарубежных лекарственных средств (рис. 2).

Рис. 2. Средняя цена экспортной и импортной продукции химической отрасли России за 2013–2020 гг., долл. за 1 тонну

^^^^^н Средняя цена экспорта продукции химической отрасли из России ^^^^^^^^n Средняя цена импорта продукции химической отрасли в Россию

Источник: составлено авторами.

С апреля 2022 года Россия стала ведущим поставщиком азотно-фосфорных удобрений в Индию, куда должны поступить 350 тыс. тонн диаммонийфосфатных удобрений, закупленных по заниженной цене на уровне 920–925 долл. за 1 тонну. Другие азиатские страны, к примеру Бангладеш, Индонезия и Таиланд, указывают в ежегодных тендерах на импорт удобрений цену в среднем 1000–1030 долларов за тонну, что выгоднее для России. Однако дисконт для Индии обусловлен более крупными партиями.

Выводы

В завершение статьи о тенденциях экспортноимпортных операций в химической отрасли России за восьмилетний период (2013–2020 гг.) кратко перечислим основные полученные результаты.

-

1. За 8 лет было экспортировано 374,3 млн тонн продукции на 145,5 млрд долларов, при этом 44% занимали минеральные удобрения (64,2 млрд долл. / 257,6 млн тонн), 19,7% – продукты неорганической химии (28,7 млрд долл. / 56,8 млн тонн), 19,3% – органические химические соединения (28,1 млрд долл. / 47 млн тонн).

-

2. В пятерку стран, в которые Россия за этот период отправляла свою продукцию, вошли Бразилия (8,9% / 12,9 млрд долл.), Украина (8,7% / 12,7 млрд долл.), Китай (6,6% / 9,55 млрд долл.), Финляндия (6,3% / 9,13 млрд долл.) и Казахстан (5,8% / 8,47 млрд долл.). Однако рост экспорта отмечался только в Казахстане (+16%), тогда как наиболее сократились поставки в Украину (-72%).

-

3. Соразмерный по периоду импорт химической продукции в Россию составил 232,5 млрд долл. (85,6 млн тонн). При этом в структуре импорта химической продукции РФ наибольший вес имели фармацевтика (39,2%, 91,2 млрд долл.); органические соединения (12,2%, 28,4 млрд долл.) и продукты неорганический химии (11,2%, 26,1 млрд долл.). Основными странами, экспортирующими продукцию в РФ, являлись Германия (16,6% / 38,6 млрд долл.); Франция (9,3% / 21,7 млрд долл.); Китай (8,2% / 19 млрд долл.); США (6,2% / 14,3 млрд долл.) и Италия (5,2% / 12,2 млрд долл.).

-

4. Анализ политики ценообразования указывает на снижение цены как экспортируемой продукции (на 40%, до 324 долларов за 1 тонну), что является негативным трендом, так и уменьшение стоимости ввозимой продукции (на 10%, до 2696 долл. за 1 тонну), выступающее положительной тенденцией.

-

5. Внешнеторговая деятельность химической отрасли России характеризовалась стабильно отрицательным сальдо торгового баланса, обусловленным экспортом дешёвой низкопередельной продукции, которая в 5–8 раз оценивалась дешевле импорта в среднем за тонну, и импортом дорогой продукции с высокой добавленной стоимостью. При этом наиболее дорогостоящей ввозимой в РФ товарной позицией являлась фармацевтическая продукция, средняя стоимость которой была в 168–265 раз дороже цены средней экспортной тонны российских товаров.

Результаты подтверждают гипотезу исследования и указывают на существование системной реализации за рубеж низкопередельной продукции первичной обработки, ослабляющей экспортно-импортный потенциал развития российской химической отрасли. Наглядно демонстрируется переориентация экспортных и импортных товарных потоков химической отрасли со стран Европы на азиатские рынки, в первую очередь Китай и Индию. Также выявлена проблема низкой добавленной стоимости российского экспорта в сравнении со стоимостью ввозимых товаров.

Полученные в процессе исследования выводы могут быть полезны при разработке стратегических направлений развития химической отрасли в России, в научных исследованиях внешней торговли отдельных отраслей промышленного производства, а также в образовательном процессе учебных заведений.

Перспективными аспектами исследования являются потенциал импортозамещения важной для России продукции химической промышленности, возможности эффективного использования сырья и сохранения добавленной стоимости внутри экономики.

Список литературы Динамика экспортно-импортных операций в химической отрасли России: стартовые позиции на пороге геополитических сдвигов

- Богачев А.И., Дорофеева Л.Н. (2022). Российский рынок минеральных удобрений: особенности функционирования в новых реалиях и метаморфозы развития // Вестник ОрелГАУ. № 3 (96). С. 78–92.

- Буценко И.Н., Илясова Ю.В., Кожухова Н.Н. (2017). Внешняя торговля России продукцией химической промышленности: тенденции, проблемы, перспективы // Российское предпринимательство. № 4. С. 501–514.

- Волков С.Н., Константинова О.В. (2023). Африканская континентальная интеграция – новый шаг на пути к многополярному миру // Вестник РУДН. Серия: Международные отношения. № 1. С. 157–167.

- Зворыкина Ю.В., Тихонова А.А. (2022). Деятельность предприятий химической промышленности в современных рыночных условиях // Российский внешнеэкономический вестник. № 6. С. 90–98.

- Логина М.В., Родыгина Н.Ю., Мусихин В.И. (2021). Развитие экспорта России продукции фармацевтической промышленности в Индию // Образование и право. № 3. С. 186–208.

- Малышев М.К. (2021а). Оценка финансового взаимодействия корпораций химической отрасли с государством // Вестник Российского экономического университета имени Г.В. Плеханова. Т. 18. № 6 (120). С. 112–125. DOI: 10.21686/2413-2829-2021-6-112-125

- Малышев М.К. (2021b). Роль корпораций химической отрасли в формировании бюджетов территорий // Вопросы территориального развития. Т. 9. № 1. DOI: 10.15838/tdi.2021.1.56.4 URL: http://vtr.isert-ran.ru/article/28842

- Овод А.И., Солянина В.А., Ноздрачева Е.Н., Пасечко В.В. (2023). Экспортно-импортные операции в сфере лекарственного обеспечения России // АНИ: экономика и управление. № 1 (42). С. 88–92.

- Проворова И.П., Жемерикин О.И. (2020). Результаты импортозамещения в химическом комплексе России // Большая Евразия: развитие, безопасность, сотрудничество. № 3-1. С. 374–377.

- Разгулина Е.Д. (2015). Влияние деятельности крупнейших предприятий химической промышленности на развитие экономики регионов // Проблемы развития территории. № 6 (80). С. 73–92.

- Разгулина Е.Д., Барабанов А.С. (2014). Влияние крупнейших предприятий химической отрасли на региональное развитие // Известия высших учебных заведений. Серия: Экономика, финансы и управление производством. № 2 (20). С. 146–52.

- Савельева Н.К., Созинова А.А., Ганебных Е.В. [и др.] (2022). Перспективы импортозамещения в малотоннажной химии // Журнал прикладных исследований. № 3. С. 59–64.

- Смагулова С.М., Фетисова Л.Ю. (2023). Воздействие антироссийских санкций на внешнеторговую деятельность предприятий российской химической промышленности // Инновации и инвестиции. № 7. С. 406–409.

- Широкова Е.Ю. (2021). Химическая промышленность как драйвер роста экономики страны и региона // Проблемы развития территории. № 2. С. 59–72.

- Chen Y., Jiang J., Wang L., Wang R. (2023). Impact assessment of energy sanctions in geo-conflict: Russian–Ukrainian war. Energy Reports, 9, 3082–3095.

- Clichici D., Iordachi V. (2019). Trade relations of the Republic of Moldova with the Russian Federation: From dependence to export reorientation. Global Economic Observer, 7(1), 28–36.

- Cormann M., Boone L. (2022). Economic and Social Impacts and Policy Implications of the War in Ukraine. Available at: https://www.oecd-ilibrary.org/sites/4181d61ben/index.html?itemId=/content/publication/4181d61b-en (accessed: March 26, 2022).

- Johnston R. (2022). Supply of Critical Minerals amid the Russia-Ukraine War and Possible Sanctions. Columbia SIPA Center on Global Energy Policy.

- Weremczuk A., Malitka G. (2022). Influence of changes in the prices of fertilizers and fuels on the profitability of production of selected agricultural crops. Problems of World Agriculture/Problemy Rolnictwa Światowego, 22(1827-2022-1209), 43–55.

- Yui X. (2022). The economic effects of the sanctions imposed on the Russian Federation. Yearbook of European Union and Comparative Law, 1(1), 234–264.