Динамика развития системно-значимых банков в условиях мирового финансового кризиса

Автор: Тимофеев Александр Гурьевич, Лебединская Ольга Гурьевна, Абызова Елена Владимировна, Петецкая Екатерина Петровна

Журнал: Региональная экономика и управление: электронный научный журнал @eee-region

Рубрика: Государственное и муниципальное управление

Статья в выпуске: 2 (50), 2017 года.

Бесплатный доступ

В условиях нестабильной политической ситуации мировой рынок банковских услуг еще больше сплотился. Не стал исключением и российский рынок банковских услуг, где наибольшую роль играют системно-значимые банки. Рыночная власть многих из них по большей части поддерживалась за счет средств международных банков развития (БР), доступа к которым они лишились после украинского кризиса 2014 г. В данной статье исследуется динамика таких изменений.

Мировой финансовый кризис, системно-значимый банк, банковская система, банковская конкуренция

Короткий адрес: https://sciup.org/14323068

IDR: 14323068

Текст научной статьи Динамика развития системно-значимых банков в условиях мирового финансового кризиса

Общеизвестно, что степень системной значимости института определяется удельным весом его вклада в уровень общесистемного риска. Давно стали аксиомами следующие положения:

-

1. Увеличение подверженности банка воздействию общих для сектора факторов риска повышает его системную значимость.

-

2. Взаимодействие между различными источниками системного риска увеличивает системную важность кредитно-финансового института (например, из двух банков, имеющих одинаковую вероятность дефолта, для системы более значим тот, который крупнее).

В работе отражены и проанализированы выборочные данные официальной публикуемой статистики по ряду показателей за 2009-2016 гг. (степень концентрации рынка банковских услуг, динамика структуры).

Анализ динамики отдельных показателей крупнейших банков G7 плюс Россия

Проведенный анализ показал, что влияние международного финансового кризиса оказало негативное влияние на все системные банки по всем странам мира. Лишь отдельным банкам удалось сохранить свои рейтинговые позиции.

Таблица 1 — Кредитный рейтинг системных банков по данным Moody’s и Fitch

|

Название банка |

Рейтинг, Moody’s |

2016 г. Fitch |

Активы, млн. долл. |

Темп 2013 г. |

прироста активов, 2014 2015 г. г. |

% 2016 г. |

Примечание |

|

|

Россия |

||||||||

|

Сбербанк России |

Ba1 (St) |

BBB-(Neg) |

417,08 |

28,2 |

19,0 |

33,2 |

6,8 |

|

|

ВТБ |

Ba1 (St) |

BB (Neg) |

166,40 |

3,5 |

22,4 |

56,0 |

13,0 |

|

|

Газпромбанк |

Ba2 (St) |

BB (Neg) |

90,76 |

14,5 |

28,7 |

30,0 |

10,2 |

|

|

ВТБ 24 |

Ba1 (St) |

B (St) |

52,21 |

24,9 |

38,5 |

36,5 |

3,7 |

|

|

Россельхозбанк |

Ba2 (St) |

BB (Neg) |

47,00 |

14,5 |

15,4 |

13,1 |

22,3 |

|

|

Великобритания |

||||||||

|

HSBC |

AA (St) |

BBB (Neg) |

2500 |

-2,3 |

4,5 |

0,5 |

-5,1 |

5 место* |

|

Barclays |

A (St) |

BBB (Neg) |

1882 |

-11,1 |

1,0 |

-17,5 |

34,4 |

12 место* |

|

RoyalBankofScotland |

A (St) |

BB (Neg) |

1517 |

-21,7 |

2,2 |

24,5 |

-7,3 |

20 место* |

|

LloydsBankingGroup |

BBB (Neg) |

A (St) |

1022,2 |

-9,7 |

1,5 |

-5,6 |

1,4 |

23 место * |

|

StandartCharted |

A (St) |

AA (Neg) |

808,37 |

6,0 |

7,6 |

-11,8 |

1,0 |

44 место* |

|

Франция |

||||||||

|

BNP Paribas |

A1 (St) |

A+ (St) |

2 190 |

103,28 |

96,90 |

116,07 |

98,90 |

7 место* |

|

CreditArgicoleGroup |

A1 (St) |

A (Pos) |

1 817 |

101,12 |

109,15 |

115,56 |

101,54 |

10 место* |

|

SocieteGenerale |

A2 (St) |

A (St) |

1454 |

98,57 |

105,82 |

85,75 |

126,89 |

19 место* |

|

Creditargicole SA |

A1 (St) |

A (Pos) |

1 602 |

101,91 |

108,95 |

115,71 |

103,68 |

|

|

Calyon |

A2 (Neg) |

A (Pos) |

596,0 |

119,42 |

110,34 |

104,24 |

130,70 |

|

|

США |

||||||||

|

JPMorganChase |

A3(St) |

A+(St) |

2466 |

0,886 |

1,2577 |

1,0586 |

0,9505 |

ТОП-15 |

|

BankofAmerica |

Baa1(Pos) |

A(St) |

2186 |

0,8163 |

1,1562 |

0,9833 |

1,0349 |

ТОП-15 |

|

Citigroup |

Baa1(St) |

A(St) |

1818 |

0,875 |

1,0725 |

1,0083 |

0,9842 |

ТОП-15 |

|

WellsFargo |

A2(Pos) |

AA-(Pos) |

1890 |

1,020 |

1,3542 |

0,9889 |

1,111 |

ТОП-15 |

|

Япония |

||||||||

|

Mitsubishi UFJ FinancialGroup |

A1(St) |

A(St) |

2800 |

-5% |

-10% |

11% |

8% |

|

|

Japan Post Bank |

A1(St) |

A+(St) |

2022 |

8% |

14% |

25% |

-5% |

ТОП-15 |

|

Sumitomo Mitsui Financial Group |

A1(St) |

A(Neg) |

1764 |

-14% |

3% |

11% |

4% |

|

|

Mizuho Financial Group |

A1(St) |

A-(Neg) |

1625 |

-31% |

9% |

3% |

1% |

ТОП-15 |

|

Канада |

||||||||

|

Royal Bank of Canada (RBC) |

А3(Neg) |

АА (Neg) |

1 180 |

35,70 |

80,90 |

133,40 |

106,00 |

ТОП-50 |

|

Toronto Dominion Bank |

Аа1(Neg) |

АА-(St) |

1 177 |

50,90 |

98,50 |

143,50 |

73,00 |

ТОП-50 |

|

Scotiabank |

Аа3 (Neg) |

АА-(St) |

896,2 |

75,40 |

62,10 |

50,80 |

39,77 |

|

|

BankofMontreal (BMO) |

Аа3 (Neg) |

АА (St) |

687,9 |

11,60 |

51,62 |

53,22 |

46,05 |

|

|

Германия |

||||||||

|

DeutcheBank AG |

Ва1(St) |

A- (St) |

1 901 |

116,85 |

109,38 |

109,29 |

100,02 |

11 место* |

* в ТОП-50 Банков Мира

St – Stable

Neg – Negative

Pos — Positive

Среднее значение темпа прироста активов крупнейших банков за исследуемый период (2012-016 гг) варьировалось достаточно существенно. Только российские системные банки показали стабильный прирост на уровне 123,48%. Положительную динамику роста активов, но более низкими темпами показали крупнейшие банки США, Канады и Японии. Так. Wells Fargo & Co (США) – прирост активов 7,93%, U.S. Bancorp (США) – 5,99%, Royal Bank of Canada (RBC) (Канада) – 9,46%, Bank of Nova Scotia (Scotiabank) – 8,17%, Bank of Nova Scotia (Scotiabank) (Канада) – 5,52%; Oita Bank (Япония) – 10,79%, Nanto Bank (Япония) – 18,63%.

Противоположная ситуация складывается в банковских системах Великобритании, Германии и Италии. Так, прирост активов UniCredit (Италия) за указанный период составил -1,8%, значительное сокращение активов показал Banca Popolare di Milano (Италия) – на 20,8%, лидерами падения активов в Германии стали Deutsche Bank, Commerzbank и NRW.BANK. А Великобритании аутсайдерами прироста оказались Royal Bank of Scotland и Co-operative Financial.

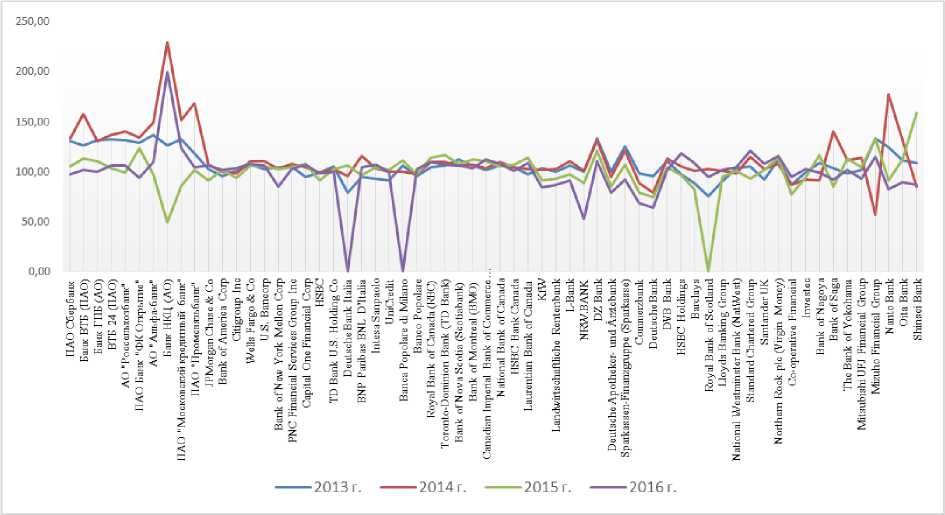

Рисунок 1 – Динамика темпов прироста активов крупнейших банков G-7+Россия (%)

Анализ динамики развития российских системно-значимых банков

Нестабильность общей экономической и политической ситуации оказала влияние и на российскую банковскую систему. Важно заметить, что российский рынок банковских услуг характеризуется значительным уровнем концентрации. Сравнивая обязательства СЗБ с показателями сектора, можно увидеть, что на системно-значимые банки приходится основная доля задолженности, что отражает табл.2. Так, на долю системно-значимых банков приходится 63,3% всех выданных кредитов (из них на долю двух банков — ПАО Сбербанк и ПАО ВТБ приходится свыше 50%), в том числе 69,2% кредитов физическим лицам, 61,2 % кредитов юридическим лицам. В то же время, системные банки аккумулируют 49,9% всей просроченной задолженности физических лиц и 43,7% задолженности юридических лиц. Таким образом, наша банковская система является, скорее трехуровневой: высший уровень, безусловно, принадлежит ЦБ РФ, второй — представлен картелеобразным союзом двух банков со значительным государственным участием (доля ЦБ РФ (Банк России) в капитале ПАО «Сбербанк» 52,32%; доля РФ в лице Федерального агентства Росимущество (Россия) в ПАО ВТБ 60,9%) и третий — прочая масса банковских и небанковских кредитных организаций.

Таблица 2 – Место системно-значимых банков на рынке заемных средств

|

Доля в общей |

Доля в общей |

Доля |

Доля |

Доля в |

|

сумме |

сумме |

задолженности |

задолженности |

общей |

|

выданных |

выданных |

по кредитам |

по кредитам |

сумме |

|

кредитов |

кредитов |

физических |

юридических |

выданных |

|

физическим |

юридическим |

лиц, % |

лиц, % |

кредитов, |

|

лицам, % |

лицам, % |

% |

|

ПАО «Сбербанк России» |

40,33 |

32,03 |

18,91 |

12,50 |

34,11 |

|

ПАО ВТБ |

14,86 |

0,79 |

11,60 |

1,64 |

4,31 |

|

АО «Россельхозбанк» |

2,97 |

4,38 |

1,56 |

9,84 |

4,03 |

|

Банк ГПБ (АО) |

2,84 |

9,95 |

0,83 |

3,52 |

8,17 |

|

АО Юникредит |

1,110 |

5,159 |

3,578 |

4,899 |

4,144 |

|

Банк |

|||||

|

АО «Райффайзенбанк» |

1,72 |

1,06 |

0,98 |

0,76 |

1,23 |

|

ПАО РОСБАНК |

1,29 |

0,76 |

2,51 |

0,62 |

0,89 |

|

АО «Альфа-Банк» |

2,15 |

3,49 |

6,52 |

5,05 |

3,15 |

|

ПАО Банк «ФК Открытие» |

|||||

|

ПАО «Промсвязьбанк» |

0,81 |

1,93 |

1,66 |

3,33 |

В целом, современные рынке банковских услуг различных стран мира по структуре представляют собой именно монополистическую конкуренцию с индексом Лернера, Варьирующимся в пределах от 0,2 до 0,4. Рынок банковских услуг России по степени конкуренции схож с рынками некоторых стран с переходной экономикой — Белоруссией, Венгрией, Польшей, рынками стран-членов БРИКС (за исключением Китая, рынок которого еще более монополизирован).

Таблица 3 — Индекс Лернера для банковской системы

|

Год |

Значение |

Стандартное отклонение |

|

2010 |

0,3159 |

0,1274 |

|

2011 |

0,2137 |

0,1337 |

|

2012 |

0,2285 |

0,1341 |

|

2013 |

0,3027 |

0,1405 |

|

2014 |

0,3124 |

0,1401 |

|

2015 |

0,3167 |

0,1356 |

|

2016 |

0,3216 |

0,1489 |

Высокую степень монополизации можно объяснить тем фактом, что предельные издержки средних и малых банков в целом выше предельных издержек крупных банков, что объясняется, в свою очередь, более низкой стоимостью внешнего фондирования, доступного кредитным банкам, а также более низким уровнем нормы резервирования. Если учесть, тот факт, что цены на банковские продукты у крупных банков ниже, чем у мелких и средних (примерно на 2 проц. пункта), становится понятным, что более надежные заемщики закономерно идут за ссудами в именно крупные банки, за счет чего в последних наблюдается и более низкий уровень риска.

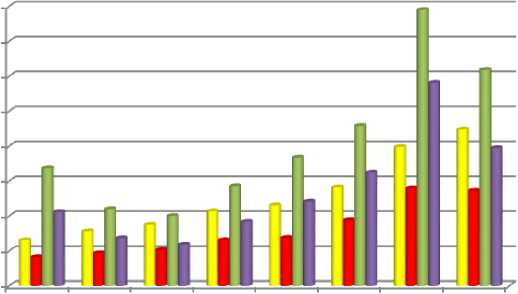

И именно на эти банки приходится основной объем выданных и привлеченных кредитов на межбанковском рынке (рис. 2).

О

Выданные МБК (все банки), тыс. руб.

■ Выданные МБК (СЗБ), тыс. руб.

■ Полученные МБК (все банки), тыс. руб.

■ Полученные МБК (СЗБ), тыс. руб.

2009 г. 2010 г. 2011 г. 2012 г. 2013 г. 2014 г. 2015 г. 2016 г.

Рисунок 2 — Динамика привлеченных и выданных МБК в 2009—2016 гг.

Кроме того, можно выделить еще две специфические особенности, содержащими в себе системный риск:

-

1) существенной сегментированностью рынка. Значительная часть операций на межбанковском рынке совершается между банками, связанными друг с другом общими деловыми интересами, однако именно это становится катализатором, ускоряющим развитие негативных явлений в случае возникновения проблем (кредиты МБК предоставляются только ограниченной группе контрагентов, для остальных кредитных организаций этот источник финансирования становится недоступен);

-

2) крупнейшие российские банки являются заемщиками на мировом рынке. С одной стороны, это дает им новые источники капитала, с другой — создает зависимость от таких источников финансирования и тем самым увеличивает уязвимость российского банковского сектора к воздействию глобальных экономических шоков, что и наблюдалось в 2008 г. и в 2014—2015 гг.

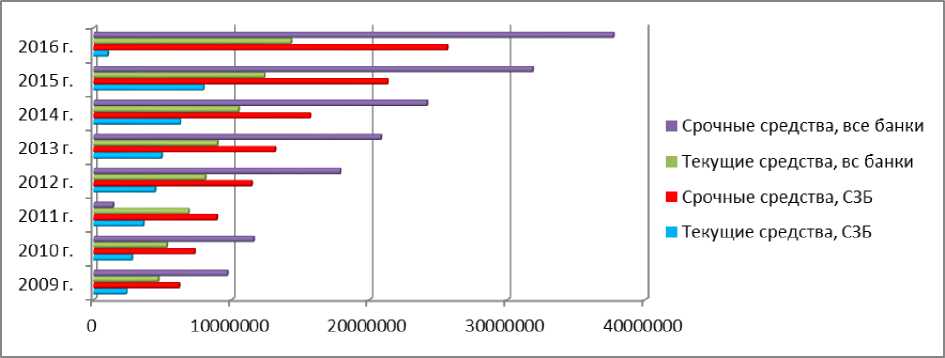

Сравнивая обязательства СЗБ с показателями сектора, можно увидеть, что на системно значимые банки приходится основная доля срочных и текущих средств клиентов, что отражает рис. 3.

Рисунок 3 — Динамика срочных и текущих средств в 2009—2016 гг., тыс. руб.

Абсолютная величина капитала СЗБ растет, но при этом доля капитала в активах банков сокращается, поскольку размещение средств происходит более быстрыми темпами, что увеличивает риски в секторе. В то же время показатель достаточности совокупного капитала в целом по банковскому сектору за год снизился и имеет тенденцию на снижение, причиной которого является опережающий рост активов, взвешенных по уровню риска.

Развитие системных банков в условиях новых правил лицензирования

С 1 мая 2017 г. меняются правила лицензирования банков, в соответствии ФЗ «О внесении изменений в ФЗ «О Банках и банковской деятельности» № 92-ФЗ на универсальные лицензии смогут претендовать около 300 российских коммерческих банков, собственный капитал которых превышает 1 млрд рублей, базовыми лицензиями придется довольствоваться порядка 260 банкам, а некоторые банки, если они не поднимут свой капитал до минимального уровня, могут лишиться статуса банка и перейти в разряд небанковской кредитной организации или микрофинансовой компании либо дождаться отзыва лицензии на осуществление банковских операций. Около половины всех действующих на территории России банков не смогут кредитовать крупные и государственные предприятия, выдавать им гарантии и проводить с ними лизинговые операции. Одновременно с этим у них не будет возможности развивать международный бизнес, и резко упадет конкурентоспособность при обслуживании внешнеэкономической деятельности своих клиентов, так как банки вынуждены будут работать только через корреспондентские счета в иностранной валюте, открытые в российских банках с универсальной лицензией, а тарифы на обслуживание у них гораздо выше, чем у иностранных банков. Такие банки не смогут кредитовать иностранные компании, физических лиц – валютных нерезидентов, а также размещать денежные средства в иностранных банках. При всем этом у таких банков не будет возможности свободно вкладывать ресурсы в любые ценные бумаги, так как они будут ограничены только котировальным списком первого уровня, который может не обеспечивать достаточно высокой доходности.

Таким образом, конкурентоспособность в развитии клиентского бизнеса половины банков, расположенных на территории РФ, будет существенно снижена по сравнению с другой половиной банков, которые смогут продолжать работать в прежнем формате, и переток клиентов из небольших в крупные банки, который отчетливо наблюдается в последнее время, продолжится еще более быстрыми темпами.

Отдельно стоит сказать о том, какие выгоды взамен потерь в перечне разрешенных операций и конкурентоспособности будут обеспечены небольшим банкам, которые получат базовые лицензии. Ранее представителями ЦБ РФ при обсуждении грядущих изменений в разделении банков по видам лицензий неоднократно озвучивалось, что те банки, которые не пройдут в группу универсальных банков, смогут рассчитывать на значительное ослабление контроля над их деятельностью, упрощение отчетности и смягчение нормативных требований.

Заключение

Проведенный анализ позволяет сделать следующие выводы:

-

1. Существуют значительные структурные различия на рынках кредитования и физических и юридических лиц;

-

2. Данные структурные различия все больше отдаляют системные банки от прочих банков

-

3. Наметилась тенденция дифференциации и в группе самих системных банков, которая по сути приводит к формированию трехуровневой банковской системы: ЦБ, как мегарегулятор; Сбербанк, как мегакредитор и множество прочих банков.

-

4. Высокий уровень концентрации на банковском рынке, несомненно, усилит введение универсальных и базовых банковских лицензий

the competition is exacerbated [Kreditovanie malogo i srednego biznesa v Rossii: konkurencija obostrjaetsja]. URL: http://raexpert.ru/ docbank / 700 / 63f / d16 / c211fae4b8a08dca04148c0.pdf

Список литературы Динамика развития системно-значимых банков в условиях мирового финансового кризиса

- Картуесов А., Онухов А., Доронкин М. Кредитование малого и среднего бизнеса в России: конкуренция обостряется. URL: http://raexpert.ru/docbank/700/63f/d16/c211fae4b8a08dca04148c0.pdf

- Лебединская О.Г., Тимофеев А.Г. Системная значимость банка: некоторые вопросы методологии//Управление экономическими системами: электронный научный журнал. 2016. № 3 (85). С. 10.

- Лебединская О.Г., Тимофеев А.Г. Методологические аспекты определения системной значимости банка//Образование. Наука. Научные кадры. 2016. № 2. С. 118-119.

- Указание Банка России от 22 июля 2015 г. № 3737-У «О методике определения системно значимых кредитных организаций».