Дистрибуция как центральное звено в многоканальной системе товароснабжения фармацевтического рынка: эмпирический аспект

Автор: Графова Т.О., Павлюкова А.В., Кононов А.Н.

Журнал: Вестник Академии права и управления @vestnik-apu

Рубрика: Вопросы экономики и управления

Статья в выпуске: 6 (81), 2024 года.

Бесплатный доступ

В статье проанализированы процессы концентрации капитала в дистрибуторском сегменте фармацевтического рынка, наращивания инвестиций в торгово-логистическую инфраструктуру товароснабжения, что позволило выявить глубокую специализацию оптового звена при снижении уровня его консолидации на фоне роста онлайна и образования более сложной конфигурации рынка, маркетинговых союзов, закрепляющих рыночное положение структурированной аптечной розницы.

Фармацевтический рынок, дистрибуторы, аптечная розница, маркетинговые союзы, консолидация

Короткий адрес: https://sciup.org/14132245

IDR: 14132245 | УДК: 658.7

Текст научной статьи Дистрибуция как центральное звено в многоканальной системе товароснабжения фармацевтического рынка: эмпирический аспект

С овременный фармацевтический рынок (далее – фармрынок) представляет собой достаточно жесткую конкурентную среду, в которой формируется сложная многоканальная модель продаж, где аптечный сегмент и дистрибуция характеризуются различным уровнем концентрации капитала и динамикой развития.

В период пандемии и санкций 2022 года дистрибуторское звено показало свою значимость в системе то-вароснабжения рынка, что позволило оптовикам стабилизировать поставки, своевременно решать проблемы с оплатой и транспортом, оперативно перестраивать логистику доставки.

Оптовое звено имеет более выраженную специализацию на определенной части фармрынка, что обусловило снижение общей доли ТОП-10 дистрибуторов до 71,1 % в 2022 году (2021 год – 71,8 %). Это обусловлено структурой крупных дистрибуторов, половина из которых ориентирована на товароснабжение аптечного сегмента. Более низкая динамика госзакупок фактически предопределила сокращение рыночной доли ведущей десятки. При этом состав ТОП-5 дистрибуторов в коммерческом аптечном сегменте и тендерных закупках является различным. На уровне ТОП-10 в оба рейтинга входит «Протек», который представлен как в аптечном канале, так и в государственных тендерах.

При стабильном составе основных дистрибуторов рынок характеризуется жесткой конкуренцией и продолжающимся процессом консолидации отрасли. Дистрибуторы активно наращивают инвестиции в сбытовую логистическую инфраструктуру коммерческого рынка, постоянно совершенствуют предлагаемые на аптечном рынке решения.

Анализ Таблицы 1 позволяет заключить, что диверсификация дистрибуторов ориентирована преимущественно на аптечный канал. При отсутствии собственного производства оптовое звено активно инвестирует в проекты и дополнительные инструменты, расширяющие возможности развития аптечного ритейла.

Так, «Пульс» одновременно реализует ряд проектов, включая автоматизированную линию обработки заказов аптек, запустил собственную продуктовую линейку детской линии гигиены и ухода ComForte, сервис онлайн-торговли на базе сайта POLZA.ru. В настоящее время маркетплейс активно расширяет ассортимент за рамки аптечного профиля, что обеспечивает его большую привлекательность для потребителя.

Другой крупный дистрибутор – «Протек» – активно расширяет логистические мощности через открытие распределительного центра в Казани, что позволяет компании дополнительно расширить ассортимент до 20 тыс. позиций и в 2023 году завершить строительство пушкинского кластера в Подмосковье, что существенно расширит радиус обслуживания за пределы столичного региона на территории с максимальной численностью населения. «Протек» развивается в направлении цифровизации и оптимизации доставки (приложение «Мобильный водитель»), масштабирование которого позволяет реализовывать до 1 тыс. маршрутов доставки для 27 тыс. клиентов в день.

Компания максимально интегрировала в работу прогрессивные практики управления и оптимизации доставки, что позволяет повысить эффективность транспортировки как в B2B-, так и в B2C-сегменте за счет полного комплекса опций курьерской доставки, что обеспечит нужный импульс для развития онлайн-сервиса «Здравсити» (см. Таблицу 1). Сегодня «Протек» активно развивает дистрибуцию, наращивает активность в канале дистанционной торговли, а также инвестирует в развитие производства (покупка активов ООО «Бион», ООО «Фарминтеллект», ООО «Химфармкомплект»).

Занимающая лидирующие позиции среди классических дистрибуторов «Р-Фарм» сфокусирована на развитии высокотехнологичного фармпроизводства и запускает новые мощности в Санкт-Петербурге в рамках инвестиционного контракта со встречными обязательствами со стороны государства (офсетный контракт). Покупка 51 % акций оператора электронных рецептов позволила компании интегрировать в сервис уже более 30 регионов страны.

Динамично развивающийся дистрибутор «Ланцет» в 2022 году запустил новый склад в Подольском районе столичного региона, что позволило в 2,5 раза увеличить используемые компанией складские мощности.

Таблица 1

Проекты развития торгово-логистической инфраструктуры крупных фармдистрибуторов [1]

|

Дистрибутор |

Проект |

Решение для фармрынка и эффект масштабирования проекта |

|

«Пульс» |

Автоматизированная конвейерная линия по сборке заказов |

Обеспечивает поддержку услуг по обработке 3 PL-заказов. В 2022 году аптечная сеть «Планета Здоровья» передала на 3 PL-обслуживание в «Пульс» сеть аптек во всех регионах присутствия на территории РФ |

Продолжение таблицы 1

|

«Пульс» |

Запустил линейку продукции под собственной торговой маркой, продукцию детской линии гигиены и ухода ComForte |

— |

|

В 2022 году запустил собственный маркетплейс на сайте POLZA.ru |

Сервис объединяет более 8 тыс. партнерских аптек («Фармленд», «Планета здоровья» и др.) в более тысяче населенных пунктов в рамках услуги самовывоза для клиентов |

|

|

«Протек» |

Логистический центр ЦВ «Протек» в городе Казани |

Специализация центра – паллетно-коробочное хранение лекарственных средств, БАД и изделий медицинского назначения – более 11 тыс. позиций товаров |

|

Завершение строительства логистического парка «Транссервис» в Подмосковье. На 2023 год запланирован одновременный ввод в эксплуатацию двух современных терминалов ТСТ-3 и ТСТ-4 |

Позволит расширить радиус обслуживания за рамки столичного региона (плюс 10 областей с максимальной численностью населения) |

|

|

Приложение «Мобильный водитель» |

Позволяет выбирать оптимальный маршрут доставки заказов для водителя с использованием картографических сервисов. Достигнутый эффект: время планирования маршрутов сокращено на 60 % (с 4 до 1,5 ч), время работ водителя на маршруте – на 10 %. Срок обработки и планирования довозных доставок сокращен с трех-четырех дней до доставки на следующий день [2, с. 113]. Обеспечит импульс для развития онлайн-сервиса «Здравсити», который вместе с сервисом «Мое здоровье» выделен в отдельную структуру ГК «Протек» |

|

|

«Катрен» |

«Аптека.ру» |

Сеть участников интернет-площадки «Аптека.ру» расширена до 31 тыс. аптек, что обеспечивает почти четверть заказов компании в рублевом выражении |

|

«Р-Фарм» |

ООО «Первый электронный рецепт» |

Внедрение системы электронных рецептов позволило подключить к сервису более 30 регионов РФ |

|

АО «Ланцет» |

Введен в эксплуатацию новый фарм-склад (Московская область, Подольский район) |

Площадь ЛЦ составляет 7 600 м2, что в 2,5 раза превышает складские мощности компании до ввода объекта в эксплуатацию |

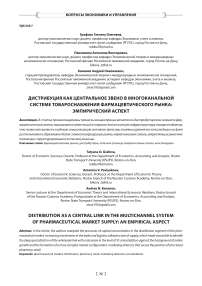

Таким образом, рынок лекарственных препаратов характеризуетсядинамичным развитиемдистибуторско-го звена, которое имеет глубокую специализацию и более консолидировано в аптечном сегменте (см. Рисунок 1).

Как видно из данных, приведенных на Рисунке 1, концентрация капитала в аптечном сегменте на уровне ТОП-5 дистрибуторов составляет 78,8 %, тогда как в госзакупках – 34,1 %.

Развитие рынка сопровождается более глубокой трансформацией каналов продаж, в рамках которой формируются гибридные модели сбыта, опирающиеся на развитие партнерств, более тесную кооперацию аптечных сетей и дистрибуторов, развитие маркетплейсов.

Уплотнение аптечного канала требует повышения эффективности работы дистрибуторов, которые должны обеспечивать эффективное и быстрое товароснабжение розницы для трансформации одновременно в нескольких направлениях:

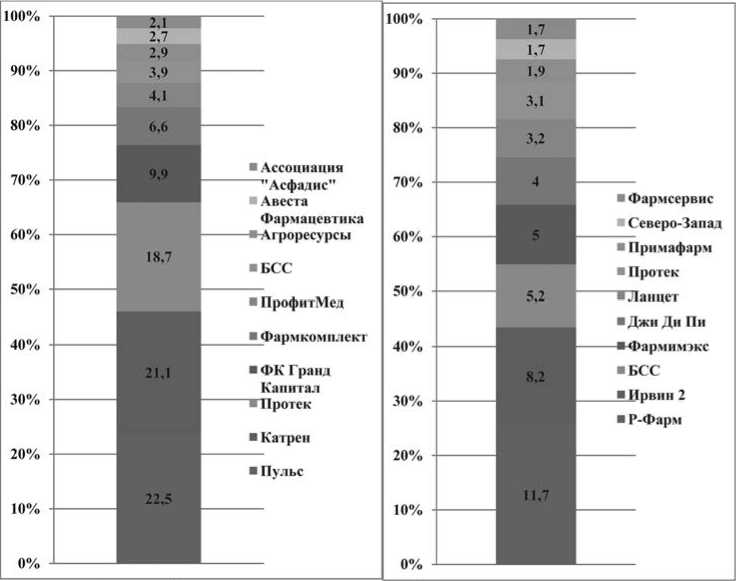

• повышение плотности аптек до 48 на 100 тыс. человек против 31 в Европе;• развитие онлайн-торговли лекарственными препаратами; • расширение рыночной доли различных партнерств, например «ИРИС», которая включает 16 брендов партнеров (плюс 580 аптек в 2022 году); «АСНА» объединяет 17 тыс. участников, выручка которых составляет 15,8 % продаж всего аптечного рынка (см. Рисунок 2); • сокращение числа одиночных аптек и небольших сетей (минус 1250 точек в 2022 году) на фоне общего увеличения емкости аптечного сегмента до 1 677 млрд руб. (плюс 15 % в 2022 году). Общее количество аптек в 2022 году увеличилось на 4 тыс. – до 70,4 тыс. ед. [2].

Развитие фармдистрибуции должно обеспечивать эффективную операционную связку в системе товарно-сбытовой кооперации с розничным звеном, которое активно развивает онлайн-сервисы бронирования аптечных препаратов и доставку ОТС-препаратов на дом.

Аптечный сегмент

Государственные закупки

Рисунок 1. ТОП-10 дистрибуторов в системе госзакупок и аптечном сегменте рынка в 2022 году, % [2, с. 115]

Рисунок 2. Ранжирование маркетинговых ассоциаций фармрынка по обороту в 2022 году [2, с. 106]

В 2015-2022 годах e-commerce аптечного рынка помимо развития аптечных маркетплейсов («Аптека.ру», «ЗдравСити», «еАптека» и др.) расширил возможности бронирования и/или доставки онлайн-заказов (см. Таблицу 2): • на сайтах аптечных сетей;

• аптечных агрегаторах, где можно получить данные по наличию лечебных препаратов и ценам на них в аптеках;

• традиционных маркетплейсах («Яндекс.Маркет», Ozon, Wildberries).

Расширение каналов и появление новых операторов приводит к сокращению доли аптечных маркет-плейсов, которая только в 2022 году снизилась с 66 до 60 %. На сайте Asna.ru потребитель получает доступ более чем к 10 тыс. аптек. Включение в проект «АСНА» дистрибутора «Пульс» обеспечило помимо бронирования из готового ассортимента возможность прямой доставки со склада дистрибутора на следующий день в рамках расширенного ассортимента «ассоциация «АСНА» «Пульс». То есть, масштабирование проекта происходит не только за счет участников маркетингового союза.

Развитие e-commerce в аптечном сегменте рынка России [1]

Таблица 2

|

Операторы онлайн-торговли |

Состояние |

Возможности развития |

|

Аптечные маркетплейсы |

«Аптека.ру», «ЗдравСити», «еАптека» и др. |

|

|

Аптечные агрегаторы |

Аптеки от ГИС (Москва, Санкт-Петербург, Новосибирск, Екатеринбург, Нижний Новгород, Омск и др.), «еАптека» (Москва и Московская область, Санкт-Петербург, Тверь, Владимир, Тула), «Ютека» (Москва, Санкт-Петербург, Краснодар, Пермь, Казань, Ростов-на-Дону), «Экми» (Санкт-Петербург, Ленинградская область, Новгородская область), 66.ru (Екатеринбург) |

Сравнительный анализ и удешевление покупки лекарственных препаратов (цены на многие позиции ниже на 20-25 %), подбор близлежащих точек самовывоза. Возможность заказа в мобильном приложении. |

|

Собственные площадки аптечных сетей |

Представляют информацию о наличии и ценах в аптеках |

|

|

«Ассоциация «АСНА» Asna.ru |

Бронирование из готового ассортимента аптек: проект объединяет более 10 тыс. аптек по всей стране |

Включение в проект дистрибутора «Пульс». Доставка на следующий день со склада «Пульс» в рамках объединенного ассортимента ассоциации и дистрибутора |

|

Традиционные маркетплейсы |

«Яндекс.Маркет», Ozon, Wildberries. Площадки дополняют сервисы онлайн-брони-рования круглосуточной доставкой ОТС-препаратов на дом |

«Яндекс.Маркет» пилотировал ночную экспресс-доставку лекарственных препаратов за 1-2 часа в Москве и Санкт-Петербурге. В «Яндекс.Еда» можно заказать безрецептурные препараты и биодобавки к пище с круглосуточной экспресс-доставкой |

|

Маркетплейсы дистрибуторов |

«Пульс» развивает маркетплейс на сайте POLZA.ru и канал дистанционной торговли, включая физическую доставку лекарственных препаратов на дом (объединяет более 8 тыс. аптек более чем тысяча населенных пунктов) |

|

|

ГК «Протек» активно инвестирует в проекты «ЗдравСити» (аудитория составляет более 9 млн чел. в месяц) и «Мое здоровье», которые продолжат развитие в партнерстве с аптечными сетями и клиниками, обеспечивая последним возможности для роста продаж |

Маркетплейс здоровья «ЗдравСити» в партнерстве с «Почтой России» (1200 отделений «Почты России» в 77 регионах России) запустил пилотный проект по доставке заказов в малые и труднодоступные населенные пункты |

|

Другой дистрибутор ГК – «Протек» – активно развивает проекты: маркетплейс здоровья «ЗдравСити» и агрегатор телемедицинских услуг «Мое здоровье». Их цель – функционально усилить сервис покупки лекарств и товаров для здоровья и красоты, медицинских услуг для конечного потребителя через синергию возможностей группы, которая сегодня органично выстраивает экосистему в тесной связке всех сегментов фармацевтического и медицинского направлений «Протек».

Таким образом, на фармрынке формируется многоканальная модель продаж при усилении процесса консолидации аптечной розницы, ужесточение конкуренции в которой и выход в онлайн создает давление на временные границы доставки. Интеграция маркетинговых ассоциаций и аптечных сетей с дистрибуторами позволяет оптимально планировать логистику товароснабжения потребительского сегмента и эффективно выстраивать работу транспорта. Всё это формирует новые тренды доставки и развитие сервисной конкуренции, которая требует применения новых инструментов, к которым относятся системы комплексной аналитики, разработка динамических маршрутов и др., что позволяет выстраивать план-факт-анализ, управлять рентабельностью торговых точек и принимать решения об экономической целесообразности торгово-логистического обслуживания клиентов.

В условиях перестройки внешнеторговой логистики товароснабжения фармрынка России управление цепями поставок становится крайне важным на фоне ужесточения конкуренции в условиях общего сжатия рынка (см. Таблицу 3).

Таблица 3

Динамика емкости аптечного рынка в стационарном канале продаж и е-commerce [4, с. 35]

|

Рынок |

2021 год |

2022 год |

1-е полугодие 2022 года |

1-е полугодие 2023 года |

Относительное изменение, % |

|

|

2022-й к 2021-му |

1 полугодие 2023-й к 1-му полугодию 2022-го |

|||||

|

Аптечный рынок в целом, млрд руб. |

1460,3 |

1677,1 |

882,8 |

839,9 |

14,85 |

–4,86 |

|

E-commerce-сегмент, млрд руб. |

126,2 |

194,3 |

101,7 |

103,3 |

53,96 |

1,57 |

Так, по итогам 1-го полугодия 2023 года сокращение продаж в коммерческом сегменте составило 4,9 % к январю – июню 2022 года против их прироста на 27 % в 1-м полугодии 2022 года к 1-му полугодию 2021 года. Сегмент госзакупок также показал отрицательный тренд: падение продаж на 13 % в 1-м полугодии 2023 года к январю – июню 2022 года против роста показателя на 22 % в 1-м полугодии 2022 года к 1-му полугодию 2021 года [4].

В попытке поддержать уровень продаж аптеки с 2021 года непрерывно снижают наценку – с 25,2 % в январе 2021 года до 24 % в декабре 2022 года и 22 % в июне 2023 года [4]. При непрерывном развитии интернет-торговли, доля которой выросла с 6,6 % в 2020 году до 11,6 % в 2022 году (12,3 % – 1-е полугодие 2023-го) развитие многоканальной модели продаж фармрынка формирует более сложную экономику затрат, оптимизация которых на всем периметре товароснабжения рынка имеет крайне важное значение.

Развитие логистики и рост инвестиций в торгово-логистическую инфраструктуру со стороны оптового звена будет выступать крайне важным фактором стабилизации процесса товародвижения в системе распределения лекарственных препаратов в аптечном сегменте рынка.

Несмотря на торможение роста онлайн-продаж (см. Таблицу 3), комбинирование каналов формирует новую конфигурацию системы товароснабжения аптечного рынка, в которой быстрое качественное обслуживание и низкая цена будут определять преимущество складывающихся моделей продаж и схем товарно-сбытовой кооперации, где роль и значение дистрибуторов будут только возрастать.

Как показывают исследования Data Insight, современный фармрынок в онлайне претерпевает глубокую трансформацию, в которой его внутреннее институционально-рыночное изменение более релевантно, чем несомасштабный ему уровень деформации, задаваемый надотраслевыми трендами (см. Таблицу 4).

Таблица 4

Соотношение отраслевых и надотраслевых трендов трансформации ePharma в 2022-2023 годах [5]

|

Отраслевые изменения |

Надотраслевые изменения |

|

Развитие многоканальной модели продаж. Переход покупателя в формат omnichannel и рост доли продаж препаратов в онлайн-канале |

COVID-19 и его последствия |

|

Развитие собственных онлайн-каналов отраслевыми операторами |

Начало СВО на Украине и события февраля 2022 года |

|

Приход маркетплейсов в ePharma как фактор расширения и масштабирования продаж аптечного ассортимента в неаптечных онлайн-каналах |

Развитие e-commerce в мире и формирование потребительского паттерна удобной и выгодной онлай-покупки |

Продолжение таблицы 4

|

Выход и развитие ePharma в регионах |

Возрастание значение сервисной составляющей онлайн-покупки |

|

Интернет как источник информации о ценах и о наличии товара |

Рост важности фактора низкой цены в условиях сохраняющихся ограничений спроса |

|

Развитие доставки: расширение доли заказов с доставкой и интеграция с сервисами быстрой доставки |

Потребительская инфляция и снижение реально располагаемых денежных доходов населения |

В Таблице 4 данные факторы дополнены учетом изменения роли и значения дистрибуторов в системе товароснабжения рынка, которые активно интегрируются с аптечными сетями, развивают собственные мар-кетплейсы и обеспечивают более широкие возможности объемных прямоточных поставок со склада. Это приводит к ускорению доставки, что повышает рыночно-отраслевой стандарт сервисного обслуживания и значение оптового звена в многоканальной системе продаж.

В целом незначительное снижение концентрации капитала в дистрибуторском сегменте в условиях общей стагнации коммерческого сегмента рынка и расширения каналов продаж за счет развития онлайна формирует новую стационарную систему продаж лекарственных средств. Снижение концентрации в опте будет сопровождаться усилением позиций аптечной розницы и маркетинговых союзов, прежде всего, АСНА, которое будет развивать прямые поставки от производителя, минуя оптовое звено [6].

Потенциал развития дистрибуторского бизнеса будет определяться процессами стабилизации доходной базы домохозяйств, что позволит нормализовать отгрузки в аптечные сети при ограниченном применении инструментов финансового обеспечения платежей со стороны розницы [7].

Развитие многоканальной системы продаж и онлайна будет балансировать рынок, что потребует от оптового звена укрепления своих рыночных позиций, в том числе за счет выхода в производство, развития он-лайн-форматов и др.

Список литературы Дистрибуция как центральное звено в многоканальной системе товароснабжения фармацевтического рынка: эмпирический аспект

- Широкова И. Фармдистрибьюторы: вызовы времени и новые стратегии // Ремедиум. 2014. № 1-2. С. 21-28.

- Шуляк С.А. Фармацевтический рынок. 2022 // По данным исследований DSM GROUP. URL: https://dsm.ru/docs/analytics/Annual_report_2023_rus.pdf (дата обращения: 10.10.2024).

- Иванова Н.И., Мамедьяров З.А. Специфика развития российской фармацевтической отрасли // Журнал Новой экономической ассоциации. 2022. № 1 (53). С. 248-255.

- Шуляк С.А. Фармацевтический рынок России. 1-е полугодие 2023 года // По данным исследований DSM GROUP. URL: https://dsm.ru/docs/6_month_2023.pdf (дата обращения: 22.10.2024).

- Головина И. Рынок ePharma 2022. Тренды 2023 // По данным исследований DATAINSIGHT. URL: https://datainsight.ru/DI_Golovina_ePharma_2022_trends_2023 (дата обращения: 04.09.2024).

- Марков Н.И., Якимова Е.А. Анализ конкуренции и уровня доминирования на фармацевтическом рынке России // Фармакоэкономика: теория и практика. 2022. Т. 10, № 4. С. 22-33.

- Мухаметжанова А.В., Гиният Н. Обзор ситуации и опыта развития цепи поставок фарминдустрии // Актуальные проблемы транспорта и энергетики: пути их инновационного решения: материалы X Международной научно-практической конференции. Нур-Султан, 2022. С. 88-93.