Досудебное регулирование налоговых споров, связанных с имущественными налогами с физических лиц (на примере Ханты-Мансийского автономного округа - Югры)

Автор: Коростелева В.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-1 (9), 2013 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140106030

IDR: 140106030

Текст статьи Досудебное регулирование налоговых споров, связанных с имущественными налогами с физических лиц (на примере Ханты-Мансийского автономного округа - Югры)

АВТОНОМНОГО ОКРУГА - ЮГРЫ)

Имущественные налоги с физических лиц, как экономическую категорию следует рассматривать с точки зрения их места в экономической системе. Теоретически экономическая природа налога заключается в определении источника обложения (дохода, капитала) и иного влияния, которое налог оказывает на гражданина в целом и на народное хозяйство как единое целое. Она раскрывается в том, что имущественные налоги с физических лиц выступают косвенным регулятором развития экономики, являются инструментом структурного, антиинфляционного регулирования, одним из способов регулирования дефицита бюджета, распределения и перераспределения доходов различных слоев населения и инструментом воздействия на инвестиционную активность хозяйствующих субъектов.

На протяжении последних лет ФНС России борется с проблемой наладки контактов с налогоплательщиками - физическими лицами. Если плательщики – юридические лица, как правило, хорошо знакомы с Налоговым кодексом и иными нормативно правовыми актами и успешно применяют на практике методики и способы ведения налогового учета, то в случае с физическими лицами все не так просто. Ежегодно ведется работа по внедрению новых сервисов, призванных наладить контакт с плательщиком и помочь в разъяснении как вопросов, возникающих при исчислении и уплате налогов, так и в устранении ошибок самих налоговых органов.

Так, например, в УФНС №1 по Ханты-Мансийскому автономному округу - Югре и МРИ ФНС № 1 по Ханты-Мансийскому автономному округу - Югре растет число обращений и жалоб посредством почтовой связи, в электронном виде, при личном обращении, в том числе в виде заявлений налогоплательщиков к налоговому уведомлению («корешков»).

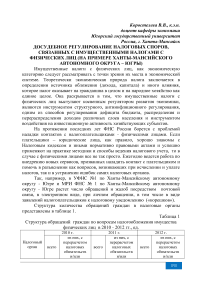

Структура количества обращений граждан в налоговые органы представлены в таблице 1.

Таблица 1

Структура обращений граждан по вопросам налогообложения имущества физических лиц в 2010 - 2012 гг., ед.

|

Налоговый орган |

2010 г. |

2011 г. |

2012 г. |

|||

|

всего |

из них, с перерасчетом налоговых обязательств и/или |

всего |

из них, с перерасчетом налоговых обязательств и/или |

всего |

из них, с перерасчетом налоговых обязательств и/или |

|

|

направлением налогоплатель щикам уточненных налоговых уведомлений, требований об уплате налогов. |

направлением налогоплательщ икам уточненных налоговых уведомлений, требований об уплате налогов. |

направлением налогоплательщ икам уточненных налоговых уведомлений, требований об уплате налогов. |

||||

|

УФНС России №1, единиц |

401 |

99 |

489 |

124 |

804 |

237 |

|

МРИ ФНС №1, единиц |

1417 |

1205 |

1621 |

1466 |

2948 |

2485 |

Источник: составлена автором на основе базы данных УФНС №1 по Ханты-Мансийскому автономному округу – Югре [2, 3]

Наибольший рост поступления жалоб наблюдается в 2012 г. Причиной тому – нововведение, а именно в соответствии с пунктом 1.3.4 Протокола заседания коллегии ФНС России от 29.02.2012 № 1 Управлениям ФНС России по субъектам Российской Федерации была обеспечена печать заявления налогоплательщика о наличии в налоговом уведомлении недостоверной информации о принадлежащем ему имуществе (далее – Заявление) при проведении работы по печати налоговых уведомлений по уплате имущественных налогов физическими лицами.

В случае несогласия с данными, указанными в налоговом уведомлении, налогоплательщик направляет заполненное Заявление (без платежного документа) в налоговый орган почтовым отправлением или опускает его в почтовый ящик в инспекции, или направляет в электронном виде через Интернет-сайт. Заявления налогоплательщиков, поступившие в адрес налоговых органов, регистрируются в канцелярии налогового органа и направляются в соответствующий отдел для дальнейшего рассмотрения на общих основаниях.

В случае, если налогоплательщик сообщает о том, что объекты налогообложения, по которым рассчитан налог и направлено налоговое уведомление, не являются его собственностью, либо в налоговом уведомлении отсутствуют сведения об имеющихся у него объектах налогообложения, либо требуется уточнение данных по характеристикам объектов, то налоговый орган [1]:

-

1. Проверяет информацию, полученную от налогоплательщика, по базам данных (местного, регионального и федерального уровней).

-

2. В случае отсутствия информации в базах данных или несоответствия информации, указанной в заявлении, сведениям, содержащимся в базах данных, налоговый орган направляет запрос в регистрирующий орган, предоставивший информацию, на основании которой исчислен налог.

-

2.1. После получения ответа (по форме и форматам, разработанным в соответствии со статьей 85 Налогового кодекса Российской Федерации и утвержденным соответствующими приказами ФНС России) от указанных органов, подтверждающего данные налогоплательщика, в базу данных налогового органа вносятся соответствующие изменения и направляется ответ заявителю.

-

-

3. В случае если изменения, внесенные в базу данных налогового органа в результате мероприятий, указанных в пунктах 1 и 2, влияют на сумму налога, налоговый орган осуществляет перерасчет и формирует новое налоговое уведомление, которое направляется вместе с ответом в адрес налогоплательщика.

-

4. Если информация налогоплательщика не подтверждается регистрирующими органами и совпадает с информацией, содержащейся в базе данных налогового органа, то налогоплательщику направляется письмо о том, что данные, на основании которых исчислен налог, подтверждены регистрирующими органами, и для внесения изменений в базу данных налогового органа необходимо внесение изменений в информационные ресурсы регистрирующего органа (указывается наименование и адрес регистрирующего органа, откуда получена информация об объекте налогообложения).

Исходя из вышеизложенного гражданин, получив уведомление с ошибочными данными, может самостоятельно заполнить прилагаемое к уведомлению заявления о наличии в налоговом уведомлении недостоверной информации о принадлежащем ему имуществе. В результате чего производятся перерасчет исчисленного имущественного налога что, несомненно, уменьшит размер задолженности.

Итак, на основе проведенного анализа подведем итоги.

Доля налогов на имущество физических лиц в бюджете г. Ханты-Мансийска составляет 3% [2].

В общей структуре налогов на имущество, поступающих в бюджет г.Ханты-Мансийска лидирующее место занимает транспортный налог, его доля в 2010 г. составила 70%. Однако недоимки по транспортному налогу только за 2011 год на территории г. Ханты-Мансийска составили 111516 тыс. рублей, что составляет 8,5% от начисленной суммы.

Суммы земельного налога, поступившие в городской бюджет в 2010г. превысили показатели 2009г. на 88%. В 2010 г. произошло увеличение среднего уровня кадастровой стоимости земли на территории г. Ханты-Мансийске по большинству земельных участков. Именно по этой причине произошло увеличение поступления земельного налога в бюджет города 2010 году. Так же дела обстоят и с налогом на имущество физических лиц, где в 2010г., вследствие переоценки, в три раза увеличилась общая инвентаризационная стоимость налогооблагаемых объектов.

Слишком запутанная и усложненная система определения налоговой базы недвижимости и далекая от совершенства законодательная система приводят к дестабилизации налоговых поступлений.

Стоит отметить политику налаживания контакта ФНС и налогоплательщиками. Введение сервиса, при котором налогоплательщик получив уведомление с ошибкой, может заполнить заявление, где укажет несоответствие в предъявленном ему документе. С одной стороны это приводит к повышенной нагрузке на налоговые органы, но с другой устраняются ошибки инспекций.