Финансовые активы домашних хозяйств как источник формирования инвестиционных ресурсов коммерческих банков

Автор: Строгонова Е.И.

Журнал: Научный вестник Южного института менеджмента @vestnik-uim

Рубрика: Финансы и учет

Статья в выпуске: 1 (17), 2017 года.

Бесплатный доступ

В статье рассматриваютя основные направления исследования обусловленные необходимостью активизации работы банков по увеличению финансовых ресурсов, которые позволяют им размещать свободные капиталы в разные сектора экономики с целью получения доходов. Рыночные преобразования усиливают зависимость инвестиционной экономической системы от финансового благосостояния домашних хозяйств, требуют широкого использования финансовых ресурсов населения для стимулирования потребительского спроса, формирования инвестиционного потенциала экономики. Нерешенность кронцептуальных вопросов инвестиционного роста экономики, отсутствие недостаточно эффективных программ по вовлечению финансовых активов домашних хозяйств в процесс экономического роста сдерживают развитие инвестиционных преобразований в российской экономике. Работа банков с населением по поводу привлечения свободных денежных капиталов, для развития инвестиционной деятельности банков является основным направлением формирования длинных денег. В связи с недостаточным объемом финансирования проблема обновления основных фондов является весьма острой и болезненной. Поэтому для того, чтобы дополнительно инвестировать денежный капитал в реальный сектор экономики кредитные организация должны найти пути сотрудничества для увеличения притоков вкладных операций. Финансовые активы домашних хозяйств являются одним из основных источников привлечения капитала для формирования инвестиционных ресурсов коммерческих банков. В современной экономической системе выравнивание общих целей кредитных организаций и большего привлечения клиентской базы с учетом выгодного вложения позволит расширить тактическую и стратегическую инвестиционную политику коммерческих банков, а также размещать свободные капиталы в разные сектора экономики.

Банковский сектор, кредитная организация, инвестиционная деятельность, вкладные операции, финансовые активы домашних хозяйств, инвестиционный потенциал, стратегия развития банковского сектора

Короткий адрес: https://sciup.org/14338941

IDR: 14338941 | УДК: 336.71

Текст научной статьи Финансовые активы домашних хозяйств как источник формирования инвестиционных ресурсов коммерческих банков

Современные тенденции развития банковского сектора определяют специфику функционирования коммерческих банков, которые в рыночной экономике стремятся не только строить свои отношения с клиентами на взаимовыгодных рыночных условиях, а озадачены вопросами увеличения прибыли в результате соей деятельности на рынке банковских продуктов и услуг.

Особенность рыночных отношений реализуется в выстраивании общих целей банков и их клиентов с учетом выгодного вложения свободных банковских капиталов в реальны сектор экономики. Имеющиеся риски определяют эффективность инвестиционной политики банков. Поэтому именно инвестиции стали актуальным их направлением.

В современных условиях экономического развития все большее стратегическое значение приобретает инвестиционная деятельность коммерческих банков. Этот вопрос затрагивает не только интересы банковского сектора, но и всей страны в целом. Поскольку инвестиционная активность предполагает эффективность экономического роста, создание предпосылок для социально-экономической стабильности, стимулирование повышения экономической безопасности и как результат экономической активности повышение жизненного уровня населения. Именно рациональность реализации инвестиционной политики коммерче- ских банков позволит обеспечить их эффективное функционирование в условиях жесткой конкуренции. Очевидно, что инвестиционная политика сопряжена с наличием свободных финансовых ресурсов, которыми обладают или могут обладать кредитные организации. Поэтому для успешной деятельности любой организации необходимы постоянные источники финансирования. Коммерческие банки и вовсе напрямую зависят от денежных вливаний.

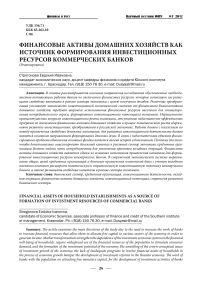

Прекращение доступа к дешевым финансовым ресурсам, в связи с принятием экономических санкций, заставляет коммерческие банки искать наиболее оптимальные варианты привлечения свободных денежных средств, в качестве финансовых ресурсов, обеспечивающих нормальную работу кредитных организаций. Тем не менее, объем финансовых инвестиции за последние годы, значительно сократился ввиду сокращения объемов прироста активов банков и высокими рисками, связанным с размещением имеющихся банковских ресурсов на фоне сокращении ВВП и ростом безработицы (рисунок 1).

Развитие инвестиционного рынка является одним из приоритетных направлений деятельности мегарегулятора, поскольку это способствует развитию экономического потенциала страны. Инвестиционный рынок стимулирует работу каналов

ВВП Уровень безработицы

Рисунок 1. Соотношение роста ВВП и безработицы в России, %

трансмиссионного механизма денежно-кредитной политики и соответственно определяет уровень эффективности принимаемых Банком России мер и использование финансовых инструментов для стимуляции вложений инвестиций в реальный сектор экономики. Поэтому в современных условиях рыночной экономики одним из главных источников финансирования коммерческих банков являются финансовые активы домашних хозяйств населения. Они являются отложенным активом для вкладчиков и важным инвестиционным потенциалом коммерческого банка. Качественное привлечение данного актива как инвестиционный ресурс банка является одной из главных предпосылок экономического роста.

В настоящее время нет единого определения понятия сбережений. В узком смысле – накапливаемая часть денежных средств, предназначенная для удовлетворения потребности в будущем. В экономической литературе понятия «сбережения» и «инвестиции» обычно стоят рядом: одно неизбежно предполагает другое. По нашему мнению, несмотря на схожесть понятий, между ними нельзя ставить знак тождественности. Инвестиции предполагают сбережения, но не все сбережения являются инвестициями. Лишь те сбережения становятся инвестиционным ресурсом, которые непосредственно участвуют в воспроизводственном процессе.

По мнению Дж. Кейнса сбережения и инвестиции должны быть равны между собой, поскольку каждая из них равна превышению дохода над потреблением.

Позицию Дж. Кейнса разделяют многие отечественные и зарубежные авторы, но существует также и другая точка зрения, что далеко не все сбережения становятся инвестициями.

Авторы учебника «Экономикс» – Макконел К. Р. и Брю С. Л. Рассматривают инвестиции как механизм увеличения производительных ресурсов общества. Инвестиции – затраты на производство и накопление средств производства и увеличение материальных запасов. Инвестиции могут иметь конкретизированный смысл как банковская инвестиция.

Под банковскими инвестициями понимаются как все направления размещения ресурсов коммерческого банка, и как операции по размещению денежных средств на определенный срок с целью получения дохода. В первом случае к инвестициям относят весь комплекс активных операций коммерческого банка, во втором – его срочную составляющую.

Процесс инвестирования, по мнению авторов, сужается до производственного инвестирования. При данной формулировке вложения в банковские продукты – депозиты, ценные бумаги, – не будет считаться «инвестицией», так как не произойдет увеличение производительных ресурсов общества.

При формировании портфеля банковских инвестиций кредитные организации руководствуются такими критериями как:

-

• уровень рисков;

-

• уровень прибыльности от инвестиционных вложений;

-

• особенности регулирования баланса;

-

• возможность диверсификации активов;

-

• структура ресурсов по срокам их погашения и др.

Процесс расставания с деньгами сегодня, чтобы получить большую их сумму в будущем – такое определение дают Уильям Шарп и Гордон Дж. Александер. Здесь понятия инвестиции и сбережения и вовсе идентичны.

Таким образом, попробуем сформулировать свою точку зрения насчет понятия сбережений, изучив мнения различных авторов. Сбережения населения – целенаправленное вложение свободных денежных средств, образованных превышением доходов над расходами, на определенный срок, под указанную в договоре процентную ставку, с целью получения большей прибыли в будущем.

В зависимости от того, кто выступает экономическим субъектом: население, корпорации, государство, выделяют виды сбережений. Основным поставщиком инвестиционных ресурсов для финансовых посредников являются сбережения населения или финансовые активы домашних хозяйств, напрямую влияя на деятельность организации. Вклады, ценные бумаги являются главными продуктами коммерческих банков.

Важным фактором инвестиционного развития является явное доминирование коммерческих банков. Помимо банковского присутствия на рынке инвестиционных капиталов необходимо развивать инвестиционную активность населения, которое способно участвовать в инвестиционных процессах, в том числе и через банки, вкладывая в них свои финансовые активы домашних хозяйств, для получения в дальнейшем наибольшего дохода.

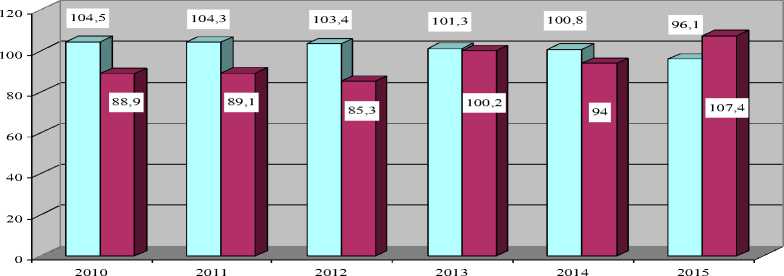

Сдерживающим фактором инвестиционной активности в современной российской экономике является достаточно низкий уровень накоплений и сбережений населения в коммерческих банках. Так по статистическим данным Банк России удельный вес накоплений и сбережений составляет порядка 10-14 %. Причиной такого положения является низкие процентные ставки по привлекаемым депозитам клиентов физических лиц. Российские Банки не готовы поднимать ставки до уровня зарубежных банков (рисунок 2).

Таким образом, сбережения населения остаются существенным источником формирования ресурсов коммерческих банков, которые можно использовать в долгосрочных инвестиционных вло-

жениях, например в качестве инвестиционных кредитов. В институциональном аспекте на текущий момент в Российской Федерации функционирует 815 кредитных учреждений. Они предоставляют на выбор своим клиентам различные виды вкладов, что помогает найти индивидуальный подход к каждому заинтересованному клиенту. Банковские депозиты направлены на сохранение и приумножение денежных средств при этом факторами, влияющими на их доходность являются:

-

• процентная ставка;

-

• возможность пополнения вклада в течение срока;

-

• капитализация процентов;

-

• страхование вклада;

-

• срок вклада;

-

• валюта вклада;

-

• возможность частичного востребования вклада без потери процентов.

Наиболее высокая процентная ставка у сберегательных сертификатов, так как они не страхуются, являются ценной бумагой на предъявителя, расторгнув раньше указанного в договоре срока, клиент теряет все проценты, тогда как по другим видам вкладов можно получить 2/3 процентной ставки, если депозит отлежал свыше 6 месяцев.

Максимальный процент имеют депозиты, не имеющие пункт пополнения и снятия в течение установленного в договоре срока. Вся линейка вкладов имеет пункт капитализации, то есть последующее начисление процентов на сумму, включающую в себя начисленный процент за предыдущий срок. Для получения максимальной прибыли, клиенту выгоднее не пользоваться начисленными процентами в течение срока. Как правило, чем выше срок размещения вклада, тем больше процентная ставка. В условиях кризиса, нестабильности экономики, изъятием лицензий у многих банков, была поднята страховая выплата депозитов в 2 раза, с 700 тыс. руб., до 1,4 млн руб., что послужило также дополнительным стимулом для инвестирования в банковский капитал. Постоянными вкладчиками банка, как правило, являются пенсионеры, во многих кредитных учреждениях созданы специальные виды вкладов для данной категории клиентов или устанавливается максимальная ставка для выбранного срока независимо от суммы вклада. Чтобы понять, что играет ключевую роль при выборе Банка, для размещения денежных средств нами был, проделал экспресс – опрос у клиентов ПАО «Сбербанк», в ходе которого были опрошены 1500 клиентов, результаты предоставлены в таблице 1.

Большая филиальная сеть, 17493 подразделения в 83 субъектах России и это число продолжает

Таблица 1

Факторы, влияющие на выбор Банка для размещения вклада

|

Кол-во Фактор |

Количество человек, чел |

Удельный вес, % |

|

Надежность |

937 |

62,5 |

|

Высокие проценты |

293 |

19,5 |

|

Выгодные условия |

212 |

14,1 |

|

Удобное расположение филиала |

58 |

3,9 |

|

Всего |

1500 |

100,0 |

расти, круглосуточный доступ к устройствам самообслуживания. Высокими процентами похвастаться ПАО «Сбербанк» не может, так как на рынке есть другие учреждения с более высокими процентными ставками, практически при тех же условиях предоставления депозита. Из результатов таблицы 1 следует, что большинство клиентов хотят быть уверены в сохранности вложенных средств и идут на более низкие проценты. Коммерческие банки являются посредниками между вкладчиками и заемщиками, обеспечивая функционирование и устойчивость платежной системы, а также оказывая существенное воздействие на спрос и предложение денежного капитала. Принимая сбережения населения, банки выполняют ряд финансовых операций.

Для успешной деятельности коммерческой банковской организации нужно качественно привлекать средства финансовых активов домашних хозяйств населения. Возможность привлекать денежные сбережения населения связана с вовлечением банков в новые для них сферы деятельности – операции с ценными бумагами, факторинговые, лизинговые и другие операции. Это повлечет за собой включение в состав банковских ресурсов не только денежных средств в национальной и иностранной валюте, но и ценных бумаг, имущества и связанных с ним имущественных прав. В зависимости от соотношения собственного и привлеченного капитала выделяют категорию показателей финансовой устойчивости. Рассмотрим основные показатели двух ведущих кредитных организаций на данный момент: ПАО «Сбербанк», ПАО «ВТБ», именно на них приходится максимальная доля привлеченных сбережений населения.

Таблица 2

Показатели финансовой устойчивости, 2016г.

|

Коэффициенты |

ПАО «Сбербанк» |

ОАО «ВТБ» |

|

Автономии |

0,080 |

0,093 |

|

Финансовой зависимости |

0,919 |

0,907 |

|

Соотношения заемных и собственных средств |

11,475 |

9,779 |

Коэффициент автономии показал, что сравниваемые коммерческие банки сильно зависимы от внешних кредитов предприятия. Оптимальное значение данного коэффициента 0,5-0,7, так как чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие.

Финансовая зависимость – отношение обязательств банка на активы, – ведущих коммерческих организаций России очевидна, 91,9% для ПАО «Сбербанк» и 90,7% для ОАО «ВТБ», тогда как реко- мендованное оптимальное значение 50%. Соотношение заемных и собственных средств тоже велико, в 11,4 раза собственных средств у ПАО «Сбербанка» меньше, в 9,8 раза – у ОАО «ВТБ».

Стабильность ресурсов банка напрямую определяет его способность размещать свои средства в наиболее доходные активы и, соответственно, получать по ним прибыль. Отсюда следует, что качественное совершенствование структуры депозитной базы должно проходить в направлении увеличения доли менее дорогостоящих инструментов – срочных депозитов, поддерживающих ликвидность баланса, при уменьшении доли дорогостоящих межбанковских кредитов и дешевых, но совершенно непредсказуемых по своему поведению во времени депозитов до востребования.

Подводя итоги, можно с уверенностью сказать, что именно вклады финансовых активов домашних хозяйств населения – главный источник пассива коммерческих банков. Сбережения и кредиты населения необходимо рассматривать вместе. Так как без привлечения первых, невозможно осуществление других. Ставка кредита всегда будет выше ставки вклада, так как эта разница и есть главный доход коммерческих банков.

Список литературы Финансовые активы домашних хозяйств как источник формирования инвестиционных ресурсов коммерческих банков

- Кейнс Дж. Общая теория занятости, процента и денег/Дж. Кейнс//Антология экономической классики. -М.: ИНФРА-М, 1993. -697 с.

- Геронин Никита Николаевич. Финансы домашних хозяйств в развитии инвестиционного процесса в России: Дис.. канд. экон. наук: 08.00.10: Москва, 2004 184 с. РГБ ОД, 61:04-8/3162

- Макконнелл К., Брю С. Экономика: принципы, проблемы и политика. -Инфра-М, 1999.

- Ольховик Н.М. Сбережения населения как основной источник ресурсов банковской системы России//Интеллект, инновации, инвестиции. -2011

- Ушаков Д. Д. О банковских вкладах для физических лиц//Финансы и налоговая политика. -2013. -№3.

- Ермоленко О.М. Макроэкономические индикаторы устойчивости их роль в развитии банковской системы России//Сборник научных статей Социально-экономический ежегодник. -Краснодар: Изд-во ЮИМ, 2015. -158с.

- Мокропуло А.А. Банковское кредитование как фактор реализации политики импортозамещения//Экономика и предпринимательство. -2016. -№ 5 (70). -С. 1030-1032.

- Обзор рынка вкладов физических лиц за 2015г. http://asv.org.ru/

- Куракулова Н.В. Сбережения населения России как источник банковских ресурсов//Современные научные исследования и инновации. -2014. -№ 10. . URL: http://web. snauka.ru

- Строгонова Е.И. Развитие пространственной организации страны и формирование ее территориальной социально-экономической политики//Новая наука: Современное состояние и пути развития. -2015. -№ 4-1. -С.215-220.

- Информационно-аналитические материалы. . URL: http://cbr.ruanalytics/