Хеджирование рисков с использованием производных финансовых инструментов

Автор: Афендикова Е.Ю., Маляр В.И.

Журнал: Вестник экономики, управления и права @vestnik-urep

Рубрика: Экономика

Статья в выпуске: 4 (57), 2021 года.

Бесплатный доступ

С целью уменьшения финансовых рисков компаниями и кредитными организациями используются операции хеджирования. Статья посвящена изучению основных особенностей хеджирования финансовых рисков при помощи производных финансовых инструментов. На основании статистических данных дается представление о специфике работы деривативов в Российской Федерации. При этом следует отметить, что на территории России операции с производными финансовыми инструментами не получили особого распространения. В российском законодательстве, таким образом, отсутствуют терминологические определения относительно деятельности, связанной с деривативами, также не разработан четкий механизм контроля за работой с данными инструментами. По этой причине многие юридические лица не рискуют заниматься подобным родом деятельности, из-за чего наблюдается недостаток квалифицированных и опытных специалистов. Все это согласно статистике спровоцировало отставание российского рынка деривативов от показателей развитых стран, имеющих значительный удельный вес в конъюнктуре мирового рынка. Однако именно процесс хеджирования рисков с помощью производных финансовых инструментов является крайне важным для должного развития финансового рынка государств, участвующих на мировом рынке товаров и услуг, а потому большинству стран необходимо изучать специфику данного процесса и развивать законодательную базу, способствующую помочь многим предприятиям, которые желают минимизировать рискованность своей деятельности.

Производные финансовые инструменты, деривативы, хеджирование, фьючерсы, форварды, опционы, свопы

Короткий адрес: https://sciup.org/142230627

IDR: 142230627 | УДК: 338.12.017

Текст научной статьи Хеджирование рисков с использованием производных финансовых инструментов

Постановка проблемы

Процесс хеджирования рисков является приоритетным направлением развития финансовой деятельности хозяйствующих субъектов, которые осуществляют операции на международных рынках товаров и услуг, финансовых рынках. Современное состояние развития мировой экономики характеризуется повышенной нестабильностью. Колебание цен, неустойчивость процентных ставок и валютных курсов приводят к возникновению кризисных явлений и влияют на финансовые рынки. В ответ на эти процессы в зарубежной экономической практике былисозданы рынки производных финансовых инструментов.

Торговля этими инструментами выполняет функции интеграции региональных рынков капитала, помогая участникам экономики уменьшать существующие риски и таким образом сосредотачиваться на дальнейшем развитии международных торго- вых, а также валютно-финансовых отношений, сделать международное движение капитала менее рискованным и более сбалансированным.

Анализ последних исследований и публикаций

Научными исследованиями в сфере финансовых рисков и методов их минимизации занимались С.М. Авдошин, Е.Ю. Песоцкая [1], М.В. Куклин [2], Т.В. Полтева, Е.С. Лукьянова [3], Т.Ю. Сафонова [4] и др.

Актуальность

Исходя из того, что для современной экономической среды характерным является влияние факторов неопределенности на финансово-хозяйственную деятельность всех участников рыночных процессов, существует объективная необходимость исследования функциональной роли производных финансовых инструментов как инструментов хеджирования, поскольку это один из активных методов управления риском.

Цель статьи состоит в исследовании сущности финансовых рисков и способов их минимизации при помощи хеджирования производными финансовыми инструментами.

Изложение основного материала исследования

Финансовый риск - это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом.

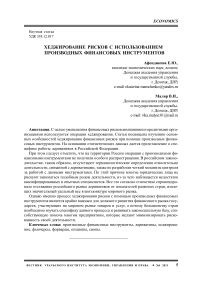

В Международных стандартах финансовой отчетности(МСФО) выделяют группы рисков, представленные на рисунке 11.

Чтобы минимизировать негативные последствия описанных рисков, применяются операции хеджирования. Хеджирование - это система заключения срочных сделок и контрактов, связанная со страхованием рисков, возникающих при изменении курсов валют, цен товаров и процентных ставок [1].

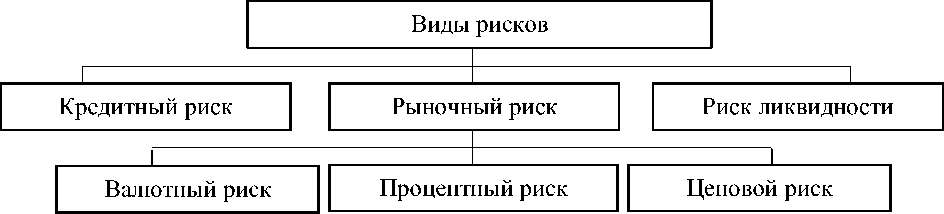

При долгосрочном планировании в условиях экономической неопределенности возникает необходимость обеспечения финансовой устойчивости предприятия. Чтобы уменьшить риск увеличения цены на актив, от которого зависит успех деятельности предприятия, применяются производные финансовые инструменты - деривативы. Они являются основными инструментами хеджирования (рис. 2).

Сегодня мировая статистика развитых стран показывает, что хеджирование деривативами используют порядка 55% всех фирм.

Дериватив - это стандартизированный инструмент, стоимость которого происходит от стоимости базового актива, положенного в его основу, и с помощью которого осуществляются операции обмена, покупки, продажи, эмиссии этого актива с обязательной фиксацией всех условий проведения операции в будущем с целью хеджирования финансовых рисков, либо получение дохода от разницы в ценах.

Схема хеджирования деривативами на примере своп-контракта показана на рисунке 3.

Рисунок 1. Виды рисков

Рисунок 2. Инструменты хеджирования

Привлеченный валютный кредит по плавающей процентной ставке

Риски:

- валютный

- процентный

Обязательства:

- возврат кредита (рублевый эквивалент зависит от изменения валютного курса) - выплата процентов (рублевый эквивалент зависит от изменения валютного курса и значения плавающей

Компенсация

КОМПАНИЯ

Обязательства

Требования

Своп

Фиксированные выплаты в рублях, рассчитанные от номинала по фиксированной процентной ставке. Номинал переводится в рубли по фиксированному курсу м

Фиксирован ный курс

- получение суммы в валюте, достаточной для погашения основного долга по кредиту - получение суммы в валюте для погашения процентных платежей, рассчитываемых от номинала по текущему значению плавающей процентной ставки

Операции с производными финансовыми инструментами проводятся на биржевом и внебиржевом рынках, вопросы регулирования которых в Российской Федерации контролируются Федеральным законом «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г.2.

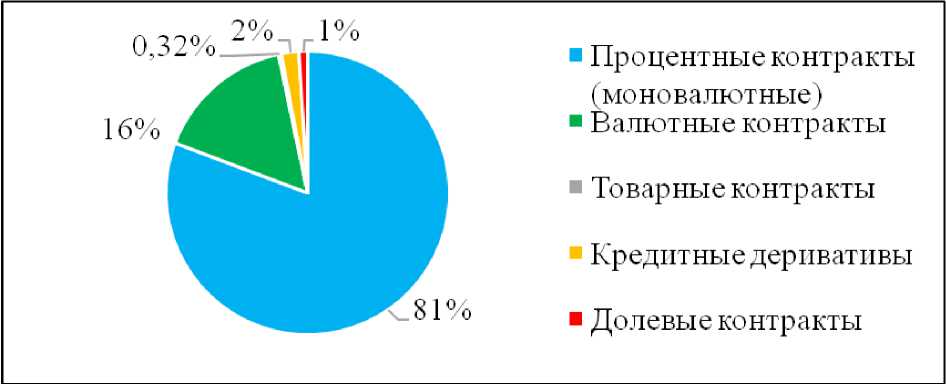

Внебиржевой рынок деривативов представлен форвардами, опционами и свопами. Как менее профессиональный и практически общедоступный, он способен обеспечить прямое участие многих мелких и средних инвесторов в торговле производными финансовыми инструментами, в результате чего рынок становится менее спекулятивным и более устойчивым. С точки зрения удобства заключения сделок и проведения расчетов между участниками рынка, качественно организованный внебиржевой рынок не уступает биржевому. Структура рынка внебиржевых деривативов представлена на рисунке 4.

Таким образом, на иллюстрации преобладают процентные (моновалютные) контракты в объеме 81%. Для финансового сектора России именно процентные деривативы имеютособое значение, так как они способствуют формированию длинных рублевых денег по приемлемой цене. Однако волатильность курсов российской валюты и инфляционные колебания значительно сказываются на развитии российского рынка. Операции с моновалютными контрактами являются особенно рисковыми, так как финансовые компании, выдавая кредиты по плавающей ставке, перекладывают процентный риск на заемщика, что впоследствии может трансформироваться и в кредитный риск. Как следствие, процесс внедрения данного вида контрактов на биржевой рынок замедляется, и операции с процентными деривативами чаще проводятся вне биржи.

На организованном биржевом рынке производных финансовых инструментов функционируют фьючерс и опцион. Их преимуществом является наличие развитой системы гарантирования выполнения обязательств. В России одним из элементов гарантийной системы является использование Центрального контрагента. Он выступает покупателем в отношении каждого продавца и продавцом в отношении каждого покупателя по каждой сделке, заключаемой на рынке. Эта технология обеспечивает анонимность торгов, позволяет упростить процедуры финансового мониторинга, а также позволяет заключать контрак-

Рисунок 4. Общая структура рынка внебиржевых производных финансовых инструментов

ты между клиентами одного брокера. Для срочного рынка ее значение даже больше. Центральный контрагент берет на себя риск невыполнения обязательств, выступая противоположной стороной по каждому из контрактов. Именно на него (та биржа, которая осуществляет клиринг) возлагаются функции по риск-менеджменту. Структура российского биржевого рынка, по данным Московской биржи, представлена в таблице 1 и на рисунке 53.

За прошедшие пять лет, как видно из таблицы, ситуация на рынке была нестабиль- ной. Следует отметить сильный разрыв в объемах торгов между фьючерсными и опционными контрактами: так, в 2019 г. абсолютные показатели составили 77 376 млрд руб. и 4 994 млрд руб. соответственно. Рост стоимости операций с фьючерсом до 2016 г. сменяется падением почти на 30% по состоянию на 2019 г. Спрос на опционы начал снижаться с 2018 г. и уменьшился более чем на 23%. Однако стоит учесть, что на этот период пришлись глобальный экономический кризис и нарастающая геополитическая напряженность,

Таблица 1. Структура торгов на рынке деривативов, по данным Московской биржи, млрд. руб.

|

Год Инструмент |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Фьючерсы, в т.ч. |

90 231 |

109 489 |

77 624 |

82 397 |

77 376 |

|

валютные |

62 478 |

64 561 |

39 460 |

37 868 |

28 996 |

|

процентные |

25 |

27 |

17 |

10 |

12 |

|

фондовые |

3 054 |

3 529 |

3 383 |

4 439 |

4 345 |

|

индексные |

20 291 |

26 138 |

18 486 |

19 161 |

16 504 |

|

товарные |

4 383 |

15 234 |

16 278 |

20 918 |

27 519 |

|

Опционы, в т.ч. |

3 482 |

5 782 |

6 873 |

6 866 |

4 994 |

|

валютные |

1 412 |

2 119 |

2 184 |

2 047 |

1 478 |

|

фондовые |

60 |

87 |

35 |

25 |

51 |

|

индексные |

2 002 |

3 434 |

4 440 |

4 438 |

3 107 |

|

товарные |

7 |

142 |

213 |

356 |

358 |

|

Фьючерсы |

Опционы 3 58' |

|

27 519; 28 996; |

7% 1 478- |

|

36% 37% |

30% |

|

валютные процентные фондовые индексные товарные W12; 0% |

X 51; 1% |

|

16 504. J 4 345- |

3 107; |

|

21 % 6%’ |

62% |

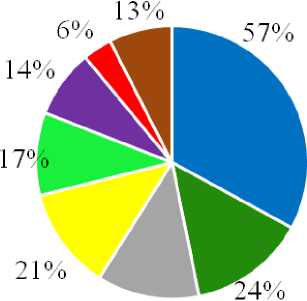

Рисунок 5. Структура биржевого рынка деривативов в России в 2019 г., млрд руб.

повлекшие ухудшение макроэкономической конъюнктуры и соответствующие потрясения финансового рынка.

Исходя из структуры диаграмм, на фьючерсном сегменте российского рынка валютные контракты являются наиболее популярными, при этом доля по количеству товарных фьючерсов в 2019 году уступает всего на 1%, что может свидетельствовать о наличии на рынке большого количества сделок на сравнительно небольшие суммы. Высокая популярность валютных фьючерсов объясняется их удобством как для спекулятивных операций, так и для актуального в условиях экономики России хеджирования валютных рисков. Индексные контракты занимают третью позицию в общей структуре фьючерсов.

Лидером опционного сегмента в течение длительного периода были и остаются индексные инструменты, удельный вес которых составляет 62%.

Сравнивая показатели биржевого и внебиржевого рынков, заметна разница между проводимыми операциями. Так, на внебиржевом рынке преобладают производные финансовые контракты, операции с которыми практически не осуществляются на бирже, и наоборот. Как показывает практика, более рисковые сделки проводятся вне бир- жи, так данный вид рынка не регулируется организатором.

Таким образом, следует рассмотреть таблицу 2, иллюстрирующую показатели валютного рынка.

Объем торгов на валютном рынке в 2019 г. составил 308 274 млрд руб., что меньше на 11% предыдущего периода. На операции спот (конверсионные операции) пришлось 67 370 млрд руб., на сделки своп (операции кредитования под залог валюты) -240 904 млрд руб.

Наибольшим спросом пользуются контракты на пару доллар США - российский рубль, в 2019 г. доля сделок по этой паре сократилась с 80% до 79%, по паре евро российский рубль осталась на уровне 17%. На-остальные валюты пришлось 4%. При этом динамика курсов очень циклична, из-за чего официальная российская валюта практически обесценена, однако многие компании недооценивают значимость валютного риска и необходимость управления им. Изучая этот вопрос, аудиторская фирма KPMG провела исследование и разработала статистику наиболее часто применяемых методов управления валютным риском в России (рис.6)4.

Наблюдается, что большая часть компаний применяли естественное хеджирование, которое заключается в балансировании

Таблица 2. Состав торгов на валютном рынке РФ, млрд руб.

|

2016 |

2017 |

2018 |

2019 |

|

|

Объемы торгов на валютном рынке, млрд руб. |

329 954 |

347 671 |

348 368 |

308 274 |

|

Спот |

107 169 |

78 380 |

86 682 |

67 370 |

|

Своп и форварды |

222 785 |

269 291 |

261 686 |

240 904 |

|

Валютные пары, млрд руб. |

||||

|

Доллар США – российский рубль |

278 334 |

285 962 |

277 751 |

242 627 |

|

Евро – российский рубль |

43 065 |

48 231 |

59 243 |

51 571 |

|

Евро – доллар США |

7 669 |

12 869 |

10 084 |

13 349 |

|

Китайский юань – российский рубль |

776 |

492 |

1 081 |

551 |

|

Прочие |

110 |

117 |

209 |

176 |

4 Сайт аудиторской компании KPMG [Электронный ресурс]. Режим доступа: (дата обращения: 07.12.2020).

валютной структуры активов и пассивов, а также входящих и исходящих денежных потоков предприятий. Данные итоги свидетельствуют, что популярность использования производных финансовых инструментов российскими компании невысока. Методика управления рисками устаревшая и не отвечает современным стандартам мировой экономики, хеджирование практически не используется.

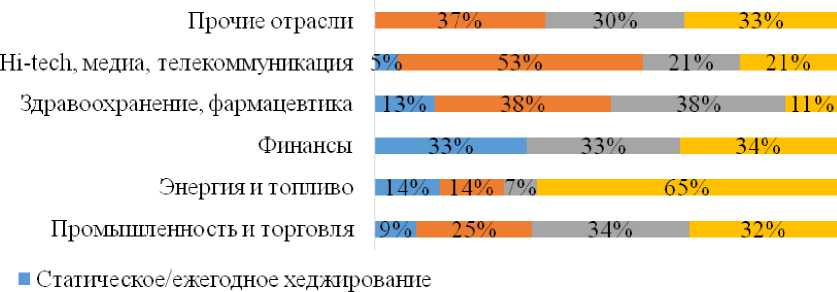

На рисунке 7 показана статистика самых распространенных мировых стратегий хеджирования валютных рисков при помощи производных финансовых инструментов в зависимости от отраслей, в которых действуют предприятия.

Подход к определению стратегии хеджирования существенно различен в зависимости от отрасли функционирования предприятия. Хеджирование adhoc является самым

-

■ Баланс валютной структуры входящих и исходящих потоков денежных средств

-

■ Баланс валютной структуры активов и пассивов

-

■ Установка и контроль за лимитами открытых валютных позиций

Создание резервов

-

■ Валютно-обменные операции с продлением срока платежа

-

■ Внебиржевые деривативы

-

■ Биржевые деривативы

-

■ Прочее

Рисунок 6. Методы управления валютными рисками, применяемые российскими фирмами

-

■ Динамическое хеджирование на регулярной основе (ежемесячно, поквартально и

- Т.д.)

Динамическое хеджирование в размере увеличения риска

Хеджирование ad hoc (ситуационное)

Рисунок 7. Наиболее распространенные стратегии хеджирования валютных рисков с использованием деривативов распространенным и используется во всех видах деятельности, однако с особым преимуществом в топливных и энергетических организациях, причиной чему может быть нестабильность цен на ресурсы и колебания валютных курсов. Финансовые компании используют представленные подходы равнозначно, за исключением статического хеджирования, которое является для них неуместным. Также отдают предпочтение хеджированию на регулярной основе и динамическому хеджированию в размере увеличения риска. Статическое хеджирование используют в среднем всего около 8% компаний.

Исходя из всего вышеописанного, заметно, что российские предприятия малоактивно функционируют на рынке производных финансовых инструментов и с особой осторожностью применяют операции хеджирования для минимизации и нейтрализации негативных последствий финансовых рисков. Причинами существующей обстановки являются:

-

1. Несовершенство законодательной базы, сопровождающееся отсутствием четких трактовок, и трудности заполнения финансовой отчетности о произведенных сделках на рынке производных финансовых инструментов.

-

2. Для многих предприятий стоимость юридического сопровождения операций по хеджированию финансовых рисков соразмерна с возможностью получения убытков.

-

3. Несовершенство инфраструктуры рынка, причиной чему является ограниченность перечня инструментов как на биржевом, так и на внебиржевом рынках.

-

4. Низкая способность разрабатывать планы по хеджированию на долгосрочный период из-за волатильности российского валютного рынка [2].

Таким образом, развитие рынка деривативов в России на сегодняшний день в полной мере не соответствует мировым стандартам экономики. Для обеспечения более эффективного экономического роста следует обратить внимание на проблемы финан- сового рынка и разработать действенный план их преодоления.

В первую очередь следует начать с пересмотра существующего законодательства и внести корректировки, которые позволят более эффективно регулировать рынок производных финансовых инструментов. Многие компании отказываются от применения деривативов из-за непонимания механизма их работы, трудностей в оценке начального и остаточного риска, а также результатов хеджирования [3].

Учитывая рост интереса участников торгов к производным финансовым инструментам для хеджирования рисков, необходимо рассмотреть возможность создания новых деривативов. Вновь созданный инструмент, способный удовлетворять условиям срочности, производности и возможности преждевременной оплаты части стоимости актива, подойдет для осуществления операций хеджирования.

Привлечение иностранных участников на российский рынок производных финансовых инструментов позволит снизить риск ликвидности и уменьшить стоимость операций с данными инструментами [4].

Колебания валютных курсов являются основной причиной распространения валютного риска, для борьбы с которым можно применить зарубежный опыт использования стратегий хеджирования производными финансовыми инструментами.

Выводы

Таким образом, метод хеджирования с помощью производных финансовых инструментов в России не получил широкого применения из-за отсутствия в действующем законодательстве единой общепринятой терминологии относительно срочной торговли и определенных принципов и процедур осуществления операций с деривативами. Отсутствуют также механизмы регулирования многих ключевых моментов функционирования срочного рынка, в частности четко не прописаны вопросы клиринга по срочным сделкам, эмиссии контрактов и гарантирования сделок, недоста- точно освещены вопросы бухгалтерского и налогового учета срочных операций и ряд других вопросов. Также сказывается недостаток опыта и знаний сотрудников относительно операций на срочном рынке, од- нако некоторые компании все же используют деривативы, минимизируя представленные перед ними риски, улучшая эффективность работы предприятия и избегая тем самым возможности появления убытков.

Список литературы Хеджирование рисков с использованием производных финансовых инструментов

- Авдошин, С.М. Информатизация бизнеса. Управление рисками / С.М. Авдошин, Е.Ю. Песоцкая. М.: ДМК Пресс, 2017. 176 c.

- Куклин, М.В. Производные финансовые инструменты как способ хеджирования рисков предприятия / М.В. Куклин // Международный научно-практический интернет-журнал ПРО-Экономика. 2019. №1. С. 30-39.

- Полтева, Т.В. Практика применения деривативов как инструмента хеджирования рисков / Т.В. Полтева, Е.С. Лукьянова. Режим доступа: https://cyberleninka.ru /(дата обращения: 08.12.2020).

- Сафонова, Т.Ю. Операции c производными финансовыми инструментами. Учет, налоги, правовое регулирование / Т.Ю. Сафонова; Альпина Паблишер. М., 2017. 507 c.