Инновационные инструменты прогнозирования оценки финансового состояния предприятия (часть 2)

Автор: Кувшинов Михаил сергеевиЧ.

Рубрика: Управление инвестициями и инновационной деятельностью

Статья в выпуске: 1 т.7, 2013 года.

Бесплатный доступ

Статья является продолжением предыдущей публикации и посвящена вопросам выбора и реализации инструментов прогнозирования оценки финансового состояния предприятия. Описана методика реализации листов электронной книги, позволяющая создать базу расчета экономических показателей для последующего расчета рейтинговой оценки инвестиционного климата предприятий. Приведены примеры реализации инновационных инструментов.

Предприятие, финансовое состояние, прогнозирование, оценка, инновационные инструменты

Короткий адрес: https://sciup.org/147155908

IDR: 147155908 | УДК: 658.15

Текст научной статьи Инновационные инструменты прогнозирования оценки финансового состояния предприятия (часть 2)

В предыдущей части публикации [1] были описаны методические подходы к формированию информационно-аналитической системы для прогнозирования финансового состояния предприятия на основе расчета интегральных рейтинговых оценок. При этом исходными предпосылками были учет действия всех факторов и величин показателей, имеющих существенное значение для заинтересованных лиц с возможностями их расчета массовым пользователем [2]. С учетом использования только достоверных источников данных о финансовом состоянии предприятия или его прогнозируемых изменениях, доступных для любого участника рынка, была обоснованно выбрана обязательная внешняя финансовая отчетность и внутренний документ – учетная политика для целей финансового учета и для целей налогообложения. Принимая во внимание масштабный фактор деятельности предприятий, разнонаправленность влияния отдельных показателей деятельности на итоговую интегральную оценку и различное количество показателей внешней и внутренней сред, а также наиболее критичных экономических показателей для отдельных предприятий в [1] была предложена формула, учитывающая все указанные элементы в едином выражении расчета общей оценки инвестиционного климата предприятия. В целях реализации использования экономикоматематической модели был обоснован выбор рабочего инструмента в виде оболочки MS EXCEL и специальной схемы обработки потоков экономической информации. Указанная схема позволяет сопоставить между собой по экономическим показателям и итоговой рейтинговой оценке все выбранные или назначенные значения одного параметра вариативных элементов институциональной среды предприятия (ВЭИС) и представлять их в наглядном графическом виде в динамике развития предприятия во времени с установленной периодичностью. При этом выполняется последовательное преобразование исходных данных в итоговые рейтинговые оценки по схеме преобразования матриц:

[Финансовый Показатель Отчетности – Период] → → [Экономический Показатель – Период] →

→ [Период – [Экономический Показатель – Вариант Значения Параметра]] →

→ [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]].

В первой части статьи [1] были описаны первые три преобразования для исходного варианта моделирования влияния вариантов начисления амортизации основных средств для целей финансового учета и целей налогообложения при равных сроках полезного использования по 5 лет и линейной амортизации в каждом случае (Л5Л5 в обозначениях [1]). Вариантом значения параметра в дальнейшем будет рассматриваться именно вариативность способов и методов амортизации основных средств.

Прямыми следствиями изменения способа начисления амортизации основных средств по сравнению с линейным на варианты ускоренной амортизации являются изменение остаточной стоимости основных средств, себестоимости продукции, и появления отложенных налоговых активов (ОНА) в составе основных фондов и отложенных налоговых обязательств (ОНО) в составе долгосрочных обязательств. Указанные изменения сказываются на зависимые от этого стоимость основных фондов и всех активов, величину чистой прибыли, долгосрочных обязательств и величину собственных источников капитала в части нераспределенной прибыли [2].

Отражение отложенных налоговых обязательств (ОНО) текущего периода при расчетах по налогу на прибыль в процессе расчета чистой прибыли появляется при превышении амортизации в системе налогообложения над амортизацией в системе учета и выражается в увеличении долгосрочных обязательств и в уменьшении величины краткосрочных обязательств. Учет ОНО предыдущих периодов при уплате налога на прибыль выражается в уменьшении и в увеличении. При этом баланс не изменяется.

Исчисление отложенных налоговых активов (ОНА) текущего периода при расчетах по налогу на прибыль в процессе расчета чистой прибыли появляется при превышении амортизации в системе учета над амортизацией в системе налогообложения и выражается в увеличении величины основных фондов и в увеличении зависимых величин всех активов, величины краткосрочных обязательств и общей суммы источников капитала. Погашение ОНА предыдущих периодов при уплате налога на прибыль выражается в уменьшении величин основных фондов, активов, краткосрочных обязательств и суммы капитала и резервов. Следует отметить, что величина ОНА составляет часть разности начисленных величин амортизаций, а разность исчисленных и погашенных величин ОНА зависит от момента исчисления и погашения.

При равных сроках полезного использования основных средств, в том числе для систем учета и налогообложения, выбор ускоренных способов начисления амортизации в учете по сравнению с линейным способом и выбор линейного метода начисления амортизации для налогообложения, приводит к отражению меньшей остаточной стоимости основных средств. Кроме этого выполняется исчисление ОНА в текущих периодах и погашение ОНА за предыдущие периоды.

Аналогично, при равных сроках полезного использования основных средств, в том числе для систем учета и налогообложения, выбор ускоренных способов начисления амортизации в учете по сравнению с линейным способом и выбор нелинейного метода начисления амортизации для налогообложения приводит, в основном, к отражению меньшей остаточной стоимости основных средств, что находит выражение в уменьшении показателей стоимости основных фондов, величины всех активов и чистой прибыли, а также величины собственных источников капитала.

Подобным образом при равных сроках полезного использования основных средств, в том числе для систем учета и налогообложения, выбор линейного способа начисления амортизации в учете и выбор нелинейного метода начисления амортизации для налогообложения, приводит к отражению ОНО в текущих периодах и учету ОНО за предыдущие периоды. В случае превышения учтенных сумм ОНО за прошлые периоды над суммами ОНО, отраженными в текущем периоде, направление изменения тех же показателей будет противоположным.

Отличия других листов книги электронной модели при отклонениях вариантов амортизации в различных системах учета друг от друга от базовой модели Л5Л5 формируются ее копированием и редактированием.

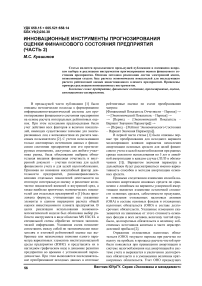

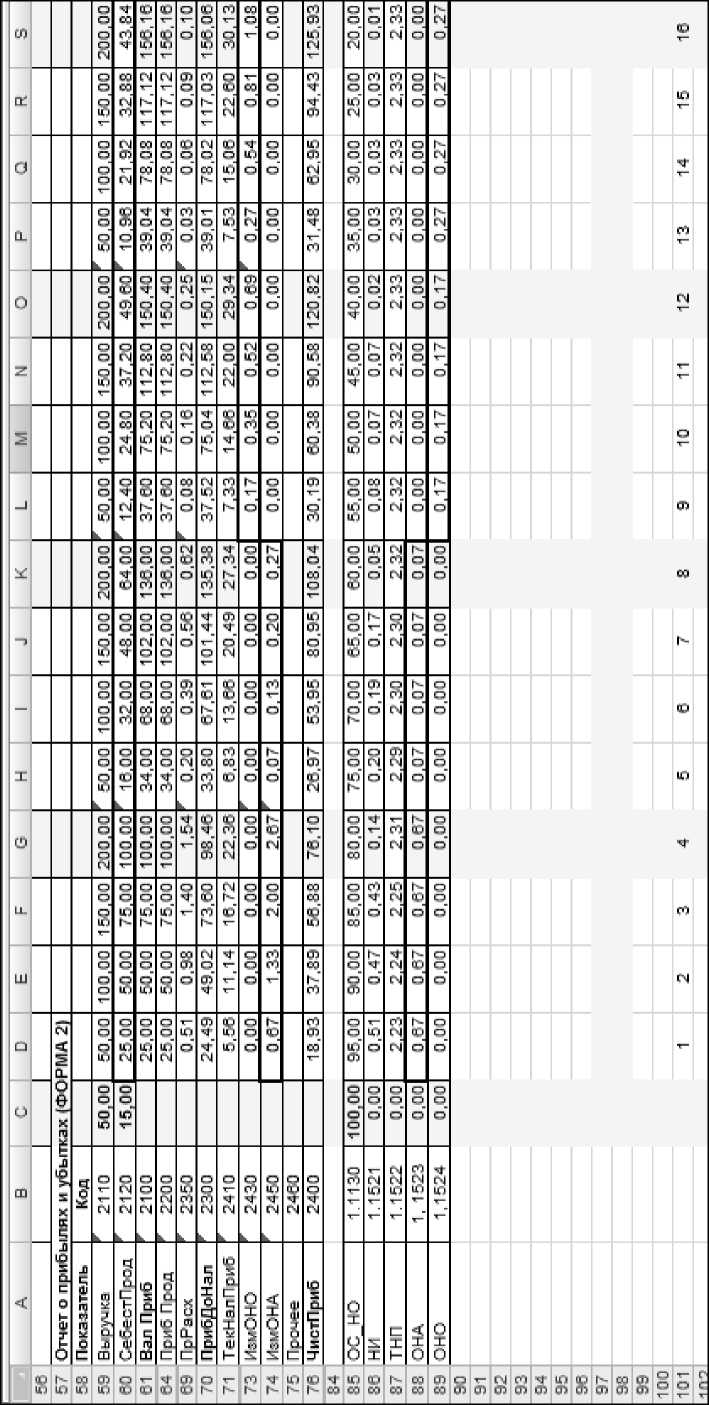

Лист книги Л5Н5 получен копированием из листа Л5Л5 с последующим редактированием содержимого ячеек, которые касаются нелинейного метода начисления амортизации в налоговом учете. На рис. 1 и 2 показаны изменения относительно листа Л5Н5. При этом наиболее существенные источники изменений – ОС_НО, ОНА и ОНО – выделены рамкой. Изменения в матрице [Экономический Показатель – Период] наследуют изменения численных значений в матрице [Финансовый Показатель – Период] и отдельно не показаны. Поскольку в целом структура и содержание листа книги Л5Л5 было последовательно и подробно уже описано, то далее будут показываться только отличия в функциональной последовательности причин возникновения и их последствий.

В связи с появлением ОНА и ОНО введены дополнительные строки 88 и 89 соответственно для отражения временных налоговых разниц, определенных на конец каждого квартала. В строках 73 и 74 отчета о прибылях и убытках отражаются накопленные в течение текущего года величины. Источником отклонений является нелинейный порядок начисления амортизации для налогообложения в строке 85.

Для ячейки D85 выражение расчета остаточной стоимости основных средств при нелинейной амортизации будет иметь следующий вид:

[D85] = $C85*(1–0,01*$B2)^(3*D3). (1)

В ячейке B2 введена фиксировано норма амортизации в соответствии с Налоговым кодексом РФ для срока полезного использования 5 лет.

Наличие отклонений величин остаточной стоимости основных средств и связанных с этим величин амортизации в строках 15 и 85 формирует величины ОНА в строках 18, 74 и 88 и величины ОНО в строках 43, 73 и 89.

Величины ОНА за текущий квартал определяются выражениями:

[K18] =0,2*(J15–K15–J85+K85)/3, (2) где 0,2 – ставка налога на прибыль 20%.

Выражение (2) для ОНА справедливо в диапазоне столбцов от K до W. В диапазоне столбцов от D до I величина результата будет иметь отрицательное значение, что соответствует формированию ОНО. В строке 74 временные налоговые разницы отражаются накопительным итогом в рамках текущего года.

Появление временных налоговых разниц изменяет выражение для расчетов величин текущих налогов на прибыль, остающихся на конец квартала. Так, для 1-го квартала с учетом имеющихся ОНО выражение будет иметь вид:

[D43] =0,2*(C85–D85–C15+D15)/3. (3)

Появление временных налоговых разниц изменяет выражение для расчетов величин нераспределенной прибыли.

Начиная со второго квартала первого года выражение имеет вид:

[E39] = $C59–$C60–E86–0,2*($C59–$C60–E86)+

+ D39–0,2*(D15–E15–D85+E85)/3, (4) где последнее слагаемое отражает ОНО.

Для первого квартала выражение подобно, но с учетом того, что на начало первого квартала нераспределенной прибыли не было.

Величина налогов и сборов, отражаемая в строке 126, теперь учитывает имеющиеся ОНА и ОНО и имеет вид, распространяемый на весь диапазон:

[D49] =D86+D87+D88–D89. (5)

В остальных моментах лист Л5Н5 повторяет лист Л5Л5. Создание единого универсального алгоритма обработки с вводом параметров и их последующим учетом в выражениях формул привело бы к существенному и необоснованно неоправданному усложнению выражений формул. Поэтому копирование с минимально необходимым редактированием принято для дальнейшей работы как наиболее рациональный вариант реализации алгоритмов работы, показанных на рис. 1 в первой части работы [1].

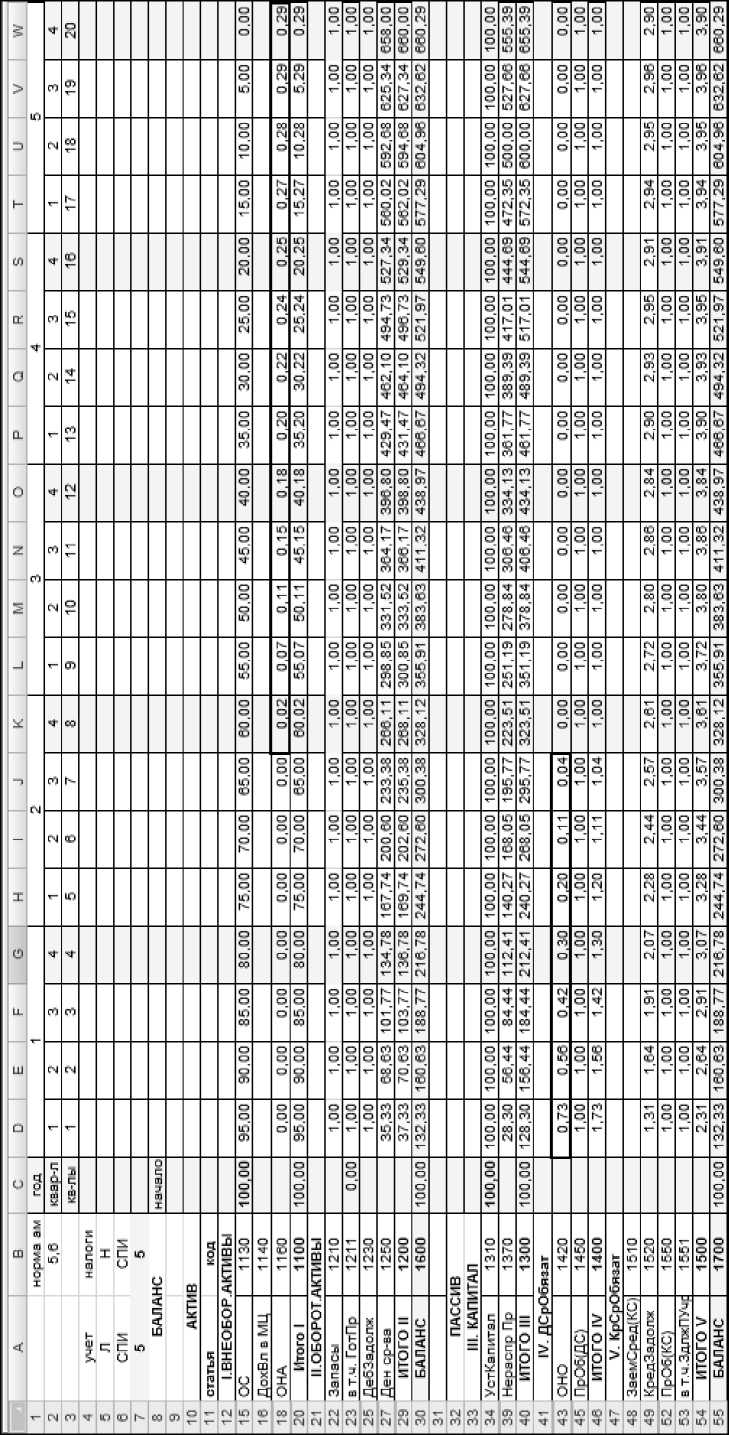

Лист книги У5Л5 получен копированием из листа Л5Л5 с учетом возникновения отклонений из-за временных налоговых разниц, показанных на листе Л5Н5. В соответствии с вариантом ускоренной амортизации принят коэффициент ускорения, равный 3. На рис. 3 4 показаны фрагменты матрицы [Финансовый Показатель – Период] для листа книги У5Л5.

При этом наиболее существенные источники изменений – остаточная стоимость основных средств ОС, ОНА, ОНО и себестоимость реализованной продукции – выделены рамкой. Изменения в матрице [Экономический Показатель – Период] наследуют изменения численных значений в матрице [Финансовый Показатель – Период] и отдельно не показаны. Поскольку в целом структура и содержание листа книги Л5Н5, отражающего возникновение временных налоговых разниц, было последовательно и подробно уже описано, то далее будут показываться только отличия в функциональной последовательности причин возникновения и их последствий.

В связи с появлением ускоренной амортизации основных средств в финансовом учете изменяется величина остаточной стоимости основных средств и себестоимости реализованной продукции по сравнению с базовым вариантом, принятом в начальных допущениях. Так, остаточная стоимость определяется выражением:

[D15] =$C15*(1–D2*$A3/(4*$A7))*

*(1–$A3/$A7)^($D1–1), (6) в котором учтен коэффициент ускорения.

При расчете себестоимости реализованной продукции за 1-й год деятельности используются выражения:

D[60] = 10+(C15–D15) (7)

E[60] = 10+(D15–E15)+D60, (8)

распространяемые на ячейки первого и последующих кварталов в последующих периодах деятельности.

Для расчета себестоимости с учетом зависимости от ускоренной амортизации принято ее увеличение на величину прироста суммы амортизации.

Остальные изменения связаны с указанными отклонениями величин амортизации и следующими из этого отклонениями себестоимости продукции и формируемыми временными налоговыми разницами.

Так, нераспределенная прибыль вычисляется по зависимости, «распространяемой» на весь временной диапазон.

[D39] = $C59–$C60–D86–0,2*($C59–

–$C60–D86)–0,2*(C15–D15–C85+D85)/3. (9)

Лист книги У5Н5 в соответствии с принятой методикой получен копированием из листа У5Л5 с учетом возникновения отклонений из-за временных налоговых разниц, показанных на листе Л5Н5.

Лист книги С5Л5 в соответствии с принятой методикой получен копированием из листа У5Л5 с учетом возникновения отклонений из-за временных налоговых разниц, формируемых из-за ускоренного способа начисления амортизации основных средств по сумме чисел лет срока полезного использования основных средств. Для расчета величины остаточной стоимости основных средств с использованием способа суммы чисел лет в строке 15 используется выражение:

[D15] = $C15*(1–($A7–$D1/2+1)*($D1–

–1)/СУММ($D1:$T1)–

–D2*($A7–$D1+1)/(4*СУММ($D1:$T1))), (10) где СУММ($D1:$T1) соответствует сумме чисел лет срока полезного использования основных средств.

Для расчета себестоимости с учетом зависимости от ускоренной амортизации применяются выражения (7) и (8) приведения ее величины до начального допущения в 15 условных единиц за квартал при линейной амортизации. Остальные элементы листа С5Л5 повторяют предыдущие листы.

Аналогично, лист книги С5Н5 получен копированием из листа С5Л5 с заменой в части амортизации для налогового учета выражений на выражения, взятые, например, из У5Н5.

Таким образом, после формирования всех листов книги Л5Л5, Л5Н5, У5Л5, У5Н5, С5Л5 и С5Н5 подготовлены условия для формирования двух групп матриц.

Первую группу матриц образуют матрицы зависимости существенных для пользователя экономических показателей деятельности предприятия по 20 кварталам (5 годам) и всем сочетаниям вариантов амортизации основных средств в финансовом и налоговом учетах при равенстве сроков полезного использования по 5 лет.

Во вторую группу матриц входят рейтинги экономического состояния предприятий по тем же 5 годам деятельности и вариантам значений амортизации основных средств при равенстве сроков полезного использования по 5 лет в трехмерной матрице [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]], являющаяся основой для формирования матрицы итоговой рейтинговой оценки предприятий. Следует заметить, что расчет существенных экономических показателей является составной частью расчета рейтинга экономического состояния предприятия, но первичный учет этих показателей может оказаться решающим для пользователя.

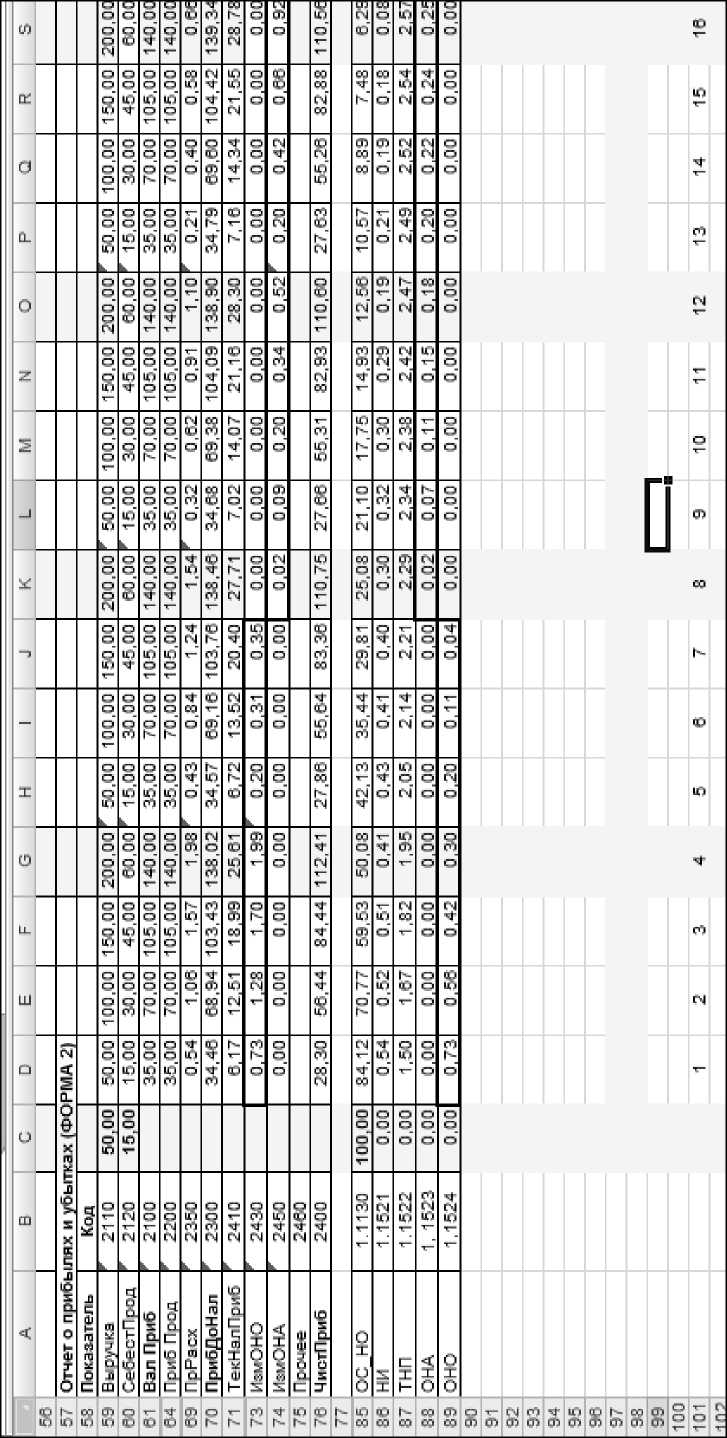

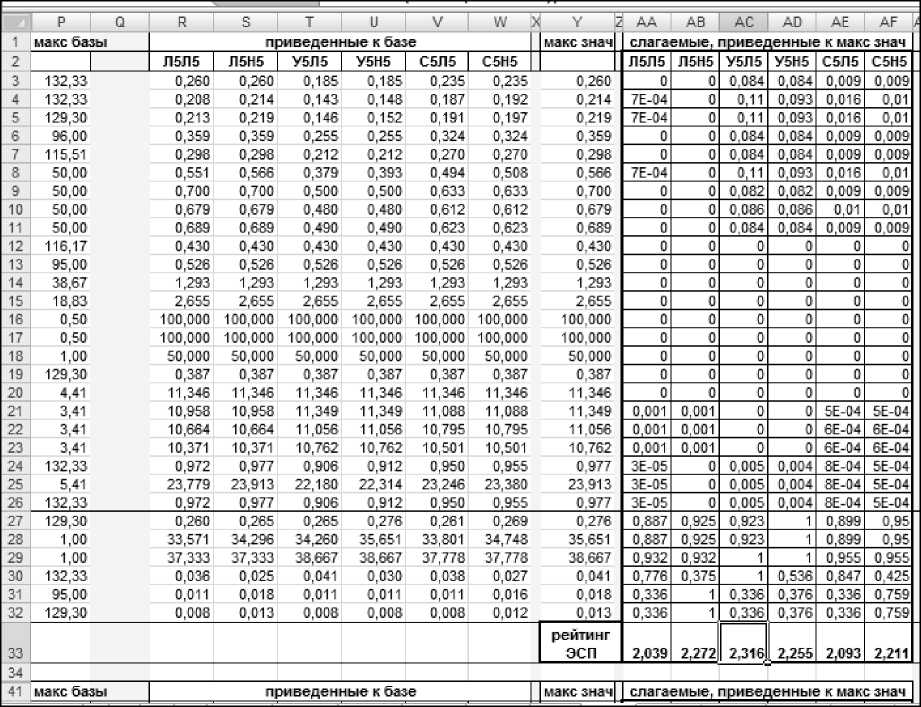

В соответствии с общей схемой алгоритма расчета, показанной на рис. 1 в первой части статьи [1], лист книги 55, описывающий формирование существенных экономических показателей и итоговой рейтинговой оценки инвестиционного климата предприятия, построен следующим образом по отдельным фрагментам.

На рис. 5 и 6 показаны 1-й и 2-й фрагменты матрицы [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]], реализующие формирование существенных экономиче- ских показателей, рейтинговой оценки экономического состояния предприятия и итоговой рейтинговой оценки инвестиционного климата предприятия за период 1-го квартала по всем комбинациям вариантов амортизации основных средств.

Ячейки листа 55 содержат систематизированные ссылки на ячейки со значениями образующих и базовых элементов экономических показателей из листов от Л5Л5 до С5Н5, например, по рис. 5:

-

[B3] =Л5Л5!D103, [C3] =Л5Н5!D103,

-

[B4] =Л5Л5!D104. (11)

Столбец Р, соответствующий максимальному значению базовых элементов по строке (рис. 6), определяется по однотипным выражениям. Например, для первого экономического показателя:

[P3] = МАКС(I3:N3), (12) где МАКС(I3:N3) определяет наибольшее значение из диапазона указанных ячеек.

Столбцы от R до W содержат приведенные к максимальной базе значения определяющих элементов экономических показателей, например:

[R3] = B3/$P3. (13)

Столбец Y отражает максимальные значения из приведенной к максимальной базе.

Матрица [АА3…AF32] отражает слагаемые

ВЗ________ - ______ А =Л5Л5!0103

|

А |

В |

D |

£ |

F |

G |

Н |

I J |

К |

L |

М |

Н |

О |

|||

|

1 |

образующие |

базовые |

|||||||||||||

|

2 |

квартал |

Л5Л5 |

Л5Н5 |

У5Л5 |

У5Н5 |

С5Л5 |

С5Н5 |

Л5Л5 | |

Л5Н5 |

У5Л5 |

У5Н5 | |

С5Л5 | |

С5Н5 |

||

|

з |

34,46. |

34.46 |

24,49 |

24,49 |

31,14 |

31,14 |

132,33 |

132,33 |

124,33 |

123,67 |

129,67 |

129,44 |

|||

|

4 |

27,57 |

28,30 |

18,93 |

19,65 |

24,69 |

25,41 |

132,33 |

132,33 |

124,33 |

123,67 |

129,67 |

129,44 |

|||

|

5 |

27,57 |

28,30 |

18,93 |

19,65 |

24,69 |

25,41 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

|||

|

6 |

34,46 |

34,46 |

24,49 |

24,49 |

31,14 |

31,14 |

96,00 |

96,00 |

86,67 |

86,00 |

92,89 |

92,67 |

|||

|

7 |

34,46 |

34,46 |

24,49 |

24,49 |

31,14 |

31,14 |

114,79 |

115,51 |

110,46 |

110,85 |

113,34 |

113,96 |

|||

|

8 |

27,57 |

28,30 |

18,93 |

19,65 |

24,69 |

25,41 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

|||

|

9 |

35,00 |

35,00 |

25,00 |

25,00 |

31,67 |

31,67 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

|||

|

10 |

33,93 |

33,93 |

23,98 |

23,98 |

30,61 |

30,61 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

|||

|

11 |

34,46 |

34,46 |

24,49 |

24,49 |

31,14 |

31,14 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

|||

|

12 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

116,17 |

116,17 |

112,17 |

111,83 |

114,83 |

114,72 |

|||

|

13 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

95,00 |

95,00 |

85,67 |

85,00 |

91,89 |

91,67 |

|||

|

14 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

37,33 |

37,33 |

38,67 |

38,67 |

37,78 |

37,78 |

|||

|

15 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

18,17 |

18,17 |

18,83 |

18,83 |

18,39 |

18,39 |

|||

|

16 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

0,50 |

0,50 |

0,50 |

0,50 |

0,50 |

0,50 |

|||

|

17 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

0,50 |

0,50 |

0,50 |

0,50 |

0,50 |

0,50 |

|||

|

18 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

|||

|

19 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

|||

|

20 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

50,00 |

3,76 |

2,31 |

4,41 |

2,96 |

3,98 |

2.53 |

|||

|

21 |

37,33 |

37,33 |

38,67 |

38,67 |

37,78 |

37,78 |

2,76 |

1,31 |

3,41 |

1,96 |

2,98 |

1,53 |

|||

|

22 |

36,33 |

36,33 |

37,67 |

37,67 |

36,78 |

36,78 |

2,76 |

1,31 |

3,41 |

1,96 |

2,98 |

1,53 |

|||

|

23 |

35,33 |

35,33 |

36.67 |

36,67 |

ЗЕ, 78 |

35,78 |

2,76 |

1,31 |

3,41 |

1,96 |

2,98 |

1,53 |

|||

|

24 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

132,33 |

132,33 |

124,33 |

123,67 |

129,67 |

129,44 |

|||

|

25 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

4,76 |

3,31 |

5,41 |

3,96 |

4,98 |

3.53 |

|||

|

26 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

132,33 |

132,33 |

124,33 |

123,67 |

129,67 |

129,44 |

|||

|

27 |

33,57 |

34,30 |

34.26 |

35,65 |

33,80 |

34,75 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

|||

|

28 |

33,57 |

34,30 |

34,26 |

35,65 |

33,80 |

34,75 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

|||

|

29 |

37,33 |

37,33 |

38,67 |

38,67 |

37,78 |

37,78 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

|||

|

30 |

4,76 |

3,31 |

5,41 |

3,96 |

4,98 |

3,53 |

132,33 |

132,33 |

124,33 |

123,67 |

129,67 |

129,44 |

|||

|

31 |

1,00 |

1,73 |

1,00 |

1,06 |

1,00 |

1,50 |

95,00 |

95,00 |

85,67 |

85,00 |

91,89 |

91,67 |

|||

|

32 |

1,00 |

1.73 |

1,00 |

1,06 |

1,00 |

1,50 |

128,57 |

129,30 |

119,93 |

120,65 |

125,69 |

126,41 |

|||

|

33 |

рейтинг ИКП |

22,555 |

20,246 |

19,858 |

20,401 |

21,979 |

20,806 |

||||||||

|

34 |

|||||||||||||||

|

41 |

образующие |

базовые |

|||||||||||||

Рис. 5. Лист электронной книги 55 (1-й фрагмент матрицы [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]])

Рис. 6. Лист электронной книги 55 (2-й фрагмент матрицы [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]])

подкоренного выражения рейтинга экономического состояния, приведенные к максимальному значению приведенных к базе показателей (см. [1]). Например, для увеличивающих инвестиционную привлекательность предприятий показателей в строках от 3 до 26, выражения будут иметь вид:

[AC3] = (1–T3/$Y3)^2. (14)

Для показателей, уменьшающих инвестиционную привлекательность предприятий показателей в строках от 27 до 32, выражения будут иметь вид, например:

[AC27] = (T27/$Y27)^2. (15)

Ячейки от AA33 до AF33 отражают рейтинговые оценки экономического состояния предприятия, формируемые на основе предыдущих результатов, в соответствии с однотипными выражениями, например:

[AC33] =КОРЕНЬ(СУММ(AC3:AC32)), (16) в котором вычисляется корень квадратный из суммы слагаемых по столбцу всех приведенных экономических показателей.

Рейтинговая оценка инвестиционного климата предприятия (ИКП) для 1-го квартала определяется в ячейках B33…G33 по однотипным выражениям, например:

[D33] =46/AC33, (17)

где 46 – общее количество анализируемых показателей приемлемости предприятия.

В результате описанных процедур формируется набор значений рейтинговых оценок инвестиционного климата предприятия для периода 1-й квартал деятельности при условии равенства сроков полезного использования основных средств в финансовом и налоговом учете для всех допустимых сочетаний вариантов начисления амортизации.

Следующие периоды расчетов отражены в строках, полученных копированием с соответствующим редактированием по номеру квартала, со сдвигом по номерам на шаг в 40 строк. Так, второй квартал отражается в строках с 41 по 73, третий квартал отражается в строках с 81 по 113 и так далее.

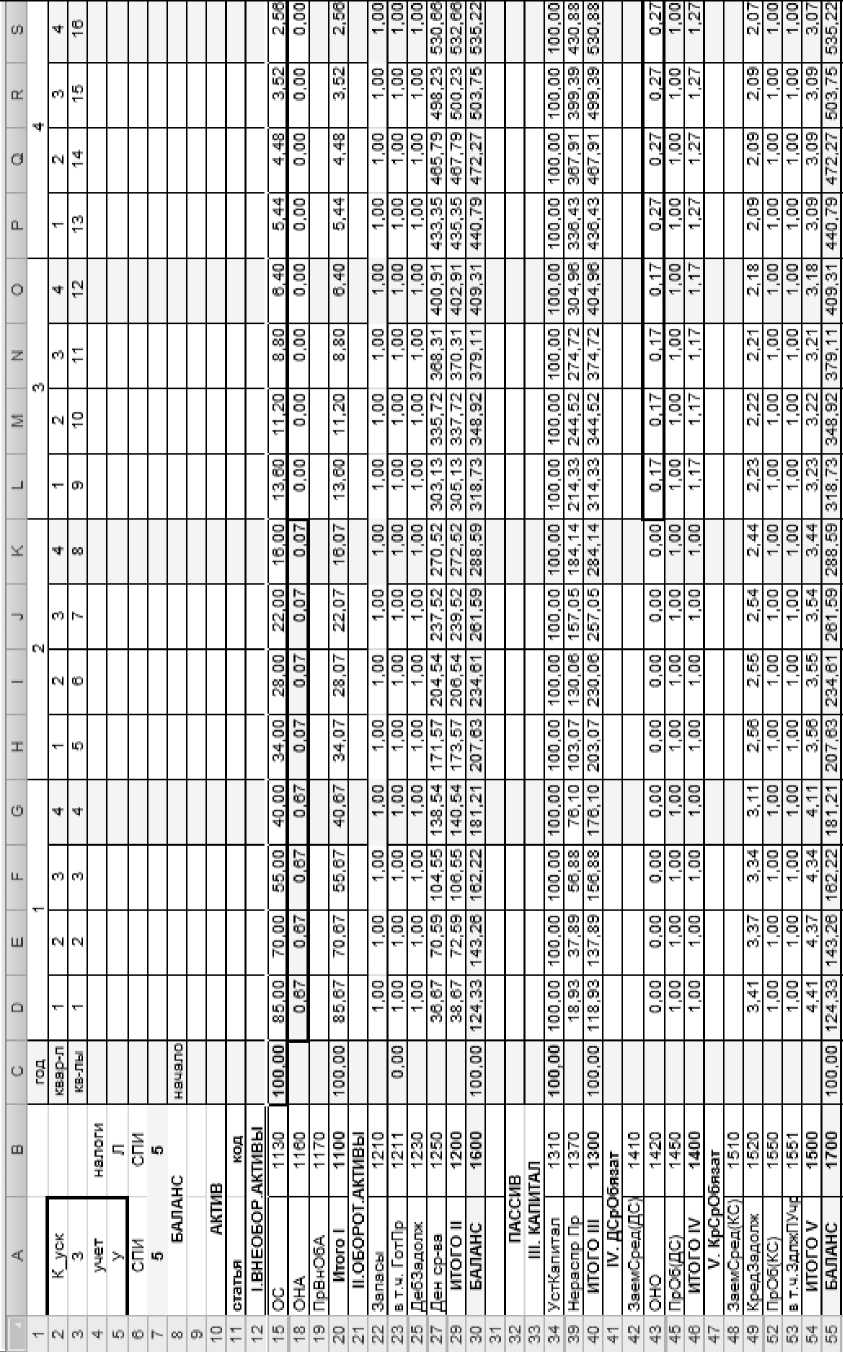

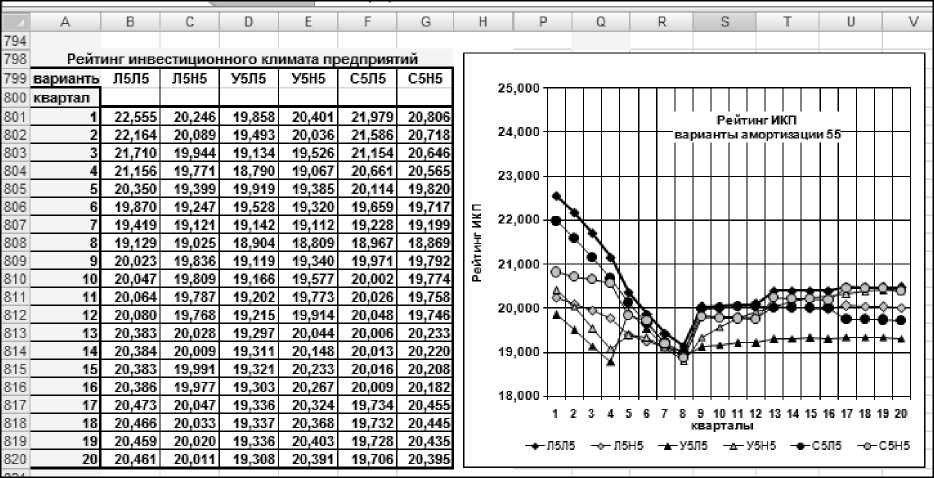

Сводная матрица рейтинговых оценок инвестиционного климата, объединяющая данные по строкам 33, 73, …, 793 представлена в матрице [B801…G820] (рис. 7).

На основе данной матрицы построены графики изменения рейтинговых оценок инвестиционного климата предприятия с поквартальной периодичностью для всех сочетаний вариантов амортизации основных средств в финансовом и налоговом учете [Рейтинг Экономического Состояния – Вариант Значения Параметра]]).

Рис. 7. Лист электронной книги 55 (3-й фрагмент матрицы [Период – [Рейтинг Экономического Состояния – Вариант Значения Параметра]])

Интегральные оценки, предложенные нами и в полной мере обоснованные по составу элементов и порядку формирования в предыдущих разделах, учитывают в комплексе влияние значений параметров вариативных элементов институциональной среды предприятий на инвестиционную привлекательность предприятий. Поэтому применение предлагаемых нами рейтинговых оценок более предпочтительно по сравнению с другими более частными показателями финансово-хозяйственной деятельности предприятий.

Анализ полученных зависимостей RИКП (см. рис. 7) показывает, что применение линейного способа начисления амортизации в учете при одновременном применении линейного метода в налогообложении при равных сроках полезного использования формирует более высокий рейтинг инвестиционного климата предприятия и предпочтительнее других вариантов.

Таким образом, последовательное выполнение всех описанных процедур построения листа электронной книги по отражению формирования образующих и базовых элементов расчета эконо- мических показателей по одному значению варьируемого параметра с последующим формированием сводного листа электронной книги по всему комплексу вариаций параметра институциональной среды деятельности предприятия, обеспечивающему формирование интегральной рейтинговой оценки, позволяет создать основу для построения универсального инновационного экономико-математического инструмента прогнозирования финансового состояния предприятия от любых других вариативных параметров финансовохозяйственной деятельности и рекомендовано к широкому практическому применению.

Список литературы Инновационные инструменты прогнозирования оценки финансового состояния предприятия (часть 2)

- Кувшинов, М.С. Инновационные инструменты прогнозирования оценки финансового состояния предприятия/М. С. Кувшинов//Вестник ЮУрГУ. Серия «Экономика и менеджмент». -2012. -Вып. 23. -№ 30(289). -С. 56-66.

- Кувшинов, М.С. Основы теории формирования инвестиционного климата предприятий: монография/М.С. Кувшинов. -Челябинск: Изд-во ЮУрГУ, 2009. -256 с.