Исследование факторов, определяющих изменения к орпоративных структур (на примере рынка слияний и поглощений США)

Автор: Дём О.Д., Далимаева Я.С.

Журнал: Вестник Витебского государственного технологического университета @vestnik-vstu

Рубрика: Экономика

Статья в выпуске: 2 (52), 2025 года.

Бесплатный доступ

В статье представлены результаты исследования факторов, влияющих на рынок слияний и поглощений на примере экономики США. Цель исследования – провести анализ и оценить степень влияния различных факторов на количество сделок по слиянию и поглощению на примере экономики США. Интерес к экономике Соединённых Штатов вызван прежде всего тем, что именно эта страна выступает мировым лидером в области научно-технического прогресса. Большое количество сделок M&A происходит в таких сегментах, как приборостроение, облачные вычисления, ИКТ, робототехника, наноматериалы и биофармацевтика, развитие которых также является приоритетным для экономики Республики Беларусь. Методы исследования: корреляционно - регрессионный анализ и экономико-математического моделирования. Эмпирическая база – официальные статистические данные, размещенные на сайтах Всемирного банка и Организации объединенных наций за 2004–2023 годы. Результатом исследования стала модель, основанная на методе линейной регрессии. Для построения модели было проанализировано девять независимых переменных, охватывающих как глобальные индикаторы экономической динамики, так и специфические факторы бизнес-среды. После проверки факторов на статистическую значимость и мультиколлинеарность была построена двухфакторная модель линейной регрессии с учетом показателей налоговой нагрузки и темпов роста ВВП на душу населения, имеющих существенное влияние на количество сделок слияний и поглощений в экономике США. Научная новизна исследования состоит в оценке потенциала корпоративной интеграции в современных условиях, которая также может быть применена для белорусской экономики. Практическая значимость исследования заключается в возможности прогнозировать развитие этих процессов в будущем и выработки конкретных рекомендаций по совершенствованию регулирования сделок M&A в Беларуси. Это включает в себя оптимизацию налоговой политики, защиты прав инвесторов, а также стимулирование технологического развития.

Слияния и поглощения, конкуренция, налоговая нагрузка, ВВП на душу населения, индекс технологического развития, инвестиционный климат

Короткий адрес: https://sciup.org/142245906

IDR: 142245906 | УДК: 336.647 | DOI: 10.24412/2079-7958-2025-2-161-175

Текст научной статьи Исследование факторов, определяющих изменения к орпоративных структур (на примере рынка слияний и поглощений США)

DOI:

Цель исследования – провести анализ и оценить степень влияния различных факторов на количество сделок по слиянию и поглощению на примере экономики США. Исследование направлено на преодоление существующего пробела в белорусских исследованиях, где анализ рынка слияний и поглощений ещё находится на начальной стадии разработки. Такой подход позволит не только внести вклад в теоретическое освоение проблемы, но и сформировать эмпирическую базу для разработки рекомендаций по совершенствованию инвестиционной политики и регулирования корпоративных процессов в Беларуси.

Материалом для исследования послужила авторская статистическая модель, основанная на методе линейной регрессии. В анализе присутствует девять независимых переменных, охватывающих как глобальные индикаторы экономической динамики, так и специфические факторы бизнес-среды. Ключевыми среди них стали темп роста валового внутреннего продукта на душу населения, отражающий общие направления экономического развития и деловую активность, а также темп роста экспорта, свидетельствующий о конкурентоспособности отечественных предприятий на международном рынке. Дополнительное значение имеют такие переменные, как уровень инфляции, налоговая нагрузка, показатели правовой и политической стабильности, а также индекс технологического развития, измеряемый через затраты на НИР.

Таким образом, представленное исследование направлено на глубокое эмпирическое выявление факторов, влияющих на рынок слияний и поглощений, с акцентом на разработанной статистической модели. Полученные результаты позволят не только уточнить теоретические представления о динамике корпоративных интеграционных процессов, но и послужат основой для формирования практических рекомендаций по адаптации международного опыта в рамках белорусской экономики.

Материалы и методы исследования

Материалом для исследования послужила разработанная авторами статистическая модель, основанная на методе линейной регрессии, применимая для выявления факторов, оказывающих влияние на динамику рынка слияний и поглощений в развитых странах.

В работе использованы общенаучные методы эмпирического описания, сравнительного анализа, аналогии и обобщения, а также методы корреляционно-регрессионного анализа, математически-экономического моделирования и методы визуализации.

Еще одним фактором, теоретически оказывающим влияние на динамику сделок слияний и поглощений, был определен уровень налоговой нагрузки. Налоговая нагрузка непосредственно влияет на финансовые возможности предприятий, определяя объем чистой прибыли, остающейся в распоряжении компании после исполнения налоговых обязательств.

Чем ниже налоговая нагрузка, тем выше уровень нераспределенной прибыли, что дает компаниям возможность направлять дополнительные ресурсы на выплату дивидендов, расширение бизнеса, внедрение инновационных технологий или стратегические инвестиции. Предполагается, что в условиях благоприятной налоговой среды предприятия получают больше стимулов для реализации инвестиционных проектов, что может способствовать увеличению активности сделок M&A. Кроме того, разные налоговые условия влияют на международную инвестиционную привлекательность страны: более низкие налоговые ставки привлекают иностранные компании, которые заинтересованы в приобретении местных активов для интеграции в более выгодную налоговую систему, что увеличивает финансовые преимущества сделки (Capron, 1988; Лапинскас, 2018).

Еще одним значимым индикатором, включенным в анализ, является индекс политической стабильности, рассчитываемый World Bank в рамках World Governance Index. Этот индекс измеряет уровень устойчивости политической среды и способность государственных институтов обеспечивать предсказуемость экономической политики. Значения варьируются от -2 до 2, где более высокий показатель отражает стабильную политическую ситуацию, а отрицательные значения указывают на высокую степень неопределенности, риски политической нестабильности и потенциальные барьеры для инвестиционной деятельности. В анализ включены два показателя данного индекса: индекс эффективности государственного управления и индекс качества законодательства Первый из них оценивает способность государства формировать и реализовывать экономическую политику, поддерживающую развитие корпоративного сектора и стимулирующую рост сделок M&A. Второй показатель анализирует уровень прозрачности правовой системы и степень защищенности предпринимательской деятельности от неоправданных регуляторных барьеров. Теоретически страны с высоким уровнем политической предсказуемости и эффективно функционирующими государственными институтами привлекают больше инвестиций, поскольку компании могут уверенно прогнозировать последствия стратегических решений и минимизировать риски, связанные с внешними шоками (Файзуллин, 2016;

Седьмым включенным фактором является уровень технологического развития страны, который определяется затратами на научно-исследовательские и опытно-конструкторские работы (НИР) в процентном соотношении от ВВП. Этот показатель широко используется в экономических и технологических исследованиях для оценки инновационного потенциала государства, поскольку он отражает степень вложений в развитие новых технологий, модернизацию производственных процессов и стимулирование научных открытий. Чем выше доля расходов на НИР, тем выше вероятность появления технологически передовых компаний, обладающих конкурентными преимуществами, что делает их привлекательными объектами для сделок M&A. Инновационные организации часто становятся целями для стратегических инвестиций, поскольку крупные корпорации стремятся интегрировать новые технологии в свои бизнес-модели, повышая эффективность и расширяя рыночные возможности (Очирова & Дранев, 2021; Скворцова & Красовицкий, 2018;

Построение и анализ модели

Предварительным этапом корреляционного анализа является сбор данных, направленным на формирование репрезентативной выборки для последующего исследования взаимосвязей между экономическими показателями. В процессе были использованы общедоступные источники информации, включая статистические сведения Всемирного банка и Организации Объединённых Наций по макроэкономическим параметрам, а также данные американских фондовых бирж и других открытых ресурсов. Использование информации из авторитетных источников обеспечивает достоверность, актуальность и методологическую обоснованность анализа. С результатами сбора данных можно ознакомиться в таблице 1.

На первом этапе исследования проведен корреляционный анализ, направленный на оценку взаимосвязи между зависимой переменной Y (численностью сделок M&A) и набором факторов X1 – X9 . В ходе расчетов вычислены коэффициенты корреляции, позволяющие определить степень линейной зависимости между рассматриваемыми показателями. Для проведения статистических вычислений использовался аналитический пакет Microsoft Excel. Полученные результаты представлены в таблице 2.

В соответствии с проведенным анализом три независимых переменных оказались значимыми с коэффициентами корреляции выше 0,5. Ими являются:

-

– 0,70 – X1 , темпы роста ВВП на душу населения (в %);

-

– 0,57 – X2 , инфляция (в %);

-

– 0,86 – X3 , налоговая нагрузка.

Для дальнейшего анализа были исключены все статистически незначимые факторы и построена модель

Таблица 1 – Наиболее значимые результаты корреляционно-регрессионного анализа

Table 1 – The most significant results of correlation and regression analysis

|

5 |

1— 3 о 03 EI о о со I— о 03 X Е о id |

СК 03 Е 03 со X > ЕС 00 СО X с со 1— о о о_ |

со of СК X S |

со го со о. го X СК го со о о го X |

X ё е ils t 03 х “Sc -0- о со " § с S & =” 03 о ЕС «— X S |

S “ * го О ЕС id О 03 X Ч о X S ТО со |

со о Е 03 ЕС s ск X ч 1- го О- о. о й -0- о 03 ЕС X S |

с со со о со Q? S I |

ТО 0 i л о 1 О Р ТО го о IE О X СП о -е- |

о id £ то ЕС id >х Q. то 1 3 ТО 2 ° ® X 5 £ О. о |

|

Y |

X 1 |

X 2 |

X 3 |

X 4 |

X 5 |

X 6 |

X 7 |

X 8 |

X 9 |

|

|

2004 |

8635 |

2,9 |

2,7 |

9,5 |

1,74 |

1,56 |

78,7 |

2,49 |

15,14 |

8,99 |

|

2005 |

9132 |

2,5 |

3,4 |

10,7 |

1,53 |

1,61 |

79,9 |

2,5 |

12,93 |

3 |

|

2006 |

9611 |

1,8 |

3,2 |

11,3 |

1,58 |

1,64 |

81,2 |

2,55 |

12,55 |

13,62 |

|

2007 |

10064 |

1 |

2,9 |

11,3 |

1,64 |

1,49 |

81,2 |

2,62 |

17,73 |

3,53 |

|

2008 |

8483 |

-0,8 |

3,8 |

10,3 |

1,61 |

1,53 |

81 |

2,74 |

31,59 |

-38,49 |

|

2009 |

7181 |

-3,4 |

-0,4 |

7,9 |

1,5 |

1,4 |

80,7 |

2,79 |

31,79 |

23,46 |

|

2010 |

8165 |

1,8 |

1,6 |

8,6 |

1,55 |

1,44 |

78 |

2,71 |

23,84 |

12,78 |

|

2011 |

8275 |

0,8 |

3,2 |

9,5 |

1,51 |

1,46 |

77,8 |

2,74 |

23,61 |

0 |

|

2012 |

8360 |

1,5 |

2,1 |

9,8 |

1,52 |

1,29 |

76,3 |

2,67 |

18,02 |

13,41 |

|

2013 |

8771 |

1,4 |

1,5 |

10,5 |

1,52 |

1,26 |

76 |

2,7 |

14,78 |

29,6 |

|

2014 |

9181 |

1,8 |

1,6 |

10,9 |

1,46 |

1,28 |

75,5 |

2,71 |

14,54 |

11,39 |

|

2015 |

9265 |

2,2 |

0,1 |

11,2 |

1,43 |

1,24 |

76,2 |

2,77 |

17,56 |

-0,73 |

|

2016 |

9148 |

1,1 |

1,3 |

10,9 |

1,44 |

1,49 |

75,4 |

2,84 |

15,27 |

9,54 |

|

2017 |

10583 |

1,8 |

2,1 |

11,5 |

1,52 |

1,62 |

75,1 |

2,88 |

11,05 |

19,42 |

|

2018 |

9058 |

2,4 |

2,4 |

9,9 |

1,54 |

1,61 |

75,7 |

2,99 |

16,95 |

-6,24 |

|

2019 |

8899 |

2,1 |

1,8 |

9,9 |

1,45 |

1,33 |

76,8 |

3,15 |

15,24 |

28,88 |

|

2020 |

8015 |

-3,1 |

1,2 |

10,2 |

1,27 |

1,24 |

76,6 |

3,42 |

30,26 |

16,26 |

|

2021 |

11009 |

5,9 |

4,7 |

11,4 |

1,3 |

1,44 |

74,8 |

3,48 |

20,85 |

26,89 |

|

2022 |

10383 |

2,1 |

8 |

12,6 |

1,26 |

1,42 |

72,1 |

3,59 |

25,9 |

-19,44 |

|

2023 |

9238 |

2,4 |

4,1 |

10,6 |

1,22 |

1,39 |

70,6 |

3,53 |

16,2 |

24,23 |

Источник: составлено на основании данных Всемирного банка и базы данных ООН.

линейной регрессии 1, которая имеет следующий вид:

Y = β 0 + β 1 × X1 + β 2 × X2 + β 3 × X3 + ε , (1)

где Y – зависимая переменная; β0 – константа; β1, β2, β3 – коэффициенты при предикторах; X1, X2, X3 – пре- дикторы; ε – случайная ошибка модели.

Далее была проведена проверка на мультиколлинеарность между выбранными факторами. В результате данной проверки обнаружена линейная зависимость между факторами X2 и X3 .

Таблица 2 – Результаты корреляционного анализа факторов Х1–Х9

Table 2 – Results of the correlation analysis of the factors X1–X9

|

Y |

X 1 |

X 2 |

X 3 |

X 4 |

X 5 |

X 6 |

X 7 |

X 8 |

X 9 |

|

|

Y |

1 |

|||||||||

|

X 1 |

0,70 |

1 |

||||||||

|

X 2 |

0,57 |

0,44 |

1 |

|||||||

|

X 3 |

0,86 |

0,45 |

0,57 |

1 |

||||||

|

X 4 |

-0,23 |

-0,04 |

-0,29 |

-0,34 |

1 |

|||||

|

X 5 |

0,30 |

0,23 |

0,32 |

0,09 |

0,47 |

1 |

||||

|

X 6 |

-0,37 |

-0,38 |

-0,32 |

-0,38 |

0,75 |

0,35 |

1 |

|||

|

X 7 |

0,32 |

0,10 |

0,45 |

0,32 |

-0,89 |

-0,29 |

-0,73 |

1 |

||

|

X 8 |

-0,47 |

-0,63 |

0,05 |

-0,37 |

-0,22 |

-0,25 |

0,18 |

0,30 |

1 |

|

|

X 9 |

-0,02 |

0,12 |

-0,41 |

-0,21 |

-0,21 |

-0,30 |

-0,20 |

0,11 |

-0,37 |

1 |

Источник: рассчитано авторами по данным таблицы 1.

Было принято решение исключить переменную X2 и для дальнейшего анализа использовать двухфакторную регрессионную модель:

Y = в о + 0 1 x X i + 0 з x X 3 + e . (2)

Данная модель учитывает макроэкономические параметры (темп роста ВВП), а также уровень налоговой нагрузки в стране, что позволяет исследовать влияние внутренних экономических тенденций на активность сделок.

Регрессионный анализ был проведен с помощью пакета анализа данных Microsoft Excel. Результаты представлены в таблице 3.

Исходя из данных таблицы, можно сделать следующие выводы:

-

1. Значение множественного R , равное 0,93, свидетельствует о высокой корреляции, что означает, что большая часть данных успешно воспроизводится моделью. Иными словами, предсказанные значения близки к фактическим, что говорит о достаточной эффективности модели в прогнозировании зависимой переменной.

-

2. Коэффициент детерминации R 2 , равный 0,87, указывает, что примерно 86,75 % изменений зависимой переменной объясняется выбранными независимыми переменными. Это говорит о том, что модель достаточно хорошо описывает наблюдаемые данные, позволяя объяснить подавляющее большинство вариаций за счёт включённых факторов. Остаточная часть изменений (около 13,25 %) может быть связана с влиянием извне или случайными ошибками.

-

3. Нормированный R 2 (0,85). Скорректированный коэффициент детерминации учитывает не только общее объяснение изменчивости, но и число предикторов, включённых в модель. Значение 0,85 (незначительно ниже, чем R 2 ) демонстрирует, что корректировка на количество независимых переменных не снижает объясняющую силу модели.

-

4. Стандартная ошибка регрессии характеризует среднее отклонение предсказанных значений модели от фактических наблюдений зависимой переменной. Данное значение стандартной ошибки регрессии в отчете Microsoft Excel говорит о том, что в среднем предсказания модели ошибочны на 358 сделок.

Таблица 3 – Общая регрессионная статистика модели Table 3 – General regression statistics of the model

|

Множественный R |

0,931424 |

|

R-квадрат |

0,867551 |

|

Нормированный R-квадрат |

0,851968 |

|

Стандартная ошибка |

357,7934 |

|

Наблюдения |

20 |

Источник: рассчитано авторами на основании таблицы 1.

Таким образом, общая оценка модели указывает на высокую корреляцию и даже с учётом корректировки на число предикторов модель остается адекватной.

Следующим этапом оценки регрессионной модели является дисперсионный анализ или таблица ANOVA. Таблица ANOVA предоставляет возможность оценить значимость регрессионной модели в целом и понять, насколько выбранные независимые переменные способны объяснить изменения зависимой переменной.

Дисперсионный анализ представлен в таблице 4.

При анализе регрессии наблюдаются 2 степени свободы, что соответствует количеству предикторов в модели. Сумма квадратов регрессии, равная 14 254 719, показывает ту долю общей вариации зависимой переменной, которая может быть объяснена выбранными факторами. Деление этой суммы квадратов на число степеней свободы дает среднюю сумму квадратов, равную 7 127 360, что представляет собой усредненное значение вариации, внесенной моделью каждым предиктором. Дальнейший расчет F-статистики, показавшей значение 55,7, отражает соотношение между вариацией, объясненной моделью, и остаточной вариацией, то есть той, которую модель не в состоянии уловить. Полученное значение F соответствует p-значению 0,012, что говорит о статистической значимости модели в целом, а поскольку вероятность случайного получения подобного результата существенно ниже общепринятого уровня значимости 0,05, а это означает, что хотя бы один из предикторов вносит значимый вклад в объяснение изменчивости зависимой переменной.

При этом остаточная часть модели имеет сумму квадратов равную 2 176 274 и среднюю сумму квадратов, равную 128 016. Эти показатели отражают ту часть совокупных изменений зависимой переменной, которую модель не смогла объяснить, и могут служить индикатором того, насколько модель приближает предсказанные значения к наблюдаемым данным. В сумме все источники вариации включают 19 степеней свободы, а общая сумма квадратов составляет 16 430 993, что указывает на общее изменение зависимой переменной по сравнению с её средним значением.

Таким образом, в результате проведенного анализа дисперсии таблица ANOVA демонстрирует, что, несмотря на наличие остаточной (необъясненной) вариативности, регрессионная модель обладает достаточной объяснительной силой и является статистически значимой. Это свидетельствует о том, что выбранные предикторы вместе способны существенно объяснить наблюдаемую изменчивость зависимой переменной, что является основанием для дальнейшего применения модели в анализе и прогнозировании исследуемых показателей.

Заключительным этапом в регрессионном анализе является вычисление коэффициентов для каждого элемента модели, что позволяет оценить вклад как константы, так и отдельных предикторов в объяснение изменений зависимой переменной Y. Вычисленные коэффициенты представлены в таблице 5.

Исходя из данных таблицы, значение константы составило 2618 сделок. Данный результат свидетельствует

Таблица 4 – Дисперсионный анализ

Table 4 – Analysis of Variance

|

df |

SS |

MS |

F |

Значимость F |

|

|

Регрессия |

2 |

14254719 |

7127359,5 |

55,67548022 |

3,45E-08 |

|

Остаток |

17 |

2176274,2 |

128016,13 |

||

|

Итого |

19 |

16430993 |

Источник: рассчитано авторами на основании таблицы 1.

Таблица 5 – Значение коэффициентов константы и предикторов

Table 5 – Coefficients of the constant and predictors

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-значение |

Нижние 95 % |

Верхние 95 % |

|

|

Y -пересечение |

2618,111 |

866,9903 |

3,0197693 |

0,007722085 |

788,9 |

4447,3 |

|

X 1 |

181,4586 |

45,68325 |

3,9721037 |

0,000984989 |

85,1 |

277,8 |

|

X 3 |

594,6122 |

85,3914 |

6,9633739 |

2,28716E-06 |

414,5 |

774,8 |

Источник: рассчитано авторами на основании таблицы 1.

о том, что даже при нулевом значении предикторов ожидаемое значение зависимой переменной существенно отличается от нуля (с 95%-ым доверительным интервалом от 788,92 до 4447,3).

Переменная X1 имеет коэффициент 181. Это означает, что при увеличении X1 на единицу при прочих равных условиях зависимая переменная Y в среднем растёт на 181 единицу. Дополнительно подтверждают высокую точность результата t-статистика, равная 3,97, и p-значение 0,001, находящимся ниже стандартного порога значимости 0,05. Доверительный интервал от 85 до 278 не включает ноль, что указывает на статистическую значимость и надёжность влияния X1 .

Переменная X3 имеет положительный коэффициент, равный 594,6, что свидетельствует о том, что увеличе- ние X3 на единицу приводит к росту Y примерно на 595 сделок. Стандартная ошибка этой оценки составляет 85,4 сделки, что говорит о приемлемой точности предсказания, а t-статистика равная 6,96 вкупе с низким p-значением подтверждают статистическую значимость влияния X3. Доверительный интервал от 414 до 775 полностью положителен и подчеркивает надёжность данного эффекта.

Итоговое уравнение регрессионной модели имеет вид:

-

Y1 = 2618 + 181 × X1 + 595 × X3 + ε . (3)

Исходя из данного уравнения, предсказанные значения Y представлены в таблице 6.

Таблица 6 – Cравнение фактических и предсказанных значений Y

Table 6 – Comparison of actual and predicted values of Y

|

Годы |

Y факт |

Y тренд |

Отклонение |

Годы |

Y факт |

Y тренд |

Отклонение |

|

2004 |

8635 |

8793 |

-158 |

2014 |

9181 |

9426 |

-245 |

|

2005 |

9132 |

9434 |

-302 |

2015 |

9265 |

9677 |

-412 |

|

2006 |

9611 |

9664 |

-53 |

2016 |

9148 |

9299 |

-151 |

|

2007 |

10064 |

9519 |

545 |

2017 |

10583 |

9783 |

800 |

|

2008 |

8483 |

8597 |

-114 |

2018 |

9058 |

8940 |

118 |

|

2009 |

7181 |

6699 |

482 |

2019 |

8899 |

8886 |

13 |

|

2010 |

8165 |

8058 |

107 |

2020 |

8015 |

8121 |

-106 |

|

2011 |

8275 |

8412 |

-137 |

2021 |

11009 |

10467 |

542 |

|

2012 |

8360 |

8717 |

-357 |

2022 |

10383 |

10491 |

-108 |

|

2013 |

8771 |

9116 |

-345 |

2023 |

9238 |

9357 |

-119 |

Источник: рассчитано авторами с помощью Microsoft Excel на основе уравнения 2.

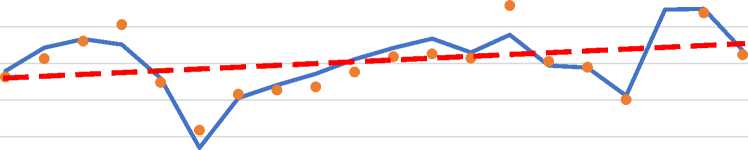

Также для интерпретации полученных результатов использовался графический метод анализа, представленный на рисунке 1. Он позволяет наглядно представить взаимосвязь между фактическими и предсказанными значениями, оценить тренды и выявить возможные структурные изменения в данных. Визуализация также облегчает процесс анализа сезонных колебаний, резких изменений динамики показателя и его устойчивости к макроэкономическим факторам.

Таким образом, построенная модель обладает достаточной объясняющей силой и надежностью предсказаний значений зависимой переменной. Эта модель не только учитывает основную часть изменчивости зависимой переменной, но и стабильно демонстрирует способность к точному прогнозированию, что подчёркивает значимость включения фундаментальных экономических индикаторов в аналитику.

Результаты исследования и их обсуждение

Результаты полученной модели линейной регрессии свидетельствуют о том, что из 9 рассмотренных факторов 6 не оказались статистически значимыми. К этим факторам относятся:

– индекс раскрытия деловой информации;

– индекс эффективности государственного управления;

– индекс качества законодательства;

– Затраты на НИР;

– среднегодовой индекс фондового рынка США (S&P 500);

– волатильность фондового рынка (VIX).

Важно подчеркнуть, что США на протяжении длительного времени остаются одной из наиболее либеральных экономик с высоким уровнем защиты прав собственности и прозрачностью рыночных механизмов. Инвесторы, как внутренние, так и зарубежные, воспринимают американскую правовую систему как надежную и предсказуемую. Длительная институциональная стабильность, наличие развитой системы антимонопольного регулирования и правоприменения, а также высокая степень

y = 2618 + 181*x1 + 595*х3 R² = 0,87

X 11000

О R

5 10000

? 9000

s 8000

R

2 7000

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023

« ■■■■■■ м» Y предсказанное

Года

• Y1 фактическое Линейная (Y предсказанное)

Рисунок 1 – Графический анализ модели линейной регрессии Figure 1 – Graphical analysis of the linear regression model

Источник: составлено авторами на основе таблицы 6.

защиты интересов акционеров формируют устойчивую бизнес-среду, в которой юридические факторы воспринимаются как фоновые условия, нежели ключевые драйверы рыночной активности.

Таким образом, фондовые индексы оказывают влияние на динамику корпоративных объединений, однако их эффект носит контекстуальный характер, зависящий от рыночных фаз и макроэкономических условий. Это объясняет их низкую предсказательную способность в линейной регрессионной модели, где более значимыми предикторами оказываются факторы, непосредственно влияющие на корпоративные стратегии, такие как темп роста ВВП и налоговая нагрузка.

Логично предположить, что в условиях увеличения налоговой нагрузки компании активнее используют стратегию слияний и поглощений для оптимизации налоговых обязательств и укрупнения бизнеса с целью минимизации налоговых рисков, адаптации к изменениям фискальной политики и, как следствие, сокращения издержек.

Выводы