Эффективное управление кредитными рисками как инструмент укрепления финансовой безопасности банка

Автор: Смолякова Н.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 8 (126), 2025 года.

Бесплатный доступ

В статье исследованы теоретические аспекты управления кредитными рисками коммерческого банка, рассмотрены методы их оценки. Определены основные факторы, влияющие на уровень банковского кредитного риска. В результате проведенного анализа рискованности кредитной деятельности российских банков выявлены основные тенденции развития банковского сектора Российской Федерации, предложены мероприятия, направленные на повышение эффективности управления кредитными рисками коммерческих банков.

Банковские кредитные риски, управление рисками, финансовая безопасность, методы оценки кредитных рисков, коммерческий банк

Короткий адрес: https://sciup.org/170210692

IDR: 170210692 | DOI: 10.24412/2411-0450-2025-8-147-152

Текст научной статьи Эффективное управление кредитными рисками как инструмент укрепления финансовой безопасности банка

В условиях финансовой нестабильности, усиления внешних вызовов и угроз, растущей межбанковской конкуренции повышение эффективности управления финансовыми рисками становится одной из приоритетных задач для банковских учреждений. Система управления рисками является ключевым элементом финансового менеджмента кредитных организаций, стабильное функционирование которых во многом зависит от эффективности данной системы.

В процессе осуществления банковских операций кредитные организации сталкиваются с многочисленными рисками, связанными с вероятностью финансовых убытков или ухудшения финансового положения банка вследствие наступления неблагоприятного события. Данные риски включают кредитный, рыночный, риск ликвидности, операционный, правовой, репутационный, страновой и другие виды [1, 2].

Кредитный риск является наиболее существенным видом финансового риска в деятельности коммерческих банков и составляет значительную долю в общей структуре рисков российских банков. Большинство авторов, исследующих теоретические и практические аспекты риск-менеджмента в коммерческих банках, трактуют кредитный риск как вероятность возникновения у кредитной организации убытков вследствие неисполнения, не- полного или несвоевременного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договоров [3-6].

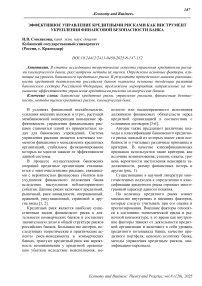

Авторы также предлагают различные подходы к классификации банковского кредитного риска, каждый из которых имеет свои особенности и учитывает различные принципы и критерии. В качестве классификационных признаков используются такие критерии, как источник возникновения, степень охвата, уровень вероятности наступления невозврата задолженности, размер финансовых потерь и другие (рис. 1).

Существование в научной литературе многочисленных подходов к определению и классификации кредитного риска отражает многогранный характер данного понятия.

На величину кредитного риска влияет множество внутренних и внешних факторов, которые следует учитывать при его оценке и прогнозировании. Внешние факторы относятся к состоянию экономической среды и рыночной конъюнктуре, в то время как внутренние факторы зависят от деятельности кредитной организации и включают в себя уровень кредитного потенциала банка, качество кредитного портфеля, ценовую политику банка, методы управления кредитным риском, квалификацию персонала.

Рис. 1. Классификация кредитных рисков банка [4, 7]

Управление кредитным риском представляет собой комплекс методов и мероприятий, направленных на минимизацию потенциальных финансовых потерь и негативных последствий от наступления неблагоприятных событий. Организация управления банковским кредитным риском включает процесс определения цели управления и идентификации риска, анализ и оценка риска, выбор приемов и методов его снижения, мониторинг и контроль риска [6].

При этом следует отметить, что эффективное управление банковским кредитным риском состоит в формировании механизма, обеспечивающего оптимальное соотношение между уровнем принимаемых рисков и прибыльностью банковской деятельности. Ввиду влияния множества внешних и внутренних факторов, управление кредитным риском требует комплексного методического и аналитического обеспечения, применения различных инструментов, оптимальное сочетание которых позволит повысить эффективность кредитной деятельности банка и минимизировать банковские риски.

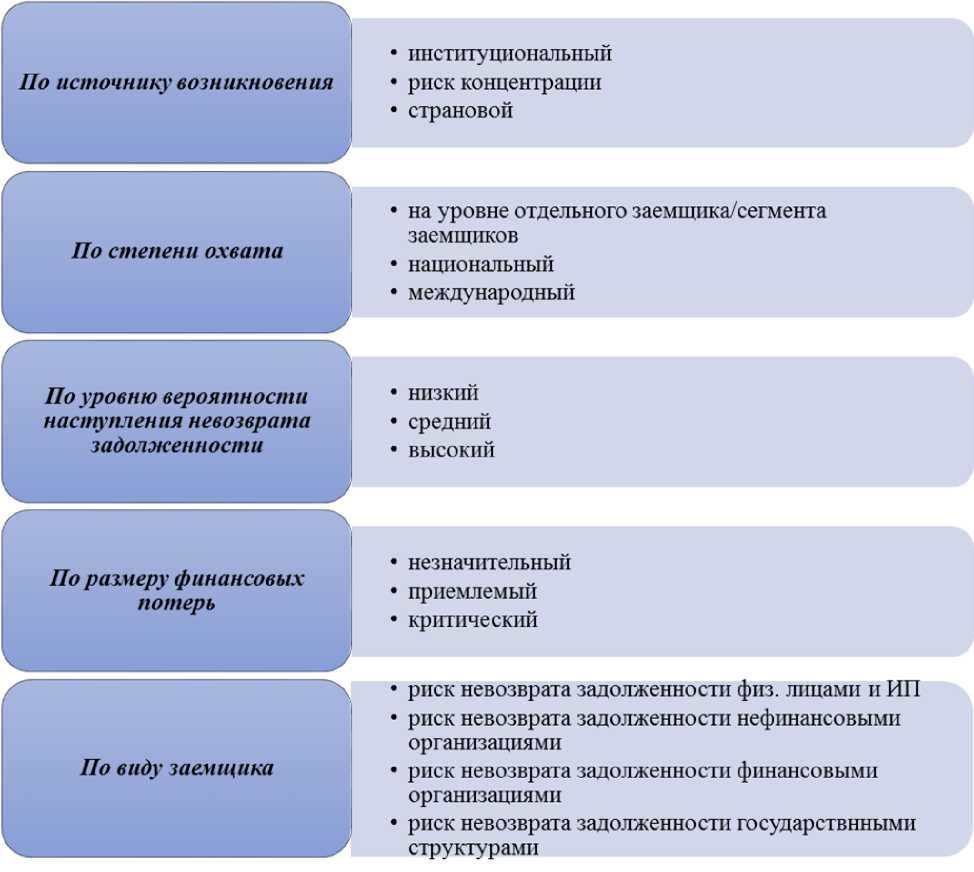

Рассматривая методы управления банковским кредитным риском, можно выделить четыре группы (рисунок 2):

-

- методы передачи риска третьему лицу;

-

- методы избегания риска;

-

- методы снижения вероятности возникновения риска;

-

- методы сохранения риска.

Передача риска

Методы управления кредитным риском _____ i ~ Избегание (уклонение) риска

Страхование

Хеджирование и обеспечение

Резервирование

Лимитирование и диверсификация

Рис. 2. Методы управления кредитным риском банка [2, 8]

Метод избегания риска предполагает отказ от совершения банковской операции или направления деятельности с высоким уровнем риска. Данный метод, как правило, используется на предварительной стадии принятия управленческого решения. Метод снижения вероятности возникновения риска используется при высокой вероятности реализации риска и небольшом размере финансовых потерь.

При передаче кредитного риска третьим лицам наибольшее распространение в банковской практике получили следующие направления: заключение договора страхования кредитного риска, хеджирование и способы обеспечения возвратности кредита. Сохраняя кредитный риск, кредитные организации используют резервирование, лимитирование и диверсификацию кредитного портфеля банка с целью снижения концентрации риска.

Процесс предоставления кредита и эффективность его возврата зависят от рациональной оценки кредитных рисков. Для определе- ния уровня кредитного риска в банковской практике используются количественные, качественные и комбинированные методики оценки, сочетающие в себе количественные и качественные методы для комплексной оценки рисков.

Количественные методы основаны на анализе финансовых коэффициентов и использовании статистических моделей прогнозирования вероятности банкротства заёмщиков, в то время как качественные методы включают экспертные оценки, анализ кредитной истории заемщика, деловой репутации, положения на рынке и других нефинансовых факторов.

Следует отметить, что для определения и оценки уровня банковского кредитного риска в настоящее время наибольшее распространение получил коэффициентный метод, основанный на формировании системы финансовых показателей, характеризующих уровень рискованности кредитной деятельности кредитной организации (табл. 1).

Таблица 1. Показатели оценка рискованности кредитной деятельности коммерческого банка

|

Показатели |

Экономическое содержание |

Рекомендуемое значение |

|

Общий коэффициент достаточности РВПС |

показывает соотношение фактически созданных резервов на возможные потери по ссудам к совокупным кредитным вложениям банка |

не менее 0,2 |

|

Коэффициент риска кредитного портфеля |

характеризует качество кредитного портфеля с позиции кредитного риска |

не менее 0,6-0,7 |

|

Коэффициент покрытия убытков по ссудам, % |

показывает соотношение фактически созданных резервов на возможные потери по ссудам к просроченной ссудной задолженности |

>1 |

|

Коэффициент проблемности кредитов |

отражает долю просроченных кредитов в общей сумме выданных кредитов |

чем меньше значение коэффициента, тем выше качество кредитного портфеля банка |

|

Коэффициент обеспеченности кредитного портфеля |

отражает уровень покрытия обеспечением кредитных вложений банка в случае их невозврата |

>1 |

Данные показатели позволяют оценить качество кредитного портфеля с позиции риска, его динамику и провести диагностику про- блемных кредитов. Результаты коэффициентного анализа уровня кредитного риска российских банков представлены в таблице 2.

Таблица 2. Оценка рискованности кредитной деятельности организаций банковского сектора РФ [9, 10]

|

Показатели |

01.01.2022 |

01.01.2023 |

01.01.2024 |

01.01.2025 |

Изменение |

|

1 |

2 |

3 |

4 |

5 |

(5-2) |

|

Общий коэффициент достаточности РВПС |

0,09 |

0,07 |

0,07 |

0,06 |

-0,03 |

|

Коэффициент риска кредитного портфеля |

0,91 |

0,93 |

0,93 |

0,94 |

0,03 |

|

Коэффициент покрытия убытков по ссудам, % |

1,76 |

1,93 |

2,16 |

2,16 |

0,40 |

|

Удельный вес просроченной задолженности в общей сумме кредитного портфеля, % |

5,07 |

4,70 |

3,70 |

2,83 |

-2,24 |

|

Доля проблемных и безнадежных ссуд в общем объеме задолженности по ссудам, % |

7,11 |

6,41 |

5,18 |

4,36 |

-2,75 |

Проведенный анализ рискованности кредитной деятельности кредитных организаций РФ за 2022-2024 гг. позволил выявить следующие тенденции:

-

1) коэффициент риска кредитного портфеля увеличился на 0,03 за счет снижения темпов роста созданных резервов на возможные потери по ссудам, что свидетельствует об улучшении качества кредитного портфеля с позиции кредитного риска. Также следует отметить снижение общего коэффициента достаточности РВПС на аналогичное значение, что было также обусловлено снижением темпов роста РВПС;

-

2) за анализируемый период коэффициент покрытия убытков по ссудам показал положительную динамику. На данное изменение наибольшее влияние оказало снижение просроченной ссудной задолженности;

-

3) показатели, характеризующие уровень проблемности кредитного портфеля, демонстрируют отрицательную динамику, о чем свидетельствует снижение удельного веса просроченной задолженности в общей сумме кредитного портфеля, а также доли проблемных и безнадежных ссуд в общем объеме задолженности по выданным ссудам на 2,24% и 2,75% соответственно.

Проведенный анализ позволил сделать вывод об улучшении показателей оценки уровня кредитного риска кредитных организаций за 2022-2024 гг. На фоне общего снижения проблемных кредитов, наблюдается заметный рост объема кредитных вложений банков, что указывает на отсутствие признаков ухудшения платежной дисциплины со стороны заемщиков.

Учитывая выявленные тенденций и современные условия функционирования кредитных институтов, формирование эффективной системы управления кредитными рисками приобретает все большую значимость для обеспечения финансовой безопасности коммерческих банков, уровень которой зависти от способности руководства и специалистов кредитной организации своевременно выявлять и заранее предотвращать возможные риски и угрозы, а также устранять их негативные последствия.

С целью дальнейшего улучшения качества кредитного портфеля и, как следствие, снижения уровня банковского кредитного риска необходимо осуществлять меры, ориентированные на:

-

- разработку действующей кредитной политики банка и ее пересмотр в целях адаптации к изменяющимся условиям внешней среды;

-

- совершенствование методики оценки качества обеспечения и кредитоспособности заемщиков путем автоматизации процесса оценки, расширения информационной базы анализа и включения в методику показателей, учитывающих внешние риски;

-

- формирование сбалансированного кредитного портфеля посредством диверсифика-

- ции кредитного портфеля в целях снижения

В заключение следует отметить, что систе- концентрации риска, связанного с одним заемщиком или сектором;

-

- организацию обучения персонала, направленного на повышение уровня знаний сотрудников в области управления рисками;

-

- развитие информационных сервисов для верификации паспортных и иных сведений потенциальных заемщиков.

Реализация данных мероприятий позволит не только снизить кредитные риски коммерческого банка, но и укрепить финансовую безопасность и надежность кредитной организации за счет улучшения качества кредитного портфеля, оптимизации расходов и эффективного риск-менеджмента.

ма управления кредитным риском является ключевым элементом обеспечения финансовой безопасности и эффективного функционирования коммерческого банка в условиях усиления санкционного давления, разнообразных финансовых и торговых ограничений. Успешное управление банковскими рисками не только способствует финансовой устойчивости банка, но и обеспечивает его долгосрочное развитие и конкурентоспособность на финансовом рынке. Эффективное сочетание качественных и количественных методов оценки, а также учет современных тенденций позволит повысить эффективность кредитных вложений банка и снизить кредитные риски.