Концепция стейкмаркетинга в управлении деятельностью банков

Автор: Мелентьева Оксана Владимировна

Журнал: Сервис в России и за рубежом @service-rusjournal

Рубрика: Социально-экономические аспекты развития отраслей, комплексов, предприятий и организаций сферы услуг

Статья в выпуске: 3 (100), 2022 года.

Бесплатный доступ

В статье определена роль банковского маркетинга в управлении банковской деятельностью банков и отмечено, что банковский маркетинг создает условия для привлечения потенциальных клиентов и стимулирование сбыта банковских услуг, и в конечном итоге - повышения конкурентоспособности банка. На основе маркетингового исследования с научной точки зрения представлена информацию о развитии цифровых инноваций в сфере маркетинговой деятельности банков и систематизированы апгрейды основных информационных технологий и цифровых инноваций в банковской системе. Определены ключевые технологий и тенденций, которые помогают банкам предоставлять ориентированные на будущее цифровые банковские услуги, которые являются бесшовными, вдохновляющими, инновационными для клиентов банков. В статье сделано заключение о том, что интегрированный банковский маркетинг преобразуется в новое качество и становится маркетингом, направленным на комплексное управление процессом взаимодействия со стейкхолдерами и, как следствие, возникает возможность введения в систему управления маркетинговой деятельностью банков современного термина «стейкмаркетинг». Разработана концепция стейкмаркетинга, которая позволяет объединить интересы как банковских структур, как внутренних стейкхолдеров, так и внешних заинтересованных сторон, т.е. стейкхолдеров относящихся к управленческой, экономической и социальной сфере государства. Представлена авторская разработка структуры системы отношений стейкмаркетологов с группами взаимодействия, из которой следует, что работа стейкмаркетолога состоит не только в удовлетворении потребностей стейкхолдеров, но в удовлетворении запросов стейквочеров и в адекватном реагировании на регулирующие воздействия стейккипперов.

Концепция, управление маркетинговой деятельностью банков, теория стейкхолдеров, цифровые инновации, дизайн мышления, инсайт, микросервисная архитектура, стейкмаркетинг, стейкхолдеры, стейквочеры, стейккипперы

Короткий адрес: https://sciup.org/140292563

IDR: 140292563 | УДК: 339.138

Текст научной статьи Концепция стейкмаркетинга в управлении деятельностью банков

To view a copy of this license, visit

Введение. Банковский маркетинг с точки зрения функциональной области деятельности кредитной организации ориентирован на создание ценности для клиента (потребительской ценности) через выявление уже имеющихся потребностей и прогнозирования в перспективе потенциальных потребностей, что является условием для создания уникальной потребительской ценности в требуемой рынком форме банковских продуктов и способствует формированию крепких и доверительных отношений с потребителями данной продукции [1, с. 16-20].

Таким образом, банковский маркетинг создает условия для привлечения потенциальных клиентов и стимулирование сбыта банковских услуг, и в конечном итоге – повышения конкурентоспособности банка [2, с. 23-28].

Теория. Банковский сектор с начала 2000-х стал в России одним из наиболее высококонкурентных, что выражается, в том числе, и к внедрению отечественными банками лучших мировых практик, чтобы предлагать своим клиентам более выгодные и интересные условия. Модернизация банковского сектора неразрывно связана с внедрением банковских инноваций. Инновации в российской банковской системе успешно развиваются.

Концепция банковского маркетинга эволюционировала после значительного роста в развитых странах финансового сектора и, косвенно, банковского сектора в связи с появлением новых конкурентов, переизбытком рынка и усилением конкуренции.

В целом в маркетинговой деятельности ориентируются на удовлетворение потребностей клиентов в получении либо товара, либо услуг, т.е. клиент удовлетворяет материальные или нематериальные. В целом отметим, что маркетинговая деятельность как процесс со свойственными ему этапами, охватывающими, как можно заметить, не только внешнюю среду организации (ориентация на потребителя), но и внутренние ресурсы и возможности (ориентация на производителя) [3, с. 48-54].

На основе маркетингового исследования с научной точки зрения представим информацию о развитии цифровых инноваций в сфере маркетинговой деятельности банков и в таблице 1 систематизируем апгрейды основных информационных технологий и цифровых инноваций в банковской системе [4, с. 375-379].

Таблица 1 – Апгрейды основных информационных технологий и цифровых инноваций в банковской системе

|

Наименование |

Структурная характеристика |

|

Облачные IT-решения |

Широко используются для масштабирования бизнеса в рамках бизнес-взаи-модействия, что практичней сделать на основе распределенной облачной и масштабируемой инфраструктуре с оплатой по мере продвижения |

|

Финтех (финансовые технологии) |

предоставление финансовых услуг и сервисов с использованием инновационных технологий, таких как «большие данные» (Big Data), искусственный интеллект и машинное обучение |

|

Банковские экосистемы |

будут разделены на несколько уровней, ориентированных на отдельные потребности экосистемы финансовых услуг |

|

Дизайн-мышление |

позволяет в поисковой системе определить инсайт и сформировать на основе процесса дизайна проект нового сценария взаимодействия с пользователем с интересной формой, захватывающим интерфейсом. |

|

Микросер-висная архитектура |

метод создания независимо разрабатываемых и распределенных приложений, каждая из которых запускается в виде одного или нескольких изолированных процессов. |

|

Поисковая оптимизация и проплаченный трафик |

Технологии, поддерживаемые посредством сети Интернет, обеспечивают лучший контроль и эффективность операций по удовлетворению спроса, предложения и цепочки поставок |

|

Блокчейн |

Разработки в области больших данных, в организации блокчейн могут позволить банкам предоставлять потребителям более индивидуальные банковские услуги, основанные на их образе жизни и истории транзакций |

Также рассмотрим ключевые технологий и тенденций, которые помогают банкам предоставлять ориентированные на будущее цифровые банковские услуги, которые являются бесшовными, вдохновляющими, инновационными для клиентов банков1:

-

1. Инновационные возможности дистанционного обслуживания и самообслуживания . Уже существуют интуитивно понятные цифровые банковские решения самообслуживания, которые обеспечивают малозатратный, быстрый и приятный пользовательский интерфейс с помощью выбранного потребительского устройства. Кризис COVID-19 сделал потребителей всех поколений еще более уверенными в использовании цифровых банковских каналов.

-

2. API-интерфейсы , которые позволяют банковским продуктам взаимодействовать друг с другом или с продуктами сторонних производителей в режиме реального времени и безопасным способом.

-

3. Мгновенные платежи . Мгновенный платеж происходит, когда деньги переводятся электронным способом между двумя счетами в течение нескольких секунд, вместо обычных 1-3 рабочих дней.

-

4. Облачные технологии . Банки сталкиваются с растущим числом конкурентов, выходящих на финансовый рынок - финтехов, биг-техов и даже нефинансовых игроков. Облачные IT-технологии позволяют банкам хранить данные и приложения, а также использовать масштабируемые вычислительные ресурсы по запросу через Интернет.

-

5. Биометрическая технология. Клиенты доверяют банкам свою личную информацию и ожидают высочайшего уровня безопасности и защиты. Биометрическая технология позволяет финансовым учреждениям сочетать безопасность, скорость и удобство для бесперебойного обслуживания клиентов.

-

6. Чат-боты , поддерживаемые искусственным интеллектом (ИИ), могут решить некоторые из вышеперечисленных проблем и помочь банкам улучшить качество обслуживания клиентов.

-

7. Автоматизация процессов – RPA , искусственный интеллект, машинное обучение. Платформы интеграции и оркестровки, автоматизация роботизированной обработки (RPA), искусственный интеллект, машинное обучение – все это инновации, которые обеспечивают новый уровень экономии затрат, производительности и улучшения процессов.

-

8. Микроуслуги . С помощью микросервисов все банковское приложение разделено на отдельные сервисы, которые могут функционировать независимо, но при этом без проблем работать вместе.

-

9. Интернет вещей (IoT) – это одна из тех инноваций, которая может коренным образом изменить саму природу банковского дела. Технология Интернета вещей позволяет потребителям оплачивать товары (например, кофе и еду), просто помещая свои носимые устройства (например, умные часы) рядом с торговым терминалом в магазине. Носимые устройства также могут выполнять другие транзакции в любое время и в любом месте.

-

10. Большие данные и расширенная аналитика . Следующими победителями в гонке цифровых банковских услуг станут банки, которым удастся постоянно генерировать индивидуальные предложения и персонализированный опыт для своих клиентов.

Маркетинг в цифровом банке имеет множество преимуществ несмотря на то, что он дешевле и намного эффективнее традиционной тактики. Цифровой маркетинг предлагает беспрецедентный охват [5, с. 121-124].

Использование цифрового маркетинга на основе цифровых инноваций может открыть хорошие бизнес-перспективы для увеличения и удержания клиентов и установления с ними долгосрочных партнерских отношений. Преимущества цифрового маркетинга, станут ключевой областью для разработки клиентоориентированного подхода, который позволит организациям повысить конкурентоспособность и эффективно продвигать свои бренды.

Еще несколько лет назад искусственный интеллект, большие данные и оптимизация голосового поиска были амбициозными концепциями, граничащими с абсурдом. Сегодня эти тенденции цифрового маркетинга являются главными приоритетами для большинства владельцев бизнеса в 2021 году [6, с. 204-207].

Данные и методы. Комплексный подход к маркетинговым исследованиям порождает не просто повтор приемов из отдельных видов маркетинга, что приведет к слишком большой загруженности маркетологов, а порождает новую концепцию, основанную на теории стейк- холдеров.

Модель. Одной из форм социального взаимодействия за рубежом являются стейкхолдеры (англ. stakeholders) – так называемый «круг заинтересованных лиц», а именно: поставщики, покупатели продукции, инвесторы, посредники, непосредственно работники и

авительство вкладчики

Общество,

Учрежден!

Акционеры

Бизнес-

Банковские 'работники

Промышленйы

Т, предприятия

Агропромышленные ^/у предприятия \

Рис. 1 – Сеть банковского маркетинга, ориентированного на удовлетворение потребностей стейкхолдеров (стейкмаркетинг)

учредители компании; иногда стейкхолдерами называют лиц, способных некоторым образом оказать влияние на успешность или затратность какого-либо проекта [7, с. 250-254].

Следует учесть, что успешное взаимодействие в стейкхолдерстве должно строиться, прежде всего, на основе взаимной инициативы обеих сторон. Компании следует учитывать все аспекты взаимодействия, подстраиваясь или изменяя вид, название, логотип или набор свойств товара с учетом национальных и принятых в государстве норм.

Разносторонние интересы современной банковской системы концентрируются в бан- ковском маркетинге, что должно отразиться на изменении концептуальных подходов к процессу маркетингового управления деятельностью банков. Современный маркетолог банковской системы должен быть подобен пауку, ткущему паутину удовлетворения потребностей всех заинтересованных стейкхолдеров.

|

^Организации |

Таким образом, можно утверждать, что интегрированный банковский маркетинг преобразуется в новое качество и становится маркетингом, направленным на комплексное управление процессом взаимодействия со стейкхолдерами и, как следствие, возникает возможность введения в систему управления маркетинговой деятельностью банков современного термина «стейкмаркетинг».

Концепция стейкмаркетинга позволяет объединить интересы как банковских структур, как внутренних стейкхолдеров, так и внешних заинтересованных сторон, т.е. стейкхолдеров относящихся к управленческой, экономической и социальной сфере государства (рис. 1).

Таким образом, стейкмаркетинг, сформированный на основе теории стейкхолдеров, считаем возможным представить как совокупность заинтересованных лиц, деятельность которых, основанных на принципах бизнес-взаи-модействия, позволяет объединить интересы как банковских структур, как внутренних стейкхолдеров, так и внешних заинтересованных сторон.

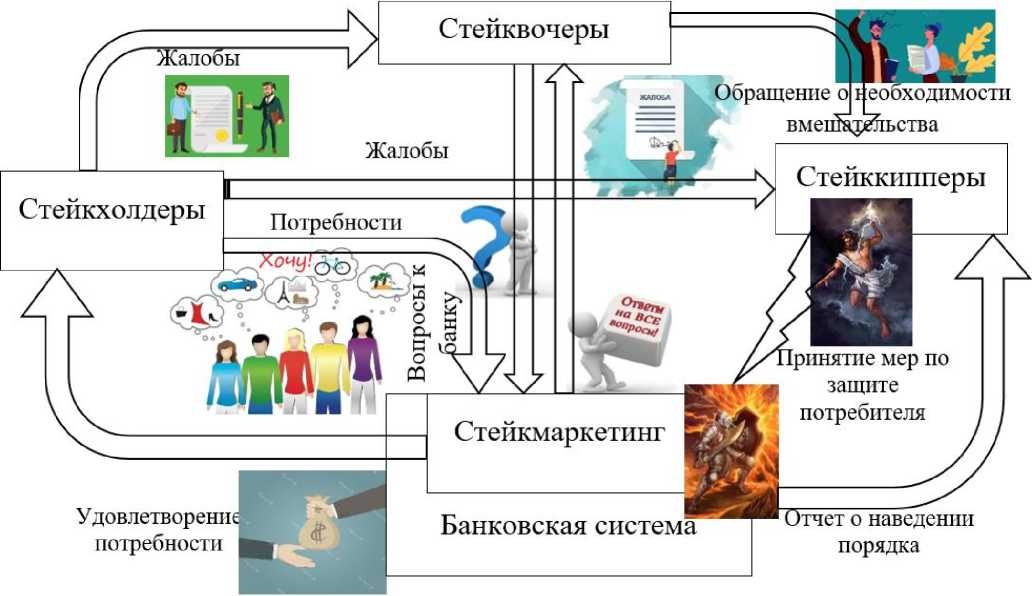

Полученные результаты. Концепция стейкмаркетинга позволяет опираться на выделенные в теории стейкхолдеров три основные группы взаимодействия:

-

1. Собственно заинтересованные стороны ( stakeholders );

-

2. «Защитники интереса» ( stakewatchers), выступающие в защиту заинтересованных сторон. Это могут быть профсоюзы, общества потребителей, экологические организации и т.п.

-

3. «Стражи интереса» ( stakekeepers ), т.е. регулирующие силы, способные серьезно влиять на деятельность банковской системы. В первую очередь это государство, выполняющее роль «главного стража». Кроме того, это судебные органы, органы сертификации, СМИ и т.п.

В практической деятельности в системе банковского стейкмаркетинга следует учитывать влияние этих групп взаимодействия (рис. 2).

Рис. 2 – Структура системы отношений стейкмаркетологов с группами взаимодействия

Как можно видеть из приведенной схемы, работа стейкмаркетолога состоит не только в удовлетворении потребностей стейкхолдеров, но в удовлетворении запросов стейквочеров и в адекватном реагировании на регулирующие воздействия стейккипперов.

Банковский маркетинг, по мнению Е.А. Коржовой, Н.Э. Соколинской, – это идеология определенного звена в банковской системе, комплексный процесс создания бренда кредитной организации, формирование, анализ и удовлетворение потребностей клиентов с помощью выпуска новых банковских продуктов и услуг, рекламы и других инструментов [8, с. 58-64].

В отношении клиентов банковских услуг и данных, полученных в ходе маркетинговых исследований, можно выделить три тенденции: их большее влияние, увеличение продолжительности жизни и растущее экономическое значение женщин. Сложность выбора банковских услуг связана со сложностью продукта и информационной асимметрией. С точки зрения вышеупомянутых тенденций, банк может стремиться повысить осязаемость обслуживания, уделять особое внимание определенным аспектам имиджа и деловой репутации, а также инвестировать в обучение персонала посредством внутреннего маркетинга.

Другими важными факторами являются принятие рисков и укрепление доверия, так что задача банкам и связанным с ними клиентам необходимо разработать организационную структуру, требующую контрактного и конкурентного доверия. Банки должны включать уверенность в свои внутренние процессы посредством практики и взаимоотношений с сотрудниками.

В этом контексте появление интернета открывает новые проблемы и возможности. Исследования начала нового тысячелетия предполагали возрастающую роль интернета в банковском деле. В течение предыдущего десятилетия информационные технологии в банковском деле были приняты в разных частях мира, и в настоящее время услуги электронного банкинга можно охарактеризовать как стандартизиро- ванные. Однако существует вероятность того, что такой способ общения с клиентами банка наносит ущерб наиболее важной части маркетинга взаимоотношений, которая связана с личным контактом с клиентами.

Цифровая трансформация может помочь агентам по обслуживанию клиентов предлагать индивидуальные продукты и услуги благодаря аналитике и оптимизированному интерфейсу. С появлением интернета банки открыли собственные каналы, а именно приложения и ин-тернет-порталы, которые позволяли клиентам запрашивать свои собственные банковские записи и настраивать платежные инструкции.

Но такова была степень обновления: ни системы бухгалтерского учета на базе филиалов, ни интегрированные базовые банковские системы не были существенно перестроены в ответ на интернет-банкинг. Справедливости ради следует отметить, что некоторые основные банковские системы уже работали в режиме реального времени, и большинство из них были достаточно масштабируемыми, чтобы справиться с ростом числа взаимодействий с клиентами.

Стратегия основана на анализе ситуации и целях банковского учреждения. На самом деле это способ реализации банковской политики. С концептуальной и функциональной точки зрения стратегию можно определить как план действий по систематической реализации корпоративной политики с целью достижения заранее определенных целей и задач, координирующих усилия в конкурентной среде, обеспечивающих оптимальное распределение ресурсов и наилучшее использование рабочей силы. Стратегическое решение обычно влечет за собой риски первой величины, поскольку оно определяет и ограничивает диапазон свободы для более детальных решений.

При выборе стратегии эти риски осложняются неопределенностью контрстратегий конкурентов и непредсказуемыми изменениями потребительских вкусов и характеристик. Поэтому стратег в бизнесе должен быть достаточно способным предвидеть неожиданные

ЖУРНАЛ

неопределенности, как и военный стратег.

Таким образом, хорошая стратегия должна подкрепляться планированием продукта, как программы, так и ресурсов.

Маркетинговая стратегия развития банковской системы – это полный и непревзойденный план, разработанный специально для достижения маркетинговых целей банков. Существуют три общие стратегии достижения успеха на конкурентном рынке. Первая из них заключается в получении контроля над поставками или распределением, второе конкурентное преимущество в издержках и третья дифференциация продукта; маркетинг как дисциплина является важнейшим компонентом всех этих трех стратегий.

Любая маркетинговая стратегия, которую стоит назвать успешной или эффективной, должна обладать определенными дополнительными функциями, которые можно назвать ее основными или необходимыми2.

Одним из основных способов, с помощью которых банки могут дифференцировать услуги, является предоставление услуг неизменно более высокого качества, чем у конкурентов. Главное - соответствовать или превосходить ожидания целевого клиента в отношении качества обслуживания. Их ожидания формируются их ожиданиями, сформированными их прошлым опытом, сарафанным радио и рекламой услуг, клиенты выбирают поставщиков услуг на этой основе и после получения услуги сравнивают воспринимаемую услугу с ожидаемой услугой.

Очевидно, что клиенты будут удовлетворены, если они получат то, что хотят, когда они этого хотят, где они этого хотят и как они этого хотят. Тем не менее, необходимо исследовать конкретные критерии клиента для любой конкретной услуги. Таким образом, клиенты банка могут ожидать во время поездки в банк, что они не будут стоять в очереди более пяти минут, что кассир будет вежливым, знающим и точным и что компьютер не выйдет из строя. Поставщики услуг должны сделать все возможное, чтобы определить ожидания своих целевых клиентов в отношении каждой конкретной услуги.

Заключение. К 2023 году потребность в безопасном и плавном процессе аутентификации вызовет почти 2,6 миллиарда пользователей биометрических платежей. Благодаря простоте использования и доступности биометрические технологии должны обеспечивать единый и превосходный пользовательский интерфейс для всех типов платежных каналов - от смартфонов и банкоматов до устройств «умный дом». С помощью новейших банковских технологий клиенты могут выполнять передовые цифровые операции самообслуживания, такие как: самостоятельная регистрация, удаленное открытие счета, предоставление кредита, покупка страховки и многое другое.

Ориентация коммуникаций на агрегированные сообщества позволит создавать персональные сообщения, ориентированные на все агрегированное сообщество, а затем персонализировать это сообщение в зависимости от индивидуальных параметров и адаптировать это сообщение таким образом, чтобы оказать максимальное влияние на принятие решений о покупке товаров.

Стратегия развития банковской системы относится к плану действий для определения, выявления, определения и реализации плана действий по достижению целей и достижению заранее определенных целей и задач. И перспективами дальнейшего научного поиска будет разработка стратегии управления маркетинговой деятельностью банков; мониторинг информационно-цифровых потоков относительно клиентов банков и систематизация рисков фискальной нагрузки на банки; влияние инструментов, методов и процедур цифровых технологий на обеспечение оптимальной фискальной нагрузки на банки на основе управления маркетинговой деятельностью банков; усовершенствование методологических основ маркетинговой деятельности банков и принятия управленческих решений в условиях цифровой экономики; механизм социально-экономического развития банков на основе маркетинговой деятельности в изменяющихся рыночных условиях.

Список литературы Концепция стейкмаркетинга в управлении деятельностью банков

- Беспалов Р.А., Прошина О.С. Маркетинговая деятельность банков России в условиях цифровизации экономики // Научный журнал "Экономика. Социология. Право". 2019. №2(14). С. 16-20.

- Новосельский С.О., Щедрина И.Н., Криулин В. А. Банковский маркетинг в системе управления банковской деятельностью // Конкурентоспособность в глобальном мире: экономика, наука, технологии. 2016. №7-2(19). С. 23-28.

- Соболева О.А. Маркетинговая деятельность: цель, виды, подходы к определению понятия // Вестник Псковского гос. ун-та. Сер.: Экономика, право и управление. 2017. №5. С. 48-54.

- Сорокина М.М., Изместьева М.М. Цифровые инновации в маркетинговой деятельности банков // Аллея науки. 2018. Т.8. №11(27). С. 375-379.

- Степанов А.И. Современные методы digital-маркетинга в продвижении банковских организаций // Карельский научный журнал. 2018. Т.7. №2(23). С. 121-124.

- Андреев М.В. Цифровые технологии в маркетинге // Молодой ученый. 2021. №16(358). С. 204-207.

- Бочаров Н.А. Cтейкхолдеры, как инструмент социального взаимодействия компаний // Вестник университета. 2015. №10. С. 250-254.

- Коржова Е.А., Соколинская Н.Э. Маркетинг в банковской сфере и его роль в укреплении доверия к банковской системе // Финансовые рынки и банки. 2018. №2. С. 58-64.

- EDN: QNJZZX