Кредитное поведение населения: современные аспекты (на примере Вологодской области)

Автор: Белехова Галина Вадимовна

Журнал: Вопросы территориального развития @vtr-isert-ran

Рубрика: Экономика территорий

Статья в выпуске: 1 (11), 2014 года.

Бесплатный доступ

Статья посвящена исследованию особенностей кредитного поведения населения, которое в последние годы становится всё более значимым в финансовой практике российских граждан. Раскрыта актуальность изучения данного вопроса как для национальной, так и для региональной экономики. Отмечено, что агрессивная политика финансовых учреждений по продвижению кредитных продуктов, недостаточный уровень финансовой грамотности россиян и зачастую неадекватная оценка ими собственных материальных возможностей создают определённые угрозы. В этой связи обосновывается необходимость оценки и систематического мониторинга ситуации на рынке кредитования физических лиц. Основные выводы статьи базируются как на данных макростатистики, так и на результатах пилотного социологического исследования кредитной практики жителей Вологодской области, проведенного ИСЭРТ РАН в 2013 году. Это позволило получить не только количественную оценку, но и выявить содержательные особенности и социально-демографические параметры кредитного поведения населения региона.Показано, что текущая ситуация на кредитном рынке как в России в целом, так и в Вологодской области характеризуется увеличением объёма кредитов, выдаваемых физическим лицам, ростом суммы просроченного долга и числа «перекредитовавшихся» заёмщиков. Выявлены и проанализированы ключевые факторы, оказывающие влияние на формирование кредитного поведения населения, в частности, на материальное положение, уровень доходов и потребительские предпочтения граждан. Обозначены ведущие мотивы кредитного поведения, критерии выбора финансовой организации и причины нежелания брать кредит.Результаты представленного в статье анализа позволяют говорить об умеренной кредитной активности населения региона. Жители области в большинстве своём рационально подходят к вопросам кредитования. Основная масса заёмщиков оформляет потребительские или автокредиты, не обременяя себя значительными суммами заёмных средств и ориентируясь при выборе кредита на предлагаемые банками финансовые условия (т. е. на размер процентных ставок и выгодность условий сделки). В заключении статьи сделан вывод о необходимости профилактики возможных негативных изменений на рынке кредитования физических лиц и непосредственно в самом кредитном поведении населения региона. Для этого предлагается осуществлять работу по таким ключевым направлениям, как повышение уровня финансовой грамотности населения, эффективная защита прав заёмщиков, увеличение реальных доходов граждан.

Кредит, кредитное поведение, уровень доходов, индекс потребительских настроений, задолженность по кредитам, социологическое исследование

Короткий адрес: https://sciup.org/14746227

IDR: 14746227

Текст научной статьи Кредитное поведение населения: современные аспекты (на примере Вологодской области)

В заключении статьи сделан вывод о необходимости профилактики возможных негативных изменений на рынке кредитования физических лиц и непосредственно в самом кредитном поведении населения региона. Для этого предлагается осуществлять работу по таким ключевым направлениям, как повышение уровня финансовой грамотности населения, эффективная защита прав заёмщиков, увеличение реальных доходов граждан.

Кредит, кредитное поведение, уровень доходов, индекс потребительских настроений, задолженность по кредитам, социологическое исследование.

BORROWER BEHAVIOR OF THE POPULATION: MODERN ASPECTS (CASE STUDY OF THE VOLOGDA OBLAST)

The article studies the specifics of people’s borrower behavior that in recent years has become more and more important in financial practice of Russian citizens. The article reveals the relevance of studying this issue for both national and regional economy. It notes that aggressive policies of financial institutions promoting credit products, the insufficient level of financial literacy of the Russians, and the fact that they often inadequately evaluate their own financial opportunities create certain threats. In this connection, the author substantiates the necessity of evaluation and systematic monitoring of the situation in the retail lending market.

The main conclusions of the article are based on macrostatistical data and on the results of a pilot sociological research into borrower practices of the Vologda Oblast residents conducted by ISEDT RAS in 2013. As a result, not only a quantitative assessment was obtained, but also certain substantive features and socio-demographic parameters of borrower behavior of the region’s population were defined.

The article shows that the current situation in the lending market in Russia as a whole and in the Vologda Oblast is characterized by the increase in the amount of loans issued to individuals, the growth in the amount of overdue debt and the number of borrowers who resorted to relending.

The author identified and analyzed key factors that influence the formation of borrower behavior in people, in particular, financial status, level of income and consumer preferences of citizens. The article highlights the main motives of borrower behavior, criteria for choosing financial institutions and reasons for people’s reluctance to take loans.

The results of the analysis presented in the article indicate that borrower activity among the region’s population is moderate. The oblast residents are mostly rational with regard to loan issues. The majority of borrowers prefer consumer loans or car loans, without burdening themselves with large sums of borrowed funds, and, when choosing a loan, they pay attention to lending terms (i.e. interest rate and favorable conditions of the loan).

The article concludes that it is necessary to prevent possible negative changes in the retail lending market, as well as in the borrower behavior of the region’s population. For this purpose it is proposed to implement the following key measures: to enhance people’s financial literacy, to protect borrowers’ rights effectively, and to raise the real incomes of citizens.

Loan, borrower behavior, level of income, consumer sentiment index, loan debt, sociological research.

Финансовая составляющая является значимой в жизнедеятельности современного человека. Каждое домохозяйство в зависимости от этапа жизненного цикла принимает решения относительно формирования сбережений, оформления кредитов, включения в программы страхования или дополнительного пенсионного обеспечения и других направлений использования имеющихся в его распоряжении денежных средств.

В России традиционно, в силу культурно-психологических особенностей склада личности (склонность к бережливости), широкое распространение имеют сберегательные практики, которые обслуживают краткосрочные и долгосрочные потребности населения, выступая в роли либо «инструмента экономического выживания», либо «средства обеспечения социального комфорта» [17, с. 92].

Начиная с 2000-х годов, благодаря институциональным изменениям в кредитно-финансовой сфере, улучшению механизмов правовой защиты потребителей финансовых услуг, определённым изменениям в сознании массового потребителя, постепенно принимающего и осваивающего западные модели «опережающего потребления», россияне стали активно изучать и использовать кредитные продукты. Причём если поначалу кредит рассматривался российскими домохозяйствами как вынужденный механизм финансирования, стимулирующий потребительскую активность и способствующий достижению желаемого образа (но не уровня) жизни, то постепенно, в связи с изменением системы ценностей и установок, кредитование стало пониматься как «удобная форма семейного финансирования, позволяющая приобретать необходимые товары» [9, с. 185].

С одной стороны, это положительный момент. Кредитные инструменты, наряду со сберегательными, расширяют платёжеспособный спрос, увеличивая потребление товаров и услуг, способствуя тем самым развитию производств. Кроме того, эти инструменты являются одним из способов трансформации денежных средств населения в инвестиции, которые обеспечивают экономическое развитие территорий.

Однако эти изменения таят в себе некоторые опасности. Во всём мире, и особенно в высокоразвитых странах, наблюдается переход от кредита как средства осуществления покупки к кредиту как средству формирования особого стиля жизни [15, с. 83]. Теперь в кредит всё чаще приобретаются вещи, потребность в которых продиктована социальным окружением, новым потребительским сознанием, а не реальной необходимостью и возможностями домохозяйства [4, с. 134].

Развивается культура опережающего потребления, о чём писал Ж. Бодрийяр: «Долгое время в силу своего рода застенчивости кредит воспринимался как некая нравственная опасность, тогда как расплата на месте относилась к числу буржуазных добродетелей. Но подобные психологические сопротивления явно ослабевают… Ныне родилась новая мораль: мораль опережающего потребления по отношению к накоплению, мораль убегания вперед, форсированного инвестирования, ускоренного потребления и хронической инфляции (копить деньги становится бессмысленно); отсюда берёт начало вся современная система, где вещь сначала покупают, а затем уже выкупают своим трудом» [15, с. 83].

Подчас этот «выкуп» становится тяжёлым бременем для людей, не рассчитавших свои силы и материальные возможности.

Поэтому в целях контроля и своевременного реагирования на возникающие проблемы значимой и актуальной становится оценка текущей ситуации на рынке кредитования физических лиц с учётом социально-экономических особенностей их кредитных стратегий.

В настоящей статье предпринята попытка анализа особенностей кредитного поведения населения (на примере Вологодской области). Для этого использованы как официальные статистические данные, так и результаты пилотного исследования кредитного поведения насе-ления1, проведённого Институтом социально-экономического развития территорий РАН летом 2013 года.

В отличие от сберегательного, кредитное поведение – как совокупность действий индивида или домохозяйства по распоряжению находящимися за рамками текущего потребления заимствованными денежными средствами в целях обеспечения расширенного потребления – в настоящий период времени более целенаправленно, осознанно и стратегически ориентировано.

Выбор той или иной модели кредитного поведения определяется как экономическими и социально-демографическими (доход, богатство и имущество, образ жизни, пол, возраст, семейное положение, образование, род занятий), так и психологическими (мотивации, ожидания относительно собственного будущего и будущего страны, предпочтения, интересы, предшествующий опыт поведения и образ жизни родителей, финансовая дисциплина и т. д.) детерминантами.

Главными факторами принятия решения об оформлении кредита являются материальное положение и уровень доходов домохозяйств.

С 2000 года по Вологодской области наблюдается устойчивая положительная динамика уровня доходов: за 2000 – 2012 гг. среднедушевые денежные доходы населения региона выросли почти в 9 раз (по предварительным данным на 2012 год они составляют 17931 руб.) [16]. Однако доходы распределены среди жителей области крайне неравномерно – соотношение между средним доходом 10% наиболее состоятельного и 10% наименее состоятельного населения составило в 2012 году 11,9 раза [14]. Это чрезвычайно высокий показатель, поскольку в европейских странах коэффициент фондов не превышает 10 единиц [10, с. 168].

Такая ситуация находит отражение в субъективных оценках материального положения домохозяйств. Согласно данным опросов, значительная часть вологжан живёт весьма скромно и небогато [8]. В настоящее время 4% домохозяйств Вологодской области не хватает средств даже на питание, а 28,5%, обеспечивая свою семью необходимыми продуктами, имеют трудности с покупкой одежды. Основная масса населения (56,6%) может приобрести себе продукты питания и необходимую одежду, однако испытывают трудности с покупкой товаров длительного пользования. Лишь около десятой части населения региона (11%) можно отнести к категории «обеспеченных», способных осуществлять дорогостоящие покупки или даже ни в чём себе не отказывать.

Значительная часть доходов направляется вологодскими домохозяйствами на покупку товаров и оплату услуг (в 2005 – 56,5, в 2012 году – 66%). Почти треть семейного бюджета расходуется на оплату обязательных платежей (в 2005 – 11,1, в 2012 году – 13%) и формирование сбережений (в 2005 – 23,4, в 2012 году – 14%) [1].

Относительно низкий уровень жизни большинства россиян, память о «лихих 90-х», незначительные финансовые зна- ния и навыки2 [2, с. 106] обусловливают скептическое отношение населения к кредиту, затрудняя формирование активных стратегий кредитного поведения среди жителей области.

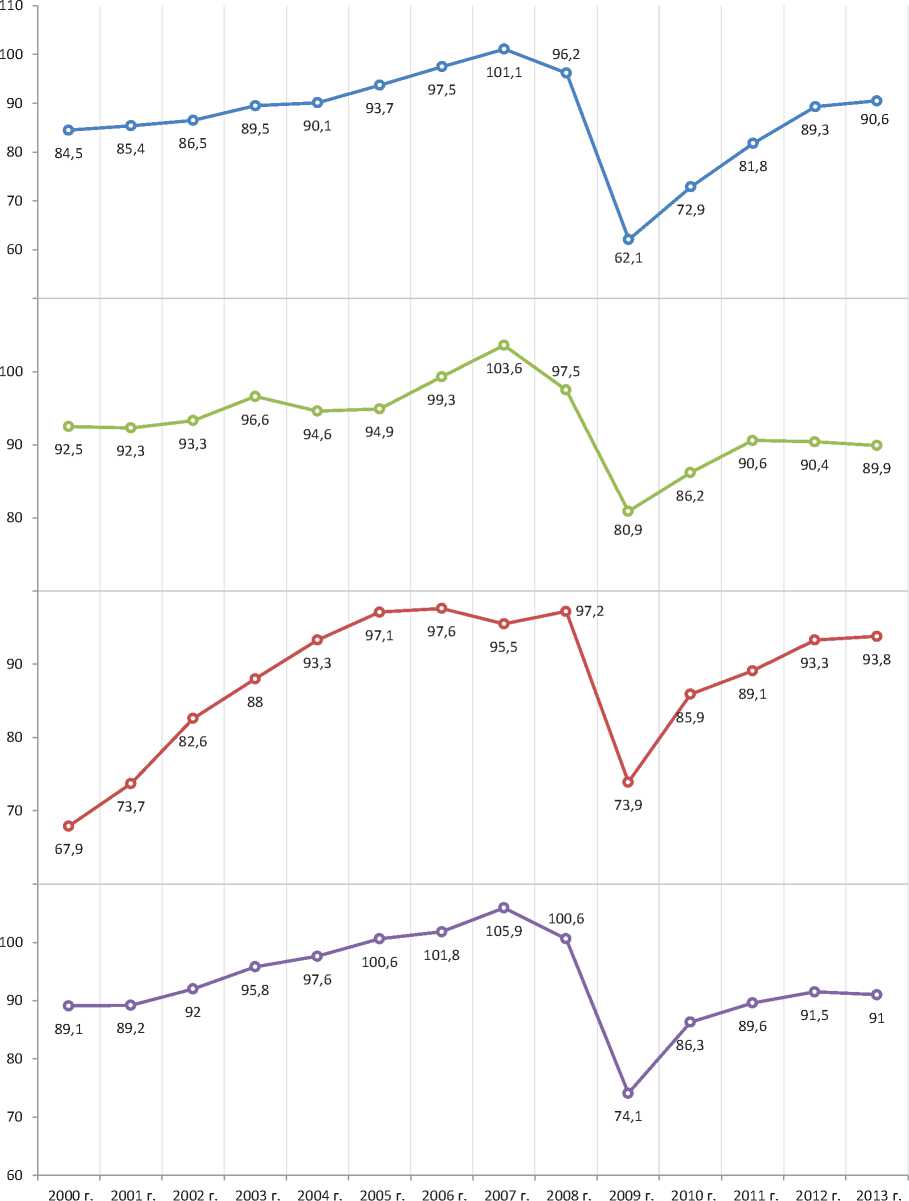

Индекс потребительских настроений и его производные составляющие свидетельствуют о низких потребительских возможностях населения Вологодской области [3, с. 66]. Закономерное снижение значений всех индексов в период кризиса 2008 – 2009 гг. сменилось, начиная с 2010 года, их постепенным ростом, однако восстановления до предкризисного уровня (уровня 2008 года) ещё не произошло (рис. 1).

Согласно последним данным [7], население региона не считает целесообразным приобретение таких формирующих «достойный образ жизни» товаров, как автомобиль и жильё (индексы 92,1 и 79,9 соответственно)3.

Брать кредиты для поддержания текущего уровня жизни или для расширения потребительских возможностей жители области также в настоящее время пока не очень готовы: сводный индекс целесообразности приобретения товаров в долг, в кредит составил в 2013 году 68,3, что говорит о преобладании негативных оценок. Только 8% опрошенных высказали мнение, что сейчас хорошее время для таких покупок. Около трети респондентов (32%) не дали чёткой оценки текущей ситуации с точки зрения целесообразности оформления кредита. Основная же масса населения (40%) считает, что в нынешних условиях лучше не брать деньги в кредит, в долг [7].

Обратимся к данным официальной статистики, характеризующим ситуацию на рынке кредитования физических лиц (табл. 1).

До 2003 года объёмы кредитования населения были незначительны, поскольку этот рынок только начал развиваться. Затем, вплоть до 2008 – 2009 гг., шло активное освоение кредитных продуктов, что проявилось в росте объёма кредитов, предоставленных физическим лицам, и задолженности по ним.

После непродолжительного падения в 2010 году рынок кредитов для населения вновь стал оживать. В течение 2011 – 2012 гг. в России наблюдался бум кредитования, который сохранился вплоть до начала 2013 года.

В Вологодской области ажиотаж, наблюдавшийся на рынке кредитования населения в 2011 году, в следующем году несколько поутих: в 2011 году по сравнению с 2010 прирост объёма выданных населению кредитов составил 12,8%, однако в 2012 году произошло снижение по данному показателю на 22,7%.

Размер задолженности по выданным кредитам, за исключением 2010 года, не замедлял своего роста: по Вологодской области в 2011 году по сравнению с 2010 годом прирост составил 9%, в 2012 году по сравнению с 2011 годом – уже 45,6%.

В то же время, согласно данным Центра макроэкономических исследований Сбербанка, размер агрегированной задолженности сектора домохозяйств перед банковским сектором по отношению к агрегированным денежным доходам в РФ

(III кв)

^О- Индекс текущего личного материального положения

^О* Индекс ожиданий изменения личного материального положения

^^" Индекс целесообразности приобретения товаров длительного пользования

—^— Индекс потребительских настроений

Рис. 1. Индекс потребительских настроений и его составляющие (Вологодская область)*

*На графиках отражён период с 2000 по 2013 год. Уровень 2013 года представлен по данным на III квартал 2013 года. Источник: Данные ежеквартальных опросов общественного мнения населения, проводимых ИСЭРТ РАН.

Таблица 1. Показатели рынка кредитования физических лиц, на начало года

Однако существует масса свидетельств того, что кредиторская задолженность распределена неравномерно среди населения: доля заёмщиков с более чем одним кредитом сравнялась с долей заёмщиков, обслуживающих только один кредит, и растёт доля тех, кто обращается за следующим кредитом для обслуживания предыдущего [11]. Это говорит об излишней самонадеянности некоторых заёмщиков и переоценке ими собственных возможностей.

До определённого времени шло синхронное увеличение объёмов кредитования и уровня доходов населения Вологодской области, но потом кредитование замедлилось (рис. 2). Это соответствует теории потребительского поведения и модели межвременного выбора – выбирая стратегию финансового поведения, домохозяйства региона стараются «не только обеспечить оптимальный уровень текущего благосостояния, но и минимизировать риск своей неплатёжеспособности, учитывая риски неопределённости будущих доходов» [6].

При выборе валюты кредита население отдаёт предпочтение рублю: с каждым годом доля займов в иностранной валюте сокращается (в Вологодской области с 21 в начале 2001 до 0,6% в начале 2013 года, табл. 2 ).

Несмотря на разнообразные государственные программы поддержки молодых семей и специалистов, упрощение процедуры ипотечного кредитования и расширение самих ипотечных продуктов, а также на постоянный рост материальных возможностей и потребностей населения, доля жилищного кредитования в общем объёме кредитов, выданных физическим лицам, достаточно стабильна (табл. 3).

В целом по России после незначительного спада жилищного кредитования в посткризисный 2010 год его удельный вес восстановился на прежнем уровне (15%). В Вологодской области после бума 2009 года (когда жилищные кредиты составляли более пятой части суммарного объёма кредитования физических лиц) доля этого вида кредитов сократилась до 17,4% (по состоянию на начало 2013 года).

В денежном выражении величина средств, ссужаемых населению кредитными организациями на жилищные цели, за 2007 – 2012 гг. увеличилась более чем в 3 раза (как по Вологодской области, так и по РФ).

WUllll

2003 г. 2004 г. 2005 г. 2006 г. 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г.

^^е Располагаемые денежные доходы, млн. руб.

О Объём кредитов, предоставленных физическим лицам, млн. руб. (правая шкала)

Рис. 2. Соотношение размера располагаемых денежных доходов населения и объёма выданных ему кредитов, Вологодская область

Источники: Статистический ежегодник Вологодской области 2011: стат. сборник. – Вологда: Вологдастат, 2012. – 374 с.; Статистический ежегодник Вологодской области 2007: стат. сборник. – Вологда: Вологдастат, 2008. – 399 с.; Информационно-аналитический бюллетень за 2012 год. – Вологда: ГУ ЦБ России по Вологодской области, 2013. – 70 с.; Балансы доходов и расходов населения Вологодской области в 2003 – 2012. – Вологда: Вологдастат, 2013. – 21 с.

Таблица 2. Структура задолженности по кредитам физических лиц, % от общего объёма

|

Валюта |

01.01.2001 |

01.01.2005 |

01.01.2009 |

01.01.2013 |

|

Российская Федерация |

||||

|

В рублях |

78,5 |

85,2 |

88,2 |

96,9 |

|

В иностранной валюте |

21,5 |

14,8 |

11,8 |

3,1 |

|

Вологодская область |

||||

|

В рублях |

78,9 |

96,8 |

97,4 |

99,4 |

|

В иностранной валюте |

21,1 |

3,2 |

2,6 |

0,6 |

|

Источники: Бюллетень банковской статистики [Электронный ресурс]. – М.: ЦБ РФ, 2001 – 2013. – Режим доступа: http://www.cbr.ru/publ/?Prtid=bbsr |

||||

Таблица 3. Жилищное кредитование физических лиц

|

01.01.2007 |

01.01.2008 |

01.01.2009 |

01.01.2010 |

01.01.2011 |

01.01.2012 |

01.01.2013 |

||

|

Российская Федерация |

||||||||

|

Объём кредитов, всего, млн. руб. |

2366687 |

3558723 |

4064534 |

2613560 |

3648615 |

5438649 |

7226423 |

|

|

Из них: – жилищное кредитование |

347068 |

650097 |

736427 |

182192 |

437030 |

765854 |

1072023 |

|

|

Доля жилищного кредитования, % |

14,7 |

18,3 |

18,1 |

7,0 |

12,0 |

14,1 |

14,8 |

|

|

Средневзвешенная ставка, % |

14,2 |

12,8 |

13 |

14,6 |

13,3 |

12 |

12,3 |

|

|

Вологодская область |

||||||||

|

Объём кредитов, всего, млн. руб. |

17689 |

25685 |

28470 |

12013 |

23045 |

40240 |

55570 |

|

|

Из них: – жилищное кредитование |

2491 |

4953 |

6679 |

1788,2 |

3431 |

6402 |

9673 |

|

|

Доля жилищного кредитования, % |

14,1 |

19,3 |

23,5 |

14,9 |

14,9 |

15,9 |

17,4 |

|

|

Средневзвешенная ставка, % |

14,3 |

12,8 |

12,6 |

13,8 |

13,1 |

11,8 |

12,3 |

|

Источник: Бюллетень банковской статистики [Электронный ресурс]. – М.: ЦБ РФ, 2001 – 2013. – Режим доступа: http://www.cbr.ru/publ/?Prtid=bbsr

Но, несмотря на включение новых участников в кредитные отношения и увеличение размеров одалживаемых сумм, глубина кредитного рынка всё ещё меньше, чем сберегательного.

Так, в 2003 – 2010 гг. отмечалось стабильное увеличение доли депозитов в ВРП; доля кредитов в ВРП также росла, но более медленно, а в 2010 году произошло её снижение на 3,3 процентных пункта. Можно было бы предположить, что «с ростом кредитования объём сбережений должен был бы снижаться, но этого не происходит» [12]. Более того, величина показателя «соотношение кредитов и депозитов» говорит в пользу вкладов (табл. 4).

Однако у специалистов ситуация на кредитном рынке вызывает некоторые опасения. По их мнению, «высокий уровень процентных ставок, особенно по потребительским кредитам», возможное ухудшение материального положения части населения в результате спада производственной деятельности в стране могут спровоцировать «серию дефолтов в определённых категориях заёмщиков». «Неизбежное при этом снижение темпов роста кредитования физических лиц, в свою очередь, может послужить дополнительным фактором замедления экономического роста, поддерживаемого в последние месяцы исключительно за счёт положительных темпов роста потребления населения» [11].

Теперь перейдём к результатам пилотного социологического исследования кредитного поведения населения Вологодской области4.

При разработке этого мониторинга мы исходили из того, что кредитное поведение может быть рассмотрено в разрезе таких составляющих, как осуществление заимствований и их регулярность; выбор кредитора и критерии этого выбора; размер кредита [13, с. 110]; мотивации и потребности заёмщика; намерение в будущем брать кредит.

Согласно результатам исследования, в настоящее время почти треть жителей Вологодской области (31%) имеет банковский кредит, что совпадает с общероссийским уровнем. В качестве заёмщиков выступают женщины (55%) среднего возраста (56%), имеющие высшее или незаконченное высшее образование (45%). Охотно берут деньги в долг работники торговли и сферы обслуживания (21%), учителя, врачи, научные сотрудники, работники культуры, журналисты, служащие крупного предприятия или госучреждения, а также военнослужащие.

Заёмщики относят себя преимущественно к людям среднего достатка (49%) и оценивают своё материальное положение как среднее (53%). При этом они отмечают, что способны обеспечить свою семью необходимым питанием и одеждой, однако для них затруднительно приобретение более крупных товаров длительного пользования (48%).

Лица пенсионного возраста (84 из 100%), работники сельского хозяйства (80%), студенты (72%), инвалиды (86%) и неработающие (77%), а также граждане, относящие себя к группе бедных и нищих (71%), указывают на отсутствие у них кредитных займов. Это вполне естественно, поскольку данные категории населения либо не имеют реальной материальной возможности для финансирования кредита, либо категорически не принимают саму мысль «жить в долг».

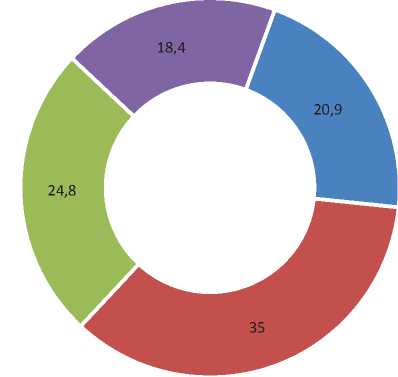

Большая часть (35%) кредитных обязательств населения региона находится в пределах от 50 до 200 тыс. рублей. Четверть заёмщиков имеет кредит в сумме от 200 до 500 тыс. рублей, каждый пятый заёмщик – менее 50 тыс. рублей. Значительные кредитные заимствования (более 500 тыс. рублей) взяли 18% опрошенных (рис. 3).

Поскольку взятые в кредит суммы в основном небольшие, это находит своё отражение в структуре кредитных целей.

Таблица 4. Макроэкономические показатели уровня развития банковского сектора Вологодской области

|

Показатель |

2003 г. |

2005 г. |

2008 г. |

2009 г. |

2010 г. |

|

Доля депозитов населения в ВРП, % |

10,6 |

10,0 |

12,5 |

21,8 |

23,1 |

|

Доля кредитов населения в ВРП, % |

2,0 |

4,3 |

9,1 |

11,2 |

7,9 |

|

Соотношение кредитов и депозитов физических лиц, коэффициент |

0,2 |

0,4 |

0,7 |

0,5 |

0,3 |

|

Источники: Злывко Е.В. Макроэкономические аспекты взаимосвязи развития банковского сектора и экономического роста в регионах РФ [Электронный ресурс] / УЭкС. Электронный журнал ВАК. – Режим доступа: www.uecs.ru/uecs-48-122012/item/1899-2012-12-26-11-20-03 ; Статистический ежегодник Вологодской области 2011: стат. сборник. – Вологда: Вологдастат, 2012. – 374 с.; Статистический ежегодник Вологодской области 2007: стат. сборник. – Вологда: Вологдастат, 2008. – 399 с.; Информационно-аналитический бюллетень за 2012 год. – Вологда: ГУ ЦБ России по Вологодской области, 2013. – 70 с.; Регионы России. Социально-экономические показатели 2012: стат. сборник. – М.: Росстат, 2012. – 990 с. |

|||||

-

■ Менее 50000 рублей

-

■ От 50000 рублей до 200000 рублей

-

■ От 200000 рублей до 500000 рублей

-

■ Более 5 00000 рублей

Рис. 3. Размер кредитных обязательств населения Вологодской области, 2013 год

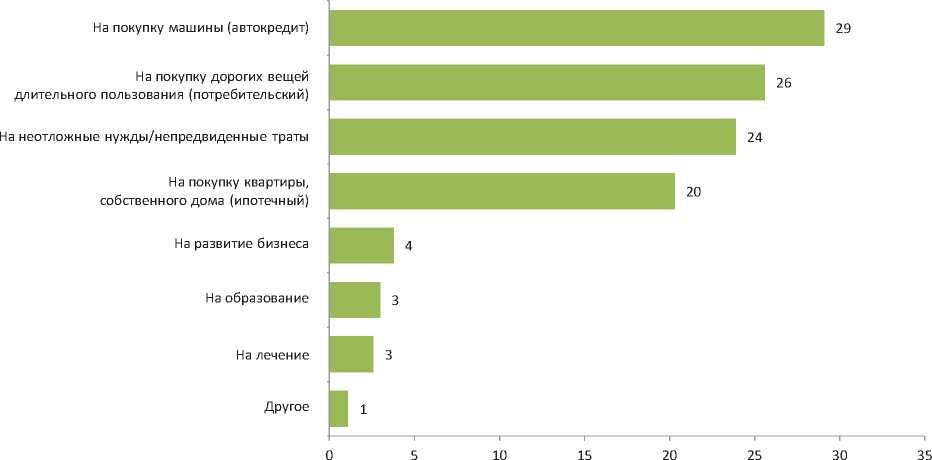

Наибольшее количество оформленных кредитов приходится на покупку автомобиля (29%) и дорогостоящих вещей длительного пользования (26%). Чуть реже респондентами упоминаются неотложные нужды или непредвиденные семейные траты (24%). С целью приобретения недвижимости был взят каждый пятый кредит. Примерно одинаковое предпочтение заёмщики отдают кредитам на развитие бизнеса (4%), на образование (3%) и лечение (3%) (рис. 4).

В наибольшей степени кредиты на неотложные нужды (64 из 100%), лечение (58%), покупку дорогих товаров (57%) и приобретение жилья (58%) оформляют женщины. Мужчины же предпочитают брать автокредит (54% против 46% у женщин) и кредит на развитие собственного дела (61%). Таким образом, здесь прослеживается тенденция гендерного разделения обязанностей (которая наблюдается и в сберегательном поведении), когда женщина обустраивает семейный очаг и следит за состоянием дома и потребностями членов семьи, а мужчина создаёт условия для работы, чтобы в последующем обеспечить среди прочего и выплаты по кредитам.

Преобладающая часть кредитов оформлена жителями Вологодской области в Сбербанке (56%). Меньше предпочтений жители области отдают Севергазбанку (19%), ВТБ 24 (15%) и Восточному экспресс-банку (8%). Объясняется это большей представительностью Сбербанка на территории региона, а также стереотипом восприятия его как преемника советских государственных надёжных сберкасс.

Большинство вологжан, имеющих кредит, при выборе кредитного учреждения обращали внимание, прежде всего, на

Рис. 4. Цели банковских кредитов населения Вологодской области, 2013 год

предлагаемые им финансовые условия, а именно на размер процентных ставок (31%) и выгодность других условий сделки (27%).

Немаловажную роль при выборе банка играют и другие, не связанные с условиями получения кредита, факторы (табл. 5). Основным из них является известность банка – его отметили 30% респондентов. Рекомендации друзей и родственников, а также предыдущий положительный опыт взаимодействия с этим учреждением в качестве критериев выбора называли по 18% опрошенных. Менее значимыми для жителей области оказались близкое месторасположение отделения (14%) и достойное качество обслуживания (6%).

В ближайший год точно планируют брать кредиты лишь 6% опрошенных. Они намерены воспользоваться заёмными средствами для того, чтобы приобрести автомобиль (32%), купить жильё (18%) и мебель (9%), а также произвести необходимый ремонт квартиры или дачного участка (17%).

Среди будущих заёмщиков преобладают позитивные оценки материального положения своей семьи (43%). Поэто- му они и могут позволить себе оформить кредит, так как у них есть возможность не завязнуть в «кредитном болоте» и вовремя расплатиться по своим долгам.

Несмотря на ряд преимуществ, которые открывает перед гражданами возможность получения денежных средств в кредит, подавляющее большинство респондентов не собираются в ближайшие время пользоваться кредитом [12, с. 57]. Основным препятствием к взятию кредита является отсутствие реальной материальной возможности: недостаточный доход – 43%; высокие процентные ставки и следующая за ними значительная переплата – 44%; неуверенность в стабильном доходе – 29%.

Значимой причиной отказа от кредита выступает принципиальное нежелание брать деньги в долг (19%), которое наиболее часто проявляется среди лиц старшего возраста. Менее значимыми препятствиями выступают недоверие финансовым организациям (6%), быстрые темпы роста цен на определённые категории товаров (10%) и трудоёмкость процесса оформления кредита (4%).

Таблица 5. Критерии выбора кредитного учреждения, % от имеющих кредит

|

Критерий |

2013 г. |

|

Величина процентной ставки |

31,4 |

|

Известность банка |

29,5 |

|

Выгодность предлагаемых условий |

27,4 |

|

Рекомендации друзей, родственников |

18,4 |

|

У меня уже был взят кредит в этом банке |

18,4 |

|

Близкое местоположение отделения |

13,5 |

|

Достойное качество обслуживания |

5,8 |

|

Другое |

3,2 |

Резюмируя результаты исследования, отметим, что кредитное поведение населения Вологодской области можно охарактеризовать как рационально-умеренное. Каждый третий житель региона использует кредит в целях расширения своего платежеспособного спроса и создания комфортных условий жизни посредством удовлетворения потребности в дорогостоящих товарах длительного пользования. Объёмы кредитных обязательств незначительны (до 200 тыс. рублей у 56% населения), определяющим критерием выбора кредитного продукта является процентная ставка.

Однако некоторые жители региона (25%) не рассматривают кредит как средство обеспечения определённого уровня жизни и социального престижа. Они используют его в качестве вынужденного средства решения своих проблем в случае острой нужды или непредвиденных трат. Это подтверждают и низкие значения индексов целесообразности приобретения автомобиля, жилья и покупок в кредит.

Малое число потенциальных заёмщиков (6%) обусловлено не только ограниченностью денежных ресурсов у населения и его нежеланием переплачивать за взятые в долг средства, но и наличием возможности приобретения многих товаров в беспроцентную рассрочку непосредственно у продавца.

В то же время неуклонное расширение потребительских запросов населения и постоянное активное продвижение банками разнообразных кредитных продуктов, низкая финансовая грамотность населения и зачастую неадекватная оценка им собственных материальных возможностей требуют системного мониторинга и контроля ситуации в области кредитного поведения населения.

В целях обеспечения условий для формирования взвешенных стратегий кредитного поведения, повышения личной ответственности индивидов за принимаемые ими кредитные решения, за собственное экономическое благополучие, а также предотвращения возможных негативных процессов на кредитном рынке необходима работа по нескольким направлениям. К ним относятся повышение информированности потребителя, его финансовых знаний и навыков (в рамках программ финансового просвещения); совершенствование законодательной базы и эффективная защита прав обманутых заёмщиков; повышение доверия населения к финансовой системе (при участии как федеральных, так и региональных властей); политика, направленная на улучшение уровня жизни, увеличение реальных денежных доходов граждан и обеспечение стабильного социально-экономического развития страны.

Список литературы Кредитное поведение населения: современные аспекты (на примере Вологодской области)

- Бюллетень банковской статистики [Электронный ресурс]. -М.: ЦБ РФ, 2001-2013. -Режим доступа: http://www.cbr.ru/publ/?Prtid=bbsr

- Регионы России. Социально-экономические показатели 2012: стат. сборник. -М.: Росстат, 2012. -990 с.

- Российский статистический ежегодник 2012: стат. сборник. -М.: Росстат, 2012. -786 с.

- Российский статистический ежегодник 2009: стат. сборник. -М.: Росстат, 2009. -795 с.

- Статистический ежегодник Вологодской области 2011: стат. сборник. -Вологда: Вологдастат, 2012. -374 с.

- Статистический ежегодник Вологодской области 2007: стат. сборник. -Вологда: Вологдастат, 2008. -399 с.

- Информационно-аналитический бюллетень за 2012 год. -Вологда: ГУ ЦБ России по Вологодской области, 2013. -70 с.

- Злывко Е.В. Макроэкономические аспекты взаимосвязи развития банковского сектора и экономического роста в регионах РФ [Электронный ресурс]/УЭкС. Электронный журнал ВАК. -Режим доступа: www.uecs.ru/uecs-48-122012/item/1899-2012-12-26-11-20-03

- Балансы доходов и расходов населения Вологодской области в 2003-2012 [Текст]/Вологдастат. -Вологда: Вологдастат, 2013. -21 с.

- Белехова, Г.В. Оценка финансовой грамотности населения и пути её повышения [Текст]/Г.В. Белехова//Проблемы развития территории. -2012. -№ 4 (60). -С. 96-109.

- Дементьева, И.Н. Потребительские настроения жителей Вологодской области в 2008 -2011 гг. [Текст]/И.Н. Дементьева//Проблемы развития территории. -2012. -№ 4 (60). -С. 53-66.

- Дикий, А.А. Жизнь в кредит: установки и поведенческие стратегии россиян [Текст]/А.А. Дикий//Социологические исследования. -2012. -№ 5. -С. 134-140.

- Доходы и уровень жизни [Электронный ресурс]/ЕМИСС. -Режим доступа: http://www.fedstat.ru/indicators/themes.do

- Егоров, А.К. Особенности кредитного поведения российских домохозяйств в период кризиса [Электронный ресурс]/А.К. Егоров, А.С. Стихин, Е.В. Бежин. -Режим доступа: http://www.jurnal.org/articles/2010/ekon37.htm

- Ежеквартальный опрос общественного мнения населения Вологодской области (III квартал) [Текст]. -Вологда: ИСЭРТ РАН, 2013.

- Исследование сберегательного поведения населения Вологодской области [Текст]: опрос. -Вологда: ИСЭРТ РАН, 2012.

- Козырева, П.М. Ресурсы и практики социально-экономической адаптации населения России [Текст]/П.М. Козырева, А.Э. Низамова, А.И. Смирнов. -М.: Новый хронограф, 2013. -328 с.

- Костылева, Л.В. Формирование неравенства населения России [Текст]/Л.В. Костылева//Экономические и социальные перемены: факты, тенденции, прогноз. -2012. -№ 5 (23). -С. 161-172.

- Кредитное поведение населения: результаты опросов и эконометрическое моделирование [Электронный ресурс]/Центр макроэкономических исследований Сбербанка. Режим доступа: http://www.sberbank.ru/common/img/uploaded/analytics/2013/macro_13082013.pdf

- Прокопова, Н.В. Диверсификация финансовых стратегий населения современной России: сочетание сберегательных и кредитных практик [Электронный ресурс]/Н.В. Прокопова, Д. Х. Ибрагимова. -Режим доступа: www.hse.ru/data/2013/01/24/1306306586/Прокопова_29_01_13.doc

- Стребков, Д.О. Основные типы и факторы кредитного поведения населения в современной России [Текст]/Д.О. Стребков//Вопросы экономики. -2004. -№ 2. -С. 109-128.

- Стребков, Д.О. Потребности и предпочтения населения России на рынке кредитных услуг [Текст]/Д.О. Стребков//Социологические исследования. -2004. -№ 2. -С. 51-59.

- Стребков, Д.О. Социальные аспекты кредитного поведения населения [Текст]/Д.О. Стребков//Социологический журнал. -2007. -№ 1. -С. 83-12.

- Уровень жизни [Электронный ресурс]/Сайт федеральной службы государственной статистики. -Режим доступа: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/population/level/#

- Фаузер, В.В. Кредитное поведение населения северного региона: социально-демографический анализ [Текст]/В.В. Фаузер, В.Н. Макарова. -М.: Сыктывкар: Библиотека демографа, 2008. -169 с.