Кредитование физических лиц коммерческими банками в Кабардино-Балкарской Республике: современное состояние

Автор: Аликаева Мадина Валентиновна, Оборин Матвей Сергеевич, Налчаджи Татьяна Александровна, Гварлиани Татьяна Евгеньевна

Журнал: Сервис в России и за рубежом @service-rusjournal

Рубрика: Социально-экономические аспекты развития отраслей, комплексов, предприятий и организаций сферы услуг

Статья в выпуске: 5 (75), 2017 года.

Бесплатный доступ

Кредитование физических лиц сохраняет популярность у жителей России даже в условиях финансового кризиса. Развитие данных видов банковских услуг сдерживается такими факторами, как высокие риски невозврата кредита, отсутствие эффективного кредитного ме- неджмента, слабая кредитная инфраструктура, недостаточное ин- формационное обеспечение банков, высокие процентные ставки. В этих условиях назрела необходимость формирования новых подходов к кредитованию физических лиц банками, способствующих экономиче- скому, политическому и социальному развитию Кабардино-Балкарской Республики. Цель статьи заключается в исследовании современного состояния и выявления тенденций развития сферы кредитования физических лиц. В процессе исследования изучено современное состояние анализируе- мых услуг, систематизированы данные о состоянии и тенденциях рынка кредитования в Кабардино-Балкарской Республике, проведён сравнительный анализ услуг кредитования физических лиц банками республики, выявлены перспективные направления кредитования, предложены изменения в системе потребительского кредитования. В процессе исследования использовались научные труды отечествен- ных и зарубежных учёных в области финансовой, кредитной системы, экономического анализа и маркетинговых исследований. В работе ис- пользовались общенаучные методы: анализ, синтез, аналогии. Для об- работки банковской отчётности применялись методы аналитиче- ских группировок, сравнительный анализ. В целях визуальной интер- претации результатов исследований использован графический метод. В результате проведённого маркетингового исследования выявлены предпочтения потребителей Кабардино-Балкарской Республики в сфе- ре кредитования, а также обоснованы факторы, влияющие на выбор банка. Результаты проведённого исследования могут быть использо- ваны банками Кабардино-Балкарской Республики для совершенствова- ния деятельности в сфере кредитования физических лиц. Выявлены наиболее популярные у жителей Кабардино-Балкарской Рес- публики виды кредитов. Причинами, снижающими спрос на кредиты, названы высокие процентные ставки, длительная процедура предо- ставления кредитов, отсутствие системы страхования рисков.

Кредитование физических лиц, потребительские предпочтения, процентные ставки, автокредитование, ипотечное кредитование, кредит на неотложные нужды

Короткий адрес: https://sciup.org/140208501

IDR: 140208501 | УДК: 336.7 | DOI: 10.22412/1995-042X-11-5-7

Текст научной статьи Кредитование физических лиц коммерческими банками в Кабардино-Балкарской Республике: современное состояние

Введение. Современный экономический кризис в отличие от кризиса 2008–2009 гг. оказал наиболее сильное влияние на уровень развития экономики, на состояние финансового и кредитного рынка, на финансовое положение и уровень платёжеспособности населения. В наибольшей степени экономический кризис отразился на состоянии потребительского рынка, который до настоящего времени выступал в роли лидера и драйвера экономического роста.

В мировой банковской практике кредитование населения выступает одним из ведущих видов банковских операций, на долю которого приходится наибольший удельный вес. Развитие российского рынка потребительского кредитования значительно отстаёт от уровня развития аналогичного рынка зарубежных стран, так в России число кредитных организаций на 10 000 населения намного меньше, чем в развитых странах Европы и Америки; в среднем, объем кредитования на одного жителя России составляет около 1000 USD, объёмы потребительского кредитования в разы ниже объёмов кредитования юридических лиц. Неразвитость российского рынка кредитования физических лиц в значительной мере обусловлена неравномерным распределением кредитных организаций по территории страны, что делает труднодоступными воз- можности получения кредитных услуг населением России. Динамичное развитие указанного сегмента рынка способствует социальноэкономическому развитию России, повышению роли и значения банковской системы России в удовлетворении потребностей россиян в товарах и услугах посредством кредита, обеспечению рентабельности банковской деятельности, что обуславливает необходимость исследования состояния данной сферы в условиях кризиса.

В России данное направление банковских услуг получило бурное развитие в 90-е годы XX века. В условиях финансового кризиса отсутствуют возможности полноценного развития инфраструктуры потребительского кредитования, особенностью которого является удовлетворение потребностей населения в кредитных ресурсах. Основы теории кредитования представлены в научных трудах отечественных и зарубежных авторов: А. Смита1, Э. Рида2, О.И. Лаврушина3, К.С. Афанасьева [4] и др. Виды потребительского кредитования населения рассмотрены в трудах А.О. Боров- ченко [7], Н.Г. Савиновой [12]. Проблемы кредитования физических лиц исследованы в работах Р.Е. Алексеева [2], А.Д. Трушниковой [16], Е.П. Терновской [14], И.В. Багаутдиновой [6], Е.А. Пермяковой [11] и др. Вместе с тем, в трудах отечественных исследователей недостаточно внимания уделено региональным аспектам исследуемой проблемы, что актуализирует внимание к изучению состояния и тенденций данных услуг в регионе.

Основная часть. В течение двух последних лет рассматриваемый сегмент банковского рынка пребывает в стагнации, что объясняется следующими причинами, а именно:

-

- низкий уровень развития инфраструктуры потребительского кредитования;

-

- ужесточение требований банка к заёмщикам из-за высоких рисков невозврата, что обуславливает рост стоимости кредитных ресурсов для населения;

-

- высокий уровень процентных ставок, что не позволяет использовать потребительское кредитование населению со средним уровнем достатка;

-

- отказ потенциальных заёмщиков от оформления займов из-за неуверенности в стабильности своего финансового положения;

-

- изменение социальной структуры

населения, уменьшение населения со средним уровнем достатка приводит к снижению спроса на потребительское кредитование;

-

- низкий уровень финансовой грамотности населения, что не всегда позволяет заёмщику изучить условия кредитного договора (наличие скрытых комиссии, различные дополнительные расходы и т.д.) и т.д.

Получается замкнутый круг: банки не имеют возможности привлечь средства, предназначенные для инвестирования, а это тормозит и снижает возможность поддержки развития российской экономики, в том числе на региональном уровне.

Активное продвижение на финансовый рынок продуктов по потребительскому кредитованию началось в 2003 г. Стремительный рост уровня заработной платы в этот период позволил стимулировать спрос на приобретение дорогих товаров, и многие покупки из разряда отложенных перешли в реальные. Отсутствие регулирования со стороны государства и, отчасти, финансовая безграмотность населения привели к тому, что банки получили возможность выдавать займы под чрезмерные проценты.

Динамика рынка потребительского кредитования тесно связана с мировыми экономическим процессами. Так, за пиком в 20072008 гг. количество заключённых договоров резко снизилось, при этом уменьшился и средний размер займа. После 2010 г. рост возобновился, но экономический кризис 2014 г., обострение геополитической обстановки, низкие темпы развития мировой экономики, структурный кризис российской экономики привели к тому, что к началу 2016 г. сократилось количество выданных займов, повысилась кредитная нагрузка на добросовестных плательщиков, уделяется внимание привлечению более рискованных заёмщиков, которые ранее относились к сегменту «неплатёжеспособных». В совокупном кредитном портфеле рост просроченной задолженности пришёлся на период с 2010 по 2012 гг. , составивший более 300% (с 182 до 723 млрд. руб.)4.

Высокий уровень долговой нагрузки приводит к такому положению, когда большая часть взятых населением кредитов идёт на погашение предыдущего кредита. Так в последние годы наблюдается увеличение числа выданных потребительских кредитов, но при этом растёт удельный вес непогашенных в срок выданных ссуд. Одновременно с ростом просроченной задолженности увеличивается доля закредитованности заёмщиков. Только за первые пять месяцев 2014 г. банками было выдано кредитов физическим лицам на общую сумму 3,5 трлн. руб., что способствовало увеличению общей задолженности на 342,5

млрд. руб., это означает, что 84% полученных населением средств пошло на погашение предыдущих долгов, а без учёта ипотеки – 92%. Эксперты банковского сектора отмечают тревожную статистику по увеличению количества взятых кредитов на одного заёмщика, которое, по состоянию на конец 2014 г., составило в среднем 2–3 кредита, а максимальное количество кредитов – 17. Представители

Национального бюро кредитных историй (НБКИ) отмечают, что заёмщики ежемесячно тратят 26% своего дохода на погашение (оплату) кредита5.

В настоящий момент наблюдается стабилизация обстановки, но насколько длительной она будет – зависит от общей экономической ситуации в мире.

Следует отметить, что ситуация на рынке потребительского кредитования КабардиноБалкарской Республики в целом совпадает с общими тенденциями. Для банковского сектора Кабардино-Балкарской Республики характерно наличие во всех районах и городах республики подразделений кредитных организаций, что оказывает положительное воздействие на удовлетворение спроса на банковские услуги со стороны физических и юридических лиц [3].

Исследование практики развития розничного банковского бизнеса в сегменте потребительского кредитования в КабардиноБалкарской Республике позволило установить слабую тенденцию повышения уровня активности банковского сектора. Банки республики кредитуют предприятия малого и среднего бизнеса. Наметилась некоторая динамика снижения процентных ставок, улучшения условий выдачи, упрощения процедур оформления.

В последние годы активные операции кредитных организаций характеризовались незначительным ростом объёмов кредитования, которые предоставлялись нефинансовым организациям, индивидуальным предпринимателям. Удельный вес данных операций составил 76% активов банковского сектора.

Рынок кредитования физических лиц в республике в 2014 г. и первой половине 2015 г. развивался средними темпами. Объем предоставленных гражданам кредитов за 2014 г. составил 5937,4 млн.руб. и по состоянию на 01.10.2015 г. прирост задолженности составил 54,9 млн. руб. Доля потребительских кредитов в общем объёме кредитов, предоставленных банковским сектором КБР, увеличилась с 33,8% в 2014 г. до 34,6% в 2015 г. Необходимо отметить, что большинство кредитов (около 97%) рублёвые. На 01.10.2015 г. объем потребительского кредитования составил 13852028 тыс. руб. [13].

Удельный вес кредитов, выданных сроком до 1 года в общем объёме ссудной задолженности (без учёта просроченных ссуд), составил 47,7%, от 1 года до 3 лет – 19,3%. Лидирующая роль в предоставлении длинных кредитов (на срок свыше 3-х лет) принадлежит Сбербанку (34,2% от данной ссудной задолженности).

Наиболее крупными представителями потребительского кредитования банковского сектора Кабардино-Балкарской Республики выступают: Сбербанк, ВТБ-24, Россельхозбанк, «Бум-Банк», «Банк Открытие», банк «Нальчик».

Проведённые исследования состояния рынка потребительского кредитования в республике позволили провести анализ и представить сравнительную характеристику банков КБР по ряду следующих параметров, а именно: вид и размер кредита; процентная ставка; требование залога и поручителя.

Центральное место по объёмам потребительского кредитования в КБР занимает Сбербанк, предоставляющий кредиты следующих видов: кредит на неотложные нужды, единовременный кредит, возобновляемый кредит, а также кредит на недвижимость, автокредит, кредит на образование, кредит «Молодая семья». Сбербанк традиционно предоставляет более крупные кредиты на бо- лее длительный срок. Успех Сбербанка на рынке кредитования населения связан также и с региональным аспектом - он присутствует и осуществляется операции розничного кредитования по всей стране.

Относительно размеров процентной ставки Сбербанк России предлагает для каждого вида кредита свой размер. Но общая тенденция такова, что все они не превышают 15% годовых. Наиболее высокие ставки на образовательный кредит (в рублях). Ставки на потребительские кредиты зависят от наличия поручителя или его отсутствия. Так, на потребительские кредиты с поручителем ставка колеблется от 12,9%, а без обеспечения - от 14%.

«Бум-Банк» является региональным банком, зарегистрированным в КабардиноБалкарской Республике и осуществляет потребительское кредитование на неотложные нужды. Представляют интерес условия предоставления кредитов, зависящие от того, «новым» или «старым» клиентом является заёмщик. Если заёмщик новый, то кредит предоставляется на 1 год, в том случае, если заёмщик уже пользовался услугами банка, то срок кредитования не превышает 2 года. Процентная ставка варьирует в пределах от 21%, в зависимости от суммы кредита. Максимальная сумма кредита зависит от доходов заёмщика. В «Бум-Банке» обязательным условием является обеспечение поручительством.

Банк «Нальчик» тоже является региональным банком, зарегистрированным в Кабардино-Балкарской Республике. Банк «Нальчик» является опытным представителем банковского сектора КБР. Банк предоставляет своим заёмщикам автокредиты, кредиты под пенсию и под заработную плату на неотложные нужды.

Сроки кредитования по всем видам потребительского кредитования определяются в зависимости от доходов заёмщиков и варьируются от одного года до пяти лет. Процентная ставка по всем кредитам едина и составляет 23% годовых.

Банк «Открытие» является инорегио- нальным филиалом. В сфере потребительского кредитования банк предоставляет автокредиты, кредиты на неотложные нужды для пенсионеров и под заработную плату.

Схема кредитования такая же, как и во всех выше перечисленных банках, отличия только в условиях кредитования.

Так, автокредит предоставляется лицам от 23 до 60 лет, сроком на 3 года. Обязателен первоначальный взнос в размере 10% от стоимости автомобиля. Для получения транспортного средства в кредит обязательным условием является полное его страхование от всех страховых случаев - полное «АВТОКАСКО», и страхование жизни заёмщика. Процентная ставка составляет 18% годовых. Максимальная сумма кредитования зависит от доходов заёмщика .

Кредиты на неотложные нужды для пенсионеров предоставляются всем пенсионерам, кроме тех, у кого срочная пенсия (по инвалидности, ЕДВ и т.д.). Обязательным условием является то, что заёмщику к концу срока кредитования было не более 70 лет. Процентная ставка здесь гораздо отличается от процентной ставки при автокредите и составляет 24% годовых.

Таким образом, наиболее распространёнными видами кредитования являются потребительские кредиты на приобретение транспортных средств, и кредиты на неотложные нужды (сюда включается и кредит на покупку бытовой техники). В последнее время многие банки предлагают кредиты на рефинансирование имеющихся уже кредитов, как с обеспечением, так и без него для разных категорий клиентов - бюджетников, пенсионеров, надёжных клиентов.

Каждый банк в КБР реализует разнообразные программы кредитования, позволяющие привлечь клиентов. При этом величина кредита может варьироваться от вида, однако, жёстко фиксированных размеров кредита нет ни у одного банка, максимальная величина гибка и может изменяться в процессе переговоров клиента и банка. Иная картина с про- центными ставками. Здесь наблюдается значительная вариативность. Так, например, на покупку бытовой техники самый большой процент взимается в Банке «Нальчик» – 25%, а самый низкий – в Сбербанке КБР – 14%, что несомненно привлекательно для многих клиентов среднего класса. На покупку автомобиля ставка среди банков в среднем примерно 18%. Здесь решающую роль в выборе банка – кредитора на покупку машины будет играть другой фактор, например, дополнительные услуги (страховка, как в банке «Согласие»).

Несмотря на кризис, многие жители республики уже не представляют своей жизни без банковских кредитов. Для изучения отношений жителей КБР к кредитованию проведено исследование, направленное на выявление востребованных видов кредита и планов жителей республики в сфере кредитования. Общая выборка составила 350 человек старше 21 года.

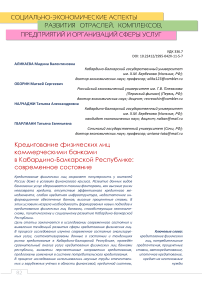

Исследование показало, что большинство респондентов – 48,6% на момент опроса имели потребительский кредит, более 40% не имеют в настоящий момент потребительского кредита, около 11% респондентов имели на момент опроса два и более потребительских кредитов. В результате исследования выяви- лась следующая структура кредитов, взятых

Рис. 1 – Структура кредитов, взятых жите- лями КБР в 2016 г., % [13]

Так, почти половина респондентов брали кредит наличными, 44% пользовались кредитными картами, около 20% воспользовались ипотечным кредитом, немногим больше 17% опрошенных имеют автокредит, не пользовались кредитными продуктами 6,5% опрошенных.

Говоря о причинах выбора банка для кредитования, респонденты указали детерминанты, являющиеся для них наиболее важными. Так, с позиции большинства респондентов наиболее значимыми детерминантами, способствующими, выбору банка являются: процентная ставка; условия кредитования; доверие к банку. Менее важными для клиентов – расположение банка; время рассмотрения заявки и рекомендации знакомых.

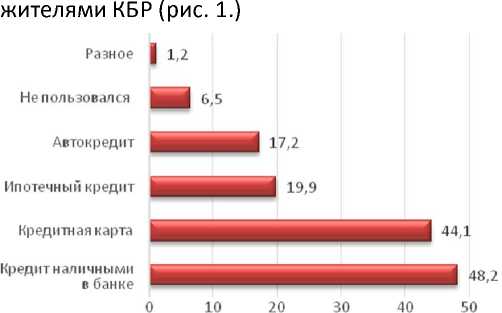

Наибольший удельный вес среди кредитов, взятых жителями КБР, занимают кредиты на приобретение аудио и видео техники, бытовой техники и телефонов – более 45%; следующий по популярности – кредит на неотложные нужды – более 15%. Наблюдается снижение спроса на образовательные кредиты, медицинские услуги. Относительно стабильным сохраняется спрос на кредиты для покупки недвижимости.

Говоря о предпочтениях в сроках кредитования, 90% респондентов отметили, что предпочитают оформлять кредиты на покупку аудио-видео, бытовой техники и телефонов на срок до 1 года, 49% респондентов выбирают этот же срок на кредитование на неотложные нужды.

На более длительный срок предпочитают брать кредиты на покупку недвижимости, отметили 27% респондентов, 28% – на неотложные нужды, 17% – на покупку автомобиля и 11% –- на образовательные или медицинские услуги.

Структура намерений отличается от структуры уже взятых кредитов (рис. 2).

Данные рис. 2 свидетельствует об изменении мотивации клиентов, которые намерены взять потребительский кредит. Если раньше кредитные ресурсы использовались по назначению, т.е. на покупку необходимых товаров и услуг, то сейчас заёмщиками гораздо чаще стала рассматриваться возможность рефинансирования. Таким образом, потреби- тельский кредит становится для жителей республики одним из реальных инструментов получения доступа к нецелевым займам.

Рис. 2 – Структура планируемых и уже взятых кредитов, % [13]

Одним из основных вопросов, на который отвечали респонденты – «Готовы ли Вы рисковать и продолжать брать кредит в банке в условиях нестабильности, вызванных экономическим кризисом?». В результате опроса выяснилось, что более 40% жителей республики сейчас живут «в кредит» и тратят на его погашение более 15% своего совокупного дохода.

Исследования показали, что у 31% респондентов экономический и финансовый кризис вызвал определённые опасения. Респонденты отмечают, что нестабильность финансового рынка заставляет их рисковать в меньшей степени, чем в условиях стабильной экономики. По их мнению, следует обращаться в банк за кредитом только после стабилизации экономической ситуации. Опрос показал, что около 40% респондентов затрудняются оценить влияние кризиса, как на свою жизнь, так и на экономику государства в целом.

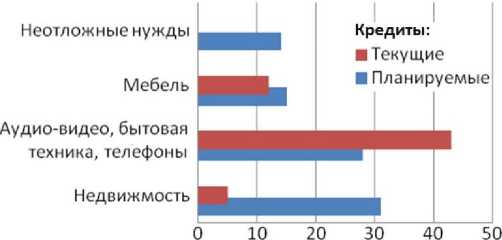

В ближайшие несколько лет у жителей КБР значительно увеличится популярность автокредитов, а также ипотечных кредитов (рис. 3).

Таким образом, как показало исследование, клиенты банков активно пользуются потребительскими кредитами различного рода. Так, помимо покупок в кредит в магазинах, популярными являются кредиты наличными на неотложные нужды, а также использование кредитной или овердрафтной дебетовой карты.

для респондентов КЧР, % (по результатам опроса)

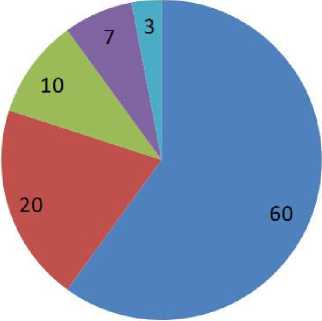

Что же больше всего не устраивает клиентов при выдаче потребительского кредитования? Получение ответа на данный вопрос стало одной из основных целей проведённого маркетингового исследования. Так, 60% из 350 респондентов недовольны высокой процентной ставкой кредитов, 20% – сложной и долгой процедурой оформления кредитов, а остальных не удовлетворяют условия погашения кредита.

Предлагаемые потенциальными и существующими клиентами банков изменения в системе потребительского кредитования, направленные на повышение привлекательности потребительского кредитования представлены на рис. 4.

Снизить процентную ставку

-

■ Упростить процедуру выдачи потребительских кредитов

Оформлять кредит на месте покупки товаров за 15-20 минут

-

■ Усовершенствовать законодательную базу

Рис. 4 – Предлагаемые изменения в системе кредитования физических лиц, %

(сост. по результатам опроса)

Выводы. Как показывает проведённое исследование, несмотря на высокий уровень рискованности потребительского кредитования жители КБР в целом положительно относятся к потребительскому кредитованию и планируют для себя в ближайшее время обратиться в банки республики с целью получения потребительского кредита. Наиболее популярным у жителей Нальчика является автокредит и ипотечное кредитование. Факторами, сдерживающими более широкое использование потребительских кредитов, жители КБР назвали высокие процентные ставки, дли- тельную процедуру предоставления кредитов, отсутствие системы страхования рисков.

Наблюдаются изменения в мотивации со стороны заёмщиков. Если раньше кредитные ресурсы использовались по назначению, т.е. на покупку необходимых товаров и услуг, то в настоящее время заёмщиками гораздо чаще стала рассматриваться возможность рефинансирования. Таким образом, потребительский кредит становится для жителей Республики одним из реальных инструментов получения доступа к нецелевым займам.

Список литературы Кредитование физических лиц коммерческими банками в Кабардино-Балкарской Республике: современное состояние

- Агрба Д.В. Форм-факторы потребительского кредитования -наличные деньги или кредитная карта//Путеводитель предпринимателя. 2015. №27. С. 9-15.

- Алексеев Р.Е. Организация кредитования физических лиц и направления его совершенствования//Экономика и социум. 2016. №6-1(25). С. 52-55.

- Аликаева М.В., Гурфова Р.В., Теммоева С.И. Реализация стратегии развития хозяйствующего субъекта в контексте банковского менеджмента//Экономика и предпринимательство. 2017. №2-1(79-1). С. 216-219.

- Афанасьев К.С. Становление и эволюция института потребительского кредитования в России//Современные технологии управления. 2013. №4(28). URL: http://sovman.ru/article/2801/?pfstyle=wp (Дата обращения: 25.03.2017).

- Ахметов Л.А., Саакова Ю.В. Особенности потребительского кредитования в банковской деятельности//Роль и место цивилизованного предпринимательства в экономике России. Сборник научных трудов. Вып.41. М.: РАП; 2014.

- Багаутдинова И.В., Палаткин Ю.С., Токарева Г.Ф. Основные тенденции в сфере кредитования физических лиц в России//Российское предпринимательство. 2017. Т.18. №5. С. 849-858 DOI: 10.18334/rp.18.5.37604

- Боровченко А.О., Уксуменко А.А. Рынок кредитования физических лиц в России: современное состояние и проблемы//Международный журнал прикладных и фундаментальных исследований. 2016. №6-5. С. 920-924.

- Давыденко И.Г. Детерминанты кредитного поведения населения в условиях развития рынка потребительского кредитования//Общество: политика, экономика, право. 2014. №3. С. 22-27.

- Жабина О.А., Ухварина Н.Э., Красовская Т.В. Перспективы потребительского кредитования на современном этапе в РФ//Молодой учёный. 2014. №1. С. 365-366.

- Идрисова С.К., Алиев Г.Х., Рабаданова Д.А. Современное состояние и проблемы развития потребительского кредитования в регионах Северо-Кавказского федерального округа//Экономика и предпринимательство. 2014. №4(2). С. 334-338.

- Пермякова Е.А. Проблемы потребительского кредитования//Символ науки. 2016. №6-1(18). С. 251-252.

- Савинова Н.Г., Исаева И.А. Теоретические основы банковского кредитования физических лиц: сущность и виды//Проблемы совершенствования организации производства и управления промышленными предприятиями: межвузовский сборник научных трудов. Самара, 2016. С. 530-533.

- Статистический бюллетень Банка России. 2016. №12(283). URL: http://www.cbr.ru/publ/BBS/Bbs1612r.pdf (Дата обращения: 14.03.2017).

- Терновская Е.П., Лавришко А.С. Кредитование физических лиц: особенности, тенденции и влияние на развитие российской экономики//Экономика и управление: проблемы, решения. 2016. №9. С. 142-148.

- Трофименко М.В. Методы совершенствования системы кредитования физических лиц//Экономика и бизнес: теория и практика. 2016. №6. С. 72-75.

- Трушникова А.Д. Состояние, проблемы и перспективы кредитования банками физических лиц в Российской Федерации//Научные записки молодых исследователей. 2017. №1. С. 24-29.

- Чупенко Л.В. Факторы, влияющие на кредитное поведение населения: региональный аспект//Север и рынок: формирование экономического порядка. 2016. №48. С. 88-95.