Методические подходы к оценке налогового потенциала региона на примере Волгоградской и Ростовской областей

Автор: Горшкова Наталья Валерьевна, Шаманин Владимир Игоревич

Журнал: Вестник Волгоградского государственного университета. Экономика @ges-jvolsu

Рубрика: Финансы. Бухгалтерский учет

Статья в выпуске: 2 (35), 2016 года.

Бесплатный доступ

В статье исследуется методика оценки налогового потенциала. Цель исследования - анализ, сравнение и определение наиболее оптимального способа расчета показателя потенциала региона. Методом предметного, экономико-статистического анализа авторами исследования предложена собственная методика расчета налогового потенциала и проведено сопоставление полученных результатов с существующими методами оценки. Выявить факторы, влияющие на налоговый потенциал и его зависимость от социально-экономического положения субъекта РФ, позволили методы системного анализа, структурирования, сравнения и графического моделирования. Каждый регион Российской Федерации, в том числе Волгоградская и Ростовская области, представляет собой обособленную единицу национальной экономики, которая решает свою главную задачу - управление региональным бюджетом. Взаимодействие федерального и регионального бюджета основано на системе межбюджетных отношений. В то же время все регионы России неоднородны по своему экономическому развитию, климатическим условиям, уровню ресурсно-сырьевой обеспеченности и обеспеченности финансовыми ресурсами. Для равномерного развития всех регионов России проводится выравнивание уровня бюджетной обеспеченности субъектов РФ за счет трансфертов, дотаций и безвозмездных поступлений. В исследовании предлагается в качестве объективного показателя для распределения финансовых ресурсов использовать показатель налогового потенциала. Актуальность поднимаемой проблемы связана с отсутствием единых методик расчета в регионах России показателя налогового потенциала и, как следствие, большими финансовыми разрывами при распределении безвозмездных поступлений из средств федерального бюджета в бюджеты регионов. Результатом исследования является подтверждение эффективности использования методики расчета потенциала, предложенной авторами, а также в результате сравнительного анализа всех способов расчета предлагаются меры по оптимизации расчета данного показателя. Результаты исследования могут найти свое применение при разработке стратегии и методики распределения трансфертов и дотаций из Федерального фонда финансовой поддержки субъектов РФ для выравнивания бюджетной обеспеченности.

Налоговый потенциал, метод репрезентативной налоговой системы, метод на основе валового регионального продукта, метод добавочных коэффициентов, фактический метод расчета налогового потенциала

Короткий адрес: https://sciup.org/14971385

IDR: 14971385 | УДК: 336.02 | DOI: 10.15688/jvolsu3.2016.2.10

Текст научной статьи Методические подходы к оценке налогового потенциала региона на примере Волгоградской и Ростовской областей

DOI:

Большая роль при прогнозировании и планировании доходов бюджета связана с точностью прогнозов доходной части бюджета. При неточностях в расчетах искажения переносятся и в расходную часть. Поэтому результативность и положительный эффект финансовых преобразований во многом определяются грамотным налоговым регулированием. Немаловажным является способность государственных органов быстро реагировать на изменения макроэкономических показателей и давать оценку и прогноз их дальнейших изменений.

Социально-экономическое развитие региона определяется возможностью эффективного использования своего потенциала. Оптимальная система планирования и прогнозирования опирается на информацию об уровне мобилизуемых доходов, в том числе и потенциальных.

Доходы регионов формируются из налоговых доходов области, дотаций, субвенций и займов. Дотации и займы привлекаются региональными властями в связи с тем, что в большинстве регионов состояние промышленности, промышленных объектов и их производственный потенциал находятся в критическом состоянии, средства кредитно-финансовых учреждений сосредоточены в городах федерального значения (Москва, Санкт-Петербург) и в зонах со специальной системой налогообложения (Республика Дагестан, Ингушетия, Татарстан и др.). Средства населения в той или иной форме накопления сложно считать источником финансовых средств региона в связи с их труднодоступностью. Исходя из данных утверждений можно говорить о средствах регионального бюджета, значительную часть в которых играют налоговые поступления.

Максимальный уровень налоговых поступлений, мобилизованный в бюджеты разных уровней за определенный промежуток времени, будет являться налоговым потенциалом.

Авторы исследования предлагают в качестве анализируемых областей выбрать субъекты Южного федерального округа, в частности Волгоградскую и Ростовскую области. Выбор данных областей сделан с целью показать, что, несмотря на административнотерриториальное деление, у выбранных субъектов существует много общих черт и факторов, влияющих на налоговый потенциал. Также в связи с территориальной близостью регионов финансовые, социальные потоки пересекаются.

Функция по определению налогового потенциала отнесена к компетенции региональных органов власти. Исходя из этого в нормативных документах Волгоградской области налоговый потенциал региона определяется как расчетная оценка потенциала налоговых доходов, которые могут быть мобилизованы в бюджет муниципального района (городского округа) исходя из уровня развития и структуры экономики муниципального образования, налогооблагаемой базы и средней (репрезентативной) налоговой ставки по налогам, которые полностью или частично зачисляются в бюджеты муниципальных районов (городских округов) на постоянной основе (в соответствии с бюджетным законодательством Российской Федерации и Волгоградской области) [2].

Существует множество подходов к оценке налогового потенциала. Каждый из подходов затрагивает определенные показатели: среднедушевые доходы населения, ставка налога, налоговая база, валовой региональный продукт и др. В свою очередь существует ряд факторов, которые оказывают влияние на налоговый потенциал региона. Их можно разделить на следующие группы: законодательные, ресурсно-сырьевые, производственные, организационные, инфраструктурные, социальные.

Нормативно-законодательный фактор – налоговое и бюджетное законодательство федерального и регионального уровня – является основой функционирования любой налоговой системы. Соблюдение законодательной базы является обязательным для всех субъектов налогового права и в случае нарушения ведет к преступлению или правонарушению.

Ресурсно-сырьевые факторы – это природно-ресурсный потенциал территории региона. Расширение ресурсно-сырьевой базы региона позволяет увеличить налоговую базу региона без увеличения налогового бремени.

Производственные факторы – результат деятельности хозяйствующих субъектов региона. Целью работы региональных властей в данном направлении является увеличение числа компаний и их прибыли. Приоритетным показателем, участвующим при расчете налогового потенциала, является прибыль после уплаты налогов и сборов в бюджетную систему.

Правовые факторы – эффективность налогового контроля, уровень профессиональной подготовки работников налоговых органов, влияющий на объем налоговых поступлений в бюджетную систему региона.

Инфраструктурные факторы определяют транспортно-географическое положение региона и его инфраструктурную обеспеченность. Данные факторы непосредственно оказывают влияние на экономическую активность хозяйствующих субъектов и их налоговую активность.

Социальные факторы определяют уровень финансовой грамотности, социальной ответственности налогоплательщика в регионе, уровень доверия к налоговой политике региона и уровень налоговой культуры в регионе [7, c. 30].

Также факторы, влияющие на потенциал, можно разделить на внешние и внутренние. К внешним факторам относятся те, на которые проводимая политика и обстановка внутри региона не оказывает значительного влияния. Данные факторы приходят в регион на федеральном уровне и оказывают значительное воздействие на формирование налогового потенциала региона. Внешние факторы будут одинаковы для всех регионов. Внутренние факторы формируются внутри каждого субъекта отдельно и могут значитель- но отличаться при переходе из одного региона в другой. Внутренние факторы подвержены большему изменению, при помощи их можно влиять на величину налогового потенциала [1, c. 52].

Так как налоговый потенциал региона – это максимально возможная сумма налогов и сборов, которая может быть собрана в региональный бюджет за определенный промежуток времени в условиях действующего законодательства, то можно сделать вывод, что его оценка и планирование в долгосрочной перспективе положительно сказываются на социально-экономическом развитии региона. Поэтому важно наиболее объективно провести расчет налогового потенциала.

Ученые выделяют следующие методы оценки на основе:

– концепции экономического дохода как ресурса бюджетных доходов;

– построения репрезентативной налоговой системы;

– преобразования данных официальных форм налоговой отчетности;

– корректировки сумм фактически собранных в регионе платежей [1, c. 87].

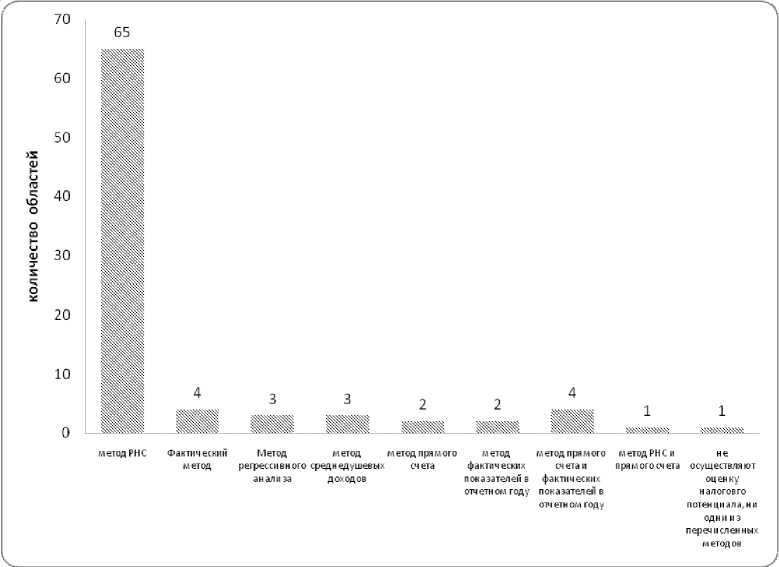

Несмотря на разнообразие методических рекомендаций оценки налогового потенциала, в регионах РФ используются следующие методы оценки, приведенные на рисунке.

Исходя из представленного рисунка можно сделать вывод, что большинство субъектов РФ пользуются при расчете налогового потенциала методом репрезентативной налоговой системы (РНС). Этот метод используют 65 регионов Российской Федерации, среди них такие как Волгоградская, Воронежская, Калининградская, Архангельская области, Ханты-Мансийский автономный округ, республики Карелия, Ингушетия, Саха и др. Фактический метод в своих расчетах используют Владимирская, Ярославская, Ленинградская области и Республика Чувашия. Предпочтение методу регрессионного анализа отдают три региона: Белгородская и Тульская области, Республика Татарстан. Тюменская, Иркутская и Новосибирская области пользуются для оценки своего налогового потенциала методом среднедушевых доходов населения. В Республике Дагестан и Сахалинской области применяют метод прямого счета.

Рисунок. Используемые методы оценки налогового потенциала в субъектах РФ Примечание. Составлено авторами.

Ивановская область и Санкт-Петербург в своих расчетах пользуются методом фактических показателей в отчетном году. Но есть субъекты РФ. которые при расчете налогового потенциала не ограничились одним методом. Республика Адыгея, Северная Осетия – Алания, Псковская и Рязанская области для наиболее точных расчетов налогового потенциала используют помимо метода прямого счета метод фактических показателей в отчетном году. Также два метода – РНС и прямого счета – использует Ростовская область. В нормативных документах Чеченской Республики метод оценки налогового потенциала не указан.

Переходя к выбору методики налогового потенциала, стоит обратить внимание на то, что в настоящее время между отдельными субъектами России сложилась глубокая дифференциация в уровне социально-экономического развития. Причиной этого могут служить как природно-географические и ресурсно-сырьевые факторы, так и экономические, социальные и демографические факторы. В связи с этим целесообразно при расчете налогового потенциала использовать территориально близкие и схожие по уровню экономического развития регионы. Экономическая характеристика субъектов РФ позволяет охватить различные аспекты территориального развития, состояние природно-географической и социальной, экономической среды. Полученные данные экономического развития формируют набор показателей и факторов, которые заложены в методику оценки налогового потенциала региона. Среди таких показателей будут доходы и расходы бюджета и уровень государственного долга. Данные по перечисленным выше показателям представлены в таблице 1.

Данные показывают незначительный рост доходов консолидированного бюджета субъектов Российской Федерации при увеличении его расходной части, в результате чего в анализируемых авторами регионах бюджеты являются дефицитными. Из-за нехватки денежных средств регионам приходится обращаться к заимствованиям из федерального бюджета. Таким образом, объясняется рост государственного долга в анализируемых субъектах. Снижение доходов бюджета говорит об уменьшении налоговых поступлений, которые вызваны снижением доходов населения, темпов роста промышленности, сельского хозяйства и торговли. Так как основную роль в формировании доходов бюджета играют налоговые доходы, необходимо обратиться к статистике начисления, поступления и собираемости налогов в рассматриваемых регионах Российской Федерации, которая представлена в таблице 2.

Темп роста поступления налогов в консолидированный бюджет РФ опережает темп роста начисления налогов. Так превышение фактически собранных налогов над начисленными говорит, с одной стороны, о росте социально-экономических показателей региона и эффективной работе налоговых органов, с другой – о повышении социальной ответственности населения и предприятий регионов. Таким образом, налоговый потенциал региона будет существенно шире, чем показатель начисленных налогов. Несмотря на положительное значение показателя собираемости налогов, они, так же как и рассмотренные ранее социально-экономические показатели субъектов РФ, имеют динамику к снижению. В регионах снижение темпа собираемости налогов наблюдается с 2013 года. Налоговые поступления в бюджеты разных уровней зависят от уровня социально-экономического развития региона. Чем лучше состояние региона, тем шире налоговая база и тем больше налоговый потенциал региона. Основные налоговые поступления в рассматриваемых субъектах формируются за счет следующих видов налогов, представленных в таблице 3.

В Волгоградской области наибольшая доля приходится на акцизы и налог на доходы физических лиц. В Ростовской области преобладающая доля у налога на доходы физических лиц. Также значительные поступления в бюджет формируют акцизы, налог на прибыль и НДС.

Уровень социально-экономического развития региона зависит от состояния отраслей

Таблица 1

Показатели консолидированного бюджета субъектов РФ за 2011–2014 гг., млн руб.

|

Показатель |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Волгоградская область |

||||

|

Доходы бюджета |

78 703,6 |

84 489,9 |

81 630,8 |

95 548,1 |

|

Расходы бюджета |

86 319,8 |

93 281,8 |

92 735,4 |

104 195,7 |

|

Государственный долг |

15 621,1 |

23 409,7 |

33 593,9 |

41 650,4 |

|

Ростовская область |

||||

|

Доходы бюджета |

134 346,4 |

152 526,7 |

155 407,9 |

164 185,8 |

|

Расходы бюджета |

137 693,0 |

152 423,0 |

164 547,7 |

176 458,3 |

|

Государственный долг |

10 939,5 |

9 941,5 |

20 037,8 |

27 041,9 |

Примечание. Cоставлено авторами.

Таблица 2

Начисление и поступление налогов и сборов в консолидированный бюджет Российской Федерации за 2011–2014 гг., млн руб.

|

Показатель |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Волгоградская область |

||||

|

Начислено к уплате налогов |

71 539,5 |

75 000,9 |

80 374,4 |

85 277,0 |

|

Поступило платежей в бюджет |

93 074,5 |

95 173,0 |

103 694,7 |

109 713,0 |

|

Задолженность по налогам и сборам |

6 854,0 |

7 005,3 |

7 716,1 |

8 893,0 |

|

Задолженность по пеням и налоговым санкциям |

3 024,0 |

2 646,7 |

2 557,0 |

2 952,8 |

|

Показатель собираемости налогов |

130,1 |

126,9 |

129,0 |

128,6 |

|

Ростовская область |

||||

|

Начислено к уплате налогов |

76 537,5 |

93 246,0 |

100 425,6 |

113 760,0 |

|

Поступило платежей в бюджет |

114 236,0 |

133 447,0 |

143 423,0 |

160 153,8 |

|

Задолженность по налогам и сборам |

9 970,0 |

10 425,7 |

10 779,0 |

21 501,0 |

|

Задолженность по пеням и налоговым санкциям |

3 834,0 |

3 680,7 |

3 862,0 |

7 743,0 |

|

Показатель собираемости налогов |

149,2 |

143,1 |

142,8 |

140,8 |

Примечание. Составлено авторами.

экономики в регионе и их способности эффективно аккумулировать собственные доходы. Именно организации будут являться основными плательщиками налога на прибыль и НДС, производить отчисления налога на доходы физических лиц, акцизов и других налогов и сборов. Соответственно более высокая степень развития отраслей экономики позволит расширить налоговую базу региона, что в свою очередь положительно скажется на величине на- логового потенциала региона. Для подтверждения данного предположения обратимся к таблице 4.

В Волгоградской области наибольшее количество поступлений налогов в бюджет приходится всего на четыре отрасли: добыча полезных ископаемых, химическая и нефтехимическая промышленность, оптово-розничная торговля и табачная промышленность. В динамике доля поступлений в период с 2012

Таблица 3

|

Показатели |

Волгоградская область |

Ростовская область |

||||

|

2012 г. |

2013 г. |

2014 г. |

2012 г. |

2013 г. |

2014 г. |

|

|

Налог на прибыль организаций |

19,5 |

15,7 |

17,7 |

19,7 |

16,7 |

16,3 |

|

Налог на доходы физических лиц |

23,6 |

23,3 |

23,9 |

31,2 |

31,5 |

30,6 |

|

Налог на добавленную стоимость |

8,0 |

11,2 |

9,1 |

14,4 |

14,8 |

15,9 |

|

Акцизы по подакцизным товарам |

24,8 |

26,1 |

26,0 |

13,3 |

15,2 |

16,7 |

|

Налоги и сборы за пользование природными ресурсами |

11,0 |

9,8 |

8,9 |

0,4 |

0,3 |

0,4 |

|

Остальные федеральные налоги и сборы |

0,3 |

0,3 |

0,4 |

0,4 |

0,4 |

0,5 |

|

Налог на имущество организаций |

5,8 |

5,9 |

5,7 |

7,9 |

8,2 |

7,1 |

|

Транспортный налог |

1,1 |

1,2 |

1,2 |

1,6 |

1,7 |

1,7 |

|

Местные налоги и сборы |

2,0 |

3,0 |

3,5 |

5,3 |

5,4 |

5,2 |

|

Налоги, предусмотренные специальными налоговыми режимами |

3,9 |

3,5 |

3,6 |

5,8 |

5,8 |

5,6 |

|

Итого |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

Примечание. Составлено авторами.

Доля поступивших налогов и сборов в налоговых доходах, %

Таблица 4

Доля поступлений налогов и сборов в консолидированный бюджет Волгоградской области по основным видам экономической деятельности за 2012–2014 гг., %

|

Отрасль |

2012 г. |

2013 г. |

2014 г. |

|

Добыча полезных ископаемых |

13,10 |

11,00 |

10,84 |

|

Химическая и нефтехимическая промышленность |

13,10 |

11,00 |

10,48 |

|

Оптово-розничная торговля |

10,70 |

10,70 |

11,91 |

|

Табачное производство |

10,10 |

12,32 |

10,41 |

|

Транспорт и связь |

7,60 |

6,10 |

6,55 |

|

Строительство |

5,26 |

3,25 |

4,70 |

|

Пищевая промышленность |

3,50 |

3,70 |

3,99 |

|

Металлургическая промышленность |

3,30 |

4,00 |

3,80 |

|

Машиностроение |

3,20 |

4,10 |

3,60 |

|

Электроэнергетика |

3,80 |

3,70 |

3,30 |

|

Финансовая деятельность |

3,80 |

3,30 |

2,90 |

|

Сельское хозяйство, охота и лесное хозяйство |

1,00 |

1,00 |

1,00 |

|

Деятельность гостиниц и ресторанов |

0,40 |

0,30 |

0,40 |

|

Лесная промышленность |

0,43 |

0,28 |

0,20 |

|

Легкая промышленность |

0,22 |

0,20 |

0,30 |

|

Прочее производство |

0,10 |

0,10 |

0,09 |

|

Рыболовство, рыбоводство |

0,03 |

0,02 |

0,02 |

|

Прочие отрасли |

20,36 |

24,93 |

25,51 |

|

Итого |

100,00 |

100,00 |

100,00 |

Примечание. Составлено авторами.

по 2014 г. снижается по всем ключевым отраслям, за исключением торговли.

Высокая доля отраслей химической и нефтехимической промышленности связана с функционированием на территории Волгоградской области предприятий: ОАО «Каустик», ОАО «Волжский оргсинтез», ОАО «Волгоградский кислородный завод», ОАО «Минерально-химическая компания “ЕвроХим”», ОАО «ВА-ТИ», ОАО «Волтайр-Пром», ООО «ЛУКойл-Волгограднефтепереработка» и др. Данные предприятия занимаются переработкой нефти, производством шин, химических удобрений и прочей химической продукции, промышленных газов. К предприятиям добывающей промышленности можно отнести ООО СП «Волгодеми-нойл», занимающееся разведкой и обустройством месторождений углеводородного сырья, добычей и реализацией нефти и газа, ОАО «Спецнефтематериалы», добывающее пески для нефтяной промышленности. ОАО «РИТЭК», ТПП «Волгограднефтегаз» – нефтедобыча [6]. К табачному производству можно отнести компанию «Империал Табакко Волга», производящую сигареты марок «WEST», «Прима», «Максим», «Davidoff» [4]. Пищевое производство раз- вивается преимущественно благодаря компаниям «САН ИнБев» в г. Волжский – производство пива и напитков на его основе, ЗАО «НП “Кон-фил”» – производство кондитерских изделий, ОАО «Сады Придонья» – производство соков, группа компаний «Стойленская Нива» (Хлебокомбинат № 5, ЗАО «Тракторозаводский хлебокомбинат», ЗАО «Красноармейский хлеб», ОАО «Городищенский комбинат хлебопродуктов») – производство хлебобулочных изделий. Данные предприятия являются ключевыми для Волгоградской области, они обеспечивают рабочими местами население, являются плательщиками значительной части налогов в бюджет Волгоградской области. Региональные власти в свою очередь оказывают предприятиям поддержку, выделяют льготы и субсидии на их развитие с целью увеличения и модернизации производства, увеличения занятости населения, улучшения инвестиционного климата региона. Данные меры позволят в будущем увеличить налоговые отчисления в бюджет.

Аналогично Волгоградской области проведем анализ поступлений от налогов и сборов в бюджет Ростовской области, который представлен в таблице 5.

Таблица 5

Доля поступлений налогов и сборов в консолидированный бюджет Ростовской области по основным видам экономической деятельности за 2012–2014 гг., %

|

Отрасль |

2012 г. |

2013 г. |

2014 г. |

|

Табачное производство |

10,80 |

14,30 |

17,30 |

|

Оптово-розничная торговля |

14,60 |

13,20 |

12,40 |

|

Транспорт и связь |

10,00 |

8,20 |

7,60 |

|

Электроэнергетика |

6,60 |

5,50 |

6,40 |

|

Строительство |

6,10 |

6,10 |

5,90 |

|

Машиностроение |

7,10 |

5,40 |

5,10 |

|

Металлургическая промышленность |

3,00 |

6,00 |

4,80 |

|

Финансовая деятельность |

5,00 |

4,50 |

4,30 |

|

Пищевая промышленность |

4,60 |

5,30 |

3,50 |

|

Сельское хозяйство, охота и лесное хозяйство |

2,30 |

1,50 |

1,80 |

|

Добыча полезных ископаемых |

1,30 |

0,80 |

1,20 |

|

Легкая промышленность |

0,80 |

0,70 |

0,70 |

|

Лесная промышленность |

0,60 |

0,60 |

0,60 |

|

Прочее производство |

0,60 |

0,60 |

0,60 |

|

Деятельность гостиниц и ресторанов |

0,60 |

0,60 |

0,50 |

|

Химическая и нефтехимическая промышленность |

0,00 |

0,00 |

1,50 |

|

Рыболовство, рыбоводство |

0,05 |

0,05 |

0,03 |

|

Прочие отрасли |

25,95 |

26,65 |

25,77 |

|

Итого |

100,00 |

100,00 |

100,00 |

Примечание. Составлено авторами.

Крупнейшие предприятия табачного производства – компания «Донской табак» – занимает 8,8 % рынка в России, производит сигареты марки «Донской табак», «Kiss», «Richmond», «21 Век», «Наша Марка», «Беломорканал» [5]. Также данное предприятие является крупнейшим плательщиком налогов и акцизов в Ростовской области. Ключевые предприятия электроэнергетики – ООО «ЛУКойл – Ростовэнерго», АО «МРСК Юга», «Ростовэнерго», ОАО «Донэнерго», ОАО «Энергосбыт Ростовэнерго» и ОАО «Оборонэнер-госбыт» – производят и поставляют энергию за счет ГЭС, АЭС, расположенных на территории региона. В транспортной отрасли основные поступления налогов и сборов связаны с деятельностью морских портов.

На территории Ростовской области находится шесть портов: ОАО «Ростовский порт», ОАО «Азовский морской порт», ЗАО «Усть-Донецкий порт», ОАО «Таганрогский морской торговый порт», ООО «Речной порт», ООО «Ростовский универсальный порт». В отрасли машиностроения определяющую роль играет компания ООО «Комбайновый завод “Ростсельмаш”», инновационное предприятие, выпускающее современную технику для агропромышленного комплекса. На территории региона действуют крупные машиностроительные предприятия: ООО «МТЕ КОВОСВИТ MAC» – совместное предприятие Группы МТЕ и KOVOSVIT MAS, a.s. (Чехия) и ООО «ПК “НЭВЗ”» – машиностроительный комплекс по производству грузовых, пассажирских и промышленных электровозов [3].

В итоге можно заметить, что в каждом регионе можно выделить ключевые отрасли, которые формируют поступления налогов в бюджет. Бюджетообразующими отрасли являются благодаря влиянию различных факторов: ресурсно-сырьевому, климатическому, историческому, географическому, социальному, экономическому. Можно утверждать, что показатель налогового потенциала тесно взаимосвязан с социально-экономическими, ресурсно-сырьевыми и другими факторами.

Каждый из них в совокупности влияет на предприятия и население региона, которые формируют его налоговую базу. Соответственно чем лучше социально-экономическое состояние региона, чем эффективнее использу- ются ресурсы, учитываются исторические особенности и географическое положение региона, тем больше будут поступления в бюджет от предприятий и других хозяйствующих субъектов, а показатель налогового потенциала увеличится.

При оценке налогового потенциала региона следует учесть, что он будет зависеть от уровня социально-экономического развития региона. Чем выше реальные доходы населения и больше его численность и занятость, тем больше налоговых отчислений будет произведено в бюджет региона. В то же время в России нет общепринятой методики расчета налогового потенциала.

Каждый субъект РФ использует тот способ расчетов, который максимально удобен. Для расчета уровня налогового потенциала обратимся к трем общепринятым методикам и методике, предложенной авторами данного исследования. Сравнение методик представлено в таблице 6.

Перечисленные выше методы описаны в публикациях и научных трудах ученых, используются для оценки потенциала в различных странах и регионах. Данные методы нашли свое отражение в работах И.В. Горского, Е.Б. Дьяковой, Л.В. Перекрестовой, А.Х. Алиева, О.В. Богачевой, А.Л. Коломиец, А.Б. Пас-качева. Но при обращении к нормативно-законодательным документам субъектов РФ для анализа методики расчета потенциала можно увидеть, что, как и в трудах ученых, у региональных властей нет единого подхода, применяемого при расчете налогового потенциала.

При использовании любого из перечисленных выше методов нужно иметь в виду, что расчет потенциала – это большой объем данных, которые требуются для вычислений, и трудоемкий процесс вычисления. Актуальность расчета и разработки новых методических рекомендаций к определению налогового потенциала связана с тем, что они являются универсальными и предназначены как для определения потенциала, так и для распределения на его основе средств Фонда финансовой поддержки субъектов Российской Федерации (ФФПР), Фонда регионального развития (ФРР), Фонда развития региональных финансов (ФРРФ), Фонда компенсаций. Министер-

Таблица 6

Сравнение методов оценки налогового потенциала региона

|

№ |

Метод |

Формула |

Достоинства |

Недостатки |

|

1 |

Фактический метод |

НПР = Ф + З + Л, где НПР – налоговый потенциал региона; Ф – фактическое поступление налогов; 3 – прирост задолженности за отчетный период; Л – сумма налога, приходящегося на региональные и местные льготы, ден. ед. |

Прост в расчетах. Основывается на данных, доступных каждому |

В расчет принимаются только фактические данные. Невозможность, сложность прогнозирования на будущие периоды |

|

2 |

Метод ВРП |

НП i = РС * ВРП i , где НП i – налоговый потенциал региона, ВРП i – валовой региональный продукт региона; РС – средняя налоговая ставка |

Позволяет охватывать основной объем налогооблагаемых ресурсов территории. В расчетах учитываются доходы резидентов и нерезидентов. Отражает суммы, потраченные нерезидентами на территории региона |

Объем ВРП не учитывает различие налоговых баз и ставок налогообложения. Отсутствие актуальных данных для расчета ВРП. Учитывает все доходы, генерируемые внутри региона, независимо от места проживания работников или регистрации предприятий |

|

3 |

Метод РНС |

НП = НБ i * РС i * К, где НБ i – налоговая база i -го налога в исследуемом периоде; РС i – средняя репрезентативная ставка i -го налога; К – коэффициент собираемости i -го налога по субъекту |

Расчет на основе актуальных для оценки данных на основе существующих налоговых возможностей и практического механизма формирования налоговых баз |

Высокая сложность и трудоемкость расчетов. Риск получения некачественных или несопоставимых данных. Возможность влияния на расчет потенциала региональных властей (посредством использования того или иного набора данных для оценки) |

|

4 |

Метод поправочных коэффициентов |

НПР = Σ НБ i * РС i * к, где НПР – налоговый потенциал региона, НБ i – налоговая база i -го региона в прогнозном году; РС i – средняя репрезентативная налоговая ставка по i -му налогу по региону; k n – коэффициент социально-экономической эффективности в рассматриваемом регионе в прогнозном году |

Расчет на основе актуальных данных. Высокая точность расчета. Возможность применять различные коэффициенты, значительно влияющие на уровень налогового потенциала в регионе. Опирается на данные международной статистики, соответствует международным нормам |

Трудоемкость расчетов. Отсутствие и сложность учета официальных данных. Большая временная задержка публикации данных. Субъективность расчета коэффициентов (теневой экономики, безработицы, банкротства) |

Примечание. Составлено авторами.

ство экономического развития использует результаты оценки налогового потенциала для сопоставления налоговых потенциалов регионов. Произведя расчеты налогового потенциала Волгоградской и Ростовской областей методами прямого счета, методом поправочных коэффициентов, методом ВРП и методом РНС, объединим их в таблицу. Для расчета налогового потенциала методом поправочных коэффициентов в качестве основных возьмем коэффициенты теневой экономики, банкрот- ства, безработицы, инфляции, представленные в таблице 7.

Анализируя полученные результаты в разрезе региона, можно заметить, что в Волгоградской области значение налогового потенциала увеличивается. Но при расчете налогового потенциала методом поправочных коэффициентов уровень потенциала снижается с 2013 к 2014 году. Это связано с корректировкой полученного значения на коэффициенты. В Ростовской области значение налого-

Таблица 7

Налоговый потенциал Волгоградской и Ростовской областей с учетом поправочных коэффициентов за 2010–2014 гг., тыс. руб.

|

Показатель 1 |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Волгоградская область |

|||||

|

Поступило налогов |

55 267 736 |

57 304 102 |

65 028 392 |

66 155 953 |

74 456 926 |

|

НП фактическим методом |

84 194 733 |

96 718 413 |

99 881 642 |

106 629 541 |

113 321 450 |

|

НП методом РНС |

68 947 110 |

71 224 942 |

79 689 616 |

84 674 675 |

90 169 038 |

|

НП методом ВРП |

52 053 709 |

58 642 502 |

66 749 573 |

68 520 549 |

73 874 323 |

|

НП методом поправочных коэффициентов ВРП |

47 241 552 |

54 979 086 |

61 912 719 |

64 228 474 |

64 081 865 |

|

НП методом поправочных коэффициентов РНС |

62 573 226 |

66 775 497 |

73 915 092 |

79 370 717 |

78 216 624 |

|

Ростовская область |

|||||

|

Поступило налогов |

73 310 889 |

82 054 686 |

99 906 007 |

103 688 661 |

108 871 890 |

|

НП фактическим методом |

106 414 552 |

122 079 475 |

140 306 162 |

146 831 211 |

174 824 503 |

|

НП методом РНС |

96 233 936 |

104 286 361 |

118 572 047 |

121 878 701 |

137 730 491 |

|

НП методом ВРП |

79 216 190 |

88 346 364 |

98 522 666 |

104 402 805 |

116 195 286 |

|

НП методом поправочных коэффициентов ВРП |

71 907 355 |

82 846 397 |

91 404 477 |

97 901 283 |

100 831 272 |

|

НП методом поправочных коэффициентов РНС |

87 354 969 |

97 794 055 |

110 005 305 |

114 288 895 |

119 518 968 |

Примечание. Составлено авторами.

вого потенциала увеличивается в течение всего рассматриваемого промежутка времени. Налоговый потенциал Ростовской области значительно больше потенциала Волгоградской, что говорит о более высоком уровне социально-экономического развития региона.

При сравнении методик оценки наибольшее значение потенциала в двух рассматриваемых регионах приходится на фактический метод. Методика расчета фактическим методом значительно завышает уровень налогового потенциала. При расчете налогового потенциала фактическим методом происходит количественный разрыв между поступившими в бюджет региона налогами и способностью региона аккумулировать налоговые доходы. Использовать данный метод при расчете налогового потенциала субъектам РФ будет неактуально, и данные о фактических возможностях региона в плане увеличения собираемости налогов будут искажены. Методы РНС и ВРП по своим значениям достаточно близки. Рассматриваемые регионы аккумулируют достаточно большой ВРП, и основные налоговые доходы приходятся не на зарегистрированные в регионе компании, а осуществляющие там хозяйственную деятельность. Соответственно уплачиваемый налог идет по месту регистрации предприя- тия и в расчет налогового потенциала региона не входит. Достоинством метода ВРП является сопоставимость данных в сравнении с другими регионами, так как при его расчете используется усредненная налоговая ставка. Достоинством метода РНС является более высокая точность данных вследствие более глубокого анализа налоговых доходов региона. Но метод РНС не учитывает прирост задолженности в регионе, который оказывает влияние на уровень налогового потенциала. Ни один из данных методов не учитывает уровень инфляции, уровень безработицы и опирается на данные предыдущих лет, зачастую публикуемых с большим временным интервалом.

Метод поправочных коэффициентов имеет наименьшее значение налогового потенциала. Это связано с тем, что поступление налогов зависит от количества работающих предприятий, занятости населения, а также от уровня теневой экономики. Данные коэффициенты уменьшают значение налогового потенциала. Анализируя расчет налогового потенциала методом ВРП и РНС с учетом поправочных коэффициентов, можно сделать вывод, что использовать одинаковые методы для расчета налогового потенциала разных регионов не представляется возможным. В Вол- гоградской области наиболее актуален метод поправочных коэффициентов РНС, так как большое количество хозяйствующих субъектов не являются резидентами данного региона. Данные налогового потенциала по методу ВРП могут быть искажены. Об этом свидетельствует уровень отклонения полученного значения потенциала и фактически поступивших налогов в регионе. В Ростовской области, наоборот, актуален к применению расчет налогового потенциала методом поправочных коэффициентов методом ВРП. Это связано с особенностями социально-экономического развития региона. В то же время в Ростовской области большое отклонение метода РНС от фактически поступивших налогов связано с ростом задолженности по налогам в данный период времени.

Метод поправочных коэффициентов отвечает современным требованиям и позволяет учитывать максимальное количество факторов. Он достаточно универсален. При расчете данным методом возможно добавлять другие экономические коэффициенты, такие как коэффициент эффективности труда населения, коэффициент городского и сельского населения, коэффициент собираемости налогов и прочие социально-экономические коэффициенты, характеризующие эффективность деятельности региона.

Рассчитывая налоговый потенциал различными способами, современные методы оценки налогового потенциала не учитывают различия структуры населения – соотношения работающего и безработного населения в регионе. Рассчитав налоговый потенциал с учетом поправочных коэффициентов, можно заметить, что его значение снизилось. Показатели налогового потенциала, рассчитанного существующими методиками, методикой, предложенной авторами исследования, и фактическими поступлениями налогов в бюджет, имеют небольшой процент отклонения значений друг от друга, что свидетельствует об актуальности сделанных исходных предположений и расчетов. Но в некоторых регионах значения налогового потенциала существенно различаются в зависимости от выбранной методики. Возможно использовать существующие методики оценки без внесения в них изменений. Хотя следует отдать предпочте- ние методу РНС с учетом поправочных коэффициентов, так как он имеет в своей основе более объективные данные, меньше применяет фактических данных, а использование в расчете налоговых баз и корректирующих коэффициентов дает возможность применять это метод в прогнозировании. В ходе расчетов помимо поправочных коэффициентов рекомендуется включать в расчет показатели прироста задолженности, а также пеней и штрафов.

Изучив методику расчета существующих методов оценки налогового потенциала, были разработаны следующие рекомендации для оптимизации расчета налогового потенциала:

– совершенствование статистической и налоговой информационной базы, что позволит повысить оперативность расчета показателя величины потенциала;

– автоматизация отчетности налоговых органов;

– синхронизация и упорядочивание данных, отчетов, публикуемых различными ведомствами;

– составление и оперативная публикация налоговых паспортов региона.

Так как показатель налогового потенциала является первостепенным при распределении и выделении трансфертов из федерального бюджета, предложенные меры по совершенствованию расчета налогового потенциала будут способствовать получению более точных и актуальных значений. Использование данного показателя с более точными данными позволит решить одну из главных проблем в межбюджетных отношениях – уменьшение числа субъектов РФ, которым необходимо получать трансферты из федерального бюджета, и их более эффективное перераспределение между регионами. Данные меры должны способствовать улучшению финансового состояния регионов и способствовать стимулированию развития в регионах собственной экономической базы, позволяющей приносить налоговые доходы.

Список литературы Методические подходы к оценке налогового потенциала региона на примере Волгоградской и Ростовской областей

- Дьякова, Е. Б. Формирование и оценка налогового потенциала региона (на примере Волгоградской области): дис. … канд. экон. наук/Дьякова Елена Борисовна. -Волгоград, 2002. -229 с.

- Закон Волгоградской области «О внесении изменений в Закон Волгоградской области от 26 июля 2005 г. № 1093-ОД “О межбюджетных отношениях в Волгоградской области” и признании утратившим силу Закона Волгоградской области от 12 ноября 2013 г. № 148-ОД “О нормативах финансовых затрат на оказание муниципальных услуг по вопросам местного значения муниципальных районов, городских округов, используемых в целях определения объема областного фонда финансовой поддержки муниципальных районов (городских округов)”» от 13 нояб. 2014 г. № 149-ОД. - Электрон. текстовые дан. - Режим доступа: http://base.consultant.ru/regbase/cgi/online.cgi?req=doc;base=RLAW180;n=109142 (дата обращения : 02.03.2016). - Загл. с экрана.

- Машиностроение//Официальный портал правительства Ростовской области, 2015 г. -Электрон. текстовые дан. -Режим доступа: http://www.donland.ru/Default.aspx?pageid=76984 (дата обращения: 05.03.2016). -Загл. с экрана

- О компании//Империал Тобакко Волга. 2015 г. -Электрон. текстовые дан. -Режим доступа: http://imperial-tobacco.ru/section.php?category=4&rubr=22 (дата обращения: 07.03.2016). -Загл. с экрана.

- Портрет компании//Донской табак. 2016 г. -Электрон. текстовые данные. -Режим доступа: http://www.dontabak.ru/company-portrait (дата обращения: 07.03.2016). -Загл. с экрана.

- Промышленность//Комитет промышленности и торговли Волгоградской области. 2015 г. -Электрон. текстовые дан. -Режим доступа: http://promtorg.volganet.ru/current-activity/promyshlennost/(дата обращения: 05.03.2016). -Загл. с экрана.

- Рощупкина, В. В. Теория и методология комплексной оценки налогового потенциала региона: дис. … канд. экон. наук/Рощупкина Виолетта Викторовна. -Ставрополь, 2014. -367 с.