Методика оценки среднерыночной доходности инвестиций в недвижимость

Автор: Стерник Геннадий Моисеевич, Поплевина Д.В., Апальков А.А.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Экономика и управление народным хозяйством - оценка различных объектов

Статья в выпуске: 7 (166), 2015 года.

Бесплатный доступ

В статье рассматривается проблема определения экономической эффективности инвестиционных проектов на стадии инициации, в частности, корректной оценки среднерыночной доходности инвестиций в недвижимость для дилерских, рентных и девелоперских операций. Анализируются проблемы получения информации для определения среднерыночной доходности таких вложений. По мнению авторов, специалисты могут использовать представленные в статье методические разработки для определения среднерыночной доходности отдельного сегмента рынка на предпроектной стадии, когда об объекте строительства еще нет исчерпывающей информации.

Инвестиции в недвижимость, оценка доходности инвестиций в недвижимость, среднерыночные показатели доходности, дилерские операции, девелоперские операции

Короткий адрес: https://sciup.org/170172739

IDR: 170172739

Текст научной статьи Методика оценки среднерыночной доходности инвестиций в недвижимость

Происходящие сегодня изменения на финансовых рынках снова заставляют ведущих экономистов – теоретиков и практиков – задуматься о роли строительной отрасли и ее влиянии как на экономику отдельных государств, так и на мировую финансово-экономическую систему в целом. Для подтверждения этого факта приведем суждения иностранных специалистов.

Так, Leamer E.E. [1] отмечает, что из составляющих валового внутреннего продукта (далее – ВВП) США инвестиции в жилье являются, безусловно, лучшим ранним предупреждающим сигналом надвигающейся рецессии. Помимо этого, он отмечает, что наличие проблем на рынке инвестиций в жилье привело к 26-процентному снижению роста экономики в течение года.

По мнению J. Seth [2], многие исследования были сосредоточены на рынке жилой недвижимости, поскольку этот сектор рынка касается людей на их личном уровне. Однако изучение рынка коммерческой недвижимости также важно, поскольку это широкий сегмент с высоким финансовым рычагом. Кроме того, проблемы на рынке жилья приводят к проблемам на рынке коммерческой недвижимости. Это вызывает несомненное опасение, учитывая текущее состояние экономики. Компании, которые связаны с рынком жилья, например фирмы строительной отрасли и розничной торговли, быстро выросли и расширили спрос на коммерческую недвижимость.

M.S. Feldstein [3] утверждает, что в результате лопнувшего пузыря на рынке жилья снижение инвестиций в жилую недвижимость вызвало значительное сокращение потребительских расходов, понижая тем самым спрос на коммерческую недвижимость.

Возвращаясь к вопросу инвестиций, E.E. Leamer [1] определяет жилищное строительство как наиболее важную отрасль в экономических рецессиях и отмечает, что любая попытка контролировать экономические циклы нуждается главным образом в сосредоточении на инвестициях в жилье. Также он отмечает, что теория макроэкономики [4], ровно как и публикации Национального бюро экономических исследований США [5, 6] не учли влияния инвестиций в недвижимость или каких-либо других показателей жилищного строительства на развитие производственных (экономических) циклов.

E. Cadman [7] выдвигает аналогичную представленной Leamer [1] идею о том, что показатели рынка недвижимости уведомляют о надвигающемся спаде в экономике. Он, ссылаясь на последний прогноз Moody’s Investors Service о стремительном падении рынка жилья, предупреждает о возможной проблеме в процессе глобального восстановления экономики. Кроме того, на Западе уже есть некоторое ощущение, что рынки недвижи- мости представляют тот же риск для мировой экономики, какой они преподнесли ранее ипотечному кризису в США.

Теперь обратимся к российским изданиям и федеральным статистическим данным.

Позиции некоторых отечественных авторов схожи с рассмотренными позициями иностранных ученых.

Так, А.Л. Щукин отмечает, что обновление материально-технической базы производства лежит в основе промышленных (экономических) циклов, которые сопровождаются периодическими повторениями экономических кризисов, а колебания капиталовложений оказывают непосредственное влияние на развертывание таких циклов [8].

Однако отдельные авторы рассматривают циклы и фазы непосредственно рынка недвижимости и констатируют, что для раскрытия закономерностей их (рынка) циклического развития сегодня нужен как традиционно используемый анализ макроэкономических процессов внутри национальных экономик, так и сопоставительный международный и историко-логический инструментарий [9]. Кроме того, они разграничивают отечественных и иностранных инвесторов, а также отмечают, что стратегия последних изменчива, имеет циклический характер и на различных стадиях развития национального рынка недвижимости отражает различные интересы. Теперь иностранные игроки используют возможность не только свободно и быстро переместить свой рабочий инвестиционно-строительный капитал из одной страны в другую, но даже из одного континента в другой. В своих предпочтениях эти инвесторы руководствуются следующими сравнительными характеристиками различных национальных рынков недвижимости:

-

• текущая фаза циклического развития;

-

• отраслевая инфляция;

-

• доля вакантных площадей и т. п.

Такая система неминуемо порождает кратковременные избытки инвестиционностроительного капитала в одних странах и его дефицит в других. В таких случаях вывод капитала может означать начало кризиса и длительную депрессию конкретного национального рынка недвижимости, разорение компаний. Но несмотря на это, между национальными рынками недвижимости существуют стабильные международные взаимосвязи, обеспечивающие согласованную динамику всей мировой инвестиционно-строительной отрасли, а существеннейшим качеством сложившейся глобальной системы национальных рынков недвижимости выступает синхронизированный по всему миру сдвиг фаз их циклического развития.

Что касается структуры показателя инвестиций в основной капитал России, то сегодня по видам основных фондов в ее состав входят:

-

1) жилища;

-

2) здания (кроме жилых) и сооружения;

-

3) машины, оборудование, транспортные средства и прочее.

Приведем пример.

В 2013 году в Российской Федерации доля затрат на здания и сооружения (включая как жилые, так и нежилые) составила более половины инвестиций в основной капитал, а именно 51,3 процента [10].

Из изложенного следует, что состояние рынка недвижимости (и в значительной мере показатель инвестиций в недвижимость) оказывает существенное влияние на экономические (производственные) циклы отдельных государств, а вместе с тем и на весь мировой рынок.

Доходность инвестиций в недвижимость

Этот вопрос целесообразно рассматривать с двух точек зрения: с одной стороны, речь идет о доходности конкретных инвестиционных проектов, а с другой – о среднерыночной доходности в отдельных сегментах рынка [11]. Так, при финансовом моделировании и расчете показателей экономической эффективности проекта широко используется методология оценки доходности конкретных инвестиционных проектов, которая в настоящее время тщательно разработана. Однако на предынвестиционной стадии проектов целесообразнее использовать среднерыночные показатели доходности в отдельных сегментах рынка недвижимости, и вопросы применения такой методологии пока окончательно не решены (см. [12]).

И.В. Павлова в работе [13] проводит другую параллель: она сравнивает модели оценки доходности инвестиций в рынок недвижимости и финансовый рынок. По ее словам, сегодня, несмотря на наличие множества методик оценки ожидаемой (требуемой) доходности для ценных бумаг, на рынке недвижимости подобные методики еще не нашли полноценного применения. Таким образом, необходимы тщательный анализ моделей стоимости капитала на предмет применимости на рынке недвижимости и разработка адекватной модели для российского рынка недвижимости.

Авторы работы [11] отмечают, все инвестиционные операции на рынке недвижимости принципиально сводятся только к трем составным бизнес-процессам:

-

1) спекулятивное инвестирование в приобретение готового объекта недвижимости на вторичном или первичном рынках с целью дальнейшей дилерской продажи без внесения изменений в объект в расчете на рост рыночной стоимости (извлечение дохода только от роста капитала – дилерские операции);

-

2) консервативное инвестирование в приобретение готового объекта недвижимости на вторичном рынке без внесения изменений в объект в течение инвестиционного срока с целью извлечения дохода от эксплуатации (например от сдачи в аренду) и последующей продажи (рентные операции);

-

3) инновационное инвестирование в создание нового или изменение существующего объекта недвижимости с целью извлечения дохода от реализации на первичном рынке нового продукта в виде продажи, сдачи в аренду и т. д. (девелоперские операции).

Среднерыночные индексы доходности инвестиций в недвижимость при осуществлении первых двух операций известны и применяются на практике.

Среднерыночный индекс доходности инвестиций в дилерские операции Ido

Ido показывает доходность в сегменте недвижимости от перепродажи приобретенных объектов при изменении среднерыночной цены. В наиболее чистом виде этот индекс выражает понятие доходности как отношение прибыли Pr (разность между выручкой R и затратами I ) к затратам:

I do =

P. = ( R - I ) = ( P av - P b ) = P av, _ 1

II Pb Pb ’ где Pav – средняя удельная цена недвижимости в текущем периоде, в денежных единицах (далее – д. е.) за 1 кв. м;

Pb – средняя удельная цена недвижимости в базовом периоде (д. е. за 1 кв. м).

В качестве базового рекомендуется принимать тот же период прошедшего года и выражать в процентах от годового дохода. Тогда:

do

P b

x 100 % .

При расчете доходности конкретного инвестиционного проекта в качестве базового периода принимается месяц приобретения объекта, в качестве текущего периода – месяц планируемого окончания проекта. При этом заказчику-инвестору необходимо обосновать целесообразный горизонт проекта – прогнозируются завершение фазы роста цен и начало стадии стабилизации или рецессии, а также момент целесообразного фиксирования прибыли и выхода из проекта. Тогда:

do

_ 1

I P b

x 100 % , J

в процентах на момент выхода из проекта.

Приведенные формулы справедливы при допущении об отсутствии операционных затрат (например на услуги риелтора, коммунальные расходы и т. п.). Можно исключить это допущение, введя коэффициент операционных затрат Cop , который в среднем можно принять равным 0,9:

do

Cop

P b

x 100 % .

J

Для расчета индекса доходности дилерских операций на первичном рынке жилой недвижимости Москвы в 2013 году были использованы две базы данных о предложениях 1 о продаже квартир в строящихся домах от застройщика – за IV квартал 2012 года (базовый период) и за IV квартал 2013 года (текущий период). В базах содержались такие показатели, как:

-

• адрес объекта;

-

• округ;

-

• потребительский класс;

-

• количество комнат в квартире (шт.);

-

• общая площадь квартиры (кв. м);

-

• удельная цена предложения (тыс. р./кв. м).

Далее на их основе были рассчитаны две дискретные пространственно-параметрические модели сегмента рынка (ДППМ). В моделях по вертикали устанавливался класс/админи-стративный округ (АО), а по горизонтали такие показатели, как:

-

1) количество объектов (шт.);

-

2) минимальная, максимальная и средневзвешенная удельные цены предложения (тыс. р./кв. м);

-

3) медиана (тыс. р./кв. м);

-

4) среднеквадратическое отклонение (тыс. р./кв. м);

-

5) погрешность (тыс. р./ кв. м);

-

6) погрешность (%).

Затем был проведен расчет доходности дилерских операций (см. табл. 1).

Таблица 1

Результаты расчета индекса доходности дилерских операций на рынке первичной жилой недвижимости города Москва в 2013 году

|

Класс/АО |

Средневзвешенная удельная цена предложения, тыс. р. / кв. м |

Индекс доходности, % |

||

|

2012 год |

2013 год |

абсолютная величина |

с поправкой 0,9 |

|

|

По всем классам/АО |

192,3 |

206,4 |

7,3 |

-3,4 |

|

ЦАО |

394,4 |

448,3 |

13,7 |

2,3 |

|

ВАО |

166,7 |

175,9 |

5,5 |

-5,1 |

|

ЗАО |

221,9 |

228,0 |

2,7 |

-7,6 |

|

ЗелАО |

104,2 |

104,8 |

0,6 |

-9,4 |

|

САО |

138,8 |

150,5 |

8,4 |

-2,5 |

|

СВАО |

144,6 |

151,5 |

4,8 |

-5,7 |

|

СЗАО |

160,1 |

186,2 |

16,3 |

4,7 |

|

ЮАО |

124,3 |

137,3 |

10,4 |

-0,6 |

|

ЮВАО |

94,4 |

102,5 |

8,5 |

-2,3 |

|

ЮЗАО |

228,9 |

241,2 |

5,4 |

-5,2 |

|

Эконом-класс |

94,2 |

105,3 |

11,8 |

0,7 |

|

ВАО |

112,7 |

125,1 |

11 |

-0,1 |

|

ЗАО |

113,4 |

115,5 |

1,9 |

-8,3 |

|

САО |

138,2 |

148,5 |

7,4 |

-3,3 |

|

СВАО |

141,0 |

142,7 |

1,2 |

-8,9 |

|

СЗАО |

163,0 |

167,0 |

2,5 |

-7,8 |

|

ЮАО |

114,8 |

121,5 |

5,8 |

-4,8 |

|

ЮВАО |

78,1 |

92,3 |

18,2 |

6,4 |

|

Комфорт-класс |

129,6 |

139,5 |

7,6 |

-3,2 |

|

ВАО |

160,1 |

160,6 |

0,3 |

-9,7 |

|

ЗАО |

174,6 |

183,1 |

4,8 |

-5,6 |

|

ЗелАО |

98,6 |

99,5 |

0,9 |

-9,2 |

|

САО |

147,1 |

167,5 |

13,8 |

2,5 |

|

СВАО |

123,9 |

158,6 |

28 |

15,2 |

|

СЗАО |

160,1 |

167,5 |

4,6 |

-5,8 |

|

ЮАО |

121,5 |

134,9 |

11,1 |

0,0 |

|

ЮВАО |

137,4 |

141,1 |

2,7 |

-7,6 |

|

ЮЗАО |

128,5 |

167,5 |

30,3 |

17,3 |

|

Бизнес-класс |

193,1 |

208,5 |

8 |

-2,8 |

|

ЦАО |

300,3 |

349,7 |

16,4 |

4,8 |

|

ВАО |

169,6 |

199,2 |

17,5 |

5,7 |

Окончание таблицы 1

|

Класс/АО |

Средневзвешенная удельная цена предложения, тыс. р. / кв. м |

Индекс доходности, % |

||

|

2012 год |

2013 год |

абсолютная величина |

с поправкой 0,9 |

|

|

ЗАО |

219,9 |

242,9 |

10,4 |

-0,6 |

|

ЗелАО |

108,3 |

109,1 |

0,8 |

-9,3 |

|

САО |

138,8 |

148,4 |

6,9 |

-3,8 |

|

СВАО |

143,1 |

147,2 |

2,9 |

-7,4 |

|

СЗАО |

156,6 |

194,6 |

24,3 |

11,8 |

|

ЮАО |

145,6 |

150,5 |

3,4 |

-7,0 |

|

ЮВАО |

172,8 |

225,5 |

30,6 |

17,5 |

|

ЮЗАО |

219,2 |

234,4 |

6,9 |

-3,8 |

|

Элитный класс |

488,3 |

507,3 |

3,9 |

-6,5 |

|

ЦАО |

508,5 |

512,5 |

0,8 |

-9,3 |

|

ЮЗАО |

365,0 |

381,3 |

4,5 |

-6,0 |

Примечание :

Здесь и далее в таблицах: ЦАО – Центральный административный округ (АО), ВАО – Восточный, ЗАО – Западный, ЗелАО – Зеленоградский, САО – Северный, СВАО – Северо-Восточный, СЗАО – Северо-Западный, ЮАО – Южный, ЮВАО – Юго-Восточный, ЮЗАО – Юго-Западный.

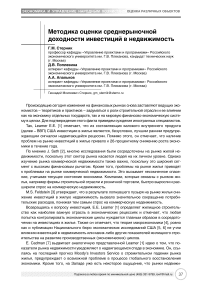

Некоторые результаты расчетов иллюстрируются на рисунках 1 и 2.

административные округа

□ индекс доходности □ индекс доходности с поправкой

Рис. 1. Среднерыночная доходность дилерских операций на первичном рынке жилья города Москвы по всем классам в дифференциации по административным округам в 2013 году

При введении коэффициента поправки стоит отметить, что доходность дилерских операций на рынке новостроек Москвы, учитывая все потребительские классы, в подавляющем количестве административных округов становится отрицательной (рис. 1). Это проис-

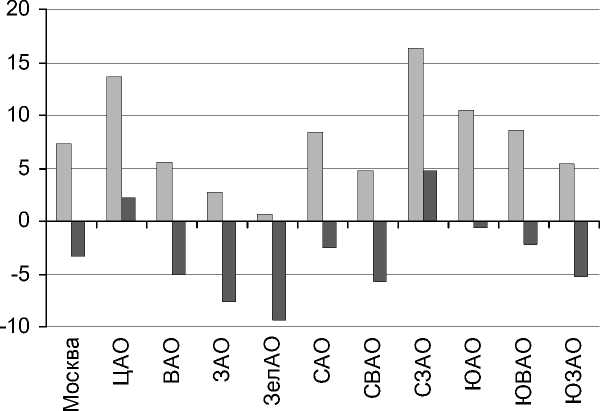

□ индекс доходности □ индекс доходности с поправкой

Рис. 2. Среднерыночная доходность дилерских операций на первичном рынке жилья города Москва в бизнес-классе в дифференциации по административным округам в 2013 году ходит в связи с тем, что в 2013 году рынок недвижимости «стоял» и даже имел тенденцию к снижению. Несмотря на это, в бизнес-классе территорий, демонстрирующих доходность при поправке в 0,9, несколько больше (рис. 2). Рассмотрение среднерыночных индексов доходности в разрезах классов и территорий позволяет определить наиболее доходные кластеры.

Среднерыночный индекс доходности инвестиций в рентные операции Irо

Irо вычисляется как отношение суммы рентного дохода (от сдачи объектов в аренду) к сумме инвестиций в приобретение недвижимости. Индекс показывает валовую рентную доходность в сегменте недвижимости и представляет собой долю инвестиций, возвращаемых инвестору в конкретном году. После достижения срока окупаемости инвестиций он представляет собой годовое вознаграждение инвестора. Ориентировочно этот индекс равен известному показателю «коэффициент капитализации», который применяется для дисконтирования денежного потока (методом прямой капитализации) при оценке эффективности инвестиций в конкретном проекте. Поскольку этот показатель является среднерыночным, его рекомендуется определять методом рыночной экстракции (см. [14]).

Однако ни в известной монографии Дж. Фридмана [14], ни в федеральном стандарте оценки «Оценка недвижимости (ФСО № 7)» [15] не раскрывается способ определения этого показателя. Предполагается, что имеется выборка помещений с известными значениями цены и арендной ставки, для каждого помещения рассчитывается индивидуальный коэффициент капитализации, затем он осредняется. Однако на практике такая методика нереализуема, так как в большинстве случаев помещение либо выставляется на продажу, либо предлагается в аренду, поэтому в работе [11] предложен иной подход, суть которого в том, что по одной выборке объектов-аналогов отдельно определяется среднерыночная арендная ставка, по другой – среднерыночная удельная цена продажи, и их отношение при некоторых допущениях (об отсутствии операционных затрат, о неизменности аренд- ной ставки в течение года, о полной заполняемости арендуемых площадей) отражает индекс годовой доходности рентных операций:

Pr R

I ro = Pt = Q oa X R^" X 100 % ,

IPb где Qoa – доля занятых площадей;

Rr – средняя арендная ставка в текущем периоде (д. е. за 1 кв. м в год);

Pb – средняя удельная цена недвижимости в текущем периоде (д. е. за 1 кв. м).

При снятии допущений формула принимает следующий вид:

R

I ro = C op X Q oa X X 100 % .

Pb

Значение поправочного коэффициента Cop ориентировочно можно принимать равным 0,7.

В литературе и на практике широко используется в качестве среднерыночного показателя доходности рентных операций величина, обратная Irо – валовый рентный мультипликатор ( GRM ), или срок окупаемости инвестиций (в годах):

GRM = — = — P— .

I ro R r X Q oa

Этот показатель удобен при сопоставлении доходности рентных операций в различных локациях, для объектов недвижимости различного назначения и т. д. Однако при сравнении доходности различного вида операций (например дилерских и рентных) целесообразно выражать ее в сопоставимых единицах (в процентах от годовой доходности) и пользоваться показателем Irо .

Для определения индекса доходности рентных операций на вторичном рынке офисной недвижимости Москвы в I квартале 2014 года были сформированы две базы данных (за текущий период) 2.

Первая – база о предложении купли-продажи за I квартал 2014 года, в которой содержались следующие данные:

-

• тип объекта;

-

• класс;

-

• общая площадь (кв. м);

-

• полная цена (тыс. р.);

-

• удельная цена (тыс. р./кв. м);

-

• округ.

Вторая – база о предложении аренды за тот же период, в которой указывались следующие показатели:

-

• тип объекта;

-

• класс;

-

• общая площадь (кв. м);

-

• арендная плата (тыс. р. в год);

-

• арендная ставка (тыс. р./ кв. м в год).

Далее на основе информации баз рассчитывались две ДППМ – купли-продажи и аренды офисных помещений. В моделях по вертикали обозначался класс/АО, а по горизонтали – следующие показатели:

-

1) количество помещений (шт.);

-

2) минимальная, максимальная и средневзвешенная удельные цены предложения или арендная ставка (тыс. р./кв. м);

-

3) медиана (тыс. р./кв. м);

-

4) среднеквадратическое отклонение (тыс. р./кв. м);

-

5) коэффициент вариации (%);

-

6) погрешность (тыс. р./ кв. м);

-

7) погрешность (%).

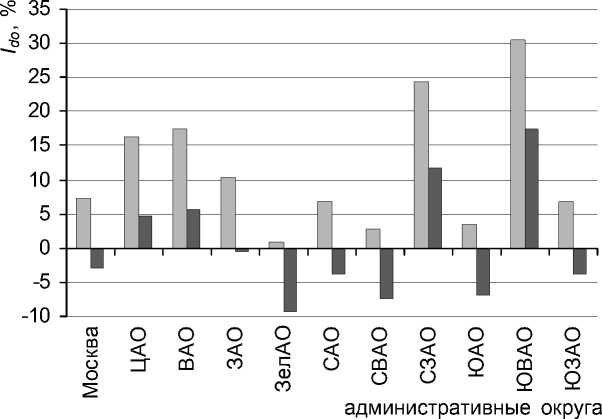

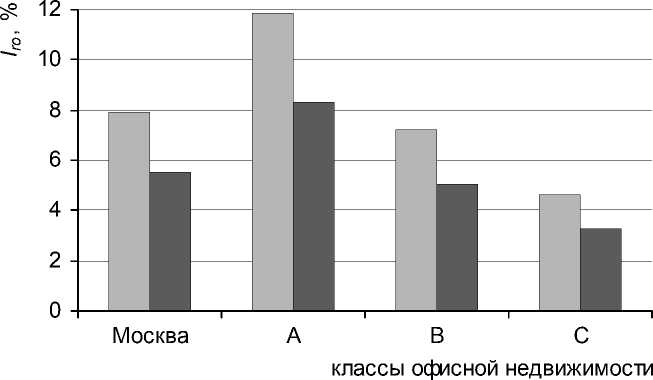

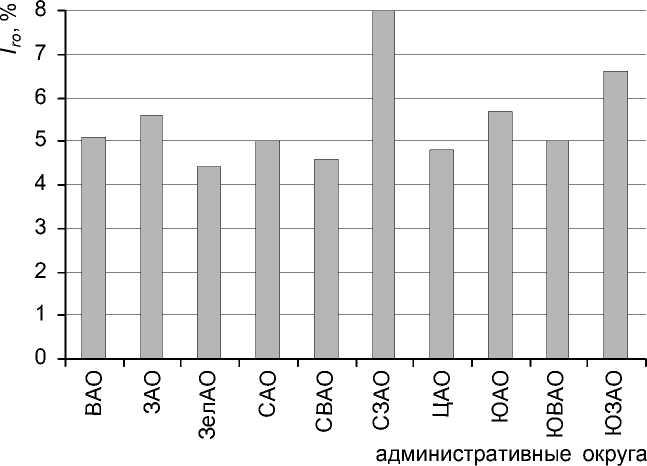

Затем рассчитывался индекс доходности рентных операций (см. табл. 2, рис. 3 и 4).

Таблица 2

Результаты расчета доходности рентных операций на вторичном рынке офисных помещений в городе Москве в I квартале 2014 года

|

Класс/АО |

Средневзвешенные |

Индекс доходности, % |

||

|

удельная цена предложения, тыс. р. за кв. м |

арендная ставка, тыс. р. за кв. м в год |

абсолютная величина |

с поправкой 0,7 |

|

|

По всем классам/АО |

229,5 |

21,0 |

7,9 |

5,5 |

|

А |

233,5 |

32,1 |

11,9 |

8,3 |

|

В |

217,4 |

18,3 |

7,2 |

5,1 |

|

С |

238,8 |

12,9 |

4,6 |

3,3 |

|

ВАО |

181,5 |

15,2 |

7,2 |

5,1 |

|

А |

186,9 |

23,1 |

10,7 |

7,5 |

|

В |

179,0 |

14,4 |

6,9 |

4,8 |

|

С |

180,6 |

10,1 |

4,8 |

3,4 |

|

ЗАО |

215,6 |

20,0 |

8,0 |

5,6 |

|

А |

211,2 |

29,0 |

11,8 |

8,3 |

|

В |

205,8 |

17,4 |

7,3 |

5,1 |

|

С |

266,0 |

14,5 |

4,7 |

3,3 |

|

ЗелАО |

91,7 |

6,6 |

6,2 |

4,4 |

|

А |

95,9 |

6,1 |

5,5 |

3,9 |

|

В |

92,2 |

6,4 |

6,0 |

4,2 |

|

С |

87,1 |

7,5 |

7,4 |

5,2 |

|

САО |

220,3 |

18,1 |

7,1 |

5,0 |

|

А |

231,2 |

32,3 |

12,1 |

8,4 |

|

В |

214,7 |

16,8 |

6,7 |

4,7 |

|

С |

217,5 |

13,9 |

5,5 |

3,9 |

|

СВАО |

182,6 |

13,9 |

6,6 |

4,6 |

|

А |

186,1 |

14,9 |

6,9 |

4,8 |

|

В |

180,9 |

14,2 |

6,8 |

4,8 |

Окончание таблицы 2

|

Класс/АО |

Средневзвешенные |

Индекс доходности, % |

||

|

удельная цена предложения, тыс. р. за кв. м |

арендная ставка, тыс. р. за кв. м в год |

абсолютная величина |

с поправкой 0,7 |

|

|

С |

180,1 |

10,6 |

5,1 |

3,6 |

|

СЗАО |

144,3 |

19,2 |

11,5 |

8,0 |

|

А |

165,1 |

19,6 |

10,2 |

7,2 |

|

В |

133,3 |

14,6 |

9,5 |

6,6 |

|

С |

121,8 |

28,6 |

20,2 |

14,2 |

|

ЦАО |

343,5 |

27,0 |

6,8 |

4,8 |

|

А |

381,9 |

36,6 |

8,3 |

5,8 |

|

В |

311,1 |

22,1 |

6,1 |

4,3 |

|

С |

356,0 |

14,6 |

3,5 |

2,5 |

|

ЮАО |

192,7 |

18,1 |

8,1 |

5,7 |

|

А |

195,3 |

26,7 |

11,8 |

8,3 |

|

В |

191,5 |

18,0 |

8,1 |

5,7 |

|

С |

192,9 |

9,9 |

4,4 |

3,1 |

|

ЮВАО |

175,4 |

14,4 |

7,1 |

5,0 |

|

А |

143,6 |

19,4 |

11,7 |

8,2 |

|

В |

188,5 |

14,6 |

6,7 |

4,7 |

|

С |

193,3 |

9,9 |

4,4 |

3,1 |

|

ЮЗАО |

215,0 |

23,6 |

9,5 |

6,6 |

|

А |

215,8 |

28,2 |

11,3 |

7,9 |

|

В |

220,9 |

24,7 |

9,6 |

6,8 |

|

С |

171,9 |

15,1 |

7,6 |

5,3 |

□ индекс доходности □ индекс доходности с поправкой

Рис. 3. Среднерыночная доходность рентных операций с поправочным индексом и без поправочного индекса на вторичном рынке офисных помещений в городе Москве в I квартале 2014 года

Рис. 4. Среднерыночная доходность рентных операций с поправочным индексом на вторичном рынке офисных помещений в административных округах города Москвы в I квартале 2014 года

Список литературы Методика оценки среднерыночной доходности инвестиций в недвижимость

- Leamer E. E. 2007. Housing is the business cycle. National Bureau of Economic Research, Working Paper 13428. URL: http://www.nber.org/papers/w13428

- Seth J. 2011. Forecasting the real estate market: a cointegrated approach. The Faculty of the Department of Economics University of Houston.

- Feldstein M. S. 2007. Housing, credit markets and the business cycle. National Bureau of Economic Research, Working Paper 13471. URL: http://www.nber.org/papers/w13471

- Mankiw N. G. 2007. Principles of Macroeconomics. Mason, Ohio: Thomson South-Western, 4th edition.

- Zarnowitz V. 1992. Business Cycles: Theory, History, Indicators, and Forecasting. Chicago: University of Chicago Press.