Методики финансовой оценки интеллектуального капитала: российский и зарубежный опыт

Бесплатный доступ

В статье представлен анализ актуальных методик оценки интеллектуального капитала в российской и зарубежной практике, выявлены достоинства и недостатки различных подходов. Актуальность темы исследования обусловлена тем, что, несмотря на достаточно долгий период исследования данного явления, общий методологический подход к оценке интеллектуального капитала до сих пор не выработан. Автором проведена классификация методов оценки интеллектуального капитала, в которой представлены шесть групп методов, в том числе методы прямого измерения, рыночной капитализации, отдачи на активы, подсчета баллов, оценки нематериальных активов и модели оценки стоимости человеческих ресурсов. Автором выполнен расчет по различным методикам, сделан вывод о применимости метода оценки добавленной стоимости интеллектуального капитала в целях управления человеческим капиталом российских предприятий, поскольку основная информация для расчетов содержится в финансовой отчетности компаний.

Интеллектуальный капитал, финансовая оценка интеллектуального капитала, нематериальные активы, рыночная капитализация, рыночная стоимость, балансовая стоимость, затратный метод, доходный метод, гудвилл, добавленная стоимость

Короткий адрес: https://sciup.org/147232360

IDR: 147232360 | УДК: 657.92:336.67 | DOI: 10.14529/em180304

Текст научной статьи Методики финансовой оценки интеллектуального капитала: российский и зарубежный опыт

В современных условиях развития бизнеса различных отраслей для каждой компании актуален вопрос о величине не только материальных активов, акций и ценных бумаг, но и нематериальных активов (НМА), а также интеллектуального капитала (ИК). Учитывая, что интеллектуальный капитал и нематериальные активы составляют существенную часть стоимости капитала, возникает потребность в определении наиболее эффективной методики оценки данных активов, а также в рекомендациях по их практическому использованию.

Во многих крупных западных и российских корпорациях оценка интеллектуального капитала превышает половину оценки стоимости всей компании. В компаниях, в которых основным видом является создание программного обеспечения, производством рекламных или консалтинговых услуг, основным активом является человек, его профессиональные компетенции, нематериальные активы играют уже ведущую роль.

Понятие интеллектуального капитала относительно молодое, так как предположительно термин был введен в 60-х гг. XX века американским экономистом Дж. Гэлбрейтом. Но первое представление, как отмечают А.М. Михайлов и Е.Ю. Пронина, встречается в работах А. Смита и Дж. С. Милля еще в середине XVIII века [8]. Обзор многочисленных современных толкований понятия «интеллектуальный капитал» показал, что на сегодняшний день однозначного определения не существует, поскольку имеются подходы с разных позиций и с учетом различных целей. Так, согласно

Л. Эдвинссону и М. Мэлоуну, «интеллектуальный капитал – это корни компании, скрытые условия развития, таящиеся за видимым фасадом ее зданий и товарного ассортимента» [17]. По Т. Стюарту, интеллектуальный капитал представляется как комплексное понятие, включающее в себя знания, опыт, информацию, интеллектуальную собственность и участвующий в создании ценностей, то есть как коллективная умственная энергия [15].

Среди российских ученых также наблюдаются разные подходы. Например, Б.В. Салихов интеллектуальный капитал рассматривает из двух составляющих – «интеллект» и «капитал». Интеллект представляется как качественная составляющая любого капитального блага, обеспечивающая синергетический эффект при создании новой ценности, капитал содержит в себе функциональный признак, предполагающий определенную доходность от выполняемой работы. Таким образом, интеллектуальный капитал – это система капитализированных интеллектуальных знаний, созидательное применение которых обеспечивается производством новых интеллектуальных благ и получением соответствующих доходов [13].

В.Л. Иноземцев [4] в своей работе определяет интеллектуальный капитал как «коллективный мозг», который в свою очередь накапливает научные и повседневные знания работников, интеллектуальную собственность и опыт организации, используя каналы общения и информационную структуру, информационные сети и имиджевые возможности фирмы.

Одной из основных функций интеллектуального капитала, по мнению Б.Б. Леонтьева, является «существенное ускорение прироста массы прибыли за счет формирования и реализации, необходимых предприятию систем знаний, вещей и отношений, которые, в свою очередь, обеспечивают его высокоэффективную хозяйственную деятельность» [6].

Составляющими элементами интеллектуального капитала исследователи чаще всего называют человеческий, организационный и клиентский капитал. Под человеческим капиталом понимается совокупность знаний сотрудников, их профессиональных навыков и способностей. Когда они сопровождаются высокой мотивацией к производительному труду, то обретают экономическую ценность и способствуют росту благосостояния как отдельного экономического субъекта, так и всего национального богатства страны [11]. К.С. Лисенкова определяет организационный (структурный) капитал как часть интеллектуального капитала, относящуюся к организации в целом, а потребительский (клиентский) капитал - как часть интеллектуального капитала, представляющую собой связи и устойчивые отношения с клиентами и потребителями [7].

Таким образом, многие зарубежные и российские ученые определяют интеллектуальный капитал как знания, профессиональную квалификацию, отношения с потребителями, опыт практической деятельности, навыки организации производства и управления. Именно эти активы дают бизнесу преимущества перед конкурентами. Исходя из этого, наиболее полную трактовку «интеллектуальный капитал», по нашему мнению, дают Т.М. Орлова и А.Л. Гапоненко, определяя интеллектуальный капитал как «совокупность знаний, информации, опыта, квалификации и мотивации персонала, организационных возможностей, каналов и технологий коммуникации, способная создавать добавленную стоимость и обеспечивающая конкурентные преимущества коммерческой организации на рынке» [9].

Интеллектуальный капитал, как и другие виды капитала, является фактором производства. Оценку интеллектуального капитала можно обозначить как определение стоимости, которая обуславливается потенциальной эффективностью человеческих, организационных и клиентских активов компаний, в целом характеризующих технологическую, производственную и процессную новизну. Однако существует определенная сложность в поиске эффективного средства оценки инвестиционного капитала. Это связано с трудностью представления единицы измерения интеллектуального капитала, которая могла бы точно и объективно измерить, например, опыт сотрудников, знания, которыми они владеют, их интуицию, а тем более подсчитать и оценить совокупность их опыта.

Кроме того, при выборе метода оценки интеллектуального капитала существуют определенные сложности, обусловленные несовершенствами законодательной базы и системы показателей оценки интеллектуального капитала. В опыте российских компаний проблема оценки интеллектуального капитала основывается на неадекватных ожиданиях и требованиях со стороны как общества, так и государства о роли оценки интеллектуального капитала в экономическом процессе хозяйствующего субъекта.

Информационной базой для оценки интеллектуального капитала в практике как российских, так и зарубежных компаний является форма годового отчета акционерного общества, отчета о социальной ответственности и корпоративной устойчивости, а также отчета об интеллектуальном капитале. Однако существующая в российской практике система бухгалтерского учета и отчетности не предполагает отражения всей необходимой информации об интеллектуальном капитале. В зарубежной практике предусматривается два способа информирования акционеров о величине интеллектуального капитала в составе внешней отчетности. Компания обязана раскрывать информацию о тех элементах интеллектуального капитала, которые соответствуют понятию нематериальных активов (как правило, к ним относятся объекты интеллектуальной собственности). В добровольном режиме можно раскрывать любую информацию об элементах интеллектуального капитала, не зависимо от того, соответствуют ли они правилам признания нематериальных активов в финансовой отчетности.

Из этого мы пришли к выводу, что российские компании имеют существенные особенности информационной базы для оценки интеллектуального капитала:

-

1) публикуемые годовые отчеты и социальные отчеты раскрывают информацию об интеллектуальном капитале исключительно в отношении одного элемента - человеческий капитал;

-

2) практика публикации отчетов об интеллектуальном капитале не имеет регулярного применения.

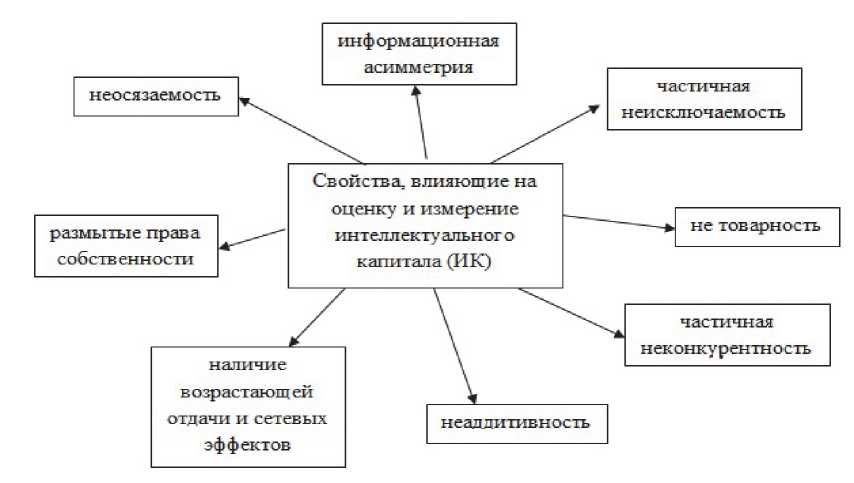

На рис. 1 приведены отличительные свойства интеллектуального капитала, влияющие на его оценку и измерение. данные свойства имеют взаимосвязь друг с другом. Например, к информационной асимметрии и трудностям формирования рынков интеллектуального капитала приводит свойство неосязаемости. Свойство «размытые права собственности» может возникнуть в результате сложности исключения из пользования определенных ресурсов интеллектуального капитала (база данных компании). Поэтому при разработке новой методики оценки интеллектуального капитала необходимо принимать во внимание, что часть свойств являются базовыми, другие - производными от них.

Рис. 1. Отличительные свойства оценки интеллектуального капитала (авт.)

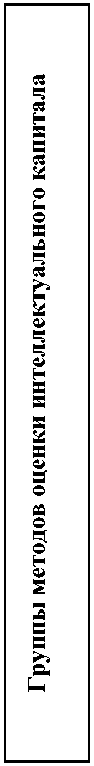

Полный обзор методов оценки интеллектуального капитала представлен в ряде зарубежных и российских работ, можно насчитать несколько десятков методов оценки интеллектуального капитала. Автором разработана классификация этих методов в шесть групп (рис. 2). Первая группа (методы прямого измерения (Direct Intellectual Capital methods – DIC)), или идентификация и оценка отдельных активов или компонентов интеллектуального капитала в денежном выражении с обобщением в виде интегральной оценки путем суммирования. Данная группа включает следующие методы:

-

– технический брокер «Technology Broker» (Э. Брукинг [2]) – данный метод заключается в оценке ценности нематериальных активов компании на основании анализа ответов на 20 вопросов об основных компонентах нематериальных активов;

-

– the Value Explorer (Д. Андриссен и Р. Тиссен [1]) – представляет собой систему значений, основанную на наборе основных компетенций для определения стратегической важности интеллектуального капитала для организации: собственные и имеющиеся в распоряжении активы; навыки и неявные знания; общие ценности и нормы; технологии и явные знания; производственный и управленческий процессы;

-

– финансовый метод измерения нематериальных активов FiMIAM (Financial Method of Intangible Assets Measurement) (И. Родов [22]) – метод представляет собой комбинацию из трех основных структур интеллектуального капитала: человек, клиент, структура;

-

– метод оценки гудвилла (с помощью показателя деловой активности) (GW): использование

мультипликативной модели данного элемента стоимости бизнеса от показателя деловой активности.

Для оценки стоимости гудвилла (GW) применяется следующая формула:

GW = k*CA, (1) где СА – показатель деловой активности; k – коэффициент-мультипликатор.

В западноевропейской практике в качестве показателя деловой активности чаще всего используется средний объем продаж (выручки) за последние 3 года. Метод достаточно прост в применении, однако его недостатком является трудность расчета коэффициента-мультипликатора k на основе статистических данных по отраслям бизнеса. Следовательно, рассчитанная таким образом стоимость достаточно субъективна и не может достоверно отражать результаты деятельности компании.

Таким образом, можно сказать, что методы прямого измерения (DIC) обеспечивают более адекватную оценку деятельности компании, чем традиционные финансовые показатели, их лучше связать с организационной стратегией. Однако при этом имеется недостаток: они не позволяют пользователю проводить сравнение с другими компаниями, т. е. каждая компания будет генерировать свой собственный набор показателей на основе своей стратегии и бизнес-плана, и те же показатели могут не предоставляться другими компаниями в той же отрасли. К тому же доступ к этим показателям также будет ограничен, и внешние пользователи не смогут получить такие данные.

Вторая группа (методы рыночной капитализации (Market Capitalization Methods – MCM)) –

Методы прямого измерения (DIC)

|

Технический брокер «Technology Broker» |

Обозреватель значений (The Value Explorer) |

Метод измерения нематериальных активов FiMIAM |

Метод оценки гудвилла (с помощью показателя деловой активности) (GW) |

Методы рыночной капитализации (МСМ)

|

Подход на основе комбинированной информации балансового отчета (МВ) |

Мультипликатор Д. Тобина (Tobin’s Q) |

Методы отдачи на активы (ROA)

|

Метод с использованием среднегодового дохода на активы ROA |

Метод добавленной стоимости интеллектуального капитала (VA1C) |

Метод на основе информационной производительности |

SC-методы (методы подсчета очков)

|

Сбалансирован ная таблица показателей СТП |

Монитор НМА |

Система сбалансированных показателей ССП |

Метод IC-индекса |

Целостный стоимостной подход (HVA) |

Метод бизнес-навигатора компании «Scandia Navigator» |

Методы оценки НМА

|

Сравнительный (рыночный) подход |

Доходный подход |

Метод калькулированной стоимости НМА (C1V) |

Модели стоимости человеческих ресурсов (HRA)

|

Модели стоимости (затратные модели) |

HR-модели |

Денежные (монетарные) модели |

Рис. 2. Классификация методов оценки интеллектуального капитала (авт.)

определение разницы межу рыночной стоимостью и стоимостью чистых активов организации. Метод рыночной капитализации основан на формуле:

ИК = Рыночная стоимость –

– Балансовая стоимость. (2)

Рыночная стоимость, в свою очередь, исчисляется путем прямой капитализации либо путем дисконтирования получаемого денежного потока. Данная группа включает следующие методы:

– подход на основе комбинированной информации балансового отчета (market-to-book ratio (MB) (Э. Брукинг [2], Л. Эдвинссон [17], Т. Стюарт [15]): определяется как разность между рыночной и балансовой стоимостью.

Данный метод популярен благодаря простоте расчетов, но при этом не дает адекватной оценки стоимости интеллектуального капитала, так как рыночная стоимость организации не связана напрямую с вариабельностью стоимости интеллектуального капитала. Данный метод, по мнению многих специалистов, несостоятелен и основанные на нем модели управления интеллектуального капитала не могут быть эффективными;

– мультипликатор Д. Тобина (Tobin’s Q) рассчитывается как соотношение рыночной капитализации к стоимости замещения реальных активов или балансовой стоимости. На практике трудно определить стоимость замещения актива. Если Q > 1, использование интеллектуального капитала эффективно и обеспечивает получение дополнительной прибыли. Если Q < 1, возможно, компания недооценивается рынком или же это свидетельствует о проблемах менеджмента и бизнес-процессов [9]. Для данного коэффициента высокими считаются значения, находящиеся в диапазоне от 5 до 10. Однако для наукоемких компаний значение коэффициента Тобина может достигать 100 [25].

В своей практической деятельности многие западные компании применяют данный коэффициент, так как он имеет явные преимущества перед прочими, в силу его хорошей интерпретируемости и доступности для понимания. Но необходимо учесть, что коэффициент Д. Тобина дает приближенную оценку интеллектуального капитала, так как при расчете не учитываются факторы, оказывающие влияние на рыночную стоимость.

Третья группа основана на финансовом подходе расчета отдачи на активы. Показатель Return on Assets methods (ROA) рассчитывается как отношение средней прибыли до уплаты налогов к усредненной стоимости материальных активов. Полученный результат сравнивается со средними показателями по отрасли, разница умножается на усредненную стоимость материальных активов для расчета среднегодовой прибыли от НМА. Полученная средняя прибыль делится на средневзвешенную стоимость капитала компании или ставку процента и определяется приблизительная стоимость интеллектуального капитала. Данная группа включает следующие методы:

– метод с использованием среднегодового дохода на активы ROA, разработан Т. Стюартом [15] и др.: сопоставление среднегодового дохода на активы (ROA) организации с нормализованным среднеотраслевым ROA. В данном случае ROA рассчитывается по следующей формуле:

ROA = Пдн / ОАср., (3)

где Пдн – прибыль до налогообложения; ОАср. – средние оборотные активы.

– метод добавленной стоимости интеллектуального капитала (Value added intellectual coefficient (VAIC)) (А. Пулик [21]). Данная модель определяет эффективность использования трех типов ресурсов компании: добавленной стоимости физического капитала (CEE), добавленной стоимости человеческого капитала (HCE) и добавленной стоимости структурного капитала (SCE).

Рассчитать VAIC можно при помощи нижеприведенной формулы. Чем выше этот показатель, тем выше оценивается интеллектуальный капитал компании и его способность создавать добавленную стоимость [21]:

VAIC = CEE + HCE + SCE,(4)

VA

CEE =------------V, (5)

Инвестиционный капитал

VA

HCE =---------V----------,(6)

Человеческий капитал

VA - Человеческий капитал

SCE =, (7)

VA

VA = Выручка - Затраты

( не учитывая затраты на труд ), где CEE – эффективность создания стоимости компании за счет используемого физического и финансового капитала (5); HCE – эффективность создания стоимости компании за счет человеческого капитала (6); SCE – эффективность создания стоимости компании за счет структурного капитала (7); VA – добавленная стоимость (8).

К достоинствам данной модели можно отнести простоту расчетов и доступности финансовых данных. К недостаткам можно отнести отсутствие учета фактора времени, что снижает цену интеллектуального капитала [10].

– метод на основе информационной производительности: определение той части дохода организации, которая может быть отнесена на искусство и интеллект управления. Данный метод был предложен П. Страссманом [14], в качестве оценки предложен доход на менеджмент ROM (return on management). П. Страссман считает, что именно знания и интеллектуальные усилия менеджмента являются главным фактором получения конкурентных преимуществ.

Четвертая группа (метод подсчет баллов (Scorecard Methods – SC)) предполагает, что идентифицируются различные компоненты интеллектуального капитала, определяются индикаторы и индексы путем подсчета очков. Данная группа включает следующие методы:

– сбалансированная таблица показателей (дополнена Р. Капланом и Д. Нортоном [5]): в результате формирования ключевых показателей организации производится их индикативная обработка для получения интегрального показателя;

– монитор НМА (К.-Э. Свейби [24]): определение трех основных направлений анализа НМА: внешнюю и внутреннюю структуру; компонент-ность персонала. К.-Э. Свейби считал, что только люди создают прибыль, а человеческие знания имеют мало общего с деньгами, поэтому данный метод не содержит финансовые показатели;

– система сбалансированных показателей ССП (Р. Каплан и Д. Нортон [5]): базируется на четырех составляющих: финансы, маркетинг, внутренние бизнес-процессы, обучение и рост;

– метод IC-индекса (Й. Руус [23]): определение общего веса нескольких методов (индикаторов) и расчет интегрального индикативного показателя;

– целостный стоимостной подход (HVA) (Й. Руус [23], Ф.М. Ферсон, С. Пайк [12]): оценка и объединение вкладов стоимости финансовых и НМА в полную стоимость организации;

– метод бизнес-навигатора компании «Scandia Navigator» (Л. Эдвинссон и М. Мэлоун): представляет собой систему, классифицирующую 5 основных категорий процессов: финансовая перспектива; клиентская перспектива; процессная перспектива; перспектива возобновления знания и развития; перспектива человеческого капитала [16].

Данная модель предоставляет информацию дополнительно к финансовой отчетности. Несмотря на то, что данная модель позволяет оценить уровень развития различных направлений компании и глубоко проработать составляющие интеллектуального капитала, все же данный метод является трудоемкой методикой, так как требует больших временных затрат и владением большим объемом информации.

Пятая группа (методы оценки НМА), включает в себя следующие методы:

– сравнительный (рыночный) подход: определение стоимости по цене сделок купли-продажи аналогичных НМА с учетом метода прямого сравнения продаж или на основе метода роялти;

– доходный подход (Э. Фламхольц [18]): определение стоимости путем вычисления текущей стоимости будущих денежных потоков в течение оставшейся экономической жизни НМА, при этом выгода рассчитывается методами преимущества в прибыли, преимущества в расходах и одновременном учете преимуществ в прибыли и в расходах;

– метод калькулированной стоимости НМА (Calculated Intangible Value, CIV) (разработана 1997 году Т. Стюартом [22] и дополнена в 1998 году З. Лютхи): оценка дисконтированной (текущей) стоимости избыточной доходности (прибыльности) по сравнению с ее конкурентами.

Шестая группа (модели стоимости человеческих ресурсов Human Resourсes Accounting (HRA), разработан Институтом социальных исследований Мичиганского университета – включает в себя оценку экономической стоимости вклада человеческих ресурсов (активов) путем капитализации расходов на оплату труда. Данная группа включает следующие методы:

– модели стоимости (затратные модели) (Дж. Кендрик, Э. Фламхольтц [18], Дж. Хекимиан и К. Джонс [19], Барух Лев и Аба Шварц [20]): применяются для оценки исторической стоимости, стоимости приобретения, замещения или альтернативной стоимости человеческих ресурсов;

– HR-модели: объединение поведенческих моделей с моделями экономической стоимости;

– денежные (монетарные) модели: оценка текущей стоимости будущей заработной платы (или иных доходов) сотрудников организации [3].

В результате изучения существующих методик оценки интеллектуального капитала мы пришли к выводу, что данные методики работают в основном на внутреннюю отчетность компании, способствуют измерению внутренних бизнес-процессов, нацеленных на интеграцию компонен- тов интеллектуального капитала и рост стоимости компании.

Анализ методов оценки интеллектуального капитала показал, что для российских компаний перспективными являются методы, в большей степени основанные на данных финансовой отчетности. Это связано с тем, что в России слабо развит фондовый рынок, и получение рыночных оценок затруднено. На основании этого вывода для апробации выбран метод, предложенный А. Пулик [21] – метод добавленной стоимости интеллектуального капитала (VAIC). Использованы данные бухгалтерской отчетности ПАО «Челябинский трубопрокатный завод» за период 2015-2017 гг. Исходные значения показателей для расчета VAIC ПАО «Челябинский трубопрокатный завод» представлены в табл. 1. Значения выручки и себестоимости переносятся из бухгалтерской формы «Отчет о финансовых результатах». Затраты на оплату труда в данной методике представляют величину человеческого капитала, поэтому исключаются из общей суммы затрат. Значения отражены в пояснении к бухгалтерской отчетности.

Значение «Затраты» определяются как разность себестоимости и затрат на оплату труда (человеческий капитал). Инвестированный капитал, в соответствии с методикой, определяется как сумма величин собственного капитала и долгосрочных обязательств.

Значение добавленной стоимости определяется по формуле (8); данный показатель в 2015 году составил 27 258,7 тыс. руб. Расчеты за последующие годы производятся аналогично и представлены в табл. 1.

Показатель добавленной стоимости физического капитала CEE определяется по формуле (5). Для ПАО «Челябинский трубопрокатный завод» CEE в 2015 году составил – 0,32, это говорит о том, что на 1 тыс. руб. задействованного физического капитала предприятие получало 320 тыс. руб. добавленной стоимости. Расчет значений за остальные периоды производится аналогично

Таблица 1

Исходные значения показателей для расчета VAIC ПАО «Челябинский трубопрокатный завод», тыс. руб.

|

Показатели |

Годы |

||

|

2015 |

2016 |

2017 |

|

|

1. Собственный капитал |

26 631 769 |

30 361 052 |

27 166 989 |

|

2. Долгосрочные обязательства |

57 974 158 |

57 292 708 |

49 954 920 |

|

3. Выручка от реализации продукции |

112 285 286 |

99 806 604 |

116 090 570 |

|

4. Себестоимость продукции |

89 860 417 |

78 798 571 |

96 036 355 |

|

5. Затраты на оплату труда |

4 833 840 |

4 939 666 |

5 677 387 |

|

6. Затраты (п. 4 – п. 5) |

85 026 577 |

73 858 905 |

90 358 968 |

|

7. Инвестированный капитал (п. 1 + п. 2) |

84 605 927 |

87 653 760 |

77 121 909 |

|

8. Добавленная стоимость (п. 3 – п. 6) |

27 258 709 |

25 947 699 |

25 731 602 |

Источник: сост. автором по данным бухгалтерской отчетности ПАО «Челябинский трубопрокатный завод».

(табл. 2). В динамике CEE к концу анализируемого периода наблюдается тенденция роста.

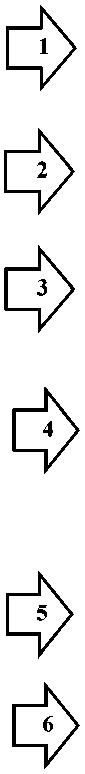

Показатель эффективности создания стоимости компании за счет человеческого капитала (HCE) определяется по формуле (7), и показывает, сколько добавленной стоимости создается на каждую денежную единицу, затраченную на сотрудников. В 2015 году для ПАО «Челябинский трубопрокатный завод» HCE составил 5,64. Значения за последующие периоды представлены в табл. 2. Самая наибольшая величина данного показателя наблюдается в 2015 году, интерпретировать это можно следующим образом: 1 тыс. руб. вложенная в человеческий капитал принесла 5640 тыс. руб. добавленной стоимости. Однако наблюдается тенденция снижения HCE к концу анализируемого периода, но, несмотря на это, он является самым большим компонентом VAIC, демонстрируя высокую отдачу от вложения.

Показатель эффективности создания стоимости компании за счет структурного капитала SCE определяется по формуле (8). Данный показатель SCE для ПАО «Челябинский трубопрокатный завод» в 2015 году составил 6,78. Рассчитав аналогичным путем данный показатель за последующие годы (см. табл. 2), определено, что он имеет также тенденцию снижения. Таким образом, в 2017 г. 1 тыс. руб. добавленной стоимости давала отдачу в 5650 тыс. руб. структурного капитала.

Показатель добавленной стоимости интеллектуального капитала (VAIC) определяется как сумма рассчитанных выше индикаторов (формула (4)). Так, для ПАО «Челябинский трубопрокатный завод» в 2015 г. коэффициент составил VAIC = 0,32 + 5,64 + 0,82 = 6,78. Значения за последующие периоды рассчитываются аналогично и представлены в табл. 2. Общий вклад материальных и нематериальных активов ПАО «Челябинский трубопрокатный завод» в добавленную стоимость предприятия в 2015 г. составил 6780 тыс. руб., в 2016 г. – 6360 тыс. руб. и в 2017 г. – 5650 тыс. руб.

Таким образом, мы видим, что оценка интеллектуального капитала методом добавленной стоимости (VAIC) является специфичной. Несмотря на то, что позволяется определить вклад от- дельных элементов интеллектуального капитала, все же он не учитывает клиентский капитал. При этом достоинство данного метода заключается в простоте расчетов и доступности данных. Однако мы считаем, что использование данных бухгалтерской отчетности не позволяет учитывать некоторых свойств интеллектуального капитала, а также будущую стоимость компании.

А. Пулик [21] отмечает особенность данного коэффициента, она заключается в присутствии обратной зависимости человеческого и структурного капитала, т. е. чем больше добавленной стоимости создает человеческий капитал, тем меньше ее создает структурный и наоборот. Так, наибольшую отдачу от вложений в интеллектуальный капитал ПАО «Челябинский трубопрокатный завод» дает именно показатель эффективности создания стоимости компании за счет человеческого капитала (HCE). При этом показатель структурного капитала незначителен и практически всегда находится на одном уровне, таким образом, факт обратной зависимости подтверждается (рис. 3).

К недостаткам данного метода добавленной стоимости (VAIC) можно отнести определение эффективности использования трудовых ресурсов компании и инвестиций в капитал в целом. По нашему мнению, это не соответствует концепции структуры интеллектуального капитала, так как не учитывается клиентский капитал. Таким образом, считаем, что данный метод можно применять для анализа динамики использования интеллектуального капитала компании или для сравнения компаний одной отрасли, он позволяет провести экспресс-оценку эффективности использования интеллектуального капитала и его компонентов.

В российской практике подходы к определению и методики расчета интеллектуального капитала еще мало изучены. Основная проблема заключается в том, чтобы увязать связь интеллектуального капитала с результатами деятельности компании. Второй по значимости проблемой оценки интеллектуального капитала можно выделить распространение интеллектуального капитала преимущественно на микроуровне и отсутствием свободного доступа статистических данных по отрасли.

Таблица 2

Результаты расчета показателя добавленной стоимости интеллектуального капитала (VAIC) ПАО «Челябинский трубопрокатный завод» за 2015–2017 гг.

|

Показатели |

Годы |

||

|

2015 |

2016 |

2017 |

|

|

Физический и финансовый капитал (СЕЕ) |

0,32 |

0,30 |

0,33 |

|

Человеческий капитал (НСЕ) |

5,64 |

5,25 |

4,53 |

|

Структурный капитал (SCE) |

0,82 |

0,81 |

0,78 |

|

Добавленная стоимость интеллектуального капитала VAIC |

6,78 |

6,36 |

5,65 |

Источник: расчеты автора.

Источник: расчеты автора

Рис. 3. Динамика зависимости человеческого капитала (НСЕ) и структурного капитала (SCE) ПАО «ЧТПЗ»

Устойчивое развитие и конкурентоспособность на рынке все в большей мере определяет способность предприятия создавать и эффективно использовать интеллектуальный капитал. В процессе управления интеллектуальным капиталом у компании возникает возможность повышения эффективности хозяйственной деятельности, а также роста стоимости компании. Интеллектуальный капитал можно отнести к наиболее действенному конкурентному преимуществу в рыночной экономике. В связи с этим существующие методы и подходы к оценке интеллектуального капитала в дальнейшем будут совершенствоваться в целях получения максимально реальной оценки величины интеллектуального капитала компании.

Список литературы Методики финансовой оценки интеллектуального капитала: российский и зарубежный опыт

- Андриссен Д., Тиссен Р. Невесомое богатство: Определите стоимость вашей компании в экономике нематериальных активов/пер. с англ. Е.М. Пестерева. -М.: Олимп-Бизнес, 2004. -304 с.

- Брукинг Э. Интеллектуальный капитал/Пер. с англ. -СПб.: Питер, 2001. -288 с.

- Елкин С.Е., Идченко Н.В. Эффективные методы оценки интеллектуального капитала//Современные проблемы науки и образования. -2013. -№ 3.

- Иноземцев В.Л. К теории постэкономической общественной формации. -М.: Academia, 1995. -340 с.

- Каплан Роберт С., Нортон Дейвид П. Сбалансированная система показателей. От стратегии к действию/пер. с англ. -М.: Олимп-Бизнес, 2003. -320 с.

- Леонтьев Б.Б. Цена интеллекта. Интеллектуальный капитал в российском бизнесе. -М.: Акционер, 2002. -101 с.

- Лисенкова К.С. Оценка интеллектуального капитала и нематериальных активов предприятия.//Актуальные проблемы экономики и права». -2011. -№ 1. -С. 91-94.

- Михайлов А.М., Пронина Е.Ю. Экономическая природа интеллектуального капитала и его взаимосвязь с человеческим капиталом//Вестник СГЭУ. -2013. -№ 5. -С. 85-89.

- Орлова Т.М., Гапоненко А.Л. Управление знаниями. Как превратить знания в капитал. -М.: Эксмо, 2008. -550 с.

- Платонова И.В., Горковенко Е.В., Чекудаев К.В. Система показателей оценки инновационного механизма предприятия//Экономика и предпринимательство. -2013. -№ 1. -С. 360.

- Ромашкина Т.Н. Исследование взаимосвязи ценности человеческого капитала и рыночной стоимости бизнеса фирмы на основе синергетической парадигмы. -М., 2004. -181 с.

- Руус Й., Пайк С., Фернстрем Л. Интеллектуальный капитал: практика управления/пер. с англ. под ред. В.К. Дерманова. -СПб.: Высшая школа менеджмента, 2010. -436 с.

- Салихов Б.В. Интеллектуальный капитал организации. -М.: Дашков и Ко, 2008. -156 с.

- Страссман П. Информация в век электроники: проблемы управления. -М.: 1987. -254 с.

- Стюарт Т.А. Интеллектуальный капитал. Новый источник богатства организаций/пер. с англ. В.А. Ноздриной. -М.: Поколение, 2007. -368 с.

- Эдвинссон Л., Мэлоун М. Интеллектуальный капитал: определение истинной стоимости компании//Новая постиндустриальная волна на Западе/под ред. В.Л. Иноземцева. -М.: Academia, 1999. -С. 429-447.

- Edvinsson L. Some perspectives on intangibles and intellectual capital 2000//Journal of Intellectual Capital. -2000. -Vol. 1, № 1. -Р. 12-16.

- Flamholtz E.G., Searfoss D.G., Coff R. Developing Human Resource Accounting as a Human Resource Decision Support System//Accounting Horizons. -September 1988, pp. 1-9.

- Hekimian J.S., Jones C.H. Put People on Your Balance Sheet//Harvard Business Review. -1967, January -February. -P. 88-96.

- Lev B., Schwartz A. On the Use of the Economic Concept of Human Capital in Financial Statements//Accounting Review. -1971, January. -P. 103-112.

- Pulic A. VAIC -an accounting tool for IC management//2000. -http://www.vaic-on.net/start.htm

- Rodov I., & Leliaert P. FiMIAM: financial method of intangible assets measurement//Journal of Intellectual Capital. -2002. -V. 3(3). -P. 323-336.

- Roos J., Roos G. Valuing intellectual capital?//FT Mastering Management. -1997. -№ 3, July-Aug. -P. 6-10.

- Sveiby K.E. The Intangible Assets Monitor. -http://www.sveiby.com/articles/companymonitor.html.

- Tobin J. A general equilibrium approach to monetary theory//Journal of Money, Credit and Banking. -1969. -V. 1(1). -P. 15-29.