Методология оценки и прогнозирования уровня финансового потенциала и уровня финансового риска территориальных образований

Автор: Перцухов Виктор Иванович

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономические науки

Статья в выпуске: 3, 2011 года.

Бесплатный доступ

В данной работе рассматриваются основные положения эконометрического исследования социально-экономических и инвестиционных процессов на мезоэкономическом уровне, лежащего в основе формирования инструментария оценки и прогнозирования индекса финансового потенциала территориальных образований и индекса финансового риска, характерного последним, которые являются важнейшими составляющими инвестиционного климата территорий.

Инвестиционный климат, инвестиционный потенциал, инвестиционный риск, финансовый потенциал, финансовый риск

Короткий адрес: https://sciup.org/14933257

IDR: 14933257 | УДК: 332.14

Текст научной статьи Методология оценки и прогнозирования уровня финансового потенциала и уровня финансового риска территориальных образований

Инвестиционное поведение потенциального инвестора во многом определяется обстоятельствами, характеризующими как сам объект интересов инвестора, так и условия, в которых он функционирует. В силу этого особую важность приобретает инструментарий, которым руководствуется инвестор при оценке целесообразности ведения активной инвестиционной политики в отношении того или иного объекта его интересов.

В данной работе изложены основные положения исследования социально-экономических и инвестиционных процессов, объектом приложения которых выступают территориальные образования. Основной задачей этого исследования представляется разработка инструмента оценки и прогнозирования индекса финансового потенциала территориального образования и индекса финансового риска, сопровождающего развитие социально-экономических и инвестиционных процессов в данном образовании, которые являются ключевыми параметрами инвестиционного климата, сложившегося в том либо ином территориальном образовании.

Процедура моделирования индекса финансового потенциала и индекса финансового риска, проявляющихся на территориальном уровне, предусматривает последовательную реализацию ряда операций [1, с. 159].

I этап. Построение базы данных и изучение их свойств.

Поскольку в этой работе исследуется проблема моделирования социально-экономических и инвестиционных процессов, наблюдающихся на территориальном уровне, в рамках данного исследования была сформирована база данных, содержащая информацию об уровне социально-экономического развития регионов России. Основными источниками формируемой базы данных являются официальные материалы Государственного комитета статистики РФ, а также производные от них.

В ходе моделирования финансового потенциала территориальных образований и финансового риска, характерного им, был заложен пятнадцатилетний период исследования (1995–2009 гг.).

-

II этап. Формирование перечня параметров, используемых для моделирования финансового потенциала регионов и финансового риска, проявляющегося в них.

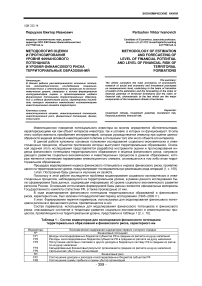

Состав параметров, используемых для моделирования финансового потенциала и финансового риска, описывающих состояние и тенденции развития социально-экономических и инвестиционных процессов, проявляющихся на территориальном уровне, представлен в таблице 1 [2, с. 70].

Таблица 1 – Состав индикаторов для исследования финансового потенциала территориальных образований и финансового риска, характерного им

|

Индикаторы |

Экономическое содержание индикаторов первого и второго порядка |

|

FP |

Финансовый потенциал |

|

FP1 |

Доходы консолидированных бюджетов субъектов РФ в среднем из расчета на душу населения |

|

FP2 |

Расходы консолидированных бюджетов субъектов РФ в среднем из расчета на душу населения |

|

FP3 |

Поступление налоговых платежей и других доходов в бюджетную систему РФ в среднем из расче- |

|

та на душу населения |

|

|

FP4 |

Сальдированный финансовый результат организаций в среднем из расчета на душу населения |

|

FP5 |

Удельный вес убыточных организаций |

|

FR |

Финансовый риск |

|

FR1 |

Соотношение доходов и расходов консолидированных бюджетов субъектов РФ |

|

FR2 |

Соотношение суммы прибыли и суммы убытка организаций |

-

III этап. Кластеризация территориальных образований по степени развития финансового потенциала и степени устойчивости последнего.

Для построения регрессионной зависимости необходимо определиться не только с характером независимых параметров формируемой модели, но и с характером результирующего признака. Поэтому территориальные образования, данные состояния и развития которых образуют базу данных, используемую для моделирования, подвергаются кластеризации с целью определения степени развития их финансового потенциала и степени устойчивости последнего. Количественное выражение результирующих признаков состоит в соотнесении уровня отдельного территориального образования по каждому из оцениваемых параметров к среднероссийскому уровню. Поэтому все названные результирующие признаки представлены в унифицированных размерных единицах. Следовательно, кластеризация территорий по тому либо иному результирующему признаку может быть проведена на основе использования единой системы оценок [3, с. 70].

Таблица 2 – Базовые критерии кластеризации территориальных образований

|

Показатели |

Интервалы кластеризации территориальных образований по уровню результирующих признаков моделей |

||||

|

очень низкая 0–0,7 |

низкая 0,7–0,9 |

средняя 0,9–1,1 |

высокая 1,1–1,5 |

очень высокая >1,5 |

|

|

Оценки результирующих признаков |

-2 |

-1 |

0 |

1 |

2 |

-

IV этап. Построение моделей оценки финансового потенциала регионов и финансового риска, проявляющегося на территориальном уровне.

При построении моделей были рассмотрены два альтернативных алгоритма моделирования [4, с. 79]:

-

– формирование моделей на основе использования алгоритма мультипликативного регрессионного анализа (линейный тип моделей);

-

– формирование моделей на основе использования регрессии экспоненциального типа (нелинейный тип моделей).

Общий вид моделей представлен следующими зависимостями:

-

– для линейного типа моделей

Y = Bq + BX + B^X^ + BX + ... + B X 0)

-

– для 0 нел 1 ин 1 ейно 2 го 2 типа 3 мо 3 делей n n ;

Y = C + exp ( B о + B 1 X i + B 2 X 2 + B 3 X 3 + ... + B „ X „ ) (2)

.

-

V этап. Проверка построенных моделей на значимость и адекватность.

Гипотеза о незначимости регрессионной модели проверяется на основе использования дисперсионного анализа. Индикаторами оценки значимости модели и весовых факторных нагрузок ее параметров являются статистика критерия Фишера F и уровень значимости p [5, с. 80]. Линейная регрессионная зависимость называется адекватной, если предсказанные по ней значения переменной Y согласуются с результатами наблюдений. Грубая оценка адекватности модели может быть проведена непосредственно по графику остатков, которые представляют собой разницу между наблюдаемыми значениями и спрогнозированными с помощью модели. Если модель адекватна, то остатки ведут себя достаточно хаотично, то есть являются следствием случайных ошибок наблюдений, которые должны быть независимыми нормально распределенными случайными величинами с нулевыми средними и равными дисперсиями. При этом в остатках не наблюдаются систематическая составляющая и резкие выбросы, в чередовании их знаков нет никаких закономерностей, остатки являются независимыми друг от друга. Всякое отклонение от названных условий отражается на поведении остатков [6, с. 80].

Далее проводится проверка гипотезы о нормальности распределения остатков. С этой целью остатки проецируются на нормальном вероятностном графике и на полунормальном вероятностном графике. Если наблюдается расположение точек близко к прямой, то можно предположить, что остатки распределены по нормальному закону. Гипотезу о нормальном распределении остатков можно также проверить по критерию % 2 или критерию Колмогорова-Смирнова. Кроме того, при оценке значимости и адекватности вновь сформированной модели необходимо рассчитать ряд количественных критериев, описывающих характер корреляционной связи между результирующим признаком и независимыми переменными, а также показатели, характеризующие абсолютные потери при моделировании.

Ниже приводятся созданные зависимости оценки финансового потенциала регионов и финансового риска, наблюдающегося в них:

FP = - 1,59316 + 0,17825 * FP1 + 0,69225 * FP 2 +

+ 0,34371* FP 3 - 0,12640 * FP 4 - 0,00854 * FP 5

FP = - 9,1075 + exp

2,00657 + 0,032260 * FP1 + 0,069928 * FP 2 +

+ 0,043346* FP 3 - 0,01616* FP 4 + 0,000590 * FP 5

FR = - 0,799856 + 0,403137* FR1 + 1,559087 * FR 2

FR = - 194,275 + exp ( 5,2651 + 0,00209 * FR 1 + 0,00803 * FR 2 )

-

- 360 -

- Следует отметить тот факт, что уровень предсказательной силы предлагаемых моделей, который описывается коэффициентом детерминации, достаточно высок и варьирует в пределах от 0,72 до 0,86. Иными словами, построенные регрессионные зависимости объясняют 72–86 % общего разброса относительно выборочного среднего зависимой переменной, что свидетельствует о хороших качественных характеристиках созданных моделей.

Анализ стандартизированных остатков, демонстрирующих дефекты вновь созданных регрессионных моделей, позволяет утверждать, что эти остатки являются следствием случайных ошибок наблюдений, которые представляются независимыми нормально распределенными случайными величинами. Следовательно, сформированные регрессионные зависимости обладают должной степенью адекватности. В силу этого можно констатировать, что отличительной чертой созданных моделей является весьма высокая точность прогноза уровня финансового потенциала территориальных образований и уровня финансового риска в них в сочетании с очевидной простотой используемого для этой цели инструмента оценки.

Таким образом, в рамках данного исследования разработан комплексный инструментарий оценки и прогнозирования уровня финансового потенциала территориальных образований и уровня финансового риска, характерного им, который с успехом может быть использован на практике при изучении состояния и тенденций развития социально-экономических и инвестиционных процессов на территориальном уровне.

Ссылки: References (transliterated):

-

1. Перцухов В.И., Панасейкина В.С. Моделирование1.

-

2. Перцухов В.И. Инвестиционный климат: моделирование2.

-

3. Там же.3.

-

4. Перцухов В.И. Моделирование инвестиционной ситуации:4.

-

5. Там же.5.

-

6. Там же.6.

Pertsuhov V.I., Panaseykina V.S. Modelirovanie investitsion-nogo povedeniya ekonomicheskih sistem. In 2 vols. Krasnodar, 2007.

Pertsuhov V.I. Investitsionniy klimat: modelirovanie investit-sionnoy situatsii v usloviyah territorialʹnogo razdeleniya truda. Monograph. Krasnodar, 2010.

Ibid.

Pertsuhov V.I. Modelirovanie investitsionnoy situatsii: osnov-nye metodicheskie polozheniya issledovaniya investitsionnyh preferentsiy na osnove ispolʹzovaniya metodov kolichestven-noy diagnostiki. Krasnodar, 2010.

Ibid.

Ibid.

инвестиционного поведения экономических систем. В 2-х т. Краснодар, 2007.

инвестиционной ситуации в условиях территориального разделения труда. Монография. Краснодар, 2010.

основные методические положения исследования инвестиционных преференций на основе использования методов количественной диагностики. Краснодар, 2010.

Список литературы Методология оценки и прогнозирования уровня финансового потенциала и уровня финансового риска территориальных образований

- Перцухов В.И., Панасейкина В.С. Моделирование инвестиционного поведения экономических систем. В 2-х т. Краснодар, 2007.

- Перцухов В.И. Инвестиционный климат: моделирование инвестиционной ситуации в условиях территориального разделения труда. Монография. Краснодар, 2010.

- Перцухов В.И. Моделирование инвестиционной ситуации: основные методические положения исследования инвестиционных преференций на основе использования методов количественной диагностики. Краснодар, 2010.