Моделирование диверсификации рынка как основы устойчивого экономического роста

Автор: Дерунова Елена Анатольевна, Устинова Наталия Витальевна, Дерунов Владимир Александрович, Семенов Александр Сергеевич

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Стратегия социально-экономического развития

Статья в выпуске: 6 (48), 2016 года.

Бесплатный доступ

В статье рассматривается актуальная для современной экономики России проблема зависимости ключевых макроэкономических показателей от динамики цен на энергоресурсы, прежде всего цен на нефть. С целью преодоления неблагоприятных тенденций, связанных с динамикой цен на нефть, в качестве действенных инструментов государственного регулирования предлагается рассматривать меры по постепенной диверсификации российской экономики. Для проверки гипотезы о том, что диверсификация позволит повысить устойчивость национальной экономической системы, рассмотрена система одновременных уравнений, в числе эндогенных переменных которых выступают структурные величины, отражающие структуру национального производства. В качестве эндогенных переменных в данном исследовании поочередно выступают доля валовой добавленной стоимости, образованной в i-том секторе, в общем объеме валовой добавленной стоимости и базисный индекс валовой добавленной стоимости, образованной в i-том секторе, аналогичный индексу выпуска отрасли. Проверка гипотезы проведена в два этапа: на первом этапе по результатам эконометрического моделирования в качестве основной экзогенной переменной выбран показатель реального эффективного курса рубля к иностранным валютам, на втором этапе осуществлена оценка основной системы уравнений. Эконометрические расчеты произведены для следующих видов экономической деятельности (в соответствии с классификацией ОКВЭД): сельское хозяйство, охота и лесное хозяйство; добыча полезных ископаемых; обрабатывающие производства; оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования. В ходе эконометрического моделирования получены коинтегрирующие уравнения для исследуемых пар показателей и сделан вывод о наличии существенных диспропорций в обозначенных секторах экономики. В результате анализа полученных данных предложен комплекс мер государственного регулирования, направленных на преодоление сложившихся диспропорций.

Диверсификация, динамика экспортных цен на нефть, эконометрическое моделирование, тест причинности грэнджера, коинтеграция, валовая добавленная стоимость, реальный эффективный курс рубля, государственное регулирование

Короткий адрес: https://sciup.org/147109909

IDR: 147109909 | УДК: 330.341.42; | DOI: 10.15838/esc.2016.6.48.5

Текст научной статьи Моделирование диверсификации рынка как основы устойчивого экономического роста

В силу особенностей структуры национальной экономики России зависимость ее от динамики экзогенных факторов и мировой рыночной конъюнктуры крайне велика. Данный факт неоднократно отмечался многими российскими и зарубежными исследователями: А.Г. Гранбергом [5], Р.М. Мельниковым [8], А.И. Татаркиным [13], Е.А. Федоровой и М.П. Лазаревым [14], Н.Н. Дворец и А.Ю. Шевелевым [6], З.Р. Газизовым [3], K. Ito [17], G. Grossman [18], W. Leоntieff [20], R. Miller [21], Raa [23], A. Young [26]. Тем не менее до сих пор не разработана и не реализована комплексная программа по преодолению экспортно-сырьевой ориен- тированности экономики России. В данном исследовании предпринята попытка аналитического осмысления структурных особенностей российской экономики и с помощью инструментов эконометрического моделирования выявлены устойчивые закономерности воздействия колебаний цен на нефть на отдельные секторы российской экономики, что в дальнейшем может быть использовано для разработки направлений государственной политики по преодолению неблагоприятных тенденций, связанных с динамикой цен на энергоресурсы. Методы эконометрического моделирования (тест причинности Грэнджера, проверка временных рядов на стационарность и решение проблемы нестационарности, построение коинте-грирующих уравнений), примененные в данном исследовании, подробно описаны в работах отечественных и зарубежных ученых: С.А. Айвазяна [1] и Б.Е. Бродского [2], Е.И. Сухановой и С.Ю. Шир-наевой [12], В.В. Кистанова [7], Krugman [19], M. Porter [22], D. Storey [25].

1. Основные гипотезы и результаты эконометрического моделирования

В качестве действенных инструментов государственного регулирования для предотвращения неблагоприятных тенденций, связанных с колебаниями мировых цен на энергоресурсы, предлагается рассматривать меры по постепенной диверсификации российской экономики с целью обеспечения меньшей зависимости ключевых макроэкономических показателей от экзогенных колебаний котировок на мировых биржах. Прежде всего, речь идет о мировых ценах на нефть, которые являются ключевым фактором динамики российской экономики. Таким образом, основной экзогенной переменной в данном исследовании выступают колебания цены на нефть на мировых товарных рынках.

Для проверки гипотезы о том, что диверсификация позволит повысить устойчивость национальной экономической системы благодаря снижению влияния цен на энергоресурсы на ключевые макроэкономические показатели, следует рассмотреть систему одновременных уравнений, в числе эндогенных переменных которых выступают структурные величины (отражающие структуру национального производства) и проанализировать полученные в ходе эконометрического моделирования данные. Применение структурных эндогенных переменных в системе одновременных уравнений позволяет, во-первых, проводить анализ в разрезе отраслей национального хозяйства, во-вторых, избежать мультиколлинеарности при построении более сложной эконометрической модели.

Предлагается осуществить проверку гипотезы в два этапа: на первом этапе необходимо определить основную экзогенную переменную, на втором этапе осуществить оценку основной системы уравнений. Все авторские расчеты, представленные в настоящей работе, выполнены с использованием пакетов прикладных программ Microsoft Excel и EViews.

Одним из макроэкономических параметров, который непосредственно на себе испытывает колебания цен на энергоресурсы и служит своеобразным индикатором положения дел на мировых рынках энергоносителей, является обменный курс национальной валюты. Повышение цены на нефть влечет за собой повышение реального обменного курса рубля, поскольку экономические агенты уверены в стабильности национальной экономической системы и, как следствие, национальной валюты и политики Центрального банка. Напротив, снижение цен на нефть, особенно резкое и/или длительное, порождает у экономических агентов негативные ожидания и заставляет делать неутешительные прогнозы, что, вследствие снижения притока иностранной валюты в страну, оборачивается повышенным спросом на нее и падением спроса на национальную валюту [24].

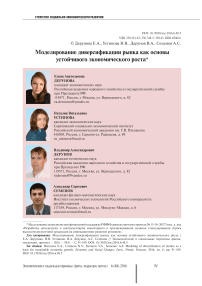

На рисунке 1 представлена поквартальная динамика экспортных цен сырой нефти. Как известно, стоимость российской марки экспортной нефтяной смеси Urals напрямую зависит от цены на нефть сорта Brent, однако по причине более высокой плотности и большего содержания серы продается с определенным дисконтом. Учитывая изложенное, в качестве

Рисунок 1. Динамика экспортных цен сырой нефти, долларов США за баррель

основной экзогенной переменной мы рассмотрели экспортные цены сырой нефти, рассчитанные как среднее значение за каждый квартал. На графике явно заметны два периода резкого падения мировых цен на энергоресурсы: в 3 квартале 2008 – 1 квартале 2009 г. и в 3 квартале 2014 – 1 квартале 2015 г.

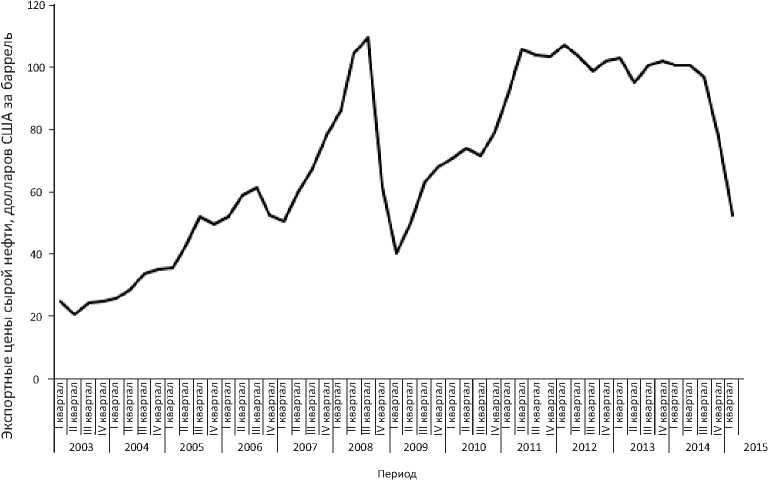

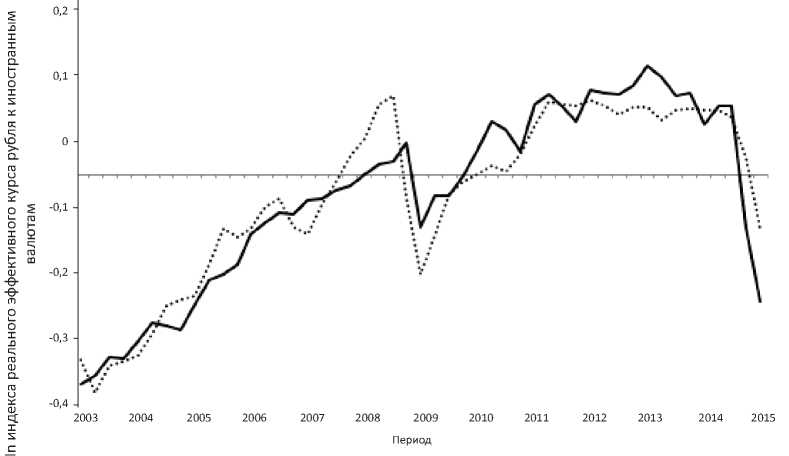

В то же самое время отмечены колебания реального курса рубля к доллару США и реального эффективного курса рубля к иностранным валютам, что отражено на рисунке 2 . График реального курса рубля в обозначенных временных интервалах не так явно «проседает» благодаря, во-первых, проводимой Центральным банком политике поддержки национальной валюты, во-вторых, в связи с особенностями расчета показателей, которые учитывают также общемировые тенденции (это очевидно при сравнении динамики показателей во время кризиса

2008–2009 гг., особенно для показателя реального эффективного курса рубля, рассчитываемого по кругу стран – основных торговых партнеров России.) Этим же объясняется и большая волатильность показателя реального курса рубля к доллару США, чем показателя реального эффективного курса рубля, так как во втором показателе колебания курса доллара частично гасятся колебаниями курсов других валют, учтенных в расчетах. Кроме того, реальный эффективный курс рубля несколько выше реального курса рубля к доллару США.

Таким образом, первая зависимость, которую предлагается проанализировать в рамках данного исследования, касается нахождения функциональной связи между показателями реального курса рубля и экспортными ценами на сырую нефть. Данные показатели за период с 1 квартала 2003 по 1 квартал 2015 года (всего

Рисунок 2. Динамика индексов реального курса рубля к доллару США и реального эффективного курса рубля к иностранным валютам, 1 кв. 2008 г. = 1

49 наблюдений) взяты и рассчитаны на основе статистической информации, находящейся в открытом доступе на официальном сайте Банка России [9]. С целью обеспечения согласованности статистических данных здесь и далее все показатели пересчитаны к 1 кварталу 2008 года.

Несмотря на очевидность выводов относительно направления причинноследственной связи, для их обоснования был проведен тест причинности Грэнджера. Высокая степень волатильности показателей не позволяет использовать для данных целей агрегированные величины наподобие помесячных или квартальных, поскольку на границе во многом произвольных соседних интервалов времени могут содержаться прямо противоположные тенденции, которые при агрегировании становятся незаметными и искажают результаты теста. В качестве статистической базы для исследования выступили данные о ежедневных котировках нефти марки Brent и о ежедневном обменном курсе рубля к доллару США, устанавливаемом Банком России, с сайтов Банка России и группы «ФИНАМ» [10]. Тестирование показателей осуществлялось в интервале с 1 января 2003 по 31 марта 2015 года, т.е. за весь рассматриваемый период. Результатом тестирования стало определение однозначной причинно-следственной связи по Грэнджеру обменного курса рубля к доллару США от котировок цен на нефть, причем зависимость становится очевидной (F-статистика = 37, значение p существенно меньше 0,01) при включении лагов в несколько дней, поскольку Центральный банк достаточно осторожно реагирует на изменения конъюнктуры, кроме того, в выходные и праздничные дни обменный курс рубля, как правило, постоянен. Обратная зависимость не подтвердилась.

В общем виде функциональная связь между исследуемыми величинами может быть отражена следующим образом:

et = f (oilt), (1)

где et – индекс реального курса рубля; oilt – экспортная цена сырой нефти.

Выражение (1) задает функцию реального курса рубля от экспортной цены на сырую нефть. В качестве зависимой переменной поочередно выступили индекс реального курса рубля к доллару США и индекс реального эффективного курса рубля к иностранным валютам.

В ходе проведения расширенного теста Дики–Фуллера (тест ADF) обнаружено, что исходные ряды статистических данных являются интегрированными первого порядка. Для решения проблемы неста-ционарности рядов исходных статистических данных в качестве переменных используются показатели их приращения. После проведения процедуры линеаризации уравнение регрессии может быть записано в виде выражения (2):

In et — In et-1 = a 1 + a2 x x (In oil t — ln oilt-1) + u t

Результаты оценивания уравнения на уровне значимости a = 0,05 представлены в таблице 1 .

Оба уравнения и их коэффициенты оказались статистически значимыми, за исключением константы. Обращает на себя внимание тот факт, что для индекса реального курса рубля к доллару США коэффициент детерминации существенно выше, что вполне объяснимо. Однако зависимость не так тесна (средняя), поскольку на реальный курс рубля влияет не только фактор цены на сырую нефть, зависящий от колебаний конъюнктуры мировых рынков, но и множество других: институциональные, политические, а также не учтенные в модели экономические факторы. Полученные критерии Дарбина–Уотсона (DW) свидетельствуют об удовлетворительном качестве полученных уравнений регрессии.

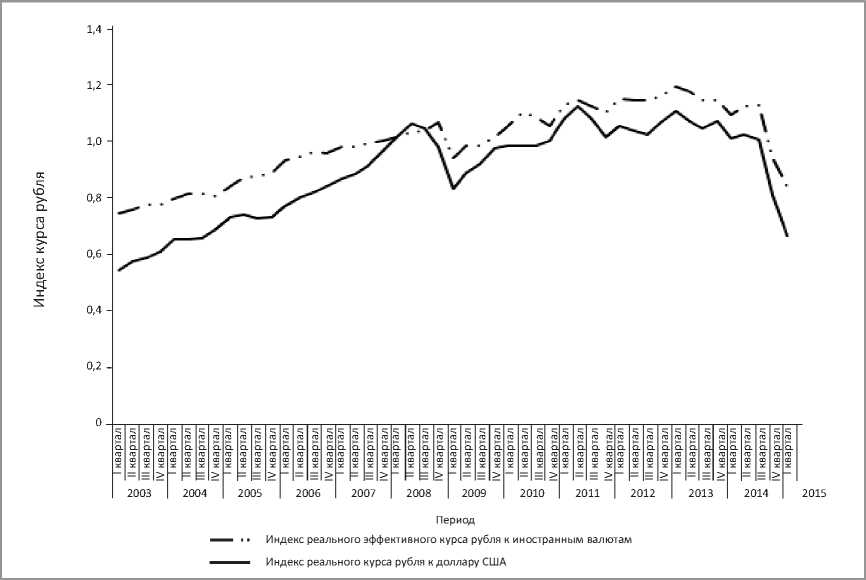

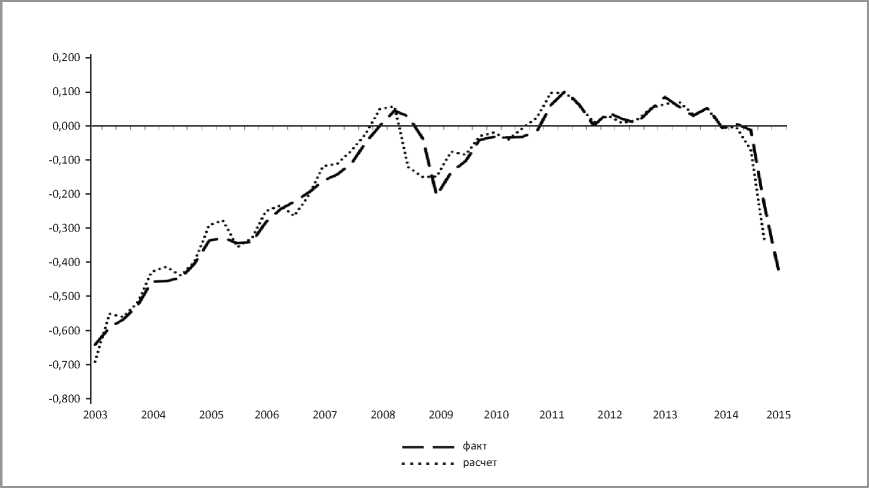

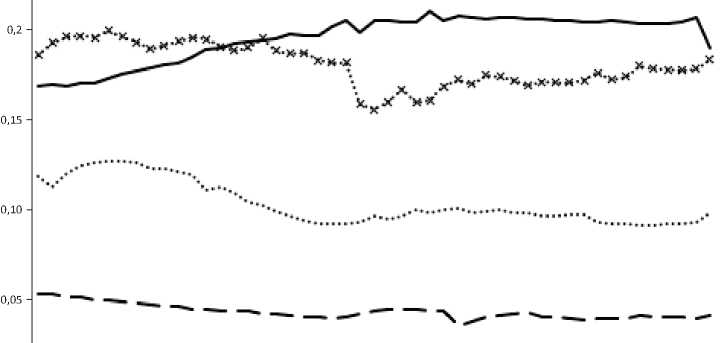

На рисунках 3 и 4 представлена динамика фактических и расчетных по полученным моделям показателей реального курса рубля. Очевидно, что модель, построенная для индекса реального курса рубля к доллару США, более предпочтительна с точки зрения составления прогнозов. Тем не менее для целей дальнейшего исследования в качестве независимой переменной более предпочтительным оказывается второй показатель – индекс реального эффективного курса рубля к иностранным валютам, поскольку в последние годы на динамику макроэкономических показателей в России все больше влияет динамика не только обменного курса доллара США, но также евро и других валют, особенно в условиях переориентирования международных отношений в сторону стран БРИКС.

Таблица 1. Результаты оценивания уравнений регрессии показателей реального курса рубля

|

Логарифм индекса реального курса рубля к доллару США |

Логарифм индекса реального эффективного курса рубля к иностранным валютам |

|

|

const |

0 |

0 |

|

ln oilt |

0,26 |

0,15 |

|

R2 |

0,49 |

0,28 |

|

DW |

1,65 |

2,01 |

Рисунок 3. Динамика фактического и расчетного логарифма индекса реального курса рубля к доллару США, 1 кв. 2008 г. = 1

Рисунок 4. Динамика фактического и расчетного логарифма индекса реального эффективного курса рубля к иностранным валютам, 1 кв. 2008 г. = 1

--- — фактический показатель .......расчетный показатель

Для целей дальнейшего исследования запишем в общем виде систему одновременных уравнений, которую необходимо решить:

GVA s1 t = f (e t )

GVAs2 t = f (et) (3) GVAsi t…= f (et), где GVAsi t – соответствующий показатель валовой добавленной стоимости, образованной в i-том секторе;

et – индекс реального эффективного курса рубля к иностранным валютам.

В отличие от других исследований, посвященных сходной проблематике, в настоящей работе в качестве основной зависимой переменной предлагается рассмотреть показатели валовой добавленной стоимости и ее производных. Выбор зависимой переменной обусловлен следующими причинами:

-

1) валовая добавленная стоимость является ключевой составляющей валового внутреннего продукта (ее вклад в ВВП относительно стабилен и составляет более 85% на протяжении всего исследуемого периода);

-

2) показатель валовой добавленной стоимости исключает промежуточное потребление.

В качестве показателей валовой добавленной стоимости, образованной в i-том секторе, выступают: а) доля валовой добавленной стоимости, образованной в i-том секторе, в общем объеме валовой добавленной стоимости; б) базисный индекс валовой добавленной стоимости, образованной в i-том секторе (аналогичен индексу выпуска отрасли). В данном исследовании рассмотрены показатели валовой добавленной стоимости, образованной в следующих секторах эконо- мики в соответствии с классификацией по системе ОКВЭД:

-

• сельское хозяйство, охота и лесное хозяйство (раздел А);

-

• добыча полезных ископаемых (раздел C);

-

• обрабатывающие производства (раздел D);

-

• оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования (раздел G).

Исходные данные о размере и структуре валовой добавленной стоимости взяты из открытого источника – базы данных Федеральной службы государственной статистики [11].

В качестве независимой переменной выступает индекс реального эффективного курса рубля к иностранным валютам. Очевидно, что в модель могла быть включена и экзогенная переменная из первой модели – экспортная цена на сырую нефть, однако с целью исключения эффекта мультиколлинеарности при эконометрическом моделировании в спецификацию модели был включен только первый показатель. Кроме того, использование в данной модели в качестве регрессора экспортной цены на сырую нефть могло бы повлечь искажение общих результатов расчетов по причине более тесной связи показателя с показателями добывающих отраслей экономики. Все показатели, включенные в спецификацию модели, взяты в логарифмах соответствующих величин.

Протестируем полученные временные ряды на стационарность и в случае нестационарного временного ряда определим порядок интегрированности. Проверка временных рядов на стационарность проводилась с помощью расширенного теста

Дики–Фуллера. Тест выявил нестаци-онарность временных рядов в уровнях и их стационарность на уровне первых разностей.

С целью избежать построения ложных регрессий и ошибочных выводов к парам временных рядов, имеющих одинаковый порядок интегрирования и стационарный ряд остатков модели, применен коинте-грационный подход по методу Энгеля– Грэнджера. Суть коинтеграционного подхода состоит в том, что линейная комбинация нестационарных рядов может быть стационарной, тогда возможно применение классического метода наименьших квадратов для оценивания результатов эконометрического моделирования. Полученное коинтегрирующее уравнение можно рассматривать в качестве оценки долгосрочного динамического равновесия между переменными.

Как следует из сказанного выше, коин-тегрирующие уравнения могут быть найдены для всех пар временных рядов, в которых в качестве зависимой переменной выступают показатели доли валовой добавленной стоимости, образованной в i -том секторе, в общем объеме валовой добавленной стоимости. Таким образом, можно говорить о наличии устойчивых зависимостей между рассматриваемыми показателями в долгосрочной перспективе.

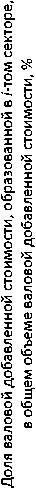

На рисунке 5 представлены графики исследуемых показателей за период с 1 квартала 2003 по 1 квартал 2015 года. Из представленных данных следует, что три показателя (доли валовой добавленной стоимости, образованной в сельском хозяйстве, добывающих и обрабатывающих отраслях) в целом обнаруживают отрицательную динамику, особенно это заметно для показателей добывающих и обрабатывающих отраслей. Обусловлено это тем, что в последние несколько лет все больший вклад в валовую добавленную стоимость вносят виды деятельности, не связанные с производством: финансовая деятельность, операции с недвижимым имуществом, аренда и предоставление услуг и, конечно, в первую очередь оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования.

В результате оценивания зависимости в первой паре временных рядов (et и GVAA) получено следующее коинтегрирующее уравнение:

ln GVAA t = –0,553 ln et – 3,157.

Коэффициенты уравнения, как и коэффициент детерминации (0,726), статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами существенная, направление ее отрицательное. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности доли валовой добавленной стоимости, образованной в сельском хозяйстве, в общем объеме валовой добавленной стоимости по реальному эффективному курсу рубля к иностранным валютам составляет 55,3%.

Для второй пары временных рядов (et и GVAC) получено следующее коинтегриру-ющее уравнение:

ln GVAC t = –0,653 ln et – 2,296.

Коэффициенты уравнения, как и коэффициент детерминации (0,680), статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами существенная и обратная. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности доли валовой

Рисунок 5. Динамика доли валовой добавленной стоимости, образованной в i -том секторе, в общем объеме валовой добавленной стоимости: GVAA – сельское хозяйство, охота и лесное хозяйство; GVAC – добыча полезных ископаемых; GVAD – обрабатывающие производства; GVAG – оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования.

0,25

— GVAA,%

GVAC, %

Период ■ -x- ■ gvad, %

----- GVAG,%

добавленной стоимости, образованной в добывающем секторе, в общем объеме валовой добавленной стоимости по реальному эффективному курсу рубля к иностранным валютам составляет 65,3%.

Для третьей пары временных рядов (et и GVAD) получено следующее коинтегри-рующее уравнение:

ln GVAD t = –0,311 ln et – 1,729.

Коэффициенты уравнения, как и коэффициент детерминации (0,430), статистически значимы на уровне значимости α=0,05. Из уравнения следует, что связь между исследуемыми величинами существенная и обратная. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности доли валовой добавленной стоимости, образованной в добывающем секторе, в общем объеме валовой добавленной стоимости по реальному эффективному курсу рубля к иностранным валютам составляет 65,3%.

Для четвертой пары временных рядов (et и GVAG) получено следующее коинте-грирующее уравнение:

ln GVAG t = 0,454 ln et – 1,625.

Коэффициенты уравнения и коэффициент детерминации (0,838) статистически значимы на уровне значимости α=0,05. Из уравнения следует, что связь между исследуемыми величинами сильная и прямая. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности доли валовой добавленной стоимости, образованной в сфере оптовой и розничной торговли, в общем объеме валовой добавленной стоимости по реальному эффективному курсу рубля к иностранным валютам составляет 45,4%.

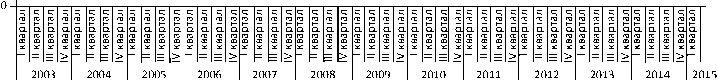

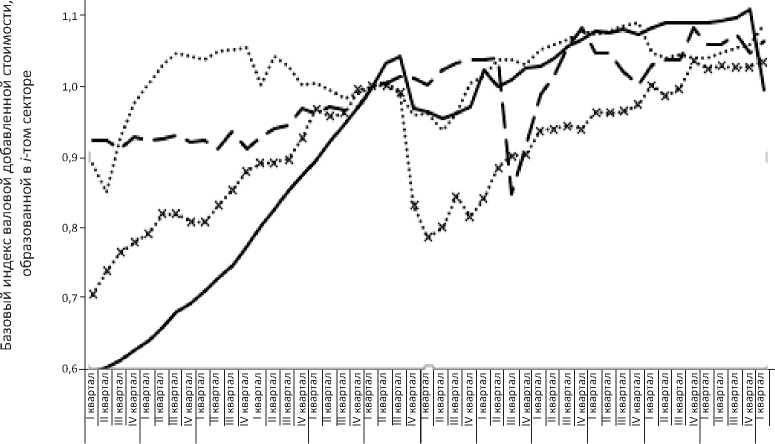

Для дополнительной проверки полученных результатов, а также для расширения аналитической базы рассмотрены следующие четыре пары временных рядов, включающие соответствующие показатели базисного индекса валовой добавленной стоимости, образованной в i-том секторе. На рисунке 6 представ- лены графики исследуемых показателей за период с 1 квартала 2003 по 1 квартал 2015 года. Из представленного рисунка следует, что все четыре ряда показателей имеют тенденцию к росту, при этом наибольший разброс показателей наблюдается для обрабатывающих отраслей. Кроме того, обращает на себя внимание тот факт, что «провал» индекса для обрабатывающих отраслей ожидаемо пришелся на первую половину 2009 года, в то время как «провал» индекса для сельского хозяйства пришелся на неблагоприятную по природно-климатическим условиям вторую половину 2010 года (несмотря на то, что используемые для расчетов данные исключают сезонный фактор). Наиболь-

Рисунок 6. Динамика базисного индекса валовой добавленной стоимости (к 1 кварталу 2008 года): iGVAA – сельское хозяйство, охота и лесное хозяйство; iGVAC – добыча полезных ископаемых; iGVAD – обрабатывающие производства; GVAG – оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования.

1,2

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015

Период

GVAA, % GVAC, % GVAD, % GVAG, %

ший рост демонстрирует индекс для оптовой и розничной торговли, в то время как наибольшая стабильность характерна для индекса для добывающих отраслей.

В результате оценивания зависимости в первой паре временных рядов (et и iGVAA) получено следующее коинтегри-рующее уравнение:

ln iGVAA t = 0,291 ln et.

Коэффициент уравнения, как и коэффициент детерминации (0,459), статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами прямая. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности индекса валовой добавленной стоимости, образованной в сельском хозяйстве, по реальному эффективному курсу рубля к иностранным валютам составляет 29,1%.

Для второй пары временных рядов (et и iGVAC) получено следующее коинтегриру-ющее уравнение:

ln iGVAC t = 0,185 ln et – 0,024.

Коэффициенты уравнения, как и коэффициент детерминации (0,260), статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами существенная и прямая. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности индекса валовой добавленной стоимости, образованной в добывающем секторе, по реальному эффективному курсу рубля к иностранным валютам составляет 18,5%.

Для третьей пары временных рядов (et и iGVAD) получено следующее коинтегри-рующее уравнение:

ln iGVAD t = 0,527 ln et – 0,086.

Коэффициенты уравнения, как и коэффициент детерминации (0,527) статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами существенная и прямая. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности индекса валовой добавленной стоимости, образованной в добывающем секторе, по реальному эффективному курсу рубля к иностранным валютам составляет 52,7%.

Для четвертой пары временных рядов (et и iGVAG) получено следующее коинте-грирующее уравнение:

ln iGVAG t = 1,291 ln et – 0,056.

Коэффициенты уравнения и коэффициент детерминации (0,856) статистически значимы на уровне значимости α =0,05. Из уравнения следует, что связь между исследуемыми величинами сильная и прямая. Таким образом, можно говорить о том, что долгосрочный коэффициент эластичности индекса валовой добавленной стоимости, образованной в сфере оптовой и розничной торговли, по реальному эффективному курсу рубля к иностранным валютам составляет 129,1%.

-

2. Экономический анализ результатов и основные выводы

Во-первых, следует отметить тот факт, что для всех пар показателей, рассмотренных в настоящей работе, получены коин-тегрирующие уравнения удовлетворительного качества, а это означает наличие долгосрочных устойчивых зависимостей. Таким образом, подтверждается тезис о существенном и неслучайном влиянии динамики цен на нефть на курс национальной валюты и структурные показатели производства в отдельных секторах российской экономики.

Во-вторых, отметим, что полученная система уравнений (4) при необходимости может быть расширена: в нее могут быть включены как иные структурные показатели, так и структурные показатели по другим секторам экономики, а также иные показатели оценки курса национальной валюты и цены на нефть на мировых товарных рынках.

et = f (oilt ) GVA s1 t = f (e t ) GVAs2 t = f (et) (4)

GVA si t… = f (e t ).

Выбор конкретных показателей для анализа представленных зависимостей обоснован выше, однако это не исключает возможности введения в систему альтернативных показателей отмеченных макроэкономических величин с целью получения всесторонней и более полной оценки изучаемых взаимодействий в соответствии с меняющимися внешними условиями функционирования российской экономики и изменениями в ее структуре [15]. Представленную модель следует рассматривать как базовую, которую можно дополнить в случае необходимости.

В-третьих, необходимо сделать замечание относительно того, что предложенная модель позволяет оценить лишь опосредованное влияние динамики цен на нефть на структурные показатели национального производства через влияние на показатели курса национальной валюты. Полученные в ходе исследования результаты показали, что зависимость курса национальной валюты от динамики цен на нефть не так тесна, как порой представляется (средняя), поскольку на реальный курс рубля влияет не только фактор цены на сырую нефть, зависящий от колебаний конъюнктуры мировых рынков, но и множество других: институциональные, политические, а также не учтенные в модели экономические факторы.

Наконец, в-четвертых, прежде чем проанализировать полученные в ходе второго этапа исследования данные, сделаем замечание относительно результатов эконометрического моделирования [16]. В настоящем исследовании не ставилась цель выявить все существенные факторы, влияющие на динамику показателей валовой добавленной стоимости, поэтому зачастую низкие значения коэффициента детерминации (особенно для моделей, содержащих показатели индексов валовой добавленной стоимости, образованной в соответствующих секторах) не должны вводить в заблуждение относительно качества полученных уравнений. Полученные значения коэффициентов детерминации говорят лишь о том, что на динамику исследуемых показателей значительное влияние оказывают также другие экономические и иной природы факторы, не учтенные в данных моделях.

Вопреки распространенному мнению о наиболее существенной зависимости от реального курса национальной валюты показателей выпуска в добывающем секторе наиболее сильная связь между исследуемыми величинами отмечена для сектора оптовой и розничной торговли. В результате эконометрического моделирования выявлено, что показатели оптовой и розничной торговли весьма тесно связаны с показателем реального эффективного курса рубля к иностранным валютам, причем в отличие от трех других рассматриваемых групп показателей данные показатели единственные демонстрируют положительную связь c реальным эффективным курсом национальной валюты в обеих моделях, т.е. при укреплении рубля и доля, и индекс валовой добавленной стоимости, образованной в сфере оптовой и розничной торговли, существенно возрастают. Данный факт объясняется тем, что сфера оптовой и розничной торговли в России весьма сильно зависит от импорта товаров, поэтому ее показатели настолько чувствительны к колебаниям обменного курса рубля.

Кроме того, обращает на себя внимание тесная связь между показателями реального эффективного курса рубля к иностранным валютам и долей валовой добавленной стоимости, образованной в сельском хозяйстве, в общем объеме валовой добавленной стоимости. При укреплении рубля внутренние цены на сельскохозяйственную продукцию становятся менее конкурентоспособными, поэтому эффективность экспорта продовольственных товаров и сельскохозяйственного сырья падает, следовательно, происходит сокращение доли валовой добавленной стоимости, образованной в сельском хозяйстве, в общей валовой добавленной стоимости (это особенно важно в условиях, когда доля сельскохозяйственной продукции в экспорте страны в последние годы неуклонно растет). В то же время индекс валовой добавленной стоимости в данной отрасли обнаруживает существенную тенденцию к росту с увеличением реального эффективного курса рубля. Связано это с тем, что отрасль зависима от импорта сырья и техники, поэтому повышение покупательной способности национальной валюты влечет за собой снижение издержек сельхозпроизводителей на приобретение импортных товаров для промежуточного потребления. Для того чтобы понять, какая из двух тенденций имеет решающее значение для сельскохозяйственного сектора, достаточно сравнить динамику показателей, представленных на рисунках 2, 5 и 6. Из приведенных данных следует, что до 2010 года ориентированность отраслей сельского хозяйства на импорт сырья и техники имела решающее значение, в настоящее же время все большую роль играет экспортная ориентированность, поэтому снижение покупательной способности рубля не сопровождается серьезными «провалами» показателей сельскохозяйственного производства. Кроме того, на фоне резкого снижения реального эффективного курса рубля к иностранным валютам в 2014– 2015 гг. отмечался хотя и незначительный, но рост показателей сельского хозяйства, что, несомненно, связано с политикой импортозамещения [4]. Тем не менее следует помнить о сильной зависимости показателей сельскохозяйственного производства от природно-климатических факторов, что особенно заметно на примере 2010 года (однако не следует исключать тот факт, что резкое снижение показателей усугубилось реакцией на кризис 2008–2009 гг., когда иссякли запасы капитала и сырья предыдущих лет). Вероятно, решение проблемы серьезной зависимости показателей сектора сельского хозяйства от колебаний курса национальной валюты заключается в снижении издержек производства сельскохозяйственной продукции посредством внедрения более эффективных технологий и в переориентировании промежуточного потребления в сельском хозяйстве на отечественный рынок.

Для показателей обрабатывающих производств и добывающих отраслей характерно снижение доли валовой добавленной стоимости, образованной в соответствующем секторе, в общей валовой добавленной стоимости при укреплении курса рубля по отношению к иностранным валютам. Особенно заметно это в модели для добывающего сектора. Очевидно, что, как и в случае с сельскохозяйственным сектором, связано это со снижением конкурентоспособности вследствие повышения внутренних цен. Вместе с тем продукция добывающих отраслей в силу своей специфики и высокого спроса на мировом рынке так или иначе находит своего покупателя, поэтому ее выпуск (в индексах) не так эластичен по отношению к реальному эффективному курсу рубля. В то же время продукция низкорентабельных обрабатывающих производств больше ориентирована на внутренний рынок, более уязвима и может быть вытеснена импортными товарами. Использование импортных комплектующих заставляет производителей сокращать объемы производства с падением курса национальной валюты, и, напротив, при укреплении рубля товары промежуточного потребления становятся более дешевыми, сокращаются издержки производства и увеличивается выпуск продукции.

Опираясь на полученные результаты, не следует делать ошибочных выводов. Так, высокая степень зависимости показателей сельскохозяйственного производства от динамики курса национальной валюты не означает, что меры стабилизационной политики должны быть направлены против поддержки данного сектора и ориентированы на отток капитала из данной отрасли. Так же, как и низкая эластичность показателей выпуска (в индексах) добывающего сектора по показателю реального эффективного курса рубля не должна вводить в заблуждение относи- тельно чрезмерной поддержки добывающих отраслей. На наш взгляд, с целью снижения зависимости экономической системы от колебаний курса национальной валюты, а следовательно, и котировок на мировых товарных биржах меры государственного регулирования должны быть направлены на устранение структурных диспропорций.

По нашему мнению, дальнейшие исследования данной проблемы могут быть направлены на решение следующих задач:

– построение расширенной модели взаимодействия обозначенных макроэкономических величин на базе предложенной базовой модели с включением в нее иных структурных показателей либо структурных показателей по расширенному кругу секторов экономики, а также иных показателей оценки курса национальной валюты и цены на нефть на мировых товарных рынках в соответствии с меняющимися внешними условиями функционирования российской экономики;

– оценка влияния мер стабилизационной политики на структурные показатели производства в отдельных секторах российской экономики;

– построение макроэкономической модели воздействия мер стабилизационной политики на национальное производство с учетом структурных особенностей российской экономики для получения прогнозных значений ключевых макроэкономических показателей.

Список литературы Моделирование диверсификации рынка как основы устойчивого экономического роста

- Айвазян, С.А. Макроэконометрическое моделирование: подходы, проблемы, пример эконометрической модели российской экономики/С.А. Айвазян, Б.Е. Бродский//Прикладная эконометрика. -2006. -№ 2. -С. 85-111.

- Бродский, Б.Е. О влиянии реального обменного курса рубля на российскую экономику/Б.Е. Бродский//Прикладная эконометрика. -2006. -№ 4. -С. 90-104.

- Газизов, З.Р. Влияние изменения цен на нефть на российскую экономику/З.Р. Газизов//Экономика и управление: научно-практический журнал. -2015. -№ 4. -С. 115-118.

- Глазьев, С.Ю. О стратегии устойчивого развития экономики России/С.Ю. Глазьев, Г.Г. Фетисов//Экономические и социальные перемены: факты, тенденции, прогноз. -2013. -№ 1 (25). -С. 23-35.

- Гранберг, А.Г. Основы региональной экономики/А.Г. Гранберг. -М.: ГУ ВШЭ, 2004. -495 с.

- Дворец, Н.Н. Исследование зависимости курса рубля по отношению к доллару от цены на нефть/Н.Н.Дворец, А.Ю. Шевелев//Международный журнал прикладных и фундаментальных исследований. -2015. -№ 6. -С. 293-295.

- Кистанов, В.В. Региональная экономика России/В.В. Кистанов, Н.В. Копылов. -М.: Финансы и статистика, 2002. -584 с.

- Мельников, Р.М. Влияние динамики цен на нефть на макроэкономические показатели российской экономики/Р.М. Мельников//Прикладная эконометрика. -2010. -№1 (17). -С. 20-29.

- Официальный сайт Банка России. -URL: www.cbr.ru (дата обращения: 15.08.2015).

- Официальный сайт группы «Финам». -URL: www.finam.ru (дата обращения: 14.08.2015).

- Официальный сайт Федеральной службы государственной статистики. -URL:www.gks.ru (дата обращения 04.08.2015).

- Суханова, Е.И. Использование коинтеграционного анализа при построении cистемы одновременных уравнений/Е.И. Суханова, С.Ю. Ширнаева//Фундаментальные исследования. -2013. -№ 8. -С. 1158-1164.

- Татаркин, А.И. Региональные институты развития как факторы экономического роста/А.И. Татаркин, С.Н. Котлярова//Экономика региона. -2013. -№ 3. -С. 9-25.

- Федорова, Е.А. Влияние цены на нефть на финансовый рынок России в кризисный период/Е.А. Федорова, М.П. Лазарев//Финансы и кредит. -2014. -№ 20. -С. 14-22.

- Derunova, E. The Mechanisms of Formation of Demand in the High-Tech Products Market/E. Derunova, A. Semenov, O. Balash, A. Firsova//International Journal of Economics and Financial Issues. -2016. -No 6(1). -Рp. 96-102.

- Derunova, E. Modeling consumer behavior in selecting high-tech products based on the level of novelty and features of consumers' perception of products and its role in promoting the development of high-tech sales and the market/E. Derunova, A. Semenov//World Applied Sciences Journal. -2013. -No 27(14). -Рр. 63-68.

- Ito, K. Oil Prices and Macro-economy in Russia: The Co-integrated VAR Model Approach/K. Ito//International Applied Economics and Management Letters. -2008. -Vol. 1. -Pр. 37-40.

- Grossman, G. Quality Ladders in the Theory of Growth/G. Grossman, E. Helpman//Review of Economic Studies. -1991. -Vol. LVIII. -Pр. 43-61.

- Krugman, P. Economics/P. Krugman, R. Wells. -Worth Publishers, 2006. -864 p.

- Leоntieff, W. Multiregional input-output analysis in «International conference on input-output techniques»/W. Leоntieff, A. Straut. -Geneva, 1961. -119 p.

- Miller, R.E. Input-Output Analysis Foundations and Extensions/R.E. Miller, P.D. Blair. -New York: Cambridge University Press, 2009. -784 p.

- Porter, M. Competitive Advantage of Nations/M. Porter. -New York: Free Press, 1998. -896 p.

- Raa, T. The Economics of Input-Output Analysis/T. Raa. -New York: Cambridge University Press, 2005. -212 p.

- Regional Development in Russia: Past Policies and Future Prospects. -Cheltenham: Edward Elgar Publ., 2000. -205 p.

- Storey, D. Issues of Integration, Participation and Empowerment in Rural Development: the Case of Leader in the Republic of Ireland/D. Storey//Journal of Rural Studies. -1999. -№ 15-3. -Pp. 307-315.

- Young A. Growth without Scale Effects/A. Young//Journal of Political Economy. -1998. -February. -№ 106 (1). -Pp. 41-63.