Моделирование влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие регионов России

Автор: Наумов Илья Викторович, Никулина Наталья Леонидовна

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Региональная экономика

Статья в выпуске: 5 т.14, 2021 года.

Бесплатный доступ

Банковский капитал играет значительную роль в обеспечении финансовых основ развития институциональных секторов в региональных системах, к которым относятся финансовые и нефинансовые корпорации, домашние хозяйства, сектор государственного управления и зарубежных учреждений. Однако исследование процессов движения банковского капитала между ними показывает, что банковский сектор в настоящее время не выполняет традиционные для него функции по сбережению капитала институциональных секторов и обеспечению их кредитами, а осуществляет спекулятивную политику, способствующую значительному оттоку финансовых ресурсов за рубеж и наносящую серьезный вред российской экономике. В связи с этим целью работы стало исследование диспропорций в процессах движения банковского капитала между институциональными секторами и моделирование влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие субъектов РФ. Разработан методический подход, опирающийся на методологию формирования сбалансированных матриц движения финансовых потоков между институциональными секторами с помощью данных первичной бухгалтерской отчетности кредитных учреждений, методологический принцип «двойной записи» Системы национальных счетов и методы регрессионного анализа с использованием панельных данных. Авторами были построены матрицы движения финансовых потоков в регионах, характеризующие процессы перемещения банковского капитала между сектором финансовых и нефинансовых корпораций, государственного управления, домашними хозяйствами и зарубежными учреждениями, регрессионные модели, характеризующие влияние привлеченных каждым институциональным сектором банковских инвестиций на показатели социально-экономического развития региональных систем. В результате исследования было установлено, что привлекаемый банками в сектор нефинансовых корпораций капитал оказывает положительное влияние на динамику валового регионального продукта субъектов РФ, приводит к снижению уровня безработицы в регионах, численности населения с доходами ниже прожиточного минимума, степени износа основных производственных фондов, а также к повышению сальдированного финансового результата деятельности предприятий и среднемесячной номинальной начисленной заработной платы работников.

Банковские инвестиции, финансовые потоки, институциональный сектор, регрессионный анализ, панельные данные

Короткий адрес: https://sciup.org/147236358

IDR: 147236358 | УДК: 336.7:332.1 | DOI: 10.15838/esc.2021.5.77.3

Текст научной статьи Моделирование влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие регионов России

Банковский сектор играет ключевую роль в развитии экономики региональных систем различного уровня. Он обеспечивает реальный сектор экономики финансовыми ресурсами для реализации инвестиционных проектов, направленных на модернизацию и технологическое обновление производственных процессов, внедрение технико-технологических, организационных и социальных инноваций, для осуществления диверсификации производства и повышения конкурентоспособности производимой продукции. Исследования, осуществленные А. Аганбегяном, И. Руденским [1], А. Милюковым [2], П.В. Акининым, В.П. Акининой [3], Е.А. Гончаруком1, В.В. Трубниковой, А.В. Савенковой [4], А. Даниловым-Данилья-ном [5], Н.П. Казаренковой [6], В.А. Ильиным и др. [7], М.А. Печенской [8], B. Urosevic, B. Zivkovic, M. Bozovic [9], S. Gilchrist, E. Zak- rajsek [10], показали важность привлечения банковских инвестиций в реальный сектор экономики, кредитования предприятий различных видов экономической деятельности. Помимо обеспечения сектора нефинансовых корпораций кредитными ресурсами банки и кредитные учреждения выполняют и другую важную функцию – осуществляют расчетно-кассовое обслуживание предприятий, обеспечивают сохранность их финансовых ресурсов.

Банковский сектор формирует финансовые основы для реализации инфраструктурных проектов, стратегических программ и проектов региональных систем посредством инвестиций в долговые ценные бумаги (государственных учреждений, субъектов РФ, муниципальных образований) и кредитования их государственного долга. Исследования D. Monacelli, M.G. Pazienza, C. Rapallini [11], W. Jeong [12], И.В. Наумова [13] свидетельствуют, что привлекаемый банками капитал способствует повышению бюджетной обеспеченности территорий, а значит, решению острых социально-экономических проблем их развития.

Обеспечивая домашние хозяйства потребительскими и ипотечными кредитами, осуществляя деятельность по сохранению денежных сбережений, банковский сектор формирует финансовые основы развития данного институционального сектора экономики. Исследования, проводимые Е.И. Строгоновой [14], Л.М. Юсуповой, Т.В. Никоновой, М.Е. Ивановым [15], Л.Ф. Орловым [16], K. Ellis, A. Lemma, J.-P. Rud [17], S. Bouyon [18], O.G.F. Mwalughali [19], подтверждают важность привлекаемых банковских ресурсов для развития сектора домашних хозяйств. Инвестируя средства в долевые (акции) и долговые ценные бумаги других финансовых учреждений, обеспечивая кредитными ресурсами страховые организации, инвестиционные компании, пенсионные фонды, банковский сектор экономики способствует развитию в региональных системах сектора финансовых корпораций, выполняющего важные для домашних хозяйств и реального сектора экономики функции.

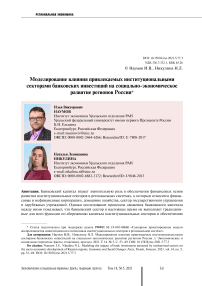

Таким образом, можно отметить, что банковский сектор является связующим звеном в развитии институциональных секторов эконо- мики, к которым, согласно методологии Системы национальных счетов, относятся секторы финансовых, нефинансовых корпораций, государственного управления, домашних хозяйств и зарубежных учреждений. Динамика изменения объема привлекаемых банками инвестиций в государственные и корпоративные долговые ценные бумаги, акции, а также объема кредитования различных институциональных секторов показывает, что банковский сектор обладает по-настоящему мощным инвестиционным потенциалом для прогрессивного социально-экономического развития регионов (рис. 1).

Исходя из данных, представленных на рисунке 1, можно заключить, что инвестиционные возможности банковского сектора многократно превосходят инвестиционные ресурсы предприятий различных видов экономической деятельности, а также поступающие в экономику прямые иностранные инвестиции. Однако, как показали наши более ранние исследования [20], в периоды нарастания кризисных явлений в экономике банковский капитал не применяется для решения финансовых проблем развития реального сектора эконо-

Рис. 1. Динамика изменения объема инвестиционных ресурсов предприятий, банковских учреждений, иностранных учреждений в России за период 2008–2019 гг., млрд руб.

^^^^^^^^^^^ Инвестиции предприятий в основной капитал

^^^^^^^^ Поступление прямых иностранных инвестиций

- - Инвестиции банков в государственные и корпоративные долговые ценные бумаги, акции, учтенные векселя

^^^^^^^^™ Объем банковского кредитования финансовых учреждений, предприятий различных видов экономической деятельности, физических лиц мики и сектора государственного управления, все чаще используется в спекулятивных целях. Кредитные учреждения осуществляют спекулятивные операции с иностранной валютой, производными финансовыми инструментами (фьючерсами и опционами), направляют инвестиции в акции и долговые ценные бумаги иностранных эмитентов, размещают средства на расчетных счетах иностранных финансовых учреждений, способствуя оттоку значительной части капитала за рубеж и снижению объема кредитования финансовых, нефинансовых корпораций, сектора домашних хозяйств и государственного управления. Банковский сектор в периоды экономических и финансовых кризисов перестает выполнять традиционные для него функции по аккумуляции, сбережению и воспроизводству финансовых ресурсов институциональных секторов экономики. Осуществляемые им спекулятивные операции приводят к обострению диспропорций в распределении финансовых ресурсов между институциональными секторами, негативно влияют на финансовую устойчивость институциональных секторов, снижают их инвестиционные возможности для решения наиболее важных проблем социально-экономического развития. Именно поэтому основной целью работы стало исследование диспропорций в процессах движения банковского капитала между институциональными секторами и моделирование влияния привлекаемых институциональными секторами банковских инвестиций на социальноэкономическое развитие субъектов РФ.

Обзор исследований по оценке влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие территорий

Теоретический обзор работ показал, что для оценки влияния банковских инвестиций на динамику социально-экономического развития региональных систем исследователи обычно используют статистические методы анализа данных (относительные показатели, средние величины и показатели динамики) и методы регрессионного моделирования. Простейшие статистические методы исследования роли банковского капитала в социально-экономическом развитии территорий применялись в трудах Н.П. Казаренковой [6], Л.Н. Сотниковой,

М.В. Ткачевой [21], В.И. Терехина, О.П. Суко-ватовой [22], T. Beck, R. Dottling, T. Lambert, M. van Dijk2, П.В. Акинина, В.П. Акининой [3] и др. Данные методы позволяли исследователям лишь поверхностно оценить влияние привлекаемых банками инвестиций на социально-экономическое развитие предприятий реального сектора экономики, домашних хозяйств и сектора государственного управления, сформировать первоначальные предположения относительно такого влияния. Для обоснования предположений чаще всего использовались методы регрессионного анализа. Так, например, для того чтобы оценить краткосрочные и долгосрочные последствия государственных инвестиций в экономический рост и частные инвестиции, C.T. Nguyen, L.T. Trinh спроектировали модели авторегрессии с распределенным лагом, учитывая макроэкономические данные Вьетнама за период 1990–2016 гг. [23]. Т.И. Солодкой, М.М.Т. Тали, М.А. Индустри-евым установлено наличие коинтеграции нестационарных временных рядов: валового внутреннего продукта, объема общей капитализации Московской биржи, банковского кредитования физических и юридических лиц. Тест Ингла – Грэнджера обнаружил коинтегриру-ющее соотношение, удостоверяющее долгосрочную равновесную взаимосвязь переменных и подлинность их корреляции. Показано, что экономический рост в большей степени зависит от объемов банковского кредитования и в меньшей – от роста рыночной капитализации акций [24]. Т.В. Погодаева, Н.А. Бабурина, Е.П. Друзь, М.П. Шереметьева с помощью методов экономико-статистического и эконометрического анализа выявили влияние показателей развития банковского сектора на социально-экономическое развитие государств [25]. П.В. Порубовой проведена идентификация дифференциальной экономико-математической модели мультипликации и акселерации по данным экономического развития России и Республики Казахстан, отражающей зависимость темпов роста ВВП от таких факторов, как объем инвестиций и величина инвестиционного мультипликатора. Данная модель позволила П.В. Порубовой определить значения факторов, необходимых для ускорения динамики экономического развития3.

Md.S. Alam, M.R. Rabbani, M.R. Tausif, J. Abey сформировали динамическую модель коррекции векторных ошибок (VECM) на основе панельных данных 20 банков государственного сектора экономики за период с 2009 по 2019 год, а также модифицированную панель обычных наименьших квадратов OLS (FMOL) и динамическую OLS (DOLS) для оценки взаимосвязи рентабельности процентной маржи по активам и банковского инвестиционного и кредитного потенциала банка с учетом ВВП [26]. Используя квартальные данные о ВВП, а также различные показатели развития коммерческих банков, охватывающие период с марта 2005 по декабрь 2016 года, E. Paavo рассмотрела влияние динамики развития коммерческих банков на экономический рост в Намибии. В исследовании применялась методология автоматической регрессии с распределительным лагом (ARDL) для определения наличия краткосрочных и долгосрочных взаимосвязей, а также тест Грейнджера для определения причинноследственной связи между развитием банковского сектора и экономическим ростом [27]. M. Prochniak, K. Wasiak проанализировали влияние финансового сектора на экономический рост 28 стран ЕС и 34 стран ОЭСР в период 1993–2013 гг., применив расширенное эконометрическое моделирование, включающее тестирование нелинейных взаимосвязей. Уравнения регрессии оценивались с помощью оценки системы GMM Бланделла и Бонда [28].

На региональном уровне регрессионный анализ использовался, например, П.А. Ивановым и Т.И. Тютюнниковой, которые на примере Республики Башкортостан обосновали влияние банковского кредитования домашних хозяйств на валовой региональный продукт [29]. Обзор современного состояния научных работ в данной области показал, что регрессионный анализ является наиболее часто используемым методом для оценки влияния банковских инвестиций на социально-экономическое развитие территорий. Именно этот инструментарий и станет основой методического подхода в нашем исследовании.

Методический подход к оценке влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие регионов России

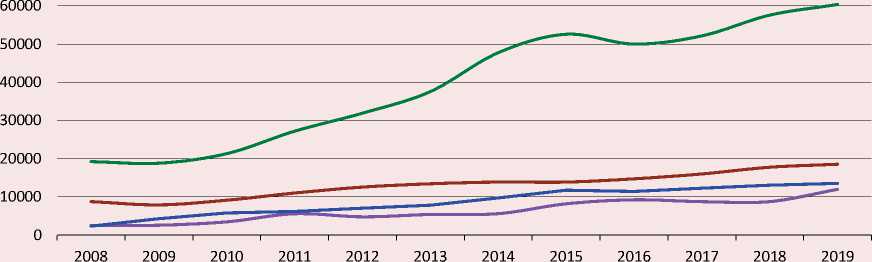

Теоретический обзор работ показал, что основным препятствием для исследования роли банковского капитала в социально-экономическом развитии регионов России является фрагментированная и недостаточно развитая база статистических данных, формируемая государственными органами статистики, Центральным банком и Министерством финансов РФ. Официальная статистика предоставляет информацию о региональных особенностях осуществляемого банками кредитования физических и юридических лиц, государственном долге субъектов РФ, банковских инвестициях в долговые и долевые ценные бумаги предприятий различных сфер экономической деятельности, долговых ценных бумагах субъектов РФ и муниципальных образований. В то же время официальные статистические данные не позволяют оценить влияние осуществляемых банками и другими кредитными учреждениями инвестиций в монетарное золото, иностранную валюту и производные финансовые инструменты на социально-экономическое развитие региональных систем. Для решения указанной проблемы и более системного анализа привлекаемого банками в экономику капитала был разработан методический подход (рис. 2) , основанный на методологии формирования сбалансированных моделей движения финансовых ресурсов между институциональными секторами в рамках региональной системы, к которым, в соответствии с Системой национальных счетов, относятся сектор финансовых корпораций (Центральный банк, банки и другие кредитные учреждения, инвестиционные копании), сектор нефинансовых корпораций (предприятия различных видов экономической деятельности), сектор государственного управления (государственные предприятия и бюджетные учреждения), сектор домашних хозяйств и зарубежных учреждений.

Рис. 2. Методический подход к оценке влияния банковских инвестиций на социально-экономическое развитие регионов

Источник: составлено авторами.

Начальным этапом исследования, согласно представленному подходу, является формирование сбалансированных матриц движения банковских инвестиций между финансовыми и нефинансовыми корпорациями, сектором домашних хозяйств, государственного управления и иностранными учреждениями. Для наиболее полного и точного отображения процессов движения банковского капитала предлагается использовать первичные данные оборотной ведомости банков и прочих кредитных учреждений, зарегистрированных на территории исследуемого региона, по счетам бухгалтерского учета (форма № 101). Такая форма отчетности содержит подробную информацию о движении финансовых ресурсов банков не только по традиционным инвестиционным инструментам, которые отражены в официальной статистике (кредитование физических и юридических лиц, государственный долг субъектов РФ, операции с депозитами, долговыми и долевыми ценными бумагами различных институциональных секторов), но и по таким, как инвестиции в монетарное золото, иностранную валюту, производные финансовые инструменты.

Для формирования сбалансированных матриц движения финансовых потоков между секторами применялись базовые принципы методологии формирования Системы национальных счетов: принцип двойной записи, перечень институциональных секторов национальной экономики и структура их финансового счета (рис. 3).

Используемый при формировании матриц движения банковских финансовых ресурсов между секторами принцип «двойной записи» позволяет исследовать особенности формирования потенциала одними секторами и использования другими. В матрицах инвестиции по различным финансовым инструментам отображаются с отрицательным знаком по сектору, который их осуществляет, и с положительным знаком по сектору, который получает средства в результате реализации активов. Операции по кредитованию институциональных секторов банковскими учреждениями, в соответствии с данным подходом, отображаются в активной части баланса со знаком минус по сектору кредитных учреждений и со знаком плюс по сектору, получающему заемные средства. Обратная ситуация, возникающая при возвращении взятых кредитов, отображается в данной матрице с противоположными знаками. В результате в модели балансируются финансовые потоки между институциональными секторами. Сформированная соответствующим образом

Рис. 3. Алгоритм формирования сбалансированной матрицы движения банковского капитала между институциональными секторами в регионе

Пассивная часть баланса матрицы движения банковского капитала между секторами

-

• Инвестиции в монетарное золото

-

• Инвестиции в иностранную валюту

-

• Размещенные депозиты

-

• Инвестиции в долговые ценные бумаги

-

• Выданные кредиты и займы

-

• Инвестиции в производные финансовые инструменты

-

• Инвестиции в акции

-

• Формирование дебиторской/ кредиторской задолженности

-

• Платежи по налогам и сборам

-

• Расчеты по выплате заработной платы

-

• Расчеты с поставщиками

-

• Инвестиции в основные средства ,.

Государственное управление

Нефинансовые корпорации

Финансовые

корпорации:

• Центральный банк РФ;

• Кредитные учреждения;

• Страховые организации;

• Пенсионные фонды;

• Другие финансовые

Остальной мир

Активная часть баланса матрицы движения банковского капитала между секторами

Источник: составлено авторами.

пассивная часть баланса матрицы движения финансовых потоков отражает процессы формирования инвестиционного потенциала банковского сектора экономики и его использования другими институциональными секторами, активная часть, наоборот, раскрывает особенности привлечения банковского капитала секторами финансовых и нефинансовых корпораций, государственного управления, домашними хозяйствами и зарубежными учреждениями. Отрицательное значение по секторам в сальдированной матрице позволяет сделать вывод о сокращении объема привлекаемых ими банковских инвестиций и соответствующем снижении их инвестиционных возможностей. Отрицательное сальдированное значение также отражает и объем инвестированных институциональными секторами средств, что помогает определить финансовые инструменты использования инвестиционного потенциала институциональных секторов. Положительное итоговое значение баланса в сальдированной матрице позволяет оценить инвестиционные возможности развития институциональных секторов, объем привлеченных ими банковских инвестиций.

Сформированные матрицы движения банковского капитала по всем регионам России в динамике за период с 1998 по 2019 год дадут возможность на втором этапе установить закономерности движения банковского капитала между институциональными секторами в пе- риоды экономического спада и восстановления экономики и на третьем этапе – оценить объем привлеченного институциональными секторами банковского капитала в различные периоды развития экономики. Сопоставление выявленных закономерностей в процессах привлечения институциональными секторами банковского капитала и показателей социально-экономического развития регионов с помощью регрессионного моделирования по панельным данным, осуществляемое на заключительном этапе исследования, позволит объективно оценить роль банковского сектора в развитии экономики. В ходе моделирования предполагается исследовать влияние динамики привлеченных государственным сектором экономики банковских инвестиций на динамику валового регионального продукта, индекса потребительских цен, уровня безработицы, численности населения с доходами ниже величины прожиточного минимума, размера среднедушевых денежных доходов населения и доходов консолидированных бюджетов субъектов РФ.

Для оценки влияния привлеченных сектором домашних хозяйств банковских ресурсов предлагается сформировать регрессионные модели, в которых в качестве зависимых переменных выступают уровень безработицы, среднемесячная номинальная начисленная заработная плата в расчете на одного работника, доля населения с доходами ниже величины прожиточного минимума. Формирование данных моделей позволит оценить влияние привлекаемых домашними хозяйствами банковских ресурсов на показатели их финансовой обеспеченности. Кроме этого, в ходе исследования предполагается построение и регрессионных моделей влияния динамики привлеченного сектором нефинансовых корпораций банковского капитала на динамику ВРП, индекса промышленного производства, степени износа основных производственных фондов, экспорта производимой продукции, сальдированного финансового результата деятельности организаций, размера просроченной кредиторской задолженности организаций, уровня безработицы, доли населения с доходами ниже величины прожиточного минимума, среднемесячной номинальной начисленной заработной платы в расчете на одного работника.

При построении регрессионных моделей предполагается анализ данных на стационарность с помощью теста Дики – Фуллера, формирование регрессий с фиксированными и случайными эффектами и отбор наиболее адекватных моделей с помощью тестов Хаусмана и Бреуш – Пагана, а также информационных критериев Шварца, Акаике и Хеннана – Куинна, анализ статистической значимости параметров регрессии и выполнения основных предпосылок Гаусса – Маркова. Построенные модели позволят обосновать или опровергнуть влияние привлекаемых институциональными секторами банковских инвестиций на динамику социально-экономического развития регионов России.

Закономерности движения банковского капитала между институциональными секторами в регионах России

Систематизация данных оборотной ведомости бухгалтерского учета по форме № 101 региональных банков за период с 1999 по 2019 год позволила сформировать матрицы движения банковского капитала между институциональными секторами в каждом регионе по различным инвестиционным инструментам. Пример такой матрицы, характеризующий процессы движения банковского капитала между секторами в целом по России, представлен в таблице 1 . Ее данные свидетельствуют, что банковский капитал в 2018 году активно привлекался Центральным банком России (6008 млрд руб.), сектором нефинансовых корпораций (1913 млрд руб.), домашними хозяйствами (712 млрд руб.). Значительная часть банковского капитала была привлечена сектором иностранных учреждений (3784 млрд руб.) в виде кредитования (1075 млрд руб.) и инвестиций в иностранную валюту (4722 млрд руб.).

С помощью формирования матриц по каждому региону за период с 1999 по 2019 год установлены следующие закономерности. В периоды экономического спада (1998–1999, 2003–2004, 2008–2009, 2014–2015, 2018 гг.) наблюдался значительный отток банковского капитала за рубеж, вызванный реализуемой банками спекулятивной инвестиционной политикой с иностранной валютой, долевыми и долговыми ценными бумагами иностранных эмитентов.

Таблица 1. Сбалансированная матрица движения банковского капитала между институциональными секторами в России в 2018 году, млрд руб.

|

Инвестиционные инструменты |

Финансовые корпорации |

Государственное управление |

Нефинансовые корпорации |

Домашние хозяйства |

Остальной мир |

||

|

ЦБ РФ |

Банки |

Другие учреждения |

|||||

|

1. Вложения в золото |

28 |

131 |

-29 |

6 |

6 |

-49 |

-93 |

|

2. Наличная валюта |

4664 |

-5260 |

-4700 |

13 |

9 |

552 |

4722 |

|

3. Размещенные депозиты |

1150 |

7153 |

-651 |

-2589 |

-1974 |

-2783 |

-306 |

|

срочные депозиты (до 30 дней) |

144 |

594 |

-223 |

129 |

-337 |

-277 |

-31 |

|

краткосрочные депозиты (от 30 дней до 1 года) |

462 |

3368 |

-268 |

-1580 |

-996 |

-1068 |

82 |

|

среднесрочные депозиты (от 1 до 3 лет) |

0 |

116 |

96 |

-396 |

130 |

88 |

-34 |

|

долгосрочные депозиты (свыше 3 лет) |

0 |

466 |

27 |

-65 |

-644 |

-214 |

430 |

|

депозиты до востребования |

542 |

2445 |

-119 |

-677 |

-128 |

-1312 |

-752 |

|

4. Вложения в долговые ценные бумаги |

453 |

3079 |

-853 |

-962 |

-771 |

273 |

-1218 |

|

имеющиеся в наличии для продажи |

779 |

-509 |

-43 |

27 |

-4 |

-3 |

-246 |

|

со сроком погашения до 1 года |

1 |

-241 |

36 |

0 |

1 |

204 |

0 |

|

со сроком погашения от 1 до 3 лет |

-5 |

-76 |

40 |

0 |

-5 |

46 |

0 |

|

до востребования |

-322 |

3905 |

-886 |

-989 |

-763 |

26 |

-972 |

|

5. Выданные кредиты |

-231 |

-6256 |

-606 |

-75 |

2758 |

3335 |

1075 |

|

краткосрочные кредиты (до 1 года) |

607 |

-634 |

42 |

-38 |

373 |

-9 |

-340 |

|

среднесрочные кредиты (от 1 до 3 лет) |

495 |

-1067 |

-28 |

52 |

223 |

126 |

199 |

|

долгосрочные кредиты (свыше 3 лет) |

-1332 |

-4591 |

-413 |

-87 |

2133 |

3032 |

1259 |

|

до востребования |

0 |

35 |

-206 |

-2 |

30 |

186 |

-43 |

|

6. Вложения в производные финансовые инструменты |

0 |

-377 |

377 |

0 |

0 |

0 |

0 |

|

7. Вложения в акции |

-49 |

4321 |

-1866 |

-555 |

-879 |

-511 |

-461 |

|

8. Задолженность |

-8 |

-18 |

-79 |

1 |

89 |

-64 |

79 |

|

9. Платежи по налогам |

0 |

-63 |

0 |

63 |

0 |

0 |

0 |

|

10. Расчеты по выплате заработной платы |

0 |

14 |

0 |

-3 |

0 |

-11 |

0 |

|

11. Расчеты с поставщиками |

0 |

-2607 |

-1 |

0 |

2624 |

0 |

-15 |

|

12. Вложения в основные средства |

0 |

-117 |

1 |

93 |

53 |

-30 |

0 |

|

САЛЬДО |

6008 |

0 |

-8408 |

-4009 |

1913 |

712 |

3784 |

Источник: составлено авторами по данным оборотной ведомости № 101 кредитных учреждений.

Объем кредитования реального сектора, сектора государственного управления и домашних хозяйств в указанные периоды резко сокращался, возрастал объем кредитования зарубежных учреждений. Вместо активной финансовой поддержки реального сектора экономики в периоды спада и кризисов банки активно перемещали свой капитал за рубеж (табл. 2) .

В периоды ухудшения экономической ситуации происходило снижение и объема банковских инвестиций, привлекаемых сектором нефинансовых корпораций, к которому относятся предприятия различных видов экономической деятельности. Аккумулируемый банками капитал использовался в спекулятивных целях, а именно для инвестиций в высокорискованные производные финансовые инструменты (фьючерсы и опционы).

В периоды восстановления экономики (2000–2002, 2005–2007, 2010–2013, 2016–2017 гг.) наблюдались противоположные закономерности в процессах движения банковских инвестиций между секторами. Банковский капитал возвращался из-за рубежа и активно использовался для кредитования нефинансовых корпораций, сектора государственного управления и домашних хозяйств, для инвестиций в долевые и долговые ценные бумаги реального сектора экономики и субъектов РФ, облигации федерального займа. В периоды восстановления

Таблица 2. Динамика движения банковского капитала между институциональными секторами в России за период 1998–2019 гг., млрд руб.

|

Год |

Финансовые корпорации |

Государственное управление |

Нефинансовые корпорации |

Домашние хозяйства |

Остальной мир |

|

|

ЦБ РФ |

Банки |

|||||

|

1998 |

20 |

-32 |

-25 |

45 |

-20 |

12 |

|

1999 |

-7 |

11 |

7 |

4 |

-1 |

-14 |

|

2000 |

40 |

-41 |

-1 |

-2 |

-13 |

18 |

|

2001 |

14 |

-32 |

-29 |

64 |

-16 |

-2 |

|

2002 |

122 |

-271 |

276 |

882 |

-941 |

-69 |

|

2003 |

174 |

-49 |

8 |

137 |

-178 |

-91 |

|

2004 |

-149 |

123 |

-229 |

478 |

-120 |

-102 |

|

2005 |

-296 |

216 |

-129 |

612 |

-202 |

-201 |

|

2006 |

-182 |

74 |

-466 |

1080 |

-50 |

-456 |

|

2007 |

-400 |

-77 |

-799 |

1883 |

-138 |

-470 |

|

2008 |

-1768 |

-1816 |

-3051 |

7868 |

-772 |

-461 |

|

2009 |

951 |

-1714 |

-1191 |

2281 |

-2757 |

2429 |

|

2010 |

1557 |

925 |

492 |

-1567 |

-1182 |

-225 |

|

2011 |

-1875 |

706 |

-1618 |

2791 |

-703 |

700 |

|

2012 |

-1460 |

-932 |

-827 |

2629 |

315 |

275 |

|

2013 |

-3193 |

1893 |

-1459 |

3580 |

-397 |

-424 |

|

2014 |

-4050 |

2182 |

-4084 |

4832 |

-1870 |

2991 |

|

2015 |

-2861 |

-4437 |

-4735 |

4044 |

-4596 |

12586 |

|

2016 |

179 |

5476 |

1667 |

-1555 |

-1317 |

-4449 |

|

2017 |

-3847 |

10940 |

1060 |

-1819 |

-1235 |

-5099 |

|

2018 |

6008 |

-8408 |

-4009 |

1913 |

712 |

3784 |

|

2019 |

4637 |

-1096 |

-2092 |

799 |

454 |

-2701 |

Источник: составлено авторами по данным оборотной ведомости № 101 кредитных учреждений.

экономики банковский капитал активно привлекался институциональными секторами, снижался интерес банков к высокорискованным производным финансовым инструментам (см. табл. 2). Формирование сальдированной матрицы движения банковских инвестиций между секторами с нарастанием начиная с 1998 года позволило установить, что в настоящее время (на 1 января 2020 года) значительная доля аккумулированных банками финансовых ресурсов институциональных секторов до сих пор остается за рубежом. Это формирует угрозы для финансового развития регионов РФ.

Результаты регрессионного моделирования зависимости экономического развития регионов от банковских инвестиций

В результате исследования с использованием 1716 наблюдений была установлена зависимость динамики валового регионального продукта субъектов РФ от банковских инвестиций, привлеченных в сектор нефинансовых корпораций:

Y = 452123 + 0.289 • X, (1)

где Y – объем ВРП субъектов РФ, в текущих ценах, млн руб.;

Х – объем привлеченных в сектор нефинансовых корпораций банковских инвестиций, млн руб.

По итогам проведенных тестов Хаусмана и Бреуш – Пагана, а также сопоставления информационных критериев Шварца, Акаике и Хен-нана – Куинна установлено, что оптимальной моделью взаимосвязи данных показателей является регрессионная модель с фиксированными эффектами. Ее достоверность подтверждается низкими значениями стандартных ошибок и Р -значений у параметров регрессии, высоким значением коэффициента детерминации и его статистической значимостью (табл. 3) .

Построенная модель показала, что приток дополнительных банковских инвестиций в сектор нефинансовых корпораций в размере 1 млн руб. способствует росту ВРП на 0.289 млн руб.

Таблица 3. Модель влияния привлеченных сектором нефинансовых корпораций банковских инвестиций на динамику ВРП субъектов РФ

|

Коэффициент |

Стандартная ошибка |

t -статистика |

P -значение |

|

|

const |

452123 |

19674.8 |

22.98 |

1.64e-101*** |

|

X |

0.289 |

0.07 |

4.118 |

4.02e-05*** |

|

R-squared = 0,608 |

F (78, 1637) = 32.53 |

Р -значение ( F ) |

2.5e-275*** |

|

|

Критерий Шварца |

52082.99 |

Критерий Акаике |

51652.62 |

|

|

Критерий Хеннана – Куинна |

-25747.31 |

|||

|

Distribution free Wald test for heteroskedasticity |

Хи-квадрат (78) = 1.79e+008 |

0.000*** |

||

|

Wooldridge test для оценки автокорреляции |

Тестовая статистика: T (1, 77) = 338.679 |

6.43e-030*** |

||

|

Нулевая гипотеза – отсутствие нормального распределения |

Хи-квадрат (2) = 9097.65 |

0.000*** |

||

|

Pesaran CD test for cross-sectional dependence Average absolute correlation = 0.981 |

Тестовая статистика: z = 252.24 |

0.000*** |

||

|

Источник: составлено авторами. *** Статистическая значимость на уровне 1%. |

||||

Построенная объединенным методом наименьших квадратов регрессионная модель свидетельствует, что приток банковских инвестиций в сектор нефинансовых корпораций способствует сокращению уровня безработицы в регионах:

У = 8.685 - 0.000000134 • X, (2)

где Y – уровень безработицы субъектов РФ, %;

Х – объем привлеченных в сектор нефинансовых корпораций банковских инвестиций, млн руб.

Привлекаемые в сектор нефинансовых корпораций банковские ресурсы в виде кредитования и инвестиций в акции и долговые ценные бумаги формируют финансовые основы для проведения предприятиями модернизации и технологического обновления, наращивания производственных мощностей и диверсификации производства, что способствует созданию новых рабочих мест и сокращению уровня безработицы в регионах. Представленные в таблице 4 параметры регрессионной модели подтверждают ее достоверность.

В результате исследования была установлена зависимость между долей населения с доходами ниже прожиточного минимума и притоком банковских инвестиций в сектор нефинансовых корпораций:

Y = 21.701 - 0.000000207 • X, (3)

где Y – доля населения с доходами ниже величины прожиточного минимума, %;

Х – объем привлеченных в сектор нефинансовых корпораций банковских инвестиций, млн руб.

Таблица 4. Модель влияния привлеченных сектором нефинансовых корпораций банковских инвестиций на уровень безработицы в субъектах РФ

|

Коэффициент |

Стандартная ошибка |

t -статистика |

P -значение |

|

|

const |

8.685 |

8.685 |

59.8 |

0.000*** |

|

X |

-1.34574e-06 |

4.73203e-07 |

-2.844 |

0.0045*** |

|

R-squared = 0,0047 |

F (1, 1714) = 8.0876 |

Р -значение ( F ) |

0.00451 |

|

|

Критерий Шварца |

11035.66 |

Критерий Акаике |

11024,77 |

|

|

Критерий Хеннана – Куинна |

11028.80 |

|||

|

Тест Вайта (White) на гетероскедастичность |

Тестовая статистика: LM = 0.76353 |

0.068* |

||

|

Wooldridge test для оценки автокорреляции |

Тестовая статистика: T (77) = 34.992 |

4.951e-049*** |

||

|

Нулевая гипотеза – отсутствие нормального распределения |

Хи-квадрат (2) = 3844.43 |

0.000*** |

||

|

Pesaran CD test for cross-sectional dependence Average absolute correlation = 0,743 |

Тестовая статистика: z = 179.97 |

0.000*** |

||

|

Источник: составлено авторами. ***, * Статистическая значимость на уровне 1 и 10% соответственно. |

||||

Таблица 5. Модель влияния привлеченных сектором нефинансовых корпораций банковских инвестиций на долю населения с доходами ниже величины прожиточного минимума в субъектах РФ

|

Коэффициент |

Стандартная ошибка |

t -статистика |

P -значение |

|

|

const |

21.701 |

0.317 |

68.33 |

0.000*** |

|

X |

-2.07685e-06 |

1.03477e-06 |

-2.007 |

0.044** |

|

R-squared = 0,45 |

F (1, 1714) = 4.028 |

Р -значение ( F ) |

0.0449** |

|

|

Критерий Шварца |

13720.91 |

Критерий Акаике |

13710.01 |

|

|

Критерий Хеннана – Куинна |

13714.04 |

|||

|

Distribution free Wald test for heteroskedasticity: |

Хи-квадрат (78) = 14290.7 |

14290.7 |

||

|

Wooldridge test для оценки автокорреляции |

Тестовая статистика: T (77) = 135.441 |

2.362e-093*** |

||

|

Нулевая гипотеза – отсутствие нормального распределения |

Хи-квадрат (2) = 1193,87 |

5.67e-260*** |

||

|

Pesaran CD test for cross-sectional dependence Average absolute correlation = 0.863 |

Тестовая статистика: z = 212.087 |

0.000*** |

||

|

Источник: составлено авторами. ***, ** Статистическая значимость на уровне 1 и 5% соответственно. |

||||

Основные параметры построенной модели и результаты тестирования ее достоверности представлены в таблице 5 . В модели отсутствует автокорреляция между ошибками, данные ошибки в модели распределены нормально. Стандартные ошибки и Р -значения основных параметров регрессии, а также информационные критерии Акаике, Шварца и Хеннана – Куинна подтверждают статистическую значимость найденных коэффициентов регрессии. Построенная модель показала, что приток дополнительных инвестиций в сектор нефинансовых корпораций способствует сокращению в регионах России доли населения с доходами ниже прожиточного минимума.

Установленная взаимосвязь в регрессионной модели является очевидной, поскольку приток банковского капитала в предприятия различных сфер экономической деятельности в виде кредитования и инвестиций в акции и долговые ценные бумаги формирует дополнительные финансовые возможности для их развития, наращивания производственных мощностей. Это положительно влияет не только на уровень безработицы в регионах, но и доходы населения. Влияние банковских инвестиций, привлекаемых нефинансовыми корпорациями, на среднемесячную номинальную начисленную заработную плату работников обосновано в построенной нами регрессионной модели со случайными эффектами:

Г = 16389.9 + 0.00227 • X, (4)

где Y – среднемесячная номинальная начисленная заработная плата в расчете на одного работника, руб.;

Х – объем привлеченных в сектор нефинансовых корпораций банковских инвестиций, млн руб.

Модель позволила установить прямую зависимость между размером заработной платы сотрудников предприятий и объемом привлеченных в сектор нефинансовых корпораций банковских инвестиций. Приток банковского капитала в данный сектор экономики оказывает положительное влияние и на сальдированный финансовый результат деятельности предприятий в регионах России:

7 = 63835.5 + 0.215- X, (5)

где Y – сальдированный финансовый результат деятельности предприятий, млн руб.;

Х – объем привлеченных в сектор нефинансовых корпораций банковских инвестиций, млн руб.

Согласно построенной модели, отрицательный финансовый результат деятельности предприятий может стать следствием сокращения объема привлекаемых банками и кредитными учреждениями финансовых ресурсов для предприятий различных видов экономической деятельности, то есть при сокращении объема кредитования и инвестиций в корпоративные долговые и долевые ценные бумаги, которое наблюдалось в периоды экономических спадов и нарастания кризисных явлений в экономике.

Таблица 6. Модель влияния привлеченных сектором государственного управления банковских инвестиций на динамику индекса потребительских цен

|

Коэффициент |

Стандартная ошибка |

t -статистика |

P -значение |

|

|

const |

-3.038 |

0.247 |

-12.32 |

2.15e-033*** |

|

X |

-3.73603e-06 |

1.74912e-06 |

-2.136 |

0.0328** |

|

R-squared = 0.49 |

F (78, 1637) = 4.25 |

Р -значение ( F ) |

1.03e-08*** |

|

|

Критерий Шварца |

13341.29 |

Критерий Акаике |

12910.92 |

|

|

Критерий Хеннана – Куинна |

13070.17 |

|||

|

Distribution free Wald test for heteroskedasticity |

Хи-квадрат (78) = 146.938 |

3.897e-006*** |

||

|

Wooldridge test для оценки автокорреляции |

Тестовая статистика: F (1, 77) = 24.574 |

4.153e-006*** |

||

|

Нулевая гипотеза – отсутствие нормального распределения |

Хи-квадрат (2) = 8750.91 |

0.000*** |

||

|

Pesaran CD test for cross-sectional dependence Average absolute correlation = 0.844 |

Тестовая статистика: z = 216.866 |

0.000*** |

||

|

Источник: составлено авторами. ***, ** Статистическая значимость на уровне 1 и 5%соответственно. |

||||

Банковский капитал, привлекаемый сектором государственного управления, как показала построенная панельная регрессионная модель с фиксированными эффектами (табл. 6) , способствует снижению индекса потребительских цен в регионах России:

Y = - 3.03843 - 0.000000373 • X, (6)

где Y — индекс потребительских цен (декабрь текущего года к декабрю предыдущего года), %;

Х — объем привлеченных в сектор государственного управления банковских инвестиций, млн руб.

Сокращение объема банковских инвестиций в акции государственных компаний и долговые ценные бумаги субъектов РФ, объемов их кредитования вызывают рост индекса потребительских цен в регионах. Индекс потребительских цен является ключевым показателем инфляции, для ее снижения необходимо привлекать банковский капитал в государственный сектор экономики. Это позволит повысить бюджетную обеспеченность регионов и сформировать дополнительные финансовые возможности для реализации стратегических инициатив, более эффективного решения острых проблем социально-экономического развития. Однако, с другой стороны, чрезмерно высокий приток банковских инвестиций в долговые ценные бумаги субъектов РФ и высокие объемы банковского кредитования их государственного долга оказывают отрицательное влияние на бюджетную безопасность регионов.

В настоящее время доходы консолидированного бюджета большинства субъектов РФ зависят от банковских кредитов и инвестиций в региональные долговые ценные бумаги, которые формируют государственный долг субъектов РФ. Построенная регрессионная модель с фиксированными эффектами позволила выявить высокий уровень закредитованности регионов:

7 = 61244,8 - 0,4387 • X, (7)

где Y — доходы консолидированных бюджетов субъектов РФ, млн руб.;

Х — объем привлеченных в сектор государственного управления банковских инвестиций, млн руб.

Модель показала, что для повышения доходов консолидированных бюджетов большинства регионов необходимо сокращать объемы банковских ресурсов, поступающих в бюджет субъектов. Как свидетельствуют наши более ранние исследования, для повышения бюджетной безопасности регионов оптимальным является сокращение объема кредитов, выделяемых банками и кредитными учреждениями. Таким образом, построенные в динамике матрицы движения банковского капитала между институциональными секторами и регрессионное моделирование с использованием панельных данных позволили оценить влияние привлекаемых институциональными секторами банковских ресурсов на показатели социальноэкономического развития регионов России.

Заключение

В результате обзора научной литературы выявлено, что существующая сегодня статистическая информация не дает возможности точно и объективно оценить влияние банковского капитала на социально-экономическое развитие территорий. Для решения этой проблемы был разработан методический подход, базирующийся на методологии формирования сбалансированных матриц движения финансовых потоков между институциональными секторами с помощью данных первичной бухгалтерской отчетности кредитных учреждений, методологическом принципе «двойной записи» Системы национальных счетов и методах регрессионного анализа с использованием панельных данных. В результате апробации методического подхода были построены матрицы движения финансовых потоков в регионах, характеризующие процессы перемещения банковского капитала между сектором финансовых и нефинансовых корпораций, государственного управления, домашними хозяйствами и зарубежными учреждениями, а также регрессионные модели, характеризующие влияние привлеченных каждым институциональным сектором банковских инвестиций на показатели социально-экономического развития региональных систем. Сформированные матрицы движения финансовых потоков между банковским и другими институциональ- ными секторами в регионах России за период с 1998 по 2019 год показали, что банковский сектор в настоящее время не выполняет традиционные для него функции по сбережению капитала и обеспечению кредитами предприятий реального сектора экономики, государственного управления и домашних хозяйств, а осуществляет спекулятивную политику, способствующую значительному оттоку финансовых ресурсов данных секторов за рубеж и наносящую вред российской экономике.

Регрессионное моделирование выявило, что капитал, привлекаемый банками в сектор нефинансовых корпораций, оказывает влияние на динамику валового регионального продукта субъектов РФ, приводит к снижению уровня безработицы в регионах, численности населения с доходами ниже прожиточного минимума, степени износа основных производственных фондов, повышению сальдированного финансового результата деятельности предприятий и среднемесячной номинальной начисленной заработной платы работников. Система построенных регрессионных моделей, а также матриц движения финансовых потоков между банковским и другими институциональными секторами является, по нашему мнению, эффективным инструментом для формирования прогнозных сценариев изменения динамики социальноэкономического развития регионов России на среднесрочную перспективу.

Список литературы Моделирование влияния привлекаемых институциональными секторами банковских инвестиций на социально-экономическое развитие регионов России

- Аганбегян А., Руденский И. О роли банковской системы России в преодолении рецессии и возобновлении социально-экономического роста // Проблемы теории и практики управления. 2016. № 8. С. 8-19.

- Милюков А. Роль банков в выходе из кризиса и оживлении экономики России // Проблемы теории и практики управления. 2016. № 8. С. 64-72.

- Акинин П.В., Акинина В.П. Механизмы и инструменты сопряжения финансового и реального секторов экономики // Финансы и кредит. 2014. № 16 (592). С. 2-8.

- Трубникова В.В., Савенкова А.В. Организация взаимодействия реального и банковского секторов экономики территорий // Региональная экономика: теория и практика. 2011. № 20 (203). С. 34-39.

- Данилов-Данильян А. Проблемы управления банковской системой России как источником инвестиций в интересах преодоления текущего экономического кризиса // Проблемы теории и практики управления. 2016. № 8. С. 73-79.

- Казаренкова Н.П. Анализ и оценка результатов взаимодействия банковского и реального секторов российской экономики // Финансы и кредит. 2015. № 47. С. 44-56.

- Национальная безопасность России: проблемы обеспечения экономического роста: монография / В.А. Ильин, А.Н. Чекавинский, Т.В. Ускова [и др.]. Вологда: ИСЭРТ РАН, 2016. 300 с.

- Печенская М.А. Региональное развитие: цели и возможности // Финансы. 2014. № 10. С. 135—145.

- Urosevic B., Zivkovic B., Bozovic M. The influence of financial on real sector of economy. Ekonomika Preduzeca, 2011, no. 59 (1-2), pp. 34-44. DOI: 10.5937/ekopre1102034U

- Gilchrist S., Zakrajsek E. Linkages between the financial and real sectors: An Overview. 2008. Available at: https://www.researchgate.net/publication/228902565_Linkages_Between_the_Financial_and_Real_Sectors_ An_Overview (accessed: June 25, 2021).

- Monacelli D., Pazienza M.G., Rapallini C. Municipality budget rules and debt: is the Italian regulation effective? In: Conference: Working paper DISEI, 2014. 34 p. Available at: https://www.researchgate.net/ publication/282033160_Municipality_Budget_Rules_and_Debt_is_the_Italian_regulation_effective (accessed: June 21, 2021).

- Jeong W. Three Essays on the Relationship Between the Banking Sector, the Real Sector, and the Political Environment. Morgantown, West Virginia, 1999. 90 p. Available at: https://www.proquest.com/openview/ fa823d149ca5b1cebe7221fccd874d38 /1.pdf?pq-origsite=gscholar&cbl=18750&diss=y (accessed: June 21, 2021).

- Наумов И.В. Роль финансовых ресурсов банковского сектора экономики в социально-экономическом развитии регионов России // Экономические и социальные перемены: факты, тенденции, прогноз. 2020. Т. 13. № 6. С. 152-168. DOI: 10.15838/esc.2020.6.72.9

- Строгонова Е.И. Финансовые активы домашних хозяйств как источник формирования инвестиционных ресурсов коммерческих банков // Научный вестник ЮИМ. 2017. № 1. С. 28-32.

- Юсупова Л.М., Никонова ТВ., Иванов М.Е. Факторы, определяющие вложение сбережений домашних хозяйств в банковский сектор РФ: современное состояние // Сервис в России и за рубежом. 2017. Т 11. Вып. 5. С. 93-101. DOI: 10.22412/1995-042X-11-5-8

- Орлов Л.Ф. Теоретические основы формирования финансового потенциала домохозяйств // Вестник МГОУ. Серия «Экономика». 2010. № 3. С. 36-41.

- Ellis K., Lemma A., Rud J.-P. Financial inclusion, household investment and growth in Kenya and Tanzania. Project Briefing, 2010, 43, 4 p.

- Bouyon S. The impact of banking structural reform on household retail finance, 2014. Available at: https://www. ceps.eu/ceps-publications/impact-banking-structural-reform-household-retail-finance (accessed: June 21, 2021).

- Mwalughali O.G.F. The impact of community savings and investment promotion program on household income and credit market participation in Kasungu district, Central Malawi. University of Malawi Bunda College of agriculture, 2013. 128 p. Available at: https://ageconsearch.umn.edu/record/157595/ (accessed: June 21, 2021).

- Наумов И.В. Теоретико-методологические основы проектирования балансовой модели воспроизводства инвестиционного потенциала институциональных секторов в региональной системе // Финансы: теория и практика. 2019. Т. 23. № 5. С. 101-114.

- Сотникова Л.Н., Ткачева М.В. Банковская система РФ: состояние и перспективы развития // Вестник ВГУИТ. 2015. № 2. С. 260-266.

- Терехин В.И., Суковатова О.П. Эффективность инвестиционной деятельности в регионе: оценка и планирование // Социально-экономические явления и процессы. 2009. № 1(013). С. 86-89.

- Nguyen C.T, Trinh L.T The impacts of public investment on private investment and economic growth. Evidence from Vietnam. Journal of Asian Business and Economic Studies, 2018, vol. 25, no. 1, pp. 15-32. DOI: 10.1108/JABES-04-2018-0003.

- Солодкая ТИ., Тали М.М.Т., Индустриев М.А. Эконометрический анализ влияния структуры финансового рынка на экономический рост Российской Федерации // Изв. Сарат. ун-та. Нов. сер. Сер. Экономика. Управление. Право. 2019. Т. 19. Вып. 1. С. 28-35. DOI: https://doi.org/10.18500/1994-2540-2019-19-1-28-35

- Роль банковского сектора в социально-экономическом развитии стран / Т.В. Погодаева [и др.] // Финансы и кредит. 2016. № 10. С. 2-13.

- Alam Md.S., Rabbani M.R., Tausif M.R., Abey J. Banks’ performance and economic growth in India: A panel cointegration analysis. Economies, 2021, 9 (1), 38. DOI: https://doi.org/10.3390/economies9010038.

- Paavo E. The Impact of Commercial Banks Development on Economic Growth in Namibia: Dissertation of Master of Commerce in Development Finance Degree, 2017. 59 p. Available at: https://open.uct.ac.za/bitstream/ handle/11427/28116/thesis_com_2018_paavo_elia.pdf?sequence=1&isAllowed=y (accessed: June 15, 2021).

- Prochniak M., Wasiak K. The impact of the financial system on economic growth in the context of the global crisis: empirical evidence for the EU and OECD countries. Empirica, 2017, no. 44, pp. 295—337. DOI: https://doi.org/10.1007/s10663-016-9323-9.

- Иванов П.А., Тютюнникова Т.И. Финансовые ресурсы домохозяйств как резерв экономического роста регионов России // Современные проблемы науки и образования. 2015. № 1-1. URL: http://www.science-education.ru/ru/article/view?id=18264 (дата обращения 29.06.2021).