Налогообложение как механизм регулирования неравенства населения

Автор: Костылева Людмила Васильевна

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Социальное развитие

Статья в выпуске: 3 (15), 2011 года.

Бесплатный доступ

В статье содержится анализ налогообложения населения в странах с плоской и прогрессивной шкалами налогообложения. Источниками информации для исследования стали материалы периодической печати по теме исследования, а также федеральные и региональные (по Вологодской области) статистические данные о заработной плате, доходах и налогах, уплачиваемых населением. Показано, что существующие в России перераспределительные механизмы не только не сокращают неравенство населения, но и способствуют его увеличению. Автором предлагаются направления корректировки механизмов перераспределения.

Неравенство населения по доходам, перераспределительные механизмы, налогообложение физических лиц, плоская и прогрессивная шкалы налогообложения, налоговая нагрузка населения

Короткий адрес: https://sciup.org/147109294

IDR: 147109294 | УДК: 330.59:336.228(470.12)

Текст научной статьи Налогообложение как механизм регулирования неравенства населения

Ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которую оставляют им.

Ш. Монтескье

В настоящее время для российского общества характерна высокая степень расслоения на богатых и бедных, которая признаётся на официальном уровне и является одной из наиболее актуальных социальных проблем. Современные исследования выявили, что чрезмерное неравенство населения выступает не только дестабилизирующим фактором, создающим потенциальную угрозу возникновения конфликтов, но и негативно влияет на экономические и демографические показатели страны, воздействуя на производственную мотивацию и вызывая дисфункцию человеческого поведения.

Проблема значительного неравенства населения по доходам, наблюдающаяся в России, давно преодолена развитыми государствами, но сохраняется в большинстве развивающихся и трансформирующихся. Опыт развитых стран показывает, что определённая степень равенства по доходам может существовать даже при рыночной экономике и достигается оно во многом благодаря соответствующей социальной политике государства, основанной на существенной доле социальных расходов в бюджете и прогрессивном налогообложении населения.

Таблица 1. Характеристика налоговой политики некоторых стран с прогрессивной шкалой налогообложения [2]

|

Страна |

Размер ставок подоходного налога, % |

Доля подоходного налога, в % |

|

|

В федеральном бюджете, % |

В ВВП |

||

|

1. США |

10 – 33 |

40,5 |

11,7 |

|

2. Канада |

17 – 29 |

37,8 |

14,1 |

|

3. Великобритания |

20 – 50 |

27,5 |

10,2 |

|

4. Германия |

15 – 43 |

25,0 |

9,3 |

|

5. Япония |

10 – 50 |

18,8 |

5,3 |

|

6. Дания |

5,3 – 61 |

51,6 |

25,7 |

Налоговая политика стран с прогрессивной шкалой налогообложения. Сегодня в мире насчитывается более 200 государств. В пятнадцати из них вообще не введён подоходный налог, а более чем в 150 странах принята прогрессивная шкала налогообложения. В качестве аргументов за использование прогрессивной шкалы налогообложения доходов населения учёные приводят следующие: 1) один рубль потерь малообеспеченного человека не эквивалентен потере одного рубля, который теряется богатым человеком; 2) прогрессивная шкала налогообложения может привести к снижению неравенства; 3) неравномерное распределение государственных услуг: обеспеченные получают больше выгод. В итоге прогрессивная шкала часто играет роль стабилизатора, который снижает волатильность экономических процессов [12].

Обратим внимание на некоторые аспекты налоговой политики некоторых развитых стран с прогрессивной шкалой налогообложения (табл. 1) . В них подоходный налог с населения является главным или одним из главных источников государственного бюджета, составляющим до половины его объёма. Доля подоходного налога в ВВП этих стран составляет 8,5 – 14,0% [2]. Этому способствует такой фактор, как высокие ставки налога для наиболее обеспеченных слоёв населения, доходящие, как, например, в Дании, Японии и Великобритании, до 50 – 60%.

Существует мнение, что прогрессивная шкала налогообложения эффективнее «работает» в законопослушном обществе, где правильно применяются и исполняются законы [12]. Необходимым условием использования прогрессивной шкалы является также сильное налоговое администрирование, что связано с многоступенчатостью подоходного налога (до 9 ступеней1).

Страны с плоской шкалой налогообложения. Начиная с 90-х гг. прошлого века важной чертой эволюции налоговых систем стало всё большее распространение плоской шкалы подоходного налога. До этого времени её вводили только совсем малые страны и некоторые оффшорные юрисдикции. В середине 1990-х гг. плоскую шкалу взяли на вооружение все три прибалтийские республики, причём при очень высокой единой ставке. За последнее десятилетие число стран с плоской шкалой подоходного налога резко увеличилось и к началу 2010 г. составляло 29 единиц (табл. 2) .

Однако внимательный взгляд на приведенный в таблице перечень позволит определить, что в нём представлены страны бывшего социалистического блока или небольшие государства. Одна из западноевропейских стран – Исландия пыталась ввести у себя плоскую шкалу налогообложения, но спустя несколько лет от этого эксперимента там отказались и возвратились к прогрессивному налогообложению.

Таблица 2. Перечень стран мира, использующих плоскую шкалу налогообложения [12]

|

Год введения |

Страна (территория) и ставка подоходного налога, % |

|

До 1990 |

Джерси (20), Гонконг (16), Гернси (20), Ямайка (25) |

|

1994 – 1995 |

Эстония (26), Латвия (25), Литва (33) |

|

2001 |

Россия (13) |

|

2003 – 2004 |

Сербия (14), Ирак (15), Словакия (19), Украина (15) |

|

2005 – 2006 |

Грузия (12), Киргизия (10), Румыния (16), Туркменистан (10), Тринидад и Тобаго (25) |

|

2007 |

Албания (10), Казахстан (10), Монголия (10), Черногория (15; 9 в 2010 г.), Македония (12; 10 в 2008 г.), Исландия (35,7; в 2010 г. прогрессивная шкала была восстановлена) |

|

2008 – 2009 |

Мавритания (15), Босния и Герцеговина (10), Болгария (10), Белоруссия (12), Чехия (15), Белиз (25) |

Сейчас вопрос введения плоской шкалы налогообложения рассматривается в Польше (планируется установить единую ставку налога в 17%), Хорватии, Венгрии, Мексике. Ещё одна общая черта для государств, которые уже ввели или планируют ввести плоскую шкалу, – большой объём теневых доходов.

Налогообложение физических лиц в России. Формирование новой налоговой системы в России в 1991 – 1992 гг. основывалось на необходимости применения прогрессивного обложения доходов граждан. В соответствии с Законом РСФСР от 7 декабря 1991 г. № 1998-I «О подоходном налоге с физических лиц» было предусмотрено три ставки подоходного налога: 12% – при совокупном облагаемом доходе в календарном году до 10 млн. руб., 20% – от 10 млн. до 50 млн. руб., 30% – свыше 50 млн. руб. Кроме того, работниками уплачивались взносы в Пенсионный фонд (1%), а работодатель уплачивал следующие начисления на заработную плату: в Пенсионный фонд – 28%, в Фонд социального страхования – 5,4%, в Фонд обязательного медицинского страхования – 3,6%, в Фонд занятости – 1,5%. На протяжении 10 лет модель взимания подоходного налога с доходов граждан корректировалась непринципиально и только с учётом инфляционных и деноминационных процессов.

Роль подоходного налога в налоговой системе 90-х гг. в России в сравнении как с индустриально развитыми странами, так и с наиболее успешными переходными экономиками была весьма невелика.

В подавляющем большинстве стран в 1994 – 1999 гг. доля подоходного налога в общей сумме налоговых поступлений составляла 25 – 30% (в Дании – около 60%). Доля подоходного налога в России находилась на уровне 8% [13].

Можно выделить несколько основных причин, определивших тот факт, что подоходный налог не служил значимым инструментом налоговой политики на первоначальных этапах переходного периода. Среди них: 1) невысокий уровень доходов населения; 2) запутанность законодательства и наличие большого количества льгот по подоходному налогу; 3) слабое администрирование сбора и, как следствие, массовое уклонение от налога; 4) высокий уровень налогообложения.

Ещё одной проблемой России в последнее десятилетие XX века являлись чрезвычайно большие объёмы теневой экономики: по данным Госкомстата РФ, в 1995 г. они оценивались в 20% от объёма ВВП, в 1996 г. – в 23%, в 2000 г. – в 40%.

Теневая экономика порождала и наличие скрытых доходов населения. Пик скрытой оплаты труда имел место в 1999 г. (38,4%), в предреформенный год доля скрытой оплаты составляла 31,0%. Поэтому главным мотивом введения в России плоской шкалы налогообложения было стремление вывести капиталы из тени, то есть легализовать доходы граждан [6].

В 2001 г. Россия ввела плоскую шкалу подоходного налога, причём по достаточно низкой ставке – 13%.

Две прогрессивные ставки (20 и 30%) для лиц с высокими доходами, как и однопроцентное отчисление в Пенсионный фонд, были отменены. В настоящее время Россия, как первое крупное государство, перешедшее к плоской шкале, служит примером, который анализируется и рассматривается при обсуждении проблемы плоского налогообложения.

В связи с переходом на 13%-ную ставку подоходного налога на первом этапе ожидалось сокращение поступлений налога, но в действительности объём платежей не только не снизился, но и даже возрос, причём существенно: за 2001 г. поступления от налога на доходы физических лиц (НДФЛ) в России выросли на 27% в реальном выражении. Однако кажется маловероятным ощутимое сокращение скрытой оплаты труда с первого месяца действия плоской шкалы налогообложения. Обычно результат изменений в налоговом законодательстве проявляется не сразу, а через некоторое время. Случаи моментального реагирования на налоговые послабления являются исключениями [9].

Подобное увеличение (20 и более процентов в год) было характерно для объёмов НДФЛ в Российской Федерации и в 1999 г., и в 2000 г. Доля НДФЛ в доходах бюджета в 2001 г. несколько увеличилась, и это увеличение продолжалось до 2003 г., когда наблюдался максимальный показатель удельного веса НДФЛ за весь период с 1995 по 2008 г. – 11,0%2. Удельный вес НДФЛ в консолидированном бюджете одного из регионов России – Вологодской области – на протяжении всего исследуемого периода находился на более высоком уровне, чем в целом по стране. В 2001 г. по сравнению с дореформенным 2000 г. его доля увеличилась с 13,0 до 15,8%, что произошло из-за годового роста поступлений НДФЛ на 23%.

Однако рост объёмов НДФЛ в 2000 г. по сравнению с 1999 г. превышал в сопоставимой оценке 40%3.

Таким образом, опираясь на статистическую информацию, можно сделать вывод о том, что в 2001 г. произошло некоторое изменение наполняемости бюджета страны за счёт сумм подоходного налога, однако на это могли повлиять как налоговые, так и неналоговые факторы, что особенно подтверждается региональными данными. Именно в этот период, начиная с 2000 года, стала активно развиваться экономика, цены на нефть увеличивались, развивались кредитные рынки.

Увеличение объёмов налоговых поступлений за 2001 г. можно связать с расширением налоговой базы в результате включения в число плательщиков военнослужащих Министерства обороны, сотрудников Министерства внутренних дел, органов Федеральной службы налоговой полиции, прокуратуры и других силовых и правоохранительных структур [9].

По мнению многих исследователей в области налогообложения, решающим фактором увеличения налоговой базы налога на доходы физических лиц явился рост номинальной заработной платы, который, в свою очередь, мог быть связан как с факторами общеэкономического роста, так и со снижением скрытой оплаты труда. Действительно, между темпами роста заработной платы работников организаций и объёмами налога на доходы физических лиц, поступавшими в соответствующий период в консолидированный бюджет страны, существует сильная прямая связь (выявлено на основе анализа статистических данных).

На протяжении всего послереформен-ного периода наблюдался устойчивый рост объёмов скрытых доходов населения.

Темпы их роста в некоторые годы даже превышали темпы роста общего объёма денежных доходов. Доля скрытых доходов в денежных доходах после 2001 г. снизилась лишь на 1 п.п.

Учёный-налоговед И.В. Горский считает, что переход на плоскую шкалу налогообложения был ошибочным шагом со стороны государства: «… наш плоский налог следует пустить по разряду теоретических авантюр» [3].

Однако существуют и другие мнения относительно эффекта от проведённых реформ. Так, авторы исследования «Мифы и реальность перехода к плоской шкале налогообложения: микроанализ уклонения от уплаты налогов и изменения благосостояния в России», ставшего лауреатом Национальной премии по прикладной экономике, утверждают, что в результате налоговой реформы наблюдался положительный эффект в виде легализации части теневых доходов: объём теневой экономики сократился с 30 до 27%. Люди, получавшие наиболее высокие доходы, облагавшиеся до реформы повышенными ставками, увеличили их декларируемость на 10 – 12%. Эффект роста производительности труда тоже был, хотя и значительно меньший по сравнению с эффектом сокращения уклонения от уплаты налога [12].

В соответствии с расчётами руководителя Экономической экспертной группы Е. Гурвича, экономический эффект от введения плоской шкалы подоходного налога был незначительный – лишь 0,1% ВВП. Выход зарплат из тени, по его мнению, мог быть связан с восстановлением после кризиса 1998 г.

Введение с 2001 г. плоской шкалы, тем не менее, не сформировало пропорционального налогообложения в стране. Использование стандартных, социальных, имущественных и профессиональных вычетов в отечественной модели налого- обложения в сочетании с наличием нескольких налоговых ставок приводит к тому, что на низких уровнях доходов налоговая система носит слабо выраженный прогрессивный характер, далее фактически имеет место пропорциональное налогообложение. Налогообложение может приобретать регрессивный характер в зависимости от масштабов использования налоговых вычетов, структуры доходов и других обстоятельств [8].

Установление дифференцированных налоговых ставок для различных категорий доходов приводит к дифференциации эффективной налоговой ставки при фиксированном доходе в зависимости от структуры доходов. Так, при прочих равных условиях, чем выше доля дивидендов в составе валовых доходов налогоплательщика, тем ниже эффективная налоговая ставка. Аналогично – чем выше доля процентов по банковским вкладам в структуре валовых доходов, тем ниже эффективная ставка. Соответственно, чем выше доля доходов от занятости по найму, тем выше эффективная ставка.

Значительный разброс налоговых ставок (от 0 до 35%) при определённых условиях и наличии возможности выбора вида деятельности и вида дохода неизбежно порождает налоговое маневрирование с целью сокращения суммарной величины уплачиваемых налогов. Более того, решение о характере деятельности в этом случае может приниматься налогоплательщиком под влиянием установленных налоговых ставок, а не исходя из собственно экономических предпочтений.

Хотя в России по сравнению с другими странами принята самая низкая ставка налога на доходы физических лиц и практически отсутствует прогрессия в обложении, а также самая низкая доля данного налога в ВВП и налоговых доходах бюджетной системы, – для населения этот налог отнюдь не такой уж лёгкий.

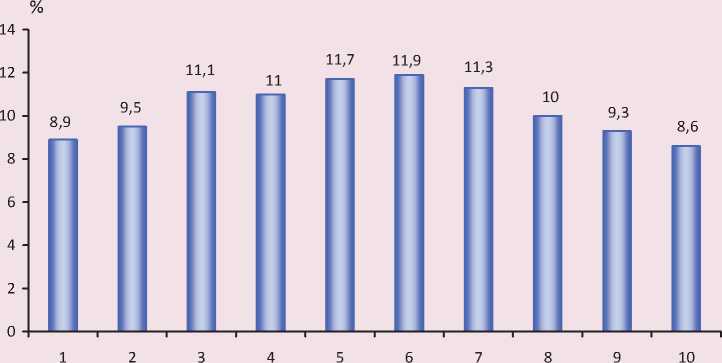

Рисунок 1. Доля налогов, сборов и платежей в денежных доходах населения Вологодской области по децильным группам (среднее за 2007 – 2009 гг., в %)

Налогообложение доходов в размере средней заработной платы в России (по эффективной ставке 12,8%) оказывается выше, чем в США (11,5%), а также в Швейцарии, Испании, Нидерландах, Японии, Австрии, Германии, Канаде, Бельгии, где действуют прогрессивные модели налогообложения. Это означает, что основное бремя индивидуального подоходного налога в России несёт категория населения, получающая доходы на уровне средней по стране заработной платы (в 2009 г. эта сумма составляла 18795 руб. в месяц), в отличие от названных выше стран, где бремя смещено в сторону групп населения с более высокими, чем средние, доходами [8].

По данным выборочного обследования домашних хозяйств, проведённого ФСГС по Вологодской области, нами рассчитано соотношение суммы налогов, сборов и платежей и денежных доходов различных социально-экономических групп населения в период с 2007 по 2009 г. (рис. 1) .

Сформированный показатель косвенным образом (косвенным – потому что кроме суммы подоходного налога он включает в себя налоги на землю и имущество, транспортный и сельскохозяйственный налоги, штрафы, страховки и т.п.) характеризует налоговую нагрузку населения. Однако всё же этот показатель позволяет выявить, что наиболее значительное налоговое бремя несут «центральные», средние группы по доходу – с 3-й по 7-ю. Доля налогов, сборов и платежей наиболее обеспеченного населения даже меньше, чем тот же показатель у наименее обеспеченных. Обнаруженное ещё раз подтверждает гипотезу о несовершенстве существующих распределительных механизмов.

Дифференциация уровня налоговой нагрузки может быть объяснена различиями в структуре денежных доходов децильных групп населения. Доходы богатых людей в среднем по России на 2/3 состоят из «других» денежных доходов, к которым относятся доходы от разных видов собственности, дивидендов, процентов и других поступлений из финансовой системы. В то же время уровень ставок налогообложения дивидендов, банковских процентов и арендной платы (соответственно равный 9, 6 и 13%) значительно ниже, чем уровень двойного налогообложения

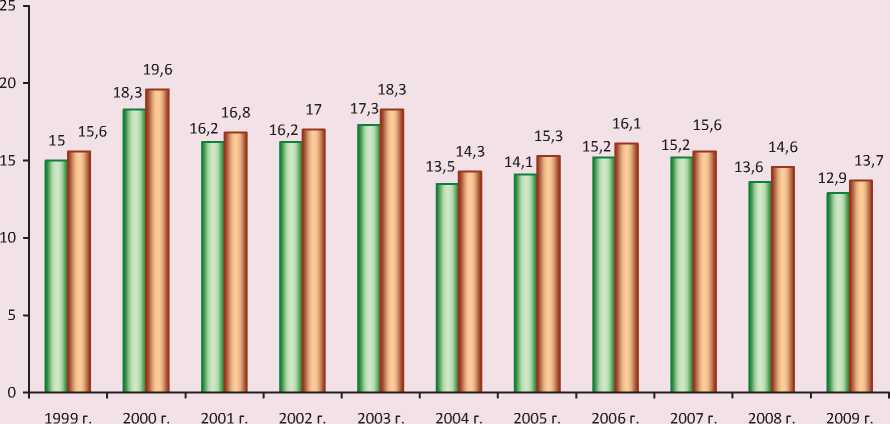

Рисунок 2. Коэффициент фондов по доходам населения Вологодской области до и после налогообложения, 1999 – 2009 гг.

□ До налогообложения □ После налогообложения

заработной платы (трудящийся отдаёт практически 40% своих доходов, выплачивая Единый социальный налог4 с фонда оплаты труда – 26,2% и подоходный налог с заработной платы – 13%) [14]. Следовательно, доходы от трудовой деятельности оказываются в проигрыше по сравнению с рентными доходами.

Для выявления влияния перераспределительных механизмов на неравенство населения были рассчитаны коэффициенты фондов до налогообложения и после него (рис. 2) . На протяжении всего исследуемого периода коэффициент фондов по «чистым» доходам несколько выше.

Таким образом, действующая на сегодняшний день в России система распределительных отношений не только не способствует снижению социально-экономического неравенства, но и усиливает существующие в обществе диспропорции.

Несколько «сгладил» неравенство населения финансово-экономический кризис, повлияв негативным образом на уровень доходов наиболее состоятельных граждан. Однако неблагоприятные тенденции в структуре общества сохранились: доля населения, доходов у которого хватает лишь на приобретение продуктов питания, увеличилась до 40%5. При этом основная налоговая нагрузка приходится на население со средним доходом, то есть потенциальный средний класс.

Предложения по реформированию перераспределительных механизмов в России. За целое десятилетие использования плоской шкалы (с 2001 по 2010 г.) вопрос о необходимости возврата России к прогрессивному налогообложению поднимался неоднократно. Причем если в 2004 – 2008 гг. необходимость введения прогрессивной шкалы объяснялась растущей социальной несправедливостью, то с 2009 года основным мотивом таких предложений было наполнение бюджетов – как федерального, так и региональных. Финансово-экономический кризис обострил данную проблему: с 2007 по 2009 г. суммарные перечисления в регионы из центра удвоились, причём в 2009 г. рост их объёма был особенно быстрым.

Согласно Бюджетной стратегии РФ до 2023 г., разработанной Министерством финансов Российской Федерации, с каждым годом дефицит консолидированного бюджета страны будет увеличиваться, до уровня 2,9% от ВВП в 2023 г. Предполагалось, что Резервный фонд станет использоваться для погашения образовавшегося дефицита и будет израсходован не ранее 2020 г. Однако теперь, в связи с резким падением доходов в период экономического кризиса и ростом бюджетного дефицита до 5,9% ВВП по итогам 2009 г., ожидается, что Резервный фонд будет полностью исчерпан в ближайшие годы [1].

Международный опыт показывает, что подоходный налог может являться важнейшим источником пополнения государственного бюджета. Так, в США подоходный налог приносит около 40% всех доходов федерального бюджета и 30% доходов консолидированного бюджета. В России поступления от налога на доходы физических лиц составляют около 10% доходов консолидированного бюджета, что свидетельствует о значительном потенциале роста налоговых поступлений. В результате внедрения прогрессивной налоговой шкалы рост доходов региональных бюджетов предотвратит возникновение макроэкономической нестабильности.

По мнению И.В. Горского, «… сегодня именно кризис делает корректировку обложения доходов неизбежной. Сейчас у правительства появился благоприятный с экономической и политической точки зрения момент, чтобы перейти от правильных слов к реальным делам и вернуться, в частности, к налогу, который опробован мировой практикой и эффективно работает» [3].

Итак, необходимость введения прогрессивной шкалы налогообложения в настоящее время обусловлена тремя обстоятельствами. Во-первых, мировая практика показывает, что плоская шкала налогообложения – удел отсталых стран со слабой экономикой, не способных эффективно администрировать и собирать налоги.

Второе основание для введения прогрессивной шкалы налогообложения – резкое падение доходов бюджетов субъектов Российской Федерации, угрожающее их финансовой устойчивости. В течение 10 последних лет увеличивалась зависимость регионов от финансовых перечислений из федерального центра.

Третье основание – стремительный рост степени расслоения российского общества по доходам.

При введении прогрессивной шкалы налогообложения наиболее обсуждаемым вопросом, несомненно, будет уровень ставок налога. Уже сейчас мнения учёных и политиков по этому поводу расходятся. Так, научный руководитель Института экономики РАН академик Л.И. Абалкин предлагает следующее деление населения на группы по доходу и соответствующие им ставки (табл. 3) .

Л.И. Абалкин считает целесообразным поднять уровень прожиточного минимума до 6 тыс. руб. и не облагать доходы ниже прожиточного минимума подоходным налогом. Максимальная ставка налога коснётся населения с ежемесячными доходами, превышающими полмиллиона рублей [10].

Таблица 3. Прогрессивная шкала налогообложения, предлагаемая Институтом экономики РАН

|

Доход в месяц, тыс. руб. |

Доход в год, тыс. руб. |

Ставка налога, % |

|

Меньше 6 |

Меньше 72 |

– |

|

6 – 100 |

72 – 1200 |

13 |

|

100 – 500 |

1200 – 6000 |

18 |

|

Свыше 500 |

Свыше 6000 |

23 |

Таблица 4. Прогрессивная шкала налогообложения, предлагаемая С.Н. Решульским [11]

|

Доход в месяц, тыс. руб. |

Доход в год, тыс. руб. |

Ставка налога, % |

|

Меньше 4,33 |

Меньше 50 |

10 |

|

4,33 – 50 |

52 – 600 |

13 |

|

50 – 116,67 |

600 – 1400 |

15 |

|

116,67 – 150 |

1400 – 1800 |

18 |

|

Свыше 150 |

Свыше 1800 |

20 |

Первый заместитель руководителя фракции КПРФ в Государственной Думе С.Н. Решульский в соавторстве с товарищами по фракции И. Мельниковым, В. Купцовым и В. Романовым разработал и представил на обсуждение Госдумы законопроект «О внесении изменений в главу 23 части второй Налогового кодекса РФ» (табл. 4) .

Хотя максимальная ставка подоходного налога (20%) в законопроекте С.Н. Решульского несколько ниже, чем предложенная Л.И. Абалкиным, но при реализации данного законопроекта максимальное налогообложение коснётся гораздо большей категории населения – населения, чьи доходы превышают 150 тыс. руб. в месяц. По нашему мнению, внедрение мероприятий, предлагаемых С.Н. Решульским, негативно отразится на положении среднего класса – представителей малого бизнеса и высококвалифицированных специалистов.

С.Н. Решульский обещает, что предлагаемые им изменения в законодательстве затронут лишь одну треть наиболее обеспеченного населения, а эффект от их внедрения составит 63,5 млрд. руб. (что равно 4% от объёма поступлений НДФЛ в консолидированный бюджет РФ или расходам федерального бюджета РФ на сельское хозяйство в 2009 г.6).

К настоящему времени фракция КПРФ подготовила проект федерального закона «О внесении изменений в статью 224 части второй Налогового кодекса Российской Федерации». Разработчик законопроекта депутат фракции КПРФ А.В. Багаряков считает, что новый законопроект, предусматривающий введение прогрессивной шкалы налога на доходы физических лиц, позволит решить в России проблему бедности и пополнить федеральный бюджет дополнительными средствами. А.В. Бага-ряковым предлагается следующая шкала налога (табл. 5) .

По его утверждению, в результате принятия закона в государственный бюджет дополнительно поступит в общей сложности примерно 2,1 трлн. руб., или около 5% ВВП, что позволит практически полностью покрыть дефицит бюджета (1,9 трлн. руб. на начало 2010 г.) и отказаться от внешних заимствований.

Выделяются опубликованные в отечественных средствах массовой информации

Таблица 5. Прогрессивная шкала налогообложения, предлагаемая А.В. Багаряковым

|

Доход в месяц, тыс. руб. |

Доход в год, тыс. руб. |

Ставка налога, % |

Предполагаемый эффект, млрд. руб. |

|

Меньше 5 |

Меньше 60 |

5 |

-785 |

|

5 – 50 |

60 – 600 |

15 |

90 |

|

50 – 125 |

600 – 3000 |

25 |

60 |

|

125 – 1000 |

3000 – 12000 |

35 |

85 |

|

Свыше 1000 |

Свыше 12000 |

45 |

2650 |

Таблица 6. Аргументы против прогрессивного налогообложения в России и их опровержение

|

«Миф» |

Опровержение |

|

1. Плоская шкала налогообложения является преимуществом России перед другими странами, привлекающим зарубежных инвесторов. |

1. Значительного увеличения объёмов иностранных инвестиций после изменения в налоговом законодательстве 2001 г. не наблюдалось. |

|

2. Применение прогрессивной шкалы налогообложения доходов физических лиц увеличит нагрузку на налоговые органы и потребует совершенствования налогового администрирования. |

2. Получателями «сверхдоходов» (свыше 1800 тыс. руб. в год) в России, по предварительным подсчётам, являются около 420 тыс. чел., а контроль за финансами такого количества людей не должен составлять больших трудностей. |

|

3. Введение прогрессивной шкалы повлияет на уход в тень выплаты заработка в высокодоходных сферах: финансовобанковской, нефте-, газодобывающей и перерабатывающей углеводороды, в энергетике и т.д. |

3. В настоящее время в налоговой системе сформированы электронные базы данных о всех налогоплательщиках для учёта поступлений этого налога в федеральный бюджет. |

|

4. Прогрессивное налогообложение ударит прежде всего по представителям среднего класса – высокооплачиваемым специалистам и предпринимателям. |

4, 5. Предполагается ввести такие ставки налогообложения и установить границы доходных групп таким образом, чтобы высокие ставки коснулись лишь «сверхдоходов», а не затрагивали представителей среднего класса. |

|

5. Снизится мотивация и, соответственно, производительность труда. |

три основные версии того, как может сказаться на российской экономике введение прогрессивной шкалы налогообложения:

-

1. Отбросит экономику назад. Сторонники этой версии утверждают, что переход России к плоской шкале подоходного налога оказался оправданным и эффективным, а возврат к прежней, дифференцированной системе может вернуть страну на семь лет назад.

-

2. Приведёт к позитивной динамике. Эта версия основана на опыте западных стран, где прогрессивная шкала налогообложения зарекомендовала себя как весьма эффективное средство выравнивания социального неравенства.

-

3. Качественно не скажется на развитии страны. По мнению ряда экспертов, никаких существенных изменений в российской экономике в связи с принятием прогрессивной шкалы не произойдёт.

Отмена налога для бедных несильно улучшит их положение; средний класс будет продолжать платить налог примерно по той же ставке; а средства, которые планируется получить от налогообложения доходов богачей, окажутся не такими значительными [4].

Противники прогрессивного налогообложения населения приводят в основном аргументы, представленные в таблице 6 .

Представители финансово-экономического блока Правительства РФ взамен введения прогрессивной системы налогообложения предлагают другую модель изъятия доходов у наиболее состоятельной части населения – налог на имущество.

Хотя налог на имущество и принят, но он практически не работает из-за наличия некоторых известных способов уклонения от него (например, «прикрытие» незавершённостью строительства).

По нашему мнению, корректировка перераспределительных механизмов должна происходить по следующим направлениям:

-

1. Внедрение прогрессивной шкалы налогообложения доходов физических лиц.

-

2. Повышение ставки налога на доходы в виде дивидендов: в настоящее время ставка налога на доходы в виде дивидендов составляет 9%, что значительно меньше, чем ставка налога на трудовые доходы.

-

3. Введение прогрессивного налога на рыночную стоимость недвижимости. Следует помнить, что при введении прогрессивного налога на недвижимость должен соблюдаться один из принципов прогрессивного налогообложения доходов физических лиц: повышенные ставки должны относиться лишь к недвижимости с очень высокой стоимостью, чтобы налог не касался собственников обычных, пусть даже и многокомнатных, квартир.

-

4. Введение налога на роскошь (предметы искусства, ювелирные украшения, автомобили экстра-класса, яхты, самолёты, вертолёты и проч.). В данном случае стоит законодательно определить, какие предметы, с какой стоимостью относятся к роскоши. Кроме того, список должен будет периодически подвергаться корректировке.

Результатом регулирования перераспределительных отношений должно стать понижение коэффициента фондов по доходам до значений 7 – 9: именно такой уровень показателя не только общественно справедлив, но и оптимален в экономическом и стратегическом плане, так как при данных параметрах распределения большая часть населения сможет реализовывать свои ожидания в экономическом и репродуктивном поведении, сохранении своего здоровья, наращивании человеческого капитала [14].