НАЛОГОВЫЙ МОНИТОРИНГ: ПЕРСПЕКТИВЫ ЦИФРОВОЙ РЕВОЛЮЦИИ В РОССИЙСКОЙ НАЛОГОВОЙ СИСТЕМЕ

Автор: Бакиров Р. Ф.

Журнал: СОЦИАЛЬНОЕ УПРАВЛЕНИЕ.

Рубрика: Статьи

Статья в выпуске: Т. 4, вып. 4, 2022 года.

Бесплатный доступ

Совершенствование и ужесточение законодательства в сфере борьбы с уклонением от уплаты налогов, является общемировой тенденцией. Ущерб от сокрытия и неправильного начисления налогов составляет миллиарды рублей, по некоторым делам судебные разбирательства растягиваются на годы. Налоговый мониторинг — новая форма налогового контроля, позволяющая снизить затраты на проведение проверок, повысить эффективность налогового администрирования, повысить собираемость налогов. В статье обобщается информации об основных направлениях развития и перспективах налогового мониторинга, сформулированы его принципы, описан регламент взаимодействия между налоговыми органами и налогоплательщиками.

Налоговый мониторинг, налоговый контроль, информационное взаимодействие, цифровизация, цифровая экономика

Короткий адрес: https://sciup.org/14124862

IDR: 14124862 | УДК: 336.225

Текст статьи НАЛОГОВЫЙ МОНИТОРИНГ: ПЕРСПЕКТИВЫ ЦИФРОВОЙ РЕВОЛЮЦИИ В РОССИЙСКОЙ НАЛОГОВОЙ СИСТЕМЕ

Разработка и внедрение мер, направленных на совершенствование и ужесточение законодательства в сфере борьбы с уклонением от уплаты налогов, является общемировой тенденцией. Федеральная налоговая служба РФ (далее — ФНС) в своей работе опирается на мировой опыт и тенденции в области развития и реализации налоговой политики. Цифровые технологии внесли радикальные изменения в систему контроля налогообложения, позволили сформировать цифровые экосистемы, расширяющие сотрудничество и информационное взаимодействие бизнеса и налоговых органов, повышающие открытость и прозрачность бизнеса.

Результатом цифровой трансформации налогового контроля органов и взаимодействия налогоплательщиков с контролирующими органами стал налоговый мониторинг.

Описание исследования

С 1 января 2015 года, после вступления в силу Федерального закона от 4 ноября 2014 г № 348-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации»1, ФНС начинает применять новую систему дистанционного взаимодействия с организациями — налоговый мониторинг.

Налоговый мониторинг заменяет традиционные проверки на онлайн-взаимодействие на основе удаленного доступа к информационным системам налогоплательщика и его бухгалтерской и налоговой отчетности, обеспечивает оперативное согласование подходов к налогообложению по совершенным и планируемым сделкам.

Мониторинг осуществляется на основании решения, принятого по результатам рассмотрения заявления о проведении налогового мониторинга и документов (информации), представленных организацией согласно п. 2 ст. 105.26 и п. 4 ст. 105.27 Налогового кодекса Российской Федера-ции1 (далее — НК РФ), и проводится на добровольной основе. Срок проведения налогового мониторинга установлен п. 5 ст. 105.26 НК РФ и начинается с 1 января года указанного периода и оканчивается 1 октября года, следующего за указанным периодом.

Основные преимущества перехода к процедуре налогового мониторинга [1]:

-

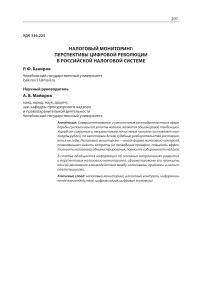

1. По общему правилу за период проведения налогового мониторинга инспекция не вправе проводить камеральные и выездные налоговые проверки (п. 1.1 ст. 88, п. 5.1 ст. 89 НК РФ). Это позволяет сократить количество мероприятий налогового контроля, проводимых в отношении налогоплательщика (рисунок 1), на 30 % сокращаются трудозатраты на сопровождение налоговых проверок.

-

2. Налогоплательщику предоставляется возможность устранить выявленные налоговым органом противоречия и несоответствия между представленными документами, а также сведениями, имеющимися у налогового органа, путем представления необходимых пояснений или внесения соответствующих исправлений (п. 2 ст. 105.29 НК РФ).

-

3. В случае возникновения сомнений или неясности по вопросу правильности исчисления, полноты и своевременности уплаты налогов и сборов, организация может обратиться в инспекцию и запросить мотивированное мнение по интересующей ситуации. В мотивированном мнении отражается соответствующая позиция налогового органа (ст. 105.30 НК РФ).

-

4. Налогоплательщику предоставляется право на проведение взаимосогласи-тельной процедуры в случае несогласия

с мотивированным мнением инспекции (п. 8 ст. 105.30, п. 1 ст. 105.31 НК РФ).

Основные условия для вступления в налоговый мониторинг (п. 3 ст. 105.26 НК РФ):

— совокупная сумма налогов, подлежащих уплате — не менее 100 млн руб.;

— суммарный объем полученных доходов за предшествующий календарный год — не менее 1 млрд руб.;

— совокупная стоимость активов — не менее 1 млрд руб.;

Этапы подготовки для вступления в налоговый мониторинг:

-

1. Предварительный анализ информационных систем (ИС), системы внутреннего контроля (СВК), техническая готовность организации к взаимодействию с налоговым органом.

-

2. Информирование налогового органа о намерении перехода на налоговый мониторинг и выбор способа информационного взаимодействия с налоговым органом.

-

3. Проверка готовности организации для перехода на налоговый мониторинг (приведение ИС, СВК в соответствие с требованиями законодательства о налогах и сборах РФ).

-

4. Подготовка «Дорожной карты» по вступлению в налоговый мониторинг.

-

5. Направление «Дорожной карты» в налоговый орган.

-

6. Подготовка документов для вступления в налоговый мониторинг.

-

7. Представление заявления и документов в налоговый орган.

-

8. Оценка налоговым органом заявления и документов организации.

-

9. Решение о проведении налогового мониторинга.

Налоговый мониторинг может быть прекращен досрочно (ст. 105.28 НК РФ):

— при неисполнении налогоплательщиком регламента информационного взаимодействия;

— в случае предоставления налогоплательщиком недостоверных данных или документов, содержащих заведомо ложные показатели;

— в случае неоднократного непредо-ставления налоговым органам истребуемых документов.

Широкое внедрение цифровизации служит мощным стимулом для развития частного и государственного секторов

Рисунок 1 — Налоговый мониторинг существенно сокращает временные затраты организаций, связанные с проведением выездных и камеральных проверок [2]

экономики. В целях реализации, расширения и совершенствования налогового мониторинга Правительством Российской Федерации и Федеральной налоговой службой разработан пакет нормативных актов и разъяснительной документации:

-

• Приказ ФНС России от 21.04.2017

№ ММВ-7-15/323@1;

-

• Приказ ФНС России от 16.06.2017

№ ММВ-7-15/509@2;

-

• <Письмо> ФНС России от 07.05.2019 №ЕД-4-15/8603@3;

-

• Распоряжение Правительства РФ от 21.02.2020 № 381-р4;

-

• Приказ ФНС России от 11.05.2021 №ЕД-7-23/476@5;

-

• Приказ ФНС России от 25.05.2021

№ ЕД-7-23/518@6 и др.

В 2019 году на пленарном заседании Сообщества цифровой трансформации налоговых органов в штаб-квартире ОЭСР в Париже руководитель ФНС России Михаил Мишустин заявил: «Цифровая трансформация превратит налоговые администрации в провайдеров цифровых платформ для ведения всей экономической деятельности внутри своих стран. Все транзакции будут происходить внутри прозрачной среды, что позволит отказаться от отчетности и перейти к автоматическому бесконтактному налогообложению» [3]. На заседании была сформулирована стратегия цифровой трансформации налоговых органов, обсуждался проект «Налоговая администрация — 2030».

В 2019 году Минфин России утвердил «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов»7, где определена основная стратегия развития налогового мониторинга и перечислены преимущества прозрачного и оперативного взаимодействия участников налогового мониторинга с налоговыми органами. В 2021 году Правительством РФ утверждено «Стратегическое направление в области цифровой трансформации государственного управ-ления»8. В рамках создания единой платформы государственного и муниципального контроля к 2030 году до 90 % проверок планируется проводить в дистанционном режиме.

Принятие Федерального закона № 470-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах»1 (далее — закон № 470-ФЗ), мониторинга является аналитическая витрина данных организаций (Data Mart). В рамках мероприятий по автоматизации налогового мониторинга созданы xml-форматы документов, которые передаются по телекоммуникационным каналам связи. Автоматизированная обработка документов позволяет осуществлять факторный

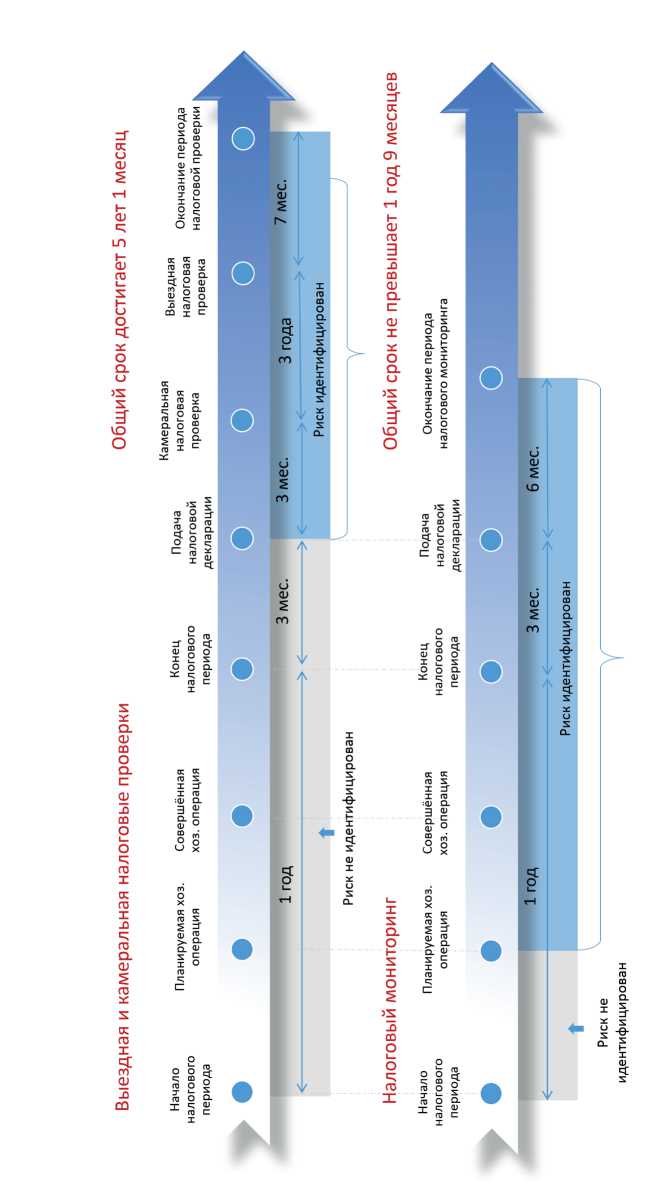

Участники налогового мониторинга

В 2022 году

Рисунок 2

189 компаний готовы к переходу на налоговый мониторинг

2345 компаний соответствуют критериям для перехода смягчающего условия «заявительного порядка проведения налогового мониторинга» и снижающего суммовые критерии для участников в налоговом мониторинге, обеспечило рост числа потенциальных участников онлайн-взаимодействия с налоговыми органами: на конец 2022 года 448 компаний перешли на налоговый мониторинг, 189 компаний готовы к переходу, 2345 компаний соответствуют критериям для перехода [4] (рисунок 2). Всего в налоговом мониторинге участвуют компании 18 отраслей экономики (рисунок 3). В числе участников компании групп Роснефть, Газпром, Лукойл, Ростех, ИТ-компании Ян-декс.Технологии, 1С-СОФТ и др. [5]

Основным способом информационного взаимодействия в рамках налогового анализ налоговой базы, прогнозировать налоговые поступления и т. д.

Рисунок 3

В рамках реализации положений закона № 470-ФЗ разработан сервис интеграционного взаимодействия информационных систем участников налогового мониторинга с АИС «Налог-3», утвержден «Порядок получения доступа налоговых органов к информационным системам ор-ганизации»1 и подготовлен проект приказа «Об утверждении требований к информационным системам организации, к которым предоставляется доступ налоговым орга-нам»2. Начальник Управления налогового мониторинга ФНС России М. Крашенинникова прокомментировала перспективы реализации приказа: «Утверждение проекта позволит добиться единообразного подхода к порядку получения и обработки документов в рамках проведения налогового мониторинга и упростить подготовительный этап к расширенному информационному взаимодействию с налоговым органом» [6].

Подготовка информационных систем участников налогового мониторинга к интеграции с АИС «Налог-3» должна быть завершена до 1 января 2023 года. С 2024 года обмен данными с налоговым органом в рамках налогового мониторинга будет осуществляться только через АИС «Налог-3» за счет открытия доступа к информационным системам организации и предоставления информации с помощью «витрины данных».

Заключение

Внедрение налогового мониторинга заменяет функцию ФНС по контролю за правильностью исчисления и своевременностью уплаты налогов на контроль за правильностью отражения операций в целях налогообложения и своевременностью уплаты налогов. При этом функцию исчисления налогов и сборов налоговые органы возьмут на себя, и она будет полностью автоматизирована. Риск-ориенти-рованный подход существенно снизит затраты на контрольно-надзорные действия, налоговые органы смогут уделять больше внимания налогоплательщикам, имеющим критерии более высокого риска, повысится уровень собираемости налогов.

Взаимодействие Федеральной налоговой службы и Федеральной службы по финансовому мониторингу России позволит выявлять каналы вывода средств за рубеж, теневые площадки, предоставляющие услуги обналичивания, фирмы-однодневки.

Вместе с тем следует отметить некоторые недостатки мониторинга для его участников: фактически инспекторы получают тотальный контроль над деятельностью предприятий; существенно возрастают требования к информационной составляющей, в частности, к программному обеспечению предприятий; повышается риск утечки конфиденциальной информации. [7] Внедрение цифрового мониторинга потребует проведения кадровых изменений: функционал традиционной бухгалтерии по отражению фактически совершенных операций будет смещаться в сторону риск-ориентированного анализа операций до их фактического осуществления.

В целом налоговый мониторинг является передовой формой осуществления налогового контроля, и его широкое внедрение позволит повысить эффективность всех отраслей экономики.