О расчетных услугах клиентам в банках

Автор: Галиева Альбина Нависовна

Статья в выпуске: 1, 2017 года.

Бесплатный доступ

В статье раскрывается понятие расчетных услуг в сфере банкинга. Приводятся пути расширения клиентской базы банков и улучшения качества обслуживания клиентов. Рассматривается система электронного документооборота как основа развития расчетных услуг. В работе рассмотрены положительные и отрица-тельные стороны электронной передачи данных, сделаны выводы о том, какие последствия несут соответствующие изменения.

Банки, электронный документооборот, расчетные услуги, обслуживание клиентов

Короткий адрес: https://sciup.org/148316292

IDR: 148316292 | УДК: 336.7 | DOI: 10.18101/2304-4446-2017-1-8-13

Текст научной статьи О расчетных услугах клиентам в банках

Расчетные услуги — это услуги по осуществлению расчетных операций через расчетные сети, участником которых является коммерческий банк в соответствии с используемой технологией расчетов. Каждый коммерческий банк обязательно является участником как минимум одной расчетной сети — сети ЦБ РФ. Проведение расчетов предполагает прием расчетных документов от плательщиков, их обработку, пересылку, доведение средств до конечного получателя, зачисление их на счет в банке и выдачу выписок о состоянии счета его владельцу

Для проведения расчетов предприятия и организации открывают в банке расчетные или текущие счета, которые предназначаются и используются для зачисления:

-

1) расчетов с поставщиками;

-

2) расчетов с бюджетами по налогам и приравненным к ним платежам;

-

3) расчетов с рабочими и служащими по заработной плате и другим выплатам;

-

4) платежей решениям судов и других органов, имеющих право принимать решения о взыскании средств со счетов юридических лиц в бесспорном порядке;

Предприятия имеют право открывать любое количество расчетных счетов в любых банках, которые предоставляют расчетно-кассовые услуги. Для открытия расчетного (текущего) счета необходимо заключить с банком договор банковского счета. Расчетно-кассовое обслуживание включает услуги, которые представлены на рис. 1.

Рис. 1. Основные направления расчетно-кассового обслуживания

Все мы являемся клиентами банков и с определенной периодичностью пользуемся их услугами. И все хотим, чтобы очереди в операционных залах были меньше, специалисты банка — вежливыми и давали подробные консультации, банковские офисы — комфортными и имели удобный график работы, а от посещения банка всегда оставались хорошие впечатления. Качество обслуживания — это совокупность механизмов, мероприятий, правил и атрибутов, влияющих на удовлетворенность клиентов при контакте с банком, но напрямую не связанных с выполнением основных банковских биз-нес-процессов (реализацией продуктов и услуг).

Сегодня бизнес банковских структур можно охарактеризовать как многовекторный, направленный на всесторонний и комплексный охват клиентов. Банки практикуют большую детализацию информации о клиентах, распределение их по сегментам и диверсификацию услуг. В связи с новыми продуктами руководство финансовых структур особенно акцентировало внимание на внедрении CRM-систем с расширенными функциональными возможностями управления ресурсами, проектами, возможностью автоматизации работы контакт-центра и усиленной аналитикой. Традиционно самые лучшие регламенты и инструменты в банке находятся на службе у бэк-офиса: мощные АBС-системы, технологические карты по продуктам банка, детальная отчетность для государственных регуляторов. В то же время отдел продаж банка, как правило, не имеет внедренных регламентов и автоматизации процессов продажи.

Система обслуживания клиентов на практике представлена следующим образом: «старые» клиенты приносят большую часть доходов, затраты на работу с ними в 5–10 раз ниже, чем на привлечение новых. На обслуживание «нового» клиента времени тратится больше. Специалисту необходимо предоставить информацию о банковских продуктах и услугах.

Наряду с этим существует проблема удержания и привлечения «нового» клиента. Поэтому нужно создавать удобные банковские услуги для того, чтобы разнообразить операции для проведения расчетов в совершенствовании ДБО (ниже описывается система ДБО).

Ведение электронного документооборота по клиенту включает функции формирования документов по настраиваемым шаблонам, процессы согласования и визирования документов, контроля пролонгации и исполнения условий договоров. Между банком и клиентом существует довольно объемный документооборот. Совершенно очевидно, что в век новейших информационных технологий традиционная схема управления документооборотом не способна справиться с теми объемами работы, которые существуют в данное время.

Система электронного документооборота позволяет создавать новые банковские продукты для клиентов:

-

1) расчетное обслуживание;

-

2) валютное обслуживание;

-

3) кредитование;

-

4) депозитное обслуживание;

-

5) зарплатный проект;

-

6) центр финансового контроля;

-

7) обслуживание корпоративных карт и т. д.

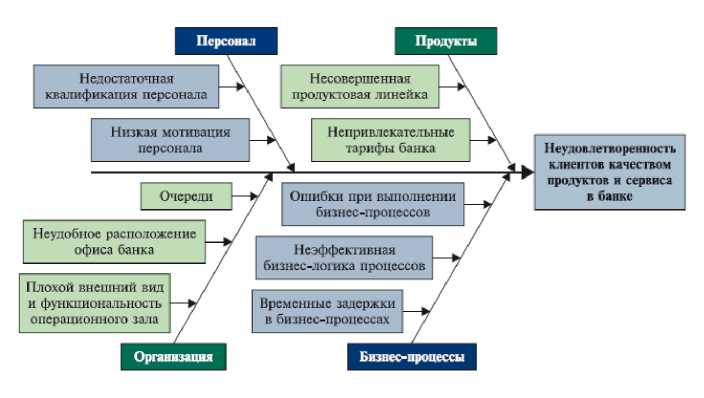

На сегодняшний день все дистанционные каналы обслуживания, такие как интернет-заявки, интернет-банкинг и мобильный банкинг, являются необходимыми инструментами для банков, которые позволяют повысить эффективность и качество обслуживания клиентов. В то же время сложная экономическая ситуация заставила банковскую отрасль пересмотреть планы по внедрению инновационных решений. На рис. 2 представлены ошибки, выявленные при обслуживании клиентов.

Рис. 2. Структура обслуживания клиентов, 2016 г.

На рисунке 2 показаны ошибки, возникающие при обслуживании клиентов. Ошибка возникает при подборе персонала на выявление уровня его квалификации. В связи с этим необходимо проводить тренинги по улучшению качества обслуживания у персонала. Во многих банках существует проблема, связанная с неудобным расположением офисов, порой клиент либо не видит рекламных плакатов с надписью банк, либо проходит мимо. Во многих банках существует проблема, связанная с неэффективностью показателей операционной и стратегической деятельности банка. Сформулированные задачи в оптимизации бизнес-процессов не достигают положительных решений.

Проблема обслуживания на российском рынке заключается в том, что имеются огромные затраты времени на ввод информации с бумажных носителей (документов) в информационные системы, что является барьером на пути повышения эффективности производства и экономики в целом. Особенно хорошо это понимают банки, которые вынуждены обрабатывать большое количество финансовых и юридических документов.

Более 95% бумажного документооборота банка составляют платежные поручения клиентов — юридических лиц. Для сокращения бумаги используются такие инструменты доставки электронных документов в банк, как системы «клиент-банк» и «интернет-банкинг». По уровню качества решения и распространенности приоритет, безусловно, принадлежит системе «клиент-банк». Однако, несмотря на то, что подобные системы на рынке существуют уже достаточно давно, в среднем только 10% активно работающих клиентов используют «клиент-банк». При этом доля электронных документов, доставленных средствами «клиент-банк», не превышает 30% от общего объема документов. Остальные 70% бумажных документов обрабатываются вручную.

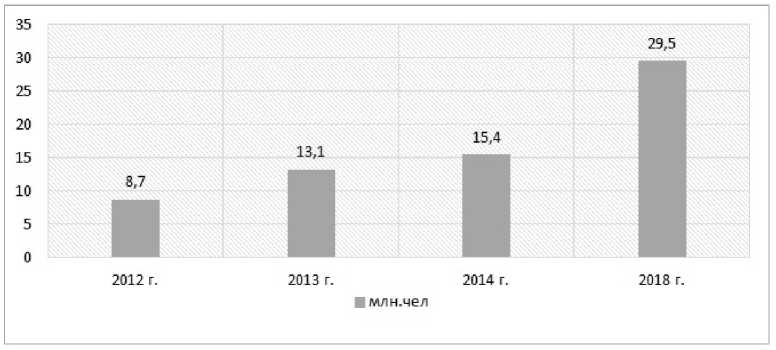

Решить такую проблему возможно путем установления дополнительного оборудования и программного обеспечения, при этом необходимо при помощи средств автоматизации обучить персонал, обеспечить требуемый уровень работоспособности техники, защиту цифровых подписей и т. д. Не все клиенты готовы идти на затраты, связанные с внедрением безбумажного обмена с банками. На рисунке 3 представлено количество клиентов, обслуживаемых через систему «клиент-банк», наблюдается тенденция роста безбумажных документов, которая в 2018 г. достигнет 29,5%.

Рис. 3. Количество обслуживания клиентов через систему «клиент-банк», 2016 г.

Если рассматривать на сегодняшний день зарубежную практику, то она показывает оценку финансового состояния коммерческих банков. Определение уровня их финансовой устойчивости за последние годы претерпело ряд существенных коррективов, связанных с изменениями, произошедшими в развитии банковского бизнеса, поскольку влияние на развитие банковского бизнеса оказало совершенствование информационных технологий.

Глобальная компьютеризация, расширение интернет-технологий позволили не только создать более эффективную систему расчетного обслуживания клиентов, обеспечить ускорение расчетов и платежей, усовершенствовать контроль над денежными потоками, но и способствовали внедрению совершенно новых банковских продуктов. Указанные изменения в банковской деятельности потребовали пересмотра подходов к оценке и анализу финансового состояния кредитных организаций. Произошли существенные изменения в подходах к оценке финансовой устойчивости банков.

Российские банки проводят определенную работу по устранению недостатков, связанных с обслуживанием клиентов. На протяжении последних лет разрабатывают способы снижения времени ожидания в отделениях, что, несомненно, на сегодняшний день не всегда удовлетворяет потребителей. Это выражается в наличии очередей, связанных с получением банковских услуг по денежным и расчетным операциям. Некоторые банки уже делают шаги в данном направлении, давая потребителям возможность почувствовать себя в отделении комфортно, почитать специальную литературу, получить квалифицированные консультации по финансовым проблемам.

Подводя итоги, следует отметить, что одной из основных задач банков является расширение клиентской базы, сокращение времени и услуг на проведение операции. Сегодня клиент сознательно выбирает банк без рисковых предпочтений, поэтому существует узкий выбор с более широким спектром банковских услуг. Имея практически одинаковый набор банковских продуктов и соотношение процентных ставок в зависимости от места кредитной организации в рейтингах при одновременном снижении банковских рисков, банки ведут конкурентную борьбу на новом поле — за качество обслуживания клиентов.

Список литературы О расчетных услугах клиентам в банках

- Крискевич Е. И. Финансы и кредит: учеб.-метод. пособие. Томск, 2012. -162 с.

- Ширинская Е. Б. Операции коммерческих банков и зарубежный опыт. М.: Финансы и статистика, 1993. 15 с.

- Жарковская Е. П. Банковское дело: учебник. М., 2015. 649 с.

- Белоглазова Г. Н., Кроливецкая Л. П. Банковское дело. Организация деятельности коммерческого банка: учебник. М.: Юрайт, 2011. 169 с.

- Тарасенко О. А., Хоменко Е. Г. Банковское право. Теория и практика применения банковского законодательства: учебник для магистров. 2-е изд. М., 2016. 368с.

- Сиколенко Т. Д. Вопрос о сущности и классификации банковских рисков//Экономика, государство, общество. 2014. № 1(47). С. 12-17.

- Народный рейтинг банков . URL: http://www.banki.ru/народный (дата обращения: 27.02.2016).

- Информационно-правовой портал Гарант . URL:http://base.garant.ru/(дата обращения: 12.03.2016).