Обзор основных тенденций развития региональных розничных сетей продовольственного ритейла

Автор: Бармина Э.Э., Гостева Е.С.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4 (35), 2017 года.

Бесплатный доступ

В статье рассматривается значение и роль торговли в экономике страны. Проводится анализ динамики развития розничной торговли. Даётся характеристика крупнейшим операторам продовольственного рынка России и Пермского края. Авторы приходят к выводу, в современной экономической ситуации кризисные явления негативно сказываются на региональных торговых сетях.

Розничная торговля, оборот розничной торговли, динамика показателей, развитие торговых сетей

Короткий адрес: https://sciup.org/140123291

IDR: 140123291

Текст научной статьи Обзор основных тенденций развития региональных розничных сетей продовольственного ритейла

Одним из наиболее быстро развивающихся секторов экономики России является розничная торговля. Торговля оказывает существенное влияние на динамику важнейших макроэкономических показателей страны: уровня занятости, объема национального производства, темпов роста ВВП, что позволяет говорить о том, что торговля является одним из системообразующих элементов отечественной экономики. Немаловажно и то, что поступления в бюджет страны из сферы торговли способствуют финансовому обеспечению и реализации социальных программ со стороны государства.

Несмотря на сложности современного периода, торговля обеспечивает десятую часть налоговых поступлений в бюджет страны; в формировании валового внутреннего продукта доля оптовой и розничной торговли в 2015 г. составляла 14,18% [4].

В 2015 г. розничная торговля продемонстрировала рост, однако динамика была обеспечена инфляционным фактором, физические объемы торговли сократились на 10%. Опережающими темпами выросли цены на продукты питания - практически 20%.

Одной из составляющих розничной торговли являются розничные сети продовольственного сетевого ритейла.

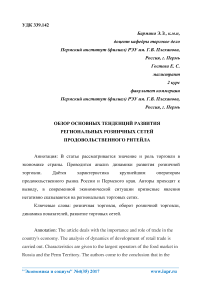

По данным РБК на рынке розничной торговли наблюдается рост современных форматов (рис.1). По разным оценкам, он составляет 60-65% суммарного оборота розничной торговли. И к 2020 г. составит 83% [2].

■ Доля современных форматов » Доля традиционных форматов

Рисунок 1 - Структура рынка розничной торговли - распределение по современным и традиционным форматам, 2006-2020 гг., %

Как видно на рисунке 1 доля современных форматов с 2006 года постоянно увеличивается.

Несмотря на явные преимущества современных форматов торговли, исследователи во многих странах не раз отмечали нежелание потребителей полностью отказаться от использования традиционных форматов, что становилось барьером на пути увеличения рыночной доли современных магазинов. Выявлено, что в условиях широкого распространения различных торговых форматов существуют группы потребителей, которые совершают покупки продуктов питания исключительно в традиционных торговых объектах (на рынках; в магазинах, торгующих через прилавок; в киосках и (или) с лотков, с рук); группы людей, которые выбирают для покупок только современные торговые форматы (супермаркеты, гипермаркеты, дискаунтеры, интернет-магазины), и группы, которые используют и современные, и традиционные торговые объекты [1].

Ряд исследователей полагают, что выбор потребителями мест совершения покупок происходит под влиянием не столько экономических

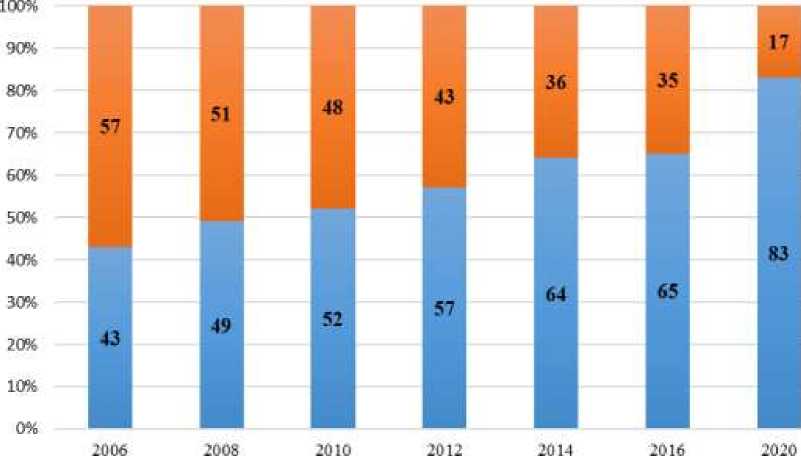

(развитость современного ритейла в регионе), сколько социальных факторов, поэтому предпочтение на сегодняшний день отдано современным форматам торговли, а количество традиционных форматов существенно уменьшается [1]. Примером служит отрицательная динамика развития рынков (рис. 2):

Рисунок 2 - Число действующих рынков России, шт.

Согласно рисунку 2 с 2010 года число действующих рынков сократилось на 63%. Несмотря на это традиционные форматы продолжают играть значительную роль в обеспечении товарами населения страны. Это связано с тем, что российские потребители не полностью замещают традиционные торговые объекты современными форматами, а выбирают стратегию их сочетания [1].

На розничные торговые сети (современные форматы торговли) приходится 25,0% общего объема оборота розничной торговли (в 2014 г. -22,9%) [4]. Данный показатель представляется аналитикам РБК недостаточным, по их оценкам, доля сетей достигла уже 30-33% оборота розничной торговли [2]. Доля оборота розничных торговых сетей представлена в таблице 1.

Таблица 1 - Доля оборота розничной торговли розничных торговых сетей в общем объеме оборота розничной торговли (в фактически действовавших ценах, в %), 2009-2015 гг. [4]

|

Регион |

Период |

||||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|

Российская Федерация |

15,1 |

17,5 |

18,4 |

20,5 |

21,5 |

22,9 |

25,0 |

|

Центральный федеральный округ |

17,5 |

20,7 |

20,8 |

21,2 |

23,2 |

23,8 |

26,3 |

|

Северо-Западный федеральный округ |

29,5 |

32,2 |

34,0 |

37,6 |

36,9 |

39,1 |

41,5 |

|

Южный федеральный округ |

15,6 |

15,7 |

17,9 |

20,0 |

20,9 |

22,1 |

23,8 |

|

Северо-Кавказский федеральный округ |

4,0 |

5,0 |

5,8 |

6,3 |

6,2 |

5,8 |

5,8 |

|

Приволжский федеральный округ |

12,3 |

14,8 |

16,8 |

18,8 |

20,5 |

22,3 |

23,4 |

|

Уральский федеральный округ |

9,4 |

12,1 |

13,6 |

17,7 |

19,2 |

21,3 |

24,8 |

|

Сибирский федеральный округ |

13,0 |

14,7 |

14,9 |

20,7 |

22,4 |

23,2 |

25,7 |

|

Дальневосточный федеральный округ |

7,2 |

7,7 |

7,6 |

9,0 |

9,8 |

10,8 |

11,5 |

|

Крымский федеральный округ |

- |

- |

- |

- |

- |

4,2 |

20,2 |

По данным таблицы 1 можно сделать вывод, что доля оборота розничных торговых сетей с каждым годом растёт. В среднем прирост составляет 8%, что говорит о высокой заинтересованности потребителей в розничных торговых сетях.

На сегодняшний день крупнейшими операторами продовольственного рынка России можно назвать (табл. 2) [3]:

Таблица 2 – Характеристика крупных торговых сетей России

|

Торговая сеть |

Характеристика |

|

X5 Retail Group |

X5 Retail Group – вторая крупнейшая мультиформатная сеть продуктовых магазинов: магазины у дома под брендом «Пятерочка», супермаркеты под брендом «Перекресток», гипермаркеты под брендом «Карусель», магазины «Экспресс-Ритейл» под различными брендами. Компания в 2015 г. заняла 60-ю строчку в рейтинге 250 ведущих мировых ритейлеров (снижение на 2 позиции по отношению к 2014 г.). Сеть обладает значительным присутствием в европейской части России. |

|

Holding Auchan SA |

Группа АШАН (Groupe Auchan SA) – многоканальная французская группа компаний, осуществляющая деятельность в сфере розничной торговли, недвижимости, финансах и электронной торговле. В 2015 г. группа компаний заняла 11-е место в рейтинге 250 мировых ритейлеров (+3 позиции по сравнению с 2014 г.). На российском рынке розничный бизнес Ашан представлен с 2002 г. сетью гипермаркетов. Ключевым регионом деятельности в России является Москва и Московская область, а также отдельные города центральной России и Поволжья. |

Продолжение таблицы 2

|

АО «Тандер» (Магнит) |

Копания создана в 2003 г. и осуществляет операционную деятельность на территории России. По итогам 2015 г. Компания заняла 51 место в рейтинге 250 крупнейших мировых ритейлеров (улучшение на 4 позиции по сравнению с 2014 г.) |

|

ООО «Лента» |

Компания создана в 1993 г. в г. Санкт-Петербург осуществляет реализацию продуктов питания и товаров народного потребления под торговой маркой Лента. С долей рынка порядка 2% входит в ТОП-5 розничных сетей России в сегменте FMCG. Придерживается стратегии быстрого и сбалансированного роста. Менеджмент Компании представлен широким пулом зарубежных специалистов, что позволяет Компании использовать зарубежный опыт в создании эффективного бизнеса. В собственности находится 84% гипермаркетов и 6% супермаркетов, остальные площади арендуются. Основные магазины расположены в Санкт-Петербурге, Москве и Московской области. |

|

Metro Group |

МЕТРО Кэш энд Керри – крупнейшая управляющая компания международного бизнес-формата cash & carry (мелкооптовая торговля) торгового холдинга МЕТРО ГРУП. Холдинг МЕТРО ГРУП был основан в 1996г. Компания предлагает профессиональным клиентам широчайший ассортимент товаров, специально подобранных для их нужд. Развитие МЕТРО Кэш энд Керри в России началось в 2000 г. МЕТРО Кэш энд Керри – это имя стоит за одной из величайших историй успеха в современной торговле. |

|

Группа компаний «Норман-Виват» |

Компания основана в 1995 г. Является одним из лидеров розничной торговли Прикамья. Большой выбор изделий собственного производства и весовых продуктов. Магазины укомплектованы современным импортным торговым оборудованием. В компании регулярно осуществляется мониторинг магазинов по программе «Тайный покупатель», проводятся стимулирующие конкурсы «Лучший по профессии», персонал проходит тренинги по клиентоориетированности. |

|

ООО «Семья» |

История магазинов «Семья» началась в 2002 г. С 2012 г. сеть реализует проект «Прямые поставки». Компания первой из региональных ритейлеров разработала и представила покупателям собственное мобильное приложение для смартфонов «Семья Mobile». Имеет собственные торговые марки: «Family Choice», «Выбор Семьи», «Малосемейка», «Настоящее». |

Каждая торговая сеть – уникальна. В таблице 2 представлены разные истории создания, стратегии развития торговых сетей, представленных на российском рынке. Решающими факторами при выборе торговой сети становятся: ценовое предложение, широкая представленность на полках товаров среднего и нижнего ценовых сегментов, различные бонусы и скидки, а также репутация ритейлера.

Количественные показатели за 2015 г. данных торговых сетей можно представить в виде таблицы 3 [3]:

Таблица 3 – Количественные показатели крупных торговых сетей России

|

Показатель/ торговая сеть |

X5 Retail Group* |

Holding Auchan SA* |

АО «Тандер» (Магнит) * |

ООО «Лента» * |

Metro Group* |

Группа компаний Норман ** Виват |

ООО «Семья» * |

|

Количество магазинов |

7020 |

1826 |

12 089 |

172 |

более 2000 |

222 |

55 |

|

Торговая площадь |

3,3 млн м2 |

812,7 тыс. м2 |

4414 тыс. м2 |

882,4 тыс. м2 |

109 579,16 м2 |

||

|

Количество населённых пунктов |

777 |

14 стран |

2361 |

69 |

30 стран |

15 |

10 |

|

Количество распределительных центров |

35 |

6 |

33 |

7 |

1 |

1 |

|

|

Количество автомобилей |

1561 |

5882 |

98 |

13 |

|||

|

Выручка в 2015 году |

808,8 млрд руб. |

54,2 млрд евро |

951 млрд руб. |

252,8 млрд руб. |

14,5 млрд евро |

16,959 млрд. руб. |

12,9 млрд. руб. |

|

В сопоставимых продажах рост выручки в 2015 году |

13,7% |

1,3% |

6,2% |

9,1% |

0,3% |

1,3% |

|

|

EBITDA |

59,4 млрд руб. |

2,7 млрд евро |

104,0 млрд руб. |

28,1 млрд руб. |

838 млн евро |

3,914 млрд.руб |

1,922 млрд руб. |

|

Чистый долг |

139,1 млрд руб. |

1,7 млрд евро |

10,94% |

53,5 млрд руб. |

3,2 млрд. евро |

220 363,42 руб. |

* По данным внешних источников

** По данным внутренних источников

По данным таблицам 3 можно отметить положительную динамику развития всех торговых сетей в 2015 году, так как рост выручки в сопоставимых продажах увеличился, компании укрепили своё положение на рынке открытием новых торговых точек.

Представленные торговые сети завоевали доверие как российских покупателей, так и пермских потребителей. В 2015 г. успешная политика розничных торговых предприятий в Пермском крае повлияла на увеличение оборота розничной торговли с 28,1 до 32,0%.

Обозначенные ритейлы относятся к международным, федеральным и региональным форматам. Каждая из сетей отличается от конкурентов стратегической миссией, ценностными ориентирами руководителя, целями реализуемыми согласно социально-экономическим характеристикам региона.

Согласно тенденции, крупные федеральные сети расширяются за счёт «поглощения» более мелких региональных сетей. Если сеть расширяется, то величина переменных затрат растет, а постоянные издержки распределяются на больший объем продаж. В результате, чем больше сеть, тем ниже удельные издержки на каждую точку и выше доходность сети в целом. Увеличить розничный бизнес можно двумя способами: открывать новые магазины или «поглотить» существующую сеть. Это в свою очередь выгодно для рынка и для рядового потребителя, но губит региональные ритейл – сети. Так, в 2015 г. закрылись 14 магазинов сети «Посадский» в Тольятти, были закрыты 10 из 17 магазинов пермской торговой сети «Добрыня». Данная тенденция коснулась и пермской Группы компаний «Норман-Виват» в 2016 г. На закрытие магазинов в Пермском крае повлияло снижение оборота розничной торговли на 1,464 триллиона рублей, а также изменение реальных денежных доходов населения. Согласно статистике Росстата, изменение реальных денежных доходов населения Пермского края сократилось на 1,1% по отношению к 2015 году, что способствовало уменьшению спроса и перераспределению доходов населения [4]. Розничный рынок начал требовать от его участников приобретения дополнительных конкурентных преимуществ в борьбе за лояльность покупателей (табл. 4).

Таблица 4 – Количественные и качественные показатели крупных торговых сетей России в 2016 году в Пермском крае

|

Показатель |

Торговая сеть |

|||||

|

X5 Retail Group |

Holding Auchan SA |

АО «Тандер» (Магнит) |

ООО «Лента» |

ГК «Норман-Виват» |

ООО «Семья» |

|

|

Количество магазинов |

91 |

1 |

234 |

1 |

123 |

58 |

|

Количество населённых пунктов |

13 |

1 |

47 |

1 |

14 |

8 |

|

Представленность во всех регионах г. Перми |

+ |

- |

+ |

- |

+ |

+ |

|

Количество распределительных центров |

1 |

0 |

1 |

0 |

2 |

0 |

Как видно из таблицы 4 количество магазинов региональной группы компаний «Норман-Виват» в сравнении с 2015 годом к концу 2016 года уменьшилось почти в 2 раза.

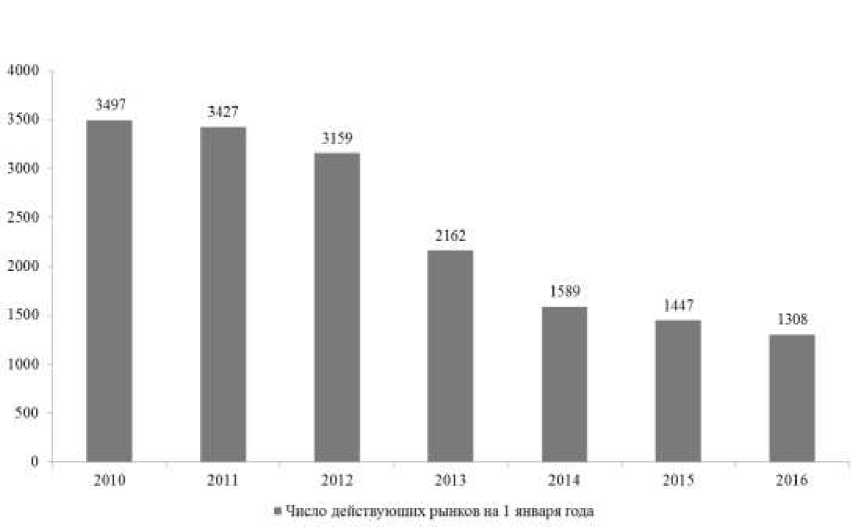

До середины 2016 г. Группа компаний «Норман-Виват» стремилась к выходу на федеральный уровень, постоянно совершенствовала обслуживание покупателей, регулярно проводила благотворительные акции и акции, направленные на повышение покупательской лояльности. С июля 2016 года компания стала утрачивать свои позиции на рынке, результатом чего явилось сокращение количества супермаркетов «Виват» и алкогольных супермаркетов «Норман». Отрицательная динамика количества магазинов группы компаний «НормаН-Виват» представлена на рисунке 3.

Рисунок 3 – Динамика закрытия магазинов группы компаний «Норман-

Виват»

Количество магазинов, согласно диаграмме 3, с мая 2016 года до февраля 2017 года сократилось на 88%.

Для увеличения оборота основными перспективными направлениями развития региональных сетей розничной торговли Пермского края, в том числе Группы компаний «Норман-Виват» являются:

-

- активное развитие производства товаров под собственным брендом;

-

- развитие внутреннего мерчендайзинга, в том числе «премиум» товаров;

-

- постоянное совершенствование маркетинговой политики (разнообразные бонусы и скидки помогут воздействовать на экономных потребителей);

-

- индивидуализация предложений;

-

- развитие каналов коммуникаций по средствам онлайн-заказов и

- создания IT-каналов.

Список литературы Обзор основных тенденций развития региональных розничных сетей продовольственного ритейла

- Выбор потребителями торговых форматов в сфере продуктов питания в современной России -Режим доступа: http://www.ecsoc.hse.ru (Дата обращения: 20.11.16).

- РБК -новости, акции, курсы валют, доллар, евро -Режим доступа: http://rbc.ru/(Дата обращения: 17.11.16).

- Российский ритейл: итоги 2015 г. Национальное рейтинговое агентство -Режим доступа: www.ra-national.ru (Дата обращения: 17.11.16).

- Федеральная служба государственной статистики -Режим доступа: http://www.gks.ru (Дата обращения: 17.11.16).